Навигация

АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ: РОЛЬ И ЗНАЧЕНИЕ

1. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ: РОЛЬ И ЗНАЧЕНИЕ

Развитие рыночных отношений поставило хозяйствующие субъекты различных организационно-правовых форм в такие жесткие экономические условия, которые объективно обуславливают проведение ими сбалансированной заинтересованной политики по поддержанию и укреплению финансового состояния, его платежеспособности и финансовой устойчивости. Оценка финансового состояния является частью финансового анализа. Характеризуется определенной совокупностью показателей, отраженных в балансе по состоянию на определенную дату. Финансовое состояние характеризует в самом общем виде изменения в размещении средств и источников их покрытия.

Финансовое состояние является результатом взаимодействия всех производственно-хозяйственных факторов: труда, земли, капитала, предпринимательства.

Финансовое состояние проявляется в платежеспособности хозяйствующего субъекта, в способности вовремя удовлетворять платежные требования поставщиков в соответствии с хозяйственными договорами, возвращать кредиты, выплачивать зарплату, вовремя вносить платежи в бюджет.

Основная цель анализа финансового состояния заключается в том, чтобы на основе объективной оценки использования финансовых ресурсов выявить внутрихозяйственные резервы укрепления финансового положения и повышения платежеспособности.

Цель анализа финансового состояния определяет задачи анализа финансового состояния, которыми являются:

- оценка динамики, состава и структуры активов, их состояния и движения;

- оценка динамики, состава и структуры источников собственного и заемного капитала, их состояния и движения;

- анализ абсолютных и относительных показателей финансовой устойчивости предприятия и оценка изменения ее уровня;

- анализ платежеспособности хозяйствующего субъекта и ликвидности активов его баланса.

Основными источниками информации для анализа финансового состояния хозяйствующего субъекта являются:

- информация о технической подготовке производства;

- нормативная информация;

- плановая информация (бизнес-план);

- хозяйственный (экономический) учет, оперативный (оперативно-технический) учет, бухгалтерский учет, статистический учет;

- отчетность (публичная финансовая бухгалтерская отчетность (годовая), квартальная отчетность (непубличная, представляющая собой коммерческую тайну), выборочная статистическая и финансовая отчетность (коммерческая отчетность, производимая по специальным указаниям), обязательная статистическая отчетность);

- прочая информация (публикации в прессе, опросы руководителя, экспертная информация).

В составе годового бухгалтерского отчета предприятия имеются следующие формы, представляющие информацию для анализа финансового состояния:

- форма № 1 «Бухгалтерский баланс». В нем фиксируется стоимость (денежное выражение) остатков внеоборотных и оборотных активов капитала, фондов, прибыли, кредитов и займов, кредиторской задолженности прочих пассивов. Баланс содержит обобщенную информацию о состоянии хозяйственных средств предприятия, входящих в актив, и источников их образования, составляющих пассивы. Эта информация представляется «на начала года» и «на конец года», что и дает возможность анализа, сопоставления показателей, выявления их роста или снижения. Однако отражение в балансе только остатков не дает возможности ответить на все вопросы собственников и прочих заинтересованных служб. Нужны дополнительные подробные сведения не только об остатках, но и о движении хозяйственных средств и их источников. Это достигается подготовкой следующих форм отчетности:

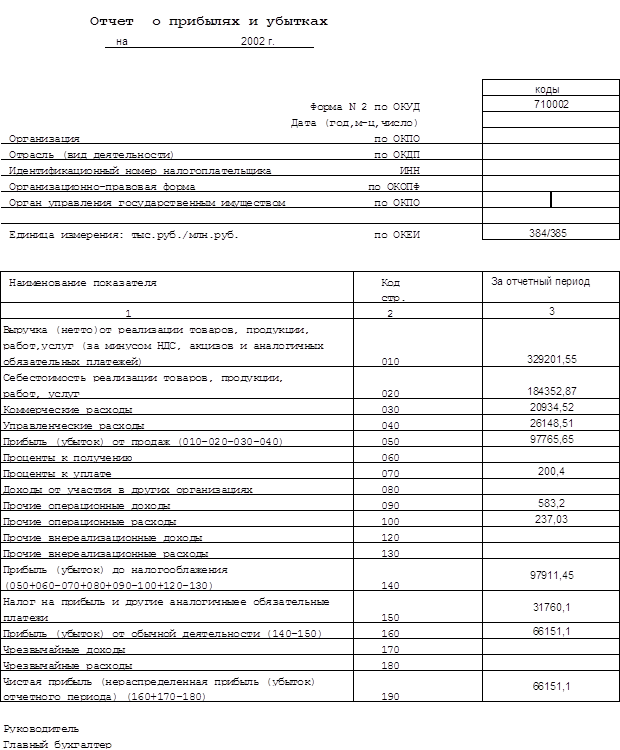

- форма № 2 «Отчет о прибылях и убытках»;

- форма № 3 «Отчет о движении капитала»;

- форма № 4 «Отчет о движении денежных средств»;

- форма № 5 «Приложение к бухгалтерскому балансу».

«Пояснительная записка» с изложением основных факторов, повлиявших в отчетном году на итоговые результаты деятельности предприятия, с оценкой его финансового состояния.

1.1. ПРИНЦИПЫ ОРГАНИЗАЦИИ ФИНАНСОВОГО АНАЛИЗА

Принципами финансового анализа являются непрерывность наблюдения за состоянием и развитием финансовых процессов, преемственность, объективность, научность, динамичность, комплексность, системность, практическая значимость, существенность, надежность, согласованность и взаимоувязка данных форм бухгалтерской отчетности, ясность в интерпретации результатов финансового анализа, обоснованность и оперативность в принятии управленческих решений. Для проведения финансового анализа применяется широкий спектр его видов, методов и приемов: структурный, структурно-динамический, трендовый (перспективный), межхозяйственный анализ; коэффициентный анализ; факторный анализ с использованием методов цепных подстановок, интегрального, корреляционного, регрессионного и экспоненциального анализа, а также такие распространенные приемы, как абсолютное сравнение достигнутых уровней, расчет абсолютных и относительных отклонений «долевого участия», детализация показателей на его сопоставляющие, группировка, дисконтирование и др.

Следует различать типы моделей финансового анализа. К важнейшим из них относятся дискриптивные, предикативные и нормативные. Дискриптивные модели чаще всего описательного характера. Они построены на использовании бухгалтерской отчетности и пояснительных записок к ней. Для такой модели финансового анализа широко используется структурный, структурно-динамический и коэффициентный анализ. Предикативные модели, как правило, прогностического характера. Их используют для построения прогнозных оценок текущего и перспективного характера о прибылях и доходах, платежеспособности, финансовой устойчивости.

Содержание финансового анализа во многом определяется тем, кто является пользователем информации, и какова сфера его экономических интересов в оценке различных сторон и аспектов финансовой деятельности коммерческий организации. Направления финансового анализа для каждого внешнего пользователя финансово-аналитической информации коммерческой организации позволяют им (пользователям) сосредоточить усилия при подборе партнеров, инвесторов, кредитозаемщиков на наиболее важных вопросах оценки результатов их финансово-хозяйственной деятельности во избежание просчетов, упущений и потерь из-за неэффективного использования финансовых ресурсов.

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев