Навигация

Коэффициент текущей ликвидности ;

1. коэффициент текущей ликвидности ;

2. коэффициент обеспеченности собственными средствами ;

коэффициент восстановления (утраты) платежеспособности .

1- Коэффициент текущей ликвидности характеризует общую обеспеченность

предприятия оборотными средствами для ведения хозяйственной деятельности

и своевременного погашения срочных обязательств предприятия.

Коэффициент текущей ликвидности определяется как отношение фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, готовой продукции, денежных средств, дебиторских задолженностей и прочих оборотных активов (сумма итогов II и III разделов актива баланса) к наиболее срочным обязательствам предприятия в виде краткосрочных кредитов банков, краткосрочных займов и различных кредиторских задолженностей (итог II раздела пассива баланса за вычетом строк 500, 510, 730, 735, 740).

2- Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости.

Коэффициент обеспеченности собственными средствами определяется как отношение разности между объемами источников собственных средств (итог 1 раздела пассива баланса) и фактической стоимостью основных средств и прочих внеоборотных активов (итог I раздела актива баланса) к фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, незавершенного производства, готовой продукции, денежных средств, дебиторских задолженностей и прочих оборотных активов (сумма итогов II и III разделов актива баланса).

Коэффициент восстановления (утраты) платежеспособности характеризует наличие реальной возможности у предприятия восстановить либо утратить свою платежеспособность в течение определенного периода.

Коэффициент восстановления (утраты) платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на установленный период восстановления (утраты) платежеспособности.

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия - неплатежеспособным является выполнение одного из следующих условий:

- коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

- коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

Однако В.П. Астахов в своей книге (Анализ финансовой устойчивости фирмы и процедуры , связанные с банкротством . - М.: «Ось-89»,1996.) указывает , что перечень показателей платежеспособности предприятия в наиболее общем виде должен превышать состав , определенный постановлением Правительства РФ N498 от 20 мая 1994 г. «О некоторых мерах по реализации законодательных актов о несостоятельности (банкротстве ) предприятий» и включать :

- коэффициент абсолютной ликвидности ;

- промежуточный коэффициент покрытия ;

- удельный вес запасов и затрат в сумме краткосрочных обязательств ;

- удельный вес денежных средств и дебиторской задолженности в текущих расходах ;

- общий коэффициент покрытия .

При этом , он пишет , что предприятие считается платежеспособным , если не выходят за рамки следующие показатели :

- коэффициент абсолютной ликвидности - 0,2 - 0,25 ;

- промежуточный коэффициент покрытия - 0,7 - 0,8 ;

- общий коэффициент покрытия - 2,0 - 2,5 .

А вот финансовую устойчивость он предлагает анализировать по следующим показателям :

коэффициент собственности ;

удельный вес заемных средств ;

соотношение заемных и собственных средств ;

удельный вес собственных и краткосрочных заемных средств в стоимости имущества .

Значения которых характеризуют степень защищенности привлеченного капитала .

Из книги М.Н. Крейниной(Финансовое состояние предприятия .Методы оценки.-М.:ИКЦ «ДИС»,1997.) видно , что финансовую устойчивость «принято оценивать достаточно большим количеством коэффициентов» , к которым относятся :

коэффициент обеспеченности запасов собственными оборотными средствами , рассчитываемый как частное от деления собственных оборотных средств на материальные оборотные активы ;

коэффициент реальной стоимости имущества - доля производственного потенциала в общей величине активов ;

коэффициент маневренности собственных средств , т.е. отношение собственных оборотных средств к сумме капитала и резервов ;

индекс постоянного актива , определяемый делением величины внеоборотных активов на стоимость капитала и резервов ;

коэффициент автономии предприятия - частное от деления капитала и резервов на общую величину пассивов ;

коэффициент долгосрочного привлечения заемных средств - отношение долгосрочных кредитов и займов ко всей сумме задолженности предприятия .

Однако она считает , что некоторые коэффициенты либо дублируют друг друга , либо противоречат друг другу , либо в настоящих условиях не имеют практического значения . ( Коэффициент автономии предприятия оценивает финансовую устойчивость с той же стороны , что и коэффициент соотношения заемных и собственных средств , т.е. повторяет последний .Коэффициент долгосрочного привлечения заемных средств практически не работает , т.к. долгосрочные кредиты и займы у предприятий практически отсутствуют ; тем более предприятия едва ли могут сейчас выбирать между долгосрочными и краткосрочными кредитами и привлекать кредиты в наиболее целесообразных для себя формах .) Исходя из этого она предлагает ограничиться двумя коэффициентами финансовой устойчивости :

коэффициентом соотношения заемных и собственных средств ;

коэффициентом обеспеченности собственными средствами .

Так же я хотел бы выделить основные положения М.Н. Крейниной , касающиеся ликвидности и финансовой устойчивости предприятия :

Из всего набора имеющихся коэффициентов для всесторонней оценки этого аспекта финансового состояния предприятия достаточно двух показателей : коэффициент текущей ликвидности , и коэффициент соотношения заемных и собственных средств .

Официально установленные в настоящее время критерии платежеспособности предприятия базируются на двух показателях : коэффициенте текущей ликвидности и коэффициенте обеспеченности собственными средствами Однако при детальном рассмотрении оказывается , что эти коэффициенты находятся в функциональной зависимости друг от друга , поэтому , если предприятие имеет типичную для современных условий структуру баланса , оценка платежеспособности может быть произведена достаточно полно с помощью одного показателя - коэффициента текущей ликвидности .

Предельные уровни официально установленных коэффициентов платежеспособности возможны лишь на предприятиях , структуре балансов которых значительный удельный вес занимают убытки и долгосрочные кредиты и займы , что для настоящего времени нехарактерно .

Применение одинаковых критических значений оценочных показателей платежеспособности , как и других показателей платежеспособности и финансовой устойчивости , для разных предприятий едва ли экономически целесообразно . Нормальный , или достаточный для данного предприятия уровень коэффициентов может быть определен исходя из структуры его баланса , оборачиваемости дебиторской и кредиторской задолженности , соотношения себестоимости и выручки от реализации продукции , технологического цикла производства и других факторов , индивидуальных для каждого предприятия .

А вот А.П.Ковалев в своей книге ( Диагностика банкротства .-М.:АО «Финстатинформ» ,1995. ) пишет , что признаки неплатежеспособности можно обнаружить уже при чтении баланса по наличию «больных» статей и отражению убытков . Но здесь же он отмечает , что более строго и обоснованно ликвидность оценивается с помощью системы показателей . Среди показателей ликвидности он выделяет следующие :

коэффициент текущей ликвидности ;

коэффициент быстрой ликвидности, или «критической» оценки ;

коэффициент абсолютной ликвидности ;

коэффициент чистой выручки ;

коэффициент маневренности функционального капитала .

При этом анализ финансовой устойчивости он предлагает анализировать по следующим показателям :

коэффициент автономии ;

коэффициент концентрации акционерного капитала ;

коэффициент соотношения заемных и собственных средств ;

коэффициент долгосрочного привлечения заемных средств ;

коэффициент покрытия инвестиций ;

коэффициент маневренности собственных средств ;

коэффициент обеспеченности запасов и затрат ;

коэффициент покрытия платежей по кредитам ;

коэффициент обеспеченности долгосрочных инвестиций ;

коэффициент иммобилизации .

Так же Ковалев отмечает , что показатели ликвидности и финансовой устойчивости взаимодополняют друг друга и в совокупности дают представление о финансовом положении предприятия .(Например если у предприятия обнаруживаются неблагоприятные показатели ликвидности , но оно сохраняет финансовую устойчивость , то у него есть шансы выйти из затруднительного положения , но если неудовлетворительны и показатели ликвидности , и показатели финансовой устойчивости , то такое предприятие - вероятный кандидат в банкроты .)

О.В. Ефимова в своей книге (Финансовый анализ .- М.:Бухгалтерский учет,1996.) предлагает в процессе анализа финансового положения рассмотреть следующие этапы :

оценка надежности информации ;

чтение информации ;

анализ информации .

Отсюда видно ,.ч то она предлагает в первую очередь оценить надежность информации , с чем трудно не согласится т.к. в настоящее время довольно таки часто предприятия фальсифицируют баланс .

Для расчета ликвидности она предлагает использовать следующие показатели ликвидности :

коэффициент абсолютной ликвидности ;

уточненный коэффициент ликвидности ;

общий коэффициент ликвидности .

Коэффициент абсолютной ликвидности ( коэффициент срочности ) исчисляется как отношение денежных средств и быстрореализуемых ценных бумаг ( раздел 2 актива баланса ) к краткосрочной задолженности ( раздел 6 пассива баланса). Он показывает , какая часть текущей задолженности может быть погашена на дату составления баланса или другую конкретную дату .

При расчете числителя формулы возникает проблема с включением (невключением ) статьи «Собственные акции , выкупленные у акционеров» , входящей в краткосрочные финансовые вложения , в состав высоколиквидных средств.

Согласно Закону об акционерных обществах выкупленные у акционеров акции не могут находиться на балансе более года, и с этой точки зрения они могли бы быть отнесены к ликвидным ( или по крайней мере коборотным ) активам. Однако учитывая строго целевой характер их выкупа , относить собственные акции к составу ценностей , имеющих большую вероятность быть реализованными в ближайшее время .а именно это является критерием отнесения активов к высоколиквидным , было бы в большинстве случаев неправомерно.

Отдельного рассмотрения заслуживаетвопрос овключении в состав высоколиквидных средств статьи «Прочие краткосрочные финансовые вложения» ,по которой отражаются инвестиции в ценные бумаги других организаций , государственные ценные бумаги , предоставленные займы , а также финансовые вложения предприятия в совместную деятельность.

Как известно , имущество , являющееся вкладом в совместную деятельность , не списывается с баланса предприятия .а отражается в виде финансовых вложений (краткосрочных и долгосрочных ) в зависимости от сроков осуществления совместной деятельности . Известно также . что в настоящее время при осуществлении совместной деятельности предприятия преследуют различные цели , в том числе связанные с уменьшением налогооблажения ( в части налога на добавленную стоимость). Практика показывает , что последняя цель нередко является единственной , а сама совместная деятельность существует формально . В ютом случае вопрос об отнесении данной статьи финансовых вложений к составу высоколиквидных должен быть решен отрицательно .

Ориентировочно считаются нормальными ( допустимыми ) значения коэффициента срочности ,находящиеся в интервале 0,2 – 0,3 .

Уточненный коэффициент ликвидности определяется как отношение денежных средств . высоколиквидных ценных бумаг и дебиторской задолженности ( раздел 2 актива баланса ) к краткосрочным обязательствам.

Этот показатель характеризует ту часть текущих обязательств , которая может быть погашена не только за счет наличности , но и за счет ожидаемых поступлений за отгруженную продукцию ,выполненные работы или оказанные услуги . Рекомендуемое значение данного показателя – 0,8 – 1.

А вот анализ потенциального банкротства предприятия Ефимова предлагает использовать коэффициенты , которые предлагаются в постановлении Правительства РФ N498 от 20 мая 1994 г. «О некоторых мерах по реализации законодательных актов о несостоятельности (банкротстве ) предприятий» .

При этом , анализируя ликвидность предприятия она предлагает обратить внимание на следующее :

- соотношение активов краткосрочного и долгосрочного характера в составе имущества предприятия;

- соотношение труднореализуемых и легко реализуемых активов в составе оборотных средств ;

- соотношение текущих активов и краткосрочных обязательств ( динамика коэффициентов покрытия );

- динамику величины собственного оборотного капитала и причины его изменения ;

- степень участия собственного капитала в формировании оборотных средств ( соотношение оборотного капитала и текущих активов );

- состав краткосрочных обязательств ;

- наличие просроченной кредиторской задолженности и изменение ее доли в составе обязательств предприятия .

А.Д. Шеремет и М.И. Баканов в своем учебнике ( Теория экономического анализа :Учебник.-4-е изд., доп. и перераб.-М.:Финансы и статистика,1997.) предлагают при оценке финансового состояния предприятия пользоваться следующими показателями :

обеспеченность собственными оборотными средствами ;

соответствие фактических запасов материальных средств нормативу ( финансово - эксплуатационной потребности ) ;

обеспеченность запасов предназначенными для них источниками средств ;

иммобилизация оборотных средств ;

платежеспособность предприятия .

На наш взгляд расчет ликвидности и финансовой устойчивости предприятия следует проводить по следующим показателям :

1. характеризующие финансовую устойчивость :

коэффициент автономии ;

коэффициент соотношения заемных и собственных средств ;

коэффициент соотношения мобильных и иммобилизированных средств ;

коэффициент маневренности ;

коэффициент мобильности всех средств предприятия ;

коэффициент оборотных средств ;

коэффициент обеспеченности запасов и затрат собственными источниками их формирования ;

коэффициент имущества производственного назначения ;

коэффициент характеризующий долю основных средств ;

коэффициент материальных оборотных средств ;

коэффициент долгосрочного привлечения денежных средств ;

коэффициент краткосрочной задолженности ;

коэффициент кредиторской задолженности и прочих пассивов ;

коэффициент автономии источников формирования запасов и затрат ;

коэффициент прогноза банкротства .

2. характеризующие ликвидность :

абсолютные показатели ликвидности ;

относительные показатели ликвидности .

3. Анализ оборачиваемости дебиторской задолженности .

4. Анализ оборачиваемости кредиторской задолженности.

Анализ движения денежных средств.

Оборачиваемость активов предприятия .

Матрица финансовой стратегии.

Предварительная оценка финансового положения предприятия осуществляется на основании данных бухгалтерского баланса ( форма N1 ) и «Отчета о прибылях и убытках» ( форма N2) . На данной стадии анализа формируется первоначальное представление о деятельности предприятия , выявляются изменения в составе имущества и их источниках , устанавливаются взаимосвязи между показателями . С этой целью определяют соотношение отдельных статей актива и пассива баланса , их удельный вес в общем итоге ( валюте ) баланса ; рассчитывают суммы отклонений в структуре основных статей баланса в сравнении с предыдущим периодом .При этом общая сумма изменения валюты баланса расчленяется на составные части , что позволяет сделать предварительные выводы о характере имевших место сдвигов в составе активов , источниках их формирования и взаимной обусловленности .Так в процессе предварительного анализа изменения в объеме недвижимого и текущих ( оборотных ) средств рассматривается в связи с изменением в обязательствах предприятия . Для удобства такого анализа целесообразно использовать так называемый уплотненный аналитический баланс - нетто , формируемый путем агрегирования однородных по своему составу элементов , балансовых статей в необходимых аналитических разрезах.

На следующем этапе предварительного анализа ликвидности проводится расчет и оценка динамики ряда аналитических коэффициентов , характеризующих финансовое положение предприятия .

Результатом расчетов должна быть дана соответствующая экономическая интерпретация : оценка соотношения собственных и заемных средств предприятия с позиции его финансовой устойчивости

и кредитоспособности ,общее заключение относительно ликвидности предприятия , характеристика наметившихся тенденций изменения ликвидности предприятия , а так же факторов их определения .

Финансовая устойчивость предприятий характеризуется системой абсолютных и относительных показателей .она определяется соотношением стоимости материальных оборотных средств (запасов и затрат ) и величин собственных и заемных источников средств для их формирования. Обеспечение запасов и затрат источникам средств для их формирования является сущностью финансовой устойчивости предприятия .

Наиболее обобщающим абсолютным показателем финансовой устойчивости является соответствие либо несоответствие ( излишек или недостаток ) источников средств для формирования запасов и затрат , то есть разницы между величиной источников средств и величиной запасов и затрат , то есть разницы между величиной источников средств и величиной запасов и затрат .При этом имеется в иду обеспеченность источниками собственных и заемных средств , за исключением кредиторской задолженности и прочих пассивов .

Для характеристики источников формирования запасов и затрат используется несколько показателей , отражающих различную степень охвата разных видов источников :

1) Наличие собственных оборотных средств , которое определяется как разница между суммой источников собственных средств и стоимостью основных средств и внеоборотных активов :

Ес=Ис-F,

где Ес - наличие собственных оборотных средств ;

Ис - источники собственных средств (итог Iv раздела пассива баланса ) ;

F - основные средства и иные внеоборотные активы (итог I раздела актива баланса ).

Наличие собственных оборотных и долгосрочных заемных источников средств для формирования запасов и затрат , определяемое путем суммирования собственных оборотных средств и долгосрочных кредитов и займов :

Ет=(Ис+КТ)-F ,

где Ет - наличие собственных оборотных и долгосрочных заемных источников средств ;

Кт - долгосрочные кредиты и заемные средства ( V раздел баланса ).

Общая величина основных источников средств для формирования запасов и затрат , равная сумме собственных средств , долгосрочных и краткосрочных кредитов и займов :

Ее=(ис+Кт+Кt)-F,

где Ее- общая сумма источников средств для формирования запасов и затрат

Кt- краткосрочные кредиты и заемные средства без просроченных ссуд (IV раздел баланса ).

В тех случаях , когда моментом реализации продукции считается поступление денежных средств на расчетный счет предприятия , показатель общей величины основных источников средств для формирования запасов и затрат ( Е) является приближенным .Это обусловлено , с одной стороны, тем , что часть краткосрочных кредитов выдается под товары отгруженные , срок оплаты которых еще не истек .Ссуды под товары отгруженные ( под расчетные документы в пути ) и кредиторская задолженность , зачтенная банком при кредитовании , в балансе не выделяются , но могут быть установлены по данным аналитического бухгалтерского учета .На величину этих показателей следует откорректировать общую сумму средств для формирования запасов и затрат : величину ссуд под расчетные документы в пути вычесть , а кредиторскую задолженность , зачтенную банком при кредитовании , добавить .

Трем показателям наличия источников средств для формирования запасов затрат соответствует три показателя обеспеченности или запасов и затрат :

излишек (+) или недостаток (-) собственных оборотных средств :

+/- Ес=Ес-Z,

где Z - запасы и затраты (стр.211-215,217 I I раздела баланса ).

излишек (+) или недостаток (-) собственных оборотных и долгосрочных заемных средств :

+/- Ет=Ет-Z=(Ес+Кт)-Z .

излишек (+) или недостаток (-) общей величины основных источников средств для формирования запасов и затрат :

+/- Ее=Ее-Z=(Ес+Кт+Кt)-Z .

Вычисление трех показателей обеспеченности запасов и затрат источниками средств для их формирования позволяет классифицировать финансовые ситуации по степени их устойчивости . При определении типа финансовой ситуации используется трехмерный ( трехкомпонентный ) показатель , рекомендованный в экономической литературе :

S={S1(+/-Еc),S2(+/-Ет),S3(+/-Ее)}

где функция определяется следующим образом :

1, если х>=0

S(x)

0, если х =0,

+/-Ет>=0,

+/-Ее>=0.

Трехмерный показатель ситуации :S=(1,1,1);

Нормальная устойчивость финансового состояния предприятия , гарантирующая его платежеспособность :

+/-Ес=0,

+/-Ее>=0.

S=(0,1,1).

Неустойчивое финансовое состояние , сопряженное с нарушением платежеспособности . Но при этом сохраняется возможность восстановления равновесия путем пополнения источников собственных средств и дополнительного привлечения заемных средств :

+/-Ес=n1 , A2>=n2 , A3>=n3 , A4>=n4 .

Выполнение первых трех неравенств (равенств) в этой системе неизбежно влечет выполнение и четвертого неравенства (равенства) , поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву . Четвертое неравенство( равенство) носит балансирующий характер и в то же время имеет глубокий экономический смысл : его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости - наличии у предприятия собственных оборотных средств .

В случае , когда одно или несколько неравенств имеют знак , противоположный зафиксированному в оптимальном варианте , ликвидность баланса в большей степени отличается от абсолютной .При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе , хотя компенсация при этом имеет место лишь по стоимостной величине , поскольку в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные .

Анализируя текущее финансовое положение предприятия с целью вложения в него инвестиций , используют и относительные показатели платежеспособности и ликвидности .Платежеспособность измеряется с помощью коэффициента платежеспособности ,выраженного в процентах . Он показывает долю средств (капитала ) в общих обязательствах .

Степень превращения текущих активов в денежную наличность неодинакова .Поэтому в отечественной и мировой практике исчисляют три относительных показателя ликвидности .

При исчислении первого показателя в качестве ликвидных средств ( числителя дроби) берутся только денежные средства в кассе , на банковских счетах , а также ценные бумаги , которые могут быть реализованы на бирже .В качестве знаменателя - краткосрочные обязательства . Формула первого показателя ликвидности выглядит так :

d

Кабл = ---------

Кt+rp

Второй показатель отличается от первого тем , что в числителе к ранее приведенной сумме прибавляются суммы краткосрочной дебиторской задолженности , реальной к получению .Формула расчета :

d+ra

К2 = ---------------

Kt+rp

Третий показатель ликвидности (коэффициент покрытия или текущей ликвидности ) в числителе содержит еще стоимость материально -технических запасов , которые продав в случае необходимости , можно превратить в наличные деньги .Однако , это уже менее ликвидная статья по сравнению с предыдущими , так как на реализацию запасов потребуется известное время .Формула расчета коэффициента покрытия (Кп) выглядит так :

d+ra+Z Ra

Кп = -------------- = ----------

Кt+rp Kt+rp

Наиболее мобильной частью оборотных средств являются денежные средства и краткосрочные ценные бумаги , ( последние - в том смысле , что они быстро и без труда могут быть обращены в деньги ) . Оборотные средства в деньгах готовы к платежу и расчетам немедленно , поэтому отношение этой части оборотных средств к краткосрочным обязательствам предприятия называют коэффициентом абсолютной ликвидности , на его основе можно получить более точную критическую оценку степени ликвидности .Его значение признается теоретически достаточным . если оно достигает 0.2-0.25

Время , необходимое для превращения в деньги различных составляющих оборотных средств . существенно отличается при ликвидации дебиторской задолженности и материальных оборотных средств . Более того . материальные оборотные средства неоднородны : ликвидность готовой продукции , товарных материальных запасов , незавершенного производства и полуфабрикатов существенно различаются .

Ликвидность средств , вложенных в дебиторскую задолженность , зависит от скорости документооборота в банках страны , своевременности оформления банковских документов ,сроков представления комерческого кредита отдельными покупателями , их платежеспособности и других причин . Если на покрытиее долгосрочных обязательств мобилизировать средства в расчетах с дебиторами , можно получить коэффициент ликвидности (второй показатель ликвидности ) .В мировой практике он получил название коэффициента критической оценки , или срочности . Теоретически оправданные оценки этого коэффициента лежат в диапазоне 0.7 - 0.8.

Наиболее обобщающим показателем платежеспособности выступает общий коэффициент покрытия ( третий показатель ликвидности ) , в расчет которого в числителе включают все оборотные средства , в том числе и материальные .

В мировой практике рыночных отношений признано , что для обеспечения минимальной гарантии инвестиции на каждый рубль краткосрочных долгов приходится два рубля оборотного капитала .Следовательно , оптимальным соотношением является 1:2.

Однако , под влиянием форм расчетов , оборачиваемость оборотных средств , отраслевых и иных особенностей предприятия вполне удовлетворительные результаты могут оказаться и при значительно меньшем ( но превышающем единицу ) значении общего коэффициента покрытия .

Хорошо работающими предприятия имеют значительное превышение ликвидных активов над краткосрочными обязательствам , что позволяет достаточно точно оценить степень устойчивости их финансового состояния и способности погасить обязательства в срок .

Однако значительное повышение оборотного капитала над краткосрочными обязательствами свидетельствует о том , что предприятие имеет больше финансовых ресурсов ( текущих пассивов ) , чем ему требуется , а следовательно , оно превращает излишние средства в ненужные текущие активы .Это может быть связано с текущим состоянием экономики страны , вызванным инфляцией .В этих условиях предприятию выгодно вложить излишек денежных средств в запасы товарно-материальных ценностей или предоставить отсрочку платежа за продукцию покупателям .

Если значение коэффициента покрытия гораздо ниже оптимального , это говорит о том , что краткосрочные обязательства ( текущие пассивы ) превышают текущие активы , а финансовое положение предприятия не совсем благополучное .Для потенциальных партнеров финансовый риск при заключении сделок значительно повышается .

Исчисление трех различных показателей ликвидности не случайного .Дело в том , что каждый из них , применяемый в конкретном случае , дает ту картину , устойчивости финансового положения , которая интересует конкретного потребителя информации .Например , для поставщика сырья , материалов и услуг большой интерес представляет первый показатель ; для банка , кредитующего данное предприятие ,- второй , а для держателя акций и облигаций - третий .

Для уточнения результатов расчетов коэффициентов ликвидности необходимо оценить «качество» активов. С этой целью из общей массы текущих активов исключают неликвидные и труднореализуемые активы.

Поскольку в составе текущих активов значительную часть составляет дебиторская задолженность , прежде всего необходимо скорректировать ее балансовую величину на сумму сомнительной дебиторской задолженности. Имеется в виду задолженность , которая признана маловероятной к получению независимо от того , можно ли на нее начислить резерв по сомнительным долгам или нет .

Предположим , что средний процент неоплаченной дебиторской задолженности за период составляет 16 % . Тогда при оценке « качества» дебиторской задолженности и выявлении в ее составе труднореализуемой балансовая величина задолженности покупателей умножается на средний процент неоплаченной продукции .

При этом применяются два основных подхода :

устанавливается процент отношения задолженности, остающейся неоплаченной в истекших периодах, и общей величины дебиторской задолженности ;

определяется соотношение неоплаченной задолженности и общего объема продаж.

Оценка величины резерва по сомнительным долгам будет более точной, если она основана на данных о времени просрочки платежа на дату составления баланса и прогнозах погашения дебиторской задолженности.

Для оценки оборачиваемости дебиторской задолженности используется следующая группа показателей .

Оборачиваемость дебиторской задолженности

Выр. От реализ

Оборач. Деб зад-ти = ------------------------ ;

Средн. Деб зад-ть

Деб. Зад . на нач периода + деб зад на конец

Средн. Деб. Зад-ть=------------------------------------------------------------;

2

Период погашения дебиторской звадолженности :

Длит-ть анализмр-го периода * средн деб зад-ть

Период погаш. Деб зад-ти = -------------------------------------------------------------

Выручка от реал-ии

Следует иметь ввиду ,что чем больше период просрочки задолженности , тем выше риск ее непогашения .

Дооля деб. Задолженности в общем обюъеме текущих активов :

Деб зад-ть

Доля деб. Зад-ти в общ объеме тек-х активов=--------------------------------- * 100

Текущ активы

Доля сомнительной задолженности в составе дебиторской задолженности:

Сомн. Деб. Задолженность

Доля сомн зад-ти = ------------------------------ * 100

Деб зад-ть

Этот показатель характеризует «качество» деб . задолженности .Тенденция к его росту свидетельствует о снижении ликвидности .

Анализ кредиторской задолженности проводится на основании данных аналитического учета.

На ликвидность значительное влияние оказывает срок предоставления кредита . Средний период предоставления кредита может быть исчислен по формуле:

Средн остаток зад-ти * Длит-ть периода

Период кредита = -----------------------------------------------------------------------------------

Сумма оборота

Для определения величины среднего периода кредитования за год в числителе формулы будет 360 дней , за квартал – 90, за месяц – 30 .

При этом в наиболее упрощенном виде величину среднего остатка п овидам краткосрочных обязательств можно рассчитать по данным баланса так :

ОКЗн + ОКЗк

Средний остаток задолженности = ----------------------------------------------- ,

2

где ОКЗн и ОКЗк – остаток кредиторской задолженности на начало и конец года .

Основным объектом при анализе платежеспособности является движение денежных потоков.

Главная цель такого анализа – оценить способность предприятия зарабатывать денежные средства в размере и в сроки, необходимые для осуществления планируемых расходов.

В составе отчета выделяют три основные раздела : движение денежных средств от текущей, инвестиционной и финансовой деятельности.

Под текущей понимают основную уставную деятельность предприятия, связанную с получением дохода.

С инвестиционной деятельностью связывают движение денежных средств в результате приобретения или создания долгосрочных активов, а также вследствие их реализации.

Под финансовой деятельностью понимают движение денежных средств, связанные с изменениями в составе и размере собственного капитала и займов предприятия.

Отчет о движении денежных средств проводится двумя методами:

прямым, согласно которому раскрываются абсолютные суммы поступления и расходования денежных средств;

косвенным, согласно которому чистая прибыль или убыток корректируется на сумму операций неденежного характера операций, связанных с выбытием долгосрочных активов, изменением оборотных активов или текущих пассивов.

Второй метод позволяет перейти от величины полученного финансового результата к показателю чистого денежного потока ( общего изменения денежных средств за период ). По этому показателю судят о способности предприятия генерировать денежные средства в результате своей основной деятельности.

Для анализа денежных средств был использован косвенный метод, так как он наиболее доступен для внешнего пользователя бухгалтерской информации.

Достоинства метода:

1) позволяет увязать полученный финансовый результат и изменения денежных средств за период;

2) делает возможным произвести расчет показателей изменения денежных

средств от текущей, инвестиционной, финансовой деятельности

Финасовое положение предприятия ,его ликвидность и платежеспособностть , н епосредственно зависит от того , насколько быстро средства , вложенные в активы, превращаются в реальные деньги . Такое влияние объясняется тем , что со скоротью оборота средств связано :

минимально необходимая величина анонсированного капитала и связанные с ним выплпты денежных средств ( проценты за пользование кредитов банков , дивиденды по акциям и другое ) ;

потребность в дополнительных источниках финансирования и плата за них ;

сумма затрат , связанных с владением товарно – материальными ценностями и их хранением ;

величина оплачиваемых налогов …

Для исчисления показателей оборачиваемости используются следующие формулы :

Выручка от реализации

Коэф обор-ти тек активов = --------------------------------------------------------------------

Средняявеличина текущих активов

Средняя величина активов , в том числе текущих , по данным баланса определяется по формуле средней арифметической :

Он + Ок

Ср величина активов = ------------------------ ,

2

где Он,Ок – соответственно величина активов на начало и на конец периода.

Продолжительность оборота рассчитывается по следующей формуле:

Длит анализ-го периода * Ср величина активов

Продолжительность оборота = -------------------------------------------------------------

Выручка от реализации

Аналогично расчет выполняется для текущих активов .

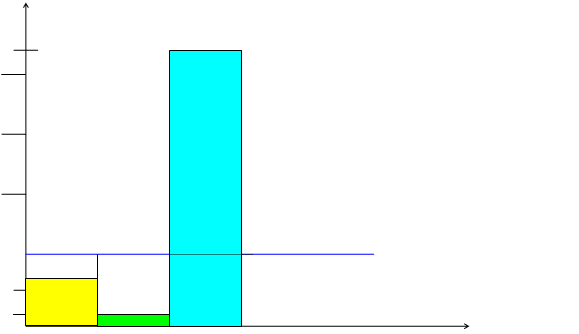

Факторный анализ ликвидности и финансовой устойчивости .

![]()

п

роч

обор долг кр из

роч

обор долг кр из

а ктивы

ктивы

![]() кратк кред

кратк кред

з

![]() апасы и

займы

апасы и

займы

![]()

д

![]() еб

зад-ть

еб

зад-ть

![]()

![]() Текущие

пассивы ЛИКВИДНОСТЬ Текущие активы

Текущие

пассивы ЛИКВИДНОСТЬ Текущие активы

![]()

![]()

кратк фин-е кред зад-ть

в ложения

ложения

проч кратк

проч кратк

ден ср-ва пасс

![]()

![]()

![]()

![]()

![]()

![]() осн ср-ва незавер стр-во произв

запасы

осн ср-ва незавер стр-во произв

запасы

![]()

![]()

![]()

![]() соб ср-ва внеобор

активы запасы МБП

соб ср-ва внеобор

активы запасы МБП

![]()

![]()

![]() и затр

и затр

![]()

![]() ден ср-ва ФИНАНСОВАЯ

УСТОЙЧИВОСТЬ затр в незав

пр-ве

ден ср-ва ФИНАНСОВАЯ

УСТОЙЧИВОСТЬ затр в незав

пр-ве

![]()

Заемные средства

![]()

долг кред долг займы кратк кредиты кратк займы кред зад-ть

Для удобства анализа целесообразно использовать так называемый уплотненный аналитический баланс - нетто , формируемый путем агрегирования однородных по своему составу элементов , балансовых статей в необходимых аналитических разрезах ( см приложение N 2).

На следующем этапе предварительного анализа ликвидности проводится расчет и оценка динамики ряда аналитических коэффициентов , характеризующих финансовое положение предприятия

Рассмотрим приведенный в приложении N3 баланс анализируемого предприятия .

как видно из данного баланса - нетто за отчетный период активы предприятия возросли на 70576259 тысяч рублей или 875,2 % в т.ч. за счет увеличения объема внеоборотных активов - на 17840125 тысяч рублей ( 24441293 - 6601168 ) и прироста оборотных средств на 52736134 тысячи рублей ( 55239506 - 2503372) .Иначе говоря , за отчетный период в оборотные активы было вложено почти втрое больше средств , чем во внеоборотные активы . При этом также следует учитывать тот факт , что предприятие в течении отчетного года пользовалось долгосрочными займами , поэтому можно сделать вывод о том , что все инвестиционные вложения осуществлялись за счет заемных средств .

Следует отметить , что в целом структура совокупных активов характеризуется снижением удельного веса внеоборотных активов на 41,8 % и составил на конец года 30,7 % .Удельный вес оборотных активов вырос на 41,8 % и составил на конец года 69,3 % .Снижение удельного веса внеоборотных активов произошло за счет уменьшения основных средств на 42,6 % .А увеличение удельного веса дебиторской задолженности на 50 % , которое составила на конец года 59,3 % , и увеличение краткосрочных финансовых вложений на 0,5 % повлияло на рост удельного веса оборотных активов .

Пассивная часть баланса характеризуется увеличением имущества предприятия на 70576259 тысяч рублей и составило на конец года 79680799 тысяч рублей . На это повлиял рост собственных средств предприятия на 26497733 тысячи рублей ,что составило на конец года 33507003 тысячи рублей , а также увеличение заемных средств на 44078526 тысяч рублей в т.ч. рост долгосрочных кредитов и займов на 16413409 тысяч рублей и кредиторской задолженности на 27604712 тысяч рублей .

Удельный вес собственных средств предприятия снизился на 34,9 % , а заемных средств увеличился на 34,9 % , на что повлиял рост удельных весов долгосрочных весов долгосрочных кредитов и займов на 16,7 % , кредиторской задолженности на 24,2 % и снижение удельного веса краткосрочных займов на 6 % .

Для характеристики финансовой устойчивости предприятия и ее динамики можно воспользоваться аналитической таблицей «АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ» ( приложение № 3 ).

Данные таблицы показывают , что предприятие на начало года находилось в неустойчивом финансовом состоянии , сопряженным с нарушением платежеспособности . Но с восстановлением равновесия путем пополнения источников собственных средств и дополнительного привлечения заемных средств его финансовое состояние на конец года улучшилось и стало абсолютно устойчивым .

Расчет наличия собственных оборотных средств показан в таблице (приложение № 4).

Анализируя данные этой таблицы , следует отметить , что наличие собственных оборотных средств за отчетный период увеличилось на 28204730 тысяч рублей , или на 3700,8 % , при увеличении всех оборотных средств на 52736134 тысячи рублей , или на 2106.6 %. В связи с тем , что общая сумма оборотных средств возросла в большей степени , удельный вес собственных оборотных средств увеличился за отчетный период на 22,0 пункта и составил 52,4 % при оптимальном значении этого показателя 60 - 80 % .

В процессе дальнейшего анализа следует выяснить что повлияло на изменение суммы собственных оборотных средств за отчетный период . Для этого рассмотрим причины изменения собственных оборотных средств ( приложение №5).

Из таблицы видно , что на предприятии сложилась благоприятная структура оборотных средств: доля материальных запасов и затрат (наименее мобильной части оборотных активов ) составляет 9,7 % .За рассматриваемый период материальные оборотные средства увеличились на 4369082 тысячи рублей .

Исходные данные и результаты расчетов вышеуказанных коэффициентов , характеризующих финансовую устойчивость предприятия приведены в таблице «АНАЛИЗ ПОКАЗАТЕЛЕЙ ФИНАНСОВОЙ УСТОЙЧИВОСТИ» (приложение № 6 ).

Как видно из таблицы , доля заемных средств в формировании имущества предприятия составляет на конец года 57,9 % ( 46173796 : 79680799 * 100 % ) , а на начало года - 23,01 % . , из за отчетный период она повысилась на 34,89 пункта . В составе заемных средств велик удельный вес ( 63,6 % ) краткосрочных обязательств . Коэффициент краткосрочной задолженности составил на конец года 0,64 , а коэффициент долгосрочного привлечения заемных средств - 0,31 . За отчетный период они немного изменились . несколько повысился ( на 0,26 пункта ) коэффициент долгосрочных заемных средств , а значение коэффициента краткосрочной задолженности снизилось на 0,17 пункта .особенно заметно увеличилась кредиторская задолженность на 0,11 пункта . На предприятии резко снизился удельный вес имущества производственного назначения ( на 0,44 пункта ) , а удельный вес материальных оборотных средств снизился на 0,03 пункта , и составил на конец года 0,07 пункта .

Несмотря на некоторые отрицательные моменты , предприятие находится в абсолютно устойчивом финансовом состоянии .Это связано с тем , что значительная часть собственных средств используется в оборотных активах . Коэффициент мобильных и иммобилизованных средств увеличился по сравнению с началом отчетного года на 1,88 пункта и составил на конец года 2 26. Это привело к тому , что на предприятии сложился нормальный уровень маневренности и очень высокий коэффициент обеспеченности запасов и затрат собственными источниками . значение коэффициентов маневренности собственных средств соответствуют нормальному уровню ограничений .За рассматриваемый период времени финансовое положение предприятия улучшилось . Об этом свидетельствует повышение коэффициента прогноза банкротства на 0,23 , т. е. произошло повышение доли чистого оборотного капитала в общей сумме актива баланса .

Проанализируем платежеспособность рассматриваемого предприятия на начало и конец года . По данным актива и пассива баланса анализируемого предприятия представим следующие показатели :

|

|

| Общая сумма активов 9104540 79680799 |

| Минус :внешние обязательства 2095270 46173796 |

| Превышение активов над внешними обязательствами (+) +7009270 +33507003 |

Предприятие может выполнить свои обязательства из общих активов как на начало , так и на конец года , то есть является платежеспособным . Сумма превышения всех активов над внешними долгами на конец отчетного периода увеличилась на 26497733 тыс. рублей ., или в 4,8 раза , тогда как она должна превышать внешние обязательства не менее , чем в 2 раза .Таким образом , наблюдается тенденция повышения степени платежеспособности .

Для более точной оценки платежеспособности предприятия в зарубежной и отечественной практике исчисляется величина чистых активов и анализируется их динамика..

Расчет чистых активов анализируемого предприятия представлен в таблице ( приложение № 9 )

Представленный расчет показывает , что анализируемое предприятие располагает чистыми активами , сумма которых по сравнению с началом года увеличилась на 33323044 тысячи рублей или в 200 раз . Их удельный вес в активах предприятия тоже увеличился на 40,2 пункта . Таким образом подтверждается ранее сделанный вывод о повышении степени платежеспособности предприятия .

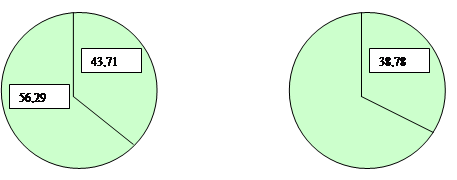

Повышение или снижение уровня ликвидности предприятия устанавливается в мировой практике по изменению абсолютного показателя чистого оборотного капитала . Он определяется как разность между текущими активами ( оборотный капитал ) и краткосрочными обязательствами . Поэтому чистый оборотный капитал составляет величину , оставшуюся после погашения всех краткосрочных обязательств . Чем больше превышение текущих активов над краткосрочными обязательствами , тоем больше чистый оборотный капитал . Следовательно , если предприятие не располагает чистым оборотным капиталом , оно неликвидное .

![]()

![]() на

начало года,тыс.руб на конец года

, тыс. руб.

на

начало года,тыс.руб на конец года

, тыс. руб.

Текущие активы 2503372 55239506

М![]() инус:

краткосрочные

инус:

краткосрочные

обязательства 1741241 29386588

![]() (текущие

пассивы )

(текущие

пассивы )

Чистый оборотный капитал 762131 25852918

Таким образом на начало и конец года текущие пассивы были покрыты текущими активами с превышением , то есть предприятие можно признать ликвидным. Что бы предприятие расширялось , чистый оборотный капитал в текущем году должен быть больше , чем в предыдущем . На рассматриваемом предприятии он значительно увеличился - на 3292 % (25852918: 762131*100-100).

Характеризуя ликвидность баланса по данным таблицы ( приложение № 7 )следует отметить , что в отчетном периоде наблюдался платежный недостаток наиболее ликвидных активов денежных средств и ценных бумаг для покрытия наиболее срочных обязательств : на начало периода -706303 тысячи рублей , или на 65,69 % и на конец периода на 27010408 тысяч рублей или 94,18 % . Эти цифры говорят о том , что только 5,82 % срочных обязательств предприятия на конец периода покрылись наиболее ликвидными активами . В конце периода ожидаемое поступление от дебиторов были больше краткосрочных кредитов банков и заемных средств на 47058331 тысячу рублей . следовательно , недостаток наиболее ликвидных активов и излишек быстрореализуемых активов по сравнению с общей величиной краткосрочных обязательств составил к концу отчетного периода 20047923 ( - 27010408+47058331) тысяч рублей или на 68,26 % , т.е. только 31,74 % краткосрочных обязательств покрылись легко и быстрореализуемыми активами . Медленно реализуемые активы ( запасы и затраты) были меньше долгосрочных пассивов в конце отчетного периода на 11012054 тысяч рублей .Таким образом недостаточная ликвидность баланса не подтверждает ранее сделанное заключение об абсолютно устойчивом финансовом состоянии предприятия .

Данные таблицы свидетельствуют (приложение № 8 ), о том что предприятие находится в нормальном финансовом состоянии . За отчетный период повысился коэффициент абсолютной ликвидности ( на 0.17 ) и по-прежнему превышает верхнюю границу порогового значения показателя.

Для уточнения результатов расчетов коэффициентов ликвидности необходимо оценить «качество» активов. С этой целью из общей массы текущих активов исключают неликвидные и труднореализуемые активы.

Поскольку в составе текущих активов значительную часть составляет дебиторская задолженность , прежде всего, необходимо скорректировать ее балансовую величину на сумму сомнительной дебиторской задолженности. Имеется в виду задолженность , которая признана маловероятной к получению независимо от того , можно ли на нее начислить резерв по сомнительным долгам или нет .

Предположим , что средний процент неоплаченной дебиторской задолженности за период составляет 16 % . Тогда при оценке « качества» дебиторской задолженности и выявлении в ее составе труднореализуемой балансовая величина задолженности покупателей умножается на средний процент неоплаченной продукции .

При этом применяются два основных подхода :

устанавливается процент отношения задолженности, остающейся неоплаченной в истекших периодах, и общей величины дебиторской задолженности ;

определяется соотношение неоплаченной задолженности и общего объема продаж.

Оценка величины резерва по сомнительным долгам будет более точной, если она основана на данных о времени просрочки платежа на дату составления баланса и прогнозах погашения дебиторской задолженности.

Расчет показателя оборачиваемости деб . задолженности приведен в таблице .

Анализ оборачиваемости дебиторской задолженности .

| Показатели | Предыд. год | Отчетн . год | Изменения |

| Оборачиваемость дебиторской задолженности , кол-во. раз | 1,1735575 | ||

| Период погашения деб задолженности , дни | 307,69 | ||

| Доля деб зад-ти покуп-й и заказчиков в общем объеме тек-х активов, % | 33,52 | 85,15 | 51,63 |

| Доля сомнит-й деб зад-ти в общем объеме зад-ти, % | 84,87 | 84,35 | -0,52 |

Как следует из таблицы , состояние расчетов с покупателями не удовлетворительное , т. к. очень большой срок оборачиваемости дебиторской задолженности (= 307 дней) . Особое внимание следует обратить на качество задолженности , по нашим данным оно увеличилось , так как по сравнению с предыдущим годом , доля сомнительной дебиторской задолженности снизилась на 0,52 . Вследствие того , что доля деб задолженности к концу года составила 85,15 от общего объема текущих активов , т.е. она увеличилась на 51,63 % , можно сделать вывод о снижении текущих активов в целом , следовательно, ухудшении финансового положения предприятия .

Основным объектом при анализе платежеспособности является движение денежных потоков.

Главная цель такого анализа – оценить способность предприятия зарабатывать денежные средства в размере и в сроки, необходимые для осуществления планируемых расходов.

В составе отчета выделяют три основные раздела : движение денежных средств от текущей, инвестиционной и финансовой деятельности.

Под текущей понимают основную уставную деятельность предприятия, связанную с получением дохода.

С инвестиционной деятельностью связывают движение денежных средств в результате приобретения или создания долгосрочных активов, а также вследствие их реализации.

Под финансовой деятельностью понимают движение денежных средств, связанные с изменениями в составе и размере собственного капитала и займов предприятия.

Отчет о движении денежных средств проводится двумя методами:

прямым, согласно которому раскрываются абсолютные суммы поступления и расходования денежных средств;

косвенным, согласно которому чистая прибыль или убыток корректируется на сумму операций неденежного характера операций, связанных с выбытием долгосрочных активов, изменением оборотных активов или текущих пассивов.

Второй метод позволяет перейти от величины полученного финансового результата к показателю чистого денежного потока ( общего изменения денежных средств за период ). По этому показателю судят о способности предприятия генерировать денежные средства в результате своей основной деятельности.

Для анализа денежных средств был использован косвенный метод, так как он наиболее доступен для внешнего пользователя бухгалтерской информации.

Достоинства метода:

1) позволяет увязать полученный финансовый результат и изменения денежных средств за период;

2) делает возможным произвести расчет показателей изменения денежных

средств от текущей, инвестиционной, финансовой деятельности

Для анализа оборачиваемости кредиторской задолженности была составлена таблица.

Состояние кредиторской задолженности.

| Показатели | Остатки на начало года | Остатки на конец года |

| Краткосрочные кредиты банка | 549100 | 690405 |

| Краткосрочные займы | 80900 | |

| Кредиторская задолженность всего | 1049868 | 27320616 |

| в том числе : за товары и услуги | 106395 | 13227105 |

| по оплате труда | 297261 | 3196302 |

| по расчетам по соц. страх-ю и обеспеч-ю | 231470 | 4150730 |

| по платежам в бюджет | 3246 | 1758654 |

| по внебюджетным платежам | ||

| прочим кредиторам | 400635 | 3689640 |

| Авансы , полученные от покупателей | 10861 | 1298185 |

| Краткосрочные обязательства (всего) | 1741241 | 29386588 |

Как видно из данной таблицы отношение краткосрочной задолженности к общей величине краткосрочных обязательств на начало года равняется 60,3 % ( 1049868 / 1741241 *100) , а на конец года 92,9 % , т.е. положение значительно ухудшилось по сравнению с прошлым годом .

Проведя анализ движения денежных средств на предприятии косвенным методом (см приложение № 10)были получены следующие результаты .

Данные таблицы позволяют объяснить «куда ушла» полученная предприятием прибыль ( иначе говоря , почему при 28213378 тыс. рублей чистой прибыли предприятие имело совокупный приток денежных средств в размере 872293 тыс рублей ). Основными направлениями оттока денежных средств стали увеличение дебиторской задолженности покупателей 46196 830 тыс. рублей, увеличение производственных запасов 3923059 тысяч рублей . Дополнительный приток денежных средств в рамках текущей деятельности был обеспечен за счет увеличения кредиторской задолженности поставщикам ( 13120710 тыс. рублей ). Общим итогом движения денежных средств в результате текущей деятельности стал их отток в размере 17552456 тыс. рублей. Отток денежных средств от инвестиционной деятельности составил 12391208 тысяч рублей . В результате поступления долгосрочных активов денежные средства предприятия сократились на 17289338 тыс. рублей (16861024+428314).

Таким образом , результаты анализа движения денежных потоков позволяют сделать следующие выводы. Несмотря на то , что сумма полученной чистой прибыли равнялась 28213378 тыс. руб. , а чистый отток денежных средств от инвестиционной деятельности составил 12391208 тыс. руб. можно говорить о высоком риске производственных капитальных затрат , учитывая недостаточность средств , генерируемых основной (текущей ) деятельностью предприятия . Иными словами при сложившейся структуре имущества и динамике собственного оборотного капитала полученной прибыли оказалось явно недостаточно для осуществления инвестиций, ставших возможными , по существу , за счет дополнительного привлечения финансовых ресурсов на заемной краткосрочной основе .

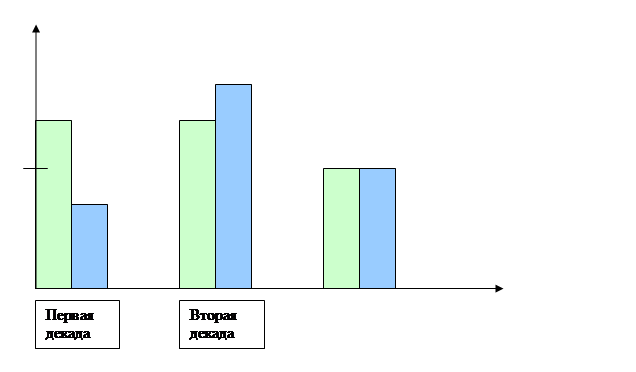

Для анализа оборачиваемости активов предприятия целесообразно использовать следующую таблицу .

Динамика показателей оборачиваемости активов .

| Показатели | Предыд год | Отчетный год | Отклонения |

| 1. Выручка от реализации | 28213378 | ||

| 2. Средняя величина текущих активов | 28871439 | ||

| 3. Оборачиваемость тек. активов (стр1/ стр2, кол-во) | 1,12 | 0,977 | -0,143 |

| 4. Продолжительность оборота текущих активов ( 360/стр1*стр2, дни) | 357,3 | 366,7 | +9,4 |

Продолжительность оборота текущих активов слишком велика – 366,7 дней , что свидетельствует о неудовлетворительном финансовом положении предприятия (Средства , вложенные в анализируемом периоде в текущие активы , проходят полный цикл и снова принимают ден. форму ) . В результате потребовались дополнительные средства для продолжения производственно – коммерческой деятельности .

Привлеч-е средств в оборот = 736682,64

Таким образом замедление оборота потребовало привлечения дополнительных средств за один оборот в размере 736682,64 тыс рублей. Оборачиваемость в отчетном году составила 0,977 рублей. Следовательно за весь год дополнительно привлечено средств на сумму 719738,93 тыс рублей.

Матрица финансовой стратегии .

Расчет РХД.

| Показатели | Сумма |

| Выручка от реализации | 28213378 |

| Косвенные налоги | -3198157 |

| Запасы | +5821196 |

| Стоимость произведенной продукции | =30836417 |

| Внутрипроизводственные расходы | |

| Материальные расходы | -10940598 |

| Добавленная стоимость | =19895819 |

| НДС | |

| Заработная плата и отчисление | -5196302 |

| Будущие расходы | |

| БРЭИ | =14699517 |

| ∆ФЭП | -24375345 |

| Производственные инвестиции | |

| Обычные продажи имущества | +10569321 |

| РХД | =893493 |

РХД = 4,5 % от добавленной стоимости.

Расчет РФД .

РФД = (10268657 + 141305) – 6396314 – 6582140 + 0 + 1502809 + 1065552 = - 131

РФД = 0 % от добавленной стоимости .

По данным РХД и РФД РФХД < 0 , следовательно предприятие находится в 8 –м квадрате матрицы финансовой стратегии , который называется «дилеммой».

Предприятие частично использует возможности наращения задолженности , но этого мало для покрытия дефицита ликвидных средств , а так же обеспечения внутренних потребностей предприятия .

Если уровень экономической рентабельности восстановится и по темпам начнет превышать внутренние темпы роста оборота, то возможно предприятие попадет в квадрат 2 - «устойчивое равновесие» .

Если экономическая рентабельность будет падать , то предприятие переместится в квадрат 9 – « кризис» .

Расчет эффекта финансового рычага .

СРСП = 6582140/46173796*100% = 14 %

ЭР = (4779367 + 6582140 ) / 79680799 * 100 % = 14,3 %

ЭФР = 2/3 (14,3% - 14%) * ( 46173796 / 33507003 ) = 0,28 %

РСС= 2/3 * 14,3% + 0,28 % = 9,8 %

Предприятие может еще набирать кредиты , но дифференциал уже близится к нулю. Малейшая заминка в производственном процессе или повышение процентных ставок могут «перевернуть» знак эффекта финансового рычага . Положение предприятия очень уязвимо .

Проанализировав данное предприятие можно сделать следующие выводы.

Финансовое положение предприятия в целом неудовлетворительное , об этом свидетельствуют данные коэффициентов ликвидности и финансовой устойчивости . Предприятие имеет очень большую дебиторскую задолженность . Так же имеет место высокий отток денежных средств. Большое негативное влияние на устойчивость оказывает еще и чрезмерная оборачиваемость активов предприятия , а так же тот факт , что количество заемных средств превышает собственные средства .

Из-за недостаточности собственных средств , вся деятельность предприятия осуществляется за счет привлеченных средств (долгосрочных и краткосрочных кредитов ). Дефицит денежных средств приводит к тому , что предприятие с трудом покрывает свои краткосрочные обязательства.

Для вывода предприятия из тяжелого финансового положения можно порекомендовать следующие меры.

1. Сокращение дебиторской задолженности . Для этого можно предложить следующие рекомендации :

жестче контролировать состояние расчетов с покупателями по отсроченным ( просроченным ) задолженностям ;

по возможности ориентироваться на большее число покупателей , чтобы уменьшить риск неуплаты одним или несколькими крупными покупателями ;

следить за соотношением дебиторской и кредиторской задолженности :

значительное преобладание дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных ( как правило дорогостоящих ) средств ;

превышение кредиторской задолженности над дебиторской может привести к неплатежеспособности предприятия ;

предоставлять скидки при досрочной оплате .

2. Увеличение собственных средств предприятия одним из следующих путей :

выпуск акций ;

привлечение инвестиций и др.

Оптимизировать затраты на производство , для этого нужно произвести более глубокий анализ себестоимости затрат .

Пересмотреть структуру управления финансами, что может дать более эффективное использование денежных ресурсов.

Обновить основные средства.

Планировать свою деятельность и получаемую от нее прибыль.

Обратить внимание на увеличение краткосрочных обязательств , т.к. это может стать причиной снижения финансирования и ненадежности перед кредиторами что может привести к банкротству.

Список используемой литературы :

1. Э.А Маркарьян Г.П Герасименко Финансовый анализ

-М.:1997.

2. В.П. Астахов Анализ финансовой устойчивости фирмы и процедуры , связанные с банкротством .

- М.: «Ось-89»,1996.

3. М.Н. Крейнина Финансовое состояние предприятия .Методы оценки.

-М.:ИКЦ «ДИС»,1997.

4. А.П.Ковалев Диагностика банкротства .

-М.:АО «Финстатинформ» ,1995.

5. О.В. Ефимова Финансовый анализ .

- М.: Бухгалтерский учет,1996.

6. А.Д. Шеремет и М.И. Баканов Теория экономического анализа :Учебник.-4-е изд., доп. и перераб.

-М.: Финансы и статистика,1997.

7. Э.А. Уткин Финансовое управление .

- М.:1997.

Справочно-правовая система ГАРАНТ , НПП «Гарант-сервис».

приложение N 1.

Генеральный

![]()

директор

директор

![]()

![]()

![]()

![]()

![]()

2 4

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

главный финансовый зам. по зам . по зам по

инженер директор мореплаванию эксплуатации кадрам

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

1 3

![]()

![]()

автоматизированная

система управления

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

начальник бухгалтерия СБМ отдел служба гл нач.отд

МСС связи экспл-ии диспетчер кадров

Пунктиром указаны некоторые информационные потоки по фирме , где

предложение о покупке оборудования ,судов ...

возможность оплаты

предложение о покупке зап. частей ...

возможность оплаты .

Похожие работы

... предметов труда; ликвидация непроизводственных расходов и потерь. Значимость снижения себестоимости в каждом конкретном случае зависит от удельного веса той или иной группы расходов [28, с. 132]. Глава 2. Анализ хозяйственной деятельности на предприятии ЗАО «Константин и К» 2.1 Технико-экономическая характеристика ЗАО «Константин и К» Закрытое акционерное общество «Константин и К», в ...

... предприятий. Анализ предприятий – это способ исследования экономических процессов и явлений. Он выполняет функцию оперативного выполнения и руководства хозяйственной деятельности предприятий. 2.1.Анализ показателей производственной программы. Основная деятельность предприятий жилищно-коммунального хозяйства направлена на производство продукции, предоставлении услуг для местного населения и тех ...

... , основной удельный вес в общей сумме основного капитала предприятия. От их количества, стоимости, технического уровня, эффективности использования во многом зависят конечные результаты деятельности предприятия: выпуск продукции, ее себестоимость, прибыль, рентабельность, устойчивость финансового состояния. В процессе производства работники предприятий с помощью средств труда воздействуют на ...

... 4 Анализ финансовых результатов деятельности предприятия 4.1 Анализ прибыли Показатели прибыли используются в анализе хозяйственной деятельности предприятия. Факторы, формирующие балансовую прибыль предприятия, рассмотрим в таблице 11. Таблица 11. Анализ прибыли № пп Показатель Ед. изм. Обозначение формулы План Отчет Отклонения абсолютное % 1. Выпуск продукции ...

0 комментариев