Навигация

Движение капитала в России 1997-1998 гг

Введение.............................................................................................................. 2

I. Бегство Российского капитала в 1997-1998 годах......................................... 3

1. Специфика «бегства» капитала из России в 1997-1998 годах................... 3

Масштабы и последствия утечки капитала..................................................... 5

II. Кризис 1998 года: причины, следствие, влияние на движение капитала.... 6

1. Общеэкономические тенденции 1997-1998гг и причины промышленного кризиса. 6

2. Экономические проблемы финансового кризиса и их влияние на движение капитала............................................................................................................................ 9

3. Занижение стоимости экспорта.................................................................. 11

III. Инвестиции в России 1997-1998 года........................................................ 13

IV. Движение капитала в 1997-1998 годах с точки зрения анализа экономических реформ............................................................................................................................ 15

Заключение........................................................................................................ 21

Список используемой литературы................................................................... 24

Введение

Интересные события с точки зрения анализа экономических ситуаций происходили в конце 90-х годов. За время реформ в российской экономике произошли глубокие изменения. Экономические отношения были поставлены на совершенно новую основу.

События, произошедшие в 1998 году кардинальным образом повлияли, на дальнейшее развитие экономики. И для того чтобы проследить причины и последствия кризиса 1998 года, необходимо рассмотреть этот вопрос с нового фокуса зрения.

Данная работа посвящена изучению процесса движения государственного капитала в 1997-1998 годах и его отражению в развитии экономики страны в целом.

Целью работы является изучение основных тенденций движения государственного капитала в период с 1997 по 1998 годы, их причин, особенностей и последствиям.

Бесспорна актуальность рассматриваемой темы, так как анализ движения государственного капитала в сложной экономической ситуации, позволяют выявить новые экономические закономерности и дать подробный анализ причин сложившейся ситуации. Кроме того, данная тема представляет для нас интерес ввиду зависимости социально-политических явлений от курса экономических реформ и преобразований.

Работа состоит из нескольких глав. В первой главе мы вводим понятие бегство капитала, характерное для разбираемого периода и разбираем специфику бегства капитала в России в 1997-1998 годах. Вторая глава посвящена масштабам и последствиям бегства капитала в России. Далее мы разбираем общеэкономические тенденции развития экономики второй половины 90-х годов и причины и последствия кризиса 1998 года. И, наконец, рассматриваем движение капитала в 1997-1998 годах с точки зрения экономических реформ 90-х годов.

При написании работы мною было использовано большое количество российской периодической литературы, в том числе такие журналы, как «ЭКО», «Экономика и жизнь», «Вопросы экономики» , «Рынок ценных бумаг» и другие, а так же использовались материалы официального байта министерства финансов РФ (www.govminfin.ru)

I. Бегство Российского капитала в 1997-1998 годах 1. Специфика «бегства» капитала из России в 1997-1998 годах

Говорить о движении капитала в 1997-1998 годах трудно, так как в предкризисный и кризисный период оно было представлено таким явлением, как бегство капитала.

Специфика заключается в уродливом сочетании нелегальной распродажи экономических активов, утечки капитала в результате ценовых манипуляции при заключении экспортно-импортных контрактов с легальными каналами перемещения капитала через структуры финансового рынка.

1997-1998 гг. при сокращении ряда нелегальных каналов преобладающей формой становится легальная распродажа иностранными инвесторами ГКО и акций, которые они приобрели в результате принятия решения об открытости российского фондового рынка для нерезидентов.

Дестабилизация финансовой системы России в конце 1997 г. и неустойчивость мировой системы породили в последние два года массовый отток иностранного капитала с российского фондового рынка.

Другой характерной особенностью является внутреннее «бегство» капитала от рубля к иностранной валюте. Оно вызвано устойчивым недоверием инвесторов к отечественной валюте, обусловленным отсутствием продуманной экономической политики Правительства и слабостью банковской системы страны.

Большинство граждан России предпочитают не вкладывать свои сбережения в российские банки, а тратить их на покупку иностранной валюты. В 1997 г. на эти цели население израсходовало 349,4 трлн руб., а сбережения в виде вкладов в отечественные банки и приобретения ценных бумаг составили 37,9 трлн руб., на уплату налоговых взносов пошло 88,5 трлн руб.

С учетом сложности и неоднозначности природы «бегства» капитала и суммируя важнейшие признаки этого явления, дадим следующее определение. «Бегство» капитала из России есть устойчивый и в больших масштабах отток экономических и финансовых активов, происходящий в легальной и нелегальной формах и сокращающий финансово-инвестиционные ресурсы страны.

«Бегство» капитала есть часть вывоза капитала, включающего целенаправленный экспорт частного и государственного капитала путем легальных и официально зарегистрированных операций резидентов, осуществляющих прямые и портфельные инвестиции, и другие инвестиционные вложения в виде приобретения недвижимости, предоставления государственных кредитов, лицензирования финансовых кредитов нерезидентам, торговых кредитов на отсрочку платежа, накопления наличной иностранной валюты у резидентов, изменения остатков на открытых за рубежом с разрешения ЦБ РФ счетах.

Одним из главных признаков экспорта капитала в отличие от его «бегства» является то, что операции резидентов по вывозу финансовых ресурсов приводят к увеличению их финансовых активов. «Бегство» капитала, напротив, увеличивает финансовый потенциал страны, в которую происходит утечка.

Возрастающая взаимозависимость фондовых рынков отдельных стран и глобального мирового фондового рынка повышает риск «бегства» капитала, осложняет прогнозирование последствий влияния единовременного оттока капитала на финансовое положение ряда стран и в целом на мировую финансовую систему.

Перелив - капитала - нормальное явление рыночной экономики. Он способствует расширению выпуска новой конкурентоспособной продукции, развитию регионов мировой экономики, испытывающих недостаток экономических и финансовых активов.

Если масштабы «бегства» капитала сокращают финансово-инвестиционные ресурсы страны, то это свидетельствует о том, что механизм перелива капитала действует в направлении оттока, а не притока капитала, как это было в нашем случае.

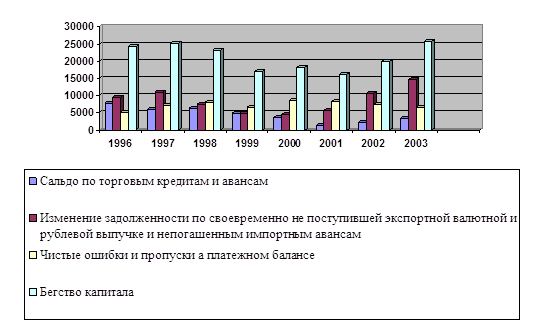

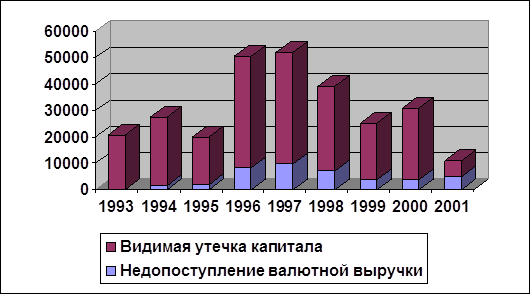

Масштабы и последствия утечки капиталаОценки масштабов «бегства» капитала варьируют от 50 до 300 млрд дол. В Центре финансово-банковских исследовании Института экономики РАН разработана методологическая база для определения объемов «бегства капитала. Авторы методики, учитывая недостаточную прозрачность информационной базы, предлагают определять его минимальную и максимальную границы. Минимальную границу можно установить, используя данные платежного баланса страны. Основой для расчета объема «сбежавшего» капитала является баланс текущих торговых расчетов, сальдо притока и оттока вложений в ценные бумаги (портфельные инвестиции и сальдо прямых инвестиций). Учитываются также изменения в величине официальных золотовалютных резервов и в объеме внешнего долга. «Бегство» капитала имеет ряд отрицательных последствий для экономики страны.

1. Сокращается предложение валюты и уменьшается в целом денежная масса (денежный агрегат М2). Рубли поступают на валютный рынок, конвертируются и вывозятся, или вообще не поступают в страну, если в результате ценовых

манипуляций скрывается валютная выручка или совершается нелегальный вывоз экономических активов.

2. Сокращается объем предложения валюты, продаваемой на Московской межбанковской валютной бирже, валютное поле резко сужается и курс рубля становится неустойчивым.

Сокращаются инвестиционные ресурсы и создается искусственный спрос на зарубежные кредиты.

Похожие работы

... резервов. За период с 17 августа официальные резервы сократились более чем $5 миллиардов. 4.1.1. Счет текущих операций. Исследуя платежный баланс России за 1998 год (Табл. 1) можно сказать, что: Отрицательное сальдо баланса от инвестиций составило $11,2 млрд. против $8,1 млрд. в прошлом году. Ожидаемые к получению доходы примерно соответствовали уровню 1997 года и составляли $4 млрд. ...

... опыту, а не образованию, к социальным контактам этой категории работников интереса у работодателей нет. Эконометрический анализ влияния социального и человеческого капитала на благосостояние работника показал, что значение контактов для получения определенного дохода почти так же велико, как значение образования или опыта работы в отрасли и на данном рабочем месте. В предложенной модели работник ...

... неверных сведений о размерах экспортной выручки, особенно в топливно-энергетическом секторе, завышение размеров платежей по импорту, фиктивная предоплата по импортным сделкам. 2.2 Масштабы вывоза капитала из России Использование хозяйствующих субъектов, которые ведут свою деятельность на территории РФ, а центр накопления прибыли размещают за ее пределами, приводит, с одной стороны, к ...

... есть "обращение" с ними такое же, как и с отечественными, то отсутствует целесообразность и предмет регулирования отдельного специального нормативного акта по иностранным инвестициям. РОЛЬ ОТЕЧЕСТВЕННОГО КАПИТАЛА В ОБЕСПЕЧЕНИИ УСЛОВИЙ ВОЗВРАТА КАПИТАЛОВ В РОССИЮ Существенным моментом в привлечении отечественного частного капитала может быть только приход его "во власть". И только в этих ...

0 комментариев