Навигация

СОДЕРЖАНИЕ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ

2. СОДЕРЖАНИЕ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ

Обоснование стратегических целей и постановка задачи

Денежно-кредитная политика является лишь одним из элементов экономической политики. Следовательно, её стратегические цели являются частью глобальной стратегии, которая определяется высшими органами страны. Как элемент системы денежно-кредитная политика лишь способствует достижению установленной общей цели. Сама по себе она не в состоянии привести к желаемым результатам.

Разработка стратегии денежно-кредитной политики предполагает два этапа: определение её основной конечной цели; определение промежуточной цели и полномочий, которые могут быть делегированы монетарным властям. Цели денежно-кредитной политики, воспринимаемые как её стратегия, поддаются классификации: по границам действия -внутренние и внешние, по времени действия - промежуточные и конечные. Разграничение внутренних и внешних, промежуточных и конечных целей не должно восприниматься как абсолютное их противопоставление. На самом деле существует лишь общая денежно-кредитная политика, предполагающая наличие тесных связей между ними, в значительной степени взаимообуславливаемых и взаимозависимых.

Экономическая политика должна установить для себя определенную иерархию целей. Если борьба с инфляцией или утверждение на внешних рынках выбираются в качестве приоритетных целей, то только за счет отказа от высоких темпов роста или полной занятости. Одновременное достижение всех целей невозможно. Среди конечных целей существует одна, ответственность за реализацию которой лежит на центральном банке: борьба с инфляцией для сохранения внутренней и внешней стоимости национальной валюты. Эта задача решается в основном путем развития рыночных механизмов финансирования инвестиций, основывающихся преимущественно на увеличении сбережений стабильного характера, а не на эмиссии денежных активов. Денежно-кредитная политика не может бороться с неденежными причинами инфляции. Структурные и социологические факторы должны устраняться другими средствами экономической политики (политикой доходов, политикой промышленно-торговых структур и т.д.).1

Для того чтобы денежно-кредитная политика была эффективной, должны быть сформулированы два аспекта её функции: сама промежуточная цель; признак, показывающий, что проводимая политика соответствует преследуемой цели. Стратегия денежно-кредитной политики может выражаться в двух категориях количественных целей: количестве денег и объеме кредитов. В различных странах отмечается многообразие промежуточных целей. Большинство развитых стран обращаются к целям количественных изменений денежной массы. Круг составляющих понятие "денежная масса" чрезвычайно широк: от непосредственных платежных средств до более широких агрегатов, включающих ликвидные или краткосрочные размещения денег. Целесообразнее принять кредитную цель или иногда денежную цель совмещать с нею. Реализация кредитных целей оказывается тем проще, чем значительнее задолженность экономических агентов перед банками как основным источником финансирования экономики.

Наряду с конечными и промежуточными целями денежно-кредитная политика может преследовать также и селективные цели, заключающиеся в ориентации кредитного процесса на приоритетные направления. Эти цели в равной степени могут касаться: экономического сектора (жилищное строительство, сельское хозяйство и т.д.); экономической функции (производительные капиталовложения, экспорт и т.д.); экономического агента (мелкие и средние предприятия, кооперативы, предприятия, находящиеся в затруднительных ситуациях); конкретной продукции (автомобили, бытовая техника, зерновые культуры и т.д.); видов кредитов (инвалютные авансы).

Либерализация внешнеэкономической деятельности, валютных обменов и движения капиталов, значительное увеличение доли внешней торговли в экономическом балансе страны, развитие международных банковских операций обусловливает все более важную роль внешних аспектов денежно-кредитной политики.

Внешнее равновесие ассоциируется с равновесием основного (платежного) баланса, которое в значительной степени может автономно влиять на уровень валютного курса независимо от движения долгосрочных капиталов и текущих платежей. Однако равновесие платежного баланса не обеспечивает автоматически краткосрочную стабильность валютного курса, хотя в отношении среднесрочного курса оно часто оказывается единственным эффективным средством.

В ситуации неуравновешенности платежного баланса, обусловленной слишком интенсивной экономической экспансией в стране, возможны различные схемы возврата к равновесию: изменение цен, прямое регулирование с помощью денег или изменение процентной ставки.

В регулировании платежного баланса с помощью цен особая значимость придается изменениям денежной массы и их влиянию на внутренние цены. Внешний дефицит выражается оттоком денег, что вызывает торможение экономической активности и понижение цен, тогда как страны, имеющие положительное сальдо, переживают расширение производства и рост цен.

Прямое регулирование с помощью денег рассматривает платежный баланс во всей его глобальности и выявляет роль внутренней денежно-кредитной политики, в частности, кредитной политики во внешнем равновесии.

Ставка на фактор запасов денег, связанная с внешним дефицитом, выражается напряжением на рынке капиталов стран с дефицитом; напротив, денежная экспансия имеет место в странах с избытком. Норма процента имеет тенденцию к повышению в первых странах, тогда как во-вторых она ориентирована на понижение. Повышение стоимости денежных займов приводит к частичному снижению спроса на кредиты, что тормозит внутренний спрос и импорт. Кроме того, совокупность движений капиталов в зависимости от разнообразия нормы процента может способствовать быстрому восстановлению равновесия, даже раньше установления равновесия баланса текущих сделок.

Выбор индикаторов

Выбор индикатора (кроме выбора цели) имеет решающее значение для того, чтобы денежно-кредитная политика, преследующая промежуточную цель, вписалась в логику предусмотренной конечной цели. Предполагаемый индикатор должен обладать четырьмя признаками: отражать избранную цель; быть легко измеряемым; отражать определенным образом действия центрального банка; поддаваться эффективному контролю со стороны центрального банка. Наиболее часто в качестве индикатора осуществляемой политики воспринимается либо процентная ставка, либо денежная масса.

Краткосрочная изменчивость отношения между денежной массой и процентной ставкой может проистекать либо из неустойчивости спроса на кредиты, либо из неустойчивости объема расходов (склонность к потреблению или побуждению к инвестированию). Если спрос неустойчив, то лучшим индикатором денежно-кредитной политики является процентная ставка. В связи с повышением процентной ставки, вызванным непредвиденным ростом спроса на кредиты, центральный банк, определяющий свои действия в зависимости от процентной ставки, увеличивает денежную массу, компенсируя тем самым снижение скорости обращения денег. И наоборот, если неустойчивы функции расхода, то лучшим индикатором денежно-кредитной политики становится денежная масса. Перед фактом роста процентной ставки в результате непредвиденного роста общих расходов центральный банк, определяющий свое поведение в зависимости от денежной массы, не увеличивает её и позволяет процентной ставке играть роль стабилизатора в достижении конечной цели.

Изменение в росте денежной массы оказывает различные эффекты, входящие в действие последовательно и изменяющие со временем смысл отношения между предложением денег и процентной ставкой. Это: "эффект ликвидности" - покупая ценные бумаги на денежном рынке, центральный банк увеличивает денежную массу и одновременно поднимает стоимость ценных бумаг, т.е. снижает процентную ставку. По мере того, как рост денежной массы оказывает свой экспансионистский эффект на валовой доход, спрос на кредит увеличивается, в результате чего возникает тенденция к росту процентной ставки. К этим двум кейнсианским эффектам, "эффектам ликвидности и дохода", добавляется третий, который, по мнению монетаристов, является преобладающим в долгосрочном периоде: "эффект ожидания повышения цен".

Выбор того или иного индикатора имеет чрезвычайно важное значение для выражения направленности денежно-кредитной политики и структуризации её внутренней и внешней, промежуточной и конечной целей.

Условия применения и воздействия

Для того, чтобы избежать неадекватности конъюнктуры и применяемых методов денежно-кредитного воздействия на экономику, необходимо точно определить оптимальные условия осуществления денежно-кредитной политики. Для выбора приемлемой денежно-кредитной политики и достижения конечной и промежуточной цели центральный банк должен располагать конкретными полномочиями.

Произвольный характер денежно-кредитной политики усиливается сроками, необходимыми, чтобы все эти воздействия на экономику возымели результат. Денежно-кредитная политика оказывает наиболее полное воздействие лишь после прохождения трех этапов.

1. От появления необходимости действовать до осознания этой необходимости компетентными кругами.

2. От осознания необходимости действовать до решения действовать.

3. От действия до результатов.

3. МЕХАНИЗМ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ

Классификация методов

После того, как уточнена стратегия денежно-кредитной политики, установлены её цели, чрезвычайно важно определить тактику её осуществления монетарными властями. Под тактикой понимается выбор и применение предпочтительных для достижения ожидаемых результатов инструментов денежно-кредитного регулирования.

Инструменты денежно-кредитной политики можно классифицировать по разным признакам. Прежде всего, все методы монетарного воздействия на экономику условно можно подразделить на две группы: влияющие на развитие приоритетных отраслей, секторов экономики или регионов (структурная политика); влияющие на конъюнктуру в целом (конъюнктурная политика).1

Различают инструменты для достижения внутренних и для достижения внешних целей; методы экономического (косвенного) воздействия, направленные на совокупность рыночных механизмов, и методы административного (прямого) воздействия, предусматривающие ограничение этой совокупности; вмешательство в цены (норма процента и валютный курс) и вмешательство в количественные категории. Однако классификация методов, оправданная с познавательной точки зрения, не соответствует реалиям денежно-кредитной политики, которая гораздо сложнее.

В основе выбора инструментария находится принцип "компенсационного регулирования", который предполагает использование двух противоположных комплексов мер в зависимости от экономической конъюнктуры путем затруднения или облегчения доступа к кредиту.

Когда экономика сталкивается с безработицей и снижением цен, прибегают к "политике дешевых денег". В её задачи входит сделать кредит дешевым и легкодоступным, с тем чтобы увеличить объем совокупных расходов и занятость.

В том случае, когда излишние расходы толкают экономику к инфляционной спирали, используют "политику дорогих денег". её цель - ограничить предложение денег, для того, чтобы понизить расходы и сдержать инфляционное давление.

Эта политика обеспечивается путем повышения процентных ставок за пользование кредитом и воздействия на банковскую ликвидность. Сдержанность центрального банка в рефинансировании коммерческих банков вынуждает последних осуществлять жесткую политику кредитования. При недостаточности экономических методов центральный банк вводит административные ограничения: понижает норму потолка предоставляемых кредитов, лимитирует депозиты, сокращает объем потребительского кредита. Кредитная рестрикция является основным методом в антиинфляционной политике. Она также используется для предотвращения утечки капиталов за границу. В условиях роста неплатежеспособных клиентов и банкротства предприятий кредитная рестрикция снижает риск краха банков.

Противоположный тип политики - кредитная экспансия. Она проводится с целью оживления экономики и расширения занятости населения за счет расширения кредитования и поощрения инвестиций. При этом, наоборот, процентные ставки снижаются, изменяются в сторону уменьшения нормы обязательных резервов. На открытом денежном рынке центральный банк выступает покупателем государственных ценных бумаг, создает более льготные условия для предоставления кредитов хозяйствам и населению.

Оба вида воздействия - денежное в первом случае, кредитное во втором - взаимосвязаны, именно поэтому речь может идти о денежно-кредитной политике в целом. Например, инструменты, предназначенные для контроля над количеством денег в обращении влияют одновременно на структуру портфеля банков и косвенно на уровень и структуру процентных ставок.2

Политика процентных ставок

Ссудный процент - основной атрибут кредита. Как выразитель кредитных отношений, он является объектом и одновременно рычагом государственного регулирования экономики на макро- и микроуровнях. Поэтому он обязательно присутствует в системах регулирования экономики всех цивилизованных государств. В системе рычагов регулирования экономики вряд ли можно назвать иной инструмент, который превосходил бы банковский процент по степени доступности, дешевизне и простоте. Вместе с тем наличие процента не означает автоматическое возникновение процентной политики, отражающей конъюнктурное состояние экономики и сообщающей в то же время экономике определенные макроэкономические импульсы.

В системе денежно-кредитной политики процентные ставки выполняют тройную роль:

1. являются индикатором монетарной стратегии;

2. выступают каналами трансмиссии импульса этой политики;

3. служат гибкими инструментами образования ссудного фонда и перелива кредитных ресурсов от кредиторов к заемщику.

Трояко проявляются и регулирующие функции политики процентных ставок:

1) регулирование уровня сбережений и инвестиций;

2) регулирование уровня деловой активности;

3) воздействие на уровень инфляции.

Политика процентных ставок предусматривает главным образом три цели: благоприятствовать росту экономики путем умеренно низких процентных ставок на кредиты, сдерживать инфляцию и обеспечивать стабильность национальной валюты на валютных рынках путем умеренно повышенных процентных ставок. Реализация этих целей вызывает иногда обратное движение процентных ставок на денежном рынке, при этом первая оправдывает понижение этих ставок, вторая и третья - их повышение. Противоречия, возникающие между этими целями, приводят к различным нарушениям, неблагоприятного воздействия которых не удается избежать.1

Допустимый "разгул" инфляции, чрезмерные её темпы значительно деформируют процентные ставки, ослабляя их регулирующие функции. Для наиболее полного использования этого важнейшего инструмента денежно-кредитной политики требуются в совокупности пять условий:

1. Прежде всего, оптимизация уровня задолженности предприятии, чтобы снизить их чувствительность к возможным резким колебаниям процентных ставок.

2. Сокращение доли бонифицированных займов для последующего расширения базы воздействия монетарных властей.

3. Развитие кредитов по колеблющимся ставкам и снижение уровня трансформации краткосрочных ресурсов в долгосрочные, чтобы избежать повышения процентных ставок, слишком неблагоприятного для кредитных институтов.

4. Умеренные темпы "ползучей" инфляции или полное её отсутствие.

5. Существование развитого денежного рынка, рынка ценных бумаг, через которые банки могут иметь необходимую ликвидность, уровень которой обеспечивается и регулируется интервенцией центрального банка.

Регулирующие функции процентных ставок осуществляются через их уровень и динамику, в которых, собственно и получает свое выражение процентная политика.

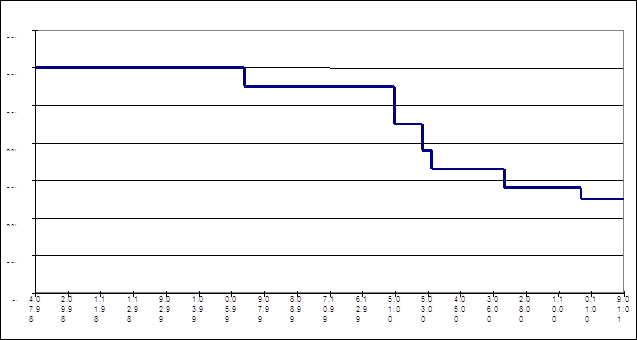

Уровень и динамика процентных ставок отражают степень деловой активности в стране, темпы инфляции, напряженность кредитного рынка и воздействие внешних факторов, если экономика является открытой. Величина и динамика процента отражаются в движении нормы процента. Норма ссудного процента, как правило, характеризуется изменчивостью, амплитуда которой иногда не поддается обычному представлению.

Государство и центральный банк не беспредельны в своих возможностях повышать процентные ставки. Максимальная величина процента - величина самой прибыли. Чрезмерно высокий уровень процентных ставок вызывает целый ряд негативных процессов: ослабление инвестиции производственного назначения, существенное снижение деловой активности, сокращение занятости.

В настоящее время существует множество видов процентных ставок в зависимости от характера и длительности ссуды, объекта кредитования, платежеспособности заемщика и т.д. Различают официальную дисконтную ставку, ставку денежного и финансового рынка, процент на банковский кредит и на ценные, дебиторские и кредиторские ставки и т.д.

В ряде стран учетная ставка является официальной ставкой центрального банка и выступает основой для проведения дисконтной политики. Под дисконтной политикой понимается регулирование денежного рынка путем изменения норм процента, по которой происходит переучет векселей при необходимости обращения их в банковские кредиты. Так происходит трансформация коммерческого кредита в банковский. Однако этот инструмент не позволяет контролировать предложение денег банками в полной мере, так как основное его предназначение в настоящее время значительно изменилось. Кроме того, изменение учетных (дисконтных) ставок не отражает того влияния, в котором могут быть уверены монетарные власти.

Стабильность учетных ставок расценивается как стабильность экономики небанковскими агентами (промышленные, сельскохозяйственные и т.д.) и как стабильность денежно-кредитной политики - банками. Изменения их соответственно интерпретируются как развитие одновременно экономической активности и денежно-кредитной политики. В этом смысле дисконтная ставка служит индикатором осуществляемой денежно-кредитной политики.

Относительный уровень дисконтного процента определяет также величину свободных резервов, к которым стремятся банки. Действительно, если дисконтный процент, например, выше нормы рыночного процента, учреждения вынуждены в меньшей степени занимать у центрального банка, следовательно, увеличивать свои свободные резервы и меньше предоставлять кредиты.

Регулирование с "помощью" процентных ставок не следует смешивать с регулированием самих процентных ставок. Между различными видами процентных ставок имеется определенная связь и взаимозависимость. В частности, ставки денежного рынка на краткосрочные ссуды отражаются непосредственно на базовой банковской ставке, на основе которой все банки рассчитывают стоимость предоставляемых ссуд дифференцированных по видам заемщиков.

Изменение ставок на денежном рынке полностью зависит от денежно-кредитной политики правительства. Центральный банк страны выступает на этом рынке то в качестве заемщика кредитных ресурсов в объеме, необходимом для того, чтобы оказать давление на соотношение спроса и предложения и повлиять, таким образом, на уровень процентных ставок рынка.1

Определенная зависимость между ставками на краткосрочные и долгосрочные кредиты имеет наибольшее значение для крупных и средних предприятии, поскольку обусловливает инвестиционную политику.

В многообразии видов процентных ставок объективно существует разграничение на ставку дебитора, процент, устанавливаемый банками в качестве платы за предоставляемые кредиты, и ставку кредитора, процент, выплачиваемый банками в качестве вознаграждения за привлекаемые ресурсы. В целом процентные ставки как бы отражают два основных аспекта монетарной политики: контроль за центральной ставкой - ставкой денежного рынка, определяющей стоимость кредита и являющейся элементом, образующим поведение клиентов, и прямое фиксирование дебиторских и кредиторских ставок.

Спрос на банковский кредит не всегда эластичен относительно колебаний процентных ставок. Все зависит от соотношения номинальной и реальной процентных ставок и особенно от уровня последней. Чтобы быть эффективной, денежно-кредитная политика должна поддерживать "реальный" процент положительным, что означает установление номинального процента в зависимости от ожидаемый темпов инфляции. Монетарные власти своей интервенцией на денежном рынке и политикой обязательных резервов регулируют процентные ставки на банковские кредиты.

Существует две категории кредитов: в зависимости от порядка образования их стоимости, связанной в большей или меньшей степени с условиями рынка, и в зависимости от позиции администрации в рамках селективной политики. Обычно условия банковских кредитов определяются в основном изменениями на денежном рынке, а также учреждениями, которые накапливают свои ресурсы на облигационном рынке. В последнем случае механизм установления стоимости кредита относительно прост: путем добавления к базовой банковской ставке категоричных надбавок (учитывая объем делового оборота предприятий и их финансовое положение), а также различных комиссионных в зависимости от оговоренного типа кредита.

При определении стоимости кредита необходимо учитывать следующие моменты:

- комиссионные не меняются в тех же пропорциях, что и проценты; в случае понижения ставки банкир может попытаться компенсировать его за счет увеличения комиссионных;

- условия некоторых кредитов определяются независимо от базовых банковских ставок; их изменение может быть, следовательно, относительно независимым от колебаний этой ставки;

- для некоторых краткосрочных кредитов, доля которых постоянно возрастает, исходная ставка непосредственно связана с условиями на денежном рынке.

В целом же процентная ставка, оплачиваемая клиентами банков, включает два ценообразующих элемента: стоимость ресурсов (банки трансформируют в исходный материал финансовые ресурсы, которые имеют свою стоимость) и стоимость функционирования банков, которая включает и издержки страхования от экономического риска. Для некоторых категорий заемщиков предусматриваются процентные льготы, которые могут принимать самые разные формы: скидки заемщикам или надбавки кредиторам, льготные займы, переучет векселей по льготным процентам и т.д.

Конъюнктурная гибкость и высокая дифференцированность ставок составляют основу активной процентной политики - действенного инструмента денежно-кредитного регулирования экономики.

Ликвидность банков и политика рефинансирования

Воздействие на денежную массу и на процесс воспроизводства центральный банк осуществляет через банки второго уровня путем изменения их ликвидности. Рассматриваемые во всей совокупности, банки второго уровня ,как правило, постоянно нуждаются в улучшении собственной ликвидности путем рефинансирования. Следовательно, методы рефинансирования и уровень процентных ставок, регулируемые центральным банком, играют исключительно важную роль.1

Применительно к кредитной системе под ликвидностью понимают способность банков своевременно погашать свои обязательства в денежной форме. То есть, речь идет не только о кредитных, но и кассовых возможностях коммерческих банков. Банковская ликвидность зависит от величины и характера депозитов, их структуры. На нее также влияет возможность кредитного учреждения срочно получить заем на денежном рынке. Здесь еще имеет значение соответствие структуры активов (кредитных вложений) по срокам и характеру, структуре пассивов (ресурсов). Например, повышение удельного веса государственных ценных бумаг (облигаций, казначейских обязательств) в банковских активах в условиях хронического бюджетного дефицита значительно ослабляет ликвидность кредитной системы.

Существенное влияние на банковскую ликвидность оказывает экономическая конъюнктура. Застой в экономике побуждает многих изымать свои вклады из банков, что ухудшает их ликвидность. Массовое изъятие вкладов создает угрозу краха банков. Именно эта ситуация становится часто причиной реального банкротства. Ликвидность банков ухудшается также при нарушении оборота наличных денег, вызванном устойчивыми диспропорциями в экономике.

Ликвидность банков возрастает с ростом его денежных резервов. Максимальной ликвидностью обладает банк, сумма депозитов которого превышает объем предоставленных кредитов.

Ликвидность коммерческих банков регулируется главным образом путем рефинансирования (воздействие на спрос и предложение заемных средств) и влияния на их кредитоспособность (воздействие на предложение кредитов). Под рефинансированием подразумевается регулирование кредитной помощи, оказываемой центральным банком коммерческим банкам, поскольку банки второго ранга не способны полностью удовлетворять потребности экономики в кредитах.

В наиболее общем виде рефинансирование - это банковская политика в области финансирования экономики. Оно может осуществляться различными методами в зависимости от конъюнктуры, желаемой цели, функциональной структуры банков и степени их зависимости от центрального банка. Наиболее часто применяются метод переучета (дисконтная политика), операции открытого рынка ("open market"), различные виды интервенции центрального банка на денежном рынке, которые могут использоваться либо альтернативно, либо одновременно.

На денежном рынке в качестве продавцов временно свободных ресурсов выступают предприятия, страховые и финансовые общества и некоторая категория банков, постоянно имеющие излишние ресурсы в силу их особого статуса. Доминирующую роль на рынке играет центральный банк, который в конечном счете регулирует ликвидность банковских учреждений, воздействуя на спрос и предложение.

Политика обязательных резервов

Рефинансирование центральным банком происходит только тогда, когда банки второго уровня нуждаются в нем. Это условие требует, чтобы банки второго уровня не были чрезмерно ликвидными, что обеспечивается политикой обязательных резервов.

Цель политики обязательных резервов - усилить зависимость кредитных учреждений от рефинансирования со стороны центрального банка и ужесточить таким образом контроль за их ликвидностью.

Рост резервной нормы увеличивает количество необходимых резервов, которые должны держать банки. Либо банки потеряют избыточные резервы, понизив свою способность создавать деньги путем кредитования, либо же они сочтут свои резервы недостаточными и будут вынуждены уменьшить свои чековые счета и тем самым денежное предложение. Понижение резервной нормы переводит обязательные резервы в избыточные и тем самым увеличивает возможность банков создавать новые деньги путем кредитования.1

Изменение норм обязательных резервов позволяет центральному банку влиять на ситуацию в желаемом для него направлении. По интенсивности применения политика норм обязательных резервов уступает операциям на открытом рынке, однако её воздействие на банки наиболее ощутимо.

Последствия изменения норм обязательных резервов не однозначны. Многократные изменения норм минимальных резервов центральным банком бумерангом сказываются на ликвидности коммерческих банков и могут привести к значительному нарушению денежного и финансового равновесия экономики. Следовательно, при неумелом использовании эта политика может стать своеобразным генератором нестабильности. Поэтому изменения норм обязательных резервов, за исключением кризисных периодов, характеризуются невысокими амплитудами (как правило, повышение на один или половину пункта), и, чтобы банкир не был застигнут врасплох, часто об этих модификациях объявляют заранее. В конечном счете политика обязательных резервов усиливает роль центрального банка в рефинансировании системы.

Политика норм обязательных резервов влияет на финансовый результат функционирования банков. Действительно, эти резервы, блокированные на текущих счетах в центральном банке, образуют невознаграждаемую часть активов коммерческих банков и соответствуют, тем не менее, ресурсам, вкладам клиентов, порождающим издержки по управлению ими. Стерилизация в непроизводительной форме части потенциальных кредитных ресурсов ссудного капитала в виде резервов, далеко не бесплатная, создает определенную финансовую нагрузку для коммерческих банков. Так, повышение резервов не только снижает их ликвидность, но и уменьшает их рентабельность ( и наоборот, когда речь идет о понижении резервов). Стоимость, не приносящая прибыль (хозрасчетный доход), утрачивает характер капитала для банка, который ею располагает. В этом смысле рассматриваемый метод приобретает характер финансовой санкции.

Действенность политики обязательных резервов зависит прежде всего от их уровня, который не может фиксироваться раз и навсегда. С этой точки зрения попытка фиксировать такую норму инструктивным письмом, которое, как правило, рассчитано на длительный период времени, лишает этот инструмент гибкости.

Прямое лимитирование кредитов и регулирование денежной массы.

В периоды, когда нормы обязательных резервов не приводят к стабилизации денежной массы и сокращению кредитных вложений, центральные банки вводят прямое лимитирование кредитов. Метод прямого лимитирования кредитов, простой по названию, является сложным в применении. Лимитирование кредитов предполагает сдерживание роста денежной массы и одновременно предоставление возможности для финансирования приоритетных секторов экономики по процентным ставкам, искусственно заниженным относительно равновесной рыночной ставки. Принцип лимитирования в наиболее общем виде сводится к тому, что устанавливается кредитный потолок соответственно предусматриваемому темпу роста денежной массы.

Регламентирование процентных ставок при лимитировании кредитов позволяет снизить их на банковские кредиты обычного типа ниже равновесного уровня. Контроль объема банковских кредитов достигается в основном путем количественного рационирования, а не путем повышения процентных ставок. Поощрение приоритетных секторов экономики обеспечивается кредитами с более льготными процентными ставками.

Общепризнанно, что политика лимитирования кредитов является эффективным средством регулирования роста денежной массы. В условиях экономической конъюнктуры, характеризующейся дефицитностью торгового баланса и ростом безработицы, сильна тенденция к умножению случаев освобождения от лимитирования кредитов, что благоприятствует максимуму экспорта и обеспечению занятости. Но чем больше доля лимитированной части в общем объеме кредитов, тем выше погрешность прогнозов в отношении роста этих кредитов, что может затруднить реализацию монетарной цели.

Недостатки политики лимитирования кредитов и административного регулирования процентных ставок достаточно серьезны, чтобы поставить вопрос о целесообразности поисков других возможностей контроля кредитов и денежной массы.

Политика открытого рынка

Операции на открытом рынке - наиболее важное средство контроля денежного предложения. Термин "операции на открытом рынке" относится к покупке и продаже государственных облигаций коммерческим банкам и населению в целом. Этот механизм денежно-кредитного регулирования обладает преимуществом гибкости - государственные ценные бумаги можно продавать или покупать в больших или меньших количествах, и его воздействие на резервы банка осуществляется достаточно быстро. Кроме того, по сравнению с изменением резервных требований операции на открытом рынке воздействуют более тонко и опосредованно.

Политика открытого рынка представляет собой ориентированный на гибкое регулирование процентных ставок рыночный метод. Эта политика может гармонично сочетаться с набором "реальной" процентной ставки в качестве индикатора денежно-кредитной политики и успешно включаться в традиционные методы интервенции на денежном рынке со стороны центрального банка, который всегда выбирает для себя в качестве мишени интервенции процентную ставку.

Основным условием функционирования этого метода является наличие в стране рынка ценных бумаг, покупка и продажа которых позволяют центральному банку оказывать воздействие на денежный рынок и потенциальные возможности коммерческих банков в предоставлении кредитов клиентуре. Регулирующая функция центрального банка состоит в том, что он по своей инициативе покупает или продает банкам второго уровня на выгодных для них условиях ценные бумаги, государственные облигации, коммерческие векселя и т.д. В случае продажи ценных бумаг поглощается свободный капитал денежного рынка, сокращается кредитоспособность банков и создается возможность кредитной рестрикции. И наоборот, при покупке ценных бумаг происходит прилив дополнительных ресурсов, расширяются кредитные возможности коммерческих банков, возникают благоприятные условия для кредитной экспансии. В обоих случаях колебания соотношений спроса и предложения на ссудные ресурсы улавливаются процентной ставкой денежного рынка, движение которой совпадает с направлением осуществляемой денежно-кредитной политики. Наиболее часто и эффективно этот метод применяется в странах с развитым рынком государственных ценных бумаг. При умелом использовании политика открытого рынка считается наиболее гибким и мощным инструментом денежно-кредитной политики развитых стран. Операции открытого рынка сегодня почти повсеместно превратились в доминирующий рычаг воздействия центрального банка на денежно-кредитную сферу.

Похожие работы

... кризисы, сдержать рост инфляции, в целях поддержания конъюнктуры государство использует кредит для стимулирования капиталовложений в различные отрасли экономики страны. Нужно отметить, что денежно-кредитная политика осуществляется как косвенными (экономическими), так и прямыми (административными) методами воздействия. Различие между ними состоит в том, что центральный банк либо оказывает ...

... будет продолжать совершенствование режима пруденциального надзора за банками и мониторинг уровня банковских рисков. В соответствии с законодательством Банк России располагает достаточно широким кругом инструментов денежно-кредитной политики, которые в основном соответствуют применяемым в международной практике. Вместе с тем возможности их применения в полной мере в 2002 году (особенно в части ...

... на другие виды финансовой деятельности. При этом широкий доступ иностранных банков к местным рынкам рассматривается как необходимый фактор повышения эффективности последних. Главные задачи денежно-кредитной политики России определены в ежегодно разрабатываемых Центральным банком РФ "Основных направлениях денежно-кредитной политики" и совместных заявлениях Правительства РФ и Центрального банка РФ ...

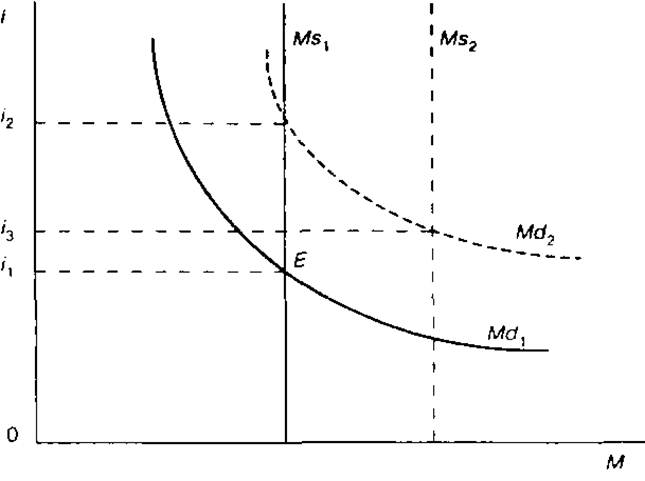

... процентной ставки (i2). Увеличение предложения денег сдвинет кривую Ms1 вправо, в положение Ms2;, и соответственно понизит равновесную процентную ставку до значения (i3). Используя методы денежно-кредитной политики, государство может оказывать воздействие на процентную ставку, а через нее на уровень инвестиций, поддерживая полную занятость и обеспечивая экономический рост. Однако Дж. Кейнс и ...

0 комментариев