М. ДОМБРОВСКИ, профессор экономики, вице-председатель CASE -Центра социально-экономических исследований (Варшава),

У. ГУРСКИ, магистр экономики, младший научный сотрудник CASE,

М. ЯРОЧИНЬСКИ,

магистр экономики, младший научный сотрудник CASE

ИНФЛЯЦИОННЫЕ ПОСЛЕДСТВИЯ ДЕВАЛЬВАЦИОННОГО КРИЗИСА В РОССИИ И НА УКРАИНЕ*

Влияние девальвации на уровень цен

В открытой экономике можно выделить четыре канала, посредством которых девальвация национальной валюты влияет на уровень цен1.

Первый, наиболее прямой канал - непосредственное воздействие изменений обменного курса на цены импортируемых и экспортируемых товаров и услуг, выраженные в национальной валюте. По мере ее обесценивания возрастают цены на импортируемые готовые изделия. В то же время общий уровень цен также повышается в связи с увеличением цен на товары, импортируемые для нужд производства - горючее, сырье и полуфабрикаты. Как следствие растут и цены на экспортируемые товары и услуги. В результате увеличивается спрос, а значит, и цены на товары-заменители. Совокупный эффект влияния изменений обменного курса на уровень цен будет зависеть от доли международной торговли в ВВП, а также от товарной структуры экспорта и импорта. Важную роль играют открытость внутреннего рынка и демонополизация. Чем ниже издержки входа на рынок и чем менее монополизирован рынок, тем более ощутимо скажутся изменения обменного курса на цены2.

Второй канал взаимодействия обменного курса и инфляции -влияние на заработную плату. В различных отраслях промышленности, затрагиваемых изменениями обменного курса, она также подвергается давлению. К тому же изменения обменного курса отражаются на уровне жизни населения, что обусловливает требования повышения заработной платы3.

'CASE - Center for Social and Economic Research, Warsaw. Studies and Analyses, 1999, No 159. Публикуется с некоторыми сокращениями.

' Antczak М., Gorski U. The Influence of the Exchange Rate Stability on Inflation:

A Comparative Analysis. - CASE, Studies and Analyses, 1998, No 137.

''Rybinski K. Capital Inflows in Central and Eastern Europe: Inflation, Balance of Payments and Recommended Policy Responses. - CASE, Studies and Analyses, 1998, No 132.

'Dornbusch R. Exchange Rates and Inflation. MIT Press, 1995.

27

Третий канал связан с отрицательным влиянием девальвации на спрос на национальную валюту. Этот эффект еще более усиливается в переходных экономиках со слаборазвитыми финансовыми рынками, свежими воспоминаниями о высокой инфляции и девальвации и значительной степенью долларизации. Действительный и ожидаемый уровни девальвации создают определенные ожидания относительно будущих изменений уровня цен. Экономические субъекты, которые предвидят, что национальная валюта обесценится, соответственно корректируют свои инфляционные ожидания. Очевидно, ожидаемый уровень инфляции - одна из переменных функции спроса на деньги. Это значит, что обменный курс или его вероятные изменения тоже влияют на спрос на деньги. Из этого следует, что общий уровень цен, являющийся результатом взаимодействия спроса и предложения денег, также находится под влиянием изменений обменного курса. Если экономика характеризуется высоким уровнем долларизации, воздействие девальвации на скорость обращения денег и уровень цен будет еще более сильным в связи с легкой возможностью замещения валют.

Четвертый канал возникает в случае, когда наличность и вклады в иностранной валюте используются как средство расчетов. Тогда девальвация автоматически повышает их стоимость в национальной валюте, а значит, совокупную ликвидность в экономике. Другими словами, девальвацию можно рассматривать как расширение предложения денег, увеличивающее текущие ликвидные фонды внутренних экономических агентов и создающее избыточный спрос на товары и услуги, тем самым способствуя росту внутренних цен.

Краткосрочный временной горизонт нашего анализа и недостаток статистических данных не позволяют исследовать влияние повышения заработной платы на уровень цен. Однако имеющиеся данные свидетельствуют о том, что в большинстве отраслей российской и украинской экономик номинальная заработная плата в первые месяцы после девальвации оставалась неизменной. Таким образом, этот канал инфляционного давления еще не "работает".

Причины российского и украинского кризисов -сходство и различия

Несмотря на многочисленные различия в последовательности проведения реформ и конкретном прогрессе, достигнутом в отдельных отраслях, в процессе экономической трансформации в России и на Украине в 90-е годы имеются сходные тенденции и характерные черты. Все основные институциональные и системные реформы, связанные с переходом от командной экономики к рыночной, проводились медленно, непоследовательно, а иногда даже обращались вспять. Это относится, например, к темпам либерализации цен, политики обменного курса и торговли (как внутренней, так и внешней), реформам законодательства, созданию современной налоговой системы, рационализации социальных расходов, введению эффективной процедуры банкротства и ликвидации убыточных отраслей и видов деятельности. Не удалось серьезно демонополизировать и раздробить отраслевые структуры, унаследованные от прежней командной системы. Приватизация главным образом с использованием ваучерных схем почти полностью контролировалась работниками и управленческим персоналом предприятий ("инсайд ёрами"), что позволило выжить и продолжить свою управленческую деятельность большинству "красных директоров". Приватизационный процесс в России пошел дальше, чем на Украине. Россия также результативно начала денежную стадию приватизации. Однако это не помогло создать действительно конкурентоспособный частный сектор, работающий в соответствии с принципами рыночной экономики из-за недостаточной открытости и "прозрачности" приватизационного процесса, что привело к образованию огромных конгломератов, принадлежащих узкой прослойке финансовой олигархии, фактически контролирующей российскую экономику и политическую жизнь. То же относится к коммерческим банкам и другим финансовым учреждениям. Внешне их развитие выглядело весьма привлекательно, но в действительности российские банки не соблюдали элементарных критериев надежности и были высококоррумпированны-ми, больше напоминая азиатские, нежели западные, банки.

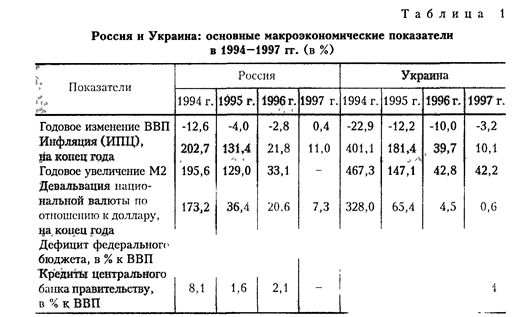

Что касается макроэкономической политики, то после нескольких провалившихся попыток преодолеть инфляцию в первой половине 90-х годов обе страны сумели добиться заметного прогресса в этой сфере. В России инфляция снизилась до уровня ниже 10% в месяц, а обменный курс стабилизировался в 1995 г., а на Украине - в 1996 г. В 1996-1997 гг. дезинфляционный процесс продолжался (см. табл. 1). В первой половине 1998 г. месячный уровень инфляции приближался к нулю. Стабилизационный процесс, казалось, получил сильную психологическую поддержку с введением в сентябре 1996 г. на Украине новой валюты - гривны и деноминацией российского рубля 1 января 1998 г. Более того, в России в 1997 г. и на Украине в первой половине 1998 г. стали заметны первые признаки экономического подъема.

Однако макроэкономической стабилизации в обеих странах недоставало одного крайне важного компонента - сбалансированного бюджета. Дефицит государственного бюджета не только оставался на высоком уровне, но фактически еще больше возрос за период относительной ценовой стабильности. Обе страны характеризовались также высоким скрытым дефицитом в форме бюджетных задолженностей. Разумеется, перманентный бюджетный кризис был в значительной степени обусловлен медленными темпами институциональных и структурных реформ.

Устойчиво низкая монетизация российской и украинской экономик, отражающая общее недоверие народа к правительству и его способности поддерживать стабильность обменного курса, серьезно ограничила возможности неинфляционного финансирования бюджетного дефицита. Приблизительно через год после начала крупномасштабных операций на рынке государственных облигаций (то есть в начале 1996 г. в России и в конце 1996 г. на Украине) потенциал внутреннего финансирования этих обязательств оказался практически исчерпан. Их доходность увеличилась до астрономического

Источник: Disinflation in Transition: 1993-1997. Internatio ^ und,

September 4, 1998; Growth Experience in Transition Economies. InU .ictary Fund, September 4, 1998.

уровня, сигнализируя об опасности дефолта4. Открытие рынка государственных ценных бумаг для инвесторов-нерезидентов и выход на рынок еврооблигаций дали российским и украинским властям дополнительный год для проведения необходимых фискальных реформ. Однако из-за отсутствия политического согласия момент был упущен. В то же время после частичной либерализации внешних финансовых потоков экономики обеих стран стали намного более уязвимыми перед изменяющимися тенденциями и настроениями на международных финансовых рынках.

В сентябре-октябре 1997 г. под влиянием азиатского кризиса и осознания того, что прогресс в бюджетно-налоговой и других сферах не достигнут, большинство инвесторов стали воспринимать Россию и Украину как потенциальных кандидатов в финансовые банкроты и начали изымать свои деньги из обеих стран. Это оказало сильное давление как на рынки казначейских обязательств, так и на валютные резервы их центральных банков. В течение десяти месяцев Центральный банк России (ЦБР) и Национальный банк Украины (НБУ) пытались защитить обменные курсы рубля и гривны путем интервенций на валютном рынке и повышения учетных ставок. Однако данные меры не были подкреплены фискальной адаптацией и микроэкономическими реформами из-за политической конфронтации между правительствами и парламентами обеих стран. Фактически НБУ и

4 В России в период кульминации президентской избирательной кампании (май-июнь 1996 г.) реальная годовая доходность ГКО-ОФЗ превышала 100%! После победы Б. Ельцина на выборах она снизилась, но все еще оставалась на относительно высоком уровне.

ЦБР провели стерилизацию оттока капитала путем повторного увеличения кредитования правительств, чтобы избежать немедленного дефолта на рынке государственных ценных бумаг5.

В такой ситуации на рынке несколько раз возникала паника, например, в мае 1998 г. В определенный момент резиденты-держатели отечественных денег присоединились к нерезидентам в их попытках освободиться от рублей и гривен и приобрести доллары или другую твердую валюту. Это в конечном счете привело к событиям 17 августа 1998 г.

Хотя предкризисные явления в России и на Украине были во многом схожи, тем не менее важно отметить отдельные специфические черты, которые могли повлиять на различия в масштабах и динамике финансовых кризисов и их инфляционных последствиях.

Во-первых, размер государственного долга (по отношению к ВВП) в России был приблизительно вдвое больше, чем на Украине. Частично это было обусловлено тем, что Россия стала правопреемницей активов и пассивов бывшего Советского Союза.

Во-вторых, размер дефицита государственного бюджета на Украине был немного меньше, чем в России (см. табл. 1).

В-третьих, общие проблемы с налоговой и финансовой дисциплиной в обеих странах дополнительно усугублялись в России очень запутанными принципами бюджетного федерализма.

В-четвертых, отраслевая структура внешней торговли обеих стран весьма различалась, что сыграло важную роль в предшествующий кризису период. Существенное падение мировых цен на нефть, природный газ'и многие другие сырьевые товары в конце 1997 - первой половине 1998 гг. нанесло ущерб российскому экспорту и условиям торговли. Украина как крупный импортер энергоносителей и основных сырьевых товаров получила возможность несколько улучшить условия своей торговли (особенно с Россией). Неодинаковая структура импорта (преобладание готовых потребительских товаров в российском импорте и полуфабрикатов - в украинском) сказалась на глубине инфляционного шока после девальвации их валют.

В-пятых, фондовый рынок в России был развит намного лучше, чем на Украине, где его роль была совсем незначительной. Отток капитала из России в октябре-ноябре 1997 г. фактически начался со "взрыва" спекулятивного "мыльного пузыря" на фондовом рынке.

В-шестых, украинские банки не занимались заемными операциями за рубежом и забалансовыми сделками с дериватами. По иронии судьбы, как и в случае с фондовым рынком, Украина получила определенную "премию" за задержку в развитии банковского сектора и его включении в международные финансовые рынки. В то же время, возможно, банковский надзор на Украине был лучше, чем в России.

В-седьмых, на Украине в отличие от России не было таких больших и политически влиятельных финансово-промышленных групп и других олигархических структур.

5 Как следует из данных таблицы 1, кредитование центральными банками правительств никогда не прекращалось, уменьшились лишь его масштабы с 1995 г. в России и с 1996 г. на Украине.

31

Развитие кризисной спирали в России и на Украине

Динамика российского кризиса. Летом 1998 г. практически полностью истощились валютные резервы ЦБР, в Государственной думе РФ застряли проекты реформы государственных финансов, обострились проблемы ликвидности в нескольких крупных коммерческих банках. 17 августа российские власти решили отказаться от попыток поддержать обменный курс рубля, объявили дефолт на рынке государственных ценных бумаг (ГКО-ОФЗ) и ввели мораторий на выплаты российских коммерческих банков по их внешним обязательствам. Два первых решения ускорили развитие глубокого кризиса в банковской сфере, поскольку российские банки были держателями крупных пакетов ГКО и деноминированных в долларах форвардных контрактов.

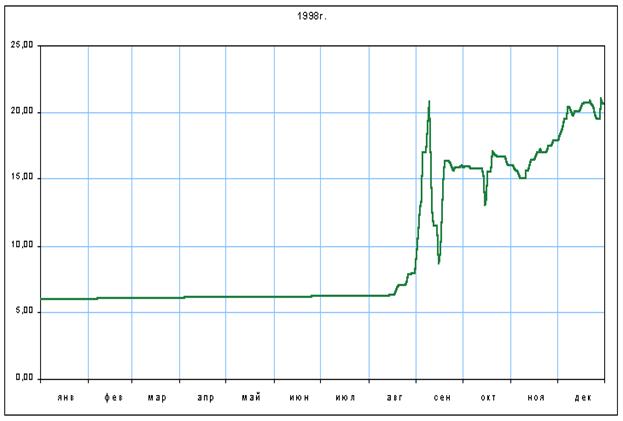

Валютный "коридор" был существенно расширен (до 6-9,5 руб. за 1 долл.). Однако по мере усиления рыночного давления поддерживать и новые рамки "коридора" оказалось невозможным. Чтобы предотвратить появление "черного" рынка валюты, ЦБР был вынужден сделать обменный курс более реальным. С начала сентября обменный курс рубля стал "плавающим" и опустился ниже 20 руб. за 1 долл.

Довольно неожиданно 15 сентября обменный курс рубля подскочил до 8,67 руб. за 1 долл. Это можно объяснить сговором между банками и ЦБР, в результате которого уменьшились обязательства банков по форвардным контрактам, которые заканчивались 15 сентября (хотя платежи по этим контрактам все равно были заморожены вследствие моратория). Незначительный оборот валютного рынка позволил легко провести эту манипуляцию - в кульминационную неделю ЦБР продал всего 300 млн. долл. После 15 сентября обменный курс быстро возвратился к уровню 16 руб. за 1 долл. Похожая операция, хотя и в меньших масштабах, была проведена перед 15 октября.

Вокруг отметки 16 руб. за 1 долл. курс колебался в течение более чем двух месяцев, что указывало на некоторый временный, постдевальвационный равновесный уровень. В начале октября 1998 г. были введены новые ограничения на торговлю: на утренних торгах экспортеры были обязаны продавать 50% своей валютной выручки, в то время как покупка валюты была разрешена только при наличии импортных контрактов, для выплат дивидендов и основных выплат по торговым кредитам, гарантированным иностранными правительствами. Импорт из-за девальвации рубля сократился, поэтому предложение валюты, как правило, превышало спрос, и ЦБР покупал излишки и позже продавал их на вечерних торгах. Неудивительно, что на утренних торгах рубль был устойчивее, хотя разница между утренним и вечерним курсами составляла обычно всего несколько процентов.

Разрушение рынка и вмешательство ЦБР в его работу лишь сгладили отрицательные последствия сильной паники на начальной стадии кризиса. Тем не менее меры, предпринятые ЦБР, были по своей природе недальновидными и способствовали возникновению проблем в будущем. Опыт показывает, что действие рыночных механизмов всегда рано или поздно приводит к равновесию. Несмотря на все официальные заявления и административные барьеры, было широко распространено мнение, что рубль и дальше будет падать. Объемы продаж валюты экспортерами оказались ограниченными. Официальные резервы стабилизировались на уровне 12-13 млрд. долл. (как и в августе 1998 г.). В ноябре 1998 г. обменный курс рубля снова стал снижаться.

Последствия кризиса на Украине. В условиях чрезмерного дефицита бюджета, который изначально финансировался главным образом путем привлечения иностранного капитала, отток краткосрочных иностранных инвестиций под влиянием кризиса в странах Юго-Восточной Азии в сентябре 1997 г. способствовал усилению дс-вальвационного давления. За восемь месяцев 1998 г. резервы иностранной валюты уменьшились с 2374 млн. до 900 млн. долл. В то же время финансирование не сократившегося бюджетного дефицита проводилось в основном Национальным банком Украины и частично отечественными коммерческими банками, которые активно участвовали в первичных аукционах государственных облигаций. Расширение внутреннего кредита путем финансирования бюджетного дефицита в условиях оттока капитала только усилило и без того высокие девальвационные ожидания. Постепенное ухудшение структуры активов НБУ (замещение иностранных активов внутренним кредитом) должно было привести к краху национальной валюты при недостатке валютных резервов для поддержания стабильного обменного курса.

Накануне российского кризиса официальный обменный курс составлял 2,14 гривны за 1 долл. (в начале 1998 г. - 1,96 гривны за 1 долл.). В то время НБУ проводил политику валютного "коридора" с границами 1,80-2,25 гривны за 1 долл., объявленного на весь 1998 год. События 17 августа в России дали начальный импульс дестабилизации гривны и валютного рынка на Украине. В результате немедленного усиления дсвальвациопных ожиданий и неравновесия на межбанковском рынке (межбанковский обменный курс был принудительно связан с официальным) НБУ за несколько дней девальвировал гривну до нижней границы "коридора". Учет-пая ставка была увеличена на 10 процентных пунктов, достигнув уровня 92%. НБУ обязал коммерческие банки ежедневно закрывать свои открытые валютные позиции и запретил предоплату импортных контрактов.

Однако НБУ не удалось сбалансировать рынок и в конце августа, когда уровень валютных резервов снизился до менее чем 800 млн. долл., он прекратил валютные интервенции. С начала сентября для сдерживания спроса на валюту и избежания неконтролируемой девальвации гривны были введены ограничения на свободный обмен валюты и принят ряд других жестких административных мер. НБУ запретил проведение валютных операций на межбанковском рынке, и единственным местом для их осуществления стала Украинская межбанковская валютная биржа (УМВБ). К тому же экспортеров обязали продавать 75% валютной выручки (через две недели эту долю снизили до 50%). Валютный курс в обменных пунктах не мог отличаться от официального больше, чем на 5% и один клиент не мог купить свыше 1000 долл. Кроме того, НБУ пытался уменьшить ликвидность банков, увеличив норму обязательного резервирования с 15 до 16,5%. Из состава обязательных резервов исключили денежную наличность в банках и государственные облигации.

5 сентября 1998 г. правительство и НБУ изменили границы валютного "коридора" до 2,5-3,5 гривны за 1 долл. Меры, принятые на ранних стадиях развития кризиса, позволили НБУ полностью контролировать валютный рынок. Чиновники НБУ проверяли все заявки на покупку иностранной валюты и отсеивали некоторые из них, чтобы уравновесить спрос и предложение валюты. Тем не менее с середины августа гривна постепенно, хотя и "под контролем", девальвировала на 60%.

Причины начальной "волны" инфляции

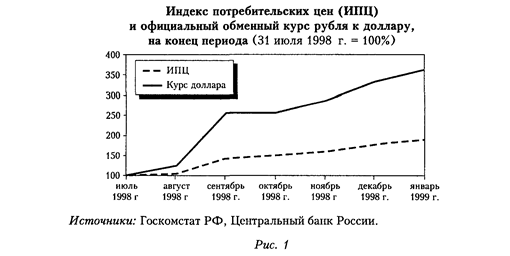

Влияние девальвации на цены в России. Начальная "волна" инфляции была обусловлена прямым воздействием девальвации рубля на цены, а также неуверенностью и пессимистическими ожиданиями, которые привели к увеличению спекулятивного спроса на товары. Обесценивание рубля повлияло на цены импортируемых товаров как прямо, так и косвенно, поскольку цены на некоторые произведенные в России товары тоже повысились. Тем не менее цены возросли не так значительно, как обменный курс, в результате чего покупательная способность доллара в августе-сентябре 1998 г. увеличилась приблизительно на 80% (см. рис. 1).

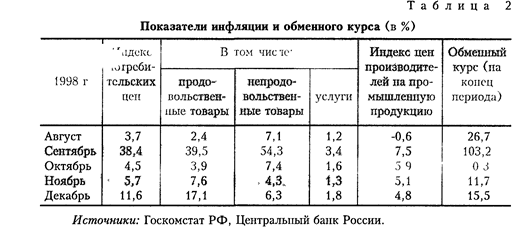

В таблице 2 приведены данные об изменении цен на разные категории товаров, включающие как отечественные, так и импортные. В потребительской "корзине" преобладают продовольственные товары, поэтому рост цен на них ближе всего к общему индексу инфляции, измеренному по ИПЦ. Россия сильно зависит от импортируемых продовольственных товаров: по оценкам, импорт состав-

ляет около половины всего их предложения. Самый высокий рост цен наблюдался на непродовольственные товары. Рост цен на услуги был относительно наименьшим. Индекс цен производителей далеко отстал от индекса розничных цен.

Чтобы понять прямую краткосрочную связь между девальвацией и ценами внутри страны, следует принять во внимание дополнительные факторы: прибыльность импорта и размеры запасов импортируемых товаров до девальвации. Нормы прибыли на импортируемые товары были, как правило, довольно высокими. По данным ЦБР, импортеры могли пережить по меньшей мере 40-процентную девальвацию рубля и при этом совсем не поднимать цены6. В преддверии кризиса пошлины на некоторые категории сельскохозяйственного импорта были снижены на 5-15%. Что же касается запасов импортируемых потребительских товаров, сделанных до 17 августа, то их должно было хватить до конца ноября. За товары, проданные в сентябре, очень редко платили по новому обменному кур-

6 Информационное агентство "Интерфакс", Финансовый отчет, 1998, т. VII, вып. 39 (355),2 октября.

су. С начала кризиса платежная система пребывала в хаотичном состоянии и по этой причине объемы импорта существенно снизились (в сентябре - на 45,4% по сравнению с августом). После кратковременного периода неопределенности в конце августа-начале сентября 1998 г. не наблюдалось случаев нехватки товаров. Таким образом, у импортеров, по-видимому, был некоторый простор для сглаживания влияния девальвации на цены.

Влияние инфляционных ожиданий и спекулятивного спроса на первоначальный скачок цен в России. У дверей банков появились очереди обозленных вкладчиков, рубль стремительно падал. В отсутствие правительства не было никакой определенности относительно будущей экономической политики. В этой ситуации ожидания усиления инфляции и дальнейшей девальвации рубля оказались высокими. Спекулятивный спрос как на товары, так и на доллары возрос, поскольку люди хотели застраховать себя от неизвестности и избавиться от обесценивающихся рублей.

В конце августа-начале сентября в магазинах возник дефицит товаров. Это объяснялось как ростом ажиотажного спроса, так и тем, что продавцы придерживали товары, опасаясь продать их слишком дешево до того, как установится среднесрочная равновесная цепа. В первую педелю сентября инфляция и паника на рынке достигли своего пика. После этого на рынке потребительских товаров вновь было обеспечено равновесие, хотя выбор сократился: многие импортные товары надолго исчезли с прилавков. По данным Института конъюнктуры аграрного рынка, население сделало 2-4 месячные запасы продуктов длительного хранения7.

В группе продовольственных товаров наибольший скачок цен наблюдался на продукты длительного хранения - как полностью импортируемые (чай, кофе), так и произведенные внутри страны (например, крупы и бобовые). Цены на непродовольственные товары, хранящиеся неограниченное время, росли еще быстрее, чем цены на продовольствие. Услуги вообще не поддаются хранению, поэтому незначительный рост цен на них отражает только инфляцию издержек, которая, вероятно, в полной мере проявится позднее.

Резкий рост цен прекратился в середине сентября, чему способствовал ряд факторов. Во-первых, спала "волна" спекулятивного спроса на товары, поскольку люди использовали имеющиеся свободные денежные ресурсы и уже заполнили все свои кладовки. В то же время органы власти многих регионов начали вводить ценовые "потолки", что могло улучшить официальные показатели инфляции.

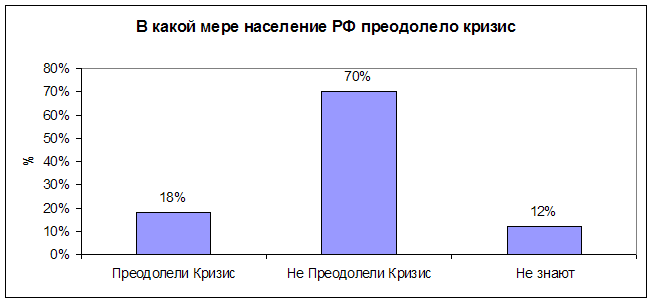

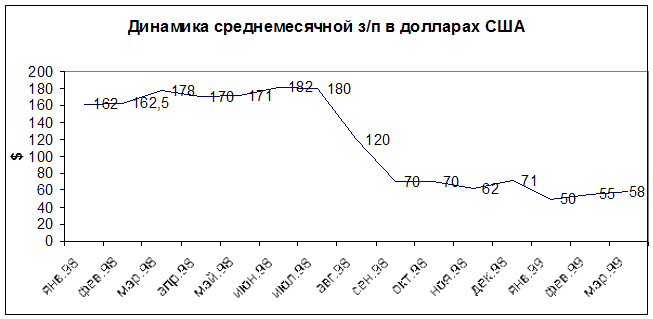

Самое важное, по-видимому, то, что по мере роста цен номинальные доходы населения практически не изменились (по данным Госкомстата РФ, по сравнению с августом они возросли на 1,5%), а реальные доходы сократились (только в сентябре - почти на 38%). Это наложило жесткие ограничения на масштабы приемлемого для потребителей повышения уровня цен.

Влияние банковского кризиса на потребительский спрос и цены неоднозначно: с одной стороны, часть финансовых активов населения, хранившаяся на банковских счетах, была "заморожена" и, вероятно, утеряна, что уменьшило возможности расходовать деньги. С другой стороны, деньги, изъятые из банковской системы, были быстро обращены в валюту или товары.

Влияние девальвации национальной валюты на цены на Украине. На скорость ценовой адаптации после значительной девальвации национальной валюты непосредственно повлиял ряд факторов:

прежде всего это доля импортируемых товаров в потребительской "корзине", а также уровень индексации цен и их регулирования. Поведение потребителей, а конкретно эффект замещения, и влияние изменения уровня цен (в том числе относительных) на доходы населения также немаловажны.

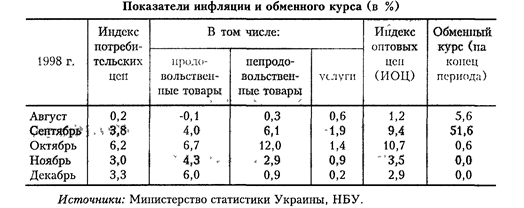

Таблица 3

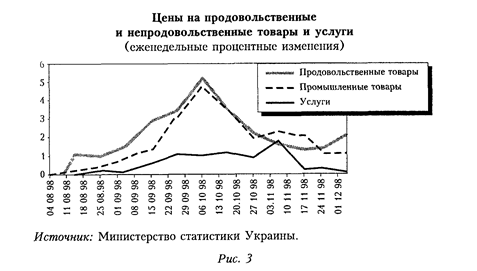

Обменный курс гривны снизился на 5,6% в августе 1998 г. и на 51,6% - в сентябре, оставаясь практически неизменным в последующие месяцы (см. табл. 3 и рис. 2). С сентября по ноябрь 1998 г. ИПЦ возрос приблизительно на 13,5%. Цены на продовольственные и непродовольственные товары увеличились соответственно на 15,7 и 22,3%. Темп их роста был выше всего в октябре. Цены на услуги в сентябре-октябре возросли на 4,3%, причем основной их рост пришелся на сентябрь - 1,9%.

Согласно официальной методике, индекс потребительских цен на Украине включает цены на продовольственные (52% "корзины" ИПЦ) и непродовольственные товары (22%), а также на услуги (26% "корзины" ИПЦ). В то же время 10% продовольственных и 45% промышленных товаров импортируются. Это значит, что гипотетическая 100-процентная девальвация могла бы привести к немедленному увеличению ИПЦ на 5% вследствие роста цен на продовольствие и еще на 10% в результате повышения цен на промышленные товары. Таким образом, почти 60-процентная девальвация должна была дать дополнительный скачок цен приблизительно на 10% (не принимая во внимание другие механизмы влияния девальвации на уровень цен). По данным О. Литвинова8, с сентября по ноябрь 1998 г. цены на импортируемые непродовольственные товары увеличились на 47%, что равнялось 85% величины девальвации гривны. Импортируемые продовольственные товары подорожали на 39%, что составило 70% величины девальвации гривны. Подобный эффект можно объяснить сокращением спроса на импортируемые товары (в особенности на продовольствие), что наложило ограничения на рост цен. Возможно, в связи со снижением спроса импортеры были вынуждены уменьшить норму прибыли. Более того, бартерные схемы, используемые в экспортно-импортных операциях, до некоторой степени могли способствовать тому, что цены какое-то время поддерживались на докризисном уровне.

Плата за жилье и коммунальные услуги составляет около 59% "корзины" услуг и приблизительно 18% "корзины" ИПЦ. В соответствии с решением Верховной рады Украины тарифы на эти услуги были "заморожены", в результате чего цены на услуги повысились незначительно (см. рис. 3), несмотря на то что они в большой мере зависели от цен на импортируемые ресурсы (главным образом природный газ). Это значит, что в будущем в этом секторе следует ожидать некоторого запаздывающего роста цен.

•Litvinov О. Measuring the CPI Behavior Following the Hryvna Depreciation and an Outlook for 1999. - Ukrainian Economic Trends, 1998, November.

С сентября по ноябрь 1998 г. индекс оптовых цен увеличился на 25,4%. Индексы цен в газовой промышленности, электроэнергетике и нефтеперерабатывающей промышленности возросли на 40-80%, так как в этих отраслях в потребляемом сырье очень высока доля импорта.

Согласно результатам ряда исследований9, коэффициент влияния девальвации на уровень цен в краткосрочном периоде составляет приблизительно 0,4 как для ИПЦ, так и для ИОЦ, в то время как в долгосрочной перспективе он ближе к 1. Как следует из данных таблицы 3, 60-процентная девальвация за три месяца привела к увеличению ИПЦ и ИОЦ соответственно на 13,5 и 25,4%. Это значит, что коэффициент для ИПЦ равен приблизительно 0,23, а для ИОЦ немного превышает ожидаемую величину - 0,42. Хотя долгосрочный эффект девальвации все еще неясен, росту инфляции в последующие несколько месяцев, скорее всего, будут способствовать возросшие издержки производителей.

Роль административного регулирования цен. Приведенный выше анализ носит чисто эмпирический характер и не учитывает административного регулирования цен. Согласно разным оценкам, от 20 до 30% цен на Украине регулируются главным образом на уровне местных органов власти. В то же время высокая монополизация и значительные размеры государственного сектора, составляющего около 70% украинской экономики, способствуют ускорению процесса корректировки цен.

Попытки использовать административные методы регулирования цен предпринимались и в России. Многие местные руководители восприняли финансовый кризис как возможность извлечь политическую выгоду и осуществили широко разрекламированные меры, направленные на замедление роста цен, особенно на основные продовольственные товары. Кроме "морального давления" на розничную торговлю (этот механизм трудно понять без глубокого знания местных связей и баланса сил), использовались такие формы регулирования, как:

- снижение местных налогов на торговлю и сборов на основные продовольственные товары;

- административные ограничения на прибыль предприятий (особенно в пищевой промышленности), установление максимальных норм прибыли;

- насильственное вытеснение посредников, сопровождаемое пропагандистской кампанией, направляющей против них общественное недовольство.

Административное регулирование цен и ограничения на нормы прибыли в розничной торговле запрещены федеральным законом (они разрешены только в отношении детского питания). Однако в зависимости от характера местных связей и баланса сил во многих областях практика отличалась от теории особенно там, где у власти были коммунисты. Известны случаи, когда такое регулирование временно прекращалось после вмешательства местного прокурора или областных анти-

9 См.: Antczak M., G6rski U. Op. cit.; результаты моделирования, проведенного в рамках Проекта макроэкономической политики на Украине, осуществляемого HIID и CASE.

монопольных органов, но затем вводилось снова в несколько иной форме. Подобные шаги вряд ли могли привести к чему-то другому, кроме возникновения "черного" рынка, усиления коррумпированности и т.п., но они, скорее всего, улучшили показатели инфляции в официальной отчетности, особенно если принять во внимание тот факт, что регулировались главным образом цены на основные продовольственные товары, удельный вес которых в потребительской "корзине" достаточно велик.

Денежная масса и скорость денежного обращения

Денежная масса в России

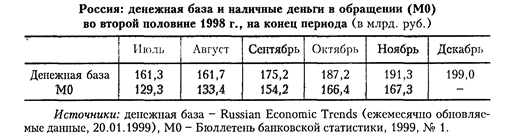

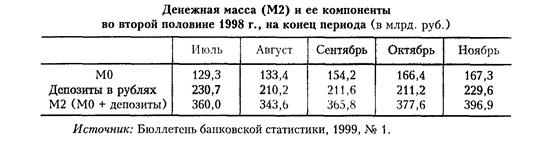

На конец июля 1998 г. величина денежной базы равнялась 161,3 млрд. руб., агрегат МО находился на уровне 129,3 млрд. руб., депозиты в национальной валюте достигли 230,7 млрд. руб. Следовательно, денежная масса М2 составляла 360 млрд. руб. За первые два месяца кризиса изменились как объем, так и структура номинальной денежной массы.

Денежная база. В августе 1998 г. интервенции ЦБР на валютном рынке сдерживали рост денежной базы (см. табл. 4). После смены руководства Банка России в начале сентября и в результате недостаточности мер, предпринимаемых для преодоления кризиса, эта тенденция сменилась обратной, и денежная база стала быстро расти под влиянием как предоставления ЦБР кредитов коммерческим банкам, а через них правительству (например, Пенсионному фонду), так и покупки ЦБР государственных ценных бумаг10.

Таблица 4

Норма обязательного резервирования была снижена 24 августа 1998 г. с 11 до 10%, а 1 сентября - до 7,5 - У/о (в зависимости от размеров портфеля ГКО). Часть резервов была высвобождена в результате трех взаимозачетов, произведенных 18 и 25 сентября и 2 октября, в ходе которых было списано платежей на общую сумму 30,3 млрд. руб. Ряд банков не полностью использовал высвобожденные резервы, в то время как другие превысили размеры кредитов, которые предполагалось погасить только в декабре. На конец октября общие резервы бан-

10 Недельное обозрение, МФК Ренессанс, 1998, 26 октября.

ковского сектора в ЦБР составили 22,5 млрд. руб., тогда как в начале августа эта цифра равнялась 51,7 млрд., а в конце августа -41,7 млрд. руб. Как следствие количество наличных денег в обращении (МО) возросло на 4,1 млрд. руб. в августе, на 20,8 млрд. - в сентябре и на 12,2 млрд. руб. - в октябре, опередив рост денежной базы.

Широкие деньги (денежная масса). В результате кризиса банковского сектора доступ большинства вкладчиков к своим банковским вкладам оказался ограничен. Таким образом, банковские депозиты фактически перестали быть частью широких денег (по крайней мере вре- | менно, до восстановления, хотя бы частичного, ликвидности банковского сектора). Остатки частных вкладов, согласно данным Госкомстата РФ, сократились со 161,1 млрд. руб. в августе до 135,8 млрд. руб. на 1 октября 1998 г. Остальные вклады оставались в банках принудительно, против воли вкладчиков. По некоторым сведениям, рыночная стоимость вкладов в проблемных банках составляла 60% (этот курс был установлен "обналичниками", то есть людьми или учреждениями, предлагающими конвертировать сомнительные вклады в наличность). Однако несколько банков, оказавшихся неплатежеспособными в начале кризиса (например, СБС-Агро), смогли получить помощь от ЦБР и заполнили свои банкоматы в октябре, хотя за один раз из них можно было взять только ограниченную сумму. В то же время Инкомбанк и несколько меньших банков были объявлены банкротами.

Таблица 5

Из данных таблицы 5 можно сделать следующие выводы:

- во-первых, в ответ на девальвационный кризис произошло перемещение спроса с национальной валюты на иностранную (об этом свидетельствует сокращение внутренней денежной массы сразу после кризиса - в августе и начале сентября 1998 г.);

- во-вторых, вследствие банковского кризиса спрос на деньги переместился от спроса на депозиты к спросу на наличность (как рублевые, так и долларовые депозиты значительно уменьшились);

- в-третьих, из-за эмиссии в целях преодоления фискального кризиса ускорился рост денежной массы в результате сокращения обязательных резервов и увеличения наличных денег в обращении (не считая денег, созданных банками).

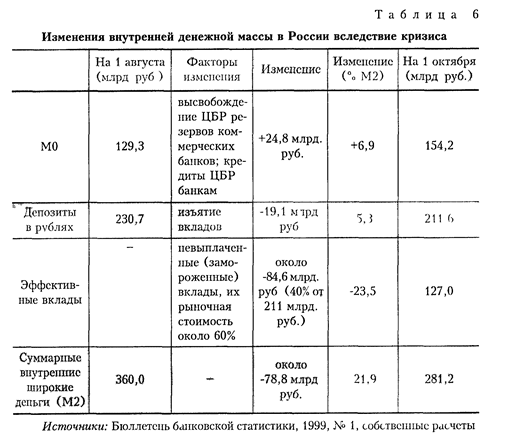

При отсутствии точных данных о вкладах, замороженных в банковской системе, общее влияние финансового кризиса на величину денежной массы может быть оценено только приблизительно. В таблице 6 предпринята попытка учесть все вышеупомянутые факторы.

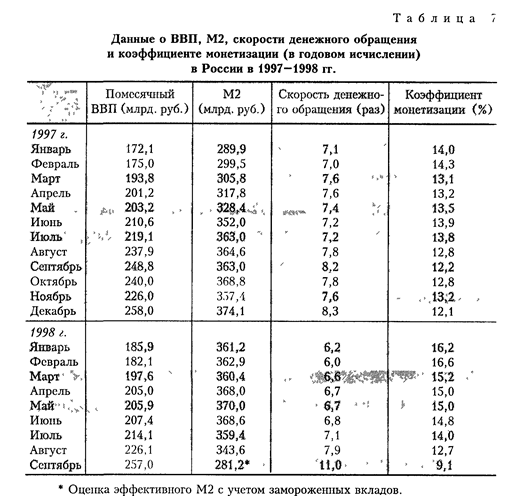

Номинальный и реальный ВВП и скорость денежного обраще ния. Финансовый кризис был тесно связан с ускорением спада производства и еще большим ускорением инфляции. В сентябре 1998 г. реальный ВВП был на 4,6% ниже, чем в июле, хотя в результате роста цен он номинально увеличился на 20%. Подобный рост номинального ВВП и фактическое 20-процентное сокращение эффективной денежной массы привели к 40-процентному росту скорости денежного обращения. В таблице 7 приведены помесячные данные о ВВП, М2, скорости денежного обращения и коэффициенте моне-тизации начиная с января 1997 г., чтобы представить кризисную динамику в более широком контексте.

Кризис привел к значительному снижению спроса на национальную валюту. В то же время после спада инфляционной "волны", прокатившейся в начале сентября, уровень цен стал выше, и для проведения того же количества сделок был необходим больший объем рублевой наличности.

Ограничения на доступ населения к банковским вкладам фактически привели к сокращению денежной массы. В условиях, когда доверие к банковской системе уже и так было подорвано, это помогло уравновесить денежный рынок в краткосрочной перспективе.

В октябре 1998 г. наблюдалась относительная стабилизация инфляции и обменного курса. Таким образом, можно предложить предварительную гипотезу о том, что скорость денежного обращения (рас-

Скорость денежного обращения рассчитывается как месячный ВВП в годовом исчислении, разделенный на М2; коэффициент монетизации - величина, обратная скорости денежного обращения.

Источники: поминальный ВВП - Russian Economic Trends; М2 - ЦБР; скорость денежного обращения и коэффициент монетизации - собственные расчеты.

считанная на основе приведенных выше допущений) в это время была довольно близка к равновесной. Следовательно, любое увеличение денежной массы (это также относится и к облегчению доступа населения к замороженным банковским счетам) обусловило бы poci цен и дальнейшую девальвацию рубля, а скорость денежного обращения оставалась бы на прежнем уровне.

Денежные агрегаты на Украине

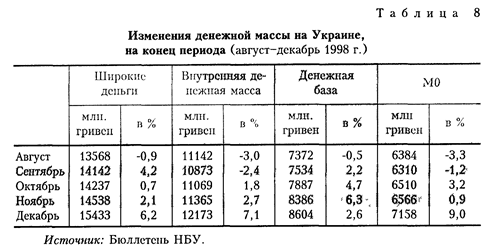

В начальный период кризиса, то есть в первой половине августа 1998 г. (см. табл. 8), все денежные агрегаты заметно сократились. Денежная база в августе уменьшилась на 0,5%, достигнув уровня 7372 млн. гривен. В то же время МО снизился на 3,3% и в конце месяца составил 6384 млн. гривен. Вероятно, незначительно увеличились резервы банков, что, возможно, произошло вследствие сокраще

ния предоставляемых банками межбанковских кредитов и общей неопределенности в банковском секторе. В сентябре денежная база увеличилась на 2,2%, а МО снизился на 1,2%. Резервы банков возросли с приблизительно 600 млн. гривен до кризиса до более чем 1 млрд. гривен в результате повышения нормы обязательного резервирования (на 1,5%) и исключения из обязательных резервов наличности и части государственных ценных бумаг.

Изменения денежной базы произошли под влиянием продолжавшегося оттока капитала с рынка государственных облигаций и кредитования правительства в начале кризиса, которое хотя и сократилось, но оставалось значительным. Следовательно, продолжалась докризис-ная практика стерилизации оттока капитала внутренним кредитом НБУ.

Чтобы избежать дефолта, правительство договорилось с внутренними и внешними инвесторами о реструктуризации задолженности по государственным обязательствам. НБУ предоставил отдельным банкам, положение которых после реструктуризации государственных ценных бумаг сильно ухудшилось, дополнительные кредиты для их рефинансирования. Это привело к увеличению внутреннего кредита и одновременно уменьшило давление на валютные резервы со стороны нерезидентов, тем самым способствуя росту денежных агрегатов. Денежная база увеличилась в октябре и ноябре соответственно на 4,7 и 6,3%, а МО - на 3,2 и 0,9%.

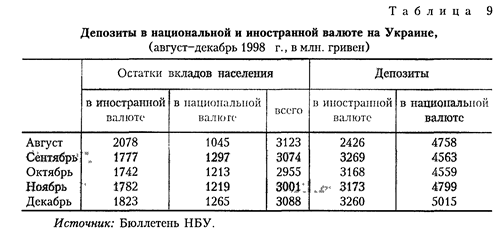

Внутренняя денежная масса в августе 1998 г. сократилась приблизительно на 3% (пропорционально уменьшению МО) - до уровня 11142 млн. гривен, то есть в структуре денежной массы компонент внутренних депозитов существенно не изменился и в конце месяца остался на уровне 4758 млн. гривен (см. табл. 9). В то же время широкие деньги (включая депозиты в иностранной валюте) уменьшились менее чем на 1%. Это было очевидным следствием переоценки валютных депозитов в связи с 5,6-процентной девальвацией гривны в августе. Дальнейшее сокращение внутренней денежной массы - на 2,4% в сентябре - произошло главным образом из-за уменьшения депозитов в национальной валюте на 200 млн. гривен. Удивительно, однако, что в сентябре гривневые вклады населения увеличились на 200 млн. и в

последующие месяцы оставались на относительно постоянном уровне. В условиях кризиса население в основном изымало свои валютные вклады, которые, несмотря на 60-процентную девальвацию, сократились на 300 млн. гривен. Общая сумма депозитов в ноябре 1998 г. достигла августовского уровня, в результате чего в этом месяце внутренняя денежная масса увеличилась на 2,7%.

Изменения в структуре широких денег продиктованы склонностью населения и предприятий к сбережениям в национальной и иностранной валюте. Депозиты в национальной валюте существенно не сократились, в то время как депозиты в иностранной валюте в гривневом выражении увеличились на 30%, а в реальном - уменьшились на 20%.

Почти 60-процентная девальвация не привела к значительному снижению спроса на гривну. После появления симптомов некоторого экономического оздоровления в первой половине 1998 г. в период кризиса реальный ВВП начал сокращаться. Это уменьшило спрос экономических агентов на деньги для расчетов и депозитов, что вместе с ростом цен ограничило реальный спрос на деньги. К тому же портфельный спрос на гривну исчез задолго до начала кризиса в связи с падением спроса на государственные ценные бумаги.

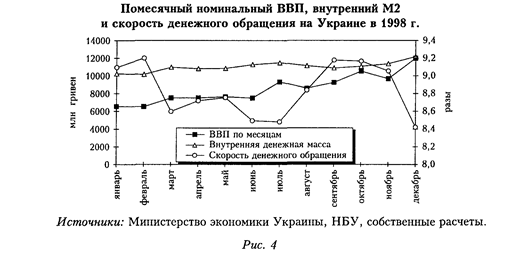

Украинская экономика характеризуется высоким уровнем дол-ларизации, доллары все еще остаются для населения средством сбережения, а иногда и расчетов. Поэтому кризис привел к масштабному изъятию вкладов в иностранной валюте, что не повлияло на спрос на национальную валюту. В результате скорость денежного обращения во время кризиса повысилась незначительно (см. рис. 4).

Сравнение инфляционных последствии российского и украинского финансовых кризисов

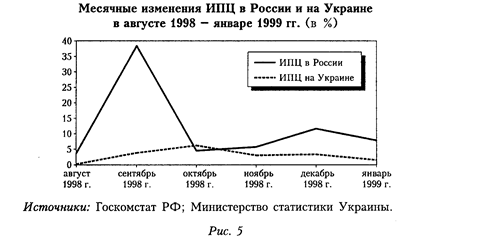

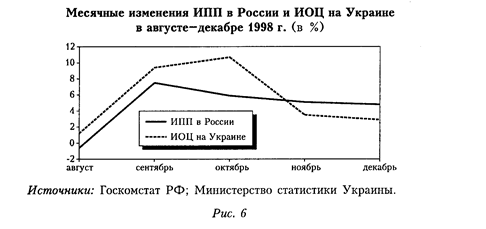

Масштабы корректировки цен в России и на Украине в исследуемый период сильно различались (см. рис. 5 и 6). Это определялось неодинаковой степенью девальвации валюты, разной структурой импорта и внутреннего производства, особенностями кризисного управления, включая денежную и фискальную политику.

По отношению к I кварталу 1998 г. в ходе кризиса произошла почти 160-процентная девальвация рубля и с некоторым запозданием - 60-процентная девальвация гривны. В то же время рост ИПЦ

в России составил 50%, а на Украине - 13,5%. Это значит, что коэффициенты влияния девальвации на ИПЦ различались незначительно - 0,31 в России и 0,23 на Украине. Напротив, похожие отношения, рассчитанные для российского индекса промышленного производства (ИПП) и украинского индекса оптовых цен (ИОЦ), дают совершенно иные результаты. Коэффициент влияния для России равен 0,08, а для Украины - 0,42.

В обеих странах изменение цен на продовольственные и промышленные товары оказало решающее влияние на динамику ИПЦ с тем отличием, что российская экономика пережила скачок цен в сентябре, а на Украине цены корректировались постепенно. Сильная зависимость потребления продовольствия в России от импорта привела к тому, что цены на продовольственные товары в ней повысились намного больше, чем на Украине (как в абсолютном, так и в относительном выражении).

Что же касается показателей ИПП/ИОЦ, то очевидно, что изменения обоих индексов обусловлены различиями в структуре торговли и производства. В России - стране, обладающей значительными запасами природных ресурсов, несоразмерного увеличения ИПП не произошло. Украина, напротив, не имеет достаточных запасов природных ресурсов, импортирует нефть, природный газ и т.д., поэтому здесь рост ИОЦ был существенным.

На установление реального уровня инфляции повлияли и такие психологические факторы, как инфляционные и девальвацион-ные ожидания и политическая нестабильность.

Во-первых, меры, предпринимавшиеся для преодоления кризиса в России и на Украине, были разными. Россия решила объявить дефолт на рынке ГКО-ОФЗ и мораторий на выполнение коммерческими банками своих внешних обязательств. Вскоре после этого она ввела "плавающий" курс рубля. Украинские власти выбрали путь административного контроля обменного курса. Кроме того, они смогли реструктуризовать большую часть государственного долга". Как раз в начале кризиса (4 сентября 1998 г.) Совет директоров МВФ утвердил программу расширенного кредитования для Украины. Россия же, напротив, фактически потеряла доступ к выделенному в июле кредиту МВФ.

Во-вторых, Россия пережила не только девальвационный, но и банковский кризис, которого на Украине пока удалось избежать. Хаотичные меры, предпринятые в России в августе-сентябре 1998 г. для преодоления кризиса, еще больше усилили панику и "бегство" от рубля.

В-третьих, политический хаос в России в конце августа - начале сентября 1998г. дополнительно дестабилизировал ситуацию. Отставка ориентированного на рыночные реформы правительства С. Кириенко и назначение на ключевые руководящие посты в правительстве и ЦБР протеже коммунистов ясно сигнализировали о том, что новые власти вместо проведения непопулярных, но необходимых реформ

" По крайней мере теоретически это было сделано па добровольной основе, без объявления дсфолта или моратория.

предпочтут дополнительную денежную эмиссию. (Правда, эти опасения оправдались лишь частично.) Украина смогла поддержать относительную политическую стабильность и избежать кадровых перестановок (в особенности в руководстве НБУ), что могло бы еще больше усугубить кризисные ожидания населения.

Все вышеупомянутые факторы значительно повлияли на внутренний спрос на деньги через изъятие депозитов, замещение национальных валют долларом США, а также способствовали временному увеличению спроса на некоторые товары, главным образом длительного пользования. Однако в России этот процесс проявился сильнее, чем на Украине, в результате чего номинальная девальвация валюты и инфляционная корректировка цен в России были намного выше, чем на Украине.

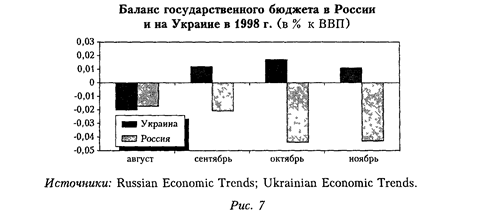

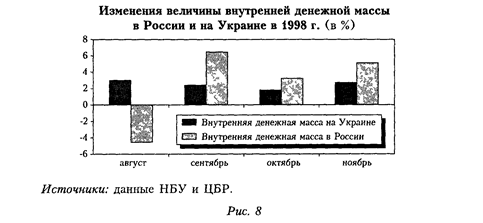

Наконец, неодинаковое развитие политической ситуации сказалось на различиях в фискальной и денежной политике, проводимой в период кризиса. В сентябре-ноябре 1998 г. Украина смогла достичь про-фицита государственного бюджета в размере 1,1-1,7% ВВП, в то время как в России в октябре-ноябре 1998 г. дефицит государственного бюджета превысил 4% ВВП (см. рис. 7). Поэтому рост денежной массы в России был выше, чем на Украине (см. рис. 8). При прочих равных условиях это привело к более быстрой девальвации национальной валюты и более высокой инфляции в России, чем на Украине.

Важнейшими причинами российского и украинского кризисов являются бюджетная несбалансированность и задержка с осуществлением микроэкономических и институциональных реформ, что привело к долговой ловушке, платежному и банковскому кризисам, обратило вспять дезинфляционную тенденцию и подтолкнуло обе экономики к новому витку спада производства. Развитие кризисной спирали еще раз подтвердило фундаментальное значение обменного курса для поддержания не только ценовой, но и общей стабильности финансовой системы. В отличие от нескольких случаев девальвации в развитых странах (кризис европейского механизма обменных курсов в 1992 г.) и развивающихся и переходных экономиках с высоким уровнем монетизации (чешский и азиатский кризисы в 1997 г.) внезапное обесценивание рубля и гривны вызвало резкий скачок цен и дальнейшее увеличение и без того высокой скорости денежного обращения. К тому же оно еще больше усложнило бюджетную ситуацию, поскольку значительная часть государственного долга деноми-нирована в иностранной валюте. Была также нарушена непрочная стабильность системы коммерческих банков Таким образом, девальвация не восстановила автоматически макроэкономическое равновесие, а инициировала очень опасную психологическую спираль самоускоряющейся рыночной паники. Опыт некоторых стран с хронически высоким уровнем инфляции, низким уровнем монетизации и слабым финансовым сектором (например, латиноамериканских) демонстрирует, что такая спираль очень быстро может привести к гиперинфляции. Перед лицом этой опасности оказались и российская, и украинская экономики. Чтобы избежать такого катастрофического развития событий, необходимо проведение кардинальной бюджетно-налоговой реформы и жесткой денежной политики.

Похожие работы

... предприятиям, сколько по населению. 4. Последствия кризиса. 4.1. Негативные последствия. 4.1.1. Экономические и политические проблемы финансового кризиса. Среди важнейших экономических последствий финансового кризиса в России, особенно обострившегося к августу 1998 года, можно выделить следующие: Снижение доверия как внешних, так и внутренних инвесторов к Правительству, Центральному банку и ...

... ; усиление связи банковской системы с реальным сектором экономики, стимулирование инвестиций и развития платёжеспособного спроса. Вышесказанное позволяет сделать выводы о том, что социально-экономические последствия инфляции выражаются в: перераспределении доходов между группами населения, сферами производства, регионами, хозяйствующими структурами, государством, фирмами, населением; между ...

... от стран Восточной Европы российская банковская система имела больше возможностей для экстенсивного развития. Болезненность банковского кризиса обусловлена тем, что он ударил не столько по предприятиям, сколько по населению. 4. Последствия кризиса августа 1998 года в России. Из большого числа экономических и политических последствий кризиса августа 1998 года, можно выделить следующее: ...

... в страну необходимо снизить все еще очень высокую зависимость нашей экономики от мировых цен на сырьевые товары, составляющие основу нашего экспорта и доходов бюджета. III. Инвестиции в России 1997-1998 года. Вывоз капитала частным сектором можно оценить как сальдо торгового баланса и баланса услуг за минусом чистого оттока средств со стороны госсектора и увеличения золотовалютных ...

0 комментариев