Навигация

3. Особенности лизинга

Причиной широкого распространения лизинга является ряд его преимуществ перед обычной ссудой:

а) Лизинг предполагает 100%-ное кредитование и не требует немедленного начала платежей. При использовании обычного кредита для покупки имущества предприятие должно было бы около 15% стоимости покупки оплачивать за счет собственных средств. При лизинге контракт заключается на полную стоимость имущества. Арендные платежи обычно начинаются после поставки имущества арендатору, либо позже.

б) Гораздо проще получить контракт по лизингу, чем ссуду. Особенно это относится к мелким и средним предприятиям. Некоторые лизинговые компании даже не требуют от арендатора никаких дополнительных гарантий. Предполагается, что обеспечением сделки служит само оборудование. При невыполнении арендатором своих обязательств лизинговая компания сразу же забирает свое имущество.

в) Лизинговое соглашение более гибко, чем ссуда. Ссуда всегда предлагает ограниченные сроки и размеры погашения. При лизинге арендатор может рассчитывать поступление своих доходов и выработать с арендодателем соответствующую, удобную для него схему финансирования. Платежи могут быть ежемесячными, ежеквартальными и т. д., суммы платежей могут отличаться друг от друга. Иногда погашение может осуществляться после получения выручки от реализации товаров, произведенных на оборудовании, взятом в лизинг. Ставка может быть фиксированной и плавающей.

г) Риск устаревания оборудования целиком ложится на арендодателя. Арендатор имеет возможность постоянного обновления своего парка оборудования.

д) В случае лизинга арендатор может использовать сразу гораздо больше производственных мощностей, чем при покупке. Временно высвобожденные благодаря лизингу деньги он может пустить на какие-либо другие цели.

е) Так как лизинг долгое время служил средством реализации продукции и развития производства, то государственная политика, как правило, направлена на поощрение и расширение лизинговых операций.

ж) Преимущества учета арендуемого имущества. Основными принципами Евролиза (Leaseurope - ассоциация европейских лизинговых компаний) по учету лизинговых операций является опубликование арендатором своих финансовых обязательств, вытекающих из лизинговых соглашений.

Считается, что опубликование арендатором своих обязательств будет играть важную роль в оценке его финансового положения. Цифровая информация по обязательствам на дату составления баланса должна удовлетворить все запросы третьих сторон. Эта публикация может быть сделана в форме приложения к балансу.

Во многих странах законодательство устанавливает для предприятий обязательное соотношение собственного и заемного капитала. Так как имущество по лизинговой сделке будет учитываться по балансу арендодателя, то арендатор может расширить свои производственные мощности, не затронув соотношения.

з) Международный валютный фонд не учитывает сумму лизинговых сделок в подсчете национальной задолженности, т. е. существует возможность превысить лимиты кредитной задолженности, устанавливаемые Фондом по отдельным странам.

Несколько слов можно сказать и о недостатках лизинга:

1) Если оборудование взято в финансовый лизинг и оно с течением времени устарело до окончания действия лизингового договора, то лизингополучатель продолжает платить арендные платежи до конца контракта.

2) При оперативном лизинге риск устаревшего оборудования ложится на арендодателя, который вынужден брать за это большую плату с лизингополучателя.

3) Еще одним недостатком финансового лизинга является то, что в случае выхода оборудования из строя, платежи производятся в установленные сроки, независимо от состояния оборудования.

4) Если объектом лизингового договора является крупный и уникальный объект, то в связи с большим разнообразием условий арендных сделок подготовка договоров об их лизинге требует значительного времени и средств.

4. Лизинговые контракты

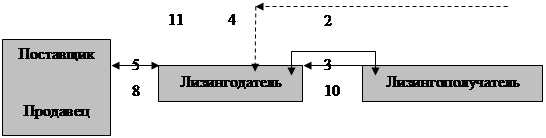

Лизинг - операция, отличающаяся довольно сложной организацией. Во многих сделках имеют место как минимум три контракта:

- между арендатором и арендодателем;

- между поставщиком и арендодателем;

- между арендодателем и его банком.

Обычно перед началом сделки производится тщательный анализ клиента, в который входит:

- оценка клиента по его способности выплатить арендные платежи и по его предварительным доходам от использования арендуемого оборудования;

- оценка товаров (спрос на них с точки зрения возможной перепродажи).

Если это международный лизинг, то особенно важны: выбор валюты контракта, оценка риска изменения курса валюты, таможенный режим арендатора, налог на фирму, применяемый к арендодателю, наличие соглашений о неприменении двойного налогообложения между странами, защита права собственности иностранного арендодателя в стране арендатора.

При лизинге с дополнительным привлечением средств особенно остро встают вопросы залогового права, страхования, различного рода гарантий. Важны также вопросы предоставления технических гарантий производителем.

Существуют три варианта приобретения оборудования при лизинге:

1) арендодатель платит поставщику и передает арендатору право пользования;

2) арендатор может договориться о поставке оборудования и тут же продать его арендодателю (но поставщику платит арендатор);

3) арендодатель назначает арендатора своим агентом по заказу товара у поставщика.

В первом варианте арендодатели часто не хотят, чтобы поставщик был поставлен в известность о переуступке, так как они опасаются, что это может сказаться на их взаимоотношениях. Во втором варианте арендодатель должен быть уверен, что покупка сделана правильно, т. е. что товар нигде не заложен, не обложен комиссиями и т. д. В третьем случае надо учитывать, что если арендатор действует как агент, то он будет отвечать в случае банкротства арендодателя.

Арендодатель должен быть уверен, что как только поставщик поставит товар, арендатор будет готов принять его, следить за ним и платить за него аренду. Поэтому лизинговая компания особенно заинтересована в тесном сотрудничестве с арендатором и в заключении так называемых “генеральных соглашений” с ним. На протяжении всего контракта лизинговая компания осуществляет контроль за правильным использованием оборудования.

В лизинге очень важна гарантия того, что к концу контракта оборудование будет иметь определенную остаточную стоимость. Для этого существует система страхования остаточной стоимости.

Погашение лизинговых обязательств может происходить как в денежной, так и в другой форме. Так, при лизинге в развивающихся странах часто используются элементы бартерной сделки. В счет арендных платежей идет товар, производимый арендатором (нефть, алмазы, кожа и т. д.). Но здесь нужно привлекать третью сторону, которая будет заниматься продажей этих товаров за свободно конвертируемую валюту.

Необходимо отметить, что в области лизинга движимого имущества за последние годы были выработаны, хотя и с некоторыми нюансами, стандартные типы контрактов, в то время как в области лизинга недвижимого имущества отдельные пункты контрактов составляются, как правило, в индивидуальном порядке с учетом величины объектов и более продолжительных сроков действия заключаемых контрактов. Однако практически любой лизинговый контракт должен включать в себя следующие элементы.

1. Объект.

2. Срок поставки.

3. Срок аренды.

4. Право собственности арендодателя.

5. Риски, ответственность, техгарантии.

6. Использование оборудования.

7. Уход, ремонт и модификации.

8. Убытки, несчастные случаи.

9. Страхование.

10. Арендные платежи, комиссии.

11. Пени за просрочку платежей.

12. Возможность покупки.

13. Условия расторжения договора.

14. Возврат оборудования.

15. Налоги, пошлины.

16. Появление новых обстоятельств.

17. Дополнительные права сторон.

18. Улаживание споров и арбитраж.

19. Задерживающие условия (контракт вступает в силу лишь по получении гарантий и т. д.).

20. Обязательства предоставить необходимую информацию (например, баланс).

21. Подписи сторон и тех, кто впоследствии будет правопреемником.

22. Адрес нахождения сторон.

23. Гарантия остаточной стоимости.

24. Гарантия банка.

5. Альтернативные варианты: покупка, ссуда или лизинг

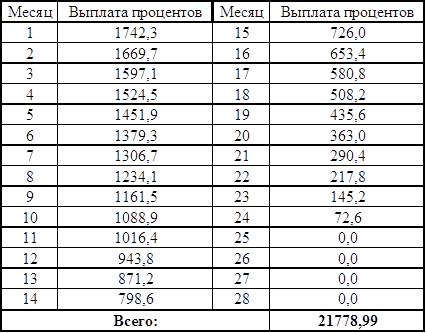

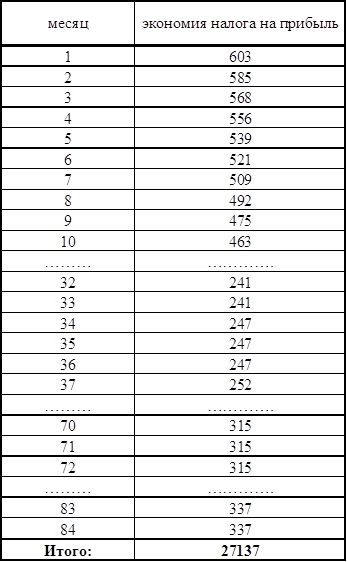

Стоимость лизинга может быть ниже или равной стоимости ссуды только при наличии определенных налоговых льгот. Если предприниматель имеет выбор (либо купить оборудование с помощью ссуды, либо взять его в лизинг), то ему необходимо сравнить затраты по каждому способу кредитования. В этом случае неизбежно возникает вопрос о принципе, исходя из которого должно производиться сравнение, так как платежи одинаковых размеров, но различные по времени, совсем не однозначны. Таким принципом становится финансовая эквивалентность платежей. Эквивалентными считаются такие платежи, которые, будучи приведенными к одному и тому же моменту времени, равны. Процесс приведения называют дисконтированием, а полученную сумму - чистой текущей стоимостью (net present value).

В мировой практике при определении чистой текущей стоимости платежей используется следующая формула дисконтирования:

ТС = БС х Кt , где

ТС - текущая стоимость;

БС - будущая стоимость;

Кt - коэффициент дисконтирования.

1

Кt = ¾¾¾¾¾¾¾ , где

(1+Е)t-1

Е - норматив приведения во времени (процент дисконтирования);

t - номер года расчетного периода.

Чтобы сравнить два варианта финансирования, нужно в каждом случае подсчитать чистую текущую стоимость. Необходимо учесть:

- налоговые льготы в каждом случае;

- если объект не является собственностью, то нельзя использовать амортизационные льготы;

- если объект покупается, то фирма должна оплатить расходы по техобслуживанию (во многих странах эти расходы вычитаются из налогооблагаемой прибыли), а если объект лизингуется, то это зависит от конкретного соглашения;

- так как объект не принадлежит арендатору, то он теряет право на остаточную стоимость.

Расчеты, а, следовательно, и принятое решение во многом зависят от того, какой процент дисконтирования выберет финансовый директор.

Похожие работы

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

... и то, что почти все меры государственной поддержки лизинга обещаны посредникам – лизинговым компаниям и банкам, а не главному рабочему экономики – лизингополучателю. 2.3.ПЕРСПЕКТИВЫ РАЗВИТИЯ Одним из важнейших факторов, определяющих перспективы лизинга в России, является цена кредита. Потепление общего инвестиционного климата и снижение ставки рефинансирования Банка России, вероятно, является ...

... от 25 апреля 1994 г. N01-12/328 "О некоторых вопросах применения таможенного режима временного ввоза (вывоза)". Указ Президента РФ от 17 сентября 1994 г. N1929 "О развитии финансового лизинга в инвестиционной деятельности". Постановление Правительства РФ от 18 декабря 1995 г. N1256 "О государственной поддержке малого предпринимательства в РФ на 1996-1997 гг." Постановление Правительства РФ ...

... экономических льгот и надежных гарантий в долгосрочной перспективе для субъектов инвестиционной деятельности, преимущественно краткосрочный характер ресурсов, которые могли бы направляться на этот сектор рынка. 2. Лизинговые расчеты 2.1. Организационно-экономическая характеристика ОАО «Черниговский молочный завод» Акционерное общество открытого типа молочный завод «Черниговский» учреждено в ...

0 комментариев