Навигация

Роль иностранных инвестиций в экономике России и Приморского края: проблемы и перспективы развития

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

ДАЛЬНЕВОСТОЧНАЯ АКАДЕМИЯ ЭКОНОМИКИ И УПРАВЛЕНИЯ

КАФЕДРА “МИРОВОЙ ЭКОНОМИКИ”

КУРСОВАЯ РАБОТА ПО ДИСЦИПЛИНЕ «ВНЕШНЕЭКОНОМИЧЕСКАЯ ДЕЯТЕЛЬНОСТЬ»

По теме: «Роль иностранных инвестиций в экономике России и Приморского края: проблемы и перспективы развития».

Исполнитель: Студент группы 151 Ам

Антоненко К. А

Руководитель: Сулоева С. В.

к. э. н., доцент

Владивосток

2002

Содержание

ВВЕДЕНИЕ 3

Иностранные инвестиции в экономике России 5

Иностранные инвестиции в экономике Приморского края 26

АО «Находкинская база активного морского рыболовства» 40

Заключение 55

СПИСОК ЛИТЕРАТУРЫ 58

.

ВВЕДЕНИЕ.

Одним из важнейших факторов экономического роста являются инвестиции. Либерализация российской экономики, однако, сопровождается общим спадом производства и инвестиционной активности. В условиях дефицита бюджета, финансовой нестабильности российского рынка, недостатка оборотных средств предприятий произошло как резкое уменьшение бюджетных ассигнований, средств отечественных инвесторов, так и удорожание кредитных источников капиталовложений. Обновление производственного потенциала также сдерживается и неэффективной налоговой политикой. Поэтому в современных условиях важно стимулировать приток иностранных инвестиций, которые могут помочь решить две задачи - ослабить дефицит капиталов внутри страны и способствовать внедрению в производство передовых технологий.

Иностранный капитал может привнести в Россию достижения научно-технического прогресса и передовой управленческий опыт. Поэтому включение России в мировое хозяйство и привлечение иностранного капитала - необходимое условие построения в стране современного гражданского общества. Привлечение иностранного капитала в материальное производство гораздо выгоднее, чем получение кредитов для покупки необходимых товаров, которые по-прежнему растрачиваются бессистемно и только умножают государственные долги. Приток инвестиций как иностранных, так и национальных, жизненно важен и для достижения среднесрочных целей - выхода из современного общественно-экономического кризиса, преодоление спада производства и ухудшения качества жизни россиян.

Неравномерное региональное развитие России придает особое значение такой инвестиционной деятельности в регионах, которая была бы в органическом единстве с общегосударственными социально-экономическими приоритетами. Разумеется, от региона к региону она не может быть строго идентичной. Ее разнообразие по направленности, приоритетам и масштабам инвестиций предопределяется наличием обширного числа различных, а иногда и диаметрально противоположных природно-географических, социально-экономических и других факторов.

Положительное влияние иностранного капитала на развитие экономики разных стран обычно проявляется в том, что ускоряется процесс разгосударствления и демонополизации экономики, повышается уровень ее конкурентоспособности, обеспечивается диверсификация форм собственности, формируется "открытость" экономики, ускоряется включение ее в мировое хозяйство, создается возможность использовать иностранный капитал как эффективный рычаг инвестиционно-технической "подпитки" национальной экономики.

Целью данной курсовой работы является проведение анализа инвестиционного климата, а также выявление роли иностранных инвестиций для экономики, как по России в целом, так и в Приморском крае, выявление путей развития механизма привлечения иностранных инвестиций.

Для достижения поставленной цели определены следующие задачи:

- уточнение теоретического понимания инвестиций и составляющих элементов инвестиционной сферы и инвестиционной деятельности;

- проанализировать современное состояние экономики страны и региона;

- провести анализ инвестиционного климата России и Приморского края;

- показать тенденции развития инвестиционного рынка России и Приморского края;

- выявить основные направления инвестирования экономики;

- определить проблемы иностранного инвестирования экономики России и Приморского края и выявить пути их решения.

Практическая значимость курсовой работы заключается в том, что анализ рынка иностранных инвестиций может способствовать принятию обоснованных решений по привлечению иностранного капитала в Россию, преодолению несоответствия между потребностями в средствах и невысокими показателями уровня экономической привлекательности российской экономики.

Иностранные инвестиции в экономике России.Инвестиции, как категория открытой рыночной экономики.

Одной из отличительных особенностей функционирования мирового хозяйства второй половины ХХ века является интенсивное развитие международных экономических отношений. Происходит расширение и углубление экономических отношений между странами, группами стран, экономическими группировками, отдельными фирмами и организациями. Эти процессы проявляются в углублении международного разделения труда, интернационализации хозяйственной жизни, увеличении открытости национальных экономик, их взаимодополнении, переплетении и сближении, развитии и укреплении региональных международных структур. Становление открытой экономики - это объективная тенденция мирового развития. Действие в соответствии с принципами открытой экономики - это признание стандартов мирового рынка, действие в соответствии с его законами.

Создание в России рыночной экономики предполагает ее открытость и интеграцию в мировое хозяйство. Мировое хозяйство базируется на мировом рынке, материальной основой которого служат технический прогресс и стимулируемое им общественное разделение труда, и имеет определенные международные экономические отношения, которые рассматриваются по следующим направлениям:

1) международное движение инвестиций;

2) международная торговля товарами и услугами;

3) международные кредитные отношения;

4) международная гуманитарная и техническая помощь.

Мировое хозяйство не может эффективно функционировать без перелива капитала в мировом масштабе, без его постоянной миграции. Это объективная необходимость и одна из важнейших отличительных черт современного мирового хозяйства и международных экономических отношений.

Использование иностранных инвестиций является объективной необходимостью, обусловленной системой участия экономики страны в международном разделении труда и переливом капитала в свободные отрасли предпринимательства.

Перед тем, как приступить к исследованию перспектив развития и проблем привлечения иностранного капитала в Россию и Приморский край, в частности, необходимо определиться, что вкладывается в такие понятия, как «инвестиции», «капитальные вложения», «инвестирование».

В самом широком смысле инвестиции обеспечивают механизм, необходимый для финансирования роста и развития экономики страны. В более конкретных определениях мнения экономистов разделяются, одни отождествляют понятия «инвестиции» и «капитальные вложения», представляя тем самым инвестиции в виде «сбережений, направляемых в хозяйственную жизнь» [Экономика: Учебник / под ред. доц. А. С. Булатова]; или же как «систему обособленных экономических отношений, связанных с движением стоимости, авансированной в долгосрочном порядке в основные фонды, от момента выделения денежных средств до реального возмещения» [Посмотреть в диссертации номер 82, с. 6]. Другие понимают «инвестиции» как «вложения финансовых и материально-технических средств как внутри страны, так и за рубежом с целью получения социального и экономического эффекта [Посмотреть в диссертации номер 25, с. 297]. Нормативно же «инвестиции» определены как «денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта» [ФЕДЕРАЛЬНЫЙ ЗАКОН ОБ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ В РОССИЙСКОЙ ФЕДЕРАЦИИ, ОСУЩЕСТВЛЯЕМОЙ В ФОРМЕ КАПИТАЛЬНЫХ ВЛОЖЕНИЙ от 15 июля 1998 года]. Существует ещё ряд определений «инвестиций», но их отличает неполнота охвата этого понятия.

Таким образом, основываясь на вышеизложенном, можно сформулировать следующее понятие инвестиций – это все возможные виды имущественных и интеллектуальных ценностей, осуществляемых в качестве вклада в объекты различных видов деятельности с целью обеспечения роста капитала в планируемом периоде, получения текущего дохода и достижения определённого социального эффекта [].

Также целесообразно произвести классификацию инвестиций, то есть способов помещения капитала.

В зависимости от направлений вложения капитала принято выделять:

а) Реальные (материальные, имущественные) инвестиции - инвестиции в какой-либо тип материально осязаемых активов государства, компании или личное вещественное имущество: земля, постройки, заводы, оборудование, золото, антиквариат, произведения искусства и другие предметы, которые служат объектом коллекционирования.

На уровне государства и компании - это вложения в средства труда и предметы труда. В этом случае инвестирование может осуществляться 1) как с использованием денежных средств, 2) так и без него.

Во втором случае мы имеем дело с так называемым прямым инвестированием. При таком варианте происходит прямое превращение предмета труда в средство труда, минуя промежуточный этап формирования денежного капитала.

Наряду с прямым инвестированием существуют промежуточный и косвенный механизмы инвестирования.

Промежуточный механизм основан на использовании собственного денежного капитала. Это механизм самофинансирования предприятия. Действие его состоит в том, что предприятие финансирует расширение средств производства за счет собственных средств, отложенных с этой целью из полученной прибыли. Этот механизм инвестирования сходен с непосредственным инвестированием в том отношении, что действует в рамках одной и той же собственности. Однако в данном случае инвестирование не производится в натуральном выражении, а включает «денежный» этап (замкнутый механизм).

Анализ механизма косвенного инвестирования. Он основан на удлиненном обороте капитала, поскольку в нем задействовано по меньшей мере два собственника-капиталиста:

тот у кого формируются сбережения

тот, кто осуществляет инвестиции.

Этот механизм реализуется в три этапа:

образование сбережений у одних хозяйственных субъектов

возникновение потребностей у других подобных субъектов

их взаимодействие.

Очевидно, именно этот процесс называют реальным инвестированием, как операцию, посредством которой сбережения трансформируются в средства производства.

б) Финансовые инвестиции - контракты, представляющие собой:

долговые обязательства (облигации, банковские депозиты);

право участия в компаниях на правах собственника (акции обыкновенные);

законные права на покупку или продажу любого актива, в том числе доли участия в компании (опционы).

В примитивных экономиках, в которых ориентация идёт в основном на вещественное имущество, основная часть инвестиций относится к реальным, в то время как в современной экономике большая часть инвестиций представлена финансовыми инвестициями. Высокое развитие институтов финансового инвестирования в значительной степени способствует росту реальных инвестиций. Как правило, эти две формы являются взаимодополняющими, а не конкурирующими.

в) Нематериальные инвестиции- вложения в развитие духовных производительных сил и интеллектуального потенциала:

в научные исследования и разработки,

индустрию знаний и повышение квалификации,

в лицензии.

По характеру (способу) вложений:

Прямые инвестиции - это форма вложений, которая дает инвестору непосредственное право собственности на ценную бумагу или имущество (например, покупка акции, облигации, ценной монеты, участок земли).

Косвенные (портфельные) инвестиции - это вложение в портфель, иначе говоря, набор ценных бумаг или имущественных ценностей. Например, инвестор может купить акцию взаимного фонда, который представляет собой диверсифицированный набор ценных бумаг, выпущенных различными фирмами. Сделав эту покупку, инвестор будет обладать не требованиями к активам отдельно взятой компании, а долей в портфеле.

Граница между портфельными и прямыми инвестициями довольно условна (обычно предполагается, что вложения на уровне 10-20 и выше процентов акционерного (уставного) капитала предприятия являются прямыми, менее 10-20 процентов - портфельными), так как цели, преследуемые прямыми и портфельными инвесторами различаются, такое деление представляется вполне целесообразным. [П. Киреев «Международная микроэкономика: движение товаров и факторов производства», М., Международные отношения, 1997 г.]

По степени риска:

В области финансов под риском понимается возможность того, что абсолютная либо относительная величина прибыли на инвестицию окажется меньше ожидаемой. Чем шире разброс абсолютных либо относительных значений прибыли на вложенные средства, тем больше риск, и наоборот.

Инвестиции с низким риском считаются безопасным средством получения определенного дохода.

Инвестиции с высоким риском, напротив, считаются спекулятивными.

Терминами инвестирование и спекуляция обозначаются два различных подхода к инвестированию. Как уже говорилось, под инвестированием понимается процесс покупки ценных бумаг и других активов, о которых можно сказать с уверенностью, что их стоимость останется стабильной и на них можно будет получить не только положительную величину дохода, но даже предсказуемый доход.

Спекуляция состоит в осуществлении операций с такими же активами, но в ситуациях, когда их будущая стоимость и уровень ожидаемого дохода весьма ненадежны. Конечно, при более высокой степени риска от спекуляции ожидается и более высокий доход.

По сроку различают:

а) Срочные, которые в свою очередь бывают:

краткосрочными,

среднесрочными,

долгосрочными.

Срок краткосрочных инвестиций обычно истекает в течение года; долгосрочные инвестиции рассчитаны на срок больше года или, как, например, обыкновенные акции, вообще не ограничены каким- либо сроком.

б) Бессрочные.

По характеру использования:

· первичные инвестиции, или нетто-инвестиции, осуществляемые при основании или при покупке предприятия;

· инвестиции на расширение (экстенсивные инвестиции), направляемые на расширение производственного потенциала;

· реинвестиции, т. е. использование свободных доходов, полученных в результате реализации инвестиционного проекта, путём направления их на приобретение или заготовление новых средств производства с целью поддержания состава основных фондов предприятия;

· инвестиции на замену, в результате которых имеющееся оборудование заменяется новым;

· инвестиции на рационализацию, направляемые на модернизацию технологического оборудования или технологических процессов;

· инвестиции на изменение программы выпуска продукции;

· инвестиции на диверсификацию, связанные с изменением номенклатуры изделий, созданием новых видов продукции и организацией новых рынков сбыта;

· инвестиции на обеспечение выживания предприятия в перспективе, направляемые на НИОКР, подготовку кадров, рекламу, охрану окружающей среды;

· брутто-инвестиции, состоящие из нетто-инвестиций и реинвестиций.

Иностранные инвестиции.

В мировой практике, в РФ, в частности, инвестиции могут осуществляться путем создания предприятий с долевым участием иностранного капитала (совместных предприятий);

- создания предприятий, полностью принадлежащих иностранным инвесторам, их филиалов и представительств;

- приобретения иностранным инвестором в собственность предприятий, имущественных комплексов, зданий, сооружений, долей участий в предприятиях, акций, облигаций и других ценных бумаг;

- приобретение прав пользования землей и иными природными ресурсами, а также иных имущественных прав и т.р.;

- предоставления займов, кредитов, имущества и имущественных прав и т.п.

Проблема состоит в стимулировании эффективного притока иностранного капитала. В этой связи встает два вопроса:

во-первых, в какие сферы приток должен быть ограничен;

во-вторых, в какие отрасли и в каких формах следует в первую очередь его привлекать.

Иностранный капитал может привлекаться в форме предпринимательского (прямые, портфельные, интеллектуальные инвестиции) и ссудного капитала. [Брызгалова Н. Я. Организация международного бизнеса. 286 стр.]

Прямые зарубежные инвестиции - это нечто большее, чем простое финансирование капиталовложений в экономику, хотя само по себе это крайне необходимо России. Прямые зарубежные инвестиции представляют также способ повышения производительности и технического уровня российских предприятий. Размещая свой капитал в России, иностранная компания приносит с собой новые технологии, новые способы организации производства и прямой выход на мировой рынок.

Два вида инвестиций (прямые и портфельные) движимы аналогичными, но не одинаковыми мотивами. В обоих случаях инвестор желает получить прибыль за счет владения акциями доходной компании. Однако при осуществлении портфельных инвестиций инвестор заинтересован не в том, чтобы руководить компанией, а в том, чтобы получать доход за счет будущих дивидендов. Предпринимая прямые капиталовложения, иностранный инвестор (как правило, крупная компания) стремится взять в свои руки руководство предприятием. Вкладывая капитал, он считает, что Россия - самое подходящее место для выпуска его продукции, которая будет реализовываться либо на российском потребительском рынке (пример ресторанов Макдоналдс), либо на мировом рынке (как в случае с некоторыми зарубежными инвестициями в российскую авиационно-космическую промышленность). России необходимо прилагать все усилия к привлечению обоих видов инвестиций, ибо каждая из них способствует будущему увеличению производительной мощи экономики.

Иностранный капитал может иметь доступ во все сферы экономики (за исключением тех которые находятся в государственной монополии) без ущерба для национальных интересов. Отраслевые ограничения должны распространяться только на прямые иностранные инвестиции. Их приток следует ограничить в отрасли, связанные с непосредственной эксплуатацией национальных природных ресурсов (например, добывающие отрасли, вырубка леса, промысел рыбы), в производственную инфраструктуру (энергосети, дороги, трубопроводы и т.п.), телекоммуникационную и спутниковую связь. Подобные ограничения закреплены в законодательствах многих развитых стран, в частности США. В перечисленных отраслях целесообразно использовать альтернативные прямым инвестициям формы привлечения иностранного капитала. Это могут быть зарубежные кредиты и займы. Несмотря на то, что они увеличивают бремя государственного долга, привлечение их было бы оправданным, во-первых, с точки зрения соблюдения национальных интересов и, во-вторых - быстрая окупаемость капиталовложений в названные сферы.

Однако для этого необходимо создать эффективную систему управления использованием зарубежных иностранных кредитов. Зарубежный капитал в форме предприятий со 100-процентным иностранным участием целесообразно привлекать в производство и переработку сельскохозяйственной продукции, производство строительных материалов, строительство (в том числе жилищное), для выпуска товаров народного потребления, в развитие деловой инфраструктуры, стимулировать приток портфельных инвестиций следует во все отрасли экономики. Они обеспечивают приток финансовых ресурсов без потери контроля российской стороны над объектом инвестирования. Это преимущество важно использовать в отраслях, имеющих стратегическое значение для страны, и в первую очередь связанных с добычей ресурсов.

Характеристика и анализ современного состояния экономики РФ.

Экономические проблемы инвестиционных процессов не могут быть понятны без анализа причин нынешнего состояния экономики.

Инвестиционный процесс – принятие инвестором решения относительно объекта приложения интересов (куда осуществляются инвестиции), объемов и сроков инвестирования. Процедура инвестиционного процесса включает:

выбор инвестиционной политики;

анализ рынка;

формирование и пересмотр инвестиционного портфеля;

оценка его эффективности.

Инвестиционная политика – совокупность хозяйственных решений, определяющих основные направления капитальных вложений, меры по их концентрации на решающих направлениях. Инвестиционная политика и капитальные вложения взаимосвязаны. Выбор инвестиционной политики включает определенные цели инвестора и объема инвестируемых средств. Она должна осуществляться в «прозрачных» условиях. При выполнении этих требований инвестор сможет понять инвестиционную политику относительно правил регулирования деятельности агентов рынка, сумеет определить инвестиционную привлекательность тех лиц, которые выпускаю ценные бумаги (эмитенты), и тех, кто под залог ценных бумаг имеет намерение привлечь вложения в конкретные проекты по выпуску продукции, пользующейся спросом на рынке. При наличии этих предпосылок можно оценить сложность финансовых проблем, связанных с кредитно-денежной, структурной, бюджетно-налоговой политикой, особенно в части методов формирования финансовых резервов для предотвращения кризисных явлений.

Выполнение этих условий позволяет сформировать составляющие кредитного рейтинга, определяющего уровень рисков инвестиционных вложений. Таковы основные элементы, характеризующие инвестиционную политику и действия по ее формированию.

Экономическое развитие России за годы реформ характеризуется беспрецедентным падением объемов производства и еще в большей степени замораживанием инвестиционной активности. Валовой внутренний продукт ежегодно сокращался. Динамика 1998, 1999 годов соответствовала этим же тенденциям. Казалось бы, 1997 г. можно было считать переломным: рост ВВП в целом за год – 0.4%. Однако следующие три обстоятельства не позволяют сделать такого вывода [Бард В. С. Финансово-экономический комплекс: теория и практика в условиях реформирования российской экономики. М: Финансы и статистика, 1998. 304 с/91 стр.]. Во-первых, намечавшийся незначительный подъем происходит после столь значительного падения, что буквально утонул в обвальном снижении производства. Если сопоставить это снижение с падением объемов производства за годы Великой Отечественной войны (27%), то станет понятна глубина экономического спада, переживаемого Россией. Во-вторых, статистические данные о подъеме на 0.4 % лежат на уровне погрешности статистического учета стоимостного объема производства в сопоставимых ценах. В-третьих, подлинный и устойчивый рост всегда начинается с активизацией инвестиций в реальную экономику. Но этого не произошло ни в 1997 г., ни в 2000 г., проблема инвестиций еще более обострилась. Можно согласиться с В. Кушлиным, что начало российских реформ прошло под воздействием увлеченности универсальными возможностями рынка и романтичной веры в высший приоритет «общечеловеческих» ценностей [Кушлин В. Россия и экономический порядок XXI века // Экономист 1997. № 12 с 3-12/ 4 стр.] Это наложило отпечаток на идеологию и ход преобразований. На первый план был поставлен частный экономический интерес предпринимателей, а на деле – новых финансовых структур. Экономические же интересы страны в целом оказались в разряде скомпрометировавших себя и «отживших» категорий. Результаты обобщающих параметров функционирования экономики представлены в табл.1:

Таблица 1Базисные* темпы некоторых социально-экономических показателей РФ.

| Показатель | 1996 | 2000 |

| ВВП | 58,5 | 56,1 |

| Продукция промышленности | 47,2 | 50,1 |

| Продукция сельского хозяйства | 55,1 | 58,0 |

| Капитальные вложения | 25,0 | 22,5 |

| Розничный товарооборот | 85,1 | 76,0 |

| Среднемесячная заработная плата | 45,4 | 75,3 |

Источник:[Социально-экономическое положение России 2000/Госкомстат РФ. М.: Б.и. 2000 № 12. 370 с.]

Примечание: * - за базисный принимается 1990 год.

Критерий рентабельности мирового рынка не совпадает с критерием национально-государственных интересов России. Западным ТНК, как субъектам мирового рынка играющим ведущую роль в определении его рентабельности, выгодна ситуация, когда подавляющая часть обрабатывающей промышленности России демонтируется, а топливно-энергетические ресурсы и сырье в преобладающей части экспортируются на Запад. Для России экономически выгодной является ситуация, при которой морально устаревшие производственные мощности заменялись на новые [Бард В. С. Финансово-экономический комплекс: теория и практика в условиях реформирования российской экономики. М: Финансы и статистика, 1998. 304 с/ 102 стр.].

Можно согласиться с точкой зрения ряда исследователей, что простенькая «шоковая терапия», «ваучерная приватизация» ни к чему другому, кроме того, что получилось, и не могли привести. [Овсиенко Ю. В. Кризис и денежно-кредитная политика Российского государства // экономика и мат. методы 1995.]

Таблица 2

Динамика финансовых показателей Российской Федерации в 1991-1999 гг.| Показатель | 1992 | 1993 | 1994 | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 |

| ВВП, % к 1990 г. | 95,0 | 81,2 | 74,2 | 64,8 | 62,2 | 58,5 | 56,0 | 54,3 | 56,1 | 57,2 |

| Продукция промышленности, % к 1990 г. | 92,0 | 75,0 | 65,0 | 51,0 | 50,0 | 47,2 | 48,7 | 46,3 | 50,1 | 52,1 |

| Инвестиции в основной капитал, в % к 1990 г. | 85,0 | 51,0 | 45,0 | 34,0 | 31,0 | 25,0 | 23,9 | 22,3 | 22,5 | 22,7 |

| Реальные денежные доходы населения, в % к 1990 г. | 116,0 | 62,9 | 80,0 | 82,5 | 71,8 | 71,8 | 72,1 | 59,0 | 50,1 | 50,2 |

| Численность населения с доходами ниже прожиточного минимума, % | - | 33,5 | 31,5 | 22,4 | 24,7 | 22,0 | 20,8 | 23,8 | 29,9 | 30,2 |

| Экономически активное население, млн. чел. | - | 74,9 | 74,1 | 72,9 | 72,6 | 72,7 | 68,1 | 66,7 | 73,0 | 70,0 |

| Число безработных млн. чел. (по методике МОТ) | - | 3,6 | 4,2 | 5,5 | 6,4 | 6,8 | 8,1 | 8,9 | 9,2 | 9,1 |

| Индекс общей инфляции к 1990 г., раз | 2,52 | 65,7 | 618 | 2349 | 5544 | 6764 | 7440 | 13393 | - | - |

Источник [статистических данных за период 1991-2001г.: Российский статистический ежегодник. Госкомстат России. Официальное издание. М.: 2001 г.

Источник статистических данных за 2000 г.: Социально-экономическое положение России 2000/ Госкомстат РФ. М.: Б.и. 2001 № 12. 370 с.]

Иностранные инвестиции в российскую экономику.

По состоянию на 1 января 2001 года накопленный иностранный капитал в экономике Российской Федерации составил порядка 30 млрд. долл., включая инвестиции из государств-участников СНГ.

Общий объем иностранных инвестиций, поступивших в нефинансовый сектор российской экономики без учета органов денежно-кредитного регулирования, коммерческих и сберегательных банков, включая рублевые инвестиции, пересчитанные в доллары США, в 2001 году составил 9,56 млрд. долл., Основной характеристикой 2001 года является замедление темпов поступления иностранных инвестиций в течение года. В целом, в 2001 году сохранилась тенденция 2000 года к снижению поступлений иностранных вложений в Россию.

Таблица 3

Структура иностранных инвестиций в российскую экономику

| 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002* | |||||||||

| млн. долл. | доля в % | млн.долл. | доля в % | млн. долл. | доля в % | млн. долл. | доля в % | млн. долл. | доля в % | млн. долл. | доля в % | млн. долл. | доля в % | млн. долл. | доля в % | |

| Всего | 2983 | 100 | 6970 | 100 | 12295 | 100 | 11779 | 100 | 9560 | 100 | 9078 | 100 | 9074 | 100 | 6148 | 100 |

| в том числе: | ||||||||||||||||

| - прямые | 2020 | 67,7 | 2440 | 35,01 | 5333 | 43,38 | 3360 | 28,55 | 4260 | 44,6 | 3393 | 37,3 | 2 469 | 27,2 | 1126 | 18,3 |

| -портфельные | 39 | 1,3 | 128 | 1,84 | 681 | 5,54 | 191 | 1,62 | 31 | 0,3 | 96 | 1 | 77 | 0,84 | 499 | 8,1 |

| - прочие | 924 | 31 | 4402 | 63,16 | 6281 | 51,09 | 8221 | 69,83 | 5269 | 55,1 | 5601 | 61,7 | 6528 | 71,96 | 4523 | 73,6 |

Источник:

[Госкомстат

России; Платежный

баланс Российской

Федерации за

2001 год

(нейтральное

представление);

Платежный

баланс Российской

Федерации за

1 полугодие

2002 года

(нейтральное

представление)].

Примечание: * - данные на I полугодие 2002 года.

Так, в 1999 году произошло существенное сокращение портфельных и прочих инвестиций. Последние снизились по сравнению с 1998 годом на 35,9%, портфельные – в 6,2 раза, составив 5,27 млрд. долл. и 31 млн. долл., соответственно. Но, начиная с 2001(2000) года, тенденция вновь сменилась в сторону роста.

Увеличение доли прямых иностранных инвестиций свидетельствует о стремлении иностранных предпринимателей сформировать в России собственную производственную базу, что позволит существенно снизить стоимость их продукции и более гибко реагировать на ценовую ситуацию на рынке.

Снижение объемов прочих иностранных инвестиций, формирующихся в основном за счет иностранных заемных средств, свидетельствует о непривлекательности российского инвестиционного климата даже в таких традиционно и повсеместно пользующихся повышенным инвестиционным спросом отраслях, как нефтяная и газовая отрасли, хотя следует сказать, что всё же основные вложения в данные отрасли уже произошли. В настоящее время в России реальной возможностью привлечения инвестиций, причем не финансовых, которые в основном носят спекулятивный характер, а прямых инвестиций на долгосрочной основе является проектное финансирование, когда возврат инвестиций обеспечивается за счет финансовых потоков, формирующихся в процессе реализации проекта.

Одним из существенных препятствий на пути притока ПИИ в экономику России является высокий страновой риск. Вкладывая капитал в российские активы, инвесторы требуют дополнительной премии в размере 20-45% годовых по сравнению с инвестициями в аналогичные активы в странах с развитой рыночной экономикой. Поэтому государственная политика в области привлечения ПИИ должна быть ориентирована на минимизацию действия факторов, формирующих страновой риск России. Для этого необходимо создать систему гарантий инвесторам. К настоящему времени Россия ратифицировала Конвенцию об учреждении Многостороннего агентства по гарантированию инвестиций (МИГА), что предусматривает возможность получения иностранными инвесторами гарантий и страхования от политических рисков. Также целесообразно было бы создание за рубежом Российского фонда страхования иностранных инвестиций, за счет капитала которого будет осуществляться предоставление гарантий по ПИИ. С российской стороны управление Фондом должно осуществлять создаваемое Российское агентство по страхованию кредитных инвестиционных рисков. Налаживание контактов между этим Агентством и МИГА позволило бы России эффективно использовать действующий международный механизм страхования политических рисков.

Международные рейтинги инвестиционной привлекательности стран современное состояние инвестиционного климата РФ оценивают как неудовлетворительное. В рейтинге журнала Euromoney за 1988 год Советский Союз занимал 17 место. Россия ни разу за годы реформ не сумела попасть в число 50 стран с наиболее благоприятным инвестиционным климатом:

Таблица 4

Рейтинг инвестиционного климата России*

| Март 1993 | Март 1994 | Март 1995 | Март 1996 | Март 1997 | Декабрь 1997 | Сентябрь 1998 | Март 1999 | |

| Рейтинг | 149 | 138 | 141 | 100 | 91 | 75 | 129 | 98 |

Источники: [по данным журнала “Euromoney”, посмотреть !!!]

Примечание: * - рейтинг журнала «Euromoney»

Кризис 1998 года еще более усугубил ситуацию, что видно из табл. 4. Рейтинг России как страны принимающей инвестиции резко упал. Осенью 1998 года по кредитному рейтингу агентства Standart&Poors он был на уровне С [???, возможно оформить в виде приложения]. В августе 1999 года кредитный рейтинг России поднялся до уровня ССС в терминах Standart&Poors, или Саа в терминах Moody’s, однако такая оценка также свидетельствовала о кране низкой надежности России как заемщика.[???] В том же году журнал “Institutional Investor” определил кредитный рейтинг России в 20 баллов из 100 возможных, что соответствует 104 месту в списке из 133 стран. В рейтинге конкурентоспособности, составляемом International Institute for Management and Development для 47 стран, Россия в 1999 2000 годах занимала 47 место.[???] По степени экономической свободы (index of economic freedom, составляемый газетой “The Wall Street Journal” и американской организацией “The Heritage Foundation”) Россия опустилась в 2000 году на 127-е место среди 155 стран, уступив даже некоторым своим партнерам по СНГ ( Грузии, Молдове). В 2001 году в рейтинге стран с развивающимися экономиками (93 страны), оценивающем степень рискованности осуществления инвестиций и ведения бизнеса, Россия поделила 3-е место с Пакистаном, отстав лишь от Мьянмы и Зимбабве. Еще по одному важному показателю-индексу экономической созидательности (economic creativity index), в котором учитывается уровень технологического (инновационного) развития страны и наличие условий, благоприятствующих предпринимательской активности,- Россия в списке из 32 стран стоит на 30 месте, причем с минусовым показателем, опередив лишь Венесуэлу и Колумбию.

Отраслевая структура привлеченных в Россию иностранных инвестиций, как и в 2000 году, характеризуется лидирующей ролью промышленности, вложения в которую по итогам 2001 года составили 4876 млн. долл., что на 3,8% выше уровня предыдущего года. Однако следует отметить положительную тенденцию в том, что при значительном сокращении иностранных вложений в сферы коммерческой деятельность по обслуживанию рынка, финансов, страхования и пенсионного обеспечения, доля промышленности в совокупных объемах иностранных инвестиций в российскую экономику выросла на 11,1%.

Таблица 5

Отраслевая структура иностранных инвестиций

| 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | ||||||||

| млн. долл. | доля в % | млн. долл. | доля в % | млн. долл. | доля в % | млн. долл. | доля в % | млн. долл. | доля в % | млн. долл. | доля в % | млн. долл. | доля в % | |

| Промышленность | 1291 | - | 2278 | 32,68 | 3610 | 29,36 | 4698 | 39,90 | 4876 | 51 | 3610 | - | н/д | н/д |

| Транспорт и связь | 99 | - | 269 | 3,86 | 194 | 1,58 | 589 | 5,00 | 907 | 9,5 | 174 | - | н/д | н/д |

| Торговля и общественное питание | 507 | - | 375 | 5,38 | 733 | 5,96 | 1201 | 10,20 | 1622 | 17 | 519 | - | н/д | н/д |

| Коммерческая деятельность по обслуживанию рынка | 145 | - | 1629 | 23,37 | 2299 | 18,70 | 1426 | 12,11 | 190 | 2 | 1189 | - | н/д | н/д |

| Финансы, кредит, страхование, пенсионное обеспечение | 406 | - | 2024 | 29,04 | 4763 | 38,74 | 900 | 7,64 | 114 | 1,2 | 819 | - | н/д | н/д |

| Прочие отрасли | 301 | - | 395 | 5,67 | 696 | 5,66 | 2959 | 25,13 | 1851 | 19,4 | 1987 | - | н/д | н/д |

Источник: [Госкомстат России]

Значительно увеличились в 2001 году доли инвестиций в торговлю и общественное питание, транспорт и связь, в сферу управления (около 42% всех иностранных инвестиций в 2001 году). Анализ отраслевой структуры зарубежных инвестиций свидетельствует о стремлении инвесторов вкладывать средства в отрасли, дающие либо быструю окупаемость, либо обслуживающие конкретные крупные “точечные” проекты.

Структура иностранных инвестиций по странам в 2001 году характеризуется снижением уровня концентрации при сохранении лидирующей роли фирм США и сокращении поступлений из Германии. Вслед за США и Германией с долей вдвое меньше следует Великобритания, за ней: Нидерланды, Швейцария и Франция.

В 1999 году активизировались притоки капитала из Азиатско-тихоокеанского региона. По итогам 1999 года Япония вошла в десятку крупнейших стран-экспортеров капитала в Россию. Накопленные инвестиции из Японии в российскую экономику составили 357 млн.долл. В конце октября 1999 года прошло совещание по японско-российскому экономическому сотрудничеству, на котором было отмечено о подготовке к реализации семи крупных совместных проектов, среди которых завершение строительства Бурейской ГЭС и строительство газопровода на Камчатке под кредит ЕБРР.

Иностранные инвесторы из других стран в большинстве случаев участвуют в создании совместных предприятий. При формировании небольшого уставного капитала иностранные инвесторы увеличивают долю своего участия за счет предоставления кредитных ресурсов и гарантированного сбыта продукции на мировом рынке, а также продвижения продукции на внутреннем рынке. В качестве приоритетного направления инвестирования европейские компании ориентируются на выбор предприятий обрабатывающей промышленности.

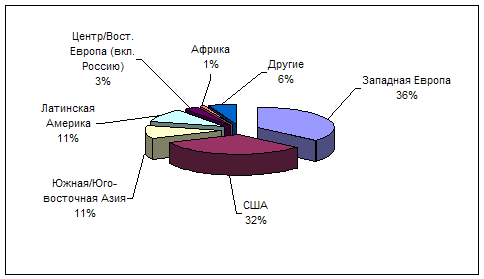

Рис. 1. Географическая структура иностранных инвестиций в российскую экономику в 1998-2001 гг.

Составлено по: []

В сентябре 1999 года конгресс США принял решение о прекращении прямых инвестиций в российскую экономику из средств госбюджета США. Таким образом, инвестиционный фонд «США-Россия», созданный в 1995 году и реализующий в России до 30 проектов (инвестиции осуществлялись в связь, торговлю, строительство, пищевую и деревообрабатывающую промышленность), общий объем капиталовложений в которые оценивается в 200 млн.долл., в течение ближайших лет намерен освоить оставшиеся 240 млн.долл., выделенные решением конгресса США на инвестиционные цели в России, и перейти на привлечение частных инвестиции.

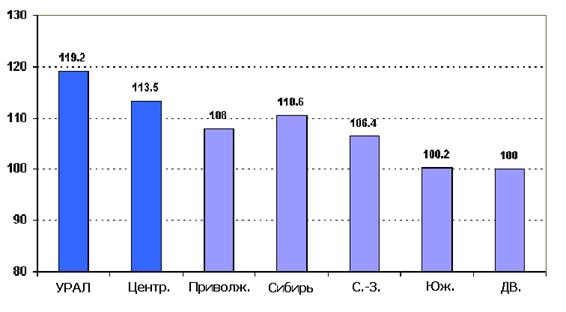

Экономическое развитие российских регионов характеризуется углублением межрегиональных контрастов и продолжающейся концентрацией деятельности иностранных инвесторов в ограниченном числе наиболее динамично развивающихся и стабильных субъектов Российской Федерации. На региональной структуре иностранных инвестиций сказалось их преимущественное привлечение в предприятия ТЭК. Устойчиво сохраняется значимость Москвы, а также Санкт-Петербурга и Московской области как центров деловой активности. Также сохраняется значимость приграничных областей, таких как Калининградская область, Приморский край.

Таблица 6

Инвестиционный рейтинг российских регионов в 1999-2000 гг.

| Потенциал/риск | Регионы |

| Максимальный потенциал – минимальный риск | Москва |

| Низкий потенциал - минимальный риск | Новгородская область |

| Высокий потенциал - умеренный риск | Санкт- Петербург, Московская и Свердловская области, Ханты-Мансийский автономный округ |

| Средний потенциал – умеренный риск | Белгородская, Нижегородская, Волгоградская, Самарская, Саратовская, Новосибирская, Кемеровская области, Краснодарский и Приморский края, Республики Татарстан, Башкортарстан. |

| Низкий потенциал – умеренный риск | 26 субъектов, в т.ч. Архангельская, Ленинградская, Калужская области, Алтайский край, Бурятия и т.п. |

| Незначительный потенциал – умеренный риск | 17 регионов, в т.ч. Карелия, Мордовия, Ивановская, Костромская области и т.д. |

| Высокий/средний потенциал высокий риск | Красноярский край, Челябинская область, Ямало-Ненецкий автономный округ, Якутия |

| Пониженный/незначительный потенциал – высокий риск | 19 регионов, в т.ч. Республики Северного Кавказа, Камчатская, Магаданская, Сахалинская области и т.д. |

| Низкий потенциал – экстремальный риск | Ингушетия, Чечня и Чукотский автономный округ. |

Составлено по: [Посмотреть у Наташи ]

Данные таблицы показывают, что инвестиционный потенциал регионов в целом находится на позиции умеренного и высокого риска. Одной из основных причин низкой активности инвесторов является не боязнь финансовых катастроф, а ожидание новых льгот и гарантий. Определяющим фактором для иностранных инвесторов является наличие региональной политики привлечения иностранных инвестиций, прежде всего в аспектах гарантий безопасности инвестиций, залога и страхования, предоставления льгот по налогообложению в той части налоговых сборов и платежей, которые направляются в областной бюджет. В ряде регионов администрация берет на себя функцию основного гаранта по проектам, включенным в перечень республиканских нужд. На сегодняшний день более 30 субъектов имеют свои законы или иные законодательные акты с подробным перечнем инвестиционных проектов и мер их стимулирования и поддержки.

На федеральном уровне в 2000 году также осуществлялись мероприятия по формированию стабильной нормативно-правовой базы, регулирующей привлечение иностранных инвестиций и экономическую деятельность инвесторов на территории России (в том числе в налогообложении и таможенном контроле).

26 февраля 1999 года принято Постановление правительства «О лизинге машиностроительной продукции в агропромышленном комплексе Российской Федерации с использованием средств федерального бюджета», который предоставляет льготы, напрямую не связанные с иностранными инвестициями, но на которые могут рассчитывать предприятия с иностранными инвестициями и их участники.

14 июля 1999 года вступил в силу Федеральный закон «Об иностранных инвестициях в Российской Федерации», который определяет гарантии прав иностранных инвесторов, осуществляющих предпринимательскую деятельность в реальном секторе экономики.

Важное значение имеет содействие реализации в России крупномасштабных проектов, которые создают помимо основных производств, необходимую инфраструктуру, способствуют социально-экономическому развитию регионов и оказывают влияние на имидж страны-реципиента. К числу подобных проектов относятся «Сахалин-1» и «Сахалин-2». В 1999 году начата разработка проектов «Сахалин-3» и «Сахалин-4», реализацию которых предполагается осуществить в течение шести лет. Проект «Сахалин-3» направлен на освоение Аяшского и Восточно-Топинского нефтегазоносных месторождений. Объем инвестиций по проекту оценивается в размере 37,1 млрд. долл. В рамках проекта «Сахалин-4» предполагается освоение Астрахановского газоконденсатного месторождения. Объем необходимых капиталовложений в проект оценивается на уровне 2,5 млрд.долл.

Подготовлен законопроект «О перечне отраслей, производств, видов деятельности и территорий, в которых запрещается или ограничивается деятельность иностранных инвесторов», ведется работа над законопроектом о концессионных договорах, заключаемых с российскими и иностранными инвесторами, и экономического проекта «О нефти и газе», разрабатываются поправки к Закону «О недрах».

На основе всего выше сказанного можно сделать вывод, что инвестиционный климат в России неудовлетворителен. Для того чтобы решить все накопившиеся проблемы нашему государству необходимо проводить целенаправленную политику улучшения условий привлечения иностранных инвестиций. Существенной доработки требует не только инвестиционное законодательство – очевидно, что достигнутых результатов не достаточно, но и базовое законодательство страны. Результатом этой работы должны стать существенные экономические и социальные сдвиги, необходимые для формирования в России эффективной рыночной экономики.

Похожие работы

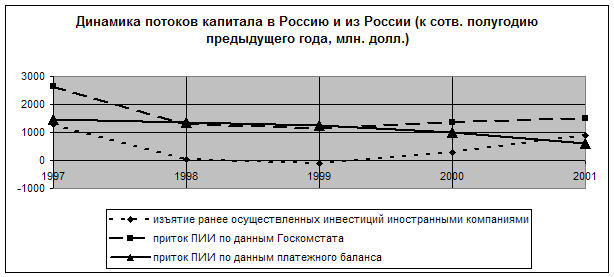

... объема накопленных иностранных инвестиций достаточно близки, что позволяет говорить об их относительной адекватности для характеристики среднесрочных тенденций. На начало 2000 г. накопленный объем прямых иностранных инвестиций в экономику России, по данным Госкомстата, составлял около 17,5 млрд. долл. Среди отдельных стран как по объему, так и по удельному весу прямых инвестиций в российскую ...

... «Амител» / новости / Сибирский "Лас-Вегас" будет размещен на территории Алтайского края (подробности). – 18.12.2006. – Режим доступа: http://www.amic.ru/news Приложение 1. Иностранные инвестиции в экономике России 2006 год. 1.1. По состоянию на конец сентября 2006г. накопленный иностранный капитал[[11]] в экономике России составил 130,0 млрд.долларов США, что на 34,8% больше по сравнению ...

... и налогах. Улучшение инвестиционного климата означает уменьшение рисков вложений при сохраняющейся доходности, что приводит к росту количества привлекательных проектов, и, следовательно, к росту прямых иностранных инвестиций в Россию. Аналогично, рост экономики будет влиять на доходность вложений при неизменном риске, что также будет способствовать привлечению прямых иностранных инвестиций в ...

... на срок до 180 дней 6617 193,0 6,4 112,2 2,8 на срок свыше 180 дней 51278 72,9 49,4 в 2,8р. 58,2 прочее 1264 107,8 1,2 в 2,2р. 0,9 Объем накопленных иностранных инвестиций в экономике России по основным странам-инвесторам млн.долларов США Накоплено на конец 2008г. В том числе Справочно поступило в 2008г. всего в % к итогу прямые порт- фельные ...

0 комментариев