Навигация

Ряд СП, функционируя как внешнеторговые фирмы, обходит при этом таможенное законодательство, т.е. занимается теневой деятельностью

4. Ряд СП, функционируя как внешнеторговые фирмы, обходит при этом таможенное законодательство, т.е. занимается теневой деятельностью.

5. Сам процесс создания СП слабо управляем , не сопровождается глубокими вариантными исследованиями и их будущей эффективности, нередко в него вовлечены вклады сомнительного происхождения, участвуют физические и юридические лица с низкой деловой репутацией.

4. Управление международными СП в банковской сфере

В последнее десятилетие деятельность банков приобретает все более выраженный международный характер, и, например, в государствах Европейского союза имеют отделения и дочерние компании порядка 200 банков из 43 стран мира. Иногда даже крупнейшие из банков идут на создание СП с некоторыми своими конкурентами на мировом рынке, хотя это и влечет некоторые проблемы функционирования. Так, из 50 крупнейших банков мира 28 активно участвуют в совместных предприятиях акционерного типа. Для средних по размеру банков СП является практически единственным способом развертывания своей деятельности в другом государстве.

В данном случае СП – дочерняя компания, учреждаемая в какой-либо стране двумя или более банками. Не менее 20% акций вновь учреждаемой компании принадлежит транснациональному банку из какой-нибудь промышленно-развитой страны, остальные акции находятся во владении банка, представляющего ту страну, где предполагается создание СП.

Вот основные типы совместных предприятий: СП с участием фирм из развивающихся стран и континентальное партнерство.

Существует три основные проблемы СП: его образование требует значительных затрат времени и сил, им непросто управлять даже после того, как СП начало функционировать; его деятельность трудно направлять на достижение поставленных целей. Руководители "родительских" компаний воспринимают СП как рискованный вид бизнеса, однако немногие осознают те проблемы, с которыми эти предприятия сталкиваются в действительности. Зависимость от партнеров делает процесс аккумуляции и инвестирования финансовых ресурсов достаточно неопределенным. Партнеры могут далеко не всегда понимать ближайшие и долгосрочные задачи друг друга, а в результате – и направление развития СП. Цели партнеров нередко со временем меняются вне зависимости от формально утвержденных документов о политике совместного предприятия.

В период организации СП до завершения переговоров о его создании высшие руководители и их аппарат должны определить четкую позицию и достичь согласия в вопросах, которые могут привести к возникновению конфликтных ситуаций: контракты с руководителями, организация технического содействия, определение общей политики СП и т.д. Потенциальными внутренними проблемами для банков-учредителей являются также состав и деятельность руководства СП, формальные и неформальные каналы связи, прием на работу и оплата труда руководителей и специалистов.

Очевидно, что СП нужно рассматривать, как долговременный проект, как предприятие, со временем способное превратиться в доминирующего партнера в этом союзе. Между партнерами не всегда существуют тесные связи. Важной особенностью СП является то, что они управляются практически как филиалы своих учредителей, но не являются в полной мере собственностью "родительских" компаний. Вместе с тем компания, занимающая пассивную позицию, может стремиться усилить свое влияние.

Банкам – учредителям следует с самого начала определить свое отношение к проблемам, которые возникают из-за неравного соотношения сил. В развивающихся странах оно часто проявляется в заключении неравноправного контракта, который до конца не устраивает одного или нескольких партнеров. В результате банки – учредители СП часто остаются безмолвными или даже фиктивными партнерами, которые через несколько лет лишаются рычагов реального воздействия на СП.

Существует еще одна форма неравенства. Банки-учредители могут значительно различаться как по размеру, так и по опыту ведения бизнеса за рубежом. И именно "дополняющий" характер партнерства зачастую и является привлекательным моментом, и в сфере бизнеса очень много примеров такого рода "естественного" неравенства. СП организационного привязвно к банкам-учредителям и общему правлению, выступающему в качестве его законного представителя. Поэтому контролю соотношения сил в таком многоугольнике обычно придается очень большое значение. Банки-учредители могут вести свой бизнес независимо друг от друга и совместного предприятия, а последнее может стать относительно самостоятельным. Это отличает организационную форму СП от таких видов функционирования, как слияние банков или их участие в кационерном капитале дочерних компаний. С другой стороны, будучи отдельной корпоративной и организационной единицей, СП отличается и от менее жестких форм сотрудничества – синдицированного кредитования или установления корреспондентских отношений с открытием счета.

Руководители материнских компаний должны постоянно выверять критерии принятия решений, относящихся к различным сферам деятельности совместного предприятия. Можно выделить следующие основные диллемы: использовать или инвестировать; формировать деятельность СП или позволять предприятию расти самостоятельно; бороться или сотрудничать; назначать собственных представителей в руководстве предприятия или предоставить руководителю СП возможность самостоятельно подбирать кадры. Международное совместное предприятие имеет настолько сложную организационную структуру, что его успех зависит от способности руководства мыслить не только в рамках задач, стоящих перед банком, но и в тех областях, где трудно обеспечить взвешенный подход и оптимальные решения.

Важнейшей задачей каждого из банков-учредителей является получение прибыли по окончании периода первоначального финансирования. Но даже самый строгий анализ не даст ответ на вопрос о точном рамере прибыли на инвестированный капитал и реальном периоде его окупаемости. Во-первых, невозможно запланировать различные цели с достаточной степенью точности. Во-вторых, деловые интересы партнеров могут отличаться настолько разительно, что рано или поздно это приведет к отсутствию единства в политике СП и повышенной вероятности его краха. Для достижения успеха совместному предприятию необходимы как управленческие ресурсы, так и адекватный капитал. Если материнской компанией является небольшой транснациональный банк, не способный поддержать возможный быстрый рост СП, ему придется или использовать предприятие в том виде, в каком оно существует, либо сокращать капиталовложения на стадии формирования новых направлений деятельности СП. Второй же партнер – более крупный банк – может иметь реальную возможность решить вопрос в пользу инвестиционной стороны данной диллемы. Помимо расхождений во взглядах на проводимую СП политику, материнские компании могут быть несопоставимы в финансовом отношени. Партнерам необходимо как можно более последовательно определить верхнюю и нижнюю границы распределения прибылей и финансовых рисков.

СП обычно является удобной формой для передачи ценной информации и для распространения среди партнеров опыта работы в области некоторых ноу-хау. При совместном использовании ноу-хау, также, как и при совместном финансировании, банки-учредители должны четко сформулировать свои цели. Преуспевающие банки могут вести сложную игру, пытаясь с помощью СП получить доступ к новым рынкам, с тем, чтобы впоследствии продолжить дело самостоятельно. Однако успех СП зависит не столько от конкретных планов банков-учредителей, сколько от осознания ими общих интересов.

Диллема "использовать-инвестировать" по сути представляет собой стратегическое балансирование и является прерогативой головных оффисов банков-учредителей и небольшой группы руководителей СП. У "родительских" банков и СП могут с самого начала возникнуть серьезные проблемы и разногласия по вопросам управления, если партнеры существенно отличаются по степени децентрализации и делегирования оперативных задач.

Диллема назначать собственного представителя в руководстве предпирятия или предоставить руководителю СП возможность самостоятельно подбирать кадры также имеет большое значение. Совершенствование управления является стратегической задачей высшего руководства, поэтому оно вправе назначать руководителя. Другой партнер, в свою очередь, может оговорить себе право назначить своего бухгалтера. Это представляется весьма логичным, но становится малоприемлемым, когда партнер, не принимающий участия в управлении, требует равных прав в контроле за деятельнсотью СП. Способ решения этой проблемы – передача управления наиболее компетентному партнеру или же предоставление всей полноты власти директору СП. Но, очевидно, любое из этих решений сопряжено с риском.

Начальный период создания международного совместного предприятия обычно бывает весьма длинным. В это время позиция руководителей по отношению к диллемам обуславливает в значительной степени и решения, которые будут приниматься в дальнейшем. Поэтому этот период считается самым непредсказуемым и опасным. Процесс приятия решений по стратегии СП можно облегчить и ускорить, если руководители будут четко представлять, какие основные позиции им следует занять. В этом случае они будут действовать более оперативно и более независимо.

5. Иностранные инвестиции 5.1. Иностранный капитал в экономике России

С начала 90-х гг. привлечение иностранных инвесторов становится важнейшей тенденцией международной политики. Импорт предпирнимательских инвестиций характеризуется ежегодным колебанием капиталопотоков. Например, в 1990 г. объем мирового импорта прямых инвестиций составлял 194 млрд. долл., а в 1995 г. - 180 млрд. долл. Большая часть часть инвестиций связана с концентрацией капитала, слиянием, приобретением зарубежных компаний, особенно в сфере финансовых услуг, энергетики, средств связи и телекоммуникаци, фармацевтики.

Странам Центральной и Восточной Европы, а также странам СНГ за период с 1991 по 1995 г. удалось привлечь около 64 млрд. долл. Иностраных инвестиций, которые вложены в 2500 проектов; ежегодный приток капитала в этих странах составляет около 2,6 % мирового импорта предпринимательских инвестиций.

Россия же по импорту капитала занимает весьма скромное место в мире, но при этом просматривается тенденция роста. Ежегодные капиталовложения выросли с 0,4 млрд. долл. В 1991 г. до 2,8 млрд. дол. в 1995г, в 1996 г. – около 4 млрд. долл. Накопленный же объем иностранных инвестиций в экономику России к середине 1996 г. составлял 10,7 млрд.долл. (примерно 15-е место в мире). На ее долю приходилось около 1% общего объема мировых прямых зарубежных инвестиций.

Помимо долларовых инвестиций иностранные компании с 1994 г. начали осуществлять капиталовложения в российских рублях. Объем рублевых капиталовложений иностранных фирм составли в 1994 г. – 84 млрд. руб., а в 1996 г. – более 687 млрд. руб. Большая часть (85%) их приходилась на прямые инвестиции, в которых в свою очередь доминировали взносы в уставные фонды совместных предприятий.

Наша страна привлекает капитал в форме прямых и портфельных инвестиций, в виде ссудных капиталовложений и путем размещения облигационных займов на международном рынке капиталов.

Прямые инвестиции, обеспечивающие иностранным инвесторам право на управление предприятием, представляют собой преимущественно взносы в уставные фонды СП и кредиты, полученные от зарубежных совладельцев предприятий.

С приватизацией государственной собственности, акционированием предприятий в стране были соданы предпосылки для иностранных портфельных капиталовложений. Максимального уровня объем заказов западных фирм на покупку акций российских приватизированных предприятий достиг в 1994 году, составив 500 млн. долл.

В настоящее время для западных инвесторов данная форма капиталовложений в нашу экономику относится к рисковым инвестициям, но портфельные инвестиции остаются одной из самых прибыльных и перспективных форм капиталовложения в отдельные отрасли нашей экономики, прежде всего в связь, телекоммуникацию, пищевую, деревообрабатывающую, цементную.

В последние годы в мировой экономике просматривается тенденция к росту привлечения капитала в ссудной форме. Экспорт ссудного капитала осуществляется как по государственной, так и по частныой линиям, но льготных и коммерческих условиях. Это государственная помощь, кредиты на осуществелние конкретных инвестиционных проетов, техническая помощь, экспортыне кредиты, облигационные займы и др. Большая часть ссудных инвестиций приходится на международные финансовые организации, крупные банки, международные фонды экономического сотрудничества с зарубежными странами и др. С точки зрения коммерческих условий (срок кредита, льготный период, уровень процентной ставки), наиболее предпочтительны именно их кредиты и двусторонняя помощь развитию. С учетом этого строится привлечение ссудных инвестиций нашим государством.

В июне 1992 г. Россия вступила в Международный банк реконструкции и развития (МБРР). Кредитное сотрудничество МБРР со странами-заемщиками строится на основе утверждаемой для каждой страны стратегии. Ныне действующая стратегия для России была прията в 1995 г. Она предусматривает возможность получения ежегодно 6-7 кредитов на сумму от 1,2 до 1,5 млрд. долл. На начало 1996 г. между Россией и МБРР было подписано 20 соглашений о займах для финансирования проектов в различных секторах экономики.

Европейский банк реконструкции и развития (ЕБРР) – единственная международная финансовая организация, членом и одним из учредителей которой был СССР. Официально банк приступил к операциям в апреле 1991 г. Деятельность его направлена на содействие структурной перестройке экономики в государствах Восточной Европы, России и других странах СНГ. К приоритетным направлениям деятельности банка относится содействие приватизации, объединение транспортных, энергетических и телекоммуникационных сетей Европы, реформе банковских сисетм, защите окружающей среды. Стратегией банка в отношении России определены: содействие развитию промышленных предприятий; поддержка финансового сектора; разработка энергетических ресурсов; поддержка инфраструктурных объектов.

В Международный валютный фонд (МВФ) Россия вступила в 1992 г., а в 1993 г. получила свой первый кредит на поддержку экономических реформ в размере 1,5 млрд. долл. Средства были использованы для финансирования дефицита госбюджета и создания золотовалютных резервов. В 1996 г. была соглассована сумма кредитов в 10,2 млрд. долл.

Появляется новая форма привлечения иностанного капитала – выпуск и размещение еврооблигаций (евробондов). Еврооблигации служат тем же целям, что и Государственные казначейские облигации (ГКО) и Облигации Федерального займа (ОФЗ), с их помощью финансируется дефицит государственного бюджета. Привлечение финансовых ресурсов путем эмиссии еврооблигаций значительно выгоднее для России, чем выпуск ГКО и других видов долговых обязательств для внутренних инвесторов.

Отраслевое распределение зарубежных вложений в экономику России свидетельствует об определенной диверсификации сферы приложения иностранного капитала и изменении приоритетов для инвесторов. В первой половине 1996 г. на первое место в отраслевом распределении иностранных инвестиций вышли кредитно-финансовая сфера и страхование (23,3 %), на долю пищевой промышленности пришлось 7, 9%, топливно-энергетического комплекса – 7,8%, торговли и общественного питания – 6,7%, машиностроения и металлообработки – 5%, деревообрабатывающей и целлюлозно-бумажной промышленности – 4,6 %, науки и научного обслуживания - !%, строительства – 0,5%.

Анализ регионального распределения импорта иностранного капитала показывает, что наиболее привлекательными в 1993 г. были Москва (26,2%), Красноярский край(14,2%), Омская обл.(8,1%), Архангельская обл. (7,9%) и т.д. К тому же сохранилась тенденция к концентрации иностранных инвестиций в столице, доля Москвы в общем объеме иностранных инвестиций увеличилась до 56,6 %, в то время, как в других регионах – сократилась. Практически все регионы, объявившие о создании свободных экономических зон, не всходят в состав приоритетных для иностранных инвесторов, поскольку создание этих зон не подкрепляется реальными экономическими стимулами и правовыми гарнтиями для зарубежных вкладчиков.

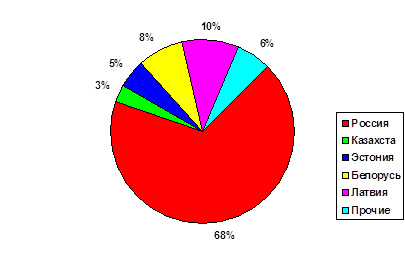

К концу 1996 г. в России были зарегистрированы иностранные инвестиции из 65 стран мира. В Государственный реестр было внесено около 3 тыс. совместных российско-американских компаний, или 17% общего количества зарегистрированных предприятий с участием иностранного капитала. На втором месте – немецкие фирмы, которые вложили в 1996 г. 132 млн. долл. Накопленный объем немецких инвестиций оценивается примерно в 1 млрд. долл. У нас зарегистрировано около 1200 СП с участием немецкого капитала. На долю СП приходится около 10% товарооборота России с Германией.

Несмотря на все возрастающую роль, зарубежные капиталовложения пока не стали катализатором экономического роста страны, их удельный вес в общем объеме внутренних долгосрочных капиталоволжений все еще остается небольшим.

На протяжении 90-х гг. Россия относилась к странам с наиболее высокой степенью риска для иностранных инвесторов, занимая примерно 120-е место в мире. Для привлечения иностраного капитала и взаимодействия с зарубежными предпринимателями при Правительстве в 1994 г. был создан Консультационный совет по иностранным инвестициям. В его состав входят представители ЕБРР, крупнейших транснациональных компаний мира; однако кардинальное изменение инвестиционного климата в ближайшее время представляется весьма проблематичным.

Перспективы импорта иностранного капитала. Экспортные возможности мирового рынка прямых инвестиций составляют в среднем около 200 млрд. долл. Для преодоления кризисных явлений и поддержания реформ в российской экономике, по различным оценкам, необходимо ежегодно от 15 до 20 млрд. долл., то есть следовало бы перераспределить в пользу России примерно десятую часть всего потока международных предпринимательских инвестиций. Но чтобы получить эти средства, России придется конкурировать на достаточно узком сегменте рынка прямых капиталовложений со странами, которые имеют значительно более благоприятный инвестиционный климат.

Достаточно благоприятные перспективы у нас на привлечение займов и кредитов международных финансовых организаций. В частности, в последующие два года страна могла бы рассчитывать на получение от МБРР еще 4,6 млрд. долл. При этом приоритет будет отдаваться топливно-энергетическому и агропромышленному комплексам, объектам инфраструктуры и экологическим проектам.

Краткосрочные перспективы иностранных портфельных вложений в акции российских приватизированных предприятий невысоки. Пока еще не созданы работающая структура цивилизованного фондового рынка, соответствующая нормативно-правовая база, депози-тарно-клиринговые компании, специализированные компании-регистраторы, автоматизированная система внебиржевой торговли ценными бумагами и др. Однако долгосрочные перспективы для роста портфельных инвестиций можно оценить как хорошие, учитывая высокую прибыльность таких капиталовложений. В ближайшие годы следует ожидать роста притока иностранных финансовых ресурсов в форме облигационных займов, которые будут размещаться в крупнейших мировых финансовых центрах.

5.2. Новые формы инвестиций

Новые формы иностранных инвестиций - совместные предприятия и соглашения о сотрудничестве между компаниями, находятся в "пограничной" области между такими традиционными формами международного сотрудничества, как экспорт и иностранные дочерние предприятия, полностью контролируемые иностранными холдингами В 90-х гг. стали преобладать именно новые формы инвестиций (НФИ). Эта тенденция проявилась и в отношениях между промышленно развитыми странами и заняла центральное место в стратегии транснациональных корпораций.

Термин "новые формы инвестиций" применяется, когда иностранная компания предоставляет активы - материальные и нематериальные - из которых формируются ресурсы для инвестиционного проекта или предприятия в принимающей стране. При этом иностранная компания не является владельцем контрольного пакета. Существуют такие НФИ как совместное предприятие, в котором доля иностранного капитала не превышает 50%, лицензионное соглашение, контракты на управление, контракты "под ключ", а также на совместное производство и международные субподряды.

Можно ли считать все эти формы инвестициями или это просто торговые операции? Когда иностранная компания выступает в роли инвестора, она, как и ее партнер, заинтересована в максимальном увеличении прибыли. Противоречия возникают по вопросам распределения прибылей (или убытков), определения географических границ рынка (например, экспортировать или не экспортировать продукцию за пределы принимающей страны, поскольку это может противоречить внешнеэкономической стратегии инвестора).

Если же инвестиционный проект является для иностранной компании лишь торговой операцией, то она заинтересована в максимальном увеличении разницы между ценой за предоставляемые активы (технология, оборудование и т.д.) и затратами на их поставку. Интересы же партнера из принимающей страны прямо противоположные - для него главное - успех проекта, как объекта инвестиций.

Возвращаясь к определению термина НФИ, где доля местного капитала составляет, как минимум, 50%, а часть активов поставляется иностранной компанией, следует отметить, что они будут таковыми, если проект является инвестиционным не только с точки зрения участников из принимающей компании. В этом случае иностранная компания рассматривает проект как способный приносить прибыль. При этом у нее возникает прямая заинтересованность в экономической жизнеспособности проекта как формы инвестиций, а также в распределении или контроле использования (хотя бы части) прибыли.

Новые формы инвестиций обычно связаны с проектами, конечный продукт реализации которых ориентирован на местный или региональный рынок. Инвестиционные проекты на основе НФИ связаны чаще всего с использованием относительно "устоявшихся" разработок, и реже – высоких технологий. Новые формы инвестиций, как и традиционные, преимущественно концентрируются в тех отраслях промышленности принимающих стран, в которых достигнут наиболее значительный рост, или же в сегментах этих отраслей, характеризующихся высоким уровнем добавленной стоимости.

Проекты, обещающие хорошие перспективы роста и прибыли, чаще всего воспринимаются зарубежной компанией в качестве инвестиций, даже если она не владеет активами. И, напротив, проекты, в которых перспективы роста носят неопределенный характер, иностранные партнеры рассматривают как сбытовую деятельность, даже если активы являются их собственностью.

НФИ позволяют защититься от рисков и повысить соотношение собственных и заемных средств компании, в особенности в отношении нефинансовых и нематериальных активов. Этим объясняется значительное распространение НФИ в самих промышленно развитых странах. К тому же многие компании пришли к выводу, что владение акционерным капиталом не обязательно означает эффективность контроля, который может быть обеспечен и без контрольного пакета акций. Еще одним интересным следствием роста НФИ является то, что они могут стать средством, используемым средними и мелкими компаниями для интернационализации своей деятельности. Прямые инвестиции, как правило, недоступны подобным компаниям в силу их ограниченных возможностей в сфере финансов

Что касается принимающих стран, то НФИ имеют для них также важное значение, но при этом возрастает степень риска. Особенно следует выделить риск, связанный с принятием решений относительно целесообразности инвестиций и объема производственных мощностей. Такие решения принимаются местными компаниями и правительствами и не всегда могут быть связаны с конъюнктурой мирового рынка и поставками технологий. Кроме того, на процесс принятия решений большое влияние могут оказать местный производственный потенциал, потребность страны в иностранной валюте, а также политические соображения, вызванные, скажем, напряженной социально-экономической ситуацией.

Результатом использования НФИ может оказаться сохранение зависимости принимающих стран от иностранных компаний относительно новых технологий, доступа к мировому рынку, даже если эти компании в меньшей степени заинтересованы в успехе инвестиционных проектов, чем в случае прямых инвестиций.

Наиболее важным преимуществом НФИ с точки зрения принимающих стран является возможность усиления местного контроля над процессом роста капитала и повышения доли в доходах от инвестиций.

Итак, можно сделать вывод, что НФИ формируют институциональные экономичные и организационные условия, в которых предприниматели, владельцы материальных активов и финансового капитала объединяют усилия при отделении права собственности от функции контроля, разделяя между собой риски и ответственность за результаты экономической деятельности.

Заключение

Итак, следует признать, что на сегодняшний день деятельность совместных предприятий в России - основной контингент ПИИ, предприятий с иностранными инвестициями.

В 1991 г. на территории России было создано 2022 СП с участием фирм из более чем 60 стран, что не очень много по сравнению с остальными странами – бывшими членами социалистического лагеря, но, проанализировав рассмотренные нами данные, сложившуюся в России ситуацию в области международных экономических отношений, можно подтвердить – с 1991 года, после принятия правовой базы инвестирования иностранных капиталов в нашу страну, число СП значительно увеличилось. Но это не означает, что развитие идет без проблем. Практически все последнее десятилетие в экономической и политической жизни России не было спокойных, благоприятных для развития производства и инвестирования промежутков. Поэтому темпы образования и роста, масштабы привлечения иностранного капитала, разнообразие в отраслях производства неудовлетворительны. Россия теряет собственный капитал, который гораздо более успешно вкладывается за границей, вывозится за пределы страны и теряется для нашей экономики. Для страны с таким емким рынком сбыта, большим научно - техническим потенциалом, природными ресурсами, квалифицированной и дешевой рабочей силой подобное положение дел катастрофично. Россия может быть одним из основных объектов приложения иностранного капитала в мире, но нестабильность обстановки в стране, экономический кризис, рост безработицы, внутренний дефицит бюджета, отсутствие рубля на мировом рынке как серьезной конвертируемой единицы мешает привлечению иностранного капитала в российскую экономику.

Помимо этого, всем известно несовершенство российского законодательства. Не обошла эта проблема стороной и процедуру оформления иностранных инвестиций. То же самое относится и к налоговым законам – они сравнительно высоки, а инвестиционные льготы ограничены и невелики, местное кредитование плохо организовано, порой до полного его отсутствия, нет доступа к фондовой деятельности, информация о потенциальных точках вложения капитала также труднодоступна. Основной же проблемой является, конечно, недостаточное страхование от политического и экономического риска.

Правда, несмотря на сложность обстановки на российском рынке, число ПИИ только за 1993 г. возросло в 2,5 раза и в конце года почти в четыре раза превысило их количество на конец 1991 г. Почему? Возможно, объяснением этому может служить отсутствие сложившейся рыночной конкуренции среди национальных предпринимателей, дешевая рабочая сила, емкий рынок относительно дешевого сырья и почти не охваченный рынок потребления. К тому же принятие России в ведущие международные финансовые организации (такие как МВФ, МБ, ЕБРР) в какой-то степени повлияло на повышение доверия к России как к участнику международного сотрудничества и открыло ей доступ к новым источникам внешнего финансирования. Эти обстоятельства и делают российскую экономику привлекательной для иностранных инвесторов. Однако большинство иностранных предпринимателей, не желая рисковать большими суммами, лишь формируют структуры для своей предпринимательской деятельности, не наполняя их финансовыми средствами, выжидая, когда ситуация будет стабильной.

Мы ставили перед собой как можно более полно охватить проблемы и успехи СП в России, и теперь можем сделать вывод, что для наиболее полного и эффективного привлечения инвестиций иностранного капитала, создания совместных предприятий существует множество преград, и прежде всего – в виде политической, экономической и социальной нестабильности в стране, затянувшиеся более чем на 15 лет экономические преобразования. Не стоит забывать про кризис августа 98 года, который, хотя и подтолкнул развитие отечественной промышленности, одновременно свернул деятельность многих СП.

Похожие работы

... законодательные акты, регулирующие предпринимательскую деятельность. В-третьих, организационно способствовать иностранным инвесторам в процессе создания и регистрации совместных предприятий.2.3. ВНЕШНЕЭКОНОМИЧЕСКАЯ ДЕЯТЕЛЬНОСТЬ НА СП СП активно участвуют в товарообороте между странами Таблица 2 Объем экспорта и импорта СП ...

... стратегии. Особое внимание следует уделить составлению договора, чтобы избежать недопонимания между партнерами в будущем. 4. Особенности организации и оперативного управления совместным предприятием 4.1 Особенности организации совместного предприятия Совместные предприятия создаются и действуют на территории принимающей страны на условиях и в юридической форме, определяемых ...

... , что более правильно придерживаться точки зрения говорящей о том, что договор лизинга является самостоятельным видом договора. ГЛАВА 2. ПРАВОВЫЕ ОСНОВЫ РЕГУЛИРОВАНИЯ ДОГОВОРА ЛИЗИНГА. § 1. Этапы развития лизинговой деятельности в России. В 70 - 80-е годы лизинг рассматривался советскими внешнеторговыми организациями ...

... , полигон испытания методов и принципов предпринимательства будущего. 1.3 Проблемы и перспективы развития малого бизнеса Анализируя сложившуюся в стране предпринимательскую среду, можно выделить ряд проблем, тормозящих поступательное развитие в России малого предпринимательства: – сложная финансовая и экономическая обстановка, царящая в стране: инфляция, спад производства, разрыв ...

0 комментариев