Навигация

Операции а: их виды, регулирование, учет и анализ доходности

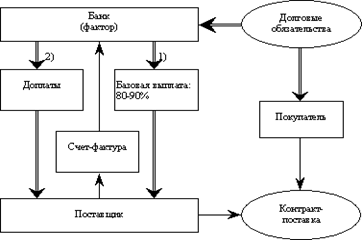

В настоящее время наблюдается оживление факторинговых операций в связи с имеющимися в экономике проблемами неплатежей. В самом общем смысле этот вид финансовых операций представляет собой финансирование поставщика под уступку денежного требования к его покупателю на условиях немедленной оплаты до 80% суммы уступленного требования на комиссионных началах, с предоставлением оставшейся суммы финансирования поставщику в обусловленные сроки.

В предпринимательской деятельности достаточно часто возникает ситуация, когда но условиям заключенного договора одна сторона получает платеж за поставленные товары или оказанные услуги не одновременно с исполнением своего обязательства, а через какое-то время после этого, например, при поставке товаров в рассрочку. В сегодняшней экономике Грузии такое расхождение во времени - момента поставки товара и его оплаты - связано также и с проблемами неплатежей и задержек платежей между предприятиями различных отраслей. Таким образом, у большого количества предприятий появляется потребность в пополнении недостатка финансовых ресурсов из иных источников финансирования. И это финансирование предприятия мoгут получить путем продажи денежных требований к своим дебиторам. Такая сделка получила название финансирования под уступку денежного требования (или факторинг).

Исторически в период становления и бурного развития рыночных отношений существенную роль в предпринимательской сфере и, в частности, в торговле, как во внутренней, так и внешней, играли комиссионные (торговые) агенты, которые назывались факторами. Практически в их функции входили не только реализация товаров производителей, но и предоставление денежных авансов и кредитование оборотною капитала. Комиссионер продавал товары и выставлял счета от своего имени, не указывая имени принципала. Если он продавал в кредит, то было вполне естественным и привычным, что он принимал на себя риск, предоставляя за дополнительное вознаграждение гарантию получения платежа.

На более позднем историческом этапе некоторые комиссионные агенты отказались от коммерческих функций и сосредоточились на финансовой стороне обслуживания своих клиентов. Постепенно факторы перешли также к прямой покупке у поставщика его платежных требований (выставленных покупателем счетов-фактур). Именно в этот период, считается, родился современный факторинг. Таким образом, отношения, которые возникли как торговая деятельность, переродились в разновидность финансовых операций по предоставлению и гарантированию кредита и стали составной частью деятельности коммерческих банков.

Экономическая сторона факторинга проявляется в том, что он позволяет повысить ликвидность активов предприятия, а также оборачиваемость капитала и тем самым рентабельность деятельности предпринимателей. Наибольшую актуальность, по оценкам западных специалистов, это имеет для небольших и средних предприятий. Использование факторинга во многих случаях позволяет предприятиям снизить расходы на содержание специальных финансовых служб, повысив эффективность финансового обслуживания за счет пере дач и этих функций специализированным компаниям, где такая деятельность, как правило, более эффективна в силу высокой степени рационализации.

Если оценивать факторинг с точки зрения открываемых им возможностей, то в настоящих условиях факторинг в широком смысле принято считать важным инструментом современного менеджмента, особенно в отношении финансирования и руководства предприятием, а также управления рисками.

В странах с развитой рыночной экономикой и финансовой инфраструктурой факторинговые компании или занимающиеся этой деятельностью коммерческие банки предлагают своим клиентам довольно разнообразный набор финансовых услуг, обусловливая это передачей последними своих денежных требований.

Сегодня факторинг преимущественно определяется как правовое отношение между финансовым агентом (фактором») и предприятием, реализующим товары или услуги («клиентом»), в соответствии с которым фактор покупает дебиторскую задолженность клиента (с правом обратного требования к клиенту или без такового) и в связи с этой задолженностью контролирует предоставляемые кредиты, а также осуществляет бухгалтерский учет торговых операций клиента. Таким образом, факторинг имеет следующие основные функции:

1) ведение соответствующих бухгалтерских операций;

2) контроль за предоставленным коммерческим кредитом, включая получение платежей;

3) защита от кредитных рисков (в случае факторинга «без оборота»);

4) финансирование текущей деятельности клиента.

Факторинговые операции коммерческих банков имеют небольшую историю. Они не относятся к классическим банковским операциям и осуществляются банками в качестве оказания дополнительных услуг клиентам. Так, факторинговые операции стали использовать в 50-с годы XX в. такие американские банки, как BANK OF AMERICA, FIRST NATIONAL BANK OF BOSTON, а также TRUST COMPANY OF GEORGIA. Однако официально они были признаны в США в 1963 г., когда правительственная организация - контролер денежного обращения - приняла решение о том, что факторинговые операции представляют собой законный вид банковской деятельности.

В странах СНГ факторинговые операции начали осуществляться коммерческими банками. Задача факторинговых подразделений коммерческих банков заключалась в выполнении для предприятий на договорной и платной основе ряда кредитно-расчетных операций, связанных со скорейшим завершением расчетов за товары и услуги. Новый развивающийся вид банковских операций требовал законодательного регулирования.

Первый нормативный документ, устанавливающий порядок проведения факторинговых операций, представлял собой инструктивное письмо Госбанка СССР от 12.12.1989 г. № 252 «О порядке осуществления операций но уступке поставщиками банку нрава получения платежа по платежным требованиям за поставленные товары, выполненные работы и оказанные услуги», фактически из содержания письма следовало, что факторинг представляет собой не кредитование поставщика, а покупку нрав требований у него.

Международные факторные операции регулируются Конвенцией УНИДРУА но международным факторным операциям (28 мая 1988 г.). Данная Конвенция была разработана специалистами Международного института по унификации частного права и предложена всему международному сообществу для рассмотрения и присоединения. На настоящем этапе Конвенцию УНИДРУА подписали Гана, Гвинея, Нигерия, Филиппины, Танзания, Марокко, Франция, Чехословакия, Финляндия, Италия, Бельгия, США и Панама. Конвенция вступила в силу с 1 мая 1995 г. между тремя государствами (после ратификации) - Франции, Италии и Нигерии.

Согласно Конвенции УНИДРУА под «контрактом по факторным операциям» следует понимать контракт, заключенный между сторонами, в соответствии с которым финансовый агент выполняет по меньшей мере две из следующих функций:

финансирование поставщика, включая заем и досрочный платеж;

ведение учета (бухгалтерских книг) но причитающимся суммам;

предъявление к оплате дебиторских задолженностей;

защита от неплатежеспособности дебиторов.

Конвенция создает особый правовой режим, который должен быть адекватен трехстороннему характеру отношений при факторинге.

Однако на практике вследствие новизны факторинговых отношений и отсутствия соответственно четкой правовой и нормативной основы, передающей весь экономический смысл этого вида финансового агентирования, имеется множество трактовок сути, видов и возможностей факторингового обслуживания.

Финансирование под уступку денежного требования в своей основе имеет кредитный характер. Это одно из существенных отличий этого вида сделок от простой уступки права или цессий. По закону Грузии «О деятельности коммерческих банков»:

факторинг - вид торгово-комиссионой операции, который связан с кредитованием оборотного капитала, включает инкассирование, кредитование дебиторской задолженности клиeнma и гарантии кредитных и валютных рисков». Там же определяется круг банковских операций, в который входит факторинговые операции с правом регресса и без него.

Национальный банк Грузии не выдает лицензии на факторинговые операции. Но на основании любого вида банковской лицензии банк имеет право осуществлять факторинговые операции.

Кредитные организации помимо относительной законодательной простоты реализации на практике данного вида финансового обслуживания выигрывают еще и в том, что они обладают и финансовыми ресурсами для его осуществления, и клиентской базой. Более того, предоставляя для своих постоянных и надежных клиентов такой вид обслуживания, коммерческие банки реализуют свои потенциальные возможности по расширению числа клиентов путем предоставления комплексного обслуживания на финансовом рынке и привлечения новых клиентов через своих постоянных партнеров, так как многие коммерческие фирмы и компании-производители заинтересованы в том, чтобы их контрагенты и покупатели обслуживались в том же банке. Преимущество обслуживания предприятий, взаимосвязанных между собой торговыми отношениями, в одном банке упрощает расчеты в хозяйстве, позволяет избегать значительной доли неплатежей, задержек платежей, способствует устойчивости коммерческого банка в особенности, если предприятия представляют широкий спектр отрасли хозяйства.

Целесообразность и эффективность финансирования под уступку денежного требования в рыночных условиях и, в особенности, в условиях сегодняшней экономики определяется реальной возможностью повышения рентабельности коммерческих предприятий, производящих продукцию, товары и оказывающих услуги.

ВИДЫ И ОСОБЕННОСТИ РЕГУЛИРОВАНИЯ ФАКТОРИНГОВЫХ ОПЕРАЦИЙ

В мировой практике в процессе развития производства и рыночных отношений выделились определенные виды факторингового обслуживания.

Многие специалисты ограничивают факторинг исключительно покупкой прав требования, что сужает рамки многообразия этих финансовых отношений. Например, в учебнике «Банковское дело» под редакцией Ю. А. Бабичевой факторинг представлен как переуступка факторинговой компании неоплаченных долговых требований (счетов-фактур или векселей), возникающих между контрагентами в процессе реализации товаров и услуг на условиях коммерческого кредита, в сочетании с элементами бухгалтерского, информационного, сбытового, страхового, юридического и другого обслуживания поставщика.

Финансовые отношения в рамках факторинга оформляются договором факторинга. В договоре определяется конкретный вид финансирования согласно действующему законодательству и интересов сторон по договору.

По типу возникающих взаимоотношений между сторонами сделки финансирования под уступку денежного требования выделяют открытый (конвенционный) факторинг, при котором должник уведомляется об уступке его долга и в этом случае встречается трехсторонняя форма договора, и закрытый (или конфиденциальный) факторинг, при котором должник не информируется о произведенной уступке. Два вышеуказанных типа факторинга являются традиционными для зарубежной практики.

По объему принимаемых фактором на себя рисков выделяют факторинг с правом регресса на клиента и факторинг без регресса на клиента. Последний полностью ограничивает производителя от каких-либо рисков неплатежа или потери прибыли. Первый вид факторинга несколько снижает риск финансового агента в данной сделке.

Максимальное удовлетворение интересов фактора и его клиента достигается путем сочетания различных видов факторинга. Наиболее привлекательны с точки зрения снижения риска финансового агента, факторинговые сделки, как обеспечительного, так и покупного характера, с правом регресса на клиента.

УЧЕТ ФАКТОРИНГОВОЙ ДЕЯТЕЛЬНОСТИ

Кредитная организация осуществляет бухгалтерский учет факторинговых операций, как и всех прочих, в рамках плана счетов бухгалтерского учета и инструкции по его использованию для банковских учреждении Грузии.

Правилами указаны счета, по котором ведется учет всех возможных в рамках законодательства факторинговых операций (в частности, счет «факторинг»).

Получаемые проценты по факторинговым операциям отражаются в том периоде, к которому они принадлежат, т. е. когда произошла их обработка.

По существующим правилам создастся резерв для покрытия возможных потерь.

На указанном счете проводки осуществляются фактическим перечислением суммы аванса в силу действия договора по факторингу. Сразу после оформления договора суммы по обязательствам счетов-фактур проводятся на внебалансовом счете. Списание произойдет параллельно фактическому покрытию.

Аналитический учет ведется на лицевых счетах открываемых для каждого аванса (клиента).

|

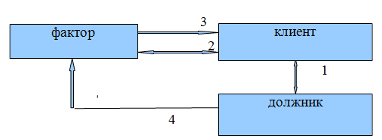

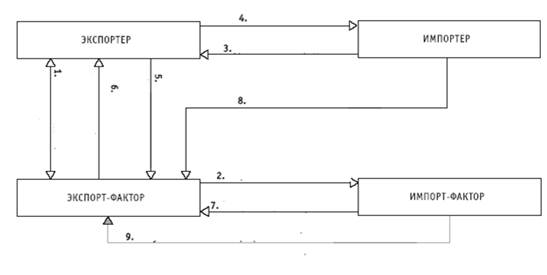

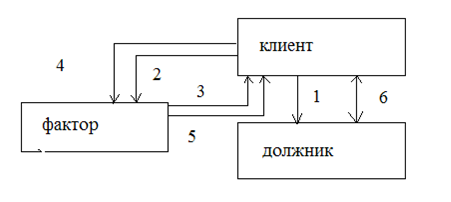

Если представить проведение операции на схеме, то взаимоотношения сторон будут отражены следующим образом:

Рис. Схема факторингового обслуживания

АНАЛИЗ ФАКТОРИНГОВОЙ ДЕЯТЕЛЬНОСТИ

Анализ факторинговых операций следует начинать с определения их доли в общей сумме активных операций банка. Эти операции относятся к высокодоходным: ставки по ним на несколько процентных пунктов выше, чем по кредитам, предоставляемым заемщикам с аналогичным финансовым положением. Поэтому их развитие при благоприятной экономической ситуации в стране является положительным фактором деятельности коммерческого банка. Для оценки общей тенденции развития этих операций и их доходности анализ должен проводиться на долгосрочной основе и систематически.

Следующим этапом является структурный анализ факторинговых операций. Прежде всего, необходимо определить отраслевую структуру субъектов (клиентов) по данным операциям. Такой анализ важен для диверсификации риска, хотя на примере международной практики даже при сегодняшней ситуации можно выделить несколько отраслей народного хозяйства, финансирование предприятий которых может постоянно проводиться без роста риска неплатежей. Это, в частности, такие отрасли, как пищевая, а также компании, предоставляющие некоторые виды услуг (туристические, рекламные и т. д.).

Кроме отраслевой структуры, следует рассмотреть операции по регионам и срокам. Анализ по регионам позволяет определить насколько банк использует потенциальные возможности освоения новых рынков с целью расширения деятельности и привлечения новых клиентов. Поскольку факторинговые операции должны финансироваться из долгосрочных ресурсов, то по этому виду услуг важное значение приобретает анализ но срокам действия факторинговых соглашений. Такой анализ необходим для определения обеспеченности факторинговых операций долгосрочными источниками финансирования.

В процессе анализа факторинговой деятельности большое значение придается анализу доходности этих операций. В этой связи подробному анализу подвергаются доходные счета по факторинговым операциям. Более детально анализ проводится в разрезе каждой конкретной сделки. Поскольку данные операции относятся к высокорисковым активным операциям, то в данной связи особое внимание следует обратить на своевременность оплаты счетов-фактур покупателями продукции. По каждой из анализируемых операций следует рассмотреть структуру платежей, выделить долю просроченных и провести анализ их по длительности и по получателям этих услуг. Такой анализ позволяет оценить перспективы дальнейшего развития операций. При оценке доходности необходимо провести анализ структуры комиссии по факторингу и сопоставить затраты по проведенному финансированию с полученными доходами.

В соответствии с общепринятой международной практикой в структуре вознаграждения за оказание факторинговых услуг выделяются следующих три основных компонента:

1. Фиксированный сбор за обработку документов.

2. Фиксированный процент с оборота поставщика (комиссия).

Большая часть этого компонента комиссии представляет собой оплату оказываемых фактором услуг, а именно: контроль за своевременной выплатой финансирования; контроль за своевременной оплатой товаров дебиторами; работа с дебиторами при задержках платежей; учет текущего состояния дебиторской задолженности и предоставление поставщику соответствующих отчетов.

Кроме того, сюда также включается премия за принятые на себя фактором риски: риск несвоевременной оплаты поставок (риск ликвидности);

риск неплатежеспособности дебиторов (кредитный риск); риск резкого изменения стоимости кредитных ресурсов (процентный риск).

В большинстве факторинговых компаний мира данный компонент факторинговой комиссии в зависимости от количества покупателей, оборота, частоты поставок, особенностей товарного рынка находится в пределах от 0,5 до 5% с оборота.

Похожие работы

... услуг) нерезидентам - импортерам ввиду того, что платежи в оплату экспортных поставок должны в обязательном порядке поступать на счета резидентов – экспортеров в уполномоченных банках [52]. Существуют на рынке факторинга и проблемы, связанные с работой клиента. Наиболее существенными из которых, являются: 5. Неприятие факторинга налоговой инспекцией. Это связано с тем, что в конце 1990-х годов ...

... було. Українські компанії ділових послуг запозичують досвід інших, розвинених країн, однак навряд чи можна говорити про ідентичність розвитку ринкової інфраструктури в Україні та інших промислово розвинутих країнах Європи та світу. Головна функція факторингу нині полягає в розв’язанні кризи неплатежів і створенні стабільної системи фінансового забезпечення виробничої сфери. 3 Сутність операц ...

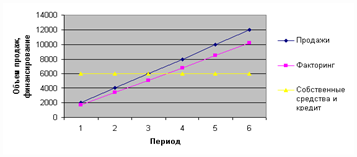

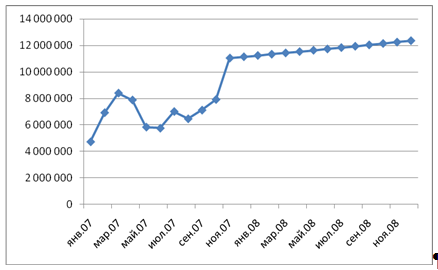

... собственного капитала. Это говорит о том, что несмотря на рост эффективности хозяйственной деятельности предприятия эффективность использования собственного капитала выше, чем активов в целом и оборотных активов в частности. 3. Проект использования факторинга как источника финансирования деятельности компании «М-Видео» 3.1 Проблемы и перспективы применения факторинга в деятельности ...

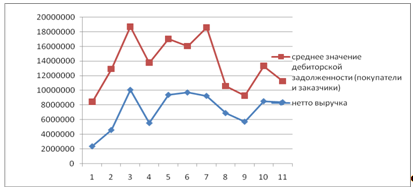

... по факторингу. Однако реальные альтернативные меры по увеличению ускорению оборачиваемости для ООО «Гросс парк» отсутствуют. 3.3 Рекомендации по применению факторинга как инструмента управления дебиторской задолженностью для различных хозяйствующих субъектов Целесообразность и эффективность применения факторинга определяется условиями функционирования хозяйствующих субъектов. Для предприятия ...

0 комментариев