Навигация

Мобильность процесса предоставления услуг (при частых и интенсивных изменениях товар имеет более высокую цену);

311 мобильность процесса предоставления услуг (при частых и интенсивных изменениях товар имеет более высокую цену);

t длительность цепочки “производитель — потребитель” (“банк — потребитель”);

* цена товара любого производителя выше при большом рынке, хорошо организованном продажном и послепродажном сервисе;

* авторитет (реноме) производителя–банка на внутреннем и внешнем рынках и др.

К внешним критериям относятся:

* политическая стабильность страны–производителя и стран, где находится рынок сбыта ее продукции (т.е. уровень странового риска*);

* отсутствие на свободном рынке некоторых видов ресурсов (трудовых, материальных, финансовых); * практика регулирования экономики со стороны государства, что отражается на регулируемом Центральным банком и государством диапазоне цен; тарифных и нетарифных барьерах; юридических нормах и правилах осуществления внутренней и внешней экономической деятельности; таможенных нормах и правилах;

t уровень инфляции;

* вид существующего (реального) и перспективного (или потенциального) покупательского спроса населения на конкретные банковские услуги;

aft наличие и уровень конкуренции, которая, со своей стороны, может существовать между банками одного типа (обратно пропорциональна уровню цен), банками, принадлежащими одной отрасли (повышение уровня конкуренции повышает уровень цен), между потребителями (клиентами) и производителями (банками) и между банками различного типа (межотраслевая).

Кроме того, с точки зрения статистического анализа уровень цен на банковские услуги является зависимым фактором. И он зависит от двух групп показателей — контролируемых и неконтролируемых.

Основные ценовые стратегии банков

Итак, на основе совокупности всех или только некоторых критериев определения цены формируется ценовая стратегия любого банка. Разные банки, естественно, ориентируются на различные ценовые стратегии, но редко, когда они пользуются только одной из них, так как они "не замыкаются" на предоставлении клиенту одного вида услуг или только на одном рынке. Притом одна и та же цена может быть отнесена к разным стратегическим категориям в зависимости от конкретной ситуации, в частности от уровня цен на различных рынках. Если исключить влияние различных форм оплаты, можно выделить шесть основных ценовых стратегий.

Естественно, необходимо все время следить, чтобы банк не попал в условия явного или скрытого демпинга.

Стратегия "выхода (проникновения) на рынок" используется чаще всего банками, которые только начинают свою деятельность, выходят на новый рыночный сегмент ("нишу", "окно"). Этой стратегии также придерживаются производители, чьи товары не имеют зарегистрированной товарной марки, патентной защиты. Иными словами, к стратегии проникновения прибегают, если рынки имеют спрос высокой эластичности.

Стратегия "ассоциированного рынка" связана с представлением о соизмеримости качества продукции производителей (банковских услуг) с аналогичным товаром конкурентов. Обычно эта стратегия требует большой и конкретной маркетинговой деятельности.

В рамках стратегии "ассоциированного рынка" разрабатываются такие ценовые политики, как:

* политика льготных цен, с помощью которой создается заинтересованность как у производителей–банков (они имеют стабильный сбыт товара), так и у клиентов. Этой политики как временной придерживаются банки, связанные с производителями товаров сезонного спроса, устраивающие, например, сезонные распродажи;

* политика гибких, эластичных цен, уровень которых меняется в зависимости от возможности клиента торговаться и его покупательных возможностей. Чаще всего их используют при заключении индивидуальных договоров между производителями, банками, биржами (посредниками) и потребителями в зависимости от количества товарных партий и при наличии неоднородных товаров. К этой политике тесно примыкает политика нестабильных, меняющихся цен, которая зависит от уровня издержек производства, конкретной рыночной конъюнктуры, объема продаж;

* политика конкурентных цен, связанная с проведением агрессивной ценовой политики банков–конкурентов;

* политика неокругленных цен. Например, лучше продавать товар по цене 19,50 д.ед. вместо 20 д.ед., что связано с таким фактором, как психологическая граница цен;

* политика массовых закупок, при которой клиент банка предоставляет своему потребителю скидку в зависимости от количества закупленного товара, сезонных колебаний и проч. (своим постоянным покупателям). Эта политика чаще всего используется при наличии легко сегментированного рынка, четких границ отдельных сегментов, невозможности перепродавать товар на другом рыночном сегменте из–за существования отрицательного или нулевого спроса.

И, наконец, стратегия "лидера" предполагает создание высококачественной, конкурентоспособной продукции, превосходящей аналогичную продукцию по своим параметрам. Банк, придерживающийся такой стратегии, может разрабатывать следующие виды ценовой политики:

* политика *снятия сливок", при которой первоначальная продажа конкретных услуг идет по высоким ценам, значительно выше уровня издержек, а потом постепенно снижается. Главным фактором осуществления такой политики является высокий уровень спроса со стороны большого числа клиентов. Первоначальная группа потребителей не так чувствительна к цене, как последующие покупатели, восприятие высоких цен со стороны клиентов свидетельствует о высоком качестве товара;

* политика дискриминационных цен по отношению к конкретному рыночному сегменту ("нише", "окну"), связанная с таможенными пошлинами, с использованием услуг конкретного посредника;

* политика единых цен* lit политика престижных цен.

Для определения ценовой стратегии и политики, на наш взгляд, также необходимо проанализировать три модели направления деятельности производителя–банка, а именно затратную (для определения объема и оптимального соотношения затрат на ориентацию и формирование той или иной ценовой политики) и условную стратегию банка; ресурсную (анализ его возможностей в условиях существующих материальных, трудовых, энергетических, финансовых и других ресурсов, которыми он располагает или может располагать в перспективе) и модель эффективности, с помощью которой руководство банка определяет и выбирает оптимальный вариант ценовой стратегии и политики.

Прежде всего, руководство банка анализирует основные факторы определения цен на свой товар, такие, как динамика объема продаж, норма ожидаемой и возможной прибыли, психологическая граница цен и проч. Рассмотрим некоторые их них:

*.Динамика объема реализации услуг. В этом случае специфика проводимого анализа вытекает из конечных целей, преследуемых руководством. Это могут быть: реализация услуг любой ценой; увеличение доли рынка (рыночного сегмента, ниши, окна); получение максимально высокой прибыли в кратчайшие сроки; получение разумной (оптимальной) высокой прибыли на максимально длительный период; стимулирование продажи нового товара; вхождение в рыночную систему вновь появившихся производителей; снижение спроса на товар и проч.

Объем продаж продукции в статике и динамике зависит от потребности и спроса на предлагаемый товар.

Согласно Л. Коулу* увеличение объема продаж некоторых основных видов товаров является результатом "эффекта дохода" и "эффекта замещения", т.е. величина спроса на товар есть функция от следующих факторов:

Dx=f(Tx,l,Px,Py,Pz,W,F),

где: Dx — спрос на товар;

Тх — потребность покупателя в данном товаре; 1 — доход покупателя, т.е. его возможность приобретения этого товара;

Рх — цена на этот товар;

Ру — цена на товар–заменитель (товар–субститут); Pz — цена на дополняющий его товар; W — уровень благосостояния, т.е. покупательная способность потребителя;

F — мнение потребителя относительно перспектив его экономического благосостояния.

2. Норма прибыли. Полученной прибылью банку необходимо покрыть все свои затраты; поддержать цены на уровне (под, над уровнем) конкурентов. Но получение прибыли в определенный момент нельзя абсолютизировать. Возможны случаи, когда от внедрения новой технологии, осуществления конкретных банковских операций, решения экологических и социальных проблем прибыль и выгода получаются не сразу, и так называемый косвенный эффект с избытком компенсируется в дальнейшем. Одним из основных факторов, влияющих на уровень цены услуги, является его качество. В таблице 9 дана взаимосвязь между уровнем качества и ценой товара производителя.

3. Психологические границы цен. Они формируются в сознании и производителя, и потребителя под влиянием множества факторов. Например, какая–то операция стоит примерно 985 д. ед., а рядом предлагается совершенно аналогичный товар стоимостью 990 д. ед. По данным ряда социологических исследований, около 60°/о покупателей приобретут первый товар по цене 985 д. ед., потому что его цена создает подсознательное восприятие о более точном и достоверном способе определения цены. Это относится к суммам, выраженным трехзначным числом. Другой пример: два товара–аналога стоят 98,10 д. ед. и 97,90 д. ед. Здесь покупатель в большинстве своем купит дешевый товар, не интересуясь его другими характеристиками. Этот метод определения психологических границ цен годится для товара с более низкой стоимостью (одно–двузначное число).

Необходимо отметить, что в условиях рыночной экономики цена возрастает не пропорционально качеству товара, а как бы опережая

Таблица 9 Взаимосвязь между уровнями цен и качеством товаров

' Бухгалтерский учет. 1992. N9 7. С. )7—20. 68

его, и, наоборот, при снижении технического уровня и качества товара относительно общепризнанного уровня цена снижается более прогрессивно. Существует несколько видов цен:

а) цены фактических сделок, которые чаще всего используются в расчетах между банками и их филиалами. Иногда их называют внутренними или трансфертными ценами;

б) биржевые цены (котировки), в случае, когда товары являются объектами биржевой торговли;

в) цена аукционов и торгов. Например, регулярно проводимые аукционы денежных ресурсов. Существуют аукционы, которые играют на понижение уровня цен, и такие, которые играют на их повышение;

г) среднестатистические цены, которые подразделяются на цены продавца (отношение величины себестоимости произведенного товара за определенный период к его количеству) и цены покупателя (отношение стоимости проданных за определенный период товаров к их количеству);

д) справочные цены, которые помещены в различных справочных изданиях, прейскурантах, журналах, газетах. Их характерной чертой является относительно небольшая подвижность;

69

е) сезонные;

ж) экспортные, которые должны быть соизмеримы с мировыми, носящими регулярный характер и предусматривающими платежи в СКВ;

3) оптовые, по которым производитель реализует свой товар своим контрагентам, но не физическим лицам;

и) розничные, по которым их приобретает конечный потребитель.

В системе банковского маркетинга прибыль является четвертым элементом ее первого (основного) уровня (рис. 1). Этот показатель отображает основные финансовые результаты его деловой активности и дает ему возможность произвести все выплаты в бюджет, Центральному банку и своим контрагентам.

Согласно данным американских специалистов, норма прибыли по отношению к сумме издержек колеблется в пределах в 15% для немонополизированных производителей, в том числе и банков, и в рамках 15–34% — для монополизированных.

В процессе анализа своей деятельности любой банк определяет текущую и перспективную прибыль. В классической теории маркетинговой деятельности различают:

lit бухгалтерскую прибыль, которая представляет собой сумму общей выручки банка за вычетом его внешних издержек. А под внешними издержками понимается величина денежных расходов, осуществляемых производителем с одним из элементов третьего уровня маркетинга — поставщиком;

aft экономическую прибыль — это бухгалтерская прибыль за вычетом суммы внутренних издержек, произведенных в процессе самостоятельного использования собственных ресурсов.

Анализ текущей прибыли производится в конце каждого месяца (квартала, года) и представляет собой скорее отчет о прошедшей и оперативной деятельности банка, т.е. содержит элементы ретроспективного и оперативного анализа. По полученным результатам рассчитываются сумма заработной платы, суммы различных фондов, текущая кредито– и платежеспособность и проч. Анализ уровня перспективной прибыли определяет меры, которые должны быть приняты банковским руководством и всем коллективом для достижения более высокой нормы прибыли, более стабильного авторитета (рейтинга) на рынке, среди партнеров и конкурентов. Факторы, влияющие на прибыль любого банка, могут быть внешними и внутренними. К внешним факторам относятся такие, как уровень инфляции и валютный курс, политические, экономические, демографические, экологические и другие факторы, вероятность возникновения рыночных форс–мажорных обстоятельств, не зависящих от деятельности самого банка. К внутренним факторам относятся такие, как уровень себестоимости отдельных операций, услуг и групп услуг, качество и надежность, условия сбыта и сервиса, качество рекламы, уровень обеспеченности оборотным капиталом и соотношение между собственным и заемным капиталом, и проч. Для анализа перспективного уровня прибыли можно использовать некоторые виды факторного анализа или дисперсионный анализ (ДА)*.

С помощью различных методов факторного анализа, например, могут быть выявлены резервы повышения уровня прибыли. С этой целью необходимо провести математика–статистический анализ для изучения влияния определенного набора статистических факторов на конечные результаты работы банка, т.е. уровень его прибыли. Точное количественное измерение экономического результата влияния каждого отдельного фактора детализирует механизм формирования конечных результатов работы банка. Это позволяет выделить субъекты (факторы) и объекты (партнеров и филиалы) исследования, что придаст влиянию резервов целенаправленный характер.

Разделим всю совокупность резервов условно на перспективную и текущую. Перспективные резервы связаны с преобразованием неуправляемых в текущем периоде (месяце, квартале, году) факторов. Текущие резервы связаны с управляемыми факторами. Они делятся на две части: внутренние резервы и передовой опыт банков–конкурентов. Внутренние резервы выявляются на основе обобщения опыта работы данного конкретного банка.

Итак, уровень полученной прибыли зависит от количества и качества предлагаемых услуг, их цены, конъюнктуры рынка.

Анализ прибыли (текущей и ожидаемой) может быть проведен с помощью нескольких методов. Нельзя дать рекомендации по эффективности или предпочтительности их использования, т.е. все зависит от желания и возможностей руководства и конкретной маркетинговой ситуации.

Необходимо отметить, что в процессе анализа уровня реальной и (или) потенциальной, текущей и (или) перспективной прибыли все методы учитывают закон убывающей удачи (закон убывающего предельного продукта, он же — закон изменяющихся пропорций). Согласно ему, начиная с определенного момента последовательное присоединение единиц переменного ресурса (например, трудовых ресурсов) к неизменному, фиксированному ресурсу (например, величина уставного капитала) дает уменьшающийся добавочный (предельный) продукт в расчете на каждую последующую единицу переменного ресурса. Например, увеличение количества работающих людей в банке не может производиться бесконечно, т.к. оно ведет к работе с неполной нагрузкой, что мгновенно ухудшает результативные показатели его деятельности. Рассмотрим некоторые часто встречающиеся методы.

1. Метод *себестоимость + необходимая прибыль". Является одним из самых широко используемых и простых для определения цены и прибыли на новую услугу или в процессе вхождения на новый рынок.

Известно, что производственная себестоимость любого товара, в том числе и банковской услуги, состоит из суммы условно–постоянных и переменных затрат. Переменные производственные и сбытовые расходы изменяются в зависимости от количества предоставленных (продажных) услуг, т.е. реализации продукции. В них включают прямые материальные и трудовые затраты, другие прямые затраты (затраты на охрану, административные затраты). С некоторыми оговорками можно принять, что между переменными производственными затратами и объемом предоставленных услуг существует линейная зависимость, т.е. переменные издержки пропорциональны объему проданного (рис. 6, 7).

Иногда характер отдельных видов затрат, обусловленный правилами их потребления, может отличаться от принципа пропорционального изменения их объема. Они могут опережать рост предоставления услуг и их реализацию, но могут и снижаться при замедленном их росте. Главным фактором этих отклонений чаще всего являются договорные условия и наценки на потребляемые материальные, топливно-энергетические или трудовые ресурсы. Определить влияние этих отклонений на уровень затрат можно лишь при детальном разложении производственных и сбытовых расходов на элементы и с помощью анализа таких экономико–математических методов, как метод главных компонент (МГК), регрессионный анализ (РА) или дисперсионный анализ (ДА).

Но одним из основных недостатков последнего метода является его некоторая ограниченность, что сужает возможность его широкого применения. Используя его, трудно проводить анализ таких факторов, как уровень потенциального и реального спроса, предложения, эластичности рыночного сегмента ("ниши", "окна"), уровень и степень конкуренции. Более совершенной является следующая группа методов.

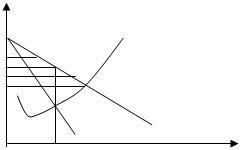

Рис. б. Зависимость полной себестоимости продукции от уровня затрат и объема

производства:

ось OV — объем предоставленных конкретных услуг данного вида продукции в анализируемом банке; ось OZ — затраты, произведенные анализируемым банком на предоставленные

услуги

Рис. 7. Структура полной себестоимости

t

2. Методы "контрольной точки". Их основная идея заключается в проведении анализа уровня реализации конечного продукта (товара) производителя во взаимосвязи с прибылью, себестоимостью, объемом производства, спросом, предложением и другими элементами рынка. Классической моделью проведения такого анализа является функция Кобба–Дугласа. Эти модели подробно рассмотрены также в западной и советской литературе. Иными словами, необходимо найти точку К, достигнув которой, производитель сможет получить необходимую прибыль (рис. 8).

Рис. в. Нахождение точки критического объема реализации

метод (1);

а — стоимость постоянных производственных и внереализационных расходов,

осуществленных на производство продукции объемом V'; Ь — стоимость материальных затрат;

с — затраты на заработную плату рабочих и служащих банка предприятия; d — объем накладных, производственных и коммерческих расходов; е — объем прибыли анализируемого банка, полученной от продаж товара

объемом V';

К — точка критического объема продаж; AOV"K — зона убытков; ЛКЕО — зона прибыли; D — полная себестоимость продукции

В этом случае определяется так называемая зона убытков и зона прибыли, чьи площади зависят от уровня различных видов затрат. Задача, решаемая с помощью этого метода, может быть прямая и обратная. При прямой задаче исходными данными является уровень прибыли при определенном объеме производства. Местоположение точки К зависит от структуры себестоимости. Задача может быть решена с помощью регрессионного анализа, где в роли зависимых переменных выступают составляющие издержки производства.

Обратная задача определяет уровень себестоимости или уровень некоторых из ее составляющих как независимую переменную, а полученную прибыль, объем выпуска продукции и накладных производственных и коммерческих расходов как зависимые переменные.

74

Рис. 9. Метод "охватывающего угла":

а — переменные затраты; Ь — постоянные затраты; с — объем прибыли

Другой метод "контрольной точки" — это так называемый метод "охватывающего угла".

Угол а представляет собой так называемый "охватывающий угол". Его размер определяет норму прибыли, которую производитель может получить при данном объеме производства и определенном отношении между постоянными и переменными затратами. Чем больше угол, тем больше норма прибыли. Но необходимо соблюдать баланс между уровнями переменных затрат (т.е. возможностями производителя) и уровнем прибыли.

Следующая модель (рис. 10) рассматривает прибыль как совокупность двух компонентов — желательная прибыль и дополнительная прибыль. Получение желательной и дополнительной прибыли связано с выполнением базовых и повышенных тактических и стратегических планов маркетинговой деятельности производителей. Кроме того, с помощью метода "дополнительной прибыли" могут быть проанализированы уровни постоянных и переменных административных торговых затрат, затрат на рекламу, сервисное обслуживание и проч.

Необходимо отметить, что часто аналитикам банка трудно находить и затем придерживаться конкретной статистической или графической точки К. Поэтому всегда около нее существует так называемый "доверительный интервал", в рамках которого на практике может находиться точка К без ущерба для производителя.

Все вышерассмотренные методы и модели имеют одинаково допустимую погрешность, а именно наличие линейной зависимости ме

Постоянные затраты

О A' В' V' 'v

Рис. 10. Метод "дополнительной прибыли":

а — объем прямых материальных затрат при определенном объеме

предоставленных услуг; b — величина прямых затрат на оплату труда; с — прямые переменные затраты;

d — уровень переменных административных и торговых затрат; е — уровень постоянных производственных издержек; f — уровень постоянных административных и торговых затрат; А — контрольная точка прибыли; В — контрольная точка дополнительной прибыли. Заштрихованная зона

представляет собой объем дополнительной прибыли банка; Р — уровень всей прибыли

жду рассмотренными величинами. Естественно, что на практике зависимость между прибылью, объемом продаж и себестоимостью не является линейной и именно тогда необходимо использовать функцию Кобба–Дугласа или различные методы множественной нелинейной регрессии.

3. Метод употребительной стоимости". С помощью этого метода каждый банк может анализировать результаты своей деятельности и уровень прибыли в основном как фактор себестоимости и достижения необходимого уровня деловой активности. Основным компонентом этого метода является оценка потребительских качеств товара. Продукция (услуга) может быть продана дороже аналогичной услуги банков–конкурентов, если клиент уверен не только в более высоких качествах самой услуги, но и сервисе, связанном с ее приобретением.

7С. 'I

Иными словами, анализ производится с помощью многомерных социальных моделей.

Методология анализа с помощью экспертных оценок представляет собой выбор оптимального метода в каждой конкретной ситуации для превращения в количественные или порядковые оценки факторов и процессов, не поддающихся непосредственному измерению. Экспертные оценки основываются на суждениях специалистов, высказываются индивидуально или коллективно и подразделяются на две основные группы.

К первой группе относятся методы последовательного улучшения индивидуальных оценок каждого эксперта. Одним из самых распространенных методов этой группы является метод Дельфин.

Вторая группа методов направлена на коллективное согласование позиций специалистов с целью выработки коллективной экспертной оценки. К этой группе относятся такие методы, как метод предпочтения, метод ранга, методы частичного попарного сопоставления и полного попарного сопоставления.

' Лордом ТА. Новые подходы к методу Дельфи. Научно–техническое прогнозирование для промышленности и правительственных учреждений. М., 1972.

Доходность банковских услуг

Стоимость банковских услуг определяется договором между клиентом и коммерческим банком, но с учетом развития рынка аналогичных услуг в регионе и получение соответствующей прибыли.В настоящее время особенно ценятся услуги по своевременным расчетам между покупателем и поставщиком, а также услуги, связанные со внедрением новых платежных средств в виде кредитных и других пластиковых карт, векселей, чеков и других. Рост доходности работы банков на современном этапе развития могут дать услуги, которые обеспечивают улучшение комплексного расчетно-кассового обслуживания клиентов, проведение операций с ценными бумагами, развития операций с наличной иностранной валютой, страховые, аудиторские и лизинговые услуги. Важным резервом в экономии затрат банка является осуществление мероприятий по компьютеризации банковских операций.

Особое значение для банка имеет правильное определение стоимости банковских услуг. Оптимальным ориентиром при установлении комиссионных платежей должны быть затраты на банковские операции и цены, сложившиеся на рынке данного вида услуг. В настоящее время размер платы может устанавливаться по абонентному принципу за комплекс услуг, оказываемых в определенном договорном порядке.

Можно использовать два варианта определения платы за банковские услуги. Например, при расчете комиссионных платежей за расчетные услуги можно, во-первых, определить размер платы банку как частичное отделение общих издержек банка, связанных с проведением расчетных операций, на количество клиентов с учетом планируемой рентабельности. В зависимости от объемов операций, выполняемых по счетам конкретного клиента, средний размер платы для него может корректироваться на поправочный коэффициент, для клиентов с более интенсивным платежным оборотом при установлении размера платы за расчетные услуги применяются и более высокие поправочные коэффициенты.

Сумма плановых расходов Плановая Средний размер платы на расчетные операции рентабельность

с одного клиента = ----------------------------------- х (1+-----------------------)

Количество клиентов 100

банка Общая плановая прибыль Плановая = ------------------------------------------------- рентабельность Общие плановые расходы банка

Во-вторых, иной вариант расчёта платы предполагает использование данных о стоимости обработки одного платежного документа, рассчитанной как частное от деления суммы плановых расходов на проведение расчетов в целом по филиалу на число обрабатываемых в данном периоде платежных документов. При этом количество документов может определяться по данным соответствующего периода года или по аналогии с подобными клиентами.

Сумма плановых расходов Плановая Стоимость обработки на расчетные операции рентабельность одного документа = -------------------------------------- х (1 +----------------------

Число платежных 100 документов

Умножив цену обработки одного платежного документа на среднее число документов, приходящихся на клиента за определенный период (месяц, квартал, год), получим размер платы с данного клиента.

С учетом специфики работы отделения, разнообразия услуг, предлагаемым клиентам, различного удельного веса затрат на осуществление тех или иных услуг в сумме всех расходов на их оказание, может быть заключен единый договор на расчетное и кассовое обслуживание вместо отдельных договоров по этим или иным операциям.

На конечные результаты работы банка влияют также размеры расходов, являющихся переменными в долгосрочной перспективе. Общий размер расходов коммерческого банка зависит от того, в каких условиях он осуществляет свою деятельность и какие цели ставит по достижению своей результативности. Но в конечном счете, результаты работы коммерческих банков определяются размером полученной прибыли.

Важнейшими направлениями развития услуг и увеличения доходности работы коммерческих банков Кыргызстана могут стать услуги обеспечивающие:

- улучшение расчетно-кассового обслуживания клиентов, удовлетворение потребности в наличных денежных средствах и других платежных средствах как по счетам в иностранной валюте, так и в сомах;

- проведение операций с ценными бумагами банка и его клиентов;

- реализация инвестиционных и приватизационных программ;

- внедрение услуг гражданам в виде ведения счетов и хранения ценностей;

- развитие страховых, аудиторских, лизинговых и других операций и услуг.

Безусловно, доходы от этих услуг менее значительны по сравнению с доходами от кредиторских или валютных операций, но оказание их клиентам банка повышает его престиж, привлекательность, в том числе и для частных клиентов банка.

Ценообразование на различных рынках

Теперь рассмотрим самую простую и самую распространенную стратегию ценообразования. Практикой, которая наблюдается повсюду на рынках с несовершенной конкуренцией, является ценообразование по принципу «кост плас» или ценообразование с надбавкой. При этой практике фирма, чтобы установить цену на товар, добавляет процентную надбавку к предполагаемым средним издержкам (AVC). Например, если бы ожидаемые затраты на автомобиль составляли 10000$ и продавцы использовали 20%-ную надбавку, то они добавили бы к AVC 2000$ и установили бы цену своего товара при сбыте его дилерам 12000$. Надбавка рассматривается этими фирмами как способ покрыть накладные расходы (AFC) и обеспечить нормальную прибыль. Иными словами, цена, определяемая стратегией «кост плас», равна: P=AVC+m(AVC), где m – используемый процент надбавки.

Данная стратегия обеспечивает фирме достаточные поступления, чтобы покрыть постоянные издержки, переменные издержки и альтернативную стоимость использования факторов производства. Проблема, при осуществлении данной стратегии заключается в том, что AVC в краткосрочном периоде зависит от объема производства. Фирма обычно высчитывает AVC на базе ожидаемого за некоторый будущий период объема производства. Более высокие AVC будут означать, что при цене полученной путем надбавки к затратам реальная прибыль на единицу товара будет меньше, чем предполагалось, и, следовательно, фирмы не достигнут своих целей по прибылям. Это произойдет, потому что объем продаж и прибыль на единицу продукции ниже ожидаемого.

Ценообразование с использованием надбавки к затратам из-за внутренне присущей рынку неопределенности по поводу спроса на товар и МС, которые существуют в течение года. Данная стратегия предлагает прагматический способ решения проблемы реальной оценки MR и МС.

Фирма действительно меняет свои оценки AVC и ожидаемых продаж по мере изменения экономических условий. Пересмотр фирмами своих оценок АС и продаж практически представляет собой новые оценки, основанные на новой информации о MR и МС. Это означает, что данная стратегия может часто выражаться в ценах, которые мало чем отличаются от тех, которые существовали бы, если бы фирма регулировала размер выпуска до тех пор, пока MR не сравнялся бы с МС.

Если AVC являются более или менее неизменными то можно показать, что существует единственный процент надбавки для фирм со стратегией «кост плас»

Т.к. MR=P(1+1/Ed), а правило максимизации прибыли гласит, что MR=MC, то из этого следует, что МС=Р(1+1/Еd).

Решение для Р: Р=МС [Ed/(Ed+1)]

Т.к. предполагалось, что МС=AVC при всех объемах выпуска, то из этого следует, что Р=AVC[Ed/(Ed)] или P=AVC+[(-1/(1+Ed))]AVC

Выражение в скобках является процентом надбавки, который и будет максимизировать прибыль.

Чем эластичнее спрос на товар, тем ниже процент надбавки, который максимизирует прибыль. Вывод: цены на олигополистическом рынке будут становиться ниже по мере того, как спрос на товар отдельных фирм будет делаться все более эластичным - при условии использования вышеописанной стратегии.

Все стратегии ценообразования имеют одну общую черту - они являются различными способами захвата потребительского излишка его перехода к производителю. Это ясно видно на рисунке 1.

Предположим, фирма продает весь объем произведенной продукции по единой цене. Чтобы максимизировать прибыль она выбирает цену Р* и объем Q* на пересечении MR и МС. Фирма уже тогда была бы прибыльной, но ее руководители задумываются над тем, как сделать фирму еще более прибыльной.

PmaxМС

P1

P1

P*

Pc

MR DQ

Рис.1.

Они знают, что некоторые покупатели (на отрезке А кривой D) заплатили бы больше чем цена Р*. Повышение цены однако приведет к потере ряда потребителей, уменьшению объема реализации и снижению прибылей. Точно также другие потенциальные покупатели не будут покупать продукцию фирмы, т.к. они не в состоянии заплатить цену Р*. Однако многих покупателей устраивает цена ниже, чем Р*, но больше МС фирмы (участок В кривой D). Снижая свою цену фирма сможет продать свой товар покупателям «группы В», но тогда она получит меньший доход от своих постоянных клиентов и тогда ее прибыль снизится.

Как может фирма захватить потребительский излишек (или, по крайней мере, его часть) покупателей «группы А», а также получить прибыль от реализации продукции потенциальным потребителям «группы В»? Установление единой цены явно не подходит. Однако фирма может назначать различную цену для разных покупателей в соответствии с их расположением на кривой спроса. Например, для покупателей «группы А» будет назначена более высокая цена, чем Р* (Р1), «покупателям группы В» -более низкая цена (Р2), а для покупателей между этими границами цена Р*. Это основа ценовой дискриминации: установление различных цен разным группам покупателей. Проблема, конечно, заключается в том, чтобы сгруппировать покупателей и заставить их платить разную цену.

Невозможно дать точного определения ценовой дискриминации. Если говорить кратко то ценовая дискриминация представляет собой покупку (продажу) различных единиц товара или услуг по ценам, разница в которых напрямую не соответствует различиям в стоимости поставляемого товара. Отметим, что в это определение включается не только продажа идентичных единиц продукции различным группам населения по различным ценам, но также продажа идентичных единиц товара одному и тому же покупателю по различным ценам (например, различная цена на коммунальные услуги по электроснабжению – цена одного киловатт/часа, израсходованного при включении дополнительного прибора устанавливается меньше нормативной) или ситуация, когда за предоставление товара или услуги производство которых с разными издержками запрашивается одна и та же цена (например, когда университеты берут одинаковую оплату со студентов спец семинаров и со студентов слушающих только основные лекции).

Хотя ценовая дискриминация, как правило, присуща монополистам в силу их неограниченной власти над ценой, но и олигополистам (особенно если они находятся в тайном или явном сговоре) тоже дается возможность увеличить свои прибыли подобным образом. Так, например, ценовыми дискриминаторами являются авиакомпании, а множество различных тарифов, существующих в одном рейсе на одинаковое место, является свидетельством их способности заниматься подобной деятельностью.

Однако ценовая дискриминация сильно усложняется если продукцию можно перепродать. Если предмет можно перепродать и если издержки по осуществлению первоначальным покупателем перепродажи были бы достаточно низки, то у тех, кто купил товар по низким ценам было бы желание перепродать его тем, кто готов заплатить за него дороже. В конечном итоге такой процесс привел бы к установлению на рынке единой цены для всех покупателей. Это так поскольку перепродажа продолжалась бы до тех пор, пока невозможным бы стало перепродать товар другому покупателю по более высокой цене. Типичным примером может служить рынок автомобилей.

В случае наиболее крайней ценовой дискриминации фирмы назначают покупателю его максимальную цену. Это называется совершенной ценовой дискриминацией. В случае установления совершенной ценовой дискриминации фирма забирает себе весь излишек потребителя, который приносит ей сверх прибыли. Трудно привести пример совершенной ценовой дискриминации. Однако кое-какая практика похожа на совершенную ценовую дискриминацию. Например, агенты по торговле недвижимость назначают 6% комиссионных за продажу всех домов. При условии, что не существует дополнительных издержек связанных с продажей более дорогих домов, это создает ценовую дискриминацию. Плата будет изменяться в зависимости от суммы соответствующей стоимости дома. Продавец, реализующий дом за 200000$ заплатил бы 12000$ в комиссионный сбор, в то время как человек продающий дом за 30000$ уплатил бы за такую же услугу только 1800$.

Ценовая дискриминация на сегментированных рынках. Сегментированный рынок – это рынок, на котором по определенным характеристикам можно выделить две или более групп покупателей, которые отличаются по чувствительности на изменение цены. Назначая каждой группе покупателей разные цены, фирма может значительно увеличить свои прибыли.

Этот вид ценовой дискриминации является обычным явлением в олигополистических отраслях авиаперевозок. Авиакомпании часто различают две группы пассажиров: туристы и командированные. У туристов более эластичный спрос, чем у летающих по делам. Деловой рынок отграничен от туристического продолжительностью пребывания в месте назначения. Соответственно этому у авиакомпаний есть возможность осуществлять ценовую дискриминацию. Разница в оплате часто бывает существенной. Командированный, сидящий ближе всех к туристам в одном и том же полете, возможно, платит в два раза больше туриста. Перепродажа билета невозможна, потому что если он используется для другой продолжительности, плата возрастает. Турист, продлевающий свой отпуск сверх 28-и дней и пытающийся использовать обратный билет, оказывается неприятно удивлен, когда проходит контроль при отлете – ему придется разницу до билета делового класса.

Ценовая дискриминация выгодна только тогда, когда ценовая эластичность различается на обслуживаемых рынках. Это можно легко доказать, использую формулу предельного дохода. При любой цене MR=P(1+1/Edb). Это справедливо для предельного дохода на каждом из обслуживаемых рынков. Для максимизации прибыли предельные доходы должны быть равными. Следовательно: Pa(1+1/Eda)=Pb(1+1/Edb)

MRa=MRb

Когда Eda=Edb, при максимизации прибыли цена на рынках должна быть одинаковой, т.е. Ра=Рb.

Чтобы добиться максимальной прибыли на разных рынках, используя различные цены необходимо, чтобы Eda не была равной Edb/

Например, если для модулей Eda и Edb выполняется неравенство Eda<Edb, то уравнение будет выполняться только если Pa>Pb. Другими словами, когда рынки сегментированы, фирма занимающаяся ценовой дискриминацией назначает более высокую цену на рынке где спрос менее эластичен.

3

1.2. Необходимость управления кредитными операциямиКредитная деятельность банка является одним из основополагающих критериев, который отличает его от небанковских учреждений. В мировой практике именно с кредитованием связана значительная часть прибыли банка. Одновременно невозврат кредитов, особенно крупных, может привести банк к банкротству, а в силу его положения в экономике, к целому ряду банкротств связанных с ним предприятий, банков и частных лиц. Поэтому управление кредитными операциями является необходимой частью стратегии и тактики выживания и развития любого коммерческого банка.

Портфель банковских ссуд подвержен всем основным видам риска, которые сопутствуют финансовой деятельности: риску ликвидности, риску процентных ставок, риску неплатежа по ссуде (кредитному риску).

Управление кредитным риском требует от банкира постоянного контроля за структурой портфеля ссуд и их качественным составом. В рамках дилеммы «доходность – риск» банкир вынужден ограничивать норму прибыли, страхуя себя от излишнего риска. Он должен проводить политику рассредоточения риска и не допускать концентрации кредитов у нескольких крупных заемщиков, что чревато серьезными последствиями в случае непогашения ссуды одним из них (Управление риском концентрации со стороны органов власти будет рассмотрено ниже). Банк не должен рисковать средствами вкладчиков, финансируя спекулятивные (хотя и высокоприбыльные) проекты. За этим внимательно наблюдают банковские контрольные органы в ходе периодических ревизий.

Качество кредитного портфеля банка и разумность его кредитной политики являются теми аспектами деятельности банка, на которые особое внимание обращают контролеры при проверке банка. Если взять в качестве примера такую страну как США, то в соответствии с Единой межагентской системой присвоения рейтинга деятельности банка, каждому банку присваивается числовой рейтинг, основанный на качестве портфеля его активов, в том числе кредитного портфеля. Возможные значения рейтинга выглядят следующим образом:

1 - хороший уровень деятельности;

2 - удовлетворительный уровень деятельности;

3 - средний уровень деятельности;

4 - критический уровень деятельности;

5 - неудовлетворительный уровень деятельности.

Чем выше рейтинг качества активов банка, тем реже он будет проверяться федеральными банковскими агентствами.

Контролеры обычно проверяют банковские кредиты, размер которых превышает установленный минимальный уровень, и выборочно - мелкие кредиты. Кредиты, которые погашаются своевременно, но имеют некоторые недостатки (при их выдаче банк отступил от своей кредитной политики или не получил от заемщика полный комплект документов), называются критическими кредитами. Кредиты, которым присущи значительные недостатки или которые представляют, по мнению контролера, опасность в связи со значительной концентрацией кредитных средств в руках одного заемщика или в одной отрасли, называются планируемыми кредитами. Планируемый кредит представляет собой предупреждение менеджерам банка о том, что данный кредит должен находиться под постоянным контролем и необходима работа по снижению уровня риска банка, связанного с подобным кредитом.

Если некоторые кредиты связаны с риском несвоевременного погашения, то эти кредиты относятся к категории некачественных. Подобные кредиты подразделяются на три группы: 1) кредиты с повышенным риском, когда степень защиты банка недостаточна из-за низкого качества обеспечения или низкой возможности заемщика погасить кредит; 2) сомнительные кредиты, по которым высока вероятность убытков для банка; 3) убыточные кредиты, которые рассматриваются как кредиты, которые нельзя взыскать. Обычной процедурой является умножение общей суммы всех кредитов с повышенным риском на 0,20; суммы всех сомнительных кредитов - на 0,50; суммы всех убыточных кредитов - на 1,00. Эти взвешенные показатели суммируются и сравниваются с размером резервов на покрытие возможных убытков по кредитам банка и размером акционерного капитала. Если взвешенная сумма всех некачественных кредитов слишком велика относительно размеров резерва на покрытие возможных убытков по кредитам и акционерного капитала, то требуются внести изменения в кредитную политику и практику банка или увеличить соответствующий резерв.

Естественно, качество кредитов и других активов банка является лишь одним параметром деятельности банка. Числовые рейтинги также присваиваются исходя из достаточности капитала банка, качества управления, уровня прибыли и ликвидности. Все пять показателей деятельности банка сводятся к одному числовому показателю, известному под названием рейтинг CAMEL. Данная аббревиатура означает:

достаточность капитала (capital adequate - С);

качество активов (asset quality - А);

качество управления (management quality - М);

прибыль (earnings - E);

ликвидность (liquidity position - L).

Банки, сводный показатель CAMEL которых слишком низок - 4 или 5, проверяются чаще, чем банки с высоким рейтингом - 1, 2, 3.

Кредитный риск зависит от внешних (связанных с состоянием экономической среды, с конъюнктурой) и внутренних (вызванных ошибочными действиями самого банка) факторов. Возможности управления внешними факторами ограничены, хотя своевременными действиями банк может в известной мере смягчить их влияние и предотвратить крупные потери.

Причиной нестабильности банка может явиться его чрезмерная зависимость от небольшого числа кредиторов и/или вкладчиков, одной отрасли или сектора экономики, региона или страны, наконец, от одного направления деловой активности. Уровень риска напрямую зависит от степени концентрации. Под риском кредитной концентрации понимаются риски, возникающие в связи с концентрацией кредитов, ссуд, забалансовых обязательств и т.п. Так как оценка концентрации риска должна максимально отражать потенциальные убытки, которые могут возникнуть в результате неплатежеспособности отдельного контрагента банка, она должна включать в себя сумму кредитного риска, связанного как с фактическими, так и потенциальными требованиями всех видов, в том числе и забалансовыми.

Во многих странах, в том числе и в России, введены ограничения на размеры кредитов, предоставляемых одному клиенту или группе связанных между собой заемщиков, чьи потенциальные риски на практике связаны между собой и по сути представляют единый крупный риск. Устанавливаются также требования об обязательном предоставлении банками органам надзора сведений о наиболее крупных потенциальных рисках, и определяется максимальный предельный уровень по таким кредитам (обычно 10-25% от капитала банка).

Так, в Англии банки обязаны сообщать центральному банку о крупных кредитах. Ни один заемщик или группа связанных между собой клиентов не может получить без веского обоснования заем в сумме, превышающей 10% капитала банка, и только в чрезвычайных обстоятельствах может рассчитывать на кредит в размере, превосходящем 25% банковского капитала. В этом случае при принятии решения о предоставлении подобного займа кредитная организация учитывает качество его обеспечения (залога) и заключает специальное соглашение с банками, выступающими гарантами на рынке ссудных капиталов. Банки также обязаны информировать Банк Англии о концентрации кредитов как в отдельных сферах и секторах экономики, так и в отдельных странах. Центральный банк не устанавливает специальные нормативы, определяющие допустимую степень этой концентрации, но если такая концентрация очень велика, то проблема порождаемого ею риска может стать предметом обсуждения между Банком Англии и соответствующим коммерческим банком.

В Италии банки и банковские группы не могут предоставить одному клиенту или группе связанных между собой заемщиков ссуды, превышающие 25% от суммы собственных фондов банков. В целом совокупная величина крупных кредитов, то есть превышающих 10% собственных фондов банка или банковской группы, не должна больше чем на 800% превышать собственные фонды.

В Нидерландах банки обязаны уведомлять Банк Нидерландов о случаях выдачи займа клиенту, не являющемуся банком, в объеме, превышающем 1% фактических собственных фондов банка, или на сумму свыше 3 млн. гульденов. Концентрация кредитов на одного клиента в Нидерландах допускается в размере до 25% от собственного капитала банка.

Во Франции суммарная величина кредитов и других требований банка с учетом оценки их рисков на одного клиента или на одну группу клиентов не может превышать 40% чистых собственных средств банка. Общая же сумма индивидуальных крупных рисков, каждый из которых превышает 15% чистых собственных средств банка, не должна быть больше восьмикратного объема этих средств.

В Германии банки обязаны немедленно информировать центральный банк обо всех так называемых крупных (составляющих более 10% капитала банка) и миллионных (более 3 млн. марок) кредитах, одновременно сообщая о заемщике, сведения поступают для проверки в информационный центр Бундесбанка. Федеральное ведомство по надзору за кредитными организациями имеет постоянный доступ к указанной информации. Таким образом, органы банковского надзора располагают точными сведениями о заемщиках, получивших кредиты в нескольких банках, и возможных случаях невозврата выданных ссуд.

Общая сумма крупных кредитов банка не может превышать его капитал более чем в 8 раз.

В Швейцарии (согласно банковскому законодательству) банк обязан извещать банковскую комиссию, если соотношение кредитов одному заемщику и суммы собственного капитала банка превышает определенные уровни (Таблица 1.2.1).

Таблица 1.2.1.

| Заемщик | % |

| Федеральные и кантональные правительственные органы Банки В том числе: Кредиты сроком до 1 года Кредиты на срок свыше 1 года Прочие заемщики В том числе: с залогом без обеспечения | 160 100 50 40 20 |

В России Центробанк указывает точное процентное отношение кредитов, предоставленных одному или нескольким взаимосвязанным заемщикам[1]. Совокупная сумма требований банка к заемщику или группе взаимосвязанных заемщиков по кредитам, учтенным векселям, займам не должна превышать 25% от капитала коммерческого банка. Данное требование действительно и в случае, если банк выступает только гарантом или поручителем (в размере 50% суммы забалансовых требований - гарантий, поручительств) в отношении какого-либо юридического или физического лица. Но данный показатель не распространяется на акционеров как юридических, так и физических лиц и инсайдеров.

Это связано с тем, что ссуды, предоставляемые акционерам или владельцам, филиалам или родственным компаниям, могут вызвать конфликт интересов и при определенных обстоятельствах привести к опасному соотношению собственных и заемных средств в рамках группы компаний. Поэтому во многих странах такие ссуды запрещены или же при определении показателя достаточности капитала вычитаются из капитала банка-заимодателя. Там, где они разрешены, надзорные органы по подобным кредитам, как правило, устанавливают значительно более низкие пределы, чем для прочих заемщиков, если подобные риски в определенных обстоятельствах не имеют удовлетворяющего надзорный орган покрытия.

Введение ограничений на предоставление банками кредитов "инсайдерам" и так называемых протекционистских кредитов вызывается тем, что решение о выдаче ссуды крупным акционерам, директорам, высшим менеджерам и связанным с ними прямо или косвенно юридическим и физическим лицам может быть продиктовано не объективностью и целесообразностью, а личной заинтересованностью, чревато злоупотреблениями, угрожающими опасными последствиями для банковского учреждения и его клиентов. Даже в тех случаях, когда подобные кредиты могут быть выданы на коммерческой основе, их сумма, условия возврата по срокам погашения, по уровню процентов могут существенно отличаться от рыночных.

В Германии для предотвращения злоупотреблений путем "самокредитования" введены правила выдачи "внутренних кредитов", то есть ссуд управляющим банка, его учредителям, членам наблюдательного совета, их супругам и детям, а также предприятиям, более 10% капитала которых принадлежит управляющему банка или которые сами владеют более 10% капитала банка. Такие кредиты могут выдаваться только по постановлению совета управляющих с согласия наблюдательного совета. Особенно тщательно рассматриваются запросы тех лиц, которые претендуют на ссуду в размере, превосходящем их доход. Сведения о кредитах так называемым инсайдерам в обязательном порядке представляются Федеральному ведомству по надзору за кредитными организациями, если кредит физическому лицу превышает 250 тыс. марок, а юридическому – 5% от собственного капитала банка.

В Италии ограничивается предоставление кредитов тем основным держателям акций, в собственности которых находится более 15% акционерного капитала банка.

В Нидерландах банки ежемесячно должны отчитываться о ссудах, предоставленных своим акционерам. В соответствии с директивой центрального банка о кредитах руководству от 1994 г. один член правления банка может получить ссуду, размер которой не превышает пятикратную величину его месячной заработной платы (без залога). Общая сумма кредитов руководящим работникам банка не должна составлять больше 5% его акционерного капитала. Заслуживает внимания тот факт, что сотрудникам банков в Нидерландах не разрешено владеть акциями банков и инвестиционных компаний, запрещено поддерживать дружеские отношения с работниками финансовой сферы. О всех личных операциях с ценными бумагами лица, имеющие в банке доступ к доверительной информации, обязаны сообщать в специальные бюро, созданные в банках согласно директиве центрального банка о личных портфельных инвестициях от 1994 г.

В России отношение кредитов, выданных одному или нескольким взаимосвязанным акционерам не должно превышать 20% от капитала банка, а совокупная величина таких кредитов – не превышать 50% капитала банка. В отношении инсайдеров коммерческий банк не может выдать кредит одному инсайдеру или связанным с ним лицам кредит в размере более 2% собственного капитала банка, а общая сумма не должна превышать 50% капитала.

Концентрация риска может выступать в различных формах. Помимо концентрации кредитных рисков она может означать излишнюю подверженность рыночным рискам или риску чрезмерного фундирования, если кредитная организация слишком жестко ориентирована на какой-то сегмент рынка в качестве источника средств и доходных поступлений или получает значительную часть своих доходов от ограниченного круга операций или услуг.

Надежная банковская практика предполагает проведение диверсификации рисков в отношении географических зон, стран, секторов экономики. Это объясняется тем, что ухудшение экономического положения в одном регионе, дестабилизация политической или экономической ситуации в той или иной стране, трудности в определенном секторе экономики могут обернуться для банка слишком большими потерями вследствие одновременного прекращения поступления на его счета причитающихся банку платежей от большого количества клиентов и невозврата размещенных им ресурсов.

Таким образом органы власти различных стран, в том числе и в России, пытаются ограничить законодательным путем риски коммерческих банков, связанных с кредитной деятельностью.

Но все же нужно заметить, что основные рычаги управления кредитным риском лежат в сфере внутренней политики банка.

Кредитная политика банка определяется общими установками относительно операций с клиентурой, которые тщательно разрабатываются и фиксируются в меморандуме о кредитной политике и практическими действиями банковского персонала, интерпретирующего и воплощающего в жизнь эти установки. Следовательно, в конечном счете способность управлять риском зависит от компетентности руководства банка и уровня квалификации его рядового состава, занимающегося отбором конкретных кредитных проектов и выработкой условий кредитных соглашений.

В процессе управления кредитными операциями коммерческого банка можно выделить несколько общих характерных этапов:

- разработка целей и задач кредитной политики банка;

- создание административной структуры управления кредитным риском и системы принятия административных решений;

- изучение финансового состояния заемщика;

- изучение кредитной истории заемщика, его деловых связей;

- разработка и подписание кредитного соглашения;

- анализ рисков невозврата кредитов;

- кредитный мониторинг заемщика и всего портфеля ссуд;

- мероприятия по возврату просроченных и сомнительных ссуд и по реализации залогов.

Все сказанное выше подтверждает, что банку необходимо организовать и отладить кредитную политику. Так он сможет своевременно реагировать на изменения в кредитной политике государства, а также снизить возможные внутренние риски при организации процесса кредитования.

Правовая основа проведения операций окредитования

В процессе хозяйственной деятельности из-за временного недостатка собственных средств у граждан и юридических лиц возникает потребность привлечения заемных средств для покрытия текущих затрат либо для капитальных вложений. Одним из основных путей удовлетворения потребностей в денежных средствах является получение их по кредитному договору. По кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства или товарные ценности (оказание услуг) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить сумму и уплатить проценты на нее. Различают следующие виды кредитов, использующихся на практике: коммерческий, товарный, потребительский, банковский.

При коммерческом кредите одна коммерческая организация связанная с производством или реализацией товаров и услуг продает другой свою продукцию с отсрочкой платежа согласно ст. 823 ГК РФ. Коммерческое кредитование производится не по самостоятельному договору, а во исполнение обязательств по реализации товара, выполнению работ или оказанию услуг. Коммерческий кредит может быть предоставлен покупателем продавцу в виде аванса, или предварительной оплаты товаров, либо предоставления продавцом покупателю отсрочки оплаты приобретенных товаров.

К коммерческому кредиту применяются нормы о кредите, если иное не предусмотрено правилами о договоре, из которого возникло соответствующее обязательство, и не противоречит существу такого обязательства.

Сторонами может быть заключен договор, предусматривающий обязанность одной стороны предоставить другой стороне вещи, определенные родовыми признаками (договор товарного кредита). К такому договору применяются правила о кредитном договоре, если иное не предусмотрено договором, или не вытекает из существа обязательства. Условия о количестве, об ассортименте, о комплектности, о качестве, о таре предоставляемых товаров должны исполняться в соответствии с договором купли продажи товаров (ст. 465 - 485 ГК РФ), если иное не предусмотрено договором товарного кредита.

Кредитные отношения могут возникнуть и при залоге вещей в ломбард (ст. 358 п.5 ГК РФ), и при продаже товаров в кредит (ст. 488 ГК РФ), т.е. целью этих кредитов являются обычные потребительские нужды граждан.

Основным источником привлечения денежных средств гражданами и организациями является банковское кредитование. Коммерческие банки являются посредниками на рынке капитала. Они привлекают временно свободные денежные средства одних лиц и предоставляют их другим лицам, нуждающимся в заемных средствах. Отношения коммерческих банков с клиентами регулируются кредитным договором.

Правовое регулирование отношений по кредитному договору осуществляется Гражданским кодексом РФ (части 1 и 2), законодательными актами Российской Федерации, приказами Банка России и др. С введением в действие частей 1 (с 1.01.1995 г.) и 2 (с 1.03.1996 г.) Гражданского кодекса Российской Федерации регулирование кредитных отношений было выделено в качестве самостоятельной разновидности договора займа. Часть первая (ст. 1 - 453) Гражданского кодекса Российской Федерации применяется к гражданским правоотношениям, возникшим после введения ее в действие. Часть вторая Гражданского кодекса Российской Федерации применяется к обязательственным отношениям, возникшим после ее введение в действие (т.е. после 1 марта 1996 года). Предусмотрено, что к отношениям по кредитному договору применяются правила, предусмотренные положениями о договоре займа, если иное не предусмотрено правилами о кредите в ГК и не вытекает из существа кредитного договора (сочетание императивных и диспозитивных норм гражданского права).

Определение кредитного договора дано в ст. 819 ГК РФ. Кредитный договор есть соглашение, по которому банк или иная кредитная организация (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

Отношения по кредитному договору регулируются параграфом 2 Главы 42 Гражданского кодекса РФ, а также параграфом 1 этой главы, нормы которого посвящены договору займа, т.к. договор займа в чистом виде является кредитной сделкой. Помимо этого кредитные отношения регулируются и самим кредитным договором, включающим в себя условия, отличные от норм Гражданского кодекса, если это позволяет диспозитивная форма.

Кредитный договор является реальным, т.е. считается заключенным с момента передачи денег заемщику, если стороны по договору не обусловили предоставление кредита наступлением каких-либо иных условий. В этом случае очень важно, чтобы в договоре было указано на то, что подразумевается под “моментом передачи денег”, т.к. именно с этого момента у сторон возникают определенные права и обязанности по данному кредитному договору. Что касается места заключения кредитного договора, то он признается заключенным в месте жительства гражданина, или месте нахождения юридического лица, предложившего заключить такой договор (ст. ст. 435, 444 ГК РФ).

Денежные средства считаются врученными заемщику с момента фактического поступления во владение заемщика в месте заключения договора (ст. ст. 224, 433 ГК РФ)

Так, в случае если кредит выдается физическому лицу для потребительских нужд (покупка квартиры, приобретение мебели и т.д.), то денежные средства должны быть вручены наличными в месте его жительства. В договоре с физическим лицом может быть предусмотрено и получение денег в безналичном порядке, т.е. с момента поступления денег на указанный гражданином счет в банке (п.1 ст. 861 ГК РФ).

Если кредит выдается юридическому лицу, а также предпринимателю без образования юридического лица (например, для приобретения товара с целью продажи), то деньги считаются врученными с момента фактического поступления их на счет заемщика или указанного им лица, если законом не установлены расчеты наличными деньгами (п.2 ст. 861 ГК РФ).

“Безналичные расчеты производятся через банки, иные кредитные организации, в которых открыты соответствующие счета, если иное не вытекает из закона. Стороны по договору вправе избрать и установить в договоре любую из форм расчетов: платежным поручением, по аккредитиву, чеками расчеты по инкассо и др”.*

В Гражданском кодексе Российской Федерации закреплены основные принципы договорных отношений. Сделка - это волевой акт, направленный на достижение определенного правового результата (ст. 154 ГК РФ). Эта воля проявляется в принципе свободы договора, т.е. граждане и юридические лица свободны в заключении договора, а условия определяются соглашением сторон, кроме случаев, предусмотренных законом (ст. 422 ГК РФ). Понуждение к заключению договора не допускается, за исключением случаев, когда обязанность заключить договор предусмотрена Гражданским кодексом Российской Федерации или иными федеральными законами.

Надо учесть, что разногласия между сторонами по кредитному договору могут быть рассмотрены арбитражным судом только в случаях, предусмотренных соглашением сторон. Если это соглашение отсутствует, то это является основанием для отказа в приеме искового заявления арбитражным судом. Это особенно важно, т.к. очень часто сторона, обращающаяся в Арбитражный суд считает, что имеет право предъявлять требования к другой стороне и без наличия такого соглашения.

Гражданский кодекс Российской Федерации прямо не относит кредитный договор к публичным, но если банк или иная кредитная организация путем рекламы или иными предложениями, адресованными неопределенному кругу лиц, приглашают заключить кредитный договор, то речь может идти о заключении публичного договора (ст. 437 ГК РФ), т.к. содержащее все существенные условия договора предложение, из которого усматривается воля лица, делающего предложение, заключить договор на указанных в предложении условиях с любым, кто отзовется, признается публичной офертой, служащей основой для заключения публичного договора (ст. 437 ГК РФ).

Что касается кредитного договора, то банк или иная кредитная организация должны по характеру своей деятельности предоставить денежные средства в кредит каждому, кто к ним обратится при соблюдении последним требований банка. Банк или иная кредитная организация не вправе оказывать предпочтение одному лицу перед другим в отношении заключения публичного договора, кроме случаев, предусмотренных законом и требованиями Банка России.

Необоснованное уклонение банка или иной кредитной организации от заключения публичного договора при имеющейся возможности предоставить потребителю кредит - не допускается. В этом случае заемщик вправе обратиться в суд с требованием о понуждении заключить с ним договор. Банк или иная кредитная организация в этом случае должны возместить другой стороне причиненные этим отказом убытки (п.4 ст. 445 ГК РФ).

Кредитный договор должен быть заключен в письменной форме. Несоблюдение письменной формы влечет его недействительность. Такой договор в силу закона считается ничтожным (ст. 820 ГК РФ часть вторая). Это означает, что договор не влечет правовых последствий, на которые он был рассчитан, уже в силу самого факта заключения договора, поэтому признание судом такого договора недействительным не требуется, если только не наступили правовые последствия, т.е. не был получен кредит.

На практике кредитные отношения оформляются банком и клиентом путем подписания единого документа - кредитного соглашения. Перед подписанием кредитного договора стороны могут заключать предварительный договор (ст. 429 ГК РФ часть первая). Согласно условий заключаемого предварительного договора, стороны обязуются заключить в будущем кредитный договор на условиях, предусмотренных предварительным договором. В предварительном договоре должны быть оговорены условия, определяющие предмет договора, указывающие срок, в течение которого стороны обязаны заключить основной договор (в других случаях - в течении 1 года с момента заключения предварительного договора). По окончании срока предварительного договора, обязательства по нему прекращаются. При уклонении одной из сторон (банка или клиента) от заключения основного договора при имеющемся предварительном договоре, другая сторона вправе обратиться в суд о принуждении заключить кредитный договор и кроме того в этом случае требовать возмещения убытков (ст. 445 ГК РФ часть первая).

Еще одной особенностью кредитных правоотношений является обеспеченность кредита, о чем подробнее будет сказано в главе II дипломной работы. В качестве обеспечения своевременного возврата кредита банки принимают залог, поручительство, гарантию другого банка, а также обязательства в иных формах, допустимых банковской практикой.

Наиболее распространенной формой кредитных отношений является процесс передачи в ссуду непосредственно денежных средств (в рублях или в валюте) специализированными кредитно-финансовыми организациями, имеющими лицензию на осуществление подобных операций. Доход по этой форме кредита поступает в виде банковского процента, ставка которого определяется ставкой рефинансирования Банка России

Обычно банковские ссуды делятся на краткосрочные (сроком до 1 года) и долгосрочные (свыше 1 года). Иногда ссуды выдаются на несколько месяцев, их также относят к краткосрочным. Это деление основано не только на длительности срока, но и на их целевом назначении.

“Краткосрочные ссуды обычно выдаются для пополнения оборотных средств заемщика, а долгосрочные направляются на капитальные вложения (капитальное строительство, техническое перевооружение, реконструкция производство и т.д.).*По целям использования кредиты принято делить на: потребительские, промышленные, инвестиционные, экспортно-импортные, под операции с ценными бумагами и др.

“Кредит может предоставляться клиенту в виде овердрафта, т.е. кредитование отрицательного остатка по “чековому счету”. Банк и клиент, имеющий такую книжку заключают договор о том, что клиент вправе в порядке и на условиях, указанных в договоре выписывать чеки на общую сумму, превышающую остаток на его счете. Фактически, в этом случае считается, что банк предоставляет клиенту кредит на соответствующую сумму со дня осуществления такого платежа (кредитование счета) (ст. 850 ГК РФ часть вторая)”.**Процедура открытия лимита овердрафтного кредитования разрабатывается и утверждается кредитным комитетом банка и находится под его строгим контролем. Как правило, такой вид кредитования банки используют в отношении надежных в финансовом плане клиентов банка.

“Кредит может быть предоставлен заемщику в виде кредитной линии, т.е. путем заключения договора, согласно которого банк обязуется предоставить клиенту ссуду в пределах предварительно определенного лимита кредитования, который используется клиентом по мере потребности путем оплаты предъявляемых платежных документов в течение определенного периода. Открытая кредитная линия позволяет оплатить за счет кредита любые расчетно-денежные документы, предусмотренные в кредитном соглашении, заключенном между клиентом и банком. Кредитная линия открывается клиентам с устойчивым финансовым положением и хорошей репутацией, при наличии реального обеспечения возвратности кредита (залог, поручительство, гарантия и т.д.). Открывается кредитная линия на срок до одного года. Причем в чем преимущество данного вида кредита для клиента - так это наличие возможности у клиента получить ссуду в течение этого срока без дополнительных переговоров с банком и без дополнительных оформлений. Из практики видно, что это выгодно и для банка, т.к. в этом случае у него появляются реальные возможности отслеживать движение кредитных средств, а при появлении угрозы невозврата кредита принять экстренные меры по возврату.

Различают возобновляемую и невозобновляемую кредитную линию. В случае открытия невозобновляемой кредитной линии после выдачи ссуды в объеме лимита и ее полного погашения отношения между банком и клиентом заканчиваются. При возобновляемой кредитной линии (револьверной) кредит предоставляется и погашается в пределах установленного лимита задолженности и сроков погашения автоматически. При этом очередная выдача кредита ограничивается суммой, определяемой как разница между лимитом кредитования и остатком ссудной задолженности на дату обращения за кредитом”.*

В последнее время определенное распространение получило кредитование физических лиц под залог приобретаемой ими дорогостоящей техники, мебели, автомобилей и т.д. в сети предприятий торговли, осуществляющих их розничную реализацию (“связанное кредитование”).

“Схема такого кредитования предполагает замкнутый цикл движения денег, выданных по кредитному договору. После выбора заемщиком товара на фирме и получения счета-фактуры, содержащего все необходимы данные о наименовании, количестве, стоимости с указанием на внесенные собственные средства заемщика (30% стоимости товара в случае приобретения импортных товаров и 20% стоимости в случае приобретения продукции отечественного производства), заемщик предоставляет в банк пакет требуемых документов (будет описано далее). Затем банк, в случае положительного решения перечисляет необходимую сумму на счет клиента “до востребования” с последующим перечислением этой суммы по поручению клиента на счет фирмы. В дальнейшем заемщик обязан проводить гашение ссудной задолженности согласно установленных банком правил”.**Таким образом, кредитный договор является важным средством регулирования отношения, вытекающих из денежных обязательств.

Для заключения гражданско-правовых договоров, в т.ч. и кредитного договора, главой 28 Гражданского кодекса Российской Федерации (ст. ст. 432 - 439 ГК РФ часть первая) установлена определенная процедура.

Кредитный договор считается заключенным при соблюдении двух условий: первое - соблюдение его формы и второе - достижение соглашения по всем его существенным условиям (ст. 432 ГК РФ часть первая).

При этом существенными являются следующие условия:

- о предмете договора;

- условия, которые названы в законе или иных правовых актах как существенные (например, получение процентов по кредитному договору);

- все те условия, относительно которых по заявлению одной из сторон должно быть достигнуто соглашение (например, если одна из сторон настаивает на нотариальном удостоверении кредитного договора, хотя по закону этого не требуется).

Несоблюдение этих условий влечет за собой признание договора незаключенным и применение последствий недействительности сделки (ст. 167 ГК РФ часть первая).

Договор заключается посредством направления оферты одной из сторон и ее акцента другой стороной. Офертой по кредитному договору (ст. 435 ГК РФ часть первая) признается предложение заключить договор, адресованное одному или нескольким лицам. Например, акционерное общество (или гражданин) обращается к банку (или к нескольким банкам) с просьбой предоставить кредит, или банк предлагает одному акционерному обществу (или несколькими акционерным обществам) свои услуги по кредитованию. Это предложение должно в обязательном порядке содержать существенные условия, необходимые для заключения кредитного договора. Это предложение должно быть в форме проекта договора, письма, заявления и т.д. Оферта не может быть сделана устно, т.к. кредитный договор должен быть заключен в письменной форме.

До получения оферты адресатом, она может быть отозвана лицом, направившим ее. В случае одновременного получения адресатом оферты и извещения о отзыве, оферта считается отозванной. Получение оферты адресатом влечет для направившего ее лица определенные правовые последствия.

Согласно ст. 436 ГК РФ часть первая полученная адресатом оферта не может быть отозвана в течение срока, установленного для ее акцента, если иное не вытекает из существа предложения. Нарушение правила о сроках акцента может повлечь возникновение обязанности возместить убытки, которые понесла другая сторона в связи с отзывом оферты. Ответ о согласии заключить договор на других условиях, чем предложены в оферте, не является акцентом и признается отказом от акцента (ст. 443 ГК РФ часть первая).

В момент получения акцента лицом, направившим оферту, договор считается заключенным (ст. 433 ГК РФ часть первая), а значит лицо, согласившееся на заключение договора не вправе отказаться от его исполнения, оно может лишь ставить вопрос о его расторжении. Молчание в соответствии со ст. 438 п.2 ГК РФ часть первая не является акцентом, если иное не вытекает из закона. Акцентом может служить не только письменный ответ, но и совершение лицом, получившим оферту действий по выполнению указанных в ней условий договора (перечисление денег и т.д.). Действия должны быть совершены в срок, установленный в акценте (ст. 440 ГК РФ часть первая). По истечении срока для акцента кредитного договора и наличии согласия со стороны клиента считается, что кредитный договор заключен. В литературе обязанность кредитора предоставить денежные средства рассматривается как предварительное обязательство заключить в дальнейшем договор займа.

Как уже говорилось ранее, кредитный договор должен быть заключен в письменной форме. Несоблюдение этой формы заключения кредитного договора (ст. 166, 820 ГК РФ часть первая и часть вторая) влечет ее недействительность. При этом каждая из сторон должна вернуть другой все полученное по этому договору (двойная реституция) ст. 167 ГК РФ часть первая.

Судебная практика доказывает, что ошибки, допущенные какой-либо из сторон кредитных отношений (как правило, кредитором) на стадии заключения кредитного договора, в конечном итоге приводят к невозврату кредитных средств. Поэтому, именно на этом этапе особое внимание сторонам следует уделить на юридические аспекты, обозначенные в кредитном договоре.

“Одной из главных проблем наряду с другими в современной банковской системе России является значительный объем невозвращенных кредитов, в результате чего значительная часть банковских активов оказалась обесцененной и иммобилизованной, а также недостатки действующего законодательства, неурегулированность многих юридических аспектов деятельности банков, осуществления банковского надзора. Эти проблемы в значительной степени усугубили действие неблагоприятных внешних и внутренних факторов, которые и предопределили возникновение предкризисной ситуации в банковской сфере России в ноябре - декабре 1997 года. Положение дел оставалось тяжелым и в период с января по август 1998 года. Неспособность Правительства России погашать внутренний долг привела к остановке финансовых рынков, скачку валютного курса и как следствие - резкое снижение платежеспособности банков, снижение доверия к банкам со стороны населения, предприятий, иностранных партнеров. В этой связи Правительством Российской Федерации и Центральным банком Российской Федерации был разработан комплекс мер по преодолению финансово-банковского кризиса. Составной частью этих мер является реконструкция банковской системы Российской Федерации, направленная на восстановление банковской системы в России”.*

Затронутый выше вопрос является темой для отдельного рассмотрения, выходящего за рамки данной дипломной работы. Вместе с тем, как отмечают многие экономисты и правоведы в сфере финансов понимание происходящих в нашей стране кризисных процессов, поиск путей выхода из него, вынуждает многие коммерческие банки страны пересматривать свою кредитную политику в сторону усиления правовой и экономической безопасности.

Каждый банк должен иметь четкую и детально проработанную программу развития кредитных операций, в которой формируются цели, принципы и условия выдачи кредитов разным категориям заемщиков (предельные размеры ссуд, требования к обеспечению и погашению и т.д.). Согласно методике рекомендаций к положению Банка РФ “О порядке предоставления кредитными организациями денежных средств и их возврата” от 31.08.1998 № 54-П принятия банком решения о целесообразности предоставления денежных средств клиенту, банку-кредитору следует тщательно изучить все представленные заемщиком документы (заявка клиента, подпись руководителя и главы банка, копии учредительных документов, бухгалтерскую, статистическую и финансовую отчетность (баланс и приложения к нему, расшифровки отдельных показателей деятельности), бизнес-план, планы маркетинга, производства и управления, прогноз денежных потоков заемщика с его контрагентами на период погашения предоставленных денежных средств (график поступления платежей клиента-заемщика); технико-экономическое обоснование, характеризующее сроки окупаемости и уровень рентабельности кредитуемой сделки), а также провести проверку достоверности кредитуемых сделок, изучить кредитную историю клиента заемщика, провести анализ по вопросу наличия или отсутствия задолженности по обязательствам клиента-заемщика, в том числе просроченной, проверить полномочия должностных лиц заемщика, подписывающих кредитный договор, проверить наличие и качество обеспечения (залог, банковская гарантия, поручительство и т.д.).

Помимо вышеуказанных документов, от заемщика в процессе подготовки к заключению кредитного договора, следует запросить карточку с образцами подписей лиц, уполномоченных подписывать соответствующие договора и распоряжаться средствами на счету клиента-заемщика.

Кроме того, следует организовывать и проводить тематические беседы с потенциальными заемщиками банка. Эти встречи необходимо проводить на регулярной основе и в течение всего срока действия кредитного договора.

“Важным этапом в ходе подготовки к подписанию кредитного договора является оценка кредитоспособности клиента-заемщика и риска, связанного с выдачей кредита. Особое внимание необходимо уделить следующим моментам:

- личность заемщика, его репутация в деловом мире, готовность выполнять взятые на себя обязательства;

- финансовые возможности, т.е. способность погасить кредит за счет текущих денежных поступлений, или от продажи активов;

- имущество заемщика;

- обеспечение, т.е. виды и стоимость активов, предлагаемых в качестве залога при получении кредита и т.д.;

- состояние экономической конъюктуры и другие внешние факторы, могущие повлиять на положение заемщика”.*