Навигация

Если цена готовой продукции останется без изменения, кривая отраслевого спроса может быть определена как сумма спроса всех входящих в отрасль фирм

1. Если цена готовой продукции останется без изменения, кривая отраслевого спроса может быть определена как сумма спроса всех входящих в отрасль фирм.

2. Если в результате снижения цены ресурса цена готовой продукции снизится, то отраслевой спрос будет меньше суммы спроса всех входящих в отрасль фирм. Почему так происходит? Снижение издержек приведет к увеличению отраслевого предложения, что, в свою очередь, снизит равновесную цену. Если бы цена осталась на прежнем уровне, расширение производства было бы более значительным и для его обеспечения потребовалось бы больше ресурсов. Поэтому спрос отрасли на ресурс менее эластичен, чем спрос отдельной фирмы. Спрос на ресурс в экономике можно получить, суммируя спрос на данный ресурс со стороны всех отраслей, его использующих.

Отметим основные факторы, влияющие на эластичность спроса на ресурс.

1. Изменение предельной доходности ресурса. Если предельная доходность снижается медленно, то спрос на ресурс относительно эластичен. И наоборот, если скорость падения доходности высока, спрос имеет тенденцию относительной неэластичности.

2. Взаимозаменяемость ресурсов. Если данный ресурс может быть легко заменен другим, спрос на него будет относительно эластичным.

3. Доля ресурса в издержках фирмы. Эластичность спроса на ресурс в условиях рыночной экономики будет тем выше, чем большую долю данный ресурс занимает в структуре затрат предприятия. Например, повышение цен на энергоресурсы заставило производителей сократить их потребление, использовать энергосберегающее оборудование. С другой стороны, затраты на канцелярские принадлежности занимают лишь малую долю в издержках фирмы, и их подорожание вряд ли отразится на объеме их использования.

4. Эластичность спроса на готовую продукцию, производимую с помощью данного ресурса. Спрос на продукты питания, такие как молоко, мясо, хлеб, относительно неэластичен, поэтому спрос на сырье для их производства также будет иметь тенденцию к неэластичности.

5. Эластичность спроса на ресурс со стороны отдельной фирмы зависит также от структуры рынка готовой продукции. Если рынок готовой продукции является чисто конкурентным, то эластичность спроса фирмы на ресурс будет выше, чем в условиях несовершенной конкуренции.

Глава 3. Рынок труда

Рынок труда (рабочей силы) — важная и многоплановая сфера экономической и социально-политической жизни общества. -На рынке труда получает оценку стоимость рабочей силы, определяются условия ее найма, в том числе величина заработной платы, условия труда, возможность получения образования, профессионального роста, гарантии занятости и т.д. Рынок труда отражает основные тенденции в динамике занятости, ее основных структурах (отраслевой, профессионально-квалификационной, демографической), т.е. в общественном разделении труда, мобильность рабочей силы, масштабы и динамику безработицы.

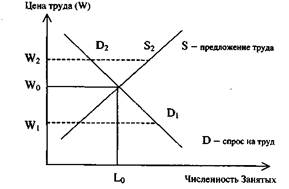

3.1. Механизм функционирования рынка труда и теоретические подходы к его анализуВ западных экономических теориях рынок труда — это рынок, где реализуется лишь один из прочих производственных ресурсов. Здесь можно выделить четыре основных концептуальных подхода к анализу функционирования современного рынка труда. В основе первой концепции лежат постулаты классической политэкономии. Ее придерживаются в основном неоклассики (Дж. Перри, М. Фелдстайн, Р. Холл), а в 80-х гг. ее поддерживали также сторонники концепции экономики предложения (Д. Гилдер, А. Лаффер и др.). Приверженцы этой концепции полагают, что рынок труда, как и все прочие рынки, действует на основе ценового равновесия, т.е. основным рыночным регулятором служит цена — в данном случае рабочей силы (заработная плата). Именно с помощью заработной платы, по их мнению, регулируется спрос и предложение рабочей силы, поддерживается их равновесие. Инвестиции в образование и квалификацию (в человеческий капитал) — это аналоги инвестиций в машины и оборудование. Согласно модели ценового равновесия, индивид «инвестирует в квалификацию» до тех пор, пока не понижается норма прибыли на эти вложения. Из неоклассической концепции следует, что цена на рабочую силу гибко реагирует на потребности рынка, увеличиваясь или уменьшаясь в зависимости от спроса и предложения, а безработица невозможна, если на рынке труда существует равновесие.

Поскольку всерьез говорить об изменении заработной платы в точном соответствии с колебаниями спроса и предложения, тем более об отсутствии безработицы, не приходится, сторонники этой концепции ссылаются на некие «несовершенства» рынка, которые и приводят к несоответствию их теории с жизнью. К ним относят влияние профсоюзов, установление государством минимальных ставок заработной платы, отсутствие информации и т.п.

Выдвигается также тезис о якобы добровольном характере безработицы. Однако если безработица носит добровольный характер, то почему она колеблется в зависимости от фазы экономического цикла? Выдвигается и тезис о «поиске» рабочего места как явлении, вызывающем нестабильность рынка. Суть его заключается в том, что •наемные работники очень разборчивы и стремятся к максимально выгодной работе. Однако и в этом случае не ясно, почему таких работников бывает то Л—5%, то все 15%? Но главный вопрос, на который не могут ответить сторонники неоклассического подхода, заключается в том, почему все наемные работники в случае превышения их предложения над спросом не предлагают свою рабочую силу по более низкой цене?

Кейнсианский Иного подхода к объяснению функционирования подход рынка труда придерживаются кейнсианцы и монетаристы. В отличие от неоклассиков они рассматривают рынок труда как явление постоянного и фундаментального неравновесия. Кейнсианская модель (Дж.М. Кейнс, позже Р. Гордон и др.), в частности, исходит из того, что цена рабочей силы (заработная плата) жестко фиксирована и практически не меняется (особенно в сторону уменьшения). Этот элемент модели никак не доказывается, он берется как безусловный факт. Поскольку же цена (заработная плата), поданной концепции, не является регулятором рынка, такой регулятор должен быть привнесен извне. Его роль отводится государству, которое, уменьшая или увеличивая совокупный спрос, может данное неравновесие ликвидировать. Таким образом, спрос на рабочую силу по этой модели регулируется не колебаниями рыночных цен на труд, а совокупным спросом, иначе — объемом производства.

Как и сторонники кейнсианского подхода, представители школы монетаристов (прежде всего М. Фридмен) исходят из жесткой структуры цен на рабочую силу, более того — из предпосылки их однонаправленного, повышательного движения. Монетаристами вводится понятие некоего «естественного» уровня безработицы, отражающего структурные характеристики рынка труда, делающего цены на нем негибкими, препятствующими нормальному его функционированию, усугубляющими его неравновесие и, стало быть, безработицу.

По мнению представителей данной школы, для, например, американского рынка труда такими негативными факторами, усиливающими рыночное неравновесие, является установление государством минимального уровня заработной платы, сильные позиции профсоюзов, отсутствие необходимой информации о наличии вакансий и резервной рабочей силы. Для уравновешивания рынка монетаристы предлагают использовать инструменты денежно-кредитной политики. Речь, в частности, идет о необходимости использовать, такие рычаги, как учетная ставка центрального банка, размеры обязательных резервов коммерческих банков на счетах центрального банка.

Еще один распространенный теоретический подход к механизму функционирования рынка труда представлен школой ин-ститупионалистов (например, Дж. Данлоп, Л. Ульман). Основное внимание в ней уделяется анализу профессиональных и отраслевых различий в структуре рабочей силы и соответствующих уровней заработной платы. Здесь прослеживается отход от макроэкономического анализа и попытка объяснить характер рынка особенностями динамики отдельных отраслей, профессиональных демографических групп.

В марксистской экономической теории рынок труда определяется как рынок особого рода. Его рынка труда отличает от других рынков разница товара «рабочая сила» и физического капитала. Если рабочая сила в процессе труда создает стоимость, то все прочие виды ресурсов лишь переносятся на новую стоимость самим трудом. В силу этого марксисты полагают, что рынок рабочей силы, хотя и подчиняется общим рыночным закономерностям, имеет существенные особенности, поскольку сама рабочая сила как субъективный фактор производства, будучи товаром, может в то же время активно влиять на соотношение спроса и предложения, на свою рыночную цену.

Ни один из перечисленных выше подходов не дает полной и адекватной картины механизма функционирования рынка рабочей силы, хотя они и отражают отдельные его элементы.

Представляется, что большинство рассматриваемых концепций построены на неверной посылке о сопоставимости рынка рабочей силы со всеми другими рынками ресурсов, например, о заданное™ и неизменности ряда параметров рабочей силы, приходящей на рынок труда. Полагают, в частности, что квалификация работника всегда приобретается до прихода его на рынок труда, а это далеко не всегда верно, так как во многих случаях работник получает квалификацию уже на производстве, т.е. после приема на работу. Это значит, что оценить на рынке его потенциал достаточно сложно.

Другой постулат гласит, что производительность труда человека заранее известна. Ясно, что и это не так, поскольку существует множество методов мотивации, способных поднять производительность труда. Очевидно также, что не только заработная плата служит для работника достаточной оценкой его труда и отражением степени его удовлетворенности своим положением в производстве и на рынке труда. Это также ставит под сомнение упрощенный рыночно-ценовой подход к человеку. Весьма нелегко оценить потенциал человека на рынке труда еще и потому, что в процессе труда основной вклад в производство достигается в большинстве случаев путем не индивидуальных, а коллективных усилий.

Таким образом, рынок труда, подчиняясь в целом законам спроса и предложения, по многим принципам механизма своего функционирования представляет собой рынок особого рода, имеющий ряд существенных отличий от других товарных рынков. Регуляторами здесь являются факторы не только макро- и микроэкономические, но и социальные и социально-психологические, отнюдь не всегда имеющие отношение к цене рабочей силы — заработной плате.

В реальной экономической жизни на динамику рынка труда действует целый ряд факторов, влияющих как на предложение рабочей силы, так и на спрос на нее. Так, предложение рабочей силы определяется в первую очередь факторами демографическими — уровнем рождаемости, темпами роста численности трудоспособного населения, его половозрастной структурой. В США, например, среднегодовые темпы прироста населения сократились с 30-х до 90-х гг. с 1,8 до 1 %. Это заметно повлияло на динамику предложения на рынке труда.

Помимо демографического важным фактором динамики рынка является степень экономической активности различных демогр" фиче-ских и этнических групп трудоспособного населения. Например, быстрое вовлечение женщин в состав рабочей силы, обусловленное активизацией их социальной роли, привело к росту предложения рабочей силы. Уровеньжономического участия женщин в рабочей силе-США возрос с 34 в 1950 г. до почти 60% в 1992 г.

Серьезное влияние на динамику рабочей силы оказывают процессы иммиграции. В США она составляет в среднем 20% прироста населения страны. Помимо легальных в США проживает несколько миллионов нелегальных иммигрантов, в основном выходцев из стран Латинской Америки. Ясно, что процесс иммиграции в страну увеличивает общее предложение рабочей силы на рынке труда и усиливает на нем конкуренцию. Процесс иммиграции, как политической, так и трудовой, регулируется в США специальным законодательством. Оно направлено на ограничение въезда в страну низкоквалифицированной рабочей силы, устанавливает соответствующие квоты на въезд, поощряя при этом приезд в США кадров высшей квалификации (так называемая утечка мозгов, brain-drain).

Со стороны спроса главным фактором динамики занятости является состояние экономической конъюнктуры, фаза экономического Цикла. Помимо этого серьезное влияние на потребность в рабочей силе оказывает научно-технический прогресс.

Еще совсем недавно рабочая сила не рассматривалась в качестве товара. Несомненно, однако, что в рынка труда реальной жизни, не очень сопряженной с политэкономнческими представлениями, миллионы людей в нашей стране вступали и вступают в отношения найма. Но несомненно и то, что существовавший (да во многом существующий и поныне) рынок труда был в нашей стране своего рода квазирынком, порождением административной экономики, отягощенным многочисленными диспропорциями.

Главное, что отличает наш рынок труда от реального, это наличие административных, правовых и экономических ограничений, все еще препятствующих свободной продаже рабочей силы по наиболее выгодным условиям для большинства работников. Это и наличие прописки, и отсутствие реального рынка жилья при его огромном дефиците, и все еще подавляющее преобладание государственной собственности, и неразвитость механизмов государственного регулирования и социальной поддержки в сфере занятости.

Рынок труда в России несбалансирован. Это относится ко всем его сферам —региональной, профессиональной, квалификационной, отраслевой, демографической. Существуют как трудоизбыточ-ные регионы (юг России, Северный Кавказ, некоторые крупнейшие города), так и регионы, испытывающие хроническую нехватку трудовых ресурсов (центр и север России, Дальний Восток и др.). Ощущается острая нехватка рабочих и специалистов во многих отраслях экономики при растущей безработице.

Несмотря на все эти трудности, можно надеяться, что с нынешним квазирынком будет достаточно скоро покончено. В обстановке конкуренции предприятия будут стремиться к оптимизации состава и численности работников, работники же, в свою очередь, получат возможность поиска работы на наиболее выгодных условиях. Все это, однако, может быть реализовано только при создании подлинно конкурентной среды на основе приватизации, при отмене прописки, препятствующей свободному передвижению рабочей силы, при создании рынка жилья и действенной системы содействия найму.

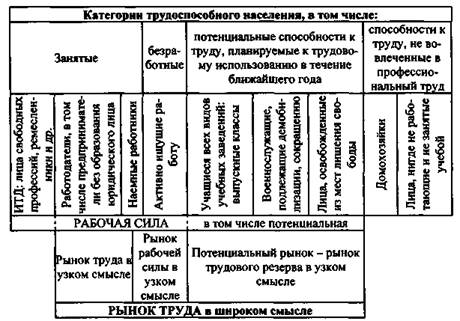

3.2. Сегментация рынка труда. Структура рабочей силыБольшинство исследователей приходят к выводу о двойственности современного рынка труда, где функционируют по крайней мере два неконкурирующих друг с другом рынка рабочей силы, или два сегмента единого рынка рабочей силы. Наиболее упрощенная формула этой сегментации — наличие рынков: а) первичных (независимых и подчиненных) и б) вторичных рабочих мест и групп рабочей силы.

Первичные независимые рабочие рынка труда места занимают специалисты с высшим и средним специальным образованием, управляющие и администраторы всех звеньев и высококвалифицированные рабочие. Это высокооплачиваемые группы рабочей силы, имеющие высокий уровень квалификации, надежные гарантии занятости. Первичные подчиненные рабочие места занимают техники, административно-вспомогательный персонал и рабочие средней квалификации. Здесь также относительно высоки уровень заработной платы и гарантии занятости. Вторичные рабочие места, как правило, не требуют специальной подготовки и значительной квалификации. Их занимают работники обслуживания, неквалифицированные рабочие, низшие категории служащих. Они концентрируются преимущественно в небольших фирмах и на второстепенных предприятиях.

Однако можно констатировать появление в наиболее развитых странах нового типа сегментации рынка труда: а) рынок, охватывающий быстрорастущие наукоемкие производства и отрасли сферы услуг с гораздо меньшим средним уровнем концентрации и смешанной в квалификационном отношении рабочей силой;

б) рынок в старых, традиционных секторах экономики, бывших в недавнем прошлом главными.

Одновременно отметим ослабление так называемого внутреннего рынка труда крупных компаний традиционных отраслей (и не только их) и все большую ориентацию фирм на внешние по отношению к ним источники кадрового обеспечения. Следует помнить, что крупнейшие компании, не полагаясь на общую систему образования, создали свою сеть профессиональной подготовки и переподготовки кадров, она эффективно действует и в настоящее время. Однако с середины 80-х гг. многие фирмы наиболее развитых стран в меньшей степени, чем прежде, осуществляют подготовку непосредственно на рабочем месте, предпочитая принимать готовых специалистов извне. Кроме того, распространяется тенденция временного найма по контракту для выполнения конкретных задач. Возникло даже немало фирм, которые занимаются посредническими функциями и подготовкой кадров с целью предложения рабочей силы по временному контракту различным компаниям.

К работникам обслуживания в американской статистике относят: поваров, официантов, медицинский обслуживающий персонал, полицейских, пожарников, прислугу, уборщиков и т.п.

Усиливающаяся ориентация компаний на работников, подготовленных и переподготовленных вовне, объясняется также ростом мобильности1 рабочей силы. Мобильность рабочей силы сегодня все чаще определяется принадлежностью не к фирме (раньше для многих категорий работников преобладало внутрифирменное перемещение и продвижение), а к той или иной профессии. По данным национального бюро экономического анализа США на конец 80-х гг., американские рабочие и служащие в течение трудовой жизни меняли работу в среднем более 10 раз. Среди специалистов-электронщиков Силиконовой долины, например, производственная текучесть2 в 80-х гг. составила 30%. Ясно, что такую высокую текучесть специалистов высшей квалификации никак нельзя отнести на счет плохих условий труда, с чем обычно связана текучесть неквалифицированных групп рабочей силы.

К рабочей силе статистика в развитых странах обычно относит всех занятых (включая военнослужащих) и безработных. Синонимом понятию является категория «экономически активное население». В статистике выделяется также гражданская рабочая сила, исключающая военнослужащих. Занятыми считаются: а) лица, работающие в течение недели на момент статистического опроса за плату или на собственных предприятиях; б) лица, проработавшие не менее 15 ч в неделю бесплатно на предприятиях, принадлежащих членам их семей; в) временно нетрудоспособные и находящиеся в отпусках. Всех занятых статистика делит на работающих полную и неполную рабочую неделю. В США, например, к первой категории относятся лица, проработавшие 35 ч и более в течение недели, а ко второй — проработавшие от одного до 34 ч в неделю. Исходя из этого применяются различные показатели занятости: общая численность занятых, численность занятых в пересчете на полный рабочий день, отработанные за определенный период человеко-часы.

Наемные работники составляют в среднем более 90% всей рабочей силы в наиболее развитых странах с рыночной экономикой. Определенную часть рабочей силы составляют также так называемые самостоятельные работники, являющиеся в массе своей мелкими предпринимателями, не использующими, как правило, наемный труд, и многие лица свободных профессий (адвокаты, журналисты, писатели и др.).

Глава 4. Финансовый рынок

Финансовый рынок (рынок ссудных капиталов) — это механизм перераспределения капитала между кредиторами и заемщиками при помощи посредников на основе спроса и предложения на капитал. На практике представляет совокупность кредитно-финансовых институтов, направляющих поток денежных средств от собственников к заемщикам и обратно. Главная функция финансового рынка (рынка ссудных капиталов) состоит в трансформации бездействующих денежных средств в ссудный капитал.

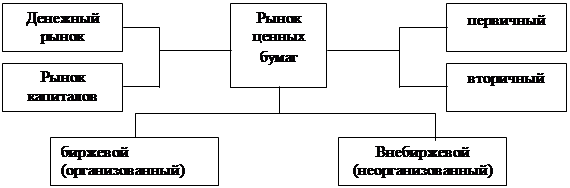

4.1. Денежный рынок и рынок капиталовФинансовый рынок разделяется на денежный рынок финансового и рынок капиталов. Под денежным рынком понимается рынок краткосрочных кредитных операций (до одного года). В свою очередь денежный рынок подразделяется обычно на учетный, межбанковский и валютный рынки.

К учетному рынку относят тот, на котором основными инструментами являются казначейские и коммерческие векселя, другие виды краткосрочных обязательств (ценные бумаги). Таким образом, на учетном рынке обращается огромная масса краткосрочных ценных бумаг, главная характеристика которых — высокая ликвидность и мобильность.

Межбанковский рынок — часть рынка ссудных капиталов где временно свободные денежные ресурсы кредитных учреждений привлекаются и размещаются банками между собой, преимущественно в форме межбанковских депозитов на короткие сроки. Наиболее распространенные сроки депозитов — 1, 3 и 6 месяцев, предельные сроки — от 1 дня до 2 лет (иногда 5 лет). Средства межбанковского рынка используются банками не только для краткосрочных, но и для средне- и долгосрочных активных операций, регулирования балансов, выполнения требований государственных регулирующих органов.

Валютные рынки обслуживают международный платежный оборот, связанный с оплатой денежных обязательств юридических и физических лиц разных стран. Специфика международных расчетов заключается в отсутствии общепринятого для всех стран платежного средства. Поэтому необходимым условием расчетов по внешней торговле, услугам, инвестициям, межгосударственным платежам является обмен одной валюты на другую в форме покупки или продажи иностранной валюты плательщиком или получателем. Валютные рынки — официальные центры, где совершается купля-продажа валют на основе спроса и предложения.

Рынок капиталов охватывает средне- и долгосрочные кредиты, а также акции и облигации. Он подразделяется на рынок ценных бумаг (средне- и долгосрочных) и рынок средне- и долгосрочных банковских кредитов. Рынок капиталов служит важнейшим источником долгосрочных инвестиционных ресурсов для правительств, корпораций и банков. Если денежный рынок предоставляет высоко ликвидные средства в основном для удовлетворения краткосрочных потребностей, то рынок капиталов обеспечивает долгосрочные потребности в финансовых ресурсах.

Финансовый рынок можно рассматривать и как совокупность первичного и вторичного рынков, а также делить на национальный и международный. Первичный рынок возникает в момент эмиссии ценных бумаг, на нем мобилизуются финансовые ресурсы. На вторичном рынке эти ресурсы перераспределяются, и даже не один раз. В свою очередь, вторичный рынок подразделяется на биржевой и небиржевой. На последнем происходит купля-продажа ценных бумаг, по каким-либо причинам не котирующихся на бирже (например, через банки).

Государство может также поощрять и защищать развитие финансового рынка, от состояния которого в значительной мере зависит устойчивое функционирование национальной экономики. В первую очередь такая политика проводится через придание рынку и его составляющим организационной завершенности, стандартизацию операций и жесткий контроль. Этими вопросами в странах рыночной экономики специально занимаются такие учреждения, как Комиссия по ценным бумагам и биржам в США или Французская комиссия по биржевым операциям. В отдельных странах (например, в европейских) государство принимает непосредственное участие в создании и поддержании рынков отдельных финансовых активов, и даже фондовые биржи в ряде случаев являются государственными учреждениями. Возможны также и «защитные» законы и постановления, ограждающие национальные кредитно-финансовые институты от иностранного проникновения и излишней конкуренции.

4.2. Рынок ценных бумагНа рынке ценных бумаг обращаются средне- и долгосрочные ценные бумаги. Под ценной бумагой понимается продаваемый и покупаемый финансовый документ, дающий право его владельцу на получение в будущем денежной наличности. К ценным бумагам относятся вексель, чек, акция, облигация, депозитный сертификат, казначейское обязательство или другие аналогичные документы.

Существуют различные виды ценных бумаг. Ценные бумаги с фиксированным доходом (их называют также долговыми обязательствами) представлены облигациями, депозитными сертификатами, векселями. Облигации — долговые обязательства корпорации, выпускаемые обычно большими партиями. Они являются свидетельством того, что выпустившая их компания обязуется выплатить владельцу облигации в течение определенного времени проценты по ней, а по наступлении срока выплаты — погасить свой долг перед владельцем облигации. В любом случае облигация представляет собой долг, а ее держатель является кредитором (но не совладельцем, как акционер).

Депозитный сертификат — финансовый документ, выпускаемый кредитными учреждениями. Он является свидетельством этого учреждения о депонировании денежных средств, удостоверяющим право вкладчика на получение депозита. Различаются депозитные сертификаты до востребования и срочные, на которых указан срок изъятия вклада и размер причитающегося процента. Повсеместно принимается инвесторами, различными компаниями и учреждениями.

Вексель — необеспеченное обещание корпорации-должника выплатить в назначенный срок долг и процент по нему. Он стоит на последнем месте среди долговых обязательств фирмы.

Государственные ценные бумаги — это долговые обязательства правительства. Они отличаются по датам выпуска, срокам погашения, по размерам процентной ставки. В нашей стране, например, из истории известны индустриальные и военные займы. Аналогичные займы в виде ценных бумаг по сей день выпускают правительства почти всех стран, когда расходы государства превышают его доходы. В определенном смысле это альтернатива денежной эмиссии и, следовательно, инфляции в случае дефицита государственного бюджета.

Сегодня в большинстве зарубежных стран обращаются государственные ценные бумаги нескольких видов. Первый — это казначейские векселя. Срок их погашения, как правило, 91 день. Второй — казначейские обязательства со сроком погашения до 10 лет. Третий — казначейские облигации со сроком погашения от 10 до 30 лет. Эти виды ценных бумаг выпускают для кредитования государственного долга: кратко-, средне- и долгосрочного. Соответственно отличаются и процентные выплаты по ним. В начале 90-х гг. в США выплаты по казначейским векселям составляли порядка 6, по казначейским облигациям — порядка 7%. В России выпускаются государственные краткосрочные облигации и государственные облигации 30-летнего внутреннего займа, а также муниципальные облигации (см. ниже).

2. Ценные бумаги с нефиксированным доходом. Это прежде всего акции, т.е. ценные бумаги, удостоверяющие владение паем в капитале акционерного общества и дающие право на получение части прибыли в виде дивиденда.

3. Смешанные формы. Здесь надо назвать конверсионные долговые обязательства и опционные займы, которые обладают известным сходством с промышленными облигациями и представляют собой переходную к акциям форму ценной бумаги с фиксированным доходом. Поэтому их эмиссия часто регулируется соответствующими национальными законами об акционерном деле. Оба вида ценных бумаг имеют твердо фиксированный процент. Отличие этих ценных бумаг от промышленных облигаций состоит в том, что их покупка связана с возможностью в дальнейшем приобретать акции.

Рассмотрим более подробно два основных вида ценных бумаг в мире — облигации и акции.

4.3. Облигации и акцииНаряду с центральным правительством и его органа-облигации облигации для кредитования задолженности выпускают и местные органы власти. Это уже иной тип ценных бумаг—муниципальные облигации. Как и другие облигации, они представляют собой обязательства по возмещению долга к определенному сроку с выплатой фиксированных процентов. Выпуск муниципальных облигаций в последние годы был фантастически быстрым. Привлекательными для инвестирования муниципальные облигации (впрочем, как и облигации центрального правительства) становятся главным образом потому, что годовые процентные выплаты по ним не облагаются государственными, а в ряде случаев и муниципальным налогом. Муниципальные облигации начали выпускаться и в России.

Самую большую группу муниципальных облигаций составляют облигации по общим обязательствам. Обеспечением их служат все налоговые поступления, находящиеся в распоряжении штата, муниципалитета или организации, их выпустившей. В отличие от них специальные налоговые облигации менее надежны, так как обеспечиваются поступлениями от налога какого-то одного вида. Облигации ведомств жилищного строительства выпускаются для финансирования строительства, что делает их облигациями высокого класса наравне с государственными.

Другой распространенный тип облигаций — это облигации компаний. Привлекательность этих (как, впрочем, и других облигаций) в том, что они, в отличие от акций, могут продаваться по эмиссионной стоимости (эмиссионному курсу) ниже их номинальной стоимости (номинального курса), например, за 98 вместо 100. Такая скидка с цены называется дизажио. Кроме того, может быть достигнута договоренность, что и погашение облигаций будет проведено не по номинальному, а по более высокому курсу, например, по 103 вместо 100. Таким образом, возникает надбавка, или ажио, которая при соответствующем сроке облигаций представляется как дополнительный доход (наряду с процентными платежами).

Суммарный доход (процент и ажио или дизажио) облигации считается важным показателем при оценке условий облигации. В большинстве случаев вкладчики приобретают эти ценные бумаги по курсу, отличному от номинального. В соответствии с этим доход и номинальный процент по облигации могут существенно отличаться.

На сегодняшний день существует много различных видов промышленных облигаций. Так, имеются «вечные» рентные бумаги, владельцы которых получают только процентные платежи без права возврата ссуды; облигации, погашаемые при выполнении определенных условий, и т.п.

Таким образом, облигации как долговые обязательства дают большую по сравнению с акциями защиту от потери капиталовложений и потому до недавнего времени традиционно приносили и меньший доход. Самый низкий доход и по сей день дают имеющие практически полную гарантию погашения государственные облигации. Все прочие виды долговых ценных бумаг, включая новейшие, доказали свою выгодность для определенных групп инвесторов, найдя свое место на рынке. Например, муниципальные облигации представляют уникальное сочетание высокой надежности и прибыльности за счет того, что доходы по ним не подлежат налогообложению.

Из ценных бумаг с нефиксированным доходом нужно сказать прежде всего об акциях. Они выпускаются акционерными компаниями для увеличения собственного капитала. В соответствующих законах о них в отдельных странах установлена минимальная величина для акционерного капитала. Например, в Германии по закону об акционерных компаниях минимальный акционерный капитал должен составлять 100 000 марок, его следует разделить на акции с минимальной стоимостью 50 марок. Однако в обращении находятся также акции с номинальной стоимостью в 100 марок, кроме того, как исключение, возможны акции и на другие суммы.

Во Франции акции эмитируются, как правило, с номинальной стоимостью 100 французских франков. В Великобритании акции часто имеют номинальную стоимость 1 фунт стерлингов, однако существуют и акции в 25 пенсов. Итальянские акции выпускаются стоимостью 500 или 1000 лир. В Японии номинальная стоимость акции составляет 50 иен, в США — от 1 до 12,50 долл. В России до сих пор таких ограничений не было.

Что же такое акция? Акция — это во-первых, титул собственности, а во-вторых, право на часть прибыли, именуемую дивидендом.

Одна из главных особенностей акции как титула собственности заключается в том, что акционер не имеет права потребовать у акционерного общества вернуть ему внесенную сумму. Именно это позволяет акционерному обществу свободно распоряжаться своим капиталом, не опасаясь, что часть его придется вернуть акционерам. Отсюда вытекает, что акция — бессрочная бумага, она не выпускается на какой-то заранее оговоренный период. Жизнь акции обрывается лишь с прекращением существования акционерного общества. Это происходит при добровольной ликвидации, поглощении другой компанией или слиянии с ней, при банкротстве.

Акция как титул собственности обладает еще одной ключевой чертой: правом голоса. В нем реализуется возможность каждого акционера как совладельца акционерного капитала общества участвовать в управлении последним.

Вторая классическая черта акций — служить правом на часть прибыли — специфична прежде всего тем, что акционерное общество не берет на себя никаких безусловных обязательств производить регулярные выплаты держателям его акций. Если компания не выплачивает дивиденды, акционеры не имеют возможности взыскать их по суду или объявить компанию банкротом. Они—совладельцы капитала, и как таковые добровольно берут на себя риски, связанные с возможностью убытков или разорения компании. Отсюда вытекает другая черта дивиденда — его колебания в зависимости от результатов деятельности акционерного общества в тот или иной период. Ведь акционерное общество может решить распределить между акционерами всю полученную им прибыль или только ее часть. Другая часть составит в таком случае нераспределенную прибыль, оставшуюся в распоряжении общества.

Поскольку предпринимательская деятельность — это всегда риск, то прибыль, которую она приносит, должна быть в принципе выше, чем доход, выплачиваемый, например, по государственным облигациям.

Величина дивиденда. Величина годовых дивидендов зависит от Доход на акцию прибыли, указанной в балансе акционерного общества. Обычно акционерная компания стремится стабильно выплачивать дивиденды, по возможности растущие, и тем самым демонстрировать общественному мнению свое последовательное развитие или имитировать его. К тому же, покупая, сохраняя или продавая акцию, акционер исходит из двух основных моментов. Первый из них — уровень годового дивиденда. Его обычно сравнивают с процентом, выплачиваемым по другим формам сбережений.

Такой доход едва ли можно считать привлекательным для вкладчика по сравнению с банковскими вложениями. В этом случае гораздо более важно ожидание, что биржевой курс акции возрастет и в результате выгодной продажи ценной бумаги можно будет получить прибыль. Таким образом, второй момент, воздействующий на вкладчика при покупке акции, заключается в ожидании, что ее курс будет расти. В современных условиях — это главное, что определяет курс акции.

Прежде всего различают акции на предъявителя и именные акции. Фактическое владение акцией на предъявителя означает юридическое удостоверение того, что ее владелец является акционером компании. В случае с именной акцией акционерами считаются лишь те ее владельцы, данные о которых внесены в акционерную книгу компании.

Акции подразделяются также на обычные и привилегированные. Обычные акции — это акции, владельцы которых обладают всеми правами, предусмотренными акционерным правом.

Привилегированные акции предусматривают наличие у их владельцев определенных преимуществ по сравнению с владельцами обычных акций. Одно из них состоит в том, что по привилегированным акциям выплачивается предварительно установленный дивиденд. Существует два вида привилегированных акций. Первый из них — акции с фиксированным дивидендом. Эта форма привилегированных акций по своей сути близка к облигациям.

Второй вид — это привилегированные акции с фиксированным дивидендом, которые предусматривают дополнительное участие в распределяемой прибыли компании — получение так называемых сверхдивидендов. Другой вариант таких акций предусматривает определенную доплату к фиксированному дивиденду, зависящую от величины дивиденда по обычной акции. Например, за каждый пункт дивиденда обычной акции, превышающий 10%, по привилегированной акции дополнительно выплачивается 0,5% до максимального уровня дивиденда в 20%.

Если происходит ликвидация компании, то владельцы привилегированных акций имеют преимущественное право при разделе чистого имущества фирмы. До того как происходит погашение обычных акций, владельцам привилегированных акций выплачивается сумма, превышающая их номинальную стоимость, т.е. они покрываются по рыночному курсу.

Однако для акционеров, владеющих привилегированными акциями, в данном случае есть и отрицательный момент. Если при ликвидации фирмы имеются значительные законодательно разрешенные или скрытые резервы, то они распределяются между владельцами обычных акций, в результате чего погашение обычных акций происходит по курсу, существенно превышающему их номинальную стоимость.

Таким образом, акции — самый опасный, с точки зрения вероятности потери всей инвестиционной суммы, вид ценных бумаг. В теории они должны приносить и максимальный доход. Постоянное снижение дивидендовых выплат на акции может долгое время компенсироваться ростом их рыночного курса и, следовательно, доходом на акцию. Как только такая корректировка оказывается недостаточной, начинается массовая распродажа акций и как следствие — сильное падение их курса.

Надо также отметить, что доля акций в финансировании предприятий неодинакова в различных странах. Если в США на акции приходится большая доля притекающих к компаниям финансовых средств, то в Германии доля акций в общем обороте ценных бумаг довольно незначительна.

4.4. Фондовая биржаПосредничество. В 80—90-х гг. рынок долговых ценных бумаг стал Модели более привлекательной сферой приложения как посредничества питала не только, как это было традиционно, для серьезных инвесторов, но и для тех, кто руководствуется спекулятивными соображениями краткосрочной выгоды. Гигантский объем и многообразие видов ценных бумаг превращают их куплю-продажу в нелегкое дело. Сама купля-продажа регулируется огромным количеством правил и ограничений. К тому же различные виды ценных бумаг реализуются на разных рынках.

Те, кто берет на себя функцию проведения операций с ценными бумагами, становятся посредниками. Действовать они могут как на бирже, так и вне ее, поскольку далеко не все бумаги котируются на фондовых биржах. Пространственно посредники разобщены, но они связаны между собой и образуют единое целое, постоянно вступая в контакт друг с другом. Именно это единое целое называется рынком ценных бумаг.

В отдельно взятой фондовой сделке (на фондовой бирже или вне ее) задействованы три стороны — продавец, покупатель и посредник. На начальных этапах модель предельно проста — один посредник сводит продавца с покупателем. При росте масштабов операций появляется вторая модель, и посредников уже двое: покупатель обращается к одному, продавец — к другому. При еще большей интенсивности операций складывается третья модель: теперь уже сами посредники нуждаются в помощи, в между ними появляется еще один. Назовем его центровым, а его контрагентов — фланговыми посредниками.

Посредник может действовать двояко. Во-первых, за свой счет, становясь на время владельцем бумаг и получая доход как разницу между курсами покупки и продажи. На американском рынке таких посредников называют дилерами. Во-вторых, он может работать за определенный процент от суммы сделки, т.е. за комиссионное вознаграждение, просто принимая от своих клиентов поручения на куплю-продажу ценных бумаг.

В первой и второй моделях сделки посредник может выступать либо в одном качестве, либо в другом. В третьей модели соблюдается разделение труда: центровой посредник работает за свой счет, а фланговые — на комиссионных началах. Третья модель долгое время, вплоть до середины 80-х гг., существовала на Лондонской бирже, по ней до сих пор функционирует Нью-йоркская фондовая биржа. Центровой посредник в Лондоне называется джоббером, в Нью-Йорке — специалистом. Фланговые посредники на обеих биржах именуются брокерами.

На развитом фондовом рынке единообразия в посреднических операциях нет — все три модели сосуществуют.

Традиционно наиболее представительным рынком ценных бумаг являются фондовые биржи.

Фондовая биржа представляет собой организованную определенным образом часть рынка ценных бумаг, где этими бумагами при посредничестве членов биржи совершаются сделки купли-продажи.

Фондовые ценности — это ценные бумаги, с которыми разрешены операции на бирже. Торговля ими ведется партиями, на определенную сумму или по видам, при этом сделки заключаются без наличия на бирже самих ценных бумаг.

Биржи подразделяются на товарные (оптовые сделки с зерном, металлами, нефтью и другими так называемыми биржевыми товарами) , валютные и фондовые (операции с ценными бумагами). С конца XIX — начала XX в. фондовые биржи стали важнейшими центрами национальной и международной хозяйственной жизни.

Биржевые Сегодня в мире функционирует более полутора сотен системы фондовых бирж. У каждой из них есть свои особенности, нередко существенные. Даже в Западной Европе, несмотря на попытки сформировать единый рынок ценных бумаг, в правилах деятельности фондовых бирж сохраняются значительные различия.

Наиболее крупными являются те национальные фондовые биржи, которые находятся в главном финансовом центре страны. На них концентрируются акции компаний с общенациональными масштабами операций. Провинциальные же биржи постепенно теряют свои позиции. Так складывается моноцентрическая биржевая система. В наиболее законченном виде она представлена в Англии, где Лондонская биржа именуется Международной фондовой биржей, поскольку она вобрала в себя все биржи не только Великобритании, но и Ирландии. Моноцентрическими являются также биржевые системы Японии и Франции — провинциальные биржи там еще сохранились, но роль их весьма незначительна.

В то же время в странах, устроенных по федеративному образцу, более вероятно формирование полицентрической биржевой системы, при которой примерно равные позиции занимают несколько центров фондовой торговли. Так произошло в Канаде, где лидируют биржи Монреаля и Торонто, в Австралии — биржи Сиднея и Мельбурна.

Фондовый рынок США в этом плане специфичен — он настолько обширен, что в главном финансовом центре страны нашлось место и для общепризнанного лидера — Нью-йоркской фондовой биржи, и еще одной крупной биржи — Американской фондовой; в стране функционирует и ряд провинциальных бирж. Число их за послевоенные годы сократилось, но оставшиеся достаточно прочно стоят на ногах. Поэтому биржевую систему США надо классифицировать как построенную по смешанному типу.

В современной России число зарегистрированных фондовых, инвестиционных и валютно-фовдовых отделов товарных бирж приблизилось к двумстам. Создано уже более десяти специализированных фондовых бирж, однако к активной деятельности они только приступают, российский рынок ценных бумаг еще находится на самой ранней стадии своего развития.

Роль биржи В целом роль биржи как нельзя недооценивать, так и не стоит переоценивать. Она зависит от емкости и разнообразия рынка ценных бумаг, что, в свою очередь, определяется многими обстоятельствами, главным образом в области регулирования банковского кредита. Поэтому можно найти немало стран, в том числе и в Западной Европе, где даже при высоких общих темпах экономического роста биржи занимают весьма незначительные позиции.

Следовательно, фондовая биржа — это лишь часть рынка ценных бумаг, организованная и наиболее строго регулируемая. Поэтому определение основных правил торговли ценными бумагами полезно хотя бы тем, что уже на первых порах позволяет ограничить размах незаконных (в смысле отсутствия законов) операций и способов наживать денежные средства на всеобщей некомпетентности. Фондовые биржи могут быть полезным экономическим инструментом, позволяющим направлять частные сбережения на долгосрочное финансирование экономического роста. Биржевые оценки прибыльности капиталовложений могут служить ориентиром в процессе перераспределения инвестиционных ресурсов общества.

4.5. Виды операций на рынке ценных бумагПри классификации сделок с ценными бумагами можно исходить из нескольких критериев. Наиболее важным является деление на кассовые и срочные операции. Различают также арбитражные сделки, основанные на перепродаже ценных бумаг на различных биржах, когда имеется разница в их курсах; пакетные сделки — сделки по купле-продаже крупных партий ценных бумаг.

Кассовые Типичным для кассовой операции является то, что и срочные ее выполнение в основном происходит непосредственно операции после заключения сделки. В Германии, например, операция должна быть завершена не позднее второго рабочего дня после заключения сделки. В США существуют дифференцированные сроки выполнения кассовых операций — от немедленной оплаты до пяти дней. Аналогичный принцип действует и в Великобритании. В Японии в зависимости от договора кассовые сделки могут выполняться от 1 до 14 дней, в Швейцарии на их осуществление полагается до 5 дней.

Следует указать на то, что сами ценные бумаги физически не участвуют в операциях, потому что, как правило, хранятся на специальных счетах банков. Для того чтобы перевести проданные ценные бумаги из банка покупателю, их владелец выписывает специальный чек на ценные бумаги. После введения комплексных компьютерных систем биржевых расчетов необходимость выставления чеков на ценные бумаги отпала и все переводы осуществляются с помощью ЭВМ.

Срочные операции (фьючерсы и опционы) с ценными бумагами разрешены далеко не во всех странах. Так, в Германии в 1931 г. вследствие мирового экономического кризиса они были запрещены и только с 1970 г. срочные сделки с фондовыми ценностями вновь разрешены в модифицированном виде и с определенными ограничениями. Срочные сделки широко практикуются прежде всего в США и Швейцарии.

Как правило, срочные операции с фондовыми ценностями носят явно выраженный спекулятивный характер. Биржевые спекулянты, играющие на понижение («медведи»), заключают к установленному сроку так называемые фиктивные продажи. Они продают ценные бумаги, которых еще не имеют к моменту заключения сделки (другими словами, спекулируют на падении курса). Биржевики, играющие на повышение («быки»), покупают ценные бумаги на срок в ожидании повышения курса. Сделка должна быть выполнена, как правило, к концу месяца.

«Медведи» надеются, что незадолго до окончания срока сделки, т.е. в конце месяца, они смогут купить ценные бумаги по более низкому курсу и продать их по более высокой цене, установленной в договоре срочной сделки, и таким образом получить курсовую разницу. «Быки», напротив, предполагают, что смогут продать впоследствии ценные бумаги по более высокому курсу. Для этого они по установленному в сделке курсу приобретают ценные бумаги.

Важным видом операций с ценными бумагами являются поручения на проведение биржевых операций, поступающие от инвесторов. Они бывают четырех основных видов:

1. Поручение на проведение сделки по текущему рыночному курсу. Предполагается, что брокер выполняет поручение по самому благоприятному для клиента курсу в момент, когда поручение попадает в операционный зал биржи. Ориентируясь на текущий курс, инвестор уверен, что за время, которое его поручение будет «в пути», курс сильно не изменится.

Похожие работы

... слова – это любой ресурс, создаваемый с целью производства большего количества экономических благ. Получение определенного потока товаров и услуг в будущем предполагает наличие в производственном процессе определенного запаса ресурсов длительного пользования, то есть капитала. 2. Рынок капитала предусматривает отсутствие ограничений для привлечения и вложения капитала, одинаковые ставки по ...

... в определённой экономической системе и, развиваясь, превращается в самостоятельную подсистему, то это не может не обусловить специфику форм его проявления (различный удельный вес рыночных отношений во всей экономической системе, различная организация рынка, различные формы, методы и размеры регулирования рынка и т.д.). наличие специфических черт у рынка (ассортимент товаров, организация рынка, ...

... страхования приближают страхование к области финансов. Известно, что сущность финансов как экономической категории связана с экономическими отношениями в процессе создания и использования фондов денежных средств. Сущность страхования также связана с созданием и использованием фондов денежных средств. Однако если для финансов всегда необходимы денежные отношения и характерно формирование фондов ...

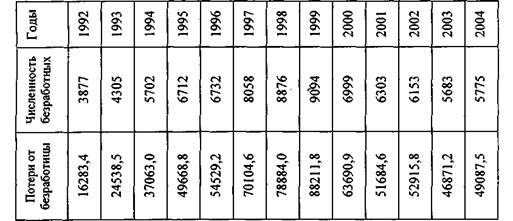

... равновесной (доминирующей) цены; содействие полной, но экономически эффективной занятости. 2. Анализ занятости в современной экономике России 2.1 Экономическая сущность безработицы и ее причины Безработица – это непременный атрибут рыночной экономики. Проявляясь через рынок труда, безработица все же не является результатом функционирования только рынка труда. Подобный подход вытекает ...

0 комментариев