Рассмотрим анализ инвестиционного проекта на примере организации производства по пошиву школьной формы. Проект рассчитан на 5 лет. По договору 10 школ закупают школьную форму для учеников 1-3 класса в течение 5 лет. Производитель поставляет комплект форм для трех параллелей каждой из 10 школ ежегодно в течение 5 лет к началу учебного года.

Прогноз продаж и цены одной школьной формы

| 1 | 2 | 3 | 4 | 5 | |

| продажи | 3300 | 3500 | 4100 | 3900 | 3800 |

| цена | 950 | 980 | 1000 | 970 | 950 |

Затраты на пошив одной формы (материалы, труд)

| стоим. (руб.) | кол-во, ед. | |

| материалы (ткань) | 150 | 2,5 |

| материалы (нитки) | 60 | 3 |

| труд (раскройщик) | 50 | 2 |

| труд (швии) | 35 | 4 |

Постоянные расходы включают в себя:

Расходы на производственное помещение – 350000 руб.;

Расходы на покупку оборудования – 150000 руб.

Амортизация производится линейным методом, срок амортизации равен 5 лет.

Источником финансирования проекта является кредит («Разовый кредит» в банке «Северная казна) на сумму 500000 руб. под 17% годовых, при условии ежегодной выплаты в размере 100000 руб., в качестве погашения основной суммы кредита.

Ожидаемая чистая прибыль от проекта

| 1 | 2 | 3 | 4 | 5 | |

| выручка | 3135000 | 3430000 | 4100000 | 3783000 | 3610000 |

| материалы | 1831500 | 1942500 | 2275500 | 2164500 | 2109000 |

| зарплата | 1188000 | 1260000 | 1476000 | 1404000 | 1368000 |

| амортизация | 100000 | 100000 | 100000 | 100000 | 100000 |

| коммун. расходы | 16500 | 17500 | 20500 | 19500 | 19000 |

| трансп. расходы | 6600 | 7000 | 8200 | 7800 | 7600 |

| налогооблаг. прибыль | 192400 | 303000 | 419800 | 287200 | 206400 |

| налог на прибыль | 46176 | 72720 | 100752 | 68928 | 49536 |

| проценты | 85000 | 68000 | 51000 | 34000 | 17000 |

| чистая прибыль | 61224 | 162280 | 268048 | 184272 | 139864 |

Чистый дисконтированный доход от реализации проекта

| 0 | 1 | 2 | 3 | 4 | 5 | |

| капиталовложения | -500000 | |||||

| чистая прибыль | 61224 | 162280 | 268048 | 184272 | 139864 | |

| амортизация | 100000 | 100000 | 100000 | 100000 | 100000 | |

| погашение основной суммы кредита | 100000 | 100000 | 100000 | 100000 | 100000 | |

| денежный поток | -500000 | 261224 | 362280 | 468048 | 384272 | 339864 |

| накопленный денжный поток | -500000 | -238776 | 123504 | 591552 | 975824 | 1315688 |

| коэффициент дисконтирования | 1,00 | 0,85 | 0,73 | 0,62 | 0,53 | 0,46 |

| дисконт. денежный поток | -500000 | 223268 | 264650 | 292235 | 205067 | 155016 |

| накоп. дисконт. денежный поток | -500000 | -276732 | -12081 | 280154 | 485221 | 640237 |

Чистый денежный поток составил:

NPV = -500000 + (61224 + 100000 + 100000) * 0,85 + (162280 + 100000 + 100000) * 0,73 + (268048 + 100000 + 100000) * 0,62 + (184272 + 100000 + 100000) * 0,53 + (139864 + 100000 + 100000) * 0,46 = 640237

Чистый денежный поток проекта равен 640237 руб.

Норма прибыли проекта равна 640237/5 = 128047 руб.

Рентабельность проекта составляет 640237/500000 * 100% = 128%

Срок окупаемости проекта включает 2 полных года, число месяцев рассчитывается по формуле:

![]()

Где ![]() - абсолютная величина последнего отрицательного сальдо накопленного потока денежного дохода,

- абсолютная величина последнего отрицательного сальдо накопленного потока денежного дохода,

S2 – значение первого положительного сальдо накопленного потока денежного дохода.

![]()

Расчет внутренней нормы доходности.

При ставке процента 41% NPV проекта равен 17133 руб., при ставке процента 43% NPV проекта равен -16596 руб.

Анализ рискованности проекта оценим при помощи метода сценариев (возможное изменение стоимости материалов и труда).

Рассмотрим три сценария:

Пессимистический с вероятностью 30%;

Реальный с вероятностью 50%;

Оптимистический с вероятностью 20%.

Затраты на пошив одной формы (материалы, труд) в зависимости от сценария

| стоим. в зависим. от сценрия, руб. | кол-во, ед. | |||

| пессим. | реал. | оптим. | ||

| материалы (ткань) | 155 | 150 | 140 | 2,5 |

| материалы (нитки) | 65 | 60 | 50 | 3 |

| труд (раскройщик) | 55 | 50 | 40 | 2 |

| труд (швии) | 40 | 35 | 30 | 4 |

Постоянные затраты и условия кредита не зависят от сценария и не изменяются.

Ожидаемая чистая прибыль от проекта в зависимости от сценария

| 1 | 2 | 3 | 4 | 5 | |

| выручка | 3135000 | 3430000 | 4100000 | 3783000 | 3610000 |

| материалы (пессим.) | 1922250 | 2038750 | 2388250 | 2271750 | 2213500 |

| материалы (реал.) | 1831500 | 1942500 | 2275500 | 2164500 | 2109000 |

| материалы (оптим.) | 1650000 | 1750000 | 2050000 | 1950000 | 1900000 |

| зарплата (пессим.) | 1336500 | 1417500 | 1660500 | 1579500 | 1539000 |

| зарплата (реал.) | 1188000 | 1260000 | 1476000 | 1404000 | 1368000 |

| зарплата (оптим.) | 990000 | 1050000 | 1230000 | 1170000 | 1140000 |

| амортизация | 100000 | 100000 | 100000 | 100000 | 100000 |

| коммун. расходы | 16500 | 17500 | 20500 | 19500 | 19000 |

| трансп. расходы | 6600 | 7000 | 8200 | 7800 | 7600 |

| налогооблаг. прибыль (пессим.) | -46850 | 49250 | 122550 | 4450 | -69100 |

| налогооблаг. прибыль (реал.) | 192400 | 303000 | 419800 | 287200 | 206400 |

| налогооблаг. прибыль (оптим.) | 571900 | 705500 | 891300 | 735700 | 643400 |

| налог на прибыль (пессим.) | 0 | 11820 | 29412 | 1068 | 0 |

| налог на прибыль (реал.) | 46176 | 72720 | 100752 | 68928 | 49536 |

| натог на прибыль (оптим.) | 137256 | 169320 | 213912 | 176568 | 154416 |

| проценты | 85000 | 68000 | 51000 | 34000 | 17000 |

| чистая прибыль (пессим.) | -131850 | -30570 | 42138 | -30618 | -86100 |

| чистая прибыль (реал.) | 61224 | 162280 | 268048 | 184272 | 139864 |

| чистая прибыль (оптим.) | 349644 | 468180 | 626388 | 525132 | 471984 |

Чистый дисконтированный доход от реализации проекта в зависимости от сценария

| 1 | 2 | 3 | 4 | 5 | ||

| капиталовложения | -500000 | |||||

| чистая прибыль (пессим.) | -131850 | -30570 | 42138 | -30618 | -86100 | |

| чистая прибыль (реал.) | 61224 | 162280 | 268048 | 184272 | 139864 | |

| чистая прибыль (оптим.) | 349644 | 468180 | 626388 | 525132 | 471984 | |

| амортизация | 100000 | 100000 | 100000 | 100000 | 100000 | |

| погашение осн. суммы кредита | 100000 | 100000 | 100000 | 100000 | 100000 | |

| коэффициент дисконтирования | 1,00 | 0,85 | 0,73 | 0,62 | 0,53 | 0,46 |

| дисконт. денежный поток (пессим.) | -500000 | 58248 | 123771 | 151184 | 90391 | 51951 |

| дисконт. денежный поток (реал.) | -500000 | 223268 | 264650 | 292235 | 205067 | 155016 |

| дисконт. денежный поток (оптим.) | -500000 | 469781 | 488115 | 515972 | 386967 | 306499 |

Значение чистого дисконтированного дохода и его вероятность

| NPV | Вероятность сценария | |

| Пессимистический | -24456 | 30% |

| Реальный | 640237 | 50% |

| Оптимистический | 1667334 | 20% |

Среднее значение NPV равняется

-24456 * 0,3 + 640237 *0,5 + 1667334 * 0,2 = 646248,5 руб.

Стандартное отклонение NPV равно 586084 руб.

Размах вариации составляет 1667334 – (-24456) = 1691790 руб.

Коэффициент вариации равен 586084/646248,5 * 100% = 90,5%

На основании полученных результатов можно сделать вывод о том, что проект прибыльный и его стоит принять.

Похожие работы

... к логическому методу познания, позволяют использовать в процессах управления конкретными организациями научно обоснованные методы предсказания дальнейшего развития событий. Основными законами теории организации, имеющими внешнюю и внутреннюю направленность, являются: - закон синергии; - закон информированности и упорядоченности; - закон самосохранения; - закон единства анализа и синтеза; - ...

... . 3. Разработайте производственный план организации. 4. Сформулируйте сильные и слабые стороны развития. Занятие № 4. Принятие управленческого решения как основная управленческая функция стратегического менеджмента Вопросы для обсуждения: 1. Системный подход как основа разработки стратегии. 2. В чем значение системного анализа. Какую роль играет при ...

... рекламы и Public Relations. СПб., Триз-шанс,1995 Виноградова С.Н. Коммерческая деятельность. Минск, Высшая школа, 1996. Гермогенова Л.Ю. Эффективная реклама в России. Практика и рекомендации. М., 1994. Дж. Р. Росситер, Л. Перси. Реклама и продвижение товаров. СПб., Питер, 2001. Джугенхаймер Д.У. Основы рекламного дела. Самара, 1996. Интернет. Адвента. Московское рекламное обозрение, архив ...

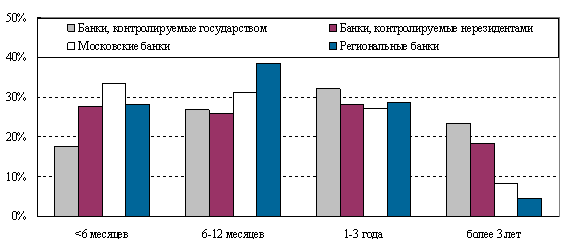

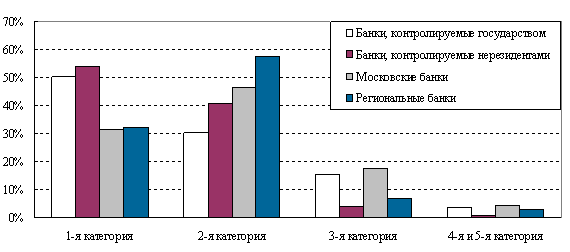

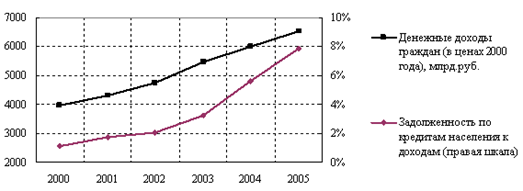

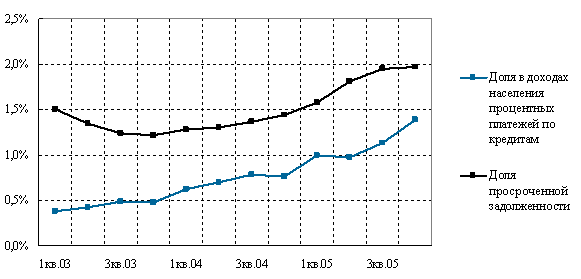

... и улучшение его деятельности в будущем, а также способствует снижению совокупных рисков кредитных организаций и всего финансового сектора российской экономики. 3. КРЕДИТНЫЕ РЕСУРСЫ РОСТОВСКОГО РЕГИОНА 3.1 Структура современного финансового рынка Ростовской области За 2003-2006 гг. совокупный размер банковских кредитов, выданных малым предприятиям Ростовской области, вырос в 4 раза. Число ...

0 комментариев