Навигация

Налог на имущество юридических лиц

Министерство образования Российской Федерации

Дальневосточная государственная академия экономики и управленияКафедра «Финансы и кредит» Контрольная работа

По дисциплине: «Налоги и налогообложение»

Тема: Налог на имущество юридических лиц

Руководитель: Выполнено:

_______________ _______________

_______________ _______________

Владивосток

2002

ВведениеВ настоящее время, большие предприятия вынуждены открывать вакансии во внутренние налоговые отделы, для проведения расчётов по различным сборам и платежам в бюджетные и внебюджетные фонды. Политическая среда, сложившаяся за последнее десятилетие в РФ дала возможность предприятиям самостоятельно развиваться, однако в экономическом плане большинство нынешних крупных предприятий-производителей отечественного товара имеют значительную сумму задолженности перед государством. Максимально-выгодная уплата налога на имущество предприятий для самого плательщика, несомненно, скажется на стабильности предприятия, однако общее положение его будет зависеть от работы всего налогового отдела и тщательной проработки налогового законодательства. Актуальность проработки данного налога не больше, чем какого-либо другого, но интерес к ней был вызван тем, что с имуществом предприятия связана целая четверть счетов бухгалтерского учёта и анализ данной области предоставляет некоторые преимущества при изучении бухгалтерского учёта и, конечно, самого налогообложения.

Содержание

1 Понятие и расчет налогооблагаемой базы. 4

2 Плательщики налога и льготы по налогу на имущество 7

3 Ставки, сроки уплаты. 10

4 Порядок расчёта и пример исчисления налога на имущество. 11

5 Список литературы. 27

1 Понятие и расчет налогооблагаемой базы.

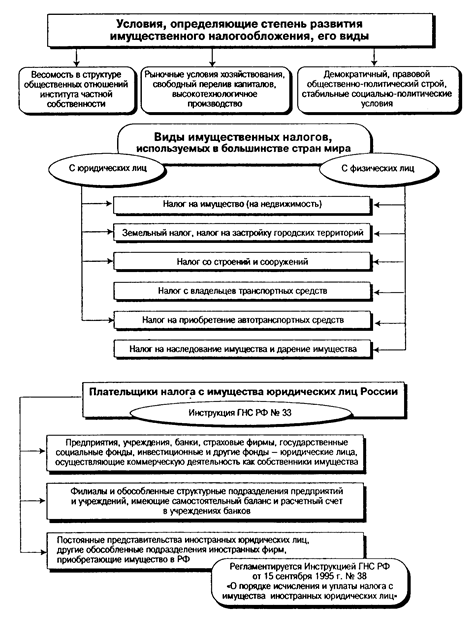

Налог на имущество предприятий является региональным налогом, 50% которого поступает Бюджет Субъекта Федерации, а другие 50% в местные бюджеты.

Субъект (плательщик) – предприятия, учреждения (включая банки и другие кредитные организации) и организации, в том числе с иностранными инвестициями, считающиеся юридическими лицами по законодательству РФ, и их филиалы и другие аналогичные подразделения, имеющие отдельный баланс и расчётный (текущий) счёт.

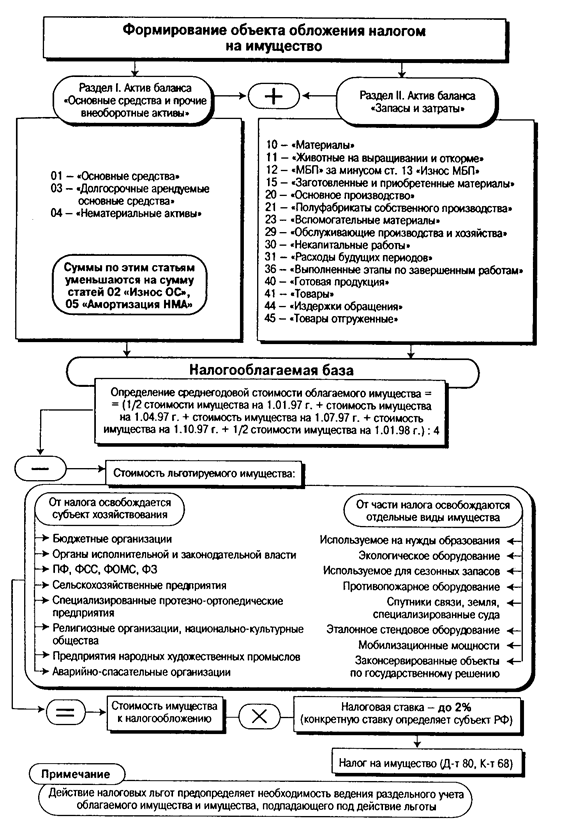

Объект – основные средства, нематериальные активы, запасы и затраты, находящиеся на балансе плательщика, при этом основные средства, н/м активы, МБП учитываются по остаточной стоимости.

Источник – финансовый результат субъекта.

Единица обложения – рубль.

Ставка налога – предельный размер не может превышать 2%.

Льгота по налогу – а) для отдельных субъектов, которые освобождены от уплаты налога.

б) для отдельных объектов, находящихся на балансе предприятия. (подробнее льготы по налогу будут рассматриваться дальше)

Налогооблагаемая база – среднегодовая стоимость имущества предприятия.

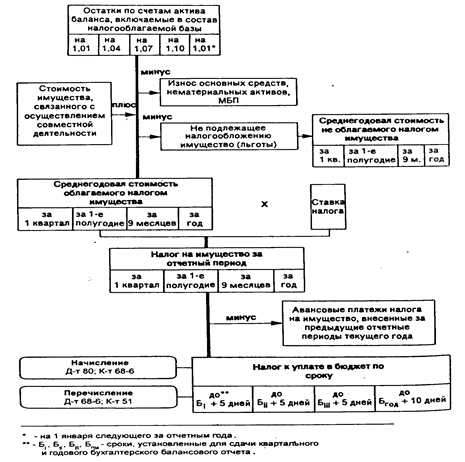

Отчётный период – первый квартал, полугодие, девятый месяц, год.

Расчёт налогооблагаемой базы и среднегодовой стоимости имущества **

Налогооблагаемая база считается, как сумма отражаемых в активе баланса остатков по следующим бухгалтерским счетам:

по предприятиям, применяющим план счетов бухгалтерского учёта финансово-хозяйственной деятельности предприятий: Таблица№1

| Знак | №счёта | Название счёта |

| + | 01 | “Основные средства” |

| - | 02 | “Износ ОС” |

| + | 03 | “Доходные вложения в материальные ценности” |

| + | 04 | “Нематериальные активы” |

| - | 05 | “Амортизация нематериальных активов” |

| + | 10 | “Материалы” |

| + | 11 | “Животные на выращивании и откорме” |

| + | 12 | “Малоценные и быстроизнашивающиеся предметы” |

| - | 13 | “Износ МБП” |

| + | 15 | “Заготовление и приобретение материалов” |

| + | 16 | “Отклонение в стоимости материалов” |

| + | 20 | “Основное производство” |

| + | 21 | “Полуфабрикаты собственного производства” |

| + | 23 | “Вспомогательные производства” |

* ЗРФ №20 “О налоге на имущество предприятий” от 13.12.91

**Инструкция ГНС РФ №33 “О порядке исчисления и уплаты в бюджет налога на ИП” от 8.06.95

Продолжение Таблицы№1

| Знак | №счёта | Название счёта |

| + | 29 | “Обслуживающие производства и хозяйства” |

| + | 30 | “Некапитальные работы” |

| + | 31 | “Расходы будущих периодов” |

| + | 36 | “Выполненные этапы по незавершённым работам” |

| + | 40 | “Готовая продукция” |

| + | 41 | “Товары” |

| + | 44 | “Издержки обращения” |

| + | 45 | “Товары отгруженные” |

В налогооблагаемой базе учитываются также прочие запасы и затраты по статье “Прочие запасы и затраты” раздела II актива баланса.

При определении налогооблагаемой базы следует остатки по счёту бухгалтерского учёта 20 и 36 уменьшать на незавершённое производство продукции и выполненные этапы работ по государственному оборонному заказу, дальнейшее производство которых приостановлено из-за отсутствия бюджетного финансирования.

Пример№1 расчёта налогооблагаемой базы:

Таблица№2

| Счёт | Название | Сумма на 01.01 |

| 01 | “Основные средства” | 20.200 |

| 02 | “Износ ОС” | 2.300 |

| 04 | “Нематериальные активы” | 13.800 |

| 05 | “Амортизация нематериальных активов” | 230 |

| 10 | “Материалы” | 2.000 |

| 12 | “Малоценные и быстроизнашивающиеся предметы” | 20.198 |

| 13 | “Износ МБП” | 1.240 |

| 20 | “Основное производство” | 1.233.456 |

| 31 | “Расходы будущих периодов” | 11.345 |

| 40 | “Готовая продукция” | 987.900 |

Рассчитываем сумму среднегодовой стоимости имущества на 1 января:

По Таблице№1 и №2 S=+01-02+04-05+10+12-13+20+31+40=2.285.129

Среднегодовая стоимость имущества предприятия за отчётный период определяется путём деления на 4 суммы, полученной от сложения половины стоимости имущества на 1 января отчётного года и на первое число следующего за отчётным периодом месяца, а также суммы стоимости имущества на каждое первое число всех остальных кварталов отчётного периода.

Пример№2 расчёта среднегодовой стоимости имущества поквартально:

Пусть стоимость имущества на первые числа кварталов будет равна:

Таблица№3

| 01.01 | 01.04 | 01.07 | 01.10 | 01.01 |

| 100 | 100 | 100 | 100 | 100 |

Первый квартал отчётного года:

01.01 01.04

2 + 2 = 0.5*100+0.5*100 = 25

4 4

Полугодие отчётного года:

01.01 01.07

2 + 2 + 01.04 = 0.5*100+0.5*100 = 50

4 4

Девятый месяц отчётного года:

01.01 01.10

2 + 2 +01.07+01.04 = 0.5*100+0.5*100 = 75

4 4

Год:

01.01 01.01

2 + 2 +01.10+01.07+01.04 = 0.5*100+0.5*100 = 100

4 4

Если предприятие создано с начала какого-либо квартала, кроме первого, среднегодовая стоимость имущества определяется как частное от деления на 4 суммы, полученной от сложения половины стоимости имущества на первое число квартала создания (01.04, 01.07, 01.10), половины стоимости на первое число следующего за отчётным периодом месяца и стоимости имущества на первое число всех остальных кварталов отчётного периода.

Если предприятие создано в первой половине квартала (до 15 числа второго месяца квартала включительно), то при исчислении среднегодовой стоимости имущества период создания принимается за полный квартал; если предприятие создано во второй половине квартала, среднегодовая стоимость рассчитывается начиная с первого числа квартала, следующего за кварталом создания.

Похожие работы

... предприниматели и физические лица, имеющие объект налогообложения. Плательщиками налога на имущество юридических лиц и индивидуальных предпринимателей являются: 1) юридические лица, имеющие объект налогообложения на праве собственности, хозяйственного ведения или оперативного управления на территории Республики Казахстан; 2) индивидуальные предприниматели, имеющие объект налогообложения на ...

... об избежании двойного налогообложения доходов и имущества, что дает иностранным юридическим лицам широкий простор для использования различных льгот в налогообложении имущества. 3. Перспективы налога на имущество предприятий 3.1. Изменения по налогу на имущество, предлагаемые проектом налогового кодекса Изменения, которые предложены внести в порядок исчисления и уплаты налога на имущество, ...

... c. 21]. Приведем, для сравнения, действующие в настоящий момент на основании Закона Российской Федерации от 13 декабря 1991 г. №2030–1 освобождения от налога имущество для предприятий: а) бюджетных учреждений и организаций, органов законодательной (представительной) и исполнительной власти, органов местного самоуправления, Пенсионного фонда Российской Федерации, Фонда социального страхования ...

... ); - предприятий народных художественных промыслов; - жилищно-строительных, дачно-строительных и гаражных кооперативов, садоводческих товариществ; - национально-культурных обществ и др. Устанавливая налог на имущество организаций, законодательные (представительные) органы субъектов РФ т.е. города Волгограда определяют налоговую ставку в пределах, установленных гл.30 НК РФ, порядок и сроки ...

0 комментариев