Навигация

Июля 1990 г. на базе Российского республиканского банка Госбанка СССР был создан подотчетный Верховному Совету РСФСР Государственный банк РСФСР

13 июля 1990 г. на базе Российского республиканского банка Госбанка СССР был создан подотчетный Верховному Совету РСФСР Государственный банк РСФСР.

2 декабря 1990 г. Верховным Советом РСФСР был принят Закон о Центральном банке РСФСР (Банке России), согласно которому Банк России являлся юридическим лицом, главным банком РСФСР и был подотчетен Верховному Совету РСФСР. В законе были определены функции банка в области организации денежного обращения, денежно-кредитного регулирования, внешнеэкономической деятельности и регулирования деятельности акционерных и кооперативных банков.

В декабре 1990 г. были приняты Законы “О Государственном банке СССР” и “О банках и банковской деятельности”. В соответствии с ними Госбанк СССР вместе с учреждаемыми в это время на базе республиканских контор банка национальными банками должен был создать единую систему центральных банков, основанную на общей денежной единице (рубле) и выполняющую функции резервной системы.

В июне 1991 г. был утвержден Устав Центрального банка РСФСР (Банка России), подотчетного Верховному Совету РСФСР.

Период с июля 1990 г. до декабря 1991 г. был временем противостояния Российского государственного банка и Госбанка СССР.

В ноябре 1991 г. в связи с образованием Содружества Независимых Государств и упразднением союзных структур ВС РСФСР объявил Центральный банк РСФСР единственным на территории РСФСР органом государственного денежно-кредитного и валютного регулирования экономики республики. На него были возложены функции Госбанка СССР по эмиссии и определению курса рубля. ЦБ РСФСР предписывалось до 1 января 1992 г. принять в свое полное хозяйственное ведение и управление материально-техническую базу и иные ресурсы Госбанка СССР, сеть его учреждений, предприятий и организаций.

20 декабря 1991 г. Государственный банк СССР был упразднен и все его активы и пассивы, а также имущество на территории РСФСР переданы Центральному банку РСФСР (Банку России).

ФУНКЦИИ БАНКА РОССИИ

Задачи и функции Банка России определены Конституцией Российской Федерации и Федеральным законом "О Центральном банке Российской Федерации (Банке России)". Основная цель деятельности Банка России - защита и обеспечение стабильности рубля. При этом Банк России выступает как единственный эмиссионный центр, а также как орган банковского регулирования и надзора. Комплекс основных функций Банка России закреплен в ст. 4 Федерального закона "О Центральном банке Российской Федерации (Банке России)", в соответствии с которой Банк России:

- во взаимодействии с Правительством Российской Федерации разрабатывает и проводит единую государственную денежно-кредитную политику, направленную на защиту и обеспечение устойчивости рубля;

- монопольно осуществляет эмиссию наличных денег и организует их обращение;

- является кредитором последней инстанции для кредитных организаций, организует систему рефинансирования;

- устанавливает правила осуществления расчетов в Российской Федерации;

- устанавливает правила проведения банковских операций. бухгалтерского учета и отчетности для банковской системы;

- осуществляет государственную регистрацию кредитных организаций, выдает и отзывает лицензии кредитных организаций и организаций, занимающихся их аудитом:

- осуществляет надзор за деятельностью кредитных организаций;

- регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами:

- осуществляет самостоятельно или по поручению Правительства Российской Федерации все виды банковских операций, необходимых для выполнения своих основных задач;

- осуществляет валютное регулирование, включая операции по покупке и продаже иностранной валюты; определяет порядок осуществления расчетов с иностранными государствами;

- организует и осуществляет валютный контроль как непосредственно, так и через уполномоченные банки в соответствии с законодательством Российской Федерации:

- принимает участие в разработке прогноза платежного баланса Российской Федерации и организует составление платежного баланса Российской Федерации:

- проводит анализ и прогнозирование состояния экономики Российской Федерации в целом и по регионам, прежде всего денежно-кредитных, валютно-финансовых и ценовых отношений; публикует соответствующие материалы и статистические данные, а также выполняет иные функции в соответствии с федеральными законами.

В настоящее время в структуре Центрального банка Российской Федерации функционируют 25 департаментов:

Сводный экономический департамент Департамент исследований и информации Департамент бухгалтерского учета и отчетности Департамент платежных систем и расчетов Департамент валютных операций Департамент платежного баланса Департамент международных финансово-экономических отношений Департамент эмиссионно-кассовых операций Департамент валютного регулирования Департамент валютного контроля Департамент лицензирования деятельности кредитных организаций и аудиторских фирм Департамент пруденциального банковского надзора Департамент инспектирования кредитных организаций Департамент по организации банковского санирования Департамент организации и исполнения госбюджета и внебюджетных фондов Департамент операций на открытом рынке Юридический департамент Административный департамент Финансовый департамент Департамент по работе с территориальными учреждениями Центрального банка Российской Федерации Департамент персонала Департамент информационных систем Департамент полевых учреждений Департамент внутреннего аудита и ревизий Департамент внешних и общественных связейПодразделения Банка России:

Главное управление безопасности и защиты информации Главное управление недвижимости Банка РоссииПЛАТЕЖНАЯ СИСТЕМА РОССИИ

Платежная система России состоит из двух относительно самостоятельных и системно значимых сегментов:

- платежная система Банка России;

- частная платежная система.

Частная платежная система включает в себя следующие системы расчетов кредитных организаций:

- внутрибанковские системы расчетов;

- системы расчетов через корреспондентские счета кредитных организаций, открытые друг у друга;

- системы расчетов через расчетные небанковские кредитные организации.

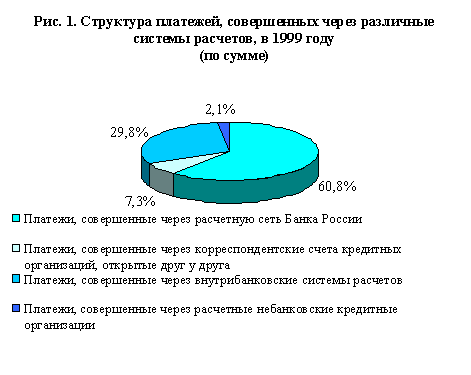

Соотношение объемов платежей, проведенных через различные системы расчетов, в 1999 году, приведено на рис. 1.

|

|

Банк России занимает особое место в платежной системе России. Помимо того, что Банк России является участником и оператором платежной системы, он еще координирует и регулирует расчетные отношения в России, осуществляет мониторинг за деятельностью частных платежных систем, определяя основные положения их функционирования, устанавливает правила, формы, сроки и стандарты осуществления безналичных расчетов. Кроме того, Банк России разрабатывает порядок составления и представления статистической отчетности, характеризующей платежную систему России, с целью повышения ее прозрачности, а также осуществления контроля за деятельностью кредитных организаций на рынке расчетных услуг.

К правовой базе регулирования платежной системы России относятся Гражданский кодекс Российской Федерации, Федеральные законы Российской Федерации, основными из которых являются Федеральные законы "О Центральном банке Российской Федерации (Банке России)" и "О банках и банковской деятельности", принятые в соответствии с ними нормативные акты Банка России, а также банковские правила. Платежная система России, кроме того, регулируется договорами банковского (корреспондентского) счета, заключаемыми между Банком России и его клиентами, кредитными организациями и их клиентами. Указанные документы служат правовой основой для функционирования и дальнейшего развития платежной системы России.

Банк России информирует банковское сообщество и общественность о вносимых изменениях и дополнениях к нормативным актам, а также о принимаемых решениях в направлении технической модификации платежной системы России.

Участниками платежной системы России являются учреждения Банка России, кредитные организации - банковские и небанковские - и их филиалы. По состоянию на 1 января 2000 года участниками платежной системы России являлись 1190 учреждений, 1396 кредитных организаций и 3923 филиала.

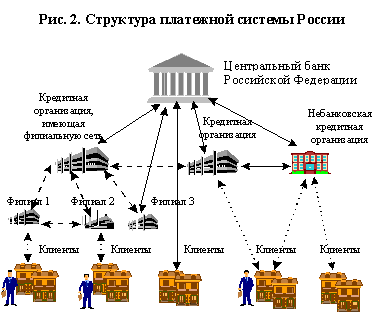

Структура платежной системы приведена на рис. 2.

|

|

Каждой кредитной организации для осуществления расчетов через платежную систему Банка России в обязательном порядке открывается корреспондентский счет в учреждении Банка России. Кредитная организация вправе открыть корреспондентский субсчет в учреждении Банка России своему филиалу. Кредитные организации и их филиалы, которым открыты корреспондентские счета в Банке России, являются клиентами Банка России. Многофилиальные кредитные организации для осуществления расчетов между филиалами открывают специальные счета межфилиальных расчетов. Межбанковские расчеты между кредитными организациями совершаются посредством корреспондентских счетов, открываемых друг у друга. Отдельную платежную систему образуют расчетные небанковские кредитные организации, в которых участникам расчетов открываются счета для осуществления расчетов по клирингу. Клиентам - юридическим и физическим лицам - для осуществления безналичных расчетов открываются счета в кредитных организациях, а в отдельных случаях, установленных законодательством, юридическим лицам открываются счета в учреждениях Банка России.

Информация об учреждениях Банка России, а также кредитных организациях и их филиалах, которым в учреждениях Банка России открыты корреспондентские счета, содержится в Справочнике банковских идентификационных кодов.

Средствами расчетов в платежной системе Банка России являются средства кредитных организаций на корреспондентских счетах. Доступ к средствам кредитных организаций, хранящихся на счетах обязательных резервов в Банке России, для расчетов запрещен. Для обеспечения своевременного завершения расчетов кредитным организациям г. Москвы и г. Санкт-Петербурга предоставляется право пользования внутридневными кредитами и кредитами "овернайт". Это позволяет кредитным организациям оперативно осуществлять оплату расчетных документов, не ожидая поступления средств на корреспондентские счета. При недостаточности денежных средств на корреспондентских счетах кредитных организаций в конце операционного дня, оплата расчетных документов производится за счет предоставляемых Банком России кредитов "овернайт".

В частности, в системах расчетов через расчетные небанковские кредитные организации для своевременного завершения расчетов по многостороннему неттингу создается фонд поддержания ликвидности участников расчетов. Осуществляется проверка платежеспособности участников расчетов в виде предварительного депонирования. Вводятся ограничения на срок выдачи кредита и на его размер, при этом оговариваются условия обеспечения возврата кредита (право на безакцептное списание средств со счета заемщика). Так же предусмотрено применение штрафных санкций.

Основным безналичным платежным инструментом, используемым в платежной системе России, является платежное поручение. В 1999 году по отношению к другим платежным инструментам их доля составила более 95% от всех безналичных платежей. В меньшей степени применяются расчеты по инкассо, которые включают в себя расчеты платежными требованиями, платежными требованиями-поручениями и инкассовыми поручениями. Доля расчетов по инкассо в 1999 году составила менее 4% от безналичных платежей.

Одним из направлений сокращения наличного денежного оборота и ускорения расчетов является развитие платежных систем с использованием банковских карт. В связи с этим продолжается создание нормативной базы, регламентирующей эмиссию и эквайринг банковских карт кредитными организациями, правила расчетов и порядок учета операций, совершаемых с использованием банковских карт, а также устанавливающей порядок эмиссии кредитными организациями предоплаченных финансовых продуктов и распространения платежных карт и предоплаченных финансовых продуктов других эмитентов.

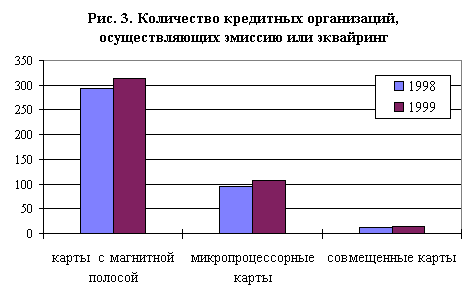

Тенденции использования на территории России различных типов карт приведены на рис. 3.

|

|

По состоянию на 1 января 2000 года на территории России эмиссию карт осуществляли 333 кредитные организации, эквайринг - 319 кредитных организаций.

Рынок платежных карт в России развивается динамично и представлен как российскими платежными системами, так и международными.

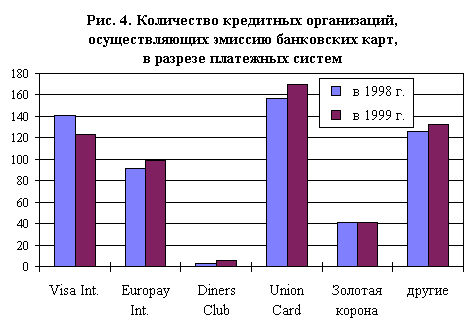

На рис. 4 представлены изменения в количестве кредитных организаций, эмитирующих карты в разрезе различных платежных систем.

|

|

Несмотря на достаточно короткую историю развития российского рынка платежных карт, динамика насыщения обслуживающей банковской и торговой инфраструктуры банкоматами и электронными терминалами находится на самом высоком уровне мировых показателей.

Годовые обороты по сделкам, совершенным с использованием карт различных платежных систем, соизмеримы с объемами эмиссии карт этих систем.

Системно значимой и важной составляющей платежной системы России является платежная система Банка России. Управляет данной системой Банк России.

Платежная система Банка России является в целом децентрализованной системой. Роль платежной системы Банка России по межбанковскому переводу средств заключается в осуществлении расчетов по платежам в рублях с использованием средств, хранящихся в Банке России. Платежная система Банка России является валовой системой, т.е. расчеты по всем платежам проводятся по счетам участников на индивидуальной основе. К приоритетным направлениям деятельности Банка России относятся развитие и повсеместное внедрение на территории России электронных расчетов, способствующих ускорению прохождения платежей и обеспечению качественного и надежного обслуживания всех участников расчетов.

Организационная структура Банка России отражает региональное деление России: в каждом регионе России действуют головные учреждения Банка России, осуществляющие безналичные расчеты (по числу регионов - 79).

Платежная система Банка России подразделяется по:

- уровню региональности совершения платежа;

· внутрирегиональные платежи

· межрегиональные платежи

- способам перевода денежных средств

· электронные платежи

· платежи, совершаемые с использованием бумажной технологии.

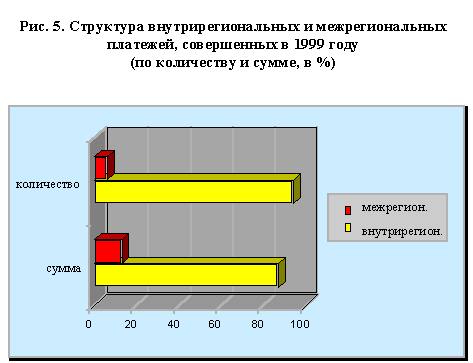

Структура внутрирегиональных и межрегиональных платежей, совершенных в 1999 году, приведена на рис. 5.

|

|

При осуществлении электронных расчетов через платежную систему Банка России используются как полноформатные электронные документы, не требующие сопровождения расчетными документами на бумажных носителях, так и электронные документы сокращенного формата, сопровождаемые расчетными документами на бумажных носителях.

Наибольший удельный вес в 1999 году составляли электронные платежи, осуществляемые с применением полноформатных электронных документов, как по количеству (50,9%), так и по сумме (70,4%). Платежи, осуществляемые на основании электронных документов сокращенного формата, в 1999 году составили по количеству - 46,5%, а по сумме - 25,6%. Телеграфные и почтовые платежи применяются незначительно, их доля по количеству составила соответственно 0,4% и 2,2%, по сумме 3,1% и 0,9%.

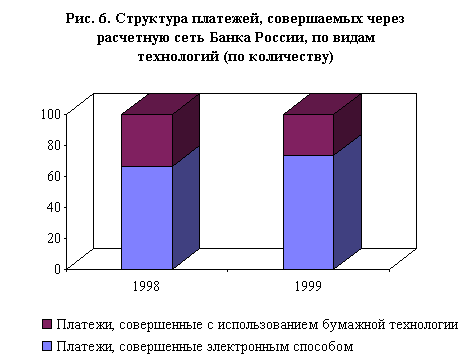

Платежи, совершенные через Банк России электронным способом без использования бумажной технологии, составили в 1999 году по количеству платежей 73,8%, по сумме - 73,0%; платежи, совершенные с использованием бумажной технологии - 26,2% и 27,0% соответственно (рис. 6).

|

|

Значительное расширение сферы электронных платежей, позволяющих проводить расчеты в более короткие сроки, было обеспечено за счет создания нормативной базы и расширения круга учреждений Банка России - участников внутрирегиональных и межрегиональных электронных расчетов, применения электронных технологий обмена документами с клиентами. К концу 1999 года во внутрирегиональных электронных расчетах участвовали 1115 учреждений Банка России, в межрегиональных электронных расчетах - 794 учреждения Банка России. В 73 регионах осуществлялся обмен электронными документами с 2408 кредитными организациями и их филиалами. В течение 1999 года проводилась работа по включению в число участников обмена электронными документами с учреждениями Банка России клиентов, не являющихся кредитными организациями, в т.ч. органов федерального казначейства.

Платежи при электронных расчетах, с учетом технологии операций в условиях одиннадцати часовых временных поясов, проводятся по внутрирегиональным расчетам в этот же день, а по межрегиональным расчетам - не позднее следующего дня.

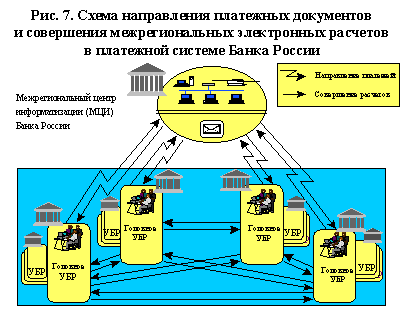

При межрегиональных электронных платежах электронные документы направляются через почтовый ящик, расположенный в Межрегиональном центре информатизации. Расчет по счетам, открытым в учреждениях Банка России для учета межрегиональных электронных платежей, производится по принципу "каждый" с "каждым" (рис. 7).

|

|

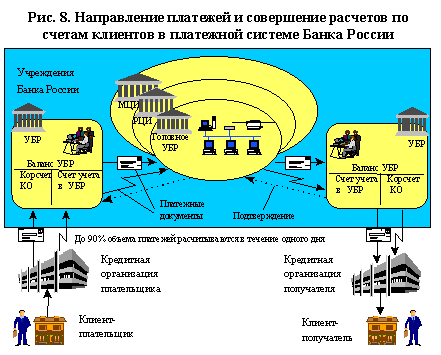

Отражение по корреспондентским счетам кредитных организаций как по внутрирегиональным, так и по межрегиональным платежам производится в учреждениях Банка России в корреспонденции с соответствующими счетами учета (рис. 8).

|

|

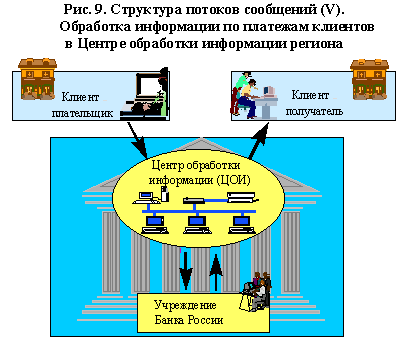

Структура потоков сообщений в платежной системе Банка России соответствует типу V, т.е. полная информация о платеже, включающая сведения о кредитной организации - получателе, первоначально поступает в Банк России, где происходит его обработка и осуществляется окончательный расчет (рис. 9).

|

|

Платежная система Банка России обеспечивает: дублирование программных комплексов, ограничение прав доступа к системам обработки платежей, идентификацию подписей и контроль целостности платежных документов, контроль за проведением операций, сохранность и конфиденциальность информации, немедленную передачу сообщения о попытке несанкционированного доступа, передачу информации о платежах преимущественно электронным способом.

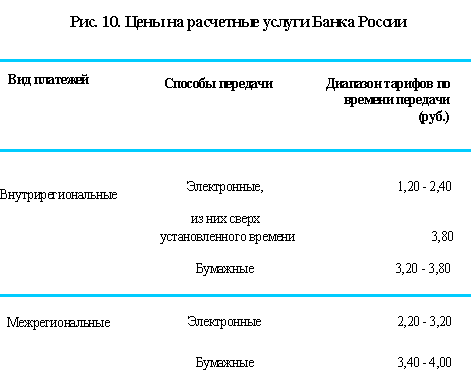

Плата за расчетные услуги Банка России впервые введена с 1 января 1998 года. Ценовая политика Банка России основана на дифференциации тарифов в зависимости от видов платежей, способов и времени передачи платежных документов.

В целях стимулирования внедрения клиентами Банка России современных средств связи и электронных платежей, самые низкие тарифы установлены по электронным платежам, самые высокие - по платежам на бумажной основе.

Установление более высокой стоимости услуг к концу операционного дня призвано способствовать выравниванию объема документооборота в пределах операционного дня, ускорению оборачиваемости денежных средств и активизации процессов управления внутридневной ликвидностью кредитными организациями (рис. 10).

|

|

Ряд операций, в том числе операции с бюджетными средствами, осуществляются Банком России бесплатно.

В целях совершенствования платежной системы России основное внимание Банка России будет уделено определению эффективности функционирования платежных систем, вопросам надежности платежных систем, методологическим аспектам построения платежных систем, вопросам определения уровня достаточности банковских услуг.

ВАЛЮТНОЕ РЕГУЛИРОВАНИЕ И КОНТРОЛЬ

Информация о движении наличной иностранной валюты через уполномоченные банки в НОЯБРЕ 2000 года

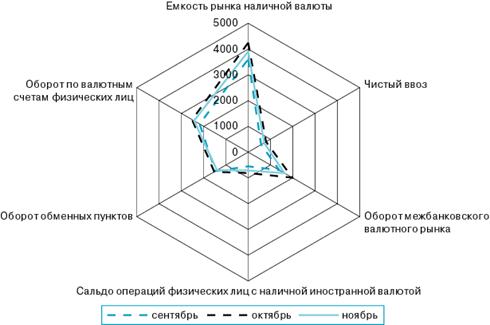

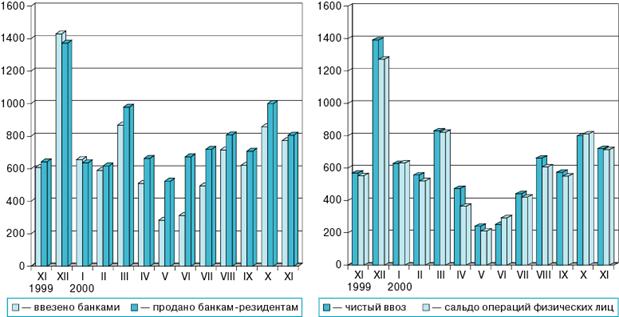

После нетрадиционного для октября повышения спроса физических лиц на наличную иностранную валюту в ноябре 2000 года наблюдалось снижение активности населения на рынке наличной иностранной валюты, что привело к уменьшению емкости и других основных параметров внутреннего рынка наличной иностранной валюты*.

Основные параметры рынка наличной иностранной валюты (млн. долларов)

Таблица 1. Основные данные о движении наличной иностранной валюты через уполномоченные банки в ноябре 2000 года

| Ноябрь | Изменение к октябрю | Справочно: | |||

| (в млн. долл.) | (в млн. долл.) | (в %) | ноябрь 2000 г. в % к ноябрю 1999 г. | ноябрь 1999 г. в % к октябрю 1999 г. | |

| Поступило наличной иностранной валюты, всего | 3302,5 | —329,6 | 90,9 | 120,0 | 111,5 |

| — ввезено банками в Российскую Федерацию | 772,7 | —84,6 | 90,1 | 126,9 | 115,5 |

| — куплено у банков-резидентов | 823,2 | —160,6 | 83,7 | 134,3 | 109,5 |

| — куплено у физических лиц | 600,4 | —32,0 | 94,9 | 97,7 | 103,0 |

| — принято от физических лиц и зачислено на их валютные счета | 962,3 | —17,1 | 98,3 | 124,4 | 115,7 |

| — прочие поступления | 143,9 | —35,3 | 80,3 | 102,1 | 123,1 |

| Израсходовано наличной иностранной валюты, всего | 3292,8 | —350,6 | 90,4 | 120,3 | 111,8 |

| — вывезено банками из Российской Федерации | 53,2 | —4,3 | 92,6 | 133,0 | 88,7 |

| — продано банкам-резидентам | 806,0 | —194,7 | 80,5 | 125,4 | 112,6 |

| — продано физическим лицам | 800,6 | —88,6 | 90,0 | 97,3 | 109,7 |

| — выдано физическим лицам с их валютных счетов | 1475,4 | —58,6 | 96,2 | 131,9 | 114,9 |

| — прочие расходы | 157,6 | —4,5 | 97,2 | 140,6 | 103,3 |

| Остаток наличной иностранной валюты в кассах на конец месяца | 611,1 | 11,0 | 101,8 | 92,3 | 101,2 |

В ноябре 2000 г. снизилась активность проведения операций на рынке наличной иностранной валюты физическими лицами — как резидентами, так и нерезидентами. Обороты операций населения с наличной иностранной валютой уменьшились по сравнению с октябрем по прямым конверсионным сделкам в обменных пунктах на 8% (по операциям нерезидентов — на 4%), а при совершении операций по валютным счетам — на 3% (по операциям нерезидентов — на 13%), составив соответственно 1,4 млрд. долл. (в том числе по нерезидентам — 0,3 млрд. долл.) и 2,4 млрд. долл. (в том числе по нерезидентам — 0,5 млрд. долл.).

Объемы покупки физическими лицами наличной иностранной валюты в ноябре относительно октября уменьшились на 10% (по операциям нерезидентов — на 9%) и составили 0,8 млрд. долл. (в том числе по нерезидентам — 0,1 млрд. долл.); объемы выданной наличной иностранной валюты с валютных счетов физических лиц уменьшились на 4% (по операциям нерезидентов — на 14%) и составили 1,5 млрд. долларов (в том числе по нерезидентам — 0,4 млрд. долл.).

Объемы продажи уполномоченным банкам наличной иностранной валюты физическими лицами в ноябре по сравнению с октябрем снизились на 5% (по операциям нерезидентов — увеличились на 3%) и составили 0,6 млрд. долл. (в том числе по нерезидентам — 0,1 млрд. долл.). Объемы зачисления наличной иностранной валюты на валютные счета физических лиц в ноябре остались практически на уровне октября текущего года (по операциям нерезидентов произошло уменьшение на 10%) и составили около 1 млрд. долл. (в том числе по нерезидентам — 0,1 млрд. долл.).

Учитывая снижение спроса физических лиц на наличную иностранную валюту в отчетном периоде, уполномоченные банки ввезли в ноябре 2000 года 0,8 млрд. долл. наличной иностранной валюты — на 10% меньше объемов ее ввоза в октябре текущего года.

Таблица 2. Показатели спроса физических лиц на наличную иностранную валюту

| Ноябрь | Изменение к октябрю | Справочно: | |||

| (в млн. долл.) | (в млн. долл.) | (в %) | ноябрь 2000 г. в % к ноябрю 1999 г. | ноябрь 1999 г. в % к октябрю 1999 г. | |

| Сальдо операций физических лиц с наличной иностранной валютой (СОФЛ) | 713,3 | —98,0 | 87,9 | 129,0 | 120,6 |

| Сальдо продажи-покупки наличной иностранной валюты через обменные пункты уполномоченных банков | 200,2 | —56,5 | 78,0 | 96,1 | 135,6 |

| Сальдо выдачи-зачисления средств с валютных счетов физических лиц | 513,1 | —41,5 | 92,5 | 148,9 | 113,0 |

* Емкость рынка наличной иностранной валюты — суммарный объем наличной валюты по всем источникам поступления, включая ее остатки в кассах уполномоченных банков на начало периода.

ДЕНЕЖНАЯ ПОЛИТИКА

Общеэкономические тенденции

В октябре 2000 г. макроэкономическая ситуация в России оставалась относительно стабильной. Динамика цен соответствовала высоким темпам экономического роста, активной инвестиционной деятельности предприятий, растущему потребительскому спросу. Изменение валютного курса рубля в целом отражало процессы макроэкономической устойчивости.

Сохраняющийся спрос на выпускаемую продукцию укреплял позитивные ожидания экономических субъектов, что в совокупности с другими факторами (важнейшими из которых оставались улучшение финансового положения предприятий, а также острая необходимость для большинства из них технического перевооружения производства и обновления изношенных мощностей) стимулировало значительные инвестиции в основной капитал. По итогам января-октября 2000 г. по сравнению с аналогичным периодом 1999 г. объем инвестиций в основной капитал увеличился на 19,6%.

Объем производства промышленной продукции за десять месяцев текущего года превысил уровень соответствующего периода 1999 г. на 9,8%. Рост производства и реальных денежных доходов населения способствовал увеличению оборота розничной торговли, который по итогам января-октября 2000 г. составил 108,4% к уровню января-октября 1999 года. Наиболее быстрыми темпами росли продажи непродовольственных товаров, что в целом характеризует процесс постепенного повышения уровня жизни населения.

По официальным данным ГТК РФ и Госкомстата России, в январе-сентябре 2000 г. относительно января-сентября 1999 г. внешнеторговый оборот увеличился на 33,2% - до 106,9 млрд. долларов. Экспорт превысил уровень соответствующего периода 1999 г. на 46,6% и составил 75,6 млрд. долларов. Импорт возрос на 9,0% - до 31,3 млрд. долларов.

В сентябре 2000 г. конъюнктура мировых сырьевых рынков была значительно лучше, чем в августе текущего года. Средняя цена нефти сорта “Брент” на европейских рынках повысилась на 9,1% - до 32,6 долл. за баррель. Нефть сорта «Юралс» подорожала на 10,7% - до 29,9 долл. за баррель. Цены на природный газ в европейском регионе в сентябре продолжали повышаться и превысили уровень августа на 0,5%. Цены на медь возросли на 5,6%, алюминий подорожал на 4,8%. После трехмесячного понижения цены на никель выросли на 7,3%.

По итогам девяти месяцев 2000 г. относительно девяти месяцев 1999 г. в европейском регионе цены на нефть были выше на 74-77% (в зависимости от сорта) . Нефтепродукты были дороже в среднем на 76%, природный газ - на 85%, никель - на 67%, медь и алюминий - на 19%.

Средний уровень мировых цен на товары, составляющие около 65% стоимости российского экспорта, по итогам девяти месяцев 2000 г. был выше, чем в январе-сентябре 1999 г., на 58%. Индекс контрактных цен экспорта составил 1,58, индекс физического объема – 1,05.

По итогам девяти месяцев текущего года было экспортировано 47% добытой нефти и 35% природного газа, 50% произведенного дизельного топлива и 67% мазута (в январе-сентябре 1999 г. - 47; 34; 53 и 57% соответственно).

Невысокие темпы роста импорта в январе-сентябре 2000 г. были обусловлены низким спросом на импортные товары в условиях сложившейся динамики валютного курса, происходящим импортозамещением, переориентацией на ввоз более дешевых товаров, в том числе из стран СНГ. Прирост импорта в текущем году был связан с увеличением закупок сырья и товаров производственного назначения, обусловленным ростом спроса со стороны промышленности. По итогам девяти месяцев 2000 г. относительно аналогичного периода 1999 г. импорт товаров инвестиционного назначения увеличился на 6,1%. Рост реальных располагаемых денежных доходов населения способствовал увеличению импорта потребительских товаров, в первую очередь лекарственных средств и медикаментов.

Внешнеторговый оборот со странами дальнего зарубежья увеличился относительно января-сентября 1999 г. на 34,5% - до 86,8 млрд. долларов. Экспорт в эти страны возрос на 50,2% - до 65,0 млрд. долл., импорт - всего на 2,5% - до 21,8 млрд. долларов.

Темпы роста торговли со странами СНГ были ниже, чем темпы роста торговли со странами дальнего зарубежья. По итогам девяти месяцев 2000 г. внешнеторговый оборот со странами Содружества увеличился на 27,9% - до 20,1 млрд. долларов. Экспорт в эти страны возрос на 28,3% - до 10,6 млрд. долл., импорт - на 27,6% - до 9,4 млрд. долларов.

В январе-сентябре 2000 г. доля экспорта в страны СНГ уменьшилась до 14,1% (в январе-сентябре 1999 г. она составила 16,1%), доля импорта из стран Содружества, напротив, возросла до 30,2% (годом ранее - 25,8%).

По итогам девяти месяцев 2000 г. активное сальдо торгового баланса составило 44,3 млрд. долл., в 1,9 раза превысив в аналогичный показатель за девять месяцев 1999 г. (22,9 млрд. долларов).

В среднем за период с января по сентябрь 2000 г. по сравнению с январем-сентябрем 1999 г. номинальный курс доллара США к российскому рублю повысился на 17,2%, реальный курс рубля (с учетом инфляции в США) не изменился.

Инфляция

В октябре 2000 г. индекс потребительских цен (ИПЦ) составил 102,1% против 101,3% в сентябре. В целом за десять месяцев текущего года потребительские цены выросли на 16,5% против 33,2% в январе-октябре 1999 года.

По оценкам, в текущем году динамика потребительских цен более чем наполовину определяется изменением цен на продовольственные товары. Увеличение темпов инфляции в октябре было обусловлено прежде всего резким повышением цен на продовольствие. Если в сентябре субиндекс ИПЦ по продуктам питания составлял 100,6%, то в октябре – 102,1%. Причем без учета плодоовощной группы продовольственные товары подорожали еще в большей степени – на 2,8%.

Так же как и в предыдущем месяце, в октябре рост цен на платные услуги населению опережал рост цен на товары. Среди платных услуг в большей степени подорожали услуги учреждений культуры (на 4,7%) и пассажирского транспорта (на 3,5%). За январь-октябрь 2000 г. цены на платные услуги населению увеличились на 29,5% при росте цен на продовольственные товары на 14% , на непродовольственные товары – на 15,4%.

За десять месяцев 2000 г. цены производителей промышленной продукции возросли на 28,8% против 57,6% за соответствующий период 1999 года.

Повышение цен этого вида в определенной степени обусловлено высокими темпами роста цен в топливно-энергетическом комплексе, что связано в том числе с ростом цен на мировых рынках энергетических товаров. Ускоренный рост цен в топливной промышленности, составивший за два последних года (с ноября 1998 г. по октябрь 2000 г.) 3,9 раза, привел к усилению влияния издержек производства на общую динамику цен.

В октябре 2000 г. индекс цен производителей составил 102,7%. Наибольший рост цен отмечен на продукцию топливной и нефтехимической промышленности, цветной металлургии. Несколько медленнее, чем в целом по промышленности, происходило удорожание продукции в отраслях, производящих товары народного потребления.

Высокая инвестиционная активность оказала воздействие на динамику цен на средства производства, которые в текущем году росли быстрее, чем цены на промежуточные и потребительские товары. За январь-октябрь средства производства подорожали на 31,1%, промежуточные товары – на 29,9%, цены на потребительские товары увеличились на 14,6%.

Тарифы на грузовые перевозки в октябре увеличились по сравнению с предыдущим месяцем на 0,8%. Более всего (на 8,1%) выросли тарифы на перевозки грузов автомобильным транспортом. В целом за десять месяцев текущего года тарифы на грузовые перевозки увеличились на 40,2% (за десять месяцев 1999 г. – на 13,1%).

Производственная деятельность предприятий

Прирост промышленного производства в октябре 2000 г. по сравнению с соответствующим периодом предыдущего года составил 10,4%, а за январь-октябрь текущего года - 9,8%. Среднесуточное производство в октябре с учетом сезонной корректировки сохранилось на уровне сентября.

Прирост производства в топливной промышленности за октябрь 2000 г. составил 5,6%, а за январь-октябрь по сравнению с соответствующим периодом 1999 г. - 4,9% (наибольший прирост производства отмечается в нефтедобывающей промышленности в связи с расширением поставок нефти на внешний рынок), в цветной металлургии – 14,6 и 11,5%, в химической и нефтехимической промышленности – 10 и 15% соответственно.

В октябре, так же как и в предыдущем месяце, отмечалось увеличение спроса внутреннего рынка на отечественную продукцию и прежде всего на товары инвестиционного назначения. По итогам октября и десяти месяцев 2000 г. в целом в машиностроении и металлообработке прирост производства составил 20,9 и 17,5% соответственно, в промышленности строительных материалов – 8,5 и 9,4%, причем рост производства отмечался практически во всех подотраслях данных отраслей.

Устойчивый рост денежных доходов населения в 2000 г. привел к увеличению выпуска продукции отраслей, производящих товары народного потребления. Предприятиями легкой промышленности в октябре 2000 г. по сравнению с октябрем 1999 г. выпущено продукции на 23,2%, а за десять месяцев - на 28,6% больше, чем за соответствующий период прошлого года. Наиболее динамично развивалось производство в текстильной и швейной подотраслях. Прирост производства в пищевой промышленности составил в октябре 8,6%, а за январь-октябрь - 9,1%.

Грузооборот предприятий транспорта за январь-октябрь 2000 г. увеличился по сравнению с аналогичным периодом прошлого года на 5%. При этом прирост грузооборота наблюдался на предприятиях всех видов транспорта, кроме морского.

Благодаря большому урожаю зерновых культур и картофеля отмечается увеличение сбора продукции растениеводства. Производство некоторых видов продукции животноводства в январе-октябре 2000 г. превысило уровень предыдущего года. В целом объем производства продукции сельского хозяйства в январе-октябре текущего года увеличился по сравнению с аналогичным периодом прошлого года на 3,7%.

Индекс выпуска по пяти базовым отраслям (промышленность, сельское хозяйство, строительство, транспорт, розничная торговля) за январь-октябрь 2000 г. составил 108,4%.

Финансовая сфера

На конъюнктуру финансовых рынков в ноябре 2000 г. оказал влияние валютный аукцион, проведенный Банком России 24 ноября. В преддверии аукциона нерезиденты активно продавали российские ценные бумаги, что привело к снижению котировок (как по государственным, так и по корпоративным ценным бумагам) и соответствующему росту доходности.

В первые дни ноября на валютном рынке сохранялся горизонтальный курсовой тренд, но с 5 ноября началось некоторое снижение курса доллара, связанное с устойчивым превышением предложения над спросом при нестабильности оборотов валютного рынка. Низшая точка была достигнута 15 ноября, когда курс расчетами "завтра" составил 27,73 руб./долл. против 27,87 руб./долл. в начале месяца. После этого начался рост курса, завершившийся 23 ноября стабилизацией курсового тренда в пределах 27,87-27,92 руб. за доллар США.

На биржевом валютном рынке в ноябре произошло расширение спектра торгуемых инструментов: с 17 ноября введены в обращение беспоставочные фьючерсные контракты на доллар США за рубли на ММВБ. Среднедневные обороты по этому инструменту в ноябре составили более 5,7 млн. руб. в день.

Ситуация на рынке ГКО-ОФЗ оставалась относительно стабильной. Доходность по всем группам ценных бумаг колебалась в пределах 2‑5 процентных пунктов. Наибольшие колебания доходности, при этом, были зафиксированы по ГКО, доходность которых составляла от 10,0 до 15,3%. По всем группам ГКО-ОФЗ доходность в первой половине ноября возрастала, достигнув 15 ноября максимального значения (15,31% по ГКО, 23,26% по ОФЗ-ПД и 24,16% по ОФЗ-ФД), после чего тенденция сменилась на противоположную. В последние дни месяца наметился новый подъем доходностей.

После резкого сокращения в начале ноября обороты рынка ГКО-ОФЗ отличала тенденция к увеличению при значительном уровне волатильности: среднедневной оборот рынка в третьей декаде месяца составил 724 млн. руб. против 572 млн. руб. во второй декаде и 527 млн. руб. в первой.

Схожая ситуация наблюдалась на рынке МБК. Остатки на корреспондентских счетах банков сократились к концу второй декады ноября более чем на 23% по сравнению с началом месяца.

В условиях нехватки ликвидных средств резко вырос спрос на краткосрочные кредиты. В результате на протяжении первой половины месяца наблюдался в целом повышательный тренд, прерываемый значительными всплесками ставок (до 14% и более). Пик роста ставок пришелся на 15 ноября, когда ставка МИАКР по однодневным МБК превысила 23%. В этот день отмечался наибольший оборот рынка МБК, составивший по выборке МИАКР более 17,8 млрд. рублей. После этого произошла стабилизация рынка МБК. В конце месяца ставки МИАКР по однодневным МБК снизились до 2,4-4,8% против 3,4-10,0% в конце второй декады.

Конъюнктура рынка корпоративных ценных бумаг в ноябре была неблагоприятной. Обороты торгов негосударственными ценными бумагами сокращались. В последней декаде ноября среднедневной оборот этого рынка на ММВБ составил 2,12 млрд. руб. против 2,25 млрд. руб. в первой декаде. Индекс РТС на протяжении всего периода непрерывно снижался, достигнув к концу ноября минимального с начала года значения - 143 пункта. Общее снижение индекса РТС за месяц составило свыше 24%. В последнюю торговую сессию месяца (30 ноября) по распоряжению ФКЦБ в связи с резким падением индекса РТС (более чем на 10% к цене закрытия предыдущего дня) торги в РТС временно приостанавливались. На рынках корпоративных и муниципальных облигаций активность операторов была незначительной.

Доходы и сбережения населения

В III квартале 2000 г. по сравнению со II кварталом величина прожиточного минимума увеличилась на 4% при росте цен на 3,7%. При этом соотношение начисленной среднемесячной зарплаты и прожиточного минимума трудоспособного населения в III квартале 2000 г. составило 173,1%, а среднего размера пенсии и прожиточного минимума пенсионера - 78,5% (против 166,5 и 74,6% соответственно во II квартале 2000 г.)

В 2000 г. произошло увеличение доходов малоимущего населения. Так, в III квартале т.г. численность населения, имеющего среднедушевые денежные доходы ниже величины прожиточного минимума, составила 31,8% от общей численности населения (в I и II кварталах - 41,2 и 34,7% соответственно).

В январе-октябре 2000 г. реальные располагаемые денежные доходы населения увеличились по сравнению с соответствующим периодом 1999 г. на 9,4%.

Росту доходов населения в октябре 2000 г. в определенной степени способствовало 100-процентное финансирование расходов федерального бюджета на социальную сферу, запланированных на октябрь.

По состоянию на 1 ноября 2000 г. суммарная задолженность по зарплате уменьшилась по сравнению с предыдущим месяцем на 2,5%, в том числе из-за недофинансирования из бюджетов всех уровней – на 2,1%. По сравнению с началом года задолженность по зарплате уменьшилась на 13,1 и 38,1% соответственно.

В структуре использования денежных доходов населения доля потребительских расходов в январе-октябре текущего года несколько сократилась по сравнению с соответствующим периодом прошлого года. В реальном выражении расходы населения на покупку товаров и оплату услуг увеличились по сравнению с январем-октябрем 1999 г. на 8,7%.

В октябре отмечалась наименьшая в текущем году доля организованных сбережений в структуре использования доходов населения (2,5%), что в определенной мере связано с низкими процентными ставками по депозитам физических лиц в банках. В целом за десять месяцев 2000 г. доля организованных сбережений превысила уровень соответствующего периода 1999 г. на 0,8 процентных пункта, при этом доля наличных денег на руках увеличилась на 0,3 процентных пункта.

В результате относительной стабильности курса национальной валюты снизилась активность физических лиц на рынке наличной иностранной валюты. Сальдо операций населения с иностранной валютой в январе-октябре 2000 г. по сравнению с соответствующим периодом 1999 г. сократилось на 7,4%.

Цели денежной политики

Главной задачей денежно-кредитной политики на среднесрочную перспективу Центральный банк Российской Федерации считает снижение инфляции при сохранении и возможном ускорении роста ВВП с одновременным созданием предпосылок для снижения безработицы и увеличения реальных доходов населения. В связи с этим Основными направлениями единой государственной денежно-кредитной политики на 2000 год предусматривается снижение инфляции до 18-22% в целом за год при сохранении тенденции к росту производства и услуг, который может составить 1,5-2%. Проектировки возможного экономического роста и снижения темпов инфляции могут быть реально достигнуты в силу продолжения действия позитивных факторов, обусловивших преодоление экономического спада в 1999 году. Основной предпосылкой экономического роста в 2000 году является расширение спроса со стороны всех секторов экономики, а также сохранение незагруженных производственных мощностей и свободной рабочей силы.

В качестве промежуточной цели денежно-кредитной политики на 2000 год определен прирост денежной массы М2, который может составить 21-25% за год. При прогнозируемом снижении скорости обращения денег это будет означать продолжение тенденции увеличения денежной массы в реальном выражении.

| Основные макроэкономические показатели |

| 2000 г. | |

| Валовой внутренний продукт, млрд. руб. | 5350 |

| в % к предыдущему году | 101,5 |

| Объем промышленной продукции, | 104 |

| Индекс потребительских цен, | 118 |

| Индекс цен предприятий-производителей промышленной продукции, | 121 |

| Индекс роста денежной массы М2 за год, % | 121-125 |

Контроль за денежным предложением остается важнейшим механизмом обеспечения внешней и внутренней стабильности рубля и является основой плавного и предсказуемого изменения валютного курса. В 2000 году Банк России продолжит осуществление политики плавающего валютного курса, которая в большей степени соответствует целям и задачам, стоящим перед экономикой. Основой действий Банка России на внутреннем валютном рынке будет сглаживание резких курсовых колебаний в сочетании с мерами валютного регулирования и валютного контроля в целях большего соответствия рыночного курса реальным экономическим условиям. Режим плавающего валютного курса создает более благоприятные условия для сохранения и накопления Банком России золотовалютных резервов, что особенно важно с точки зрения оценки платежеспособности России и решения проблемы внешнего долга.

Уровень золотовалютных резервов и показатели, характеризующие состояние внешней торговли (например, такие, как динамика экспорта и импорта, уровень мировых цен на основные российские экспортные товары, общее изменение условий торговли) в 2000 году становятся важнейшими индикаторами, определяющими адекватность денежно-кредитной политики поставленным целям и задачам.

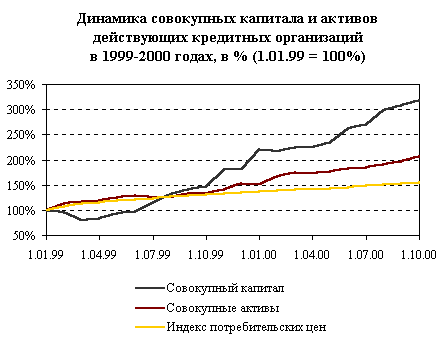

Тенденции развития банковской системы России

в январе—сентябре 2000 года

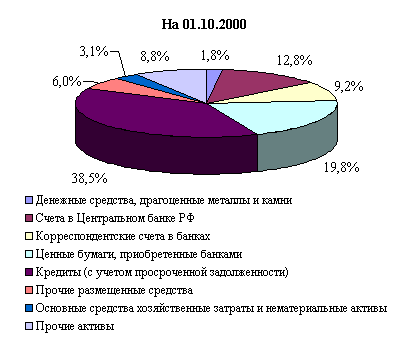

В течение первых трех кварталов 2000 года сохранилась наметившаяся в 1999 году тенденция к росту совокупного капитала банковской системы. За данный период совокупный капитал банковской системы вырос на 74,9 млрд. рублей, или на 44,5%. Увеличение капитала в рассматриваемом периоде наблюдалось у 81% действующих кредитных организаций. Основными источниками роста капитала у данной группы банков явилось увеличение размера уставного капитала, объема прибыли и сформированных из нее фондов, а также субординированных кредитов. В целом по банковской системе (по банкам с положительным капиталом) показатель достаточности капитала по состоянию на 1.10.2000 составил 22,6%.

За первые три квартала 2000 года совокупные активы банковской системы (в текущих ценах) увеличились на 37,2% и составили на 1.10.2000 2176,1 млрд. рублей, в том числе рублевые активы выросли на 52,1%, валютные1 активы — на 18,3%. Продолжающееся снижение темпов инфляции и девальвации национальной валюты в течение рассматриваемого периода обусловили сокращение доли валютных активов в совокупных активах банковской системы с 48,9% на 1.01.2000 до 43,3% на 1.10.2000.

По сравнению с 1999 годом в 2000 году спрос на кредиты со стороны реального сектора экономики увеличился. Объем кредитов реальному сектору экономики за первые три квартала 2000 года увеличился на 39,8% (за соответствующий период 1999 года — на 14,6%). При этом доля указанных кредитов в совокупных активах действующих кредитных организаций несколько выросла, составив на 1.10.2000 30,2% (29,6% на 1.01.2000).

Улучшение финансового состояния промышленности в целом способствовало снижению удельного веса просроченной задолженности в кредитах банков реальному сектору экономики с 6,5% на 1.01.2000 до 4,1% на 1.10.2000. Доля сомнительных и безнадежных ссуд в совокупном кредитном портфеле действующих кредитных организаций уменьшилась с 13,4% на 1.01.2000 до 6,8% на 1.10.2000.

В анализируемый период активизировалась работа банков по кредитованию населения. Объем кредитов населению в инвалюте с 1.01.2000 по 1.10.2000 вырос на 15,5%, в рублях — на 79,6%. Вместе с тем доля указанных кредитов в активах банковской системы остается незначительной — 1,7% на 1.01.2000 и 2,0% на 1.10.2000.

Динамика объемов вложений банков на рынке государственных ценных бумаг в течение первых трех кварталов 2000 года определялась во многом ростом цен на указанном рынке. Объем вложений в государственные ценные бумаги в рублях увеличился за 9 месяцев текущего года на 54,5%, в иностранной валюте — на 16,4%. В целом доля вложений в государственные долговые обязательства в активах действующих кредитных организаций несколько сократилась, составив 13,5% на 1.01.2000 и 12,8% на 1.10.2000.

Объем остатков на корсчетах банков в Банке России и коммерческих банках за первые три квартала 2000 года вырос на 27,7%, составив 285,7 млрд. рублей на 1.10.2000, а их доля в совокупных активах банковской системы сократилась с 14,1% на 1.01.2000 до 13,1% на 1.10.2000. Одновременно депозиты банков, размещенные в Банке России, выросли за указанный период в 21 раз, составив 79,1 млрд. рублей на 1.10.2000.

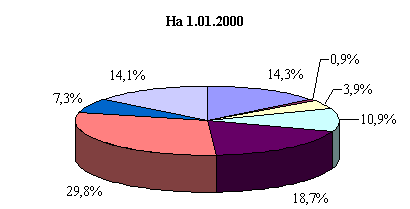

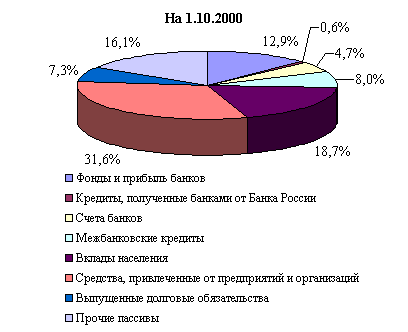

Улучшение финансового состояния предприятий ряда секторов экономики способствовало интенсивному росту ресурсной базы банковской системы. Так, объем средств, привлеченных банками от предприятий и организаций, вырос за первые три квартала 2000 года в рублях на 59,2%, в иностранной валюте — на 28%. Доля средств, привлеченных банками от предприятий и организаций, в совокупных пассивах банковской системы выросла с 28,8% на 1.01.2000 до 31,6% на 1.10.2000.

Роль долговых обязательств в ресурсной базе банковской системы не изменилась. При росте объема выпущенных банками долговых обязательств с 1.01.2000 по 1.10.2000 на 36,3% их доля в пассивах банковской системы составила на указанные даты 7,3%.

О некотором восстановлении доверия к банковской системе свидетельствует рост объемов вкладов, привлеченных банками от населения. С 1.01.2000 по 1.10.2000 депозиты физических лиц, размещенные в банковской системе, увеличились в рублях на 38,1% (в Сбербанке России — на 35,1%, в остальных коммерческих банках — на 62,9%), в иностранной валюте — на 31,9% (в Сбербанке России — на 39,4%, в остальных коммерческих банках — на 24,6%). Тем не менее рост объема депозитов населения пока не привел к существенному увеличению их роли в формировании банками привлеченных средств: доля депозитов физических лиц в совокупных пассивах банковской системы как на 1.01.2000, так и на 1.10.2000 составила 18,7% (без учета Сбербанка России — 6 и 6,1% соответственно).

В течение первых трех кварталов 2000 года произошло дальнейшее сокращение объема межбанковских кредитов, привлеченных российскими банками на международном финансовом рынке. С 1.01.2000 по 1.10.2000 объем задолженности российских банков перед банками-нерезидентами в иностранной валюте сократился на 18,6%. Рынок рублевых межбанковских кредитов и депозитов, напротив, начинает постепенно восстанавливаться. Объем привлеченных межбанковских кредитов и депозитов в рублях вырос в анализируемый период на 56,5%. В результате доля межбанковских кредитов в совокупных пассивах банковской системы снизилась с 10,9% на 1.01.2000 до 8% на 1.10.2000.

Рост ресурсной базы и ликвидности кредитных организаций, улучшение состояния их кредитного портфеля в течение первых трех кварталов 2000 года, отзыв лицензий у финансово неустойчивых банков способствовали постепенному улучшению показателей финансовой устойчивости банковской системы в целом.

По состоянию на 1.10.2000 текущая прибыль действующих кредитных организаций достигла 22,4 млрд. рублей. Число прибыльных банков на 1.10.2000 составило 1212, или 91,7% от числа действующих банков. Вместе с тем кредитным организациям пока не удалось погасить накопленные убытки прошлых лет. Общим результатом их финансовой деятельности с учетом итогов прошлых лет на 1.10.2000 стали убытки в размере 31,8 млрд. рублей.

В текущем году существенно уменьшились масштабы сокращения количества действующих кредитных организаций по сравнению с 1999 годом. Если число действующих кредитных организаций за январь—сентябрь 2000 года уменьшилось с 1349 до 1322, или на 27, то за соответствующий период 1999 года — на 91. Количество действующих филиалов банков сократилось с 1.01.2000 по 1.10.2000 с 3923 до 3869, или на 1,4% (за соответствующий период 1999 года — на 12,1%).

В рассматриваемый период сохранилась концентрация активов банковской системы в крупнейших по величине активов банках. По состоянию на 1.10.2000 на 50 крупнейших по активам банков приходилось 76,5% совокупных активов банковской системы (на 1.01.2000 — 76,6%), 79,1% от общего объема кредитов предприятиям и организациям (81,1% на 1.01.2000), 68,6% от общей суммы средств, привлеченных банками от предприятий и организаций (на 1.01.2000 — 65,6%). Удельный вес Сбербанка России в совокупных активах действующих банков на 1.10.2000 составил 26,3%, в общем объеме вкладов населения — 76%, в общем объеме вложений в государственные ценные бумаги в национальной валюте — 59,7%, в остатках на расчетных и текущих счетах клиентов — 20,2%, в объеме кредитов реальному сектору экономики — 30,4%.

1 Здесь и далее — с учетом роста курса доллара.

| Структура активов действующих кредитных организаций, сгруппированных по направлениям вложений (млрд. руб.) |

| Активы | 1.10.1999 | 1.01.2000 | 1.04.2000 | 1.07.2000 | 1.10.2000 | |

| Всего активов | 1391,7 | 1586,4 | 1816,2 | 1928,2 | 2176,1 | |

| В т.ч.: | ||||||

| 1 | Денежные средства, драгоценные металлы и камни | 33,7 | 45,0 | 38,6 | 37,9 | 40,2 |

| 2 | Счета в Центральном банке Российской Федерации | 120,9 | 137,0 | 203,9 | 242,9 | 277,7 |

| 3 | Kорреспондентские счета в банках | 126,2 | 158,3 | 173,9 | 195,9 | 200,1 |

| 4 | Ценные бумаги, приобретенные банками | 300,3 | 318,9 | 358,4 | 386,2 | 430,9 |

| 5 | Kредиты (с учетом просроченной задолженности) | 520,3 | 627,2 | 662,8 | 718,4 | 837,3 |

| 6 | Прочие размещенные средства | 85,8 | 93,8 | 132,5 | 118,8 | 131,3 |

| 7 | Основные средства, хозяйственные затраты и нематериальные активы | 55,1 | 59,7 | 61,3 | 63,9 | 67,4 |

| 8 | Прочие активы | 149,4 | 146,6 | 185,0 | 164,1 | 191,1 |

| Структура пассивов действующих кредитных организаций, сгруппированных по источникам средств (млрд. руб.) |

| Пассивы | 1.10.1999 | 1.01.2000 | 1.04.2000 | 1.07.2000 | 1.10.2000 | |

| Всего пассивов | 1391,7 | 1586,4 | 1816,2 | 1928,2 | 2176,1 | |

| В т.ч.: | ||||||

| 1 | Фонды и прибыль банков | 161,7 | 226,8 | 244,8 | 242,0 | 281,0 |

| 2 | Kредиты, полученные банками от Банка России | 14,3 | 14,2 | 14,2 | 14,2 | 13,9 |

| 3 | Счета банков | 50,2 | 62,4 | 79,1 | 74,8 | 101,3 |

| 4 | Межбанковские кредиты | 153,9 | 173,4 | 166,0 | 174,0 | 173,8 |

| 5 | Вклады населения | 258,6 | 297,1 | 333,7 | 375,3 | 407,8 |

| 6 | Средства, привлеченные от предприятий и организаций | 416,3 | 472,1 | 560,4 | 600,4 | 688,7 |

| 7 | Выпущенные долговые обязательства | 88,1 | 116,5 | 120,5 | 126,7 | 158,9 |

| 8 | Прочие пассивы | 248,7 | 223,9 | 297,5 | 320,8 | 350,7 |

| Рисунок 1 |

| Рисунок 2 |

| Структура активов банковской системы |

| Рисунок 3 |

| Структура пассивов банковской системы |

| Количественные характеристики кредитных организаций России |

| Показатель | 1.01.1999 | 1.10.1999 | 1.01.2000 | 1.07.2000 | 1.10.2000 |

| Зарегистрировано | 2483 | 2410 | 2378 | 2318 | 2205 |

| Действующих | 1476 | 1385 | 1349 | 1331 | 1322 |

| Зарегистрированы, но еще не имеют лицензий | 3 | 1 | 1 | 1 | 0 |

| Лицензии отозваны | 1004 | 1021 | 1028 | 986 | 883 |

| Имеют валютные лицензии | 634 | 671 | 669 | 725 | 744 |

| Имеют генеральные лицензии | 263 | 245 | 242 | 244 | 244 |

банковской системы России.

Сейчас, когда в основном решены наиболее острые проблемы банковского сектора, порожденные финансовым кризисом, и завершен первый, наиболее трудный этап реструктуризации кредитных организаций, остро стоит вопрос определения стратегии дальнейшего развития банковской системы, ее места в экономике страны. Сегодня необходимо решить проблему повышения финансовой устойчивости банковского сектора, определить принципы его регулирования, необходимые изменения в структуре банковской системы, роль государства, частного сектора, иностранных инвесторов в развитии банковской деятельности, создать стимулы для переориентации взаимодействия банков с экономикой. Конгресс, в работе которого принимают участие ведущие российские и иностранные банковские специалисты, может сыграть значительную роль в решении этих задач.

Основополагающим изменением в российском банковском секторе за последнее десятилетие был переход от устоев плановой экономики к рыночным принципам. Этот многогранный процесс включал в себя как институциональные изменения — прежде всего формирование двухуровневой банковской системы с кардинально изменившейся ролью Центрального банка, так и установление принципиально иных по сравнению с плановым хозяйством взаимоотношений банков с экономикой в целом.

Было бы наивно полагать, что столь масштабные преобразования в экономике при наличии структурных диспропорций пройдут гладко и безболезненно. Формирование ядра банковской системы и увеличение числа кредитных институтов происходило в условиях роста дефицита государственного бюджета, стагнации производства, роста числа убыточных предприятий, нарастания неплатежей, расширения бартерных и других неденежных форм расчета.

Крайне негативное воздействие на российскую экономику оказало падение мировых цен на сырьевые товары, которое привело к сокращению статей экспортных поступлений в структуре платежного баланса, убыткам отечественных сырьевых компаний, снижению их кредитоспособности.

Но не только внешние по отношению к банковскому сектору факторы повлияли на состояние банковской системы. Уже достаточно много анализировались такие ошибки в управлении банками, как значительный объем выданных кредитов, которые либо не обслуживались заемщиками, либо не могли быть ими возвращены, и проведение кредитной политики в интересах отдельных крупных клиентов без учета интересов частных вкладчиков и других кредиторов. Кроме того, отмечались низкий уровень профессионализма руководящего звена банков, а также случаи личной хозяйственной заинтересованности банков и их менеджеров в проведении операций, нарушающих экономические интересы кредиторов и акционеров.

В результате кризиса 1998 года банки понесли значительные убытки. Увеличилось количество финансово неустойчивых кредитных организаций, в число которых попали банки, до тех пор входившие в группу крупнейших и не внушавшие особых опасений. Из-за кризиса ликвидности банковская система перестала выполнять одну из основных своих функций — проведение зачетов в экономике. Нельзя не отметить и кризис доверия — как банков друг к другу, так и клиентов к банкам, что вызвало отток средств с банковских счетов. Одним словом, кризис банковского сектора был кризисом системы, и этим сказано все.

Преодоление последствий этого кризиса потребовало значительных усилий со стороны Банка России. Было создано Агентство по реструктуризации кредитных организаций (АРКО), деятельность которого направлена на стабилизацию положения в банковской сфере.

Банк России участвует в реструктуризации банковской системы в рамках своих полномочий. Под контролем Банка России кредитными организациями самостоятельно разрабатываются и осуществляются планы финансового оздоровления, направленные на восстановление их капиталов и реструктуризацию банковских активов и пассивов. Банк России поддерживает ликвидность платежеспособных банков путем использования стандартных механизмов при наличии залогового обеспечения и отзывает лицензии только у нежизнеспособных банков.

Сейчас уже можно говорить о том, что первый этап реструктуризации банковской системы в целом завершен.

Анализ складывающихся тенденций развития банковского сектора показывает, что меры первого этапа реструктуризации, принятые в 1999 году исполнительной и законодательной властью и Банком России, дали положительные результаты. Вступление в силу в феврале 1999 года Закона “О несостоятельности (банкротстве) кредитных организаций” позволило Банку России значительно активизировать деятельность по выведению с рынка банковских услуг кредитных организаций, нарушающих законодательство, имеющих неудовлетворительное финансовое положение и не имеющих перспектив развития.

Создание благоприятных условий для реструктуризации кредитных организаций, а также проведение активной политики по отзыву лицензий у неплатежеспособных банков позволило создать фундамент роста капитала банковской системы.

К концу первого квартала 2000 года совокупный капитал действующих банков возрос по сравнению с минимальным уровнем, зарегистрированным в марте 1999 года, на 109 млрд. рублей, или в 2,8 раза, и составил 169,2 млрд. рублей, что почти в 1,5 раза больше, чем до кризиса. Однако в реальном выражении капитал банковской системы пока не восстановлен.

Без учета банков, находящихся под управлением АРКО, собственные средства российских банков по состоянию на 1 апреля 2000 года в реальном выражении составляли около 76% соответствующего предкризисного показателя.

Наблюдается восстановление масштабов банковской деятельности. Так, по итогам 1999 года совокупные активы банковской системы возросли на 51%. При этом их рублевая составляющая увеличилась на 351 млрд. рублей, или на 76,5%, превысив предкризисный уровень на 54,6%.

Валютные активы увеличились на 1%. Степень долларизации активов по итогам минувшего года снизилась с 56 до 49%.

За период с января по апрель 2000 года совокупные активы банковской системы возросли на 14,5%.

Улучшается качество кредитного портфеля. Доля просроченной задолженности по кредитам, предоставленным реальному сектору экономики, сократилась с 11,7% на 1 января 1999 года до 5,8% на 1 апреля 2000 года. В значительной мере этот процесс обусловлен улучшением финансового состояния заемщиков в связи с позитивными тенденциями в экономике.

Весьма важно отмечающееся восстановление доверия к банковской системе со стороны клиентов, кредиторов и вкладчиков. Объем средств, привлеченных банками от предприятий и организаций, вырос в 1999 году в номинальном выражении на 67%, а за первый квартал 2000 года — еще на 18,7%. Депозиты физических лиц за 1999 год увеличились в рублях на 43%, в иностранной валюте — на 24%, а за первый квартал 2000 года — еще на 11,9 и 7,3% соответственно.

Достигнутый прогресс по ряду ключевых показателей не означает полного преодоления последствий финансового кризиса. Несмотря на то что меры по реструктуризации кредитных организаций, принятые на первом ее этапе, принесли положительные результаты, банковская система нуждается в продолжении этого процесса. Прежде всего, как отмечалось выше, не восстановлен в реальном выражении капитал банковской системы. Кроме того, несмотря на сокращение к настоящему времени более чем в 2 раза совокупных убытков действующих банков по сравнению с их максимальным значением (42 млрд. рублей на 1 апреля 1999 года), сумма убытков остается значительной — порядка 20 млрд. рублей.

Характеристикой состояния банковской системы является также удельный вес “плохих” долгов. Доля безнадежных ссуд в банковском кредитном портфеле, хотя и сократилась с начала 1999 года до марта текущего года с 11 до 8,8%, по-прежнему существенно превышает соответствующий докризисный показатель (3,6%).

Совокупные активы и кредиты банковской системы в реальном исчислении также не достигли предкризисного уровня и составляют около 75% соответствующих докризисных параметров.

Основная задача на сегодняшний день состоит в обеспечении долгосрочной устойчивости банковской системы. Без ее решения невозможны как переориентация банков на обслуживание реальной экономики, так и повышение доверия к банковской системе со стороны клиентов, кредиторов и вкладчиков.

Одной из актуальных проблем, рассматриваемых в настоящее время, является вопрос о независимости Центрального банка Российской Федерации. От того, как он будет решен, зависят определение статуса, а также задачи, функции, полномочия и принципы организации деятельности Банка России.

Независимость центрального банка устанавливается законодательством или складывается на практике как результат развития банковской системы конкретной страны. При этом важнейшее значение имеет реальная независимость центрального банка в процессе достижения основной цели денежно-кредитной политики и в выборе необходимого для этого инструментария. Именно реальная независимость дает центральному банку возможность быть свободным от влияния политической конъюнктуры и поддерживать стабильность национальной валюты, избирая наиболее эффективные инструменты денежно-кредитного регулирования.

Безусловно, Банк России должен быть независимым в корректировке промежуточных и операционных целей денежно-кредитной политики при возникновении угрозы финансовой и экономической стабильности страны. Что касается конечных целей денежно-кредитной политики, то они, несомненно, должны согласовываться с Правительством Российской Федерации, с заинтересованными министерствами и ведомствами. Кроме того, Банк России должен постоянно отчитываться перед Государственной Думой о результатах своей работы.

При этом немаловажно доведение до сведения общественности и разъяснение независимого мнения Банка России об оптимальном сочетании целевых макроэкономических показателей. Для обеспечения полной независимости, которую могут дать лишь доверие и поддержка населения, Банку России необходимо повышать прозрачность своей деятельности.

Правовая независимость Центрального банка является необходимым условием выработки самостоятельной денежно-кредитной политики, но ее эффективность определяется степенью координации гуманитарной и общеэкономической политики, постоянным прогрессом в сфере институционального развития и структурных мер. Я позволю себе выразить надежду, что Конституционный суд к 10 октября примет ответственные и взвешенные решения, в рамках которых и будет строиться будущий закон о Центральном банке Российской Федерации.

Именно благодаря независимости в определении и проведении в жизнь денежно-кредитной политики в период после августовского кризиса 1998 года Банку России удалось предотвратить предрекаемую многими гиперинфляцию, которая могла бы стать результатом бесконтрольной эмиссионной деятельности. Более того, в течение прошедшего со времени кризиса периода темпы роста потребительских цен постоянно снижаются на фоне роста спроса на деньги со стороны реальной экономики.

Независимость Банка России позволила ему стабилизировать курс национальной валюты и ситуацию на внутреннем валютном рынке в целом. Для этого в 1999 году Банком России были приняты достаточно жесткие меры в области валютного регулирования и контроля, направленные на уменьшение незаконного оттока капитала за рубеж и соответственно сокращение спроса на иностранную валюту. К сожалению, эти действия вызвали критику со стороны части экспертов международных валютных организаций, прежде всего тех, кто никогда не работал в реальной экономике.

В то же время Банк России оперативно реагировал на конъюнктурные изменения на внутреннем валютном рынке, поддерживая с помощью валютных интервенций стабильность курса национальной валюты.

В текущем году эффективность денежно-кредитной и валютной политики наглядно проявляется в сохранении достаточно низких темпов инфляции на фоне значительного роста золотовалютных резервов Банка России. Я надеюсь, что Государственная Дума рассмотрит результаты нашей деятельности за 1999 год с учетом заключений не только международных аудиторов, но и наших специалистов в аудиторском деле и даст объективную оценку работы Банка России.

Что касается изменения структуры Банка России, то в настоящее время начинается подготовка к реорганизации территориальных учреждений Банка России в направлении их укрупнения. Это связано, однако, не с последними решениями Президента Российской Федерации, которые, я уверен, будут поддержаны как нижней, так и в определенной степени верхней палатой нашего законодательного органа, а с тем, что сложившаяся система территориальных учреждений (и специалисты Банка России понимают это в первую очередь) себя изжила. Я думаю, что мы должны строить систему прежде всего с учетом проведения своевременных расчетов в условиях большого количества часовых поясов, а также обслуживания тех крупных хозяйственных регионов, в которых складывается и будет развиваться банковская сеть.

Приближается юбилей Банка России — его 140-летие. И хотя это не круглая дата, а скорее, генеральная репетиция 150-летия, можно отметить, что по сравнению с предыдущими годами нашего столетия Банк России сделал рубль одной из самых твердых валют в мире. За это время изменились не только экономическая и политическая ситуация, общественно-политический строй в нашей стране, но претерпел неоднократные изменения денежный стандарт во многих странах мира. В начале 70-х годов нашего века окончательно распалась связь между национальными валютами большинства стран мира и золотом, которое столетиями было основой денежных систем различных стран. Во вновь сложившихся условиях обеспечение стабильности национальных валют, являющееся основной целью деятельности центральных банков большинства стран, может быть реализовано путем проведения взвешенной денежно-кредитной политики, предусматривающей в том числе недопущение необеспеченной эмиссии денег.

С учетом степени развития мировых интеграционных процессов чрезвычайно важным представляется поддержание стабильности национальной валюты по отношению к другим иностранным валютам. В настоящее время индустриально развитые страны используют в основном режим плавающего валютного курса. Европейское экономическое сообщество, долгое время устанавливающее допустимые пределы отклонений курсов национальных валют по отношению друг к другу, реализует программу единой европейской валюты. Развивающиеся страны и страны с переходной экономикой используют различные режимы курсообразования — от управления валютным курсом до различных форм фиксированного курса национальной валюты к валюте развитой страны, в основном к доллару США.

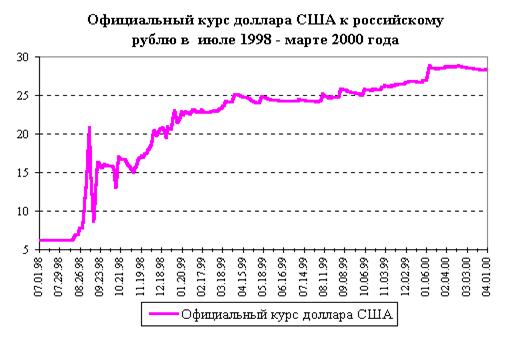

В России за период реформ сменилось несколько режимов валютного курса. В 1990-е годы, при переходе от плановой к рыночной экономике, возникла множественность валютных курсов. Затем, с введением торгов на Московской межбанковской валютной бирже, Банк России стал определять официальный курс рубля. А с середины 1995 года был принят режим фиксированного валютного курса в форме валютного коридора.

Во время разразившегося в 1998 году финансового кризиса, пытаясь противодействовать быстрому падению обменного курса рубля, Банк России потратил значительные объемы валютных резервов — почти 10 млрд. долларов. Однако избежать значительной девальвации национальной валюты не удалось.

С сентября 1998 года Банк России принял решение о переходе к режиму плавающего валютного курса рубля, который позволяет внутреннему валютному рынку более гибко реагировать на внешние воздействия, а Банку России — осуществлять ограниченное вмешательство в операции на валютном рынке лишь в критических случаях, что способствует сохранению и накоплению золотовалютных резервов.

В текущем году ситуацию на внутреннем валютном рынке можно назвать стабильной и контролируемой. С середины января по настоящее время номинальный реальный курс российского рубля по отношению к доллару оставался практически неизменным — лишь изредка наблюдались его незначительные конъюнктурные отклонения в ту или иную сторону.

Достигнутая стабильность на внутреннем валютном рынке во многом определяется, на наш взгляд, эффективностью мер валютного регулирования и валютного контроля, принятых Банком России еще в 1998—1999 годах. В настоящее время перспективы развития ситуации на внутреннем валютном рынке можно рассматривать как достаточно благоприятные. Объем поступающей в страну экспортной выручки не должен уменьшаться по сравнению с уровнем апреля текущего года. Банк России накопил достаточные резервы для противодействия спекулятивным атакам на национальную валюту. Мы не считаем целесообразным допускать искусственное обесценение рубля для дальнейшего стимулирования экспорта, поскольку даже нынешний уровень валютного курса делает экспортные операции чрезвычайно прибыльными и рентабельными. Отрицательные последствия обесценения национальной валюты могут негативно сказаться прежде всего на социальной сфере, уровне жизни населения, а также перспективах обслуживания внешнего долга.

Банк России, так же как и другие ведомства, рассмотрел проект стратегии развития Российской Федерации до 2010 года, подготовленный Центром стратегических разработок, и сделал следующие замечания.

В результате осуществления предлагаемой стратегии развития планируется обеспечить как минимум 5-процентный темп роста ВВП в среднем на протяжении 10 лет, что соответствует увеличению объема ВВП в 2010 году по сравнению с 1999 годом на 70%. С нашей точки зрения, с учетом благоприятных внешних и внутренних факторов необходимо рассмотреть вариант достижения в ближайшей перспективе более высоких темпов экономического развития. При этом интенсивность экономического развития будет зависеть от активности государственной экономической политики, использующей преимущественно косвенные методы воздействия на все сферы хозяйствования, что должно найти отражение в соответствующей правительственной программе.

Одним из основных недостатков рассматриваемой стратегии является ее декларативный характер. В предлагаемом проекте ставятся действительно актуальные задачи, требующие безотлагательного решения, но при этом не всегда четко и конкретно указываются пути такого решения.

При доработке стратегии следует устранить также излишнюю детализацию инструктивного характера при описании подходов к осуществлению отдельных мероприятий, несвойственную документам такого рода. Следует исключить повторы и, самое главное, некорректные и бездоказательные формулировки. Например, о слабости и непоследовательности банковского регулирования и надзора, о чисто формальном характере отчетности и ответственности Центрального банка Российской Федерации, недостаточной компетентности и профессионализме специалистов Банка России в налоговых вопросах.

Вместе с тем проект стратегии развития Российской Федерации, помимо прочего, определяет стратегические направления в сфере денежно-кредитной политики страны, в развитии платежной системы, которые в значительной степени относятся к компетенции Банка России.

При подготовке этих разделов, как можно судить по содержанию проекта, разработчики пользовались в основном консультациями экономистов, использующих в свою очередь материалы Международного валютного фонда и так называемого Добровольческого корпуса по оказанию финансовых услуг. В то же время специалисты Банка России не привлекались к разработке указанных разделов стратегии. Мы считаем необходимым проработать материалы, относящиеся к сфере деятельности Центрального банка Российской Федерации, и готовы к сотрудничеству в этой области.

В заключение хотелось бы сказать следующее. Мы стоим перед весьма важным этапом развития банковской системы России и экономики страны в целом. И от того, какие мы поставим задачи и как определятся пути их решения, зависит наше будущее.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

| 1. ДОКЛАД "Основные направления единой государственной денежно-кредитной политики на 2001 год" 2.ДОКЛАД"Основные направления единой государственной денежно-кредитной политики на 2000 год" 3."Вестник Банка России" 4."Бюллетень банковской статистики" 5.Журнал "Деньги и кредит" 6.Тематическое приложение к журналу "Деньги и кредит" Интервью Т.В.Парамоновой газете "Время новостей" № 196 от 28 декабря 2000 года Интервью Председателя Банка России Геращенко В.В. газете "Таможня". "Новая система валютного контроля дает реальные результаты" Виктор Геращенко. "Кризис внес жесткие коррективы, но не разрушительные". Материалы выступления в Финансовой академии при Правительстве Российской Федерации на международной научно-практической конференции "XXI век: новая модель специалиста-экономиста" Виктор Геращенко. Вокруг рубля. Интервью Председателя Банка России В.В.Геращенко газете "Аргументы и факты" (№ 39, 1999 г.) Интервью директора Департамента по организации банковского санирования Банка России Виноградова А.В. газете "Ведомости" (8 октября 1999 года) 6. Банковское дело (под редакцией проф. В.И.Колесникова), М., Финансы и статистика, 1995. 7. Усоскин В.М., Современный коммерческий банк, М., ИПЦ "Вазар-Ферро", 1994. |

Похожие работы

... учреждении возлагается на его руководителя. Глава 3. Инструменты денежно-кредитной политики Центрального банка РФ 3.1. Денежно-кредитное регулирование экономики – основная функция Центрального банка Как орган денежно-кредитного регулирования Центральный Банк регулирует состояние денежно-кредитной сферы, управляет совокупным денежным оборотом, спросом на кредит и его предложением, проводит ...

... законодательство регламентирует сроки рассмотрения проекта отчета об исполнении бюджета органами представительной власти разного уровня (ст.24 Закона «Об основах бюджетного устройства и бюджетного процесса в РФ») Утверждение проекта отчета об исполнении бюджета оформляется постановлениями (на федеральном уровне и уровне субъектов РФ) либо решениями органов местного самоуправления. В ...

... задач этого органа (организации). Функции Банка России определены в действующем законодательстве (ст. 4 Федерального закона «О Центральном банке РФ (Банке России)»). Банк России выполняет следующие функции: 1) во взаимодействии с Правительством Российской Федерации разрабатывает и проводит единую государственную денежно-кредитную политику; 2) монопольно осуществляет эмиссию наличных денег и ...

... исполнении бюджета в другие учреждения и организации. Система состоит из комплексов технологических задач, реализованных в виде АРМ. Заключение Таким образом, полноценное управление бюджетным процессом Российской Федерации возможно только при создании единой многоуровневой распределенной АИС, которая должна обеспечить единство управления, предусматривая взаимодействие бюджетов различных ...

0 комментариев