Навигация

ВЫПУСК ОБЛИГАЦИЙ МЕСТНЫМИ ОРГАНАМИ ВЛАСТИ В РОССИЙСКОЙ ПРАКТИКЕ

2. ВЫПУСК ОБЛИГАЦИЙ МЕСТНЫМИ ОРГАНАМИ ВЛАСТИ В РОССИЙСКОЙ ПРАКТИКЕ.

Известны случаи выпуска местных облигационных займов даже в практике СССР. Например, в марте 1929 года такой займ был выпущен московскими властями на нужды школьного, больничного и коммунального строительства.

Что касается настоящих дней, то начиная с марта 1992 г. по ноябрь 1995 г. в Министерстве финансов РФ зарегистрировано 29 проспектов эмиссий займов муниципальных органов власти и 20 - органов власти субъектов федерации на общую сумму по номинальной стоимости ценных бумаг более, чем на 3 трлн. руб. Причем некоторые органы власти сумели уже разместить по несколько займов, например, администрация Нижегородской области - четыре.

Общая динамика объемов выглядит так - в 1992 г. было зарегистрировано 5 проспектов эмиссий (из них 3 - местных органов власти), за 1993 г. - 8(6), за 1994 г. - 24(15), за 9 месяцев 1995 г. - 31 (17). При сохранении нынешних тенденций в 1996 г. возможна регистрация порядка 80-100 проспектов эмиссий. Особую активность проявляют местные органы власти Московской и Ленинградской областей (6 и 3 займа соответственно). При этом дают о себе знать и такие низовые органы власти, как, например, администрация Октябрьского района г.Ставрополя, хотя в инструкции "О правилах выпуска и регистрации ценных бумаг на территории Российской Федерации" говорится об эмиссии ценных бумаг органами государственной власти и управления уровня не ниже городов.

По одному займу выпустил правительства Москвы и Санкт-Петербурга. Удельный вес займов субъектов федерации в общем числе регистрируемых проспектов эмиссий неуклонно растет.

Случаи отказа в регистрации проспектов эмиссий не известны.

СРОКИ ЗАЙМОВ. В связи с высоким уровнем инфляции долгосрочные займы не получили распространения. Среднесрочные займы (от 1 года до максимум 10 лет) имеют наибольший удельный вес и предназначаются в основном для финансирования инвестиционных проектов. Краткосрочные займы (от 2 до 12 месяцев) имеют целью покрытие дефицита бюджета или финансирование текущих расходов.

УЧАСТВУЮЩИЕ В ВЫПУСКЕ ЗАЙМА СТОРОНЫ. Эмитент - исполнительный или, реже, представительный орган власти, финансовое управление региона, министерство финансов республики в составе РФ. Подавляющее большинство эмитентов прибегают к услугам квалифицированных посредников по работе с займамиНа посредника возлагаются функции депозитария, выкуп облигаций за счет и от имени эмитента, рекламное обеспечение. Третий участник - индивидуальные и институциональные инвесторы. Ограничения инвесторам не предусматривались, за исключением займа мэрии г.Новосибирска, в котором запрещалось приобретение одним инвестором более 30% облигаций.

ОБЕСПЕЧЕНИЕ ЗАЙМА. Гарантами муниципальных займов выступают сами эмитенты, за исключением муниципального займа Нижегородской области, где гарантами были администрация города и АО "ГАЗ". Случаев дополнительного обеспечения займов гарантиями нет. Эмитенты гарантируют ценные бумаги либо своим имуществом и бюджетом в целом, либо конкретной статьей доходов бюджета, либо доходами от реализации инвестиционного проекта, либо строящимся жильем, например в Москве. Заем Министерства финансов Республики Саха (Якутия) обеспечен драгоценным металлом - золотом. Известны случаи, когда эмитенты, гарантирующие заем своим бюджетом, не осуществили всех необходимых мероприятий: утверждения у местных депутатов и согласования в вышестоящем финансовом управлении бюджета территории на период действия займа.

ФОРМА ВЫПУСКА ЦЕННЫХ БУМАГ. Облигации выпускаются в виде именных бумаг и на предъявителя. Последние могут быть с купонным листом, где число купонов соответствует числу выплат по процентам. Зачастую облигации существуют в бездокументарной форме (в виде записей на счетах), иногда их подменяют сертификатами.

СПОСОБ РАЗМЕЩЕНИЯ. Размещение осуществляется путем публичной (открытой) подписки или частного (закрытого) размещения по предварительной договоренности. Посредники либо выкупают весь заем, либо на условиях комиссии реализуют его. Возможны смешанные варианты. Организуются аукционы по первичному размещению (администрация Пермской области) и открываются пункты продажи облигаций. Ценные бумаги выдаются, при согласии кредитора, в счет бюджетного долга.

ВТОРИЧНЫЙ РЫНОК. Ценные бумаги муниципальных органов власти участвуют наравне с акциями предприятий во всех операциях на рынке ценных бумаг. При этом основными вопросами остаются проблемы привлекательности облигаций для инвесторов и грамотности посредника в организации работы на вторичном рынке. Правда, повышенная привлекательность может лишить облигации вторичного обращения: облигации администрации Нижегородской области 1992 г. были настолько привлекательны для инвесторов, что те неохотно расставались с ними.

ИСПОЛЬЗОВАНИЕ СРЕДСТВ ЗАЙМА. Помимо уже названных: погашение и отсрочка долгов, привлечение более дешевых, чем банковский кредит, заемных средств, обеспечение социальных программ, погашение задолженностей по заработной плате, создание резервного фонда и даже вложение всей суммы, вырученной от размещения займа, на депозит в банке.

СПОСОБ ВЫПЛАТЫ ДОХОДА И ПОГАШЕНИЯ. В 1992-1993 гг. на облигации начислялся фиксированный процент. В настоящее время под влиянием инфляционных процессов получили распространение облигации с плавающим доходом (в большинстве случаев зависящие от ставки рефинансирования Центробанка РФ), облигации с нулевым купоном и беспроцентные облигации с номинальной стоимостью, приравненной к рыночной цене единицы жилой площади. Средняя доходность облигаций невелика, однако это компенсируется относительно высокой надежностью, налоговыми и другими льготами, розыгрышами призов, например земельных участков и квартир. Погашение происходит либо единовременно, либо поэтапно.

3. ПРОБЛЕМЫ МУНИЦИПАЛЬНЫХ ЗАЙМОВ.

ПРАКТИКА ДОКАЗЫВАЕТ, ЧТО НА СЕГОДНЯШНИЙ ДЕНЬ:

1. Существует относительная, возможно излишняя, легкость регистрации проспекта эмиссии и выпуска займов.

2. Деятельность органов власти, т.е. эмитентов, на рынке ценных бумаг протекает пока без четкой регламентации.

3. Отсутствует единое информационное обеспечение по данному вопросу.

4. Интерес, желание выпускать и потребность в займах, особенно в жилищной сфере, огромны.

Если не направить этот процесс по четко регламентированному и экономически обоснованному руслу, он может стать разрушительным для всей страны. В соответствии с этим, чтобы превратить региональные и муниципальные займы в реальный и эффективный механизм привлечения финансовых ресурсов, необходимо сосредоточить основное внимание на развитии соответствующей законодательной базы.

На заседании ФКЦБ 19 апреля 1995 г. было также единогласно одобрено и принято постановление комиссии "О порядке выпуска, обращения и погашения жилищных сертификатов на территории Российской Федерации".

В настоящее время муниципальные займы являются крайне незначительными по объему, что объясняется следующими причинами:

неусточивость налоговой и иной доходной базы, как источника покрытия обязательств по облигационным займам, хроническая дефицитность многих местных бюджетов, финансовое нездоровье регионов;

покрытие значительной части местных расходов дотациями из вышестоящих бюджетов (в этих условиях самофинансирование за счет выпуска местных облигационных займов приведет к сокращению бесплатных дотаций "сверху";

высокая инфляция, делающая невозможными долгосрочные инвестиционные проекты, моментально "съедающая" ресурсы, собранные через облигационный займ;

нежелание местных властей брать на себя долговые вместо безвозвратных, платные вместо бесплатных обязательства, отсутствие на местах разработанных стратегий оздоровления региональных бюджетов, низкий уровень квалификации персонала эмитента, незнание технологий выпуска и обращения и т.д.

II. ГОСУДАРСТВЕННЫЕ КРАТКОСРОЧНЫЕ БЕСКУПОННЫЕ ОБЛИГАЦИИ (ГКО)

1.Учасники рынка ГКО:

Эмитент-Министерство финансов

Генеральный агент по обслуживанию выпусков ГКО-Банк России( в функции которого помимо всего прочего входит гарантирование их своевременного погашения)

Владельцы ГКО-Инвесторы из числа юридических и физических лиц(для каждого выпуска отдельно могут устанавливаться ограничения на потенциальных владельцев)

все операции по обращению ГКО осуществляются через учреждения Банка России или уполномоченные им организации(Дилеры)

В соответствии с предоставленными полномочиями Министерство финансов и Банк России разработали и утвердили Положение об обслуживании и обращении выпусков ГКО, которое регулирует круг вопросов, связанных с функционированием рынка ГКО. Им устанавливается, что обращение ГКО осуществляется только в форме совершения сделок купли- продажи через Торговую систему,расчеты по ним осуществляются: в части ценных бумаг-через Депозитарий , а в части денежных средств- через расчетную систему. Функции Торговой системы, Депозитария и Расчетной системы выполняются Московской межбанковской валютной биржей(ММВБ) на основании соответствующего договора с Банком Росии.Для реализации этих функций на ММВБ разработаны и внедрены Торгово-депозитарная система, а также Система электронных межбанковских расчетов (СМБР), причем обе эти системы связаны между собой не только организационно но и технологически.

К торговле на ММВБ допускаются только официальные дилеры Банка России коммерческие банки и небанковские учреждения, заключившие с ЦБ РФ договора на выполнение функций дилеров на рынке ГКО. Число дилеров постоянно растет, в настоящее время их насчитывается около 130

Центральный Банк России, проводя в жизнь политику МинФина по расширению рынка ГКО, издал новый приказ N 02-86 от 6 апреля 1995 года "О порядке заключения Банком России договоров о выполнении функций дилера на рынке ГКО", регламентирующий порядок вступления в ряды дилеров новых членов.

Выпуск оформляется глобальным сертификатом, в двух экземплярах для каждого выпуска, один хранится в МинФине РФ, другой - в ЦБ РФ. Облигации выпускаются со сроками обращения в 3, 6, 12 месяцев. С 27 сентября 1994 года номинал вновь выпускаемых облигаций равен 1 000 000 рублей, ранее ГКО выпускались номиналом в 100 000 рублей. Каждому выпуску ГКО-ОФЗ присваивается государственный регистрационный номер, сотоящий из 9 разрядов, например, в серии ГКО 21034RMFS :

- цифра "2" указывает на вид ценной бумаги - долговое обязательство,

- цифра "1" указывает на тип ценной бумаги ( 1 - для 3-х месячных, 2 - для 6 месячных ,3 - для 12 месячных облигаций ,4- для ОФЗ),

- цифры "034" указывают на порядковый номер данного выпуска облигаций,

- буквы "RMFS" указывают на эмитента - Russian Ministry of Finance,

- буква "S" указывает, что данная ценная бумага является

государственной - State Security.

Банк Pоссии выполняет на pынке ГКО одновpеменно несколько функций : - агента МинФина по обслуживанию выпусков облигаций; - Дилеpа; - контpолиpующего оpгана.

Выполняя функции агента, Банк Pоссии устанавливает тpебования к Тоpговой, Pасчетной системам, Депозитаpию и субдепозитаpиям; устанавливает тpебования к дилеpам и опpеделяет их количественный состав; устанавливает пpавила тоpгов и пpоводит аукционы по пеpвичной пpодаже облигаций; осуществляет погашение

КАНДИДАТ В ДИЛЕРЫ ГКО ДОЛЖЕН:

* являться юридическим лицом- профессиональным участником рынка ценных бумаг со стажем работы не менее шести месяцев для банков (иметь составленный баланс по итогам календарного года), для небанковских организаций- один год с момента получения лицензии МФ РФ на право осуществления деятельности на рынке ценных бумаг;

* иметь собственные средства (капитал) - не менее 1 млн. ЭКЮ (в рублевом эквиваленте на дату подачи заявления) -для банков; не менее 250 млн. руб. -для небанковских организаций, являющихся профессиональными участниками рынка ценных бумаг. Расчет собственных средств (капитала) для банков определяется в порядке, установленном для расчета экономических нормативов;

* быть инвестором на рынке государственных краткосрочных облигаций - не менее , месяцев до момента подачи заявки;

* иметь положительные финансовые результаты (получение прибыли по итогам работы за прошедший год и в текущем году на дату подачи заявки).

Похожие работы

... , выпуская незастрахованные облигации. Его консультанты помогают ему определить примерную ставку, под которую он мог бы их разместить. Если по экономическим соображениям эмитенту выгодно застраховать свой муниципальный заем, то он подает заявку в одну или несколько страховых компаний. Страховые компании начинают анализировать финансовую информацию об эмитенте примерно также, как это делают ...

... с Генеральными условиями выпуска и обращения облигаций федеральных займов, утвержденных постановлением Правительства РФ от 15 мая 1995 г. ОФЗ с переменным купонным доходом являются именными среднесрочными государственными ценными бумагами и представляют их владельцам право на получение номинальной стоимости облигации при ее погашении и на получение купонного дохода в виде процента к номинальной ...

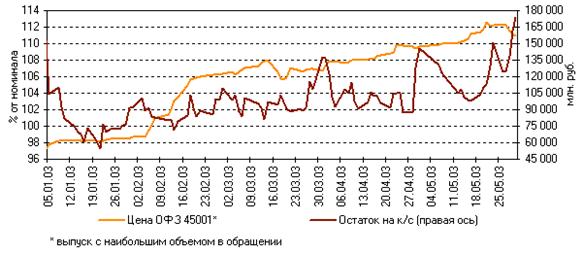

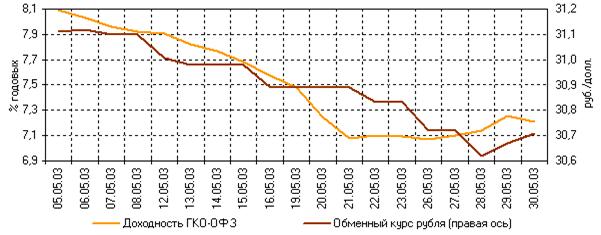

... — поддержка жилищного строительства; – содействие в укреплении и развитии инфраструктуры финансового рынка. Одной из наиболее серьезных предпосылок успешной реализации инвестиционной составляющей рынка государственных ценных бумаг России служит высокая степень развития важнейшей составляющей частью рынка государственных ценных бумаг России — рынка ГКО-ОФЗ. В настоящее время рынок ГКО-ОФЗ ...

... Русский Стандарт с 7%. В секторе еврооблигаций пятерка лидеров выглядит следующим образом: ВТБ – 23%, Газпромбанк – 9%, Банк Русский стандарт 8%, Россельхозбанк – 7%, Альфа Банк – 7%. Следующим крупным сегментом рынка облигаций является пищевая промышленность и розничная торговля, которые занимают в общей сложности 16% рублевого долгового рынка и 1,6% рынке евробондов. Этот сегмент рынка имеет ...

0 комментариев