Навигация

Рабочий график реализации проекта

11. Рабочий график реализации проекта.

Тут следует описать временной график реализации проекта и проведения запланированных мероприятий. Приводится график осуществления капитальных вложений, выполнения работ, производственный график: начало производства продукции, выход на проектную мощность, объёмы производства в периоды сезонных колебаний.

12. Финансовый план.

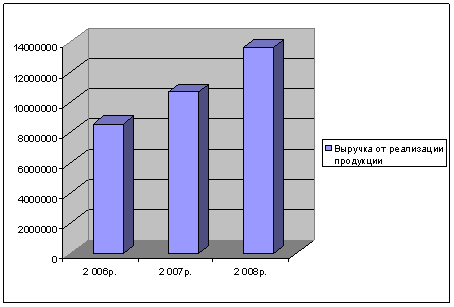

Раздел предназначен для определения эффективности и финансовой состоятельности проекта. Он является ключевым разделом бизнес-плана.

Составление этого раздела один из самых ответственных моментов. На основании данных финансового плана производится анализ коммерческой привлекательности проекта.

Здесь должна быть отражена информация о планируемых доходах проекта (объёмы реализации), текущих затратах проекта, об инвестиционных затратах (капитальные вложения, прирост оборотного капитала), планируемые источники финансирования, их структура (собственные, заемные), графики, условия привлечения и возврата заёмных источников финансирования.

Обязательно должны быть приведены прогнозные формы финансовой отчётности: Отчёт о прибыли, Отчёт о движении денежных средств, Баланс.

Приводится сводная характеристика эффективности проекта. Даётся краткая интерпретация показателей.

Первая группа – показатели эффективности инвестиций. Классически выделяют следующие показатели:

Срок окупаемости инвестиций (простой и дисконтированный). Рассчитывается на основании чистого денежного дохода (простого и дисконтированного). Чистый денежный поток – сумма притоков и оттоков денежных средств. Дисконтирование – приведение денежных потоков разных интервалов планирования, к начальному моменту времени (первому интервалу планирования). Суть дисконтирования заключается в том, что мы принимаем разновеликую стоимость одной условной денежной единицы в разные периоды времени.

К примеру, на рубль мы сегодня можем купить 0,1 пачки сигарет, а через год, возможно, всего лишь 0,05 пачки. Или еще. Мы точно знаем, что вложив сегодня рубль в низко рискованные ценные бумаги, или просто положив рубль на депозит в банк мы получим через какой-то интервал времени процент с этих денег.

Так вот, дисконтирование, по сути, это учет упущенной экономической выгоды от использования наших финансовых ресурсов.

Использование дисконтирования предполагает расчёт коэффициента дисконтирования (на каждый интервал планирования), на который умножается величина чистого денежного потока каждого интервала планирования. Он рассчитывается на основании ставки сравнения.

Внутренняя норма доходности (IRR). Это показатель, который показывает, при какой ставке сравнения, чистая текущая стоимость проекта становится равной нулю. Для расчёта подбираем такую ставку сравнения, при которой значение дисконтированного чистого денежного потока на протяжении периода времени, обычно срока жизни проекта, (или можно употреблять термин – срок рассмотрения проекта, звучит не так мрачно) становится равным нулю.

Чистая текущая стоимость проекта (NPV). Показывает накопленный дисконтированный доход (или убыток) проекта. Рассчитывается как сумма дисконтированного чистого потока денежных средств и остаточной стоимости проекта. Рекомендуют рассчитывать NPV без учета остаточной стоимости проекта, а уже отдельно показывать остаточную стоимость.

Остаточную стоимость можно рассчитать следующим образом.

Определяется остаточная стоимость основных средств и нематериальных активов, она может корректироваться на коэффициент «усыхания», который придется определить экспертным путем (очевидно, что актив скорее всего не удастся реализовать по остаточной стоимости). Определить коэффициент «усыхания» стоимости актива по проекту довольно сложно, особенно если оборудование специализированное, срок рассмотрения проекта большой.

Есть еще одна составляющая остаточной стоимости. Это стоимость оборотных активов – готовая продукция, сырья и материалы, дебиторская задолженность, авансы поставщикам за вычетом краткосрочных обязательств (кредиторская задолженность, авансы покупателей, задолженность по заработной плате и по расчётам с бюджетами). Получаем остаточную стоимость проекта.

Вторая группа – показатели финансовой состоятельности проекта.

Это максимальная ставка процентов по кредиту и остаток свободных денежных средств на прогнозном расчёте проекта.

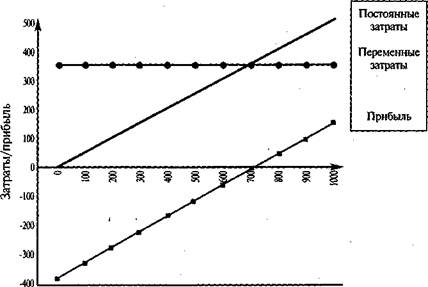

Проводится анализ рисков осуществления проекта. Для этого могут быть проанализированы границы изменения основных исходных параметров проекта, при которых проект остается безубыточным.

При оценке проекта на действующем предприятии строится прогнозный финансовый план предприятия без учета реализации проекта, финансовый план проекта, финансовый план предприятия с учетом реализации инвестиционного проекта.

Расчёт показателей эффективности инвестиций необходимо проводить, помня о следующем:

Расчёт и интерпретация показателей эффективности полных инвестиционных проводится до подбора схемы финансирования проекта. Показатели характеризуют «внутреннюю» эффективность проекта.

Расчёт и интерпретация показателей эффективности собственных средств, проводится с учетом привлечения источников финансирования (собственных средств или заемного капитала).

Для составления финансового плана проекта можно воспользоваться стандартными программными продуктами. Компьютерные модели «Альт-Инвест» и «Альт-Инвест-Прим» позволяют подготовить финансовый план для проектов различной направленности (новое производство, проекты модернизации) и различной отраслевой принадлежности.

13. Некоторые особенности проектов с лизингом оборудования.

Инвестиционные проекты, в которых предполагается покупка оборудования на условиях лизинга, отличаются некоторой спецификой оценки их эффективности: для таких проектов, довольно сложно корректно посчитать классические показатели эффективности.

Классически срок окупаемости рассчитывается с учетом произведенных инвестиционных затрат, которые складываются из капитальных затрат и прироста оборотного капитала. Затраты при лизинге оборудования – лизинговые платежи - являются текущими затратами. Поэтому величина капитальных затрат незначительна или равна нулю на начальных этапах реализации проекта. В этом случае и срок окупаемости будет мал.

Чистый поток денежных средств в классическом варианте для расчёта показателей эффективности проекта определяется как сумма денежных потоков проекта, без учета источников финансирования – собственных и заемных. Поэтому для оценки эффективности инвестиционных проектов с финансированием через механизм лизинга можно воспользоваться «условным» показателем - «совокупный дисконтированный денежный поток». Данный показатель будет рассчитан с учетом лизинговых платежей в оттоке денежных средств

Это нам даст базу для сравнения альтернатив реализации проекта. Например, что нам выгоднее – покупать оборудование за счет собственных/заемных средств или брать оборудование в лизинг.

Хотелось бы привести некоторые преимущества лизинга:

- лизинг не предполагает быстрого возврата всей суммы долга. Как правило, срок договора лизинга совпадает со сроком полной амортизации оборудования (с учётом коэффициента ускоренной амортизации);

- лизинговые платежи могут быть согласованы с лизинговой компанией таким образом, чтобы обеспечить более выгодные условия возмещения стоимости оборудования и выплаты процента лизинговой компании;

- заключить договор лизинга обычно проще, чем кредитный договор.

Для расчёта возможных вариантов графиков лизинговых платежей и оценки результатов реализации проекта можно работать со специализированными компьютерными моделями для оценки инвестиционных проектов «Альт-Инвест», где есть отдельный блок «Лизинг».

Для более детального расчёта графика лизинговых платежей и моделирования различных условий можно работать с моделью «Альт-Лизинг».

Список литературы

Для подготовки данной работы были использованы материалы с сайта http://aup.ru/

Похожие работы

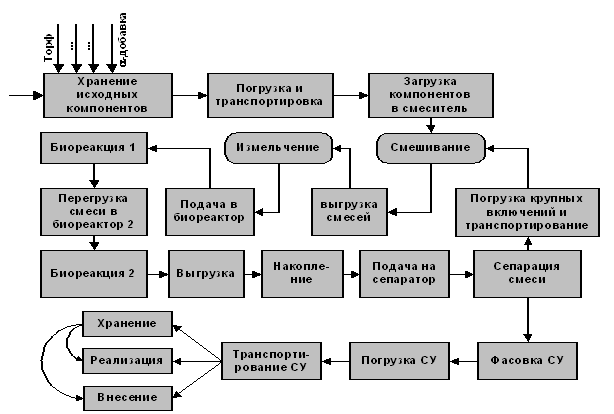

... работы мы привели разработанный нами проект бизнес-плана с некоторыми комментариями, дополнениями и пояснениями. 3.2. Описание процедуры составления разделов бизнес-плана на производство и использование концентрированного органического удобрения В данном пункте мы дадим подробные рекомендации и инструкции по составлению бизнес-плана на производство и использование КОУ суперудобрение « ...

... - комплексные системы автоматизации и диспетчеризации; - системы подготовки воздуха общих и специализированных производств; 3. МАКЕТ РАЗРАБОТКИ БИЗНЕС-ПЛАНА РЕСТОРАННО-ГОСТИНИЧНОГО-КОМПЛЕКСА В Г. ЗВЕНИГОРОДЕ 3.1 Задачи проектирования ресторанно-гостиничного комплекса в г. Звенигород Задачи 1. Создать современный центр для гостей. 2. Обеспечить полную загрузку по основному направлению ...

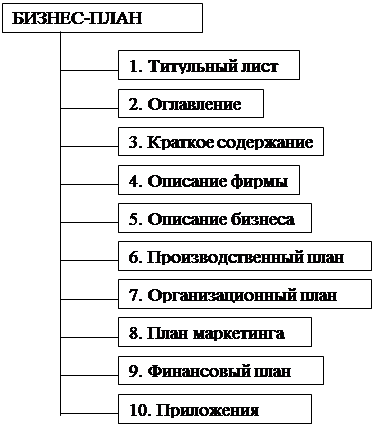

... заниматься разработкой и составлением бизнес-плана деятельности компании. 2. СТРУКТУРА БИЗНЕС-ПЛАНА И МЕТОДИЧЕСКИЕ ОСНОВЫ ЕГО СОСТАВЛЕНИЯ 2.1 Бизнес-план и адаптация его структуры к стратегии деятельности коммерческой организации Каждая фирма, начиная свою деятельность, обязана четко представить потребность на перспективу в финансовых, материальных, трудовых и интеллектуальных ресурсах, ...

... ОАО «Запорожсталь» Анализ финансово – хозяйственной деятельности является важным элементом в системе управления производством, действенным средством выявления внутрихозяйственных резервов, основой разработки бизнес планов и управленческих решений. Основные задачи анализа хозяйственной деятельности субъекта хозяйствования: 1. Изучение характера действия экономических законов, установление ...

0 комментариев