Навигация

Налоговый учет доходов, не учитываемых для целей налогообложения, в виде имущества, полученного от учредителей

2.1. Налоговый учет доходов, не учитываемых для целей налогообложения, в виде имущества, полученного от учредителей

Деятельность любой организации начинается с формирования уставного капитала. Оплата уставного капитала может осуществляться денежными средствами, ценными бумагами, другим имуществом или имущественными правами либо иными правами, имеющими денежную оценку.

Денежная оценка имущества, вносимого в оплату акций (долей) при учреждении общества, производится по соглашению между акционерами (учредителями).

Денежные средства, поступившие от учредителей в счет вклада в уставный капитал, не учитываются в составе доходов при исчислении налога на прибыль. Разниц между бухгалтерским и налоговым учетом не возникает. В бухгалтерском учете, данные поступления так же не являются доходом и учитываются с использованием отдельного счета 75 «Расчеты с учредителями».

Согласно п. 1 ст. 277 НК РФ, разница между номинальной стоимостью размещаемых акций и стоимостью получаемого имущества (включая денежные средства) не признается прибылью (убытком) для целей исчисления налога на прибыль. В связи с этим возникающие курсовые разницы от переоценки задолженности иностранного учредителя не учитываются при налогообложении прибыли.

Объекты имущества, внесенные учредителем в счет оплаты задолженности по вкладу в уставный капитал, принимаются к бухгалтерскому учету по первоначальной стоимости (фактической себестоимости), которой признается их денежная оценка, согласованная с учредителями. При этом в фактическую стоимость основных средств и товарно-материальных ценностей, вносимых в счет вклада в уставный капитал, включаются также фактические затраты организации на доставку такого имущества и приведение его в состояние, пригодное для использования. Согласно п. 2 ст. 254 НК, стоимость товарно-материальных ценностей, включаемых в расходы, определяется исходя из цен их приобретения (без учета НДС), включая комиссионные вознаграждения, уплачиваемые посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, включая расходы по хранению и обслуживанию. Такие оценки могут не совпадать, в частности на следующие суммы: затрат на сортировку, фасовку; суммовых разниц; расходов на хранение до момента доставки товарно-материальных ценностей к налогоплательщику; расходов на страхование. Тогда между бухгалтерским учетом и налоговым возникают временные разницы

В отличие от бухгалтерского в налоговом учете имущество (основные средства, нематериальные активы), полученное в счет вклада в уставный капитал, учитывается у получателя по стоимости, отраженной в налоговом учете у передающей стороны, которая должна быть подтверждена документально [9; с. 52]. Таким образом, стоимость основных средств в бухгалтерском и налоговом учете не одинаковы. При этом получатель вправе определять в налоговом учете норму амортизации по полученному имуществу с учетом срока эксплуатации его предыдущим собственником. В результате может сложиться ситуация, что даже при одном методе начисления амортизации в бухгалтерском и налоговом учете в силу отличия денежной оценки стоимости имущества в бухгалтерском и налоговом учете суммы амортизации будут различаться. Контроль над такими средствами можно осуществлять в аналитических регистрах учета товарно-материальных ценностей с корректировкой их стоимости для налогового учета и отражением возникших при этом отложенных налоговых активов и обязательств.

С момента внесения имущества в уставный капитал создаваемого юридического лица учредитель утрачивает на него право собственности, а собственником становится создаваемое юридическое лицо. При этом право собственности на недвижимое имущество подлежит обязательной регистрации, и получатель такого имущества приобретает это право с момента такой регистрации. Таким образом, недвижимое имущество в счет вклада в уставный капитал считается внесенным (и соответственно, вклад оплаченным) только после государственной регистрации права собственности на него создаваемым юридическим лицом. Госпошлина за регистрацию права собственности на недвижимое имущество включается в состав внереализационных расходов, единовременно на дату начисления.

Особенности вкладов в уставный капитал, вносимых имуществом, рассмотрим на примере.

Пример. Созданное акционерное общество получило от акционера в счет оплаты акций здание по акту приемки-передачи. Уплачена государственная пошлина 7500 руб. за регистрацию. Денежная оценка вклада, согласованная акционерами, составляет 7 800 000 руб., что не превысило 8 000 000 руб. – стоимость, определенную независимым оценщиком.

Остаточная стоимость здания, по данным налогового учета акционера, составила 6 300 000 руб. Согласно учетной политике амортизация начисляется линейным методом и в бухгалтерском, и в налоговом учете. Срок полезного использования – 25 лет.

В бухгалтерском учете производятся записи:

на дату получения здания от акционера

Д 08 К 75 – 7800 000 руб. – получено здание

на дату предоставления документов на государственную регистрацию

Д 76 К 51 – 7 500 руб. – произведена оплата государственной пошлины за государственную регистрацию права собственности на здание

Д 08 К 76 – 7 500 руб. – госпошлина за государственную регистрацию права собственности на здание учтена в составе капитальных вложений

Д 01 К 08 – 7 807 500 руб. (7 800 000 + 7 500) – здание принято на учет в качестве объекта основных средств

Госпошлина за регистрацию права собственности на недвижимое имущество для целей налогового учета включается в состав внереализационных расходов единовременно на дату начисления.

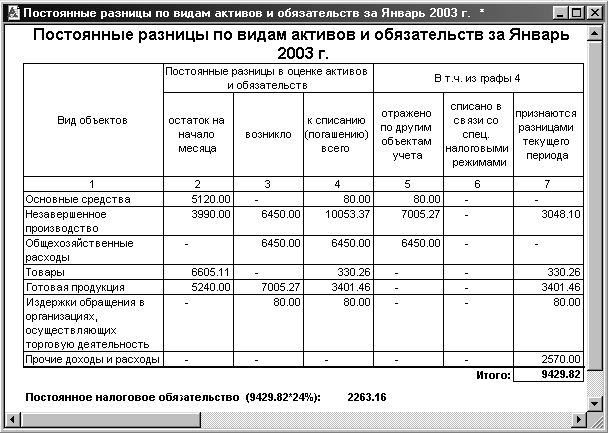

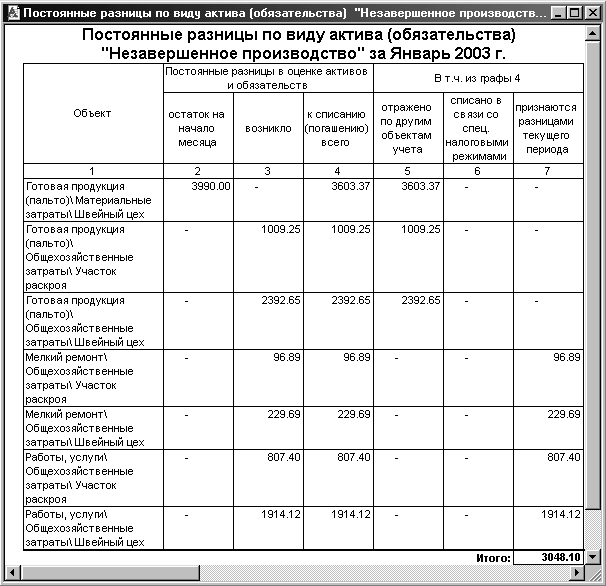

Из-за различия денежной оценки стоимости здания в бухгалтерском и налоговом учете суммы амортизации различаются, что приводит к возникновению постоянной разницы и ежемесячному формированию налогового обязательства. Постоянная разница находится как разница между суммой начисленной амортизации в бухгалтерском учете и суммой амортизации рассчитанной в налоговом учете.

Амортизация в налоговом учете = 6 300 000 руб. * 0,33% = 20 790 руб.

Постоянное налоговое обязательство = Постоянная разница * ставка налога

Ежемесячно, со следующего месяца

Д 26 К 02 – 25 765 руб. – начислена амортизация по используемому зданию;

Сумма по этой бухгалтерской записи находится как произведение первоначальной стоимости, сформированной в бухгалтерском учете, и нормы амортизации, которая равна 0,33% (100% / 25 лет / 12 мес.)

Амортизация = 7 807 500 руб. * 0,33% = 25 765 руб.

Д 99 К 68 – 1 194 руб. – отражено постоянное налоговое обязательство;

Постоянная разница = 25 765 руб. – 20 790 руб. = 4 975 руб.

Постоянное налоговое обязательство = 4 975 руб. * 24 % = 1 194 руб.

Похожие работы

... налогового) периода. В соответствии с п. 3 ст. 273 НК РФ для организаций, применяющих кассовый метод, арендные (лизинговые) платежи признаются в качестве расходов для целей налогообложения прибыли только после их фактической оплаты. В бухгалтерской отчетности расходы в виде арендных (лизинговых) платежей показываются в составе прочих расходов по строке 060 и в том числе по строке 100 Приложения ...

... обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным настоящим Кодексом". Статьей 313 НК РФ определены задачи налогового учета. В нем должна быть сформирована следующая информация: о суммах доходов и расходов в текущем отчетном (налоговом) периоде, о доле расходов, учитываемых для целей ...

... совершенно не корреспондируют между собой. Об этом и пойдет речь в следующей главе настоящей работы на примере конкретной организации г.Москвы. 2. Оценка действующей системы взаимодействия бухгалтерского и налогового учета платежей по налогу на прибыль (на примере ОАО "КОМКОР") 2.1. Концепция ПБУ 18/02 "Учет расчетов по налогу на прибыль" в практическом аспекте Существующие расхождения ...

... сомнительным долгам (абз. 5 п. 4 ст. 266 НК РФ) Не более 10% от выручки отчетного (налогового) периода. Для банков - от суммы доходов, за исключением доходов в виде восстановленных резервов 3. Методы учета доходов и расходов, налоговая база по налогу на прибыль Чтобы правильно рассчитать прибыль за отчетный (налоговый) период, организации нужно точно знать, какие доходы и расходы она может ...

0 комментариев