Навигация

Анализ структуры стоимости имущества предприятия и средств вложенных в него

2.2. Анализ структуры стоимости имущества предприятия и средств вложенных в него.

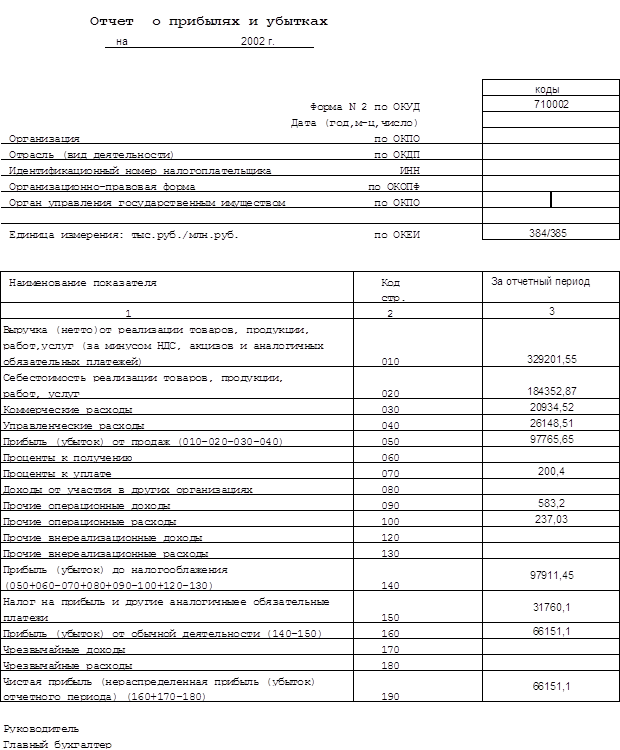

Анализ финансовой деятельности СКТБ за 1999 год проводится по данным бухгалтерского баланса, отчёта о прибылях и убытках (форма 2), приложение к балансу (форма 5), отчет о движении капитала (форма 3), отчет о движении денежных средств (форма 4). Эти документы представлены в приложении один.

Основой анализа является система показателей и аналитических таблиц.

Структура стоимости имущества даёт общее представление о финансовом состоянии предприятия. Она показывает долю каждого элемента в активах и соотношении заёмных и собственных средств, покрывающих их в пассивах.

Устойчивость финансового положения предприятия в значительной степени зависит от целесообразности и правильности вложения финансовых ресурсов в активы. Активы динамичны по своей природе. По данным приведённого в приложении баланса, динамика имущественного положения предприятия может быть охарактеризована следующим образом

Таблица № 2

Оценка динамики и структура статей актива баланса

| Актив баланса | На начало периода | На конец периода | Абсолютное отклонение, Тыс. руб. | Отклонение, % | ||

| Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | |||

| Имущество (стр. 390) | 924 | 100 | 962 | 100 | +38 | 4,1 |

| Иммобилизованные активы (стр. 190) | 370 | 40 | 307 | 31,9 | -63 | 17,0 |

| Оборотные активы (стр. 290) В том числе | 554 | 60 | 655 | 68,1 | +101 | 18,2 |

| Запасы (стр. 210) | 237 | 25,7 | 323 | 33,6 | +86 | 36,3 |

| НДС по приобретенным ценностям (стр. 220) | 19 | 2,1 | 7 | 0,7 | -12 | 63,2 |

| Дебиторская задолженность (стр. 240) | 208 | 22,5 | 276 | 28,7 | +68 | 32,7 |

| Денежные средства (стр. 260) | 90 | 9,7 | 49 | 5,1 | -41 | 45,6 |

Из приведённых данных видно, что за истекший год у предприятия произошло изменение структуры баланса. Имущество предприятия увеличилось на сумму 38 тыс. рублей, что на 4,1% больше по сравнению с началом года. Большая часть прироста 36,3% была направлена на производственные запасы, что увеличило долю труднореализуемых активов. Денежные средства, как наиболее ликвидные снизили своё значение на 45,6%. На основании этого можно судить о значительном снижении платёжеспособности предприятия в целом на конец 1999г. Необходимо проанализировать влияние на финансовое состояние предприятия увеличение счетов дебиторов. Так как на данном предприятии, в учетной политике, реализация продукции, работ, услуг считается по отгрузке, можно сказать следующее. Предприятие расширяет свою деятельность, растет число покупателей и, как правило, дебиторская задолженность увеличилась на 32,7 %. При прочих равных условиях изменения оцениваются положительно. Можно сделать вывод, что на данный момент предприятие имеет слабую материально-техническую базу, поэтому одной из важнейших задач является наращивание производственного потенциала предприятия, так как в случаи получения крупного заказа от новых контрагентов может не хватить производственной мощности на его осуществления, что влечёт за собой отрицательные последствия.

Далее анализируются изменения по каждой статье текущих активов баланса как наиболее мобильной части капитала.

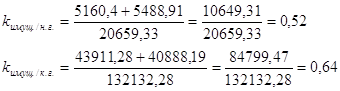

Коэффициент мобильности имущества организации исчисляют отношением стоимости оборотных средств (стр. 290) к стоимости имущества (стр.300). На предприятии этот показатель составил на начало года 0,600, а на конец отчетного периода 0,681. Увеличение коэффициентов мобильности имущества подтверждает тенденцию ускорения оборачиваемости средств имущества.

Коэффициент мобильности оборотных средств определяют делением наиболее мобильной их части (денежных средств и финансовых вложений) к стоимости оборотных активов. На предприятии, на начало года этот показатель составил 0,380, а на конец периода - 0,152. Следует отметить, что низкая мобильность оборотных активов не всегда оценивается отрицательно. В данном примере, предприятие получает целенаправленное финансирование из бюджета на расширение производства и материальной базы.

Финансовое состояние предприятия в значительной мере обуславливается ее производственной деятельностью. Поэтому при анализе финансового состояния предприятия следует дать оценку ее производственного потенциала.

Для характеристики производственного потенциала используются следующие показатели:

- наличие, динамика и удельный вес производственных активов в общей стоимости имущества;

- коэффициент износа основных средств;

- средняя норма амортизации;

- наличие, динамика и удельный вес капитальных вложений, и их соотношение с финансовыми вложениями.

Производственные активы определяются суммированием основных средств, материальных запасов, незавершенного производства и расходов будущих периодов (стр. 120, 211, 213, 214, 217).

В организации стоимость производственных активов на начало года составила 607 тыс. руб., а на конец периода 629 тыс. руб., то есть увеличилась на 22 тыс. руб. или на 3.6 % . Удельный вес стоимости производственных активов в общей сумме средств организации составил на начало года 65,7 % (607 / 924), а на конец периода 65,4 % (629 / 962).

Показатель удельного веса стоимости основных фондов в общей стоимости средств организации исчисляются отношением остаточной стоимости основных средств к сумме баланса. В организации этот показатель составил на начало года 40,0 % (370 / 924), а на конец периода 31,9 % (307 / 962). Уменьшение данного показателя произошло из-за списания основных фондов в анализируемом периоде на 21 тыс. руб.

Коэффициент износа (амортизации) исчисляют отношением суммы износа основных средств (данные стр. 392 приложения № 5 к балансу) к их первоначальной стоимости (данные стр. 370 приложения № 5 к балансу). Этот показатель составил на начало года 86,5 % (2370 / 2740), а на конец периода 88,1 % (2413 / 2740). На предприятии амортизационные отчисления за год составили 64 тыс. руб. (стр. 410 гр.4 приложения № 5 к балансу), первоначальная стоимость основных средств на начало года 2470 тыс. руб. Средняя норма амортизации равна 2,6 % (64 / 2470). Накопление амортизации в организации осуществляется медленными темпами. Определенные выводы и производственной и финансовой политике организации можно сделать по соотношению капитальных вложений и долгосрочных финансовых вложений (стр. 130 и 140). Более высокие темпы роста финансовых вложений могут существенно снизить производственные возможности предприятия.

. За отчётный период новое оборудование практически не приобреталось, коэффициент годности снизился с 0,67% до 0,64% на конец года, коэффициент износа увеличился. Можно сделать вывод, что на данный момент предприятие имеет слабую материально-техническую базу, поэтому одной из важнейших задач является наращивание производственного потенциала предприятия, так как в случаи получения крупного заказа от новых контрагентов, строительному управлению просто может не хватить производственной мощности на его осуществления, что влечёт за собой отрицательные последствия.

В процессе функционирования предприятия и величины активов и их структуры претерпевают построенные изменения. Наиболее общие представления об имевших место, качественных изменениях в структуре средств их источников, можно получить с помощью вертикального и горизонтального анализа отчётности.

Таблица 3

Оценка динамики и структуры статей пассива баланса

| Пассив баланса | На начало года | На конец года | Отклонения за отчетный период | |||

| Тыс. руб. | В % к итогу | Тыс. руб. | В % к итогу | В абсолютной сумме | В % | |

| Собственный капитал (стр. 410 + 490) | 704 | 76,2 | 863 | 89,7 | +159 | 22,6 |

| Собственный капитал | 1754 | 189,8 | 1754 | 0 | 0 | 0 |

| Непокрытые убытки прошлых лет (стр. 465) | -1050 | 113,6 | -891 | 92,6 | +159 | 15,1 |

| Краткосрочные обязательства (стр. 690) | 220 | 23,8 | 99 | 10,3 | -121 | 55,0 |

| Кредиторская задолженность (стр. 620) | 66 | 7,1 | 15 | 1,6 | -51 | 77,3 |

| Резервы предстоящих платежей и расходов (стр. 650) | 80 | 8,7 | 0 | 0 | -80 | 0 |

| Прочие краткосрочные пассивы (стр. 660) | 74 | 8,0 | 84 | 8,7 | +10 | 13,5 |

| Источники имущества (стр. 699) | 924 | 100 | 962 | 100 | +38 | 4,1 |

По данным приведенной таблицы 3 можно сделать вывод о том, что увеличение имущества произошло в большей степени из-за увеличения собственных средств.

В составе собственных средств произошло уменьшение непокрытых убытков на 159 тыс. руб., что говорит о положительном финансовом результате за анализируемый период. Показатель собственных оборотных средств является самым важным при анализе финансового состояния предприятия. При исчислении собственных оборотных средств из итога III раздела баланса (стр. 490) вычитают итого раздела I актива баланса (стр. 190).

В организации собственные оборотные средства составили на начало года 334 тыс. руб. (704 - 370), а на конец периода - 556 тыс. руб. (863 - 307). Увеличение собственных оборотных средств оценивается положительно.

Отношением собственных оборотных средств к оборотным активам (стр. 290) исчисляют обеспеченность оборотных активов собственными оборотными средствами - один из показателей для оценки структуры баланса и платежеспособности организации. Критериальное значение для этого показателя -0,1. Если фактическое значение данного показателя меньше 0,1, то структура баланса признается неудовлетворительной, а организация - неплатежеспособной.

В организации на начало года коэффициент обеспеченности оборотных активов собственными средствами составил 0,6 (334 / 554), а на конец периода 0,85 (556 / 655). По этим значениям можно сделать вывод об удовлетворительной структуре баланса организации и ее платежеспособности.

Данные о структуре источников имущества организации используются для оценки ее финансовой устойчивости.

Проанализировав и сравнив представленные выше аналитические таблицы можно сделать следующее описание и заключение.

Судя по данным баланса, доля основных средств активов предприятия за год снизилась на 17,0 %. В течение года основные средства не приобретались. Удельный вес основных средств снизился за счет начисленного износа.

Оборотные средства предприятия возросли почти на 18,2 % и составили на конец года 323 тыс. руб., что на 101 тыс. руб. больше. В составе имущественной массы текущих активов возрос удельный вес производственных запасов с 25,7 % на начало года, до 33,6 на конец года.

Доля дебиторской задолженности возросла на 68 пункта и составила к концу года 36,3 % по сравнению с началом.

Абсолютно ликвидная часть - денежные средства снизились за истекший год на 41 тыс. руб. и составили 5,1 % от общей суммы активов, что на 4,6 % меньше по сравнению с базисом.

Рассмотрим "пассивную" часть баланса. В составе источников средств предприятие удельный вес собственного капитала возрос на 22,6 % или на 159 тыс. руб.

В составе собственных средств значительно уменьшились убытки прошлых лет, что и повлияло на увеличение собственных средств.

Доля уставного и добавочного капитала не изменилась к концу года. Среди них следует выделить кредиторскую задолженность по товарным операциям. Если на начало года она составляла 66 тыс. руб., то на конец отчетного периода она снизилась до 15 тыс. руб., что составило77, 3 %.

Обобщив рассмотренные показатели, сделаю следующие выводы:

1. Активы предприятия возросли в основном за счет увеличения производственных запасов, в первую очередь за счет увеличения незавершенного производства, что свидетельствует о производительности труда.

2. Ликвидные активы - дебиторская задолженность и денежные средства по удельному весу снизились в активах предприятия, составив 5,1 % на конец года по сравнению с началом периода, когда они составляли в совокупности 9,7 %.

3. Иммобилизованное имущество предприятия снизилось на 17 % за отчетный год, доля основных средств снизилась за счет их устаревания, что не может сказаться на перспективах развития предприятия.

Обобщая выше рассмотренную главу можно сказать, что на данном предприятии за год произошёл рост имущественного потенциала предприятия. Чтобы говорить об эффективности данного потенциала, необходимо проанализировать данное предприятие на ликвидность и платёжеспособность и выяснить сможет ли предприятие погасить все свои краткосрочные обязательства без нарушений сроков погашения, и имеет ли предприятие достаточное количество денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения.

2.3.Расчет и анализ финансовых коэффициентов.

Цель данного анализа - дать более подробную оценку финансовому состоянию предприятия.

Важное значение для расчетов ряда аналитических коэффициентов имеет показатель величины собственных оборотных средств, который характеризует ту часть собственного капитала предприятия, которая является источником покрытия текущих активов. Величина собственных оборотных средств численно равна превышению текущих активов над текущими обязательствами, поэтому любые изменения в составе его компонентов прямо или косвенно влияют на размер и качество данной величины. Как правило, разумный рост собственного оборотного капитала рассматривается, как положительная тенденция, однако могут быть исключения. Например, рост данного показателя за счет увеличения безнадёжных дебиторов вряд ли улучшает качественный состав собственных оборотных средств.

В процессе анализа баланса важное значение имеет проверка правильности размещения имущества предприятия. С этой целью проверяют следующие соотношения:

- внеоборотных активов источникам их формирования;

- оборотных активов источникам их формирования;

- материальных запасов источникам их формирования.

Для проверки этих соотношений следует исходить из равенства актива и пассива баланса (имущества источникам его формирования):

ВА+ОА=СК-У+ДП+КП

В рентабельных организациях:

ВА+ОА=СК+ДП+КП

В организациях внеоборотные активы (ВА) должны формироваться в основном за счет собственного капитала (СК) и частично за счет долгосрочных пассивов (ДП).

Из общей величины собственного капитал часть его направляется на формирование оборотного капитала - собственный оборотный капитал (СОС). Нормативное значение этого показателя - 10 % к оборотному капиталу (по методике Госкомимущества - п. 1, глава 4).

Источниками покрытия оборотного капитала (ОА) являются собственный оборотный капитал (СОС) и краткосрочные пассивы (КП).

Материальные запасы (МЗ) формируются за счет собственного оборотного капитал (СОС), краткосрочных заемных средств (КЗС, стр. 610 баланса) и кредиторской задолженности (КЗ).

Исходя из изложенных предпосылок, при правильном размещении имущества организации, должны наблюдаться следующие соотношения:

ВА=(СК-СОС)+ДП;

ОА=СОС+КП;

МЗ=СОС+КЗ+КЗС

Или

ВА=СК-10 % ОА+ДП;

ОА=10 % ОА+КП;

МЗ=10 % ОА+КЗ+КЗС.

Если указанные соответствия нарушаются, то это обстоятельство свидетельствует о неправильном размещении имущества, что приводит к ухудшению финансового состояния организации.

В организации по данным баланса и составленной по его данным таблицы 6 указанные соотношения оказались следующими.

На начало года:

370=704-334+0

370=370

554=334+220

554=554

237=334+0+66

237<400

На конец года:

307=863-556

307=307

655=556+99

655=655

323=556+0+15

323<571

Организация в достаточной степени направляла капитал на формирование внеоборотных активов, как на начало, так и на конец года, поскольку суммы внеоборотных активов равны источникам его покрытия.

В организации наблюдается излишек собственных оборотных средств. Фактическое наличие собственных оборотных средств составило на начало года - 334 тыс. руб., а на конец - 556 тыс. руб. Нормативное их значение, исходя из 10-процентной стоимости оборотных активов, на начало года - 55,4 тыс. руб. (554х10/100), а на конец года - 65,5 тыс. руб. (655х10/100).

Производственные запасы на начало и, особенно на конец года намного меньше источников их покрытия, что подтверждает вывод о неправильном использовании имущества в организации. Основными причинами несоответствия запасов их источникам является излишек собственных оборотных средств и излишняя кредиторская задолженность под отгруженную продукцию.

Финансовые показатели, как отмечалось выше, делятся на два класса. К первому классу относят показатели, по которым установлены нормативные значения. Это, прежде всего показатели финансовой устойчивости предприятия - ликвидности и платежеспособности.

К показателям второго класса относят показатели, по которым нормативные значения не устанавливаются, - рентабельности, эффективности управления, деловой активности.

Финансовая устойчивость организации характеризуется коэффициентами: собственности, заемных средств, соотношения заемных и собственных средств, мобильности собственных средств, обеспеченности оборотных средств собственными оборотными средствами, соотношения внеоборотных и собственных средств, устойчивости экономического роста, чистой выручки, чистой прибыли на одну акцию, дивидендов на одну акцию, дивидендов на одну акцию рыночному курсу акций, окупаемости процентов, соотношения расходов по выплате процентов и заемных средств и др.

Коэффициент собственности (автономии) исчисляют отношением собственного капитала (собственных средств) (стр. 490) к общей величине имущества предприятия (стр. 699). Особое значение этот показатель имеет для инвесторов и кредиторов. Для стран Западной Европы и США за нормальное значение этого показателя принимают 0,6, хотя несколько и снизился за последние годы. В Японии этот показатель снизился с 0,61 в 1936 г. до 0,19 в 1970 г. Однако в последние годы он снова стал повышаться. В России нормальное значение этого показателя - 0,7.

В организации коэффициент собственности составил на начало года - 0,762, а на конец периода - 0,897 (стр. 1 таблицы 3). Первый и второй показатели выше уровня. По этим показателям можно сделать вывод об улучшении финансовой устойчивости предприятия, и, наконец, периода непокрытые убытки прошлых лет снизились на 159 тыс. руб.

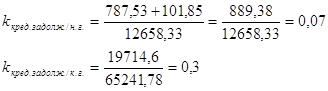

Коэффициент заемных средств (заемного капитала) исчисляют отношением заемных средств (стр. 590 + стр. 690) к общей величине имущества. Этот показатель характеризует структуру средств предприятия с точки зрения доли заемных средств. Он связан с предыдущим показателем и не должен быть больше 0,3.

На предприятии заемных средств нет.

Коэффициент соотношения заемных и собственных средств исчисляют делением заемных средств на собственные. Он показывает, сколько заемных средств приходится на 1 рубль собственных. За критическое значение данного показателя принимают 0,7. Если показатель превышает эту величину, то финансовая устойчивость предприятия ставится под сомнение.

Коэффициент мобильности (маневренности) собственных средств исчисляют как частное от деления собственных оборотных средств (расчетная величина) к общей величине собственных средств (стр. 490). Нормативное значение данного коэффициента - 0,2-0,5. Верхняя граница этого показателя означает большие возможности для финансовых маневров у предприятия. В организации этот коэффициент составил на начало года 0,474 (334/704), а на конец периода 0,644 (556/863). Значение на начало года приближенное к верхней границе нормативного значения, а на конец года превышает, что говорит о больших возможностях финансового маневрирования у предприятия.

Коэффициент обеспеченности оборотных средств собственными оборотными средствами исчисляют, как уже отмечалось выше отношением собственных оборотных средств (стр. 490-стр. 190 баланса) ко всей величине оборотных средств (стр. 290). Минимальное значение этого показателя - 0,1. При показателе ниже этого значения структура баланса признается неудовлетворительной, а предприятие - неплатежеспособным. Более высокая величина показателя (до 0,5) свидетельствует о хорошем финансовом состоянии предприятия, о его возможности проводить независимую финансовую политику.

Коэффициент соотношения внеоборотных и собственных средств исчисляют отношением внеоборотных средств (стр. 190) к собственным средствам (стр. 490). Он характеризует степень обеспеченности внеоборотных активов собственными средствами.

Примерное значение этого показателя - 0,5-0,8. Если показатель имеет значение меньше 0,5, это свидетельствует о том, что предприятие имеет собственный капитал в основном для формирования оборотных средств, что, как правило, оценивают отрицательно. При значении показателя выше 0,8 делают выводы и привлечении долгосрочных займов и кредитов для формирования части внеоборотных активов, что вполне оправданно.

В организации коэффициент соотношения внеоборотных активов и собственных средств составил на начало года 0,53 (370/704), а на конец периода - 0,36 (307/863). Значение показателя на начало года следует признать нормальными, и свидетельствуют о том, что предприятие имеет свой собственный капитал для формирования внеоборотных активов. К концу периода мы видим, значение показателя значительно снизилось, что характеризует предприятие с отрицательной стороны, то есть предприятие имеет собственный капитал только для формирования оборотных средств.

Коэффициент соотношения производственных активов и стоимости имущества исчисляют соотношением производственных активов (стр. 120, 211, 212, 213, 214 и 217 баланса) к балансовой стоимости имущества (стр. 300). Минимальное нормативное значение этого показателя для промышленных и сельскохозяйственных предприятий - 0,5. Более высокая величина показателя свидетельствует о повышении производственных возможностей предприятия.

Коэффициент окупаемости процентов за кредиты исчисляют соотношением:

(Чистая прибыль + расходы по выплате процентов)/(Расходы по выплате процентов за кредиты)

Он показывает, сколько раз в течение года предприятие зарабатывает средства для оплаты процентов, и характеризует степень защищенности выдающих кредиты. Указанный коэффициент должен быть не менее 3,0.

Для оценки финансовой устойчивости предприятия рекомендуется использовать также коэффициенты устойчивости экономического роста и чистой выручки. По указанным показателям нормативы их значений обычно отсутствуют.

Коэффициент устойчивости экономического роста (К ур) исчисляют отношением разницы между чистой прибылью (П ч) и дивидендами, выплаченными акционерами (ДА), к собственному капиталу (СК).

К ур=(Пч–ДА)/СК

Исчисленный коэффициент сравнивают с коэффициентами предыдущих лет и с коэффициентами аналогичных предприятий. При этом чистую прибыль определяют вычитанием из валовой прибыли налога на прибыль. Коэффициент устойчивости экономического роста характеризует стабильность получения прибыли, остающейся в распоряжении предприятия на его развитие и создание резервов.

Коэффициент чистой выручки исчисляют отношением суммы чистой прибыли и амортизационных отчислений (оба данных источника остаются на предприятии) к выручке от реализации продукции, товаров и услуг. На предприятии за отчетный год по основным средствам и нематериальным активам сумма амортизационных отчислений составила 64 тыс. руб., чистой прибыли нет, выручки - 195 тыс. руб.

Коэффициент чистой выручки - 0,33 (64/195). Он показывает, что на каждый рубль реализованной продукции приходится 33 копейки чистой выручки.

Показатель чистой выручки на одну акцию исчисляют отношением чистой прибыли на количество акций; дивидендов на одну акцию - отношением суммы дивидендов, выплаченных акционерам, на количество акций; дивидендов на одну акцию к рыночному курсу акций - отношением суммы дивидендов, выплаченных акционерам на одну акцию, к рыночному курсу акций.

В настоящее время наблюдается два подхода к определению ликвидности.

Первый подход заключается в отождествлении ликвидности и платежеспособности предприятий.

Под платежеспособностью предприятия понимается его готовность погасить краткосрочную задолженность своими средствами. Различают три показателя платежеспособности: коэффициент абсолютной (срочной) ликвидности;

промежуточный коэффициент покрытия;

общий коэффициент покрытия (коэффициент текущей платежеспособности).

При исчислении всех этих показателей используют общий знаменатель - краткосрочные обязательства. Исчисляются они как совокупная величина краткосрочных заемных средств, кредиторской задолженности, расчетов по дивидендам и прочих краткосрочных пассивов (стр. 610+620+630+660). На предприятии краткосрочные обязательства составили на начало года 220 тыс. руб., а на конец периода 99 тыс. руб.

Коэффициент абсолютной ликвидности исчисляют отношением суммы денежных средств и краткосрочных финансовых вложений (стр. 250+260) к краткосрочным обязательствам. На предприятии этот показатель составил на начало года 0,41 (90/220), а на конец периода - 0,49 (49/99). Значения коэффициента абсолютной ликвидности свидетельствует о хорошей платежеспособности предприятия, так как предельное теоретическое минимальное значение данного показателя составляет примерно 0,2-0,5.

Показатель абсолютной ликвидности предприятия имеет особенно важное значение для поставщиков материальных ресурсов и банка, кредитующего данное предприятие.

Промежуточный коэффициент покрытия определяют как частное от деления совокупной суммы денежных средств, краткосрочных финансовых вложений, краткосрочной дебиторской задолженности (платежи по которой ожидаются в течение 12 месяцев), готовой и отгруженной продукции (стр. 215, 216 ,240 ,250 ,260) к краткосрочным обязательствам. Теоретическое значение этого показателя признается достаточным на уровне 0,5-0,7. Особый интерес, данный показатель имеет для держателей акций.

На предприятии, на начало года коэффициент промежуточного покрытия составил 4,52 ((208+90)/66), а на конец периода 21,87 ((49+279)/15). Его величина значительно выше теоретического значения, что свидетельствует о высокой платежеспособности предприятия.

Общий коэффициент покрытия (текущий коэффициент ликвидности) исчисляют отношением совокупной величины оборотных активов (стр. 290) к краткосрочным обязательствам.

В соответствии с Методическими рекомендациями по разработке финансовой политики предприятия, утвержденными приказом Минэкономики России от 01 октября 1997 г за № 118, нормативное значение общего коэффициента покрытия составляет от 1 до 2. Нижняя граница обусловлена необходимостью покрытия оборотными активами краткосрочных обязательств предприятия. Значительное превышение оборотных активов на краткосрочными обязательствами (более 2,0) также нежелательно, так как свидетельствует о неэффективном использовании предприятием своего имущества.

На предприятии текущий коэффициент ликвидности на начало года составлял 8,4 (554/66), а на коне периода 43,7 (655/15).

При втором подходе к определению ликвидности под ликвидностью понимают возможность реализации материальных и других ценностей и превращения их в денежные средства.

По степени ликвидности имущество организации можно разделить на четыре группы:

первоклассные ликвидные средства (денежные средства и краткосрочные финансовые вложения);

легко реализуемые активы (дебиторская задолженность, платежи которой ожидаются в течение 12 месяцев готовая продукция и товары, товары отгруженные);

трудно реализуемые или неликвидные активы (нематериальные активы, основные средства и оборудование к установке, капитальные и долгосрочные финансовые вложения) - итог I раздела актива.

Ликвидность имущества предприятия оценивают по показателям удельных весов имущества каждой группы к общей стоимости имущества (см. таблицу 4).

Таблица 4

Показатели ликвидности имущества

| Группы имущества по ликвидности | На начало года | На конец года | ||

| Тыс. руб. | В % к итогу | Тыс. руб. | В % к итогу | |

| Первоклассные ликвидные средства (стр. 250+260) | 90 | 9,7 | 49 | 5,1 |

| Легко реализуемые активы (стр. 240+215+216) | 208 | 22,5 | 276 | 28,7 |

| Средне реализуемые активы (стр. 211+212+213+214+217+218+220+230) | 256 | 27,7 | 330 | 34,3 |

| Неликвидные активы (стр. 190) | 370 | 40,0 | 307 | 31,9 |

По данным, приведенным в таблице, можно сделать вывод о невысокой ликвидности имущества.

Расчет показателей рентабельности.

Показатели рентабельности характеризуют эффективность использования имущества или его отдельных видов, а также затрат на производство реализованной продукции.

Различают следующие показатели рентабельности:

- рентабельность имущества или его отдельных видов;

- рентабельность продукции и ее отдельных видов;

- рентабельность реализации.

По первой группе показателей исчисляют показатели рентабельности:

А) всего имущества;

Б) собственного капитала (собственных средств);

В) производственных фондов;

Г) финансовых вложений;

Д) чистых активов.

Первые три показателя исчисляют отношением валовой или чистой прибыли к средней стоимости соответствующего имущества за отчетный период. При этом стоимость производственных фондов определяют суммированием стоимости основных средств и материальных запасов (стр. 120+210).

На предприятии средняя стоимость имущества за год составила 943 тыс. руб. ((924+962)/2), собственных средств - 783,5 тыс. руб. ((704+863)/2), производственных фондов 303,5 тыс. руб. ((370+237)/2).

В виду того, что валовая прибыль на предприятии отсутствует, показатели рентабельности рассчитать невозможно.

Рентабельность финансовых вложений исчисляют отношением доходов, полученных по ценным бумагам и от долевого участия в других организациях (стр. 060,070 и 080 формы № 2 "Отчет о прибылях и убытках") к средней стоимости финансовых вложений (стр. 140 и 250 формы № 1).

Рентабельность чистых активов определяют отношением чистой прибыли к средней за период величине чистых активов. Этот показатель характеризует эффективность использования средств, принадлежащих собственникам предприятия. Он служит основным критерием при оценке уровня котировки акций на бирже. Рентабельность чистых активов должна быть такова, чтобы обеспечить окупаемость вложенных в предприятие средств акционеров.

Величину чистой прибыли определяют вычитанием из валовой прибыли налога на прибыль. Сведения и чистых активах (ЧА) на начало, и конец года содержатся в справке к Отчету о движении капитала (форма № 3) по строке 185.

Рентабельность продукции определяют отношением прибыли, полученной от реализации продукции, к полной ее себестоимости или к выручке от реализации продукции. Полную себестоимость продукции определяют суммированием строк 020,030,040 формы № 2 "Отчет о прибылях и убытках".

Рентабельность отдельных изделий исчисляют отношением разницы между продажной ценой и себестоимостью изделия на себестоимость изделия или его продажную цену.

Показатели валовой прибыли, прибыли от реализации продукции и чистой прибыли на один рубль реализации служат для оценки эффективности управления предприятием.

Показатели оборачиваемости имущества (деловой активности предприятия).

Для характеристики оборачиваемости имущества и его составных частей используют следующие показатели:

- общие показатели, характеризующие оборачиваемость всего имущества;

- частные показатели, характеризующие оборачиваемость отдельных видов имущества (собственного капитал, оборотного капитала, материальных запасов, дебиторской задолженности и др.);

- показатели экономической эффективности ускорения или замедления оборачиваемости имущества или его составных частей.

Показатели оборачиваемости имущества и его составных частей исчисляют по формулам:

1) Р/C

2) С/P

3) С*Д/P

Где:

Р - сумма оборота - чистая выручка от реализации продукции, работ, услуг;

С - средние остатки имущества организации или его составных частей;

Д - число дней за отчетный период (за год 360 дней; за квартал - 90 дней; за месяц - 30 дней).

По первой формуле исчисляют коэффициент оборачиваемости, показывающий, сколько раз обернулось имущество за отчетный период;

По второй формуле - коэффициент закрепления имущества или его составных частей, показывающий, на сколько копеек нужно иметь имущества или его составных частей, чтобы произвести продукцию на 1 рубль;

По третьей формуле - оборачиваемость в днях, показывающую, сколько дней длится один оборот имущества или его составных частей.

Средние остатки имущества или его составных частей за месяц исчисляют как среднеарифметические остатки на начало и конец месяца, среднеквартальные и среднегодовые остатки определяют по формуле средней хронологической:

С = (1/2Х1 + Х2 + Х3+…1/2Хп+1) П

Где: Х1, Х2….- остатки на начало месяца;

П - количество месяцев за год или квартал

Пример расчета общего и частных показателей оборачиваемости имущества по третьей формуле приведен в таблице 5.

Таблица 5

| Показатели | На начало периода | На конец периода | Средние остатки | Расчет показателей оборачиваемости (в днях) | Показатели оборачиваемости за предыдущий год |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Выручка от реализации (стр. 010, форма 2) | - | 195 | - | ||

| Стоимость имущества всего (стр. 399, форма 1) | 924 | 962 | 943 | (Гр.4*360)/стр.1 гр.3=1740,9 | 3068,0 |

| Собственный капитал (стр. 490) | 704 | 863 | 783,5 | (гр.4*360)/стр.1 гр.3=1446,5 | 2806,4 |

| Оборотный капитал (стр. 290) | 554 | 655 | 604,5 | (гр.4*360)/стр.1 гр.3=1116,0 | 644,8 |

| Дебиторская задолженность (стр.230+240) | 208 | 276 | 242 | (гр.4*360)/стр.1 гр.3=446,8 | 240,8 |

Показатели экономической эффективности от ускорения или замедления оборачиваемости имущества или его составных частей можно определить умножением показателя однодневного оборота на разницу в днях между базовой и фактической оборачиваемостью. Однодневный оборот определяют делением общей суммы оборота за отчетный период на количество дней в отчетном периоде.

На предприятии величина однодневного оборота составила 0,54 тыс. руб. (195/360). Следовательно, за счет ускорения оборачиваемости имущества на 1327 дней (3068-1740,9) высвобождено имущества на 716,58 тыс. руб.

По показателям оборачиваемости имущества и его составных частей нормативные значения отсутствуют. Однако руководители организаций должны стремиться ускорить оборачиваемость имущества и всех его составных частей, для того чтобы не прибегать к излишнему использованию заемных средств, за пользование которыми надо платить.

Основная часть рассматриваемых показателей оценки финансового состояния предприятия приведена в таблице 6, составленной по данным бухгалтерского баланса, других отчетных форм и учета данных.

Показатель оборачиваемости активов характеризует эффективность использования всех имеющихся ресурсов предприятия независимо от источников их привлечения, т. е. показывают, сколько денежных единиц реализованной продукции принесла каждая стоимостная единица активов. Судя по результатам расчетов, наблюдается увеличение оборачиваемости активов предприятия. Оборачиваемость собственного капитала также увеличилась. Можно было бы сделать вывод, что наблюдается повышение производственно-технического потенциала предприятия. Коэффициент устойчивости экономического роста показывает, какими в среднем темпами может развиваться предприятие в дальнейшем, не меняя уже сложившегося соотношения между различными источниками финансирования. Обобщив сравнительные данные, можно заключить, что, если руководство данного предприятия намерено наращивать свой производственный потенциал с целью увеличения объемов производства, необходимо изменить финансовую политику. Например, за счет повышения оборачиваемости, сокращения издержек производства, либо повышения доли привлеченных средств в общей сумме авансированного капитала.

Рассмотрев общие показатели оборачиваемости, нужно сказать, что данные результаты (хотя и имеют существенные погрешности в связи с искажающим действием различных факторов: инфляция, переоценка, и т.д.) могут быть основанием для принятия управленческих решений.

Таблица 6

Финансовые показатели СКТБ

| №п/п | Наименование показателя | Условные обозначения | Расчета | ||

| На начало года | Средние значения | На конец года | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Актив баланса (стоимость имущества) | АБ стр. 300 ф.1 | 924 | 943 | 962 |

| 2 | Пассив баланса (источники формирования) | ПБ стр. 700 | 924 | 943 | 962 |

| 3 | Внеоборотные активы | ВА стр. 190 | 370 | 338 | 307 |

| 4 | Основные средства | ОС стр. 120 ф.1 | 370 | 338 | 306 |

| 5 | Оборотные активы | ОА стр. 290 ф.1 | 554 | 604,5 | 655 |

| 6 | Материальные запасы | МЗ стр. 210 ф.1 | 237 | 280 | 323 |

| 7 | Дебиторская задолженность | ДЗ стр. 230+240 ф.1 | 208 | 242 | 276 |

| В том числе долгосрочная | ДЗд стр.230 ф.1 | - | - | ||

| краткосрочная | ДЗк стр. 240 ф.1 | 208 | 242 | 276 | |

| 8 | Денежные средства и краткосрочные финансовые вложения | ДС стр. 250+260 ф.1 | 90 | 69,5 | 49 |

| 9 | Прибыль организации | П стр. 140 ф.2 | - | Х | - |

| 10 | Прибыль от реализации продукции | Пр стр. 050 ф.2 | -90 | Х | 50 |

| 11 | Объем реализации | Р стр. 010 ф.2 | 225 | Х | 195 |

| 12 | Собственный капитал | СК стр. 490 ф.1 | 704 | 783,5 | 863 |

| 13 | Заемный капитал (средства) | ЗК стр. 590+690 ф.1 | 220 | 159,5 | 99 |

| 14 | Собственные оборотные средства | СОС стр. 490-190 ф.1 | 334 | Х | 556 |

| 15 | Производственные активы | ПА стр. 120+211+212+214+217 | 256 | 293 | 330 |

| 16 | Долгосрочные заемные средства | ДП стр. 590 ф.1 | - | - | |

| 17 | Краткосрочные заемные средства | КП стр. 690 ф.1 | 220 | 159,5 | 99 |

| 18 | Кредиторская задолженность | КЗ стр. 620 ф.1 | 66 | 40,5 | 15 |

| 1 | 2 | 3 | 3 | 5 | 6 |

| 19 | Сумма амортизации по основным и нематериальным активам | СА стр. 392 ф.5 | Х | Х | 64 |

| 20 | Легко реализуемые активы | ЛА стр. 240+215+216 ф.1 | 208 | 242 | 276 |

| 21 | Средне реализуемые активы | СА стр. 211+212+212+214+217+218+230 ф.1 | 256 | 293 | 330 |

| 22 | Краткосрочные обязательства | КО стр. 610+620+630 | 66 | 40,5 | 15 |

| 23 | Чистые активы | ЧА стр. 185 ф.3 | 685 | 770,5 | 856 |

Оценка рентабельности

| 1 | Общая рентабельность имущества | П/((АБ1+АБ2)/2) | - |

| 2 | Чистая рентабельность имущества | Пч/((АБ1+АБ2)/2) | - |

| 3 | Общая рентабельность собственного капитала | П/((СК1+СК2)/2) | - |

| 4 | Чистая рентабельность собственного капитала | Пч/((СК1+СК2)/2 | - |

| 5 | Общая рентабельность производственных фондов | П/((ОС1+ОС2)/2+((МЗ1+МЗ”)/2 | - |

Оценка эффективности управления

| 1 | Прибыль от реализации на 1 рубль реализации | Пр/Р | 50/195=25,6% |

| 2 | Чистая прибыль на 1 рубль реализации | Пч/Р | - |

| 3 | Валовая (общая) прибыль на 1 рубль реализации | П/Р | - |

Оценка деловой активности

| 1 | Отдача (оборачиваемость) имущества | Р/((АБ1=АБ2)/2) | 195/943=0,2 |

| 2 | Оборачиваемость оборотных активов | Р/((ОА1+ОА2)/2) | 195/604,5=0,3 |

| 3 | Оборачиваемость материальных запасов | Р/((МЗ1+МЗ2)/2) | 195/280=0,7 |

| 4 | Оборачиваемость дебиторской задолженности | Р/((ДЗ1+ДЗ2)/2) | 195/242=0,8 |

| 5 | Оборачиваемость денежных средств и краткосрочных финансовых вложений | З/((ДС1+ДС2)/2) | 195/69,5=2,8 |

| 6 | Оборачиваемость собственного капитал | Р/((СК1+СК2)/2) | 195/783,5=0,3 |

| 7 | Оборачиваемость основных и нематериальных активов | Р/((ОС1+ОС2)/2+(НА1+НА2)/2) | 0,6 |

Оценка рыночной устойчивости

| 1 | Коэффициент собственности (автономии) | СК/ПБ | 707/924=0,76 | 863/962=0,9 |

| 2 | Коэффициент мобильности (маневренности) собственного капитала | СОС/СК | 334/704=0,47 | 556/863=0,64 |

| 3 | Коэффициент соотношения внеоборотных активов и собственного капитала | ВА/СК | 370/704=0,53 | 307/863=0,36 |

| 4 | Коэффициент обеспеченности оборотных средств собственными источниками | СОС/ОА | 334/554=0,6 | 556/655=0,85 |

| 5 | Коэффициент устойчивости экономического роста | Пч-ДА/СК | - | - |

| 6 | Коэффициент чистой выручки | (Пч+СА)/Р | Х | (0+64)/195=0,33 |

| 7 | Коэффициент соотношения производственных активов и стоимости имущества | ПА/АБ | 256/924=0,27 | 330/962=0,34 |

Оценка ликвидности и платежеспособности

| 1 | Коэффициент первоклассных средств | ДС/АБ | 90/924*100=9,74 | 49/962100=5,1 |

| 2 | Коэффициент легко реализуемых активов | ЛА/АБ | 208/924*100=22,51 | 276/962*100=28,7 |

| 3 | Коэффициент средне реализуемых активов | СА/АБ | 256/924*100=27,7 | 330/962*100=34,3 |

| 4 | Коэффициент труднореализуемых активов | ВА/АБ | 370/924*100=40,0 | 307/962*100=31,9 |

| 5 | Коэффициент абсолютной ликвидности | ДС/КО | 90/66=1,36 | 49/15=3,3 |

| 6 | Промежуточный коэффициент покрытия | (ДС+ЛА)/КО | (90+208)/66=4,52 | (49+276)/15=21,7 |

| 7 | Коэффициент текущей ликвидности | ОА/КО | 554/66=8,4 | 655/15=43,7 |

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев