Елена Камалова, «ЭЖ»

Образовательная организация оказывает только услуги, освобожденные от обложения НДС в соответствии с подп. 14 п. 1 ст. 149 НК РФ. Мы закупаем для преподавателей чай, кофе, кондитерские изделия. В связи с безвозмездной передачей этих продуктов возникает объект обложения НДС. Нужно ли вести раздельный учет?

Вопрос задан на сайте www.eg-online.ru

Напомним, что в подп. 14 п. 1 ст. 149 НК РФ установлено, что услуги в сфере образования по проведению некоммерческими образовательными организациями учебно-производственного или воспитательного процесса освобождены от обложения НДС. Кроме того, в названной статье говорится, что реализация некоммерческими образовательными учреждениями товаров (как созданных собственными силами, так и приобретенных на стороне) облагается НДС независимо от того, направляется доход от данной реализации в эту организацию или на развитие образовательного процесса.

Безвозмездная передача чая, кофе и т.д. тоже реализация (п. 1 ст. 39 НК РФ). Поэтому, как правильно отмечено в вопросе, при такой передаче возникает объект обложения НДС (подп. 1 п. 1 ст. 146 НК РФ). Аналогичный вывод содержится в письме Минфина России от 05.07.2007 № 03-07-11/212. Налоговую базу по НДС в подобном случае нужно рассчитывать исходя из рыночных цен, определяемых в соответствии со ст. 40 НК РФ (п. 2 ст. 154 НК РФ). Если организация осуществляет операции, как облагаемые, так и не облагаемые НДС, возникает необходимость вести раздельный учет.

Итак, в рассматриваемой ситуации необходимо вести раздельный учет. Можно ли его избежать? По нашему мнению, да.

Вариант 1. Включить затраты на чай и кофе в расходы на оплату труда. Если эти затраты отражаются в расходах на оплату труда, безвозмездной реализации не происходит.

В пункте 25 ст. 255 НК РФ сказано, что в состав расходов на оплату труда входят «другие виды расходов, произведенных в пользу работника, предусмотренных трудовым договором и (или) коллективным договором».

В коллективном договоре с учетом финансово-экономического положения работодателя могут устанавливаться льготы и преимущества для работников, условия труда, более благоприятные по сравнению с установленными законами, иными нормативными правовыми актами, соглашениями (ст. 41 ТК РФ).

В постановлениях ФАС Северо-Западного округа от 09.03.2007 № А56-44849/- 2005, от 21.07.2006 № А56-35606/2005 говорится, что затраты на бесплатное питание сотрудников, если оно предусмотрено коллективным договором, можно отнести к расходам на оплату труда.

Таким образом, чтобы списать в расходы на оплату труда затраты на чай и кофе, нужно соответствующий пункт включить в коллективный и (или) трудовой договор.

Вариант 2. Отнести затраты на покупку чая и кофе к расходам на обеспечение нормальных условий труда работников (подп. 7 п. 1 ст. 264 НК РФ) и расценить их передачу как передачу товаров для собственных нужд организации. В этом случае объекта обложения НДС не возникает. Значит, раздельный учет вести не нужно.

В подпункте 2 п. 1 ст. 146 НК РФ установлено, что объектом обложения НДС является передача на территории РФ товаров для собственных нужд, расходы на которые не принимаются к вычету при исчислении налога на прибыль. Иными словами, передача товаров для собственных нужд организации НДС не облагается, за исключением случаев, когда затраты на приобретение таких товаров не учитываются в целях налогообложения прибыли.

Согласно письму МНС России от 21.01.2003 № 03-1-08/204/26-В088 «при приобретении имущества для собственных нужд, не связанного с производством и реализацией товаров (работ, услуг), без последующей передачи структурным подразделениям, объекта обложения НДС не возникает».

Первый вариант, по нашему мнению, вызовет меньше вопросов у проверяющих.

С-исок литературыДля подготовки данной работы были использованы материалы с сайта http://www.eg-online.ru/

Похожие работы

... вывод о неправомерности действий налогового органа, выразившихся в начислении пени в отношении экспортного НДС без учета налоговых платежей по внутреннему рынку. 2.ПРОБЛЕМЫ ВОЗВРАТА НДС ПРИ ЭКСПОРТЕ С проблемой возврата НДС из бюджета сталкиваются многие организации - экспортеры. С одной стороны, законодательство дает им «поблажку» в виде нулевой ставки налога. С другой, право на ее ...

... требований (товар оплачен, предназначен для осуществления облагаемых НДС операций и имеется счет-фактура). Отсутствие раздельного учета «входного» НДС по товарам (работам, услугам), использованным при производстве и (или) реализации товаров на экспорт, также является одной из наиболее распространенных ошибок экспортеров. Необходимость ведения раздельного учета сумм «входного» налога оговорена п. ...

... не тем формальным документом, который организация, во избежание проблем, должна представить по требованию налогового органа. 2. Методы формирования учетной политики для организаций со смешанным бюджетом 2.1 Особенности формирования учетной политики Учетная политика формируется на основе совокупности основополагающих принципов и правил. Наличие таких принципов и правил объясняется самим ...

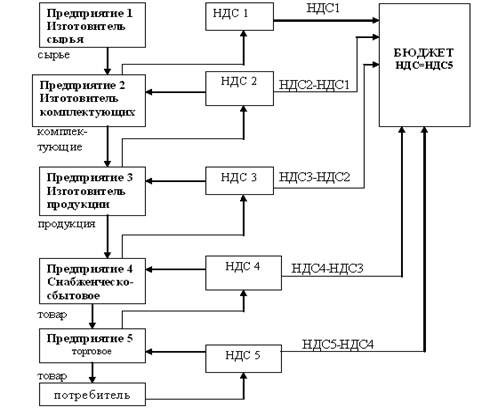

... банковские и страховые (включая перестрахование) услуги, что не исключает введения специального альтернативного налога на подобные операции. 2. Действующая система исчисления и уплаты НДС в России 2.1 Плательщики налога По законодательству РФ (ст.143 НК РФ) плательщиками налога выступают абсолютно все предприятия независимо от организационно-правовых форм и индивидуальные предприниматели, ...

0 комментариев