Навигация

Кредитоспособность физических лиц

2.2 Кредитоспособность физических лиц

Оценка кредитоспособности физического лица основана на соотношении испрашиваемой ссуды и его личного дохода, общей оценке финансового положения заемщика и стоимости его имущества, состава семьи, личностных характеристиках, изучении кредитной истории.

Можно выделить три основных метода оценки кредитоспособности физического лица, которые учитывают названные факторы:

1) скорринговая оценка;

2) изучение кредитной истории;

3) оценка на основе финансовых показателей платёжеспособности.

Сущность скоррингового метода, о котором мы упоминали в главе 1.3, заключается в определении системы критериев и соответствующих им показателей способности заёмщика вернуть банку основной долг и проценты, оценки этих показателей в баллах в пределах установленной банком максимальной границы оценки, общей балльной оценки кредитоспособности (суммарной величины баллов по отдельным показателям).

Модель скорринговой оценки кредитоспособности физического лица может иметь разные формы.

Модель, построенная на оценке в баллах системы отдельных показателей (табл. 8).

При рассматриваемой модели скорринговой оценки значимость показателей кредитоспособности физического лица определяется через дифференциацию уровня максимальной балльной оценки. В нашем примере наиболее значимыми показателями являются продолжительность наличия счета в банке и средний остаток на счете.

В отношении общей балльной оценки устанавливается не только максимальная граница (в приведенном варианте 1000 баллов), но и минимальная. Превышение фактической оценки кредитоспособности физического лица над установленным банком минимумом является одним из оснований (но не единственным) для положительного решения вопроса о выдаче ссуды. Скорринговую оценку можно рассматривать как предварительную. Она может дополняться более детальным анализом финансового положения заёмщика, сбором дополнительной информации. Кроме того, если общая балльная оценка ниже установленного минимума, ссуда может быть выдана, когда заёмщик представляет дополнительную мотивацию своей кредитоспособности, не учтённую в системе скорринговой оценки.

Информация для описанной модели скорринговой оценки кредитоспособности физического лица содержится в тесте-анкете заёмщика. В ней сообщается информация о виде запрашиваемого кредита, его размера и сроке, семейном положении, дате и месте рождения заёмщика, его национальность, количестве иждивенцев, месте жительства, характере жилплощади, недвижимости, профессии и должности, почтовом адресе предприятия (месте работе), годовом доходе, ассигнованиях на семью, текущих платежах (арендная плата, погашение ссуд), сбережениях, предоставленных документах (например, справка о доходах).

В тесте-анкете имеются записи:

а) заемщик гарантирует достоверность представленных сведений;

б) ошибка, искажение или непредставление информации влекут за собой аннулирование кредита;

в) о гарантии банком коммерческой тайны по предоставленным сведениям, их использовании только для ведения дела.

2. Модель, группирующая информацию о показателях кредитоспособности физического лица. Например, один из французских банков — «Парижский кредит» — выделяет в программе скорринговой оценки целесообразности выдачи потребительского кредита три раздела:

информация по кредиту;

данные о клиенте;

финансовое положение клиента.

В первый раздел вводятся данные о служащем банка, выдающем кредит, номер досье клиента, название агентства, вид и сумма кредита, периодичность его погашения, процентная ставка без страховых платежей, дата предоставления ссуды, день месяца, выбранный клиентом для ее погашения, ответ на вопрос о необходимости страхования, абсолютный размер ежемесячного погашения ссуды со страховым платежом и без него, общий размер процентов и страховых платежей, которые будут уплачены банку.

Во второй раздел вводятся данные о профессии клиента, его принадлежности к определенной социальной группе, работодателе, чистом годовом заработке, расходах за год, стаже работы.

Третий раздел содержит сведения об остатках на текущих и сберегательных счетах клиента, соотношении его доходов и расходов.

На основе этой информации служащий банка получает заключение, можно ли выдать кредит. При отрицательном ответе агентство банка может направить клиента в свою дирекцию для дополнительного рассмотрения вопроса о возможности предоставления кредита.

3. Модель скорринговой оценки, содержащая шкалу баллов, которая строится в зависимости от значения показателя кредитоспособности. В качестве примера можно привести выдержку из системы оценки английского банка (табл.9).

На основе этой модели скорринговой оценки можно определять класс кредитоспособности физического лица, например, пять классов: кредитоспособность отличная, хорошая средняя плохая, некредитоспособный. В зависимости от класса банк определяет шкалу предельных сроков и суммы кредита (обычно в процентах от годового дохода клиента).

В отечественных коммерческих банках используют разные модели скорринговых оценок кредитоспособности физического лица, адаптированные к российским условиям. Например, первая форма модели в силу необходимости учета большого количества факторов может иметь два уровня (этапа).

На первом этапе дают предварительную оценку возможности выдачи ссуды на приобретение жилья, которая основана на данных теста-анкеты клиента. Тест-анкета позволяет оценить такие факторы риска, как общие сведения об образовании и занятости клиента, его доходах, о приобретаемом имуществе, поручительстве.

По результатам заполнения теста-анкеты определяют количество баллов, набранных заемщиком, и подписывают протокол оценки возможности получения ссуды. Если сумма баллов менее 30, то в протоколе фиксируется отказ в выдаче ссуды. Протокол и заполненный тест-анкета передаются клиенту.

При сумме баллов более принятого уровня, например 30, наступает второй этап оценки риска выдачи испрашиваемой ссуды. Риск оценивается уже более тщательно с учетом следующих дополнительных фактов: характер клиента (пол, возраст, семейное положение, сфера деятельности, социальное положение, взаимоотношение с банком), его финансовые возможности (соотношение доходов, расходов и прожиточного минимума), достаточность незаложенного имущества, обеспечение кредита, условия кредитования.

Для внедрения системы скорринга в практику кредитования банком физических лиц необходимо обеспечить:

1) выбор критериев оценки кредитоспособности физических лиц, который определяется демографическими факторами (отдельные виды потребительских ссуд активно используются определёнными группами населения), характером объекта кредитования (приобретение жилья, автомобиля, расходы на отдых, на обучение и т.д.), сроком кредита и т.д.;

2) выделение основных (системообразующих) критериев, которые должны оказывать наибольшее влияние на общую балльную оценку кредитоспособности физического лица;

3) определение количества баллов, которые можно присваивать по каждому выбранному критерию, причем системообразующие критерии должны иметь более высокие баллы.

4) выделение показателей в рамках каждого критерия, например, критерию «семейное положение» соответствуют показатели: холост, женат (замужем), разведен, статус семьи; критерию «образование» отвечают показатели: среднее, техническое, высшее, ученая степень;

5) разработка теста-анкеты клиента в соответствии с выбранными критериями и порядком оценки соответствующих им показателей;

6) создание банком собственной информационной базы о клиентах и картотеки кредитной истории заемщиков;

7) разработка программного обеспечения скорринга;

8) определение организации оценки кредитоспособности физических лиц и порядка принятия решения.

В США основой оценки кредитоспособности физического лица кредитоспособности является изучение его кредитной истории, связанной с покупкой товаров в кредит в магазинах на основе изучения кой товаров в кредит в магазинах. Банк использует сведения, содержащиеся в заявлении на выдачу ссуды: имя, адрес местожительства и номер карты социального обеспечения. На основе этих параметров можно собрать данные у банков, организаций, выпускающих кредитные карточки, владельцев домов обо всех случаях неплатежа. Банк интересуют количество и размер неплатежей, их длительность, способ погашения просроченной задолженности. На базе этой информации составляют кредитную историю.

Кроме кредитной истории в систему оценки американскими банками кредитоспособности физического лица входят следующие показатели: соотношение долга и дохода, стабильность дохода и продолжительность работы на одном месте, длительность проживания по одному адресу, размер капитала.

Для получения банками информации о кредитной истории физического лица в России по инициативе коммерческих банков создается специализированное бюро.

В основе показателей платежеспособности лежат данные о доходе физического лица и степени риска потери этого дохода. Например, Сбербанк России при выдаче единовременной ссуды рассчитывает платежеспособность индивидуального заёмщика на базе данных о среднемесячном доходе за предшествовавшие шесть месяцев, который определяется по справке о заработной плате или по налоговой декларации. Доход уменьшается на обязательные платежи и корректируется на коэффициент, который дифференцируется в зависимости от величины дохода (от 0,3 до 0,6). Чем больше доход, тем больше корректировка. Платежеспособность устанавливается применительно к сроку ссуды:

Р = Д× К× I,

где Р – платежеспособность за период;

Д – среднемесячный доход;

К – корректировочный коэффициент;

I – срок ссуды.

Размер ссуды и проценты не могут превышать уровень платежеспособности физического лица. Из этого отношения определяется максимальный размер ссуды на период, который может быть выдан физическому лицу при данном уровне дохода.

Поскольку платежеспособность заемщика — физического лица не является единственным фактором и показателем его кредитоспособности, требуется дополнительная защита от кредитного риска при помощи поручителей, платежеспособность которых также рассчитывается. Обеспечением возврата ссуды может выступать и ликвидное имущество. [3].

Характеристика деятельности Сибирского банка Сбербанка РФ

История развития Сибирского банка Сбербанка РФ

Как свидетельствуют документы, развитие сберегательного дела в Сибири началось в конце XIX – нач. XX веков.

В 1897 году в Западной Сибири одна сберкасса приходилась на 55 тысяч человек, а в среднем по России - на 30 тысяч.

В 1900 году в стране появилось 466 сберкасс при железнодорожных станциях, как значимых транспортных пунктах. Однако более надежными и близкими к народу являлись сберкассы при почтово-телеграфных конторах. 1 февраля 1896 года открылось первое на территории близ нынешнего Новосибирска почтовое отделение - Кривощековское, в 1900 году преобразованное в Ново-Николаевскую почтово-телеграфную контору. С 1 января 1900 года при станции Обь и в Кривощеково начали работать две сберегательные кассы со всеми операциями. В 1902 году “Путеводитель по Великой Сибирской железной дороге” отмечал про кассу на станции Обь: “Для удобства господ проезжающих имеется сберегательная касса, которая принимает и переводит денежные вклады”. С этого года сберегательные учреждения, именуемые “приписными”, стали открываться при других железнодорожных станциях, волостных правлениях на селе и на казенных винных складах. Они входили в отделения центральных сберкасс.

В г.Ново-Николаевске отделение Государственного казначейства с причислением п. Колывани было открыто 1 июля 1903 года.

К 1 января 1914 года в Сибири имелось 750 касс в городах и торговых сельских пунктах. К началу 1 мировой войны вклады 475 тысяч вкладчиков составляли 104 млн. рублей. В среднем на 1 вкладчика Сибири приходилось 208 рублей (по России -194 рубля). Хотя война привела к ликвидации экономических и финансовых достижений России, в условиях военного времени сберегательное дело стремительно развивалось, в т.ч. и в Сибири, и доказало свою жизнеспособность.

В начале 20-х годов, после периода слома прежней системы сберегательного дела, сберкассы Сибири занимались почти исключительно страхованием трудовых заработков рабочих и служащих от обесценивания. “Первопроходцем” в сберегательном деле при новой власти стал Ново-Николаевск (ныне Новосибирск). Именно здесь 27 августа 1923 года открылась сберегательная касса со штатом 5 человек. Сберегательное дело в молодом Ново-Николаевске быстро набирало темпы. На 1 марта 1924 г. в Ново-Николаевской кассе было 465 вкладчиков с суммой вкладов 9737 рублей. Кроме нее, в Ново-Николаевской губернии имелись 4 приписные кассы - две в городе и при почтово-телеграфных конторах п.Черепаново и с.Каргат. Обсуждая специальный циркуляр ЦК ВКП(б) о сберегательных кассах, бюро крайкома партии постановило: поручить агитпропу Сибкрайкома разработать и дать на места указание по усилению этой работы.

За 1924-1925 г.г. количество сберегательных касс в Сибири возросло до 461. На 1 октября 1925 года имелись: 1 областная (Сибирская), 24 центральных и 436 приписных и посреднических касс. Число вкладчиков к концу года приблизилось к 19 тысячам. В 1926 году в одной Новосибирской центральной городской сберкассе числилось 136, а через год - 638 вкладчиков.

На 1 августа 1928 года сеть сберегательных касс Сибирского края включала 982 учреждения, в том числе 266 - в городе и 388 - в селе. В Сибирском округе с центром в Новосибирске работала также крепкая сеть сберкасс при почтовых учреждениях: здесь имелось 16 окружных контор, 112 отделений 210 штатных агентств.

В 1930 году Сибирский край разделился на Западно-Сибирский и Восточно-Сибирский. Западно-Сибирская краевая Государственная трудовая сберегательная касса объединяла 140 районов, в которых имелось1700 сберкасс.

В 1933 году в Новосибирске появилось Западно-Сибирское краевое управление гострудсберкасс и госкредита. Этот период характеризуется возрастающим значением привлечения внебюджетных средств, что побуждает расширять перечень мер, активизирующих работу сберегательных касс. Им была передана вся работа по организации размещения государственных займов. Сберегательные кассы превратились в единое кредитное учреждение, выполняющее задачи привлечения денежных сбережений населения.

В 1937 году Западно-Сибирский край разделился на Алтайский край и Новосибирскую область. В подчинении Новосибирского областного управления Гострудсберкасс и Государственного кредита остались сберегательные учреждения Томской и Кемеровской областей. Окончательное разъединение структуры сберегательных учреждений происходит в годы войны, когда в 1943 году выделилась Кемеровская, а в1944 году Томская области.

В 1939 году в Новосибирске к 50 работающим сберкассам прибавляется 22 новых, из них 5 районных. В целях лучшего обслуживания вкладчиков сберкассы в густонаселенных частях города перешли на двухсменную работу. Расширялись и площади сберкасс.

Новосибирск становится настоящим центром сберегательного дела за Уралом. Растут объемы работы сберкасс, расширяется социальная база, повышается активность не только штатных сотрудников, но и граждан.

Особой популярностью у сибиряков пользовались билеты лотереи Осоавиахима, выплата выигрышей по ней производилась через сберкассы. В 30-е годы это был один из самых действенных способов привлечения средств населения области.

К 1941 году количество сберкасс в области увеличилось до 41598, количество вкладчиков до 17346 тысяч, сумма вкладов до 7253,7 млн.рублей.

Военный период характеризовался усилиями сберегательных учреждений области по организации приема денежных средств и облигаций государственных займов в Фонд обороны страны, проведению денежно-вещевых лотерей. В обязанности сберкасс входили также выплата денег по орденским книжкам, персональных пенсий, прием взносов в Фонд Красной Армии.

Многие работники сберкасс, особенно мужчины, принимали непосредственное участие в боевых действиях.

Напряженный труд работников сберкасс в военное время был оценен по достоинству. Только в Новосибирском горуправлениии гострудсберкасс на 1.01.1946 года значился 51 работник в звании “отличник труда”. Медалью “За доблестный труд в Великой Отечественной войне 1941-1945 г.г.” было отмечено 120 сотрудников.

В 1948 году г.Новосибирск стал местом проведения второго тиража по двухпроцентному займу.

Большие перемены в сберегательном деле области в послевоенный период связаны с умелым руководством начальника Новосибирского областного управления Гострудсберкасс и Госкредита СССР Мочалова Анатолия Васильевича, работавшего в этой должности с 1946 по 1973 год. Улучшилось обслуживание вкладчиков, хорошо была поставлена работа по распространению облигаций Государственного займа, лотерейных билетов. И выше всего была забота о клиенте.

В связи с передачей в 1963 году системы сберкасс в введение Государственного банка функции сберкасс постепенно расширялись. Большое внимание было обращено на развитие безналичных расчетов и перечислений. Но, к примеру, в центральных сберкассах г.г. Бердска, Барабинска, Татарска безналичные расчеты трудящихся за коммунальные услуги были введены еще в конце 1948 года. Сберегательные кассы в своем делопроизводстве стали все больше применять формы банковской документации.

В 60-е и 70-е годы растет число вкладчиков, увеличиваются денежные сбережения сибиряков. В 1975 году в Новосибирской области было 656188 вкладчиков, а сумма вкладов на душу населения составляла 358 рублей, в 1980 году - соответственно 850155 вкладчиков и 559 рублей.

Вместе с тем, по воспоминаниям бывшего председателя Новосибирского Сбербанка М.Н.Черноскутова, тот период характеризовался неоднократным переподчинением сберкасс, что создавало и определенные трудности, особенно в сельской местности. Значительная их часть нуждалась в хорошем обустройстве, но средств не всегда хватало.

Помещения сберкасс 1 и 2 разрядов в основном были ветхие, без достаточной технической оснащенности. Увеличение числа сберкасс за счет приближения к населенным пунктам накладывало на небольшие коллективы центральных сберкасс дополнительные сложности в работе. Прежде всего, по сохранности денег и других ценностей. Михаил Николаевич помнит, как будучи в свое время заведующим Колыванской ЦСК № 2294, для плановой ревизии агентства сберкассы в с.Вдовоино ему или главному бухгалтеру В.Н.Маковец приходилось в любую погоду ехать на лошади почти 160 км, при этом тратить на командировку не более 4 суток. В весенне-летний период основным средством передвижения между населенными пунктами Пихтовской зоны Колыванского района (зона Васюганских болот) были деревянные лодки. Тем не менее сотрудники сберкасс со своими обязанностями справлялись.

Постановление Совета Министров СССР 1983 года “О мерах по дальнейшему развитию сберегательного дела и закреплению кадров в сберкассах” в полном объеме коснулось работников Новосибирского областного управления Гострудсберкасс и всех филиальных учреждений.

В конце 80-х Новосибирское областное управление Центросбербанка СССР сохранило свои лучшие традиции.

В 90-е годы Новосибирский Сбербанк структурно входил в Сбербанк России.

Закон “О банках и банковской деятельности” позволил значительно укрепить материально-техническую базу банка, в том числе филиальной сети. Как вспоминает М.Н.Черноскутов, в период с 1990 по 1994 год возглавлявший Новосибирский Сбербанк, банк ежегодно приобретал от 10 до 40 единиц автотранспорта, в том числе бронированного. Это послужило началом перехода на инкассацию денег и ценностей собственными средствами, что дало значительную экономию.

Одновременно более чем в двадцати районах области началось строительство новых типовых помещений для районных отделений Сбербанка.

Закрепленные в этот период позиции Новосибирского Сбербанка в системе Сбербанка России (на протяжении ряда лет входил в первую десятку территориальных банков) позволили смело конкурировать с коммерческими банками региона. Об авторитете говорит и такой факт: шесть раз на базе Новосибирского Сбербанка Сбербанк РФ проводил зональные семинары руководителей, главных бухгалтеров, экономистов Сбербанков Сибири.

Создание в России условий цивилизованной конкуренции на рынке услуг послужило причиной образования в Сбербанке России собственных подразделений инкассации, основой деятельности которых послужил ряд нормативных актов Правительства РФ и ЦБ РФ.

В Новосибирском банке Сбербанка России Отдел кассового хозяйства, инкассации и безопасности был создан 18 октября 1993 года и уже в конце декабря того же года Новосибирский банк, одним из первых среди территориальных банков, осуществил доставку валюты из Московского городского банка Сбербанка России.

2000 год стал особенным в жизни региональных банков. Собрание акционеров Сбербанка России приняло решение об объединении территориальных банков. Так в 2001 году появился Сибирский банк Сбербанка России с центром в г. Новосибирске, объединивший Новосибирский, Кемеровский и Томский Сбербанки. [5].

Анализ кредитоспособности заёмщиков и кредитный риск Сибирского банка Сбербанка РФ

Сбербанк России разработал и применяет методику определения кредитоспособности заемщика на основе количественной оценки финансового состояния и качественного анализа рисков. Финансовое состояние заемщика оценивается с учетом тенденций в изменении финансового состояния и факторов, влияющих на такие изменения. С этой целью анализируются динамика оценочных показателей, структура статей баланса, качество активов, основные направления финансово-хозяйственной политики заемщика. При расчете показателей (коэффициентов) применяется принцип осторожности, т.е. пересчет статей актива баланса в сторону уменьшения на основе экспертной оценки. Для оценки финансового состояния заемщика используются три группы оценочных показателей: коэффициенты ликвидности (К1, К2, К3); коэффициент соотношения собственных и заемных средств (К4); показатель оборачиваемости и рентабельности (К5). Согласно Регламенту Сбербанка России основными оценочными показателями являются коэффициенты К1, К2, K3, K4, К5, а остальные показатели (оборачиваемости и рентабельности) необходимы для общей характеристики и рассматриваются как дополнительные к первым пяти коэффициентам. По результатам анализа пяти коэффициентов заемщику присваивается категория по каждому из этих показателей на базе сравнения полученных значений с установленными (достаточными). Далее определяется сумма баллов по этим показателям в соответствии с их весами. Разбивка показателей на категории в зависимости от их фактических значений представлена в таблице (табл. 10).

Следующий шаг — расчет общей суммы баллов (S) с учетом коэффициентов значимости каждого показателя, имеющих следующие значения: К1 = 0,11; К2= 0,05;К3= 0,42; К4 = 0,21; К5 = 0,21. Значение S наряду с другими факторами используется для определения рейтинга заемщика.

Для остальных показателей третьей группы (оборачиваемость и рентабельность) не устанавливаются оптимальные или критические значения ввиду большой зависимости этих значений от специфики хозяйствующего субъекта, его отраслевой принадлежности и других конкретных условий. Осуществляется сравнительный анализ этих показателей и оценивается их динамика.

Качественный анализ базируется на использовании информации, которая не может быть выражена в количественных показателях. Для проведения такого анализа применяются сведения, представленные заемщиком, подразделением безопасности, и информация базы данных. На этом этапе оцениваются риски отраслевые, акционерные, регулирования деятельности хозяйствующего субъекта, производственные и управленческие.

Заключительным этапом оценки кредитоспособности является определение рейтинга заемщика, или класса. Устанавливаются три класса заемщиков: первоклассные, кредитование которых не вызывает сомнений; второклассные — кредитование требует взвешенного подхода; третьеклассные — кредитование связано с повышенным риском. Рейтинг определяется на основе суммы баллов по пяти основным показателям, оценки остальных показателей третьей группы и качественного анализа рисков. Сумма баллов (S) влияет на рейтинг заемщика следующим образом: S=1 или 1, 05 — заемщик может быть отнесен к первому классу кредитоспособности; 1,05 < S< 2,42 соответствует второму классу; S > 2,42 соответствует третьему классу. Далее определенный таким образом предварительный рейтинг корректируется с учетом других показателей третьей группы и качественной оценки заемщика. При отрицательном влиянии этих факторов рейтинг может быть снижен на один класс. [2].

Заключение

Все методики, которые используют коммерческие банки для оценки кредитоспособности, представляют собой расчёт базовых финансовых показателей, на основании которых составляется рейтинг экспресс - оценки финансового состояния заёмщика.

Я считаю, что методика оценки кредитоспособности должна состоять из 2-х частей: количественная и качественная оценка деятельности заёмщика, причём анализ не должен сводиться, только к количественной или качественной оценке, а важно, чтобы преобладало равновесие в обеих частях.

Количественная часть – это расчёт основных показателей: коэффициент текущей ликвидности, коэффициент быстрой ликвидности, коэффициенты эффективности (оборачиваемости), коэффициент обеспеченности собственными средствами, коэффициенты прибыльности

Для удобства определения кредитоспособности лучше свести эту часть к балльной системе, то есть рейтингу, чтобы кредитный портфель коммерческого банка можно было легко классифицировать на разные виды кредитов по категории качества.

Качественная часть должна реализовываться по этапам: а) изучение репутации заёмщика; б) определение цели кредита; в) определение источников погашения кредита и процентов; г) оценка рисков заемщика, принимаемых банком косвенно на себя.

Репутация заемщика должна изучаться очень тщательно, при этом очень важным является изучение кредитной истории клиента, т.е. прошлого опыта работы с ссудной задолженностью клиента. Внимательно изучаются и сведения, характеризующие деловые и личностные качества индивидуального заемщика. Устанавливаются также факты или отсутствие фактов неплатежей по ссудам и другие факты.

Подводя итог, следует отметить, что платежеспособность заёмщиков играет очень важную роль для банка, т.к. от этого зависит финансовое положение банка. Чем выше уровень платежеспособности заёмщиков, тем меньше будет риск банка, т.е. риск невозврата ссуд. Меньше средств будут резервироваться, следовательно, больше средств будут находиться в рабочем состоянии, и приносить банку доход.

Таким образом, для успешного развития национальной экономики банкам необходимо постоянно совершенствовать методики определения платежеспособности заёмщиков.

Список литературыБанковское дело: Учебник / Под ред. Г.Г. Коробовой. – М.: Экономистъ, 2004 (стр. 687 – 690);

Ендовицкий Д.А. «Анализ и оценка кредитоспособности заёмщика»: учебно-практическое пособие /Д.А. Ендовицкий, И.В. Бочарова. – М.: КНОРУС, 2005 (стр. 34-38, 66-67);

О.И. Лаврушин, И.Д. Мамонова, Н.И. Валенцева «Банковское дело» / Под ред. О.И. Лаврушин. – М.: КНОРУС, 2008 (стр.376-401);

Эриашвили Н.Д. «Банковское право»:учебник для вузов – М.: ЮНИТИ-ДАНА: Закон и право,2007 (стр. 200-204);

Ресурсы интернета: www.sib.sbrf.ru.

Приложение

Таблица 1.

Нормативные уровни показателей

| Показатель | Нормативный уровень* |

| Коэффициент ликвидности: коэффициенты текущей ликвидности коэффициенты быстрой (оперативной) ликвидности | 2,0 – 1,25 |

| Коэффициенты эффективности (оборачиваемости): оборачиваемости запасов оборачиваемости дебиторской задолженности оборачиваемости основного капитала (фиксированных активов) оборачиваемости активов | |

| Коэффициенты финансового левеража: соотношение всех долговых обязательств (краткосрочных и должностных) и активов соотношение всех долговых обязательств и собственного капитала соотношение всех долговых обязательств и акционерного капитала соотношение всех долговых обязательств и материального акционерного капитала (акционерный капитал – нематериальные активы) соотношение долгосрочной задолженности и фиксированных (основных) активов соотношение собственного капитала и активов соотношение оборотного собственного капитала и текущих активов | 0,25 – 0,6 0,66 – 2 0,5 – 1,5 |

| Коэффициенты прибыльности коэффициенты нормы прибыли коэффициенты рентабельности коэффициенты нормы прибыли на акцию | |

| Коэффициенты обслуживания долга (рыночные коэффициенты): коэффициент покрытия процента коэффициент покрытия фиксированных платежей | 7– 2 |

* Рекомендованы в разные периоды специалистами Мирового банка.

Таблица 2.

Счета результатов

| Показатель | Метод определения |

| Выручка от реализации | |

| Валовой коммерческий доход или коммерческая маржа (ВД) | Выручка от реализации – Стоимость приобретённых товарно-материальных ценностей и готовых изделий |

| Добавленная стоимость (ДС) | ВД – Эксплуатационные расходы (административные, на субподрядчиков) |

| Валовой эксплуатационный доход (ВЭД) | ДС – Расходы на зарплату – Налоги на заработную плату – Оплата отпусков |

| Валовой эксплуатационный расход (ВЭР) | ВЭД – Уплата процентов за кредит + Доход от вложенных средств в другие предприятия – Отчисления в фонд риска |

| Прибыль, которая может быть использована для самофинансирования (СФ) | ВЭР – Прибыль, распределяемая между работниками предприятия – Налоги на прибыль |

| Чистая прибыль (П) | СФ + (-) Случайные расходы (расходы) – Амортизация недвижимости |

Таблица 3.

Анализ денежного потока

| № строки | Показатель | Период | ||

| 1-й | 2-й | 3-й | ||

| 1 2 3 4 | I. Средства, полученные от прибыльных операций Прибыль от производственной деятельности (операционная прибыль) Амортизация Резерв на покрытие предстоящих расходов и платежей (резервы будущих расходов) Валовый операционный денежный поток (стр. 1+2+3) | 11 435 120 38 051 49 606 | 38 871 130 12 075 51 076 | 111 627 150 111 777 |

| 5 6 7 8 | II. Поступление (расходы) по текущим операциям Увеличение (−) или уменьшение (+) дебиторской задолженности по сравнению с предшествующим периодом Увеличение (−) или уменьшение (+) запасов и затрат по сравнению с предшествующим периодом Увеличение (+) или уменьшение (−) кредиторской задолженности по сравнению с предшествующим периодом Чистый операционный поток (стр. 4+5+6+7) | -128 502 -43 603 +55 772 -66 727 | -76 255 -72 949 +78 685 -19 443 | -32 886 -154 071 +185 086 +109 906 |

| 9 10 11 12 | III. Финансовые обязательства Затраты из спецфондов в счёт прибыли данного периода Расходы по уплате процентов (−) Дивиденды Денежные средства после уплаты долга и дивидендов (стр. 8-9-10-11) | 6 144 -2 347 − -75 218 | 6 144 -5 331 − -30 918 | 6 144 -12 387 − +91 375 |

| 13 14 15 16 17 18 19 | IV. Другие вложения средств Налоги Вложения в основные фонды Увеличение (−) или уменьшение (+) по прочим краткосрочным и долгосрочным активам Увеличение (+) или уменьшение (−) по прочим текущим и долгосрочным пассивам Увеличение (−) или уменьшение (+) нематериальных активов Прочие доходы или расходы Общая потребность финансирования (стр. 12-13± 14 ± 15 ± 16 ±17 ± 18) | -19 993 +992 -1 214 − − +28 721 -66 782 | -23 736 -10 879 -40 444 +30 389 − -11 835 -87 423 | -183 272 +1 441 +11 876 −28 902 − +85 845 -18 637 |

| 20 21 22 | Требования по финансированию Краткосрочные кредиты: уменьшение (−) или прирост (+) по сравнению с предшествующим периодом Среднесрочные и долгосрочные кредиты: уменьшение (−) или прирост (+) по сравнению с предшествующим периодом Увеличение (+) или уменьшение (−) уставного фонда | +49 813 -507 | +50 187 +5 315 | -20 000 − |

| Общий денежный поток | -16 462 | -31 921 | -38 637 |

Таблица 4.

Балльная оценка делового риска по критериям

| Критерий делового риска | Балл |

| Число поставщиков: Более трёх Два Один | 10 5 1 |

| Надёжность поставщиков: Все поставщики имеют отличную репутацию Большая часть поставщиков надёжны как деловые партнёры Основная часть поставщиков ненадёжны | 5 3 0 |

| Транспортировка груза: В пределах города, имеется страховой полис, транспортировка соответствует товару Поставщик отдалён от покупателя, имеется страховой полис, транспортировка соответствует товару Поставщик отдалён от покупателя, имеется страховой полис, транспортировка может привести к утрате части товара и снижению его качества Поставщик находится в пределах города, транспортировка не соответствует грузу, страховой полис отсутствует | 10 8 6 4 |

| IV. Складирование товара Заемщик имеет собственные складские помещения удовлетворительного качества или складские помещения не требуются Складские помещения арендуются Складские помещения требуются, но отсутствуют не момент оценки делового риска и т.д. | 5 3 0 |

Таблица 5.

Система показателей нью-йоркского коммерческого банка

| Показатель кредитоспособности | Нормативный уровень |

| Коэффициент текущей ликвидности | 2:1 |

| Коэффициент быстрой ликвидности | 1:1 |

| Коэффициент финансового левеража: долговые обязательства: (Собственный капитал + субординированный долг) | 1:1 |

| Коэффициент финансовой маржи: Кредиты:(Активы – Долговые обязательства) | Не более 1 |

Таблица 6.

Определение суммы баллов

| № пп | Основной показатель | Рейтинг показателя, % | Вариант 1 | Вариант 2 | Вариант 3 | |||

| класс | Балл (гр.1×2) | класс | Балл (гр.1×4) | класс | Балл (гр.1×6) | |||

| А | Б | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | Кл | 40 | 1 | 40 | 2 | 80 | 3 | 120 |

| 2 | Кп | 30 | 1 | 30 | 2 | 60 | 3 | 90 |

| 3 | Псс | 30 | 1 | 30 | 2 | 60 | 3 | 90 |

| Итого | × | 1 | 100 | 2 | 200 | 3 | 300 |

Продолжение

| № пп | Основной показатель | Рейтинг показателя, % | Вариант 4 | Вариант 5 | Вариант 6 | ||||

| класс | Балл (гр.1×8) | класс | Балл (гр.1×10) | Рейтинг,% | класс | Балл (гр.12×13 | |||

| А | Б | 1 | 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 1 | Кл | 40 | 3 | 120 | 1 | 40 | 20 | 3 | 60 |

| 2 | Кп | 30 | 3 | 90 | 2 | 60 | 10 | 3 | 30 |

| 3 | Псс | 30 | 2 | 60 | 3 | 90 | 70 | 2 | 140 |

| Итого | × | 3 | 270 | 2 | 190 | × | 2 | 300 |

Таблица 7.

| Клиент | Рейтинг в баллах | Дополнительные показатели | Класс кредитоспособности | |

| Оценка менеджмента (макс. число баллов – 30) | Чистое сальдо наличности к выручке от реализации, % | |||

| №1 | 100 (1) | 26 | 2 | I |

| №2 | 120 (1) | 28 | 1 | I |

| №3 | 130 (1) | 15 | − | II |

Таблица 8.

Балльная оценка системы показателей

| Критерий оценки | Количество полученных баллов | Максимальное количество баллов по каждому критерию |

| Возраст | 45 | 50 |

| Профессия клиента | 60 | 60 |

| Семейное положение | 0 | 40 |

| Продолжительность нахождения клиента в банке | 165 | 165 |

| Средний остаток на счете | 120 | 190 |

| Место получения заработной платы (переводится ли з/п на счет в банке) | 55 | 55 |

| Динамика кредита | 80 | 80 |

| Срок кредита | 0 | 90 |

| Наличие дебетового сальдо на текущем счете | 15 | 15 |

| Пользование чековой книжкой | 115 | 115 |

| Итого | 730 | 1000 |

Таблица 9.

Дифференциация балльной оценки показателей кредитоспособности клиента

| Показатель | Значение показателя/вес в баллах | ||||

| 1. Годовой доход Всего тыс.долл. Вес в баллах | <10 5 | 10-20 15 | 20-40 30 | 40-60 45 | >60 60 |

| 2.Взаимоотношения с банком Наличие счетов баллы | Нет счетов 0 | До востре-бования 30 | Сберегательный 30 | Оба счета 50 | Нет ответа |

| 3.Постоянство прожива-ния по одному адресу: длительность балл | < 1 год 0 | 1-2 года 15 | 2-4 года 35 | > 4 года 50 | Нет ответа 0 |

| И т.д. |

Таблица 10.

Категория показателей оценки кредитоспособности заёмщика в соответствии с методикой Сбербанка РФ

| Коэффициент | I категория | II категория | III категория |

| К1 | 0,2 и выше | 0,15-0,2 | Менее 0,15 |

| К2 | 0,8 и выше | 0,5-0,8 | Менее 0,5 |

| К3 | 2,0 и выше | 1,0-2,0 | Менее 1,0 |

| К4, кроме торговли | 1,0 и выше | 0,7-1,0 | Менее 0,7 |

| К4 для торговли | 0,6 и выше | 0,4-0,6 | Менее 0,4 |

| К5 | 0,15 и выше | Менее 0,15 | Нерентабельные |

Похожие работы

... , но и напрямую влиять на них. Таким образом, можно ограничить воздействие факторов, которые вызывают отрицательные колебания в ликвидности. 3.2 РАЗРАБОТКА МЕРОПРИЯТИЙ ПО ПОВЫШЕНИЮ КАЧЕСТВА УПРАВЛЕНИЯ АКТИВАМИ ОАО «БАЛТИЙСКИЙ ИНВЕСТИЦИОННЫЙ БАНК» Зная внутренние факторы, воздействующие на ликвидность (см. рисунок 7) можно эффективно управлять этими факторами с целью изменения негативных ...

... то ни было условия, при соблюдении которых заемщик мог бы считаться кредитоспособным, поскольку их разработка является методической задачей конкретного банка и определяется особенностями его кредитной политики. Поэтому определения кредитоспособности, содержащие перечень таких условий, возможно признать некорректными. Таким образом, кредитоспособность - сложное, многоаспектное понятие, требующее ...

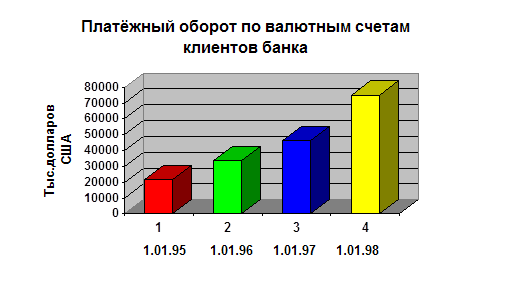

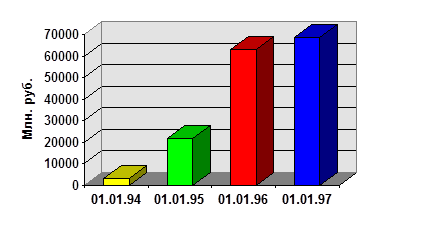

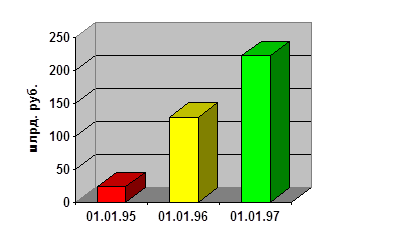

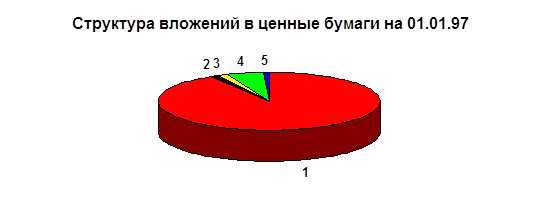

... увеличилось, по сравнению с 1995 годом, в 2,5 раза, а объём средств клиентов, которые Банк размещал в ГКО, - в 22 раза. III.1. Показатели эффективности деятельности коммерческого банка Рассмотрим с помощью данных из баланса Нефтепромстройбанка за 1995 год. а) . Этот коэффициент показывает эффективность использования активов банка ( ROA - RETURN ON ASSETS ), ...

... : Концепция развития Сбербанка России до 2005года. // http:www.sbrf.ru/concept/2005 c 00.htm РецензияНа дипломную работу по теме: «Совершенствование деятельности коммерческого банка по кредитованию населения» выполненную студентом факультета «Банковское дело» ВШБ ТГУ Абрамовым Василием Анатольевичем.Рассматриваемая Абрамовым Василием Анатольевичем тема является ...

0 комментариев