Навигация

Налоговое администрирование упрощенной системы налогообложения

2.3 Налоговое администрирование упрощенной системы налогообложения

К вопросам, характерным при проверке УСН относятся:

- полнота представления плательщиками деклараций по видам налогов;

- принятие мер к плательщикам, не представившим декларации в установленный срок;

- правильность определения налоговой базы, применения налоговых льгот, вычетов и ставок по видам налогов;

- соблюдение порядка назначения, проведения камеральных и выездных (повторных выездных) проверок, оформления их результатов и вынесения решений, в т.ч. использование налоговым органом права по истребованию у плательщика в ходе проверки дополнительных сведений и документов, подтверждающих правильность исчисления и уплаты налога, полноту и сроки проведения дополнительных контрольных мероприятий (проведение встречных проверок: направление запросов в пограничные, таможенные органы, кредитные учреждения, правоохранительные органы и т.д.), осуществляемых в ходе проведения проверок;

- правомерность применения плательщиками УСНО (соблюдение условий и ограничений, предусмотренных п. п. 2 - 4 ст. 346.12 Налогового кодекса);

- соблюдение плательщиками сроков подачи заявлений о переходе на УСНО;

- соблюдение налоговыми органами срока рассмотрения заявлений о переходе на УСНО. Обоснованность направления плательщикам уведомлений о возможности или невозможности применения УСНО. Соблюдение сроков направления уведомлений;

- соблюдение плательщиками сроков направления в налоговые органы сообщений (уведомлений) о переходе на общий режим налогообложения;

- соблюдение плательщиками ограничений, установленных п. 4 ст. 346.13 Налогового кодекса;

- соблюдение порядка повторного перехода на УСН плательщиками, ранее утратившими право на ее применение (отказавшимися от ее применения);

- соблюдение плательщиками, впервые перешедшими на УСН, срока направления в налоговые органы уведомлений об изменении ранее избранного ими объекта налогообложения;

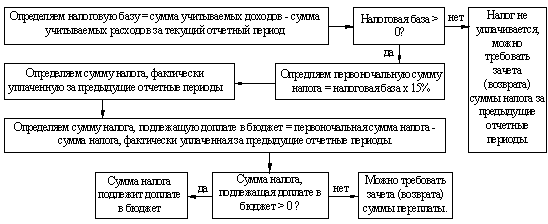

- правильность исчисления налоговой базы, определения доходов и расходов, а также правомерности уменьшения налоговой базы на сумму убытка, полученного по итогам предыдущих налоговых периодов;

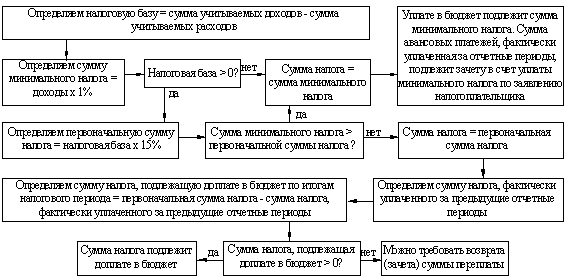

- правильность уплаты минимального налога;

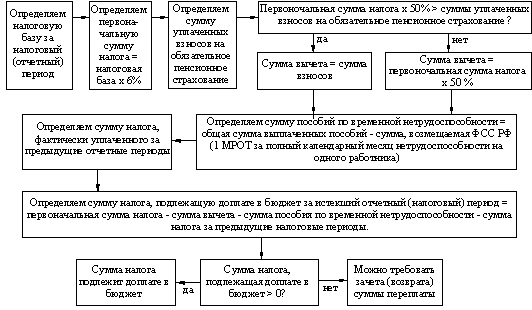

- правомерность уменьшения суммы единого налога, подлежащей уплате за отчетный (налоговый) период, на сумму исчисленных и уплаченных за этот же период времени по всем основаниям страховых взносов на обязательное пенсионное страхование, а также на сумму выплаченных работникам из средств плательщика пособий по временной нетрудоспособности;

- полнота и своевременность уплаты единого и минимального налогов, а также иных налогов и сборов, не перечисленных в ст. 346.11 Налогового кодекса.

В МИ ФНС России №3 камеральными проверка занимается отдел камеральных проверок, выездными – отдел выездных проверок. Положения об отделе камеральных и выездных проверок представлены в приложениях 3 и 4.

Основным отличием камеральной налоговой проверки от выездной налоговой проверки является то, что она проводится по месту нахождения налогового органа. Данное правило осталось неизменным и после внесения изменений Федеральным законом N 137-ФЗ.

При этом необходимо иметь в виду, что в соответствии с подп. 2 п. 1 ст. 31 НК РФ проведение налоговых проверок (в том числе камеральных) является правом налогового органа, а не его обязанностью.

Провести камеральные налоговые проверки в отношении абсолютно каждой налоговой декларации (расчета), подаваемой всеми налогоплательщиками, не представляется возможным с практической точки зрения, т.к. количество сотрудников налоговых органов, специально уполномоченных проводить такие проверки, в расчете на одну налоговую инспекцию ограничено в среднем несколькими десятками, а число налогоплательщиков (плательщиков сборов, налоговых агентов), состоящих на налоговом учете в одной налоговой инспекции, исчисляется тысячами, а то и десятками тысяч.

Именно по этой причине камеральные налоговые проверки проводятся чаще всего по определенным основаниям, в том числе: заявление налогоплательщиком (плательщиком сборов, налоговым агентом) налоговых льгот или вычетов; если проверяемое лицо подпадает под определение основных или крупнейших налогоплательщиков и некоторые другие.

В последнее время усилился контроль за организациями, указывающими в своей отчетности несоразмерные убытки, представляющими в налоговые органы "нулевую" отчетность или не представляющими отчетность вообще.

Срок проведения камеральной налоговой проверки установлен в п. 2 ст. 88 НК РФ и, как и прежде, составляет три месяца со дня представления налогоплательщиком налоговой декларации (расчета) и документов, которые в соответствии с НК РФ должны прилагаться к налоговой декларации (расчету), если законодательством о налогах и сборах не предусмотрены иные сроки. В данном случае учитывается дата фактической (а не установленной законом) сдачи налоговой декларации (расчета) и других документов, подлежащих подаче одновременно с ней, о чем делается специальная отметка уполномоченным сотрудником налогового органа.

Спецификой и основной отличительной чертой выездной налоговой проверки от другого вида налоговой проверкой - камеральной является место проведения выездной налоговой проверки.

Пунктом 1 ст. 89 НК РФ (в новой редакции) устанавливается общее правило, согласно которому выездная налоговая проверка проводится на территории (в помещении) налогоплательщика.

Этот пункт был дополнен нормой, в которой содержалось одно исключение из общего правила, когда выездная налоговая проверка может проводиться по месту нахождения налогового органа, - в случае если у налогоплательщика отсутствует возможность предоставить помещение для проведения выездной налоговой проверки.

Раньше такая возможность специально на законодательном уровне не предусматривалась, но нередко на практике по договоренности между проверяющими и проверяемыми происходило именно так, поскольку это отвечало интересам обеих сторон.

Проведение выездной налоговой проверки по месту нахождения налогового органа должно осуществляться по правилам проведения выездных налоговых проверок.

В силу п. 17 ст. 89 НК РФ выездные налоговые проверки проводятся не только в отношении налогоплательщиков, но и в отношении плательщиков сборов, и в отношении налоговых агентов.

Как установлено в п. 4 ст. 89 НК РФ, предметом выездной налоговой проверки признается правильность исчисления и своевременность уплаты налогов. В п. 2 ст. 89 НК РФ указывается, что решение о проведении выездной налоговой проверки должно содержать в том числе предмет проверки, т.е. налоги, правильность исчисления и уплаты которых подлежит проверке.

При проверке УСН следует руководствоваться главой 26.2 части 2 НК РФ.

Выбор объекта налогообложения осуществляется налогоплательщиком до начала налогового периода, в котором впервые применена упрощенная система налогообложения. В случае изменения избранного объекта налогообложения после подачи заявления о переходе на упрощенную систему налогообложения налогоплательщик обязан уведомить об этом налоговый орган до 20 декабря года, предшествующего году, в котором впервые применена упрощенная система налогообложения.

Налоговой базой по налогу при УСН признается денежное выражение доходов или доходов, уменьшенных на величину расходов (п. п. 1, 2 ст. 346.18 НК РФ). Это зависит от того, какой объект налогообложения избран: доходы или доходы минус расходы (п. 1 ст. 346.14 НК РФ).

Для определения налоговой базы существуют три общих правила.

1. Доходы и расходы, выраженные в иностранной валюте, учитываются вместе с доходами и расходами, выраженными в рублях. Для этого их нужно пересчитать в рубли по официальному курсу ЦБ РФ, установленному соответственно на дату получения доходов и (или) дату осуществления расходов. Такой порядок прописан в п. 3 ст. 346.18 НК РФ.

Например, ООО «Михас», применяющая УСН, продала иностранной организации производственное оборудование контрактной стоимостью 20 000 евро. Курс евро ЦБ РФ на дату поступления денежных средств на счет ООО «Михас» - 35,812 руб. за 1 евро.

ООО «Михас» учитывает доход от реализации производственного оборудования в сумме 716 240 руб. (20 000 евро x 35,812 руб/евро).

Похожие работы

... , их ежеквартальная выручка от реализации товаров (работ, услуг) не превышала размера 5000 минимальных заработных плат, установленных законодательством Беларуси. Упрощенная система налогообложения не распространяется на субъекты хозяйствования, производящие подакцизные товары; предприятия и предпринимателей, производящих и (или) реализующих ювелирные изделия из драгоценных металлов или ...

... , что не только грамотное налоговое планирование, но и профессионализм работников, правильное оформление документации позволяют достичь поставленных целей. 3.2 Применение упрощенной системы налогообложения как способ налоговой оптимизации Упрощенная система налогообложения является законным способом налоговой оптимизации. Ведь единый налог заменяет четыре основных платежа в бюджет (ст. 346 ...

... широкую торговую сеть в крупных городах России. По организации и ведению бухгалтерского учёта, а также составлению отчетности, в ЗАО "Электрокомплектсервис" применяется Общая система налогообложения. В состав Холдинга входят несколько предприятий – дистрибьюторов, работающих по упрощенной системе налогообложения. Особенностями малого бизнеса являются: деятельность в хозяйственной сфере с целью ...

... нормативам отчислений: v в бюджет ПФР (Пенсионный фонд России)-60%; v бюджет ФФОМС-2%; v бюджеты территориальных фондов ОМС-18%; v бюджет ФСС России-20%. Глава 2. Применения упрощенной системы налогообложения на малых предприятиях 2.1 Переход на УСН и возможность изменения объекта налогообложения Переход на упрощенную систему налогообложения предприятия и индивидуальные ...

0 комментариев