Навигация

Визначення та організація стягнення платежів за спеціальне використання природних ресурсів в проекті Податкового Кодексу України

3.3 Визначення та організація стягнення платежів за спеціальне використання природних ресурсів в проекті Податкового Кодексу України

Згідно з проектом доопрацьованого Податкового Кодексу України (2006 рік – стаття 16) в состав загальнодержавних податків будуть входити 2 основних види екологічних податків [52]:

платежі за спеціальне використання природних ресурсів;

екологічний збір.

Згідно с главою 64 проекту Податкового Кодексу України [52 ] до платежів за спеціальне використання природних ресурсів будуть належати:

а) плата за користування надрами;

б) збір за користування радіочастотним ресурсом України;

в) збір за спеціальне водокористування;

г) плата за спеціальне використання рибних та інших живих ресурсів;

д) збір за спеціальне використання лісових ресурсів.

I. Плата за користування надрами

1. Платниками плати за користування надрами є фізичні та юридичні особи суб'єкти господарювання усіх форм власності, їх об'єднання, філіали, відділення, представництва та інші відокремлені підрозділи, юридичні особи, що не є суб'єктами ; нерезиденти та їх постійні представництва, які здійснюють в межах території України, її континентального шельфу і виключної (морської) економічної зони видобування корисних копалин та(або) використовують надра у цілях, не пов'язаних з видобуванням корисних копалин.

2. Від плати за користування надрами звільняються:

а) землевласники і землекористувачі, які здійснюють в установленому порядку видобування корисних копалин місцевого значення для власних потреб (тобто без реалізації, іншої передачі видобутої мінеральної сировини і продукції її переробки) або користуються надрами для господарських і побутових потреб на наданих їм у власність або користування земельних ділянках;

б) користувачі надр за проведення регіональних геолого-геофізичних робіт, геологічних зйомок, інших геологічних робіт, у тому числі розвідувального буріння з відбором зразків, проб, спрямованих на загальне вивчення надр, пошуки і розвідку родовищ корисних копалин, і роботи з прогнозування землетрусів і дослідження вулканічної діяльності, інженерно-геологічних, еколого-геологічних та палеонтологічних досліджень, контролю за режимом підземних вод, а також за виконання інших робіт, що проводяться без порушення цілісності надр, якщо вони виконуються за рахунок Державного бюджету України, бюджету Автономної Республіки Крим та бюджетів органів місцевого самоврядування;

в) користувачі надр під час організації геологічних об'єктів природно-заповідного фонду;

г) користувачі надр за здійснення розвідки корисних копалин у межах гірничого відводу, наданого їм для видобування корисних копалин крім випадків дослідно-промислової розробки корисних копалин для виробництва облицювальних матеріалів.

3. Об'єктами оподаткування є:

а) фактично видобуті (погашені) балансові та позабалансові запаси корисних копалин;

б) розмір ділянки надр, що надається у користування або використовується у цілях, не пов'язаних з видобуванням корисних копалин.

4. Розмір плати за користування надрами встановлюється з урахуванням компенсації витрат держави на пошукові та розвідувальні роботи.

5. Плата за користування надрами розподіляється між бюджетами у розмірах, визначених законодавством України.

II. Збір за користування радіочастотним ресурсом України

1. Користування радіочастотним ресурсом в Україні здійснюється на платній основі.

2. Користувачі радіочастотного ресурсу України залежно від напрямів його використання є загальні та спеціальні користувачі.

3. Підставою для користування радіочастотним ресурсом України є наявність:

а) ліцензій на користування радіочастотним ресурсом України (далі – ліцензій) та дозволів на експлуатацію радіоелектронних засобів або випромінювальних пристроїв (далі – дозволи на експлуатацію) у суб’єктів господарювання, які користуються радіочастотним ресурсом для надання телекомунікаційних послуг, за винятком розповсюдження телерадіопрограм;

б) ліцензій на користування каналами мовлення та часу мовлення (далі – ліцензій на мовлення) та дозволів на експлуатацію у суб’єктів господарювання, які користуються радіочастотним ресурсом для розповсюдження телерадіопрограм із застосуванням власних або орендованих радіоелектронних засобів за допомогою яких здійснюється розповсюдження (передавання) програм телерадіомовлення;

в) дозволів на експлуатацію спеціальними користувачами, технологічними користувачами та радіоаматорами, які користуються радіочастотним ресурсом України без надання телекомунікаційних послуг.

4. Платниками збору є загальні користувачі, до яких належать:

а) суб’єкти господарювання (юридичні особи та фізичні особи – підприємці):

які користуються радіочастотним ресурсом для надання телекомунікаційних послуг, за винятком розповсюдження телерадіопрограм, та які в установленому порядку отримали ліцензії та дозволи на експлуатацію;

які користуються радіочастотним ресурсом для розповсюдження телерадіопрограм із застосуванням власних або орендованих радіоелектронних засобів, та які в установленому порядку отримали ліцензії на мовлення та дозволи на експлуатацію радіоелектронних засобів;

технологічні користувачі, які користуються радіочастотним ресурсом без надання телекомунікаційних послуг, та які в установленому порядку отримали дозволи на експлуатацію.

б) фізичні особи не підприємці, які користуються радіочастотним ресурсом України без надання телекомунікаційних послуг.

5. Не є платниками збору:

а) спеціальні користувачі підрозділи і організації Міністерства оборони України, Служби безпеки України, Служби зовнішньої розвідки України, Міністерства внутрішніх справ України, Міністерства з надзвичайних ситуацій України та ліквідації наслідків Чорнобильської катастрофи, Адміністрації Державної прикордонної служби України, Управління державної охорони, Державного департаменту з питань виконання покарань, Державної податкової адміністрації України, якщо їх діяльність пов'язана з використанням радіоелектронних засобів виключно для виконання функціональних обов'язків і за умови їх фінансування виключно за рахунок Державного бюджету України, а також Міністерства транспорту України в частині застосування радіоелектронних засобів об'єднаної цивільно-військової системи організації повітряного руху України та забезпечення польотів;

б) радіоаматори.

6. Об'єктом оподаткування є:

а) ширина смуги радіочастот, визначена у ліцензіях;

б) ширина смуги радіочастот, визначена у дозволах на експлуатацію, за кожним регіоном окремо, а у разі користування в одному регіоні на підставі двох і більше дозволів смугами радіочастот, що перекриваються, загальна ширина смуги радіочастот, що визначається регіональними підрозділами Державного підприємства “Український державний центр радіочастот” (УДЦР);

в) ширина смуги радіочастот, що фактично використовується користувачем при експлуатації радіо-подовжувачів, радіостанцій СВ-діапазону або радіостанцій персонального (безпосереднього) зв’язку. У разі використання зазначених радіоелектронних засобів ширина смуги радіочастот, що фактично використовується користувачем, визначається регіональними підрозділами УДЦР.

7. Ставки збору встановлюються Кабінетом Міністрів України.

8. Платники збору, яким надано право користуватися радіочастотним ресурсом України на підставі ліцензій, сплачують збір від дати видачі ліцензії.

9. Інші платники збору сплачують збір від дати видачі дозволів на експлуатацію або за весь період користування радіочастотним ресурсом України до видачі відповідних дозволів.

10. Платники збору самостійно визначають суму збору, виходячи з розміру встановлених ставок та ширини смуги радіочастот, визначеної у ліцензії або дозволі на експлуатацію, за кожним регіоном окремо.

11. Платники збору (за винятком визначених у абзацу 4 “а” та “б” пункту 4 цієї статті) подають до органів податкової служби податкові декларації за базовий звітний (податковий) період, що дорівнює календарному місяцю, протягом 20 календарних днів, наступних за останнім календарним днем звітного (податкового) місяця.

Платники збору, зазначені в абзаці 4 пункту 4 цієї статті, подають до органів державної податкової служби України податкові декларації за базовий звітний (податковий) період, що дорівнює календарному року протягом 60 календарних днів за останнім календарним днем звітного (податкового) року.

Форма податкової декларації визначається центральним органом державної податкової служби України.

12. Податкове зобов’язання із збору, визначене у податковій декларації, сплачується платниками збору:

а) щомісячно за базовий звітний (податковий) період, який дорівнює календарному місяцю, протягом 30 календарних днів, наступних за останнім календарним днем базового звітного (податкового) місяця;

б) щороку за базовий звітний (податковий) період, який дорівнює календарному року протягом 70 календарних днів, наступних за останнім календарним днем базового звітного (податкового) року.

13. Платники збору, визначені у пункті “б” пункту 4 цієї статті, сплачують збір за користування радіочастотним ресурсом України до отримання дозволу на експлуатацію радіоелектронних засобів або випромінювального пристрою на підставі платіжного документу (з визначеною сумою збору), виданого відповідним органом, і податкові декларації до органів державної податкової служби України не подають.

Документ, що засвідчує сплату збору, разом із заявою про видачу дозволу, є підставою для видачі дозволу на експлуатацію радіоелектронних засобів або випромінювального пристрою.

Похожие работы

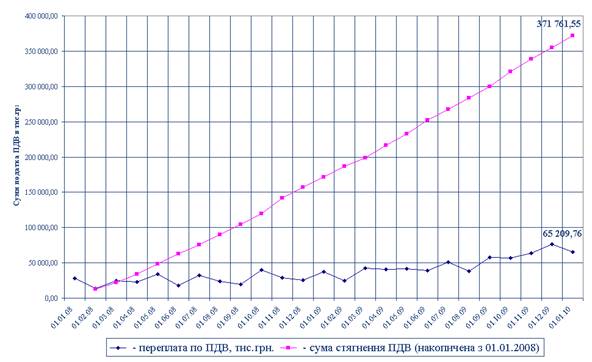

... – 91,9%(2007) – 95,43% (2008) – 95,9%(2009). РОЗДІЛ 3 ПРОБЛЕМИ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ СТЯГНЕННЯ ПДВ В УКРАЇНІ 3.1 Проблеми та перспективи функціонування ПДВ в Україні Простота, економічні і організаційно-технічні характеристики забезпечили податку на додану вартість переваги перед іншими типами оподаткування обороту або універсальними акцизами [34]. Податок на додану вартість ...

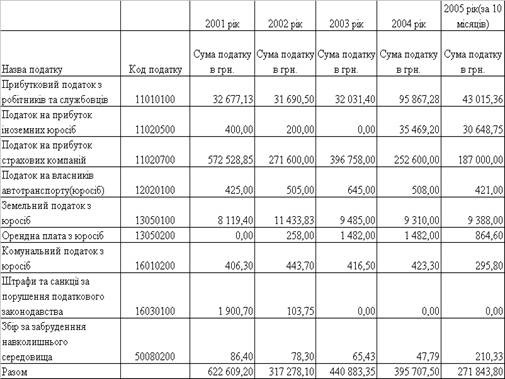

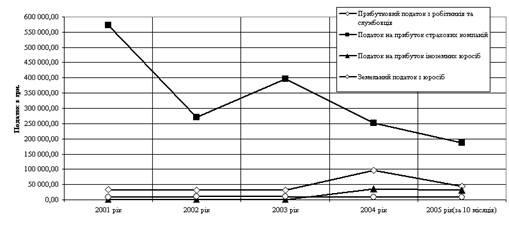

... фінансових операцій та надання у встановленому порядку відповідної інформації до регіонального підрозділу боротьби з відмиванням доходів, одержаних злочинним шляхом; 5 КОНТРОЛЬ ЗА СПРАВЛЯННЯМ ПРЯМИХ ПОДАТКІВ. ПОДАТОК НА ПРИБУТОК Справляння податку на прибуток підприємств в Україні регулюється наступними законодавчими актами : а) Основні : - Закон України “Про систему оподаткування в ...

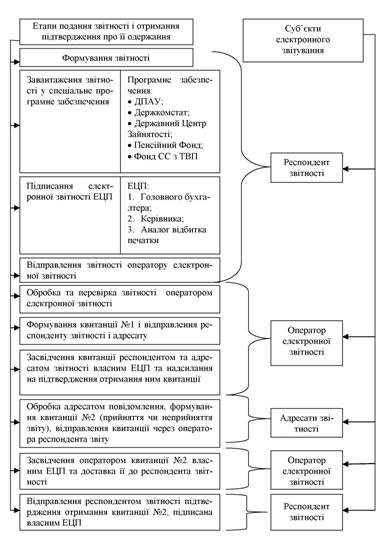

... . Терміни подання податкових декларацій встановлюється для кожного податку окремо відповідним законодавчим актом, що закріплює даний податок. РОЗДІЛ ІІІ. Перспективи та особливості електронного подання податкової звітності в Україні 3.1 Електронна звітність в Україні Сьогодні платники податків мають змогу просто та швидко подавати звітність до державних органів в електронному вигляді ...

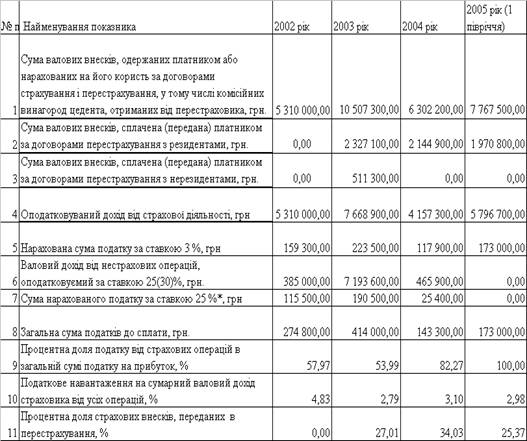

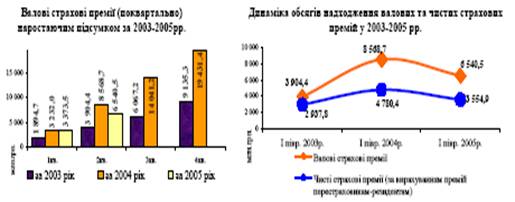

... кредитування житлового будівництва, у тому числі індивідуальних забудовників, у порядку, визначеному Кабінетом Міністрів України. 2. Організація оподаткування доходів страхових компаній 2.1 Особливості оподаткування доходів від діяльності страхових компаній Згідно з Законом України «Про оподаткування прибутку підприємств» [1] – оподаткування страхової діяльності обумовлене статтею 7 « ...

0 комментариев