Навигация

Значительно сократилась доля потребления в прочем машиностроении - в 3 раза

2. Значительно сократилась доля потребления в прочем машиностроении - в 3 раза.

3. Можно отметить, что в последние годы динамика структуры потребления алюминия в России имеет явную тенденцию сближения с аналогичной структурой развитых стран мира.

| Рис.1.4 - Структура потребления алюминия в России в 1992 году,%

| Рис.1.5 - Структура потребления алюминия в России в 2006 году,% |

Если рассмотреть абсолютные значения объемов потребления по секторам, то:

объемы потребления алюминия в секторах тароупаковочных материалов и строительства в конце 90-х годов упали в 2 - 3 раза по сравнению с соответствующими объемами 1992 года, а в 2006 году вышли на уровень этого года;

объемы потребления алюминия в секторах электротехники и транспорта в 2006 году в 2-2,5 раза меньше соответствующих объемов 1992 года;

объемы потребления алюминия в прочем машиностроении почти в 10 раз меньше, чем в 1992 году.

Под транспортом в этом случае понимаются автомобилестроение (во всем диапазоне), судостроение и авиастроение.

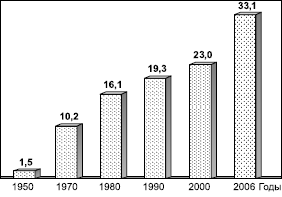

Производство алюминия и его потребление имеют положительную динамику за весь рассматриваемый период, исключая 1993-1994 годы, когда на мировом рынке годовые объемы экспорта российского первичного алюминия выросли с 700 до 2200 тыс. тонн. Среднегодовой прирост производства первичного алюминия составил 3,41%, а соответствующая величина потребления - 3,36%.

Стабильно развивающееся производство алюминия объясняется постоянно возрастающей потребностью мировой экономики в этом металле. В конкуренции с другой металлопродукцией алюминий заметно лидирует. Объем производства алюминия в 2006 году превысил объем 1982 года в 2,05 раза. За этот же период производство стали возросло в 1,58 раза, меди - в 1,65 раза.

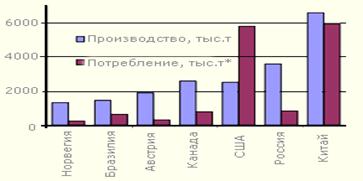

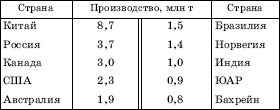

Россия является одним из лидеров в мировом производстве алюминия и занимает вторую позицию после Китая. Доля России в мировом производстве алюминия в 2006 году составила 12,1%. В то же время наша страна - самый крупный экспортер алюминия на мировом рынке.

Рис.1.6 - Объем мирового производства и потребления алюминия в 1992-2005 годы

Рис.1.7 - Производство и потребление алюминия по основным странам мира в 2006 году

*первичный алюминий нелегированный необработанный и первичный сплавы

В 1993-1994 годы Россия была вынуждена резко увеличить экспорт этого металла на мировой рынок. Это привело к обвалу мировых цен на алюминий и жесткому противостоянию между западными алюминиевыми компаниями и Россией, экспортеров которой те пытались обвинить в демпинге. Однако этого не удалось доказать, и западные страны - основные производители алюминия вынуждены были пойти на подписание "Меморандума о взаимопонимании".

В "Меморандуме" Россия признавалась равноправным участником мирового рынка алюминия и обязалась с другими странами на равных временно сократить производство алюминия на 10%. В течение полугода мировой рынок алюминия "успокоился". История вступления России в мировой рынок алюминия как полноправного участника успешно завершилась.

У российских алюминиевых компаний прочные позиции на мировом рынке по сбыту алюминия первичного и его сплавов. Себестоимость и качество этой продукции позволяют успешно конкурировать и при не благоприятной конъюнктуре цен. Российские мощности по производству алюминия первичного и его сплавов в настоящее время используются практически полностью.

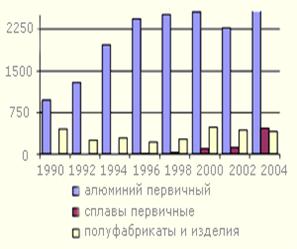

Рис.1.8 - Структура российского экспорта алюминиевой металлопродукции на мировой рынок, тыс.

Что касается переработки металла (прокат, экструзия и прочее), то на этих предприятиях мощности используются далеко не полностью. Причин несколько.

Первая - значительный избыток мощностей по переработке металла в мировой алюминиевой промышленности, отсюда - жесткая конкуренция на рынке.

Вторая - низкий уровень спроса на высокотехничную продукцию на внутреннем рынке.

Третья - структура производства переработки металла слабо дифференцирована. Не вся продукция переработки экономически эффективна при транспортировке на большие расстояния.

Четвертая - номенклатура и качество отдельных видов продукции не в полной мере соответствуют мировому уровню.

Однако, как видно из рисунка 1.6, объем экспорта продукции с более высокой добавленной стоимостью все же возрастает (сплавы, прокат, экструзия и фольга). В 1990 году объем такой продукции составлял около 500 тыс. тонн, а в 2006 году - 970 тыс. тонн.

Глава II. Современное состояние алюминиевой промышленности России

§1. Сырьевая база алюминиевой промышленности

Основным сырьем для производства глинозема являются бокситы, нефелины и алуниты.

В России известны следующие основные бокситоносные районы: Северо-Уральский (Свердловская обл.), Южно-Уральский (Челябинская обл.), Северо-Онежский (Архангельская обл.), Тихвинский (Ленинградская обл.), Среднетиманский и Южнотиманский (республика Коми). Месторождения бокситов имеются также в пределах КМА и в Красноярском крае. Ученые полагают, что крупные залежи бокситов могут быть обнаружены также в недрах Прибайкалья, на Алтае, в Саянах. Всего на балансе числится 48 месторождений бокситов, из них 11 разрабатываемых, 4 подготавливаемых к освоению, 33 - резервных.

Наиболее крупными являются месторождения Северо-Уральского и Среднетиманского бокситоносных районов. Нужно учесть, что Тихвинское и южно-уральские месторождения к 2000 г. были практически выработаны.

В общем балансе производства и потребления глинозема на ближайшие годы определяет его дефицит в 55-60%. Одна из основных причин этого дефицита связана с прекращением в последние годы поставок сырья на российские алюминиевые заводы предприятиями Украины и Казахстана, располагающими значительными мощностями по добыче бокситов и производству глинозема. Самый крупный российский глиноземный завод - Ачинский - не способен даже удовлетворить потребности расположенного рядом Красноярского алюминиевого завода в глиноземе. А практически весь глинозем, производимый в рамках созданной на Урале интегрированной компании, потребляют сами уральские алюминщики (Уральский, Богословский, а также Новокузнецкий и Иркутский, входящие в группу "СУАЛ").

Для сохранения объемов производства глинозема только на заводах Урала уже с 1997г. приходится ежегодно импортировать около 500 тыс. т. бокситов.

Практически единственной возможностью покрытия дефицита за счет естественных источников сырья является освоение бокситовых месторождений Среднего Тимана. Их запасы позволяют полностью обеспечить сырьем глиноземное производство Урала, на базе месторождений в республике Коми может быть построен собственный глиноземный завод. В качестве потенциального источника бокситов может рассматриваться Висловское бокситожелезнорудное месторождение КМА.

Нефелины по своему значению являются 2-м после бокситов видом алюминиевого сырья. Промышленная ценность руд определяется количеством минерального нефелина, содержащего ок.36% глинозема.

Богатые месторождения нефелиновых руд имеются на Кольском полуострове и в Кемеровской области (Кия-Шалтырское месторождение), нефелиновая руда Ужурского месторождения (Красноярский край). Вследствие относительно низкого содержания глинозема в нефелиновых рудах и концентратах их переработка экономически оправдана только при попутном получении из них соды и поташа, а также использовании отходов комплексной технологии для производства цемента и другой продукции. Так, в настоящее время на Пикалевском глиноземном заводе, работающем на Кольских нефелиновых концентратах, получают глинозем, галлий, соду кальцинированную, поташ, цемент. Ачинский глиноземный комбинат на базе нефелиновых руд Кия-Шалтырского месторождения производит глинозем, содопродукты, сульфат калия, хлорид калия, цемент, галлий.

Кроме бокситовых и нефелиновых руд, сырьем для получения глинозема могут служить и алунитовые руды. Они обычно содержат 20-23% оксида алюминия.

Алюминиевая промышленность СССР была сбалансирована по сырью (глинозему), но с распадом Союза и СЭВ алюминиевая промышленность России оказалась импортером глинозема (около 60% от своей потребности). Поэтому образовавшиеся в середине 90-х годов интегрированные компании Группа "РУСАЛ" приняла проблему сырья как приоритетную. За сравнительно короткое время дефицит сырья, благодаря устойчивому росту его производства, сократился.

"РУСАЛ", хотя и остается крупным импортером глинозема, ввозит его значительную часть с зарубежных предприятий, входящих в состав компании. Это - Николаевский глиноземный завод, мощности по добыче бокситов и производству глинозема в Гвинее, боксита в Гайане, глинозема в Австралии. Необеспеченными собственными ресурсами глинозема в 2005 году оставались 28% соответствующей потребности. Стратегия "РУСАЛа" предусматривает полное сбалансирование по сырью.

Россия располагает объективно дешевой и экологически безопасной энергией крупных гидростанций Сибири. Имеются объективные возможности дальнейшего развития сибирской гидроэнергетики. Мировые эксперты считают Сибирь наиболее перспективным регионом для развития производства алюминия. В настоящее время 85% алюминия в РФ производится на электроэнергии гидроэлектростанций. В мировой алюминиевой промышленности - 51%. По подсчетам экспертов, гидроэнергетический потенциал России используется всего лишь на 20%.

Производство алюминия потребляет энергию высокого напряжения и расположено, как правило, на коротком расстоянии от генерирующих источников. Эти преимущества значительно снижают издержки на трансформацию и передачу энергии (на 30-40%) [20, c.168].

Превосходные качества алюминия плюс высокая степень его рециклинга определяют стабильный рост спроса на этот металл в качестве конструкционного материала для новых продуктов и энергосберегающих технологий.

Применение алюминия в конструкциях транспортных средств позволяет за счет снижения их веса успешно решать такие глобальные проблемы мирового сообщества, как экономия энергоресурсов и экологическая безопасность.

Россия (в составе СССР) в 70-х годах прошлого века стала одной из ведущих стран мира по производству и потреблению алюминия. Так, в 80-х годах страна потребляла 14-15 кг алюминия на душу населения, что было сопоставимо с удельным потреблением этого металла в передовых странах мира.

По объему потребления алюминия можно судить о степени развитости экономики страны.

Современное состояние алюминиевой промышленности России

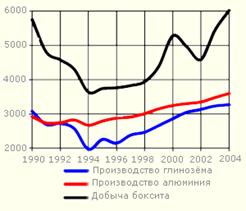

Производство глинозема в России выросло в 2006 году к уровню1992 года на 6% и на 66% к уровню 1996 года (началу образования интегрированных компаний).

Производство первичного алюминия увеличилось за эти периоды на 23% и 35% соответственно:

Условия, благодаря которым удалось достичь таких производственных результатов:

в трудный период перестройки экономики России удалось сохранить в достаточно работоспособном состоянии основные фонды алюминиевых предприятий, созданные в советское время;

образование мощных интегрированных компаний, отвечающих требованиям мирового рынка алюминия;

объективно дешевая и экологически безопасная энергия крупных гидростанций Сибири;

наличие высококвалифицированных кадров;

модернизация действующих предприятий и разработка новых технологий, соответствующих последним мировым достижениям.

Отечественные источники сырья для алюминиевой промышленности России в настоящее время и в перспективе, с учетом роста производства алюминия, обеспечивают только порядка 50% потребностей. Открытий новых месторождений традиционного сырья (бокситов), как утверждает геологическая наука, ожидать не следует.

Рис.2.1 - Добыча бокситов, производство глинозема и алюминия, тыс. тонн

В настоящее время в России разрабатываются три месторождения бокситов - Северо-Уральское, Северо-Онежское и Средне-Тиманское. Хорошие перспективы роста объемов добычи имеет только Средне-Тиманское месторождение, на базе которого проектируется строительство глиноземно-алюминиевого комплекса.

Северо-Уральское месторождение - единственное в мире, где боксит добывается подземным способом с глубины до одного километра. Себестоимость добычи высокая, отчасти компенсируется незначительными затратами на транспорт, так как месторождение расположено в непосредственной близости к потребителю. Запасы бокситов достаточны, качество хорошее. Увеличение добычи ограничено в связи со значительными капитальными затратами на расширение рудника.

Северо-Онежское месторождение бокситов имеет значительные запасы, но из-за низкого качества руды и наличия вредных примесей (хрома), используется весьма ограничено. В настоящее время для его интенсивного использования необходима разработка специальной технологии переработки бокситов.

Не все благополучно складывается в перспективе использования нефелиновых руд. Их переработка эффективна только при комплексном использовании сырья с получением цемента и содопродуктов. Последние два продукта не являются профильными для алюминиевой промышленности. Предложенные в 2005 году комбинатом "Апатит" цены на нефелиновый концентрат - продукт переработки отходов от производства удобрений - оказались настолько завышены, что это заставило Группу СУАЛ приступить к переводу Пикалевского объединения "Глинозем" на бокситы. Комбинат "Апатит" - единственный в РФ производитель такого концентрата - жестко использует свое монопольное положение при явном попустительстве антимонопольных структур.

Сырьевая база Ачинского комбината - нефелиновые руды Кия-Шалтырского месторождения почти исчерпана, а освоение нового, неосвоенного месторождения требует значительных и трудно окупаемых инвестиций.

Что касается импортного сырья, то уже в настоящее время "РУСАЛ" располагает определенными ресурсами и имеется возможность их значительного расширения, в первую очередь, в Гвинее, Австралии и Гайане. Бокситы этих стран имеют довольно хорошее качество, и производство металла при их использовании высоко рентабельно, несмотря на значительные затраты на их транспортировку.

Добыча качественных бокситов в странах Африки, Южной Америке и Австралии и транспортировка их на значительные расстояния к местам переработки широко используются в практике мировых алюминиевых компаний.

В России, по сравнению с мировой практикой, недостаточно используется вторичное сырье - алюминиевые лома и отходы, а также вторичные сплавы. В последние годы в России вторичного сырья в виде ломов, отходов порядка образуется 650 тыс. т/г. Часть из них (около 500 тыс. т/г) вывозится из страны в виде вторичных алюминиевых сплавов. Объем использования вторичного сырья на внутреннем рынке составляет всего 15% от объема потребления первичного металла. В то время как аналогичная величина в развитых странах в два-три раза больше.

С развитием внутреннего рынка России и увеличением объемов производства алюминиевой металлопродукции значительно увеличится возможность использования имеющихся собственных ресурсов вторичного сырья. Это также существенный фактор роста эффективности российского алюминиевого бизнеса.

§2. Толлинг, его последствия и перспективы

В последние время у всех на слуху стало такое понятие как толлинг, дискуссии вокруг которого всё активнее разгораются на страницах отечественных газет и журналов. Причём в разных изданиях трактовка этого термина различна. Прежде чем перейти к характеристике толлинга как явления приведем наиболее распространенные определения этого понятия, встречающиеся в нашей литературе.

Само понятие "толлинг" происходит от английского "toll" (пошлина) и стало употребляться в российской экономической литературе для обозначения операций по переработке предоставляемого инофирмами давальческого сырья, беспошлинно ввозимого для этого на территорию России под таможенным режимом переработки.

В российской экономической литературе различают внешний (при ввозе сырья из-за рубежа) и внутренний толлинг (при приобретении инофирмой сырья на территории РФ).

За рубежом такие операции носят название активной и пассивной переработки, при этом под активной понимают переработку предоставляемых зарубежным заказчиком материальных ресурсов в стране-переработчике, пассивной переработка является для зарубежного заказчика.

Важным условием для отнесения операции к толлингу является то обстоятельство, что ввозимое или приобретаемое на территории страны-переработчика сырьё помещается перерабатывающим предприятием под таможенный режим переработки, по этому критерию формируются статистические данные о толлинговых сделках.

В экономической литературе можно встретить следующие определения понятия "толлинг":

Система экспорта алюминия, созданная распоряжением ГТК России в марте 1992 г. [17, c.35].

Переработка давальческого сырья на российских предприятиях с последующим вывозом продукта переработки на экспорт под таможенным контролем. На толлинг надо смотреть как на операцию по инвестированию (кредитованию) производства, как на проблему формирования капитала для производства [25, c.15].

Разновидность схемы работы предприятий на так называемом давальческом сырье, при которой иностранный поставщик сырья оплачивает российскому производителю его переработку и становится владельцем полученного первичного металла, который затем вывозит за пределы страны и продаёт на зарубежных рынках. Такие сделки решением российского правительства освобождаются от уплаты НДС и таможенных пошлин [14, c.54].

Толлингом в России принято называть переработку давальческого сырья на российских металлургических предприятиях и, в частности, на алюминиевых заводах (инофирма закупает сырьё, сдаёт его на переработку алюминиевому заводу, затем забирает готовый продукт и вывозит его за границу). При этом на всех этапах производства металла собственником продукта остаётся инофирма-поставщик. Алюминиевый завод получает только фиксированную плату за переработку сырья. Алюминиевый завод не участвует в распределении прибыли от продажи готового продукта [22, c.53].

Переработка давальческого сырья отечественными металлургическими заводами. Сырьё не облагается НДС, поскольку произведённый из него металл уходит на экспорт [8, c.3].

Операции, при которых закупка глинозёма у иностранных или российских производителей производится посредником (толлингером), а алюминиевый завод получает лишь "комиссионные" за переработку глинозёма. Толлинг - всего лишь синоним одного из таможенных режимов ("переработка товаров под таможенным контролем") [16, c.40].

Схемы, при которых зарубежный или российский поставщик сырья для металлургических заводов вывозит продукт за рубеж, не внося при этом некоторые таможенные и налоговые платежи [9, c.4].

Внутренний толлинг - режим, при котором алюминий производится и экспортируется на основе переработки давальческого отечественного сырья. Внешний толлинг - переработка импортного сырья [15, c.45].

Таким образом, толлинг представляет собой переработку давальческого сырья, ввозимого в страну переработки беспошлинно, и может быть подразделён на толлинг с предоставлением или без предоставления налоговых льгот.

Как видно из представленного обзора, по мнению многих авторов применение толлинговых схем ограничивается только алюминиевой промышленностью. Это связано, вероятно, с тем, что в России толлинговые операции нашли наиболее широкое распространение именно в этой промышленности (около 80% производимого в России алюминия идёт на экспорт, 70% из них - по толлинговым схемам).

Между тем толлинговые схемы используются в России и в других отраслях металлургии: для аффинажа золота, серебра, платиноидов, производства меди, никеля, кобальта, а также в лёгкой, электронной, авиационной промышленностях и т.д.

Мотивами для осуществления толлинговых операций служат, главным образом, следующие причины:

для заказчика

стремление предприятий индустриально развитых стран найти возможность снизить себестоимость продукции за счёт осуществления части или всего производственного процесса в странах с более низкими расходами на заработную плату;

отсутствие в стране-заказчике технологии или производственных мощностей для получения необходимой продукции, сопровождающееся нехваткой СКВ для её закупки за рубежом.

для переработчика

желание загрузить простаивающие производственные мощности;

часто при этом - нехватка оборотных средств для самостоятельного приобретения сырья, недоступность кредитов, наличие задолженностей, что не позволило бы использовать по назначению поступающую на расчётный счёт предоплату.

Одной из проблем для стран с низкими расходами на заработную плату является проблема занятости и загрузки простаивающих производственных мощностей. Высокий уровень безработицы, к тому же, в развивающихся странах связан с сильным ростом численности населения. Один тот факт, что более чем в 55 странах существуют свободные экономические зоны, говорит о том, что посредством привлечения зарубежных заказчиков на переработку эти государства ожидают хотя бы некоторого ослабления своих проблем.

Похожие работы

... хватает для нужд российской алюминиевой промышленности. Это является одной из наиболее важных особенностей развития алюминиевой промышленности страны. Глинозема, выпускаемого в Ачинске не хватает на нужды даже расположенному рядом Красноярскому алюминиевому заводу. На территории Восточной Сибири расположено только одно крупное Ужорское месторождение нефелинов (на территории Красноярского края), в ...

... и зарубежных алюминиевых компаний. На объем предложения влияют также процессы, происходящие в самой алюминиевой отрасли в России и в мире. Наконец, третий важный фактор - тарифные и нетарифные ограничения на внутреннем и внешнем рынках алюминиевых изделий. В этих условиях остро встает вопрос о конкурентоспособности, а основной индикатор конкурентоспособности - экспортный потенциал и его ...

... США, Япония, Германия, Италия и Франция. Они же – главные импортеры алюминиевого лома. Нужно также учитывать, что главную роль в развитии и размещении мировой алюминиевой промышленности играют, по словам О. В. Витковского, «вертикально интегрированные корпорации», владеющие всей производственной цепочкой от производства глинозема до выпуска конечной продукции. Крупнейшие из таких корпораций имеют ...

... об объединении активов по добыче бокситов, алюминия и глинозема. Доля «Русала» в объединенном предприятии составила 66%, СУАЛа-22%, Glencore-12%. Главной целью объединения было создание лидера алюминиевой промышленности, который в ближайшие 3 года был бы способен выйти на добычу 5 млн. тонн алюминия. В Объединенную компанию входят 14 алюминиевых заводов, 10 предприятий по производству глинозема, ...

0 комментариев