Навигация

Анализ относительных показателей платежеспособности и ликвидности

2.11 Анализ относительных показателей платежеспособности и ликвидности

Для оценки ликвидности и платежеспособности в краткосрочной перспективе рассчитывают следующие показатели: коэффициент текущей ликвидности, коэффициент срочной ликвидности (коэффициент промежуточного покрытия), коэффициент абсолютной ликвидности и коэффициент общей платежеспособности.

Данные показатели представляют интерес не только для руководства предприятия, но и для внешних субъектов анализа: коэффициент абсолютной ликвидности представляет интерес для поставщиков сырья и материалов, коэффициент срочной ликвидности – для банков, коэффициент текущей ликвидности – для инвесторов.

Коэффициент абсолютной ликвидности (норма денежных резервов) характеризует мгновенные платежные возможности организации: как быстро и насколько вы погасите краткосрочную задолженность за счет денежных средств и финансовых вложений. Рассчитывается он по следующей формуле: Кал = (Дс + КФ)/(КК + К3 + Рд + По), где

Дс — денежные средства;

Кф – краткосрочные финансовые вложения;

Кк — краткосрочные кредиты и займы;

Кз — кредиторская задолженность;

Рд — расчеты с учредителями по выплате доходов;

По – прочие краткосрочные обязательства.

Чем выше величина данного показателя, тем больше гарантия погашения его долгов. Его значение должно быть не менее 0,20-0,25.

Коэффициент срочной ликвидности характеризует платежные возможности организации при условии погашения дебиторской задолженности. Рассчитывается по формуле:

Ксл = (Дс + Кф + Дз)/(КК + К3 + Рд + По),

где Дз –дебиторская задолженность (краткосрочная и долгосрочная).

Оптимальное значение коэффициента срочной ликвидности 0,70 – 1,00. Коэффициент текущей ликвидности характеризует прогнозируемые платежные возможности организации при условии реализации имеющихся товароматериальных ценностей, погашения всей дебиторской задолженности. Рассчитывается по формуле:

Ктл = (Дс + Кф + Д3 + ПА + М3)/(КК + К3 + Рд + ГТ0), где

Па – прочие оборотные активы;

Мз – материальные запасы

Если значение коэффициента текущей ликвидности находится в интервале от 1,5 до 2, то речь идет о предприятии с низкой платежеспособностью. Значение данного показателя должно быть не менее 2,00.

Показатель общей платежеспособности характеризует способность организации погасить всю задолженность за счет собственных средств. Рассчитывается по формуле:

Коп = Ск/(Кк + Кз + Рд + По+ До),

где Ск – собственный капитал;

До – долгосрочные обязательства.

Этот показатель рассчитывают при объявлении предприятия банкротом, однако в данном случае он будет рассчитан как исключение в учебных целях, так как ОАО «Правда» рентабельное предприятие.

Расчет перечисленных показателей отражен в таблице 18.

Таблица 18 Показатели рыночной ликвидности и платежеспособность| Показатель | 2005 | 2006 | 2007 |

| 1. Денежные средства, тыс. руб. | 19 | 8 | 4 |

| 2. Краткосрочные финансовые вложения, тыс. руб. | - | - | - |

| 3. Дебиторская задолженность, тыс. руб. | 759 | 1167 | 1860 |

| 4. Прочие оборотные активы, тыс. руб. | - | - | - |

| 5. Материальные запасы, тыс. руб. | 11067 | 11564 | 14694 |

| 6. Высоко ликвидные активы, тыс. руб. /стр.1+стр.2/ | 19 | 8 | 4 |

| 7. Легко реализуемые активы, тыс. руб. / стр.З+стр.6 / | 778 | 1175 | 1864 |

| 8. Всего текущих активов, тыс. руб. / стр.4+стр.5+стр.7 / | 11845 | 12739 | 16558 |

| 9. Краткосрочные кредиты и займы, тыс. руб. | 714 | 228 | 404 |

| 10. Кредиторская задолженность, тыс. руб. | 3375 | 2535 | 4205 |

| 11. Задолженность участникам по выплате доходов, тыс. руб. | - | - | - |

| Продолжение таблицы 18 | |||

| 12. Прочие краткосрочные обязательства, тыс. руб. | - | - | - |

| 13. Всего краткосрочных обязательств, тыс. руб. /стр.9+стр.10+стр.11+стр.12/ | 4089 | 2763 | 4609 |

| 14. Собственный капитал, тыс. руб. | 28563 | 28590 | 28992 |

| 15. Долгосрочные кредиты и займы, тыс. руб. | 228 | 228 | 522 |

| 16. Коэффициент текущей ликвидности /стр.8:стр.13/ | 2,9 | 4,6 | 3,6 |

| 17. Коэффициент срочной ликвидности /стр.7:стр.13/ | 0,2 | 0,4 | 0,4 |

| 18. Коэффициент абсолютной ликвидности /стр.6:стр.13/ | 0,005 | 0,003 | 0,001 |

| 19. Коэффициент общей платежеспособности /стр.14:(стр.13+стр.15)/ | 6,6 | 9,6 | 5,7 |

Показатель текущей ликвидности при анализе данной таблицы показывает нам то, что степень покрытия оборотными активами краткосрочных обязательств находится на достаточно высоком уровне, т.к. значение этого показателя > 2, причем наметилась тенденция к его повышению.

Коэффициент срочной ликвидности наоборот не удовлетворяет нормативным показателям, т.е. его значение ниже допустимого значения 0,7 это вызвано тем, что большую долю ликвидных средств составляет дебиторская задолженность, т.е. платежные возможности организации при условии погашения дебиторской задолженности находятся на низком уровне.

Анализируя коэффициент абсолютной ликвидности можно сказать, что предприятие не кредитоспособно, т.к. этот коэффициент должен быть не менее 0,2 – 0,25. В нашем случае этот показатель ниже нормы и при этом с каждым годом уменьшается, вызвано это в первую очередь высокой дебиторской задолженностью, которая в 2007 году увеличилась на 145% по сравнению с 2005 годом.

Рассматривая показатели ликвидности, следует иметь в виду, что их величина является довольно условной, т.к. ликвидность активов и срочность обязательств по бухгалтерскому балансу можно определить весьма приблизительно. Так, ликвидность запасов зависит от их качества (оборачиваемости, доли дефицитных, залежных материалов и готовой продукции). Ликвидность дебиторской задолженности также зависит от скорости ее оборачиваемости, доли просроченных платежей и нереальных для взыскания. Поэтому радикальное повышение точности оценки ликвидности достигается в ходе внутреннего анализа на основе данных аналитического бухгалтерского учета.

Похожие работы

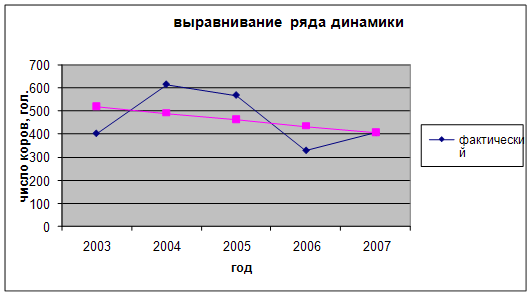

... всех МТФ составил более 35 %. Все из трех фермы требуют капитального ремонта. Отдаленность МТФ друг от друга не значительная и составляет 2-4 км. 4. ОБОСНОВАНИЕ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ПРОИЗВОДСТВА ПРОДУКЦИИ ЖИВОТНОВОДСТВА 4.1. Совершенствование воспроизводства стада и его структуры Воспроизводство – это процесс поддержания и увеличения численности поголовья скота. На реально функционирующих ...

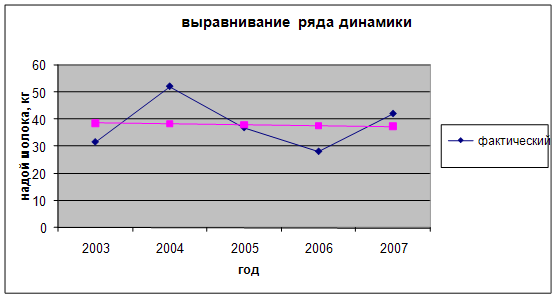

... . Одним из основных условий, повышающих продуктивность сельскохозяйственных животных, является производство в достаточном количестве высококачественных кормов и рациональное их использование. Перспективным направлением развития молочного скотоводства в ООО «Правда» является максимальная реализация генетического потенциала молочного стада на основе интенсификации кормопроизводства, экономически ...

... животноводства в целом, его отдельных отраслей и происходящих в них процессов; освещение состояния и развития животноводства в отдельных сельскохозяйственных предприятиях, их группах и по категориям хозяйств; изучение размещения животноводства по территории страны; оценка условий производства и выявление резервов увеличения объёмов продукции животноводства, повышение её качества. Решение этих ...

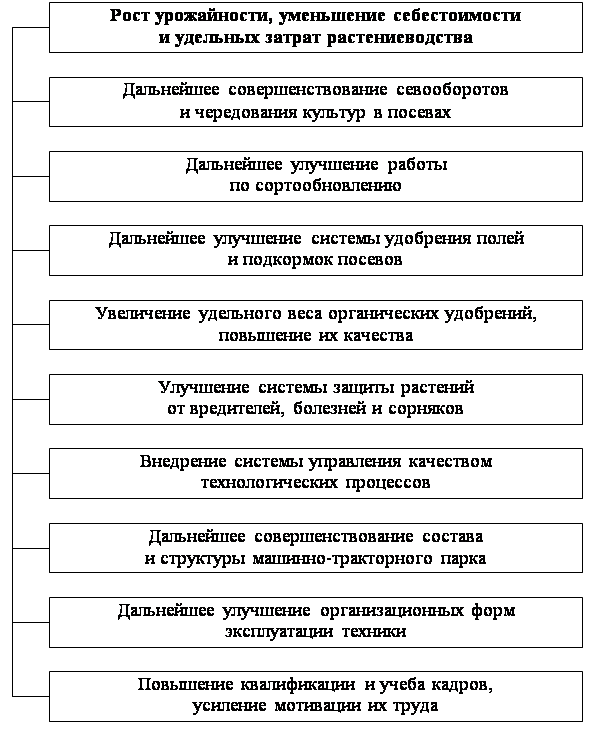

... урожайности, валовых сборов, товарности, прибыльности и рентабельности растениеводческой продукции. Данные показатели - одни из самых высоких в Павловском районе Краснодарского края. Тем не менее было бы неправильным утверждение о том, что все основные возможности и резервы данного направления в хозяйстве исчерпаны. Многое еще не сделано или нуждается в улучшении. Это относится и к подбору ...

0 комментариев