Навигация

Отношение дохода от реализации к собственному капиталу (капиталу и резервам). Это оборачиваемость собственных источников средств

6. Отношение дохода от реализации к собственному капиталу (капиталу и резервам). Это оборачиваемость собственных источников средств.

7. Отношение дохода от реализации к запасам. Показатель дает приблизительное определение периода, на который запасы необходимы (например, значение его, равное 4:1, по годовому балансу указывает на трехмесячный оборот запасов). Высокий уровень показателя свидетельствует о быстрой оборачиваемости запасов. В большинстве случаев рост этого показателя положительно характеризует кредитоспособность, а снижение - отрицательно.

8. Отношение основных средств к стоимости активов. Основные средства - производственный потенциал предприятия, в результате использования которого формируется тот или иной объем продаж. Следует иметь в виду, что высокая доля основных средств в активах может привести к снижению мобильности последних, что ставит под угрозу платежеспособность предприятия.

9. Отношение запасов к чистым текущим активам. Это оценка уровня оборотного капитала, связанного в производственных запасах, незавершенном производстве, готовой продукции. Рост показателя может означать накопление устаревших запасов или трудности в сбыте продукции.

10. Отношение краткосрочной задолженности к капиталу и резервам. Если краткосрочная задолженность в несколько раз меньше собственного капитала, то можно расплатиться со всеми кредиторами полностью.

11. Отношение дебиторской задолженности к доходу от реализации. Этот показатель дает представление о величине среднего периода времени, затрачиваемого на получение причитающихся с покупателей денег. Например, отношение 1:4 означает трехмесячный срок погашения дебиторской задолженности. Ускорение оборачиваемости дебиторской задолженности, т. е. снижение показателя, можно рассматривать как признак повышения кредитоспособности предприятия, поскольку долги покупателей быстрее превращаются в деньги. В идеальном случае, когда все продажи оплачиваются в момент их свершения, показатель равен нулю.

12. Отношение оборотных активов к краткосрочной задолженности. Этот показатель является коэффициентом текущей ликвидности, о котором подробно говорилось выше.

13. Отношение ликвидных активов к краткосрочной задолженности предприятия. Под ликвидными активами подразумеваются оборотные активы за вычетом запасов и других позиций, которые нельзя немедленно обратить в деньги. Этот показатель близок по содержанию к рассмотренному выше общему коэффициенту покрытия.

Рассмотренные 13 показателей кредитоспособности призваны детально и всесторонне оценить состояние предприятия. Однако, как правило, оценка по большому количеству показателей приводит к противоречивым выводам. Одни показатели могут улучшаться, другие - ухудшаться под влиянием многообразных факторов, не всегда зависящих от качества деятельности предприятия. Поэтому обычно выделяют из всего круга оценочных показателей ключевые показатели.

Ключевыми показателями для оценки кредитоспособности предприятия являются:

1.Отношение объема реализации к чистым текущим активам.

2.Отношение объема реализации к собственному капиталу.

3.Отношение краткосрочной задолженности к собственному капиталу.

4.Отношение дебиторской задолженности к доходу от реализации.

5.Отношение ликвидных активов к краткосрочной задолженности предприятия.

Для каждого из этих показателей фиксируются четыре уровня. Интервалы между ними назовем классами.

Классность нормы выручки от реализации (первые два ключевых показателя). К первому классу относятся все предприятия, удовлетворяющие нормативным ограничениям >=0,7. Второй класс определяется на промежутке [0,2;0,7]. Третьему классу удовлетворяют условия = 0,2. Для четвертого класса последнее ограничение обратно, то есть <0,2.

Аналогична классность нормы ликвидности (пятый ключевой показатель): I класс >1, II класс [0,2;1], III класс <0,2 и если предполагается изменение нормы за период, IV класс <0,2 и если изменение нормы за период отрицательно.

Классность норм покрытия (третий ключевой показатель): I класс >= 3, II класс - [2;3], III класс <2 и если предполагается изменение нормы за период, IV класс <2 и если изменение нормы за период отрицательно.

Для того чтобы оценить кредитоспособность, рассчитывается промежуточный показатель классности ключевых показателей.

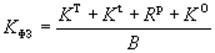

![]() (9),

(9),

где К - классы вышеперечисленных пяти основных ключевых показателей;

Ппк – промежуточный показатель классности.

В результате расчета промежуточного показателя классности получается распределение по четырем классам:

I класс. Предприятие способно погасить все срочные обязательства за счет мобильных средств, то есть в кратчайшие сроки, в том числе и за отчет денежных средств не менее чем на 70%.

II класс. Привлекая быстромобилизуемые активы, предприятие может погасить от 80 до 100% срочных обязательств, в том числе от 20 до 70% путем прямого перечисления денежных средств.

III класс. Привлечение всех быстрореализуемых активов позволяет покрыть менее 80% краткосрочной задолженности, что означает значительные трудности при расчетах с кредиторами. Однако у предприятия есть возможность восстановить свою платежеспособность.

IV класс. Предприятие находится под угрозой кризиса и банкротства, ярко выражена тенденция к ухудшению финансового состояния.

Такова система показателей для оценки кредитоспособности предприятия. Анализ всех рассмотренных выше показателей позволяет выявить реальную возможность предприятия взять кредит и своевременно рассчитываться по его погашению. Умение правильно их исчислять, анализировать и определять влияние различных факторов на изменение их уровня позволит полнее выявить резервы повышения эффективности производства, разработать рекомендации по устранению выявленных недостатков, оздоровлению и укреплению его финансового положения.

1.3 Роль и методы финансового анализа в выявлении реальной кредитоспособности предприятияВ условиях рыночных отношений исключительно велика роль анализа финансового состояния предприятия. Это связано с тем, что предприятия приобретают самостоятельность и несут полную ответственность за результаты своей производственно – предпринимательской деятельности перед собственниками и работниками.

Финансовый анализ представляет собой процесс, основанный на изучении данных о финансовом состоянии и результатах деятельности предприятия в прошлом с целью оценки перспективы его развития.

Финансовый анализ на предприятии состоит из собственно анализа (от греческого «analysis») - логических приемов определения понятия финансов предприятия, когда это понятие разлагают по признакам на составные части, чтобы таким образом сделать познание его ясным в полном его объеме, синтеза (от греческого - «synthesis») - соединения ранее разложенных элементов изучаемого объекта в единое целое и выработки мер по улучшению финансового состояния предприятия. [10,C.693]

Таким образом, финансовый анализ – это способ накопления, трансформации и использования информации финансового характера, имеющий целью:

- оценить текущее и перспективное финансовое состояние предприятия;

- оценить возможные и целесообразные темпы развития предприятия с позиций финансового их обеспечения;

- выявить доступные источники средств и оценить возможность и целесообразность их мобилизации;

- спрогнозировать положение предприятия на рынке капиталов.

Целью финансового анализа является наглядная и простая оценка финансового благополучия и динамики развития предприятия. Следовательно, финансовый анализ играет огромную роль в исследовании деятельности предприятия, что он является существенным элементом финансового менеджмента. Практически все пользователи финансовых отчетов предприятий используют его для принятия решений по оптимизации своих интересов.

Предметом финансового анализа являются финансовые ресурсы и их потоки.

По субъектам проведения финансовый анализ разделяется на внешний и внутренний. Внешний финансовый анализ проводится сторонними организациями, как правило, аудиторскими фирмами. С одной стороны внешний анализ менее детализирован и более формализован, с другой более объективен и проводится более квалифицированными специалистами. Информационная база внутреннего финансового анализа гораздо шире, что позволяет учитывать всю внутреннюю информацию, недоступную для внешних аналитиков, но с другой стороны внутренний анализ более субъективен. В настоящее время он осуществляется работниками предприятия, чаще всего не подготовленными для этой работы. На самом деле основными исполнителями финансового анализа на предприятии должны быть финансовые менеджеры.

Детализация процедурной стороны анализа финансового состояния зависит от поставленных целей, а также различных - факторов информационного, временного, методического, кадрового и технического обеспечения. Логика аналитической работы предполагает ее организацию в виде двухмодульной структуры:

- экспресс-анализ финансового состояния;

- детализированный анализ финансового состояния.

Экспресс-анализ целесообразно выполнять в три этапа: подготовительный этап, предварительный обзор бухгалтерской отчетности, экономическое чтение и анализ отчетности.

Цель первого этапа - принять решение о целесообразности анализа финансовой отчетности и убедиться в ее готовности к чтению.

Проверка готовности отчетности к чтению носит менее ответственный и в определенной степени технический характер. Эту работу часто приходится делать, работая с отчетностью небольших предприятий, где нет достаточной культуры и традиций подготовки годового отчета.

Здесь проводится визуальная и простейшая счетная проверка отчетности по формальным признакам и по существу: определяется наличие всех необходимых форм и приложений, реквизитов и подписей; выверяется правильность и ясность заполнения отчетных форм; проверяются валюта баланса и все промежуточные итоги; проверяются взаимная увязка показателей отчетных форм и основные контрольные соотношения между ними и т. п.

Финансовая отчетность представляет собой комплекс взаимоувязанных показателей финансово-хозяйственной деятельности за отчетный период, состоящий из баланса предприятия, отчета о доходах и расходах, отчета о движении денег, отчета об изменениях в собственном капитале, пояснительной записки.

Отчетным формам присуща как логическая, так и информационная взаимосвязь. Суть логической связи состоит во взаимодополнении и взаимной корреспонденции отчетных форм, их разделов и статей. Некоторые наиболее важные балансовые статьи расшифровываются в сопутствующих формах. Расшифровку других показателей при необходимости можно найти в аналитическом учете.

Цель второго этапа - ознакомление с пояснительной запиской к балансу. Это необходимо для того, чтобы оценить условия работы в отчетном периоде, определить тенденции основных показателей деятельности, а также качественные изменения в имущественном и финансовом положении хозяйствующего субъекта. Составляя первое представление о динамике приведенных в отчетности и пояснительной записке данных, необходимо o6ращать внимание на алгоритмы расчета основных показателей. Поскольку расчет некоторых аналитических показателей (например, рентабельность, доход на акцию, доля собственных оборотных средств и т.п.) может сопровождаться осознанным или неосознанным разночтением, многие западные фирмы приводят в соответствующем разделе годового отчета алгоритмы для некоторых показателей. Такую практику целесообразно использовать и в Казахстане.

Анализируя тенденции основных показателей, необходимо принимать во внимание влияние некоторых искажающих факторов, в частности инфляции. Кроме того, не стоит забывать, что и сам баланс, являясь основной отчетной и аналитической формой, не свободен от некоторых ограничений.

Третий этап - основной в экспресс-анализе; его цель - обобщенная оценка результатов хозяйственной деятельности и финансового состояния предприятия. Такой анализ проводится с той или иной степенью детализации в интересах различных пользователей.

Таким образом, только на основе финансового анализа, выявления сильных и слабых сторон в финансовом положении предприятия, в его производственно-хозяйственной деятельности можно наметить меры по его укреплению или выходу из сложившейся ситуации. Собственники анализируют финансовые отчеты для повышения доходности капитала, обеспечения стабильности положения фирмы. Кредиторы и инвесторы - чтобы минимизировать свои риски по займам и вкладам, Можно твердо говорить, что качество принимаемых решений целиком зависит от качества аналитического обоснования решения.

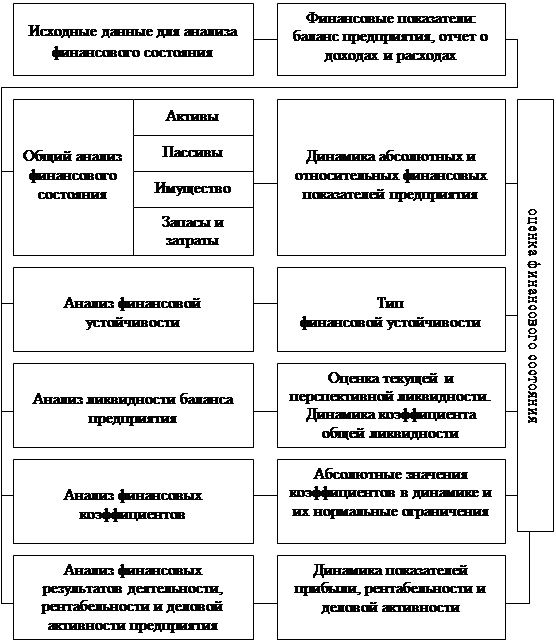

Рисунок 1 - Схема анализа финансового состояния предприятия

Таким образом, судя по рисунку 1, основными задачами детализированного финансового анализа предприятия, работающего в условиях рыночной экономики, являются:

- общая оценка финансового положения предприятия и его изменения за отчетный период;

- оценка состава и структуры активов, их состояния и движения;

- оценка состава и структуры собственного капитала и обязательств, их состояния и движения;

- анализ показателей финансовой устойчивости предприятия и оценка изменения их уровня;

- анализ платежеспособности предприятия и ликвидности баланса;

- анализ абсолютных и относительных показателей доходности предприятия;

- анализ деловой активности и эффективности финансово-хозяйственной деятельности предприятия;

- краткосрочное прогнозирование рыночной устойчивости предприятия и разработка его финансовой стратегии.

Практика финансового анализа выработала методику анализа финансовых отчетов. К методам финансового анализа относятся:

- горизонтальный анализ финансовой отчетности;

- вертикальный анализ итоговых финансовых показателей;

- трендовый анализ;

- анализ финансовых коэффициентов;

- сравнительный анализ.

Исследование кредитоспособности предприятия проводится методом анализа финансовых коэффициентов. Данный метод представляет собой расчет отношений между отдельными показателями отчетности или позициями разных форм отчетности, определение взаимосвязи показателей.

В процессе анализа кредитоспособности на первоначальном этапе изучаются общие финансовые показатели предприятия, характеризующие его финансовую устойчивость, платежеспособность, а затем рассчитывается показатель кредитоспособности на основе финансовых норм.

Информационной базой анализа кредитоспособности является финансовая отчетность, состоящая из баланса предприятия, отчета о доходах и расходах, отчета о движении денег, отчета об изменениях в собственном капитале, пояснительной записки. Финансовая отчетность может также дополняться другими материалами, которые основаны на финансовых отчетах или получены из них и будут прочитаны вместе с ними. В пояснительной записке должно говориться о том, какой политике учета и отчетности следует данное предприятие, раскрывается другая важная информация в соответствии с потребностями пользователей финансовой отчетности.

Финансовая отчетность в основном отражает финансовые результаты прошлых событий и содержит информацию, полезную для принятия инвестиционных решений и решений по предоставлению кредитов, а также оценки будущих денежных потоков предприятия, ресурсов и обязательств его в связи с вверенными ему ресурсами и работы руководящих органов.

Основным источником информационного обеспечения анализа кредитоспособности предприятия служит бухгалтерский баланс. На основе информации баланса внешние пользователи могут принять решение о целесообразности и условиях ведения дел с данным предприятием как с партнером; оценить возможные риски своих вложений. Являясь центральной формой финансовой отчетности, бухгалтерский баланс позволяет определить на отчетную дату состав и структуру имущества предприятия, ликвидность и оборачиваемость текущих активов, наличие собственного капитала и обязательств, состояние и динамику дебиторской и кредиторской задолженности, кредитоспособность и платежеспособность предприятия. Однако, на ряду с его данными при проведении анализа кредитоспособности предприятия, необходимо использовать показатели и других форм финансовой отчетности, особенно отчета о доходах и расходах, который содержит сравнение суммы всех доходов предприятия за год с суммой всех расходов, понесенными им для поддержания своей деятельности, и, в отличие от баланса, показывает не моментальный снимок, не застывшее финансовое состояние предприятия, а движение капитала во времени, финансовый результат предприятия за отчетный период.

Таким образом, финансовый анализ может служить для оценки реальной кредиторской задолженности предприятия, поскольку позволяет кредитору в меньшей степени полагаться на догадки, предчувствия и интуицию, уменьшить неизбежную неопределенность, которая присутствует в любом процессе принятия решения.

2 Анализ кредитоспособности предприятия (на материалах АО «Жарасым»)

2.1 Анализ ликвидности и платежеспособности предприятия

Предварительная оценка финансового положения АО «Жарасым» предприятия осуществляется на основе сравнительного аналитического баланса, который получается из исходного путем дополнения его показателями структуры, динамики и структурной динамики вложений и источников средств предприятия за несколько лет. Обязательными показателями сравнительного аналитического баланса являются: абсолютные величины по статьям исходного отчетного баланса, изменения в абсолютных величинах и удельных весах, темпы прироста, изменения в процентах к валюте баланса. Сравнительный аналитический баланс сводит воедино и систематизирует те расчеты, которые необходимы при первоначальном ознакомлении с балансом.

Сравнительный аналитический баланс сводит воедино и систематизирует те расчеты, которые необходимы при первоначальном ознакомлении с балансом.

Все показатели сравнительного аналитического баланса можно разбить на три группы: структура баланса, динамики баланса, структурной динамики баланса (сопоставляются структурные изменения в активе и пассиве баланса, позволяющие сделать вывод о том, через какие источники, в основном, был приток новых средств и, в какие активы, эти средства были вложены).

Для общей оценки динамики финансового состояния следует сгруппировать статьи баланса в отдельные специфические группы: актив по признаку ликвидности, пассив - по срочности погашения кредитов. Горизонтальный анализ этих показателей позволяет установить их абсолютное приращение и темпы роста, что важно для характеристики финансового состояния предприятия. Большое значение имеет также и вертикальный анализ.

Проанализируем структуру имущества и источников его образования АО «Жарасым». Данные для анализа приведены в таблице 1.

Таблица 1 - Структура имущества предприятия АО «Жарасым» за период 2006-2007гг. (тыс.тг)

| Показатели | на конец 2006 | на конец 2007 |

| 1 | 2 | 3 |

| АКТИВ |

| |

| 1 Долгосрочные активы | 770956 | 737734 |

| 2 Текущие активы | 597283 | 577702 |

| 2.1 Запасы | 453699 | 455564 |

| 2.2 Дебиторская задолженность | 140665 | 118030 |

| 2.3 Денежные средства | 2919 | 4108 |

| ПАССИВ |

| |

| 1 Капитал | 1239773 | 1143822 |

| 2 Обязательства | 128466 | 171614 |

| 2.1 Долгосрочные | 0 | 0 |

| 2.2 Краткосрочные | 128466 | 171614 |

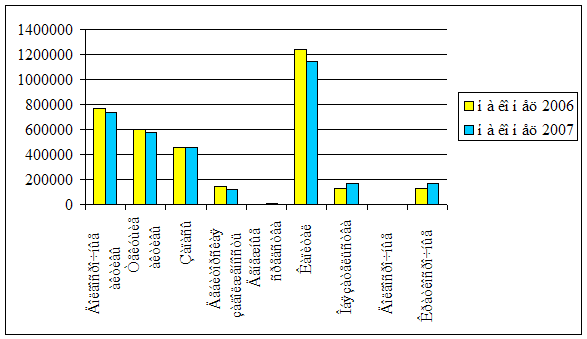

Приведенные выше данные наглядно продемонстрируем на диаграмме (Рисунок 2).

Рисунок -2 Диаграмма изменения структуры имущества предприятия АО «Жарасым»

Из таблицы 1 и рисунка 2 видно, в 2007 году по сравнению с 2006 произошло уменьшение активов предприятия АО «Жарасым» на 52803 тыс. тенге, то есть на 3,86%.

Стоимость имущества на конец 2007 года сложилась из-за уменьшения текущих активов, а именно дебиторской задолженности на 22635 тыс.тенге, за счет увеличения доли товарно-материальных запасов в текущих активах – на 1865 тыс. тенге, увеличения доли денежных средств на 1189 тыс. тенге. Доля долгосрочных активов, в структуре активов предприятия уменьшилась на 4,3% и к концу года ее удельный вес в общей валюте баланса составил 56,3%.

Пассив баланса характеризуется преобладающим удельным весом собственного капитала, хотя и наблюдается тенденция к его снижению. Доля обязательств в общей валюте баланса предприятия составила в 2006 году – 10,4%, в 2007 году – 15%.

Важным показателем, характеризующим структуру капитала и определяющим финансовую устойчивость предприятия, является сумма чистых активов и их доля в общей валюте баланса. Величина чистых активов предприятия показывает, что останется собственникам предприятия после погашения всех обязательств в случае ликвидации предприятия.

Рассчитаем данные показатели для АО «Жарасым» по итогам деятельности за период 2006-2007 года. Исходные данные для расчета определим из данных бухгалтерских балансов предприятия. Результаты расчета приведены в таблице 2.

Таблица 2 - Расчет суммы чистых активов АО «Жарасым» на 2006-2007 года

| Наименование показателя | на начало 2006 года | на конец 2006 года | на конец 2007 года | Измене-ние за период |

| 1 | 2 | 3 | 4 | 5 |

| Активы | 1247105 | 1368239 | 1315436 | +68331 |

| Задолженность учредителей по взносам в уставный капитал (вычитается) | ||||

| Итого активов, принимаемых к расчету | 1247105 | 1368239 | 1315436 | +68331 |

| Пассивы, в т.ч.: | ||||

| Долгосрочные финансовые обязательства | ||||

| Краткосрочные финансовые обязательства по кредитам и займам | 22000 | 65000 | 62983 | +40983 |

| Кредиторская задолженность | 21917 | 32586 | 65238 | 43321 |

| Задолженность участникам по выплате доходов (дивидендов) | ||||

| Резервы предстоящих расходов | 9862 | 14571 | 16997 | +7135 |

| Прочие краткосрочные обязательства | 19004 | 16309 | 26396 | +7392 |

| Итого пассивов, принимаемых к расчету | 72783 | 128466 | 171614 | +98831 |

| Чистые активы | 1174322 | 1239773 | 1143822 | -30500 |

| Доля чистых активов в валюте баланса, % | 94,16 | 90,61 | 86,95 | -7,21 |

Приведенные в таблице 2 данные свидетельствуют о том, что сумма чистых активов за год на предприятии АО «Жарасым» уменьшилась на 30500 тенге, а доля снизилась на 7,21% (с 94,16 до 86,95% в сумме общих активов предприятия).

Величина чистых активов для оценки финансового состояния предприятия должна быть больше суммы уставного капитала, который для АО «Жарасым» на начало 2006 года составлял 59929 тыс.тенге. Как видно, чистые активы значительно больше уставного капитала, что обуславливает устойчивое финансовое положение собственников АО «Жарасым» после погашения всех обязательств в случае ликвидации предприятия.

Успех финансовой деятельности во многом предопределяется его производственно-сбытовыми показателями. От того, как предприятие сможет произвести и реализовать продукцию и услуги, выдержать предусмотренный ассортимент, обеспечить соответствующий уровень качества продукции и услуг, ритмично производить продукцию и оказывать услуги, зависит получение оплаты и поступление денежных средств.

Бесперебойный выпуск и реализация высококачественной продукции и услуг положительно влияет на образование финансовых ресурсов предприятия. Сбои в производственном процессе, ухудшение качества продукции, затруднение с ее реализацией ведут к срыву поступления денежных средств на счета предприятия, в результате чего ухудшается его платежеспособность. Имеется и обратная связь, так как отсутствие денежных средств может привести к перебоям обеспеченности материальными ресурсами.

Нормальный ход финансовой деятельности предприятия в свою очередь создает необходимые условия для достижения поставленных целей, обеспечивает бесперебойность производства продукции и устойчивость финансового состояния предприятия, гарантирующего его платежеспособность.

Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотных активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше требуется времени для инкассации данного актива, тем выше его ликвидность.

Рассчитаем соотношение активов и пассивов АО «Жарасым» за 2006-2007 годы по степени их ликвидности (таблицы 3,4,5).

Таблица 3 - Группировка активов и пассивов АО «Жарасым» по степени их ликвидности на 01.01.2006 года (тыс.тенге)

| Группа активов | Сумма | Группа пассивов | Сумма |

| А1 | 3185 | П1 | 72783 |

| А2 | 135891 | П2 | 0 |

| А3 | 329981 | П3 | 0 |

| А4 | 778048 | П4 | 1174322 |

| Всего | 1247105 | Всего | 1247105 |

Таблица 4 - Группировка активов и пассивов АО «Жарасым» по степени их ликвидности на 01.01.2007 года (тыс.тенге)

| Группа активов | Сумма | Группа пассивов | Сумма |

| А1 | 2919 | П1 | 128466 |

| А2 | 140665 | П2 | 0 |

| А3 | 453699 | П3 | 0 |

| А4 | 770956 | П4 | 1239775 |

| Всего | 1368239 | Всего | 1368239 |

Таблица 5 - Группировка активов и пассивов АО «Жарасым» по степени их ликвидности на 01.01.2008 года (тыс.тенге)

| Группа активов | Сумма | Группа пассивов | Сумма |

| А1 | 4108 | П1 | 171614 |

| А2 | 118030 | П2 | 0 |

| А3 | 455564 | П3 | 0 |

| А4 | 737734 | П4 | 1143822 |

| Всего | 1315436 | Всего | 1315436 |

Баланс считается абсолютно ликвидным, если выполняются соотношения: А1³ П1, А2³П2, А3³П3, А4£П4.

Первое соотношение не выполняется в течение 2006-2007 годов. Второе и третье соотношение верно для обоих периодов (для балансов на 01.01.06г., 01.01.07 г., 01.01.08 г.). Четвертое соотношение выполняется за весь период. В связи с этим можно заключить, что ликвидность баланса за 2006-2007 гг. обеспечена, хоть и не абсолютная. Абсолютная ликвидность баланса АО «Жарасым» нарушена, т.к. требования к погашению обязательств у предприятия гораздо больше, чем имеется ликвидных активов, а также основные средства стали формироваться за счет средств заемного капитала.

Наряду с абсолютными показателями ликвидности и платежеспособности для оценки финансовой устойчивости используются также относительные показатели ликвидности (коэффициенты ликвидности).

Рассчитаем указанные показатели ликвидности для условий предприятия АО «Жарасым» за 2006-2007 годы (таблица 6). Исходные данные для расчета были взяты по данным бухгалтерских балансов предприятия АО «Жарасым».

Таблица 6 - Относительные показатели ликвидности АО «Жарасым» за период 2006-2007 гг.

| Наименование показателя | 01.01.2006г. | 01.01.2007г. | 01.01. 2008г. | Изменение за 2006-2007 годы |

| 1 | 2 | 3 | 4 | 5 |

| 1 Коэффициент абсолютной ликвидности | 0,044 | 0,023 | 0,024 | -0,02 |

| 2 Коэффициент быстрой ликвидности | 1,91 | 1,12 | 0,71 | -1,2 |

| 3 Коэффициент текущей ликвидности | 6,44 | 4,65 | 3,37 | -3,07 |

По всем показателям ликвидности за 2006-2007 годы по предприятию АО «Жарасым» наметилась отрицательная тенденция. Так коэффициент быстрой ликвидности за весь период был в пределах допустимых значений, но снижение его на 1,2 на начало 2007 года говорит о резком ухудшении ликвидности предприятия. Коэффициент текущей ликвидности также был в 2006-2007 году в пределах допустимых значений. Но к концу 2007 года ситуация резко ухудшилась, что снизило платежеспособность предприятия АО «Жарасым».

Коэффициент абсолютной ликвидности имел неудовлетворительные значения как в 2006, так и в 2007 году. К тому же произошло его значительное уменьшение, что не могло привести к нормализации ликвидности.

В общем можно заключить, что по итогам 2007 года АО «Жарасым» не имело абсолютную ликвидность баланса, а состояние коэффициентов ликвидности динамично ухудшалось.

В связи с этим целесообразно рассчитать коэффициент восстановления платежеспособности по формуле, который анализируют при неудовлетворительной структуре баланса для проверки реальной возможности у предприятия восстановить свою платежеспособность.

Значение коэффициента утраты платежеспособности больше 1 означает наличие у предприятия реальной возможности не утратить платежеспособность в течение ближайших шести месяцев.

Для предприятия АО «Жарасым» по данным на 01.01.2008 года коэффициент восстановления платежеспособности равен:

Квп = (3,37 + 6/12 (3,37 - 6,44) ) / 2 = 0,92

Таким образом, предприятие АО «Жарасым» в течение 6 месяцев не сможет восстановить платежеспособность при сохранении текущих тенденций финансовой деятельности. Для улучшения финансовых показателей предприятия требуются решительные меры со стороны руководства предприятия по снижению кредиторской задолженности и активизации работы по снижению внеплановых издержек.

Чтобы более объективно оценить платежеспособность АО «Жарасым» руководство должно выявить причины такого ухудшения.

При этом необходимо детально разобраться в причинах задержек потребителями оплаты продукции и услуг, накопления излишних запасов готовой продукции, сырья материалов и так далее. Эти причины могут быть внешними, более или менее не зависящими от анализируемого предприятия, а могут быть и внутренними.

Вместе с тем на платежеспособность АО «Жарасым» значительное влияние оказывают и другие факторы - политическая и экономическая ситуация в стране, состояние денежного рынка, совершенство налогового и банковского законодательства, обеспеченность собственным капиталом, финансовое положение дебиторов и др.

Для более глубокой оценки финансового состояния предприятия и его реальной кредитоспособности необходимо использовать целый ряд показателей, рассмотренных в первой главе.

2.2 Расчет показателей финансовой устойчивости и прогнозирование банкротства предприятияУхудшение финансового состояния сопровождается неизбежным проеданием капитала и залезанием в долги. Тем самым падает финансовая устойчивость, т.е. финансовая независимость предприятия, способность маневрировать собственными средствами, достаточная обеспеченность финансами хозяйственной деятельности.

Стабильность работы предприятия связана с общей его финансовой структурой, степенью его зависимости от внешних кредиторов и инвесторов. Так, многие предприятия в процессе своей деятельности привлекают помимо собственного капитала значительные суммы заемных средств. Однако в случае значительного роста долговых обязательств, предприятие может обанкротиться, если сразу несколько крупных кредиторов потребуют возврата своих средств.

Как уже было рассмотрено в первой главе дипломной работы, для оценки степени финансовой устойчивости и финансового риска предприятия рассчитывают относительные показатели финансовой устойчивости (коэффициент финансовой автономии, коэффициент финансовой зависимости, коэффициент текущей задолженности, финансового левериджа и др.).

Рассчитаем данные коэффициенты, характеризующие финансовую устойчивость для анализируемого предприятия АО «Жарасым». Исходными данными для расчета являются данные бухгалтерских балансов предприятия за 2005 и 2006 года соответственно. Рассчитанные показатели отображены в таблице 7.

Таблица 7 - Показатели финансовой устойчивости АО «Жарасым» за период 2006-2007 года

| Наименование показателя | Уровень показателя | Изме-нение | ||

| на начало 2006 года | на конец 2006 года | на конец 2007 года | ||

| 1 | 2 | 3 | 4 | 5 |

| 1 Коэффициент финансовой автономии предприятия | 0,942 | 0,906 | 0,870 | -0,072 |

| 2 Коэффициент финансовой зависимости | 0,058 | 0,094 | 0,130 | +0,072 |

| 3 Коэффициент текущей задолженности | 0,058 | 0,094 | 0,130 | +0,072 |

| 4 Коэффициент долгосрочной финансовой независимости | 0,942 | 0,906 | 0,870 | -0,072 |

| 5 Коэффициент покрытия долгов собственным капиталом | 16,13 | 9,65 | 6,67 | -9,46 |

| 6 Коэффициент финансового левериджа (плечо финансового рычага) | 0,06 | 0,10 | 0,15 | +0,09 |

Как видно из таблицы 7, рассматриваемое предприятие в целом обеспечивает себе финансовую устойчивость, хотя по трем показателям наблюдается тенденция снижения финансовой устойчивости. Собственный капитал предприятия имеет тенденцию к повышению, но также и повышается зависимость от внешних источников финансирования. Это свидетельствует о том, что АО «Жарасым» активизирует свою финансово-хозяйственную деятельность и в том числе за счет внешних источников финансирования, и при этом еще находится в зоне финансовой безопасности.

Доля собственного капитала в общем объеме совокупного капитала предприятия снизилась на 0,072. Но все же остается очень высокой – 87% на конец 2007 года. В связи с тем, что на предприятии АО «Жарасым» за 2007 год не привлекались долгосрочные займы, то и значения коэффициента финансовой зависимости и коэффициента текущей задолженности равны, как и равны коэффициент финансовой автономии и коэффициент долгосрочной финансовой независимости.

Насколько уменьшилась доля собственного капитала и снизилась финансовая независимость АО «Жарасым», настолько же и увеличилась доля текущих обязательств (кредиторской задолженности) и возросла финансовая зависимость: рост на 0,072.

Собственный капитал АО «Жарасым» превышал заемный в 16,13 раза. К концу 2007 года собственный капитал был в 6,67 раза больше суммы заемных средств. Хотя по данному показателю наблюдается тенденция снижения, тем не менее, предприятие обеспечивает себе финансовую независимость и финансовую устойчивость в полной мере.

Рост плеча финансового рычага на 0,09 подчеркивает повышение зависимости от внешних источников заимствования для предприятия АО «Жарасым».

В рыночной экономике, если предприятие обеспечивает финансовую устойчивость, увеличение зависимости от заемных средств для предприятия может рассматриваться как положительная тенденция, потому что:

- проценты по обслуживанию заемного капитала рассматриваются как расходы и не включаются в налогооблагаемый доход;

- расходы на выплату процентов обычно ниже дохода, полученного от использования заемных средств в обороте предприятия, в результате чего повышается рентабельность собственного капитала;

- рост доли собственного капитала свидетельствует о негибкости, нестабильности производственно-хозяйственной деятельности.

Наиболее обобщающим из рассмотренных показателей является коэффициент финансового левериджа, все остальные показатели в той или иной мере определяют его величину. Нормативов соотношения заемных и собственных средств практически не существует, поскольку имеются значительные различия между деятельностью отдельных предприятий как в пределах одной отрасли, так и по разным отраслям.

Банкротство – это подтвержденная документально неспособность субъекта хозяйствования платить по своим долговым обязательствам и финансировать текущую основную деятельность из-за отсутствия средств.

Основным признаком банкротства является неспособность предприятия обеспечить выполнение требований кредиторов в течение трех месяцев со дня наступления сроков платежей. По истечении этого срока кредиторы получают право на обращение в суд о признании предприятия должника банкротом.

Банкротство предопределено самой сущностью рыночных отношений, которые сопряжены с неопределенностью достижения конечных результатов и риском потерь.

Предпосылки банкротства многообразны – это результат взаимодействия многочисленных факторов как внешнего, так и внутреннего характера. Их можно классифицировать следующим образом.

Внешние факторы:

- экономические: кризисное состояние экономики страны, общий спад производства, инфляция, нестабильность коньюктуры рынка, неплатежеспособность и банкротство партнеров. Одной из причин несостоятельности субъектов хозяйствования может быть неправильная фискальная политика государства. Высокий уровень налогообложения может оказаться непосильным для предприятия.

-политические: политическая нестабильность общества, внешнеэкономическая политика государства, разрыв экономических связей, потеря рынков сбыта, изменение условий экспорта и импорта, несовершенство законодательства в области хозяйственного права, антимонопольной политики, предпринимательской деятельности и прочих проявлений регулирующей функции государства.

-усиление международной конкуренции в связи с развитием научно-технического прогресса.

-демографические: численность, состав народонаселения, уровень благосостояния народа, культурный уклад общества, определяющие размер и структуру потребностей и платежеспособный спрос населения на те или другие виды товаров и услуг.

Внутренние факторы:

-дефицит собственного оборотного капитала как следствие неэффективной производственно-коммерческой деятельности или неэффективной инвестиционной политики.

-низкий уровень техники, технологий и организации производства.

-снижение эффективности использования производственных ресурсов предприятия, его производственной мощности и как следствие высокий уровень себестоимости, убытки, “проедание” собственного капитала.

-создание сверхнормативных остатков незавершенного производства, производственных запасов, готовой продукции, в связи с чем происходит затоваривание, замедляется оборачиваемость капитала и образуется его дефицит. Это заставляет предприятие залезать в долги и может быть причиной его банкротства.

-плохая клиентура предприятия, которая платит с опозданием или не платит вовсе по причине банкротства, что вынуждает предприятие самому залезать в долги. Так зарождается цепное банкротство.

-привлечение заемных средств в оборот предприятия на невыгодных условиях, что ведет к увеличению финансовых расходов, снижению рентабельности и способности к самофинансированию.

-отсутствие сбыта из-за низкого уровня организации маркетинговой деятельности по изучению рынков сбыта продукции, формированию портфеля заказов, повышению качества и конкурентоспособности продукции, выработке ценовой политики.

-быстрое и неконтролируемое расширение хозяйственной деятельности, в результате чего запасы, затраты и дебиторская задолженность растут быстрее объема продаж. Отсюда появляется потребность в привлечении краткосрочных заемных средств, которые могут превысить чистые текущие активы (собственный оборотный капитал). В результате предприятие попадает под контроль банков и других кредиторов и может подвергнуться угрозе банкротства.

Банкротство является, как правило, следствием совместного действия внутренних и внешних факторов. В развитых странах с рыночной экономикой, устойчивой экономической и политической системой разорение субъектов хозяйствования на 1/3 связано с внешними факторами и на 2/3 с внутренними.

Таким образом, анализ финансовой отчетности является, по сути, обоснованным анализом финансового состояния предприятия, позволяющим судить о его финансовой устойчивости и провести диагностику экономической деятельности предприятия с установлением риска его банкротства.

Рассмотрим один из основных подходов к прогнозированию финансового состояния с позиции возможного банкротства предприятия:

В развитых странах широко распространен прогноз банкротства предприятий с использованием формулы Альтмана, которая была получена на основе статистических данных предприятий банкротов.

При построении индекса Альтман обследовал 66 предприятий промышленности, половина из которых обанкротилась почти за 20 лет, а половина работала успешно, и исследовал 22 аналитических коэффициента, которые могли быть полезны для прогнозирования возможного банкротства. Из этих показателей он отработал 5 наиболее значимых для прогноза и построил многофакторное управление. Таким образом, индекс Альтмана представляет собой функцию от некоторых показателей, характеризующих экономический потенциал предприятия и результаты его работы за истекший период.

Простейшей из них является двухфакторная модель. Для нее выбираются два показателя, от которых, по мнению Э. Альтмана, зависит вероятность банкротства. В их числе коэффициент текущей ликвидности (рассмотренный ранее) и коэффициент финансовой зависимости. В результате статистического анализа западной практики были установлены весовые коэффициенты, характеризующие значимость каждого из этих факторов.

Для США данная модель выражается зависимостью:

Z = -0.3877 — 1.0736KТЛ + 0.0579KФЗ. (10),

где Ктл – коэффициент текущей ликвидности;

Кфз – коэффициент финансовой зависимости.

Если Z = 0, вероятность банкротства равна 50%.

Если Z < 0, вероятность банкротства меньше 50% и далее снижается по мере уменьшения Z.

Если Z > 0, вероятность банкротства больше 50% и возрастает с ростом Z.

Коэффициент финансовой зависимости равен отношению заемных средств к общей стоимости капитала (валюте баланса):

(11),

(11),

Условия функционирования казахстанских предприятий нередко отличаются от американских. Поэтому механический перенос весовых коэффициентов Альтмана в расчетах вероятности банкротства отечественных предприятий не всегда обеспечивает достаточную точность прогноза. Поэтому проведенный ранее анализ может опровергать выводы прогнозов по модели Альтмана.

Достоинством двухфакторной модели является ее простота, а также возможность применения в условиях ограниченного объема информации. Однако данная модель менее точна в прогнозировании, так как не учитывает влияние других важных показателей (рентабельность, отдачу активов, деловую активность предприятия). Ошибка прогноза вероятного банкротства с помощью двухфакторной модели оценивается интервалом:

Z = 0,65. (12),

Существуют также многофакторные модели Э. Альтмана. В 1968 году на основе пяти показателей, от которых в наибольшей степени зависит вероятность банкротства, и их весовых коэффициентов была предложения пятифакторная модель прогнозирования:

Z = 1.2KОБ + 1.4KНП + 3.3KПДН + 0.6KСК + 1.0KОА, (13),

где KОБ - отношение оборотных активов к общей сумме активов;

KНП - отношение суммы чистой прибыли (нераспределенной прибыли) или непокрытого убытка, взятого с отрицательным знаком, к общей сумме активов;

KПДН - отношение прибыли до налогообложения к общей сумме активов;

KСК - отношение рыночной стоимости собственного капитала предприятия (суммарной рыночной стоимости акций предприятия) к балансовой стоимости заемных средств;

KОА - оборачиваемость всего капитала как отношение выручки к общей сумме активов.

Если Z принимает значение ниже 1,8 - вероятность банкротства очень высокая.

Если Z = 1.81 2.7 - вероятность высокая.

Если Z = 2.8 2.99 - вероятность невелика;

Если Z 3 - вероятность очень низкая, т. е. организация работает стабильно.

Рассчитанный индекс Альтмана для предприятия АО «Жарасым» составил:

![]()

Критическое значение индекса рассчитывалось Альтманом по данным статистической выработки и составило 2,675. С этой величиной сопоставляется расчетное значение индекса кредитоспособности для конкретного предприятия. Это позволяет провести границу и высказать суждение о возможном обозримом будущем (2-3 года) банкротстве одних (Z<2,675) и достаточно устойчивом финансовом положении других (Z>2,675).

В таблице 8 приведены значения Z-счета и вероятность банкротства.

Таблица 8 - Степень вероятности банкротства

| Значение Z-счета | Вероятность банкротства |

| 1 | 2 |

| 1,81 и меньше 1,81 до 2,70 от 2,71 до 2,90 3,0 и выше | Очень высокая Высокая Существует возможность Очень низкая |

Следовательно, можно сделать вывод о том, что финансовое состояние предприятия АО «Жарасым» является недостаточно устойчивым (Z=2,658). Существует возможность банкротства. Точность прогноза на один год составляет 95%, на два – 83%.

Таким образом, в результате проведенного расчета финансовой устойчивости и проведения оценки возможности банкротства можно сделать вывод, что в целом финансовое состояние предприятия устойчивое, хотя по трем относительным коэффициентам наметилась отрицательная динамика. Также существует вероятность банкротства. Далее следует сделать рассчитать кредитоспособность на основе финансовых норм.

2.3 Оценка кредитоспособности на основе расчета финансовых нормПоказатели кредитоспособности - это стержневой блок анализа финансового состояния предприятия.

Суть анализа кредитоспособности заключается в расчете системы норм, позволяющих определить, какими активами, имеющими различный срок реализации, а, следовательно, и в какой срок предприятие может рассчитаться по уже взятым на себя обязательствам, если структура его финансов (свидетельствующая также об эффективности его деятельности) не изменится.

Как уже было отмечено выше, ключевыми показателями для расчета кредитоспособности являются:

- Норма отношения дохода от реализации к чистым активам;

- Норма отношения дохода от реализации к собственному капиталу;

- Норма отношения краткосрочной кредиторской задолженности к капиталу;

- Норма отношения дебиторской задолженности к доходу;

- Норма отношения ликвидных активов к краткосрочной кредиторской задолженности.

Рассчитаем данные ключевые финансовые нормативы, характеризующие кредитоспособность для анализируемого предприятия АО «Жарасым».

Для расчета ключевых показателей необходимы следующие данные финансовой отчетности АО «Жарасым» за период 2006-2007 гг:

- сумма чистых активов. Чистые активы - это в общем виде суммарная величина активов за вычетом долговых обязательств: задолженности учредителей по взносам в уставный капитал, убытков, целевых поступлений и финансирования, долгосрочных пассивов, краткосрочной задолженности;

- сумма ликвидных активов. Под ликвидными активами подразумеваются оборотные активы за вычетом запасов и других позиций, которые нельзя немедленно обратить в деньги;

- доход от реализации;

- стоимость собственного капитала;

- сумма краткосрочной кредиторской задолженности;

- сумма дебиторской задолженности.

Исходными данными являются данные бухгалтерских балансов предприятия за 2006 и 2007 года соответственно и отчет о доходах и расходах. Данные для расчета представлены в таблице 9.

Таблица 9 - Финансовые показатели АО «Жарасым» за период 2006-2007 года, необходимые для расчета кредитоспособности (тыс.тенге)

| Показатель | 2006 год | 2007 год |

| 1 | 2 | 3 |

| Чистые активы | 1174322 | 1239773 |

| Ликвидные активы | 139076 | 143584 |

| Доход от реализации | 1161737 | 1427817 |

| Собственный капитал | 1174322 | 1239773 |

| Краткосрочная кредиторская задолженность | 72783 | 128466 |

| Дебиторская задолженность | 135891 | 140665 |

На основании данных таблицы 9 и по формулам, представленным в первой главе, рассчитаем нормы кредитоспособности. В таблице 10 приведены значения данных показателей за период 2006-2007 года.

Таблица 10 - Ключевые показатели кредитоспособности АО «Жарасым» за период 2006-2007 года

| Наименование показателя | Уровень показателя | Изменение | |

| на начало 2006 года | на конец 2007 года | ||

| 1 | 2 | 4 | 5 |

| 1 Норма отношения дохода от реализации к чистым активам | 0,99 | 1,15 | +0,16 |

| 2 Норма отношения дохода от реализации к собственному капиталу | 0,06 | 0,1 | +0,04 |

| 3 Норма отношения краткосрочной задолженности к капиталу | 0,99 | 1,15 | +0,16 |

| 4 Норма отношения дебиторской задолженности к доходу | 0,12 | 0,1 | -0,02 |

| 5 Норма отношения ликвидных активов к краткосрочной задолженности | 1,91 | 1,12 | -0,79 |

Как видно из таблицы 9, три из рассматриваемых ключевых показателей характеризуются положительной динамикой, а по двум наметился спад. Четвертый показатель снизился из-за дебиторской задолженности на предприятии в 2006 году, пятый показатель – из-за роста краткосрочной кредиторской задолженности.

На рост дебиторской задолженности влияют многие факторы: вид продукции, емкость рынка, степень насыщенности рынка данной продукцией, применяемая на предприятии система расчетов.

На следующем этапе рассмотрим, к какому классу кредитоспособности относится анализируемое предприятие.

Для каждого из рассчитанных ключевых показателей фиксируются четыре уровня (класса). В практике банковского риск-менеджмента кредитоспособность клиента определяется путем выявления классности по трем из вышеперечисленных ключевых показателей: норма доходности, норма ликвидности, норма отношения краткосрочной кредиторской задолженности к капиталу.

Классность нормы дохода от реализации (первый ключевой показатель). К первому классу относятся все предприятия, удовлетворяющие нормативным ограничениям >=0,7. Норма отношения дохода от реализации к чистым активам у АО «Жарасым» равна 0,99 в 2006 году и 1,15 в 2007 году, что соответствует первому классу.

Аналогична классность нормы ликвидности (пятый ключевой показатель): I класс >=1. Норма ликвидности у данного предприятия также отвечает первому классу. В 2006 году – 1,91, в 2007 году – 1,12.

Классность норм покрытия (третий ключевой показатель): I класс >= 3, II класс - [2;3], III класс <2 и если предполагается изменение нормы за период, IV класс <2 и если изменение нормы за период отрицательно. По данному показателю предприятие относится к четвертому классу.

Для того чтобы оценить реальную кредитоспособность АО «Жарасым», рассчитывается промежуточный показатель классности ключевых показателей по формуле 9. В результате расчета было выявлено, что предприятие относится ко второму классу кредитоспособности, т.е. привлекая быстромобилизуемые активы, АО «Жарасым» может погасить от 80 до 100% срочных обязательств, в том числе от 20 до 70% путем прямого перечисления денежных средств.

Проведенный анализ кредитоспособности по предприятию АО «Жарасым» включал в себя анализ ликвидности и платежеспособности, оценку финансовой устойчивости, расчет вероятности банкротства и на заключительном этапе выявление класса реальной кредитоспособности.

В результате проведенного исследования было выявлено, что по итогам 2006-2007 года АО «Жарасым» не имело абсолютную ликвидность баланса, а состояние коэффициентов ликвидности динамично ухудшалось. Также предприятие не сможет восстановить свою платежеспособность за 6 месяцев.

В целом финансовое состояние предприятия устойчивое, хотя по трем относительным коэффициентам финансового состояния наметилась отрицательная динамика. Также существует вероятность банкротства. Несмотря на отрицательные показатели, характеризующие финансовую устойчивость, рассчитанные нормы кредитоспособности позволили отнести предприятия ко второму классу заемщиков, у которых есть возможность погасить от 80 до 100% срочных обязательств.

Таким образом, предприятие АО «Жарасым» признаны кредитоспособным и для совершенствования финансового положения ему рекомендуется рассмотреть возможность привлечения заемных средств.

3 Пути улучшения финансового состояния предприятия

3.1 Меры по привлечению заемных средств на АО «Жарасым»

Высшей формой устойчивости предприятия является его способность развиваться в условиях нестабильной внутренней и внешней среды. Для этого предприятие должно обладать гибкой структурой финансовых ресурсов и при необходимости иметь возможность привлекать заемные средства, то есть быть кредитоспособным. В процессе написания второй главы дипломной работы были проанализированы показатели финансовой устойчивости и кредитоспособности предприятия. В результате были сделаны следующие выводы:

а) предприятие не имеет большой задолженности, формирование активов происходит за счет средств собственного капитала. Однако за период 2005-2006 гг. произошло существенное изменение кредиторской задолженности в сторону увеличения.

б) у предприятия наметилась негативная тенденция к снижению финансовой устойчивости, хотя его финансовое состояние еще можно охарактеризовать как устойчивое.

в) у предприятия повышается зависимость от внешних источников финансирования. Это свидетельствует о том, что АО «Жарасым» активизирует свою финансово-хозяйственную деятельность и в том числе за счет внешних источников финансирования, и при этом еще находится в зоне финансовой безопасности.

г) АО «Жарасым» по результатам расчета эффекта финансового рычага может успешно пользоваться заемным капиталом для формирования финансовых ресурсов.

Эффективная хозяйственная деятельность предприятия невозможна без постоянного привлечения заемных средств. Использование этих средств позволяет существенно расширить объем реализации товаров и формируемых товарных запасов, обеспечить более эффективное использование собственного капитала, ускорить образование различных целевых фондов, а в конечном счете - повысить рыночную стоимость предприятия.

Хотя отправную точку любого бизнеса составляет собственный капитал, на предприятиях торговли объем заемных средств значительно превосходит объем собственного капитала. В связи с этим управление привлечением заемных средств является одной из важнейших функций торгового менеджмента, направленной на достижение высоких конечных результатов деятельности предприятия.

Управление привлечением заемных средств представляет собой целенаправленный процесс их формирования из различных источников и в разных формах в соответствии с потребностями торгового предприятия на различных этапах его развития. Основная цель этого управления состоит в обеспечении наиболее эффективных условий и форм привлечения этих средств и рационального их использования.

На практике для большинства казахстанских организаций практически единственным источником получения финансовых ресурсов является банковский кредит. Это обусловлено рядом объективных причин.

Выпуск корпоративных облигаций выгоден лишь небольшой части компаний, деятельность которых является значимой в масштабах национальной экономики. К данному источнику финансирования прибегают в случае необходимости мобилизации крупного капитала для реализации проектов, имеющих для компании стратегически важное значение. Для остальных организаций, которые являются представителями малого и среднего бизнеса, подобный способ привлечения заемных средств нецелесообразен. К тому же финансирование через инструменты рынка капиталов ограничено практически полным отсутствием института инвестиционных банков.

Получение средств из государственных каналов для большинства организаций в настоящее время вообще не следует рассматривать как источник финансирования, поскольку, во-первых, это является привилегией узкого круга приоритетных отраслей, а во-вторых, не соответствует принципу формирования государственного бюджета.

Налоговое кредитование, в силу специфики и сложности его предоставления, доступен только единицам.

Финансовый лизинг представляет интерес для тех компаний, которые наращивают свою производственную мощность. Для удовлетворения иного рода потребностей в заемных средствах данный источник финансирования не подходит.

Рассмотрим возможность привлечения банковского кредита для стабилизации финансового состояния предприятия АО «Жарасым». Расчет потребности в банковском кредите основывается на следующих основных условиях. Во-первых, возможность привлечения кредитных ресурсов рассматривается как одна из альтернатив устранения временного разрыва между притоком и оттоком денежных средств. Решение о привлечении кредита принимается при условии большей экономической целесообразности данного способа внешнего финансирования, по сравнению с прочими имеющимися в наличии способами покрытия кассового разрыва.

Наиболее обобщающим из рассмотренных выше финансовых показателей является коэффициент финансового левериджа, все остальные показатели в той или иной мере определяют его величину. Нормативов соотношения заемных и собственных средств практически не существует, поскольку имеются значительные различия между деятельностью отдельных предприятий как в пределах одной отрасли, так и по разным отраслям.

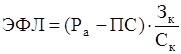

Показатель «финансовый леверидж» используется также для измерения эффективности использования капитала при различном соотношении его собственной и заемной части. С его помощью измеряется эффект, заключающийся в повышении рентабельности собственного капитала при увеличении доли заемного капитала в общей его сумме. При расчете эффекта финансового левериджа используется следующая формула:

(14),

(14),

где ЭФЛ - эффект финансового левериджа, заключающийся в приросте рентабельности собственного капитала, в %;

Pa - уровень рентабельности активов предприятия, в %;

ПС - средняя ставка процента за кредит (по всем видам кредита, используемого предприятием);

ЗК - сумма (или удельный вес) заемного капитала;

СК - сумма (или удельный вес) собственного капитала.

Как видно из приведенной формулы, она имеет две составляющие, которые носят следующие названия:

1) Дифференциал финансового левериджа (Pa - ПС), который характеризует разницу между уровнем рентабельности активов предприятия и средним уровнем ставки процента за используемый кредит.

2) Коэффициент финансового левериджа или коэффициент финансирования (ЗК / СК), который характеризует объем заемного капитала, приходящегося на единицу собственного капитала торгового предприятия.

Выделение этих составляющих позволяет целенаправленно управлять увеличением эффекта финансового левериджа при формировании структуры капитала.

Так, если дифференциал финансового левериджа имеет положительное значение, то любое увеличение коэффициента финансового левериджа будет приводить к росту его эффекта. Соответственно, чем выше дифференциал финансового левериджа, тем выше при прочих равных условиях будет его эффект.

Для расчета эффекта финансового левериджа необходимо значение показателя рентабельность собственного капитала и данные о среднем проценте на кредит. Информация о кредитной истории представлена в таблице 10.

Таблица 10 - Информация о кредитной истории АО «Жарасым» с 2004 года

| Банк | Сумма тыс. тг | Годовой процент | Дата выдачи кредита | Дата погашения договорная | Дата факт погашения |

| Темирбанк | 14500 | 18 | Декабрь 2003 | Март 2004 | Апрель 2005 |

| Темирбанк | 10000 | 18 | Январь 2005 | Март 2005 | Май 2006 |

| Темирбанк | 22000 | 18 | Июнь 2006 | Июнь 2006 | Май 2007 |

| Темирбанк | 65000 | льготный 12 | Ноябрь 2007 | Ноябрь 2007 | По графику |

Таким образом, анализируя данные таблицы 10, можно увидеть что средний процент в 2007 году составляет – 12% годовых.

Рентабельность (доходность) активов исчисляется отношением чистого дохода к среднегодовой стоимости собственного капитала и определяется по формуле:

![]() (15),

(15),

где П – прибыль предприятия находится путем разницы между суммой доходов предприятия и суммой расходов;

Ас – сумма средних активов.

Рассчитаем рентабельность активов для предприятия АО «Жарасым». Для расчета использовались данные из отчета о доходах и расходах и балансов предприятия (Приложения А,Б,В).

Выведем сумму средних активов предприятия:

0 комментариев