Навигация

Анализ активных и пассивных операций банка за период 2006-2008 гг

2.2 Анализ активных и пассивных операций банка за период 2006-2008 гг

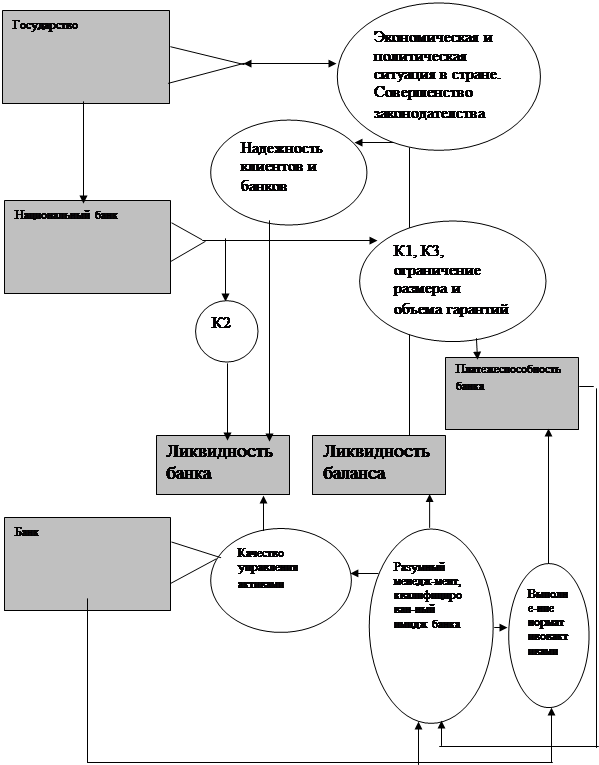

Процесс управления ликвидностью банка включает в себя совокупность действий и методов по управлению активами и пассивами.

Общая оценка финансового состояния банка и его изменений за анализируемые периоды проводится на основе построения аналитического баланса-нетто коммерческого банка (приложение 1). Для оценки и анализа финансового состояния банка используются данные, полученные в течение трех периодов (лет).

Аналитический баланс-нетто банка отличается от отчетного баланса тем, что он не содержит ряд регулирующих статей, в связи с чем, последний называют балансом-брутто. Регулирующими называют те статьи, по которым суммы при определении фактической (остаточной) стоимости средств вычитаются из суммы другой статьи. Баланс-брутто не отражает реальной суммы финансовых ресурсов находящихся в распоряжении банка.

Анализ активов и пассивов.

В условиях рынка анализ активов банка является наиболее актуальным, так как на основе выводов этого анализа разрабатываются предложения по управлению кредитными ресурсами и осуществляются мероприятия по эффективному, рациональному и наименее рискованному размещению ресурсов. В таблице 2.1. и в таблице 2.2. представлены данные анализа активов Сбербанка.

Как видно из таблицы 2.1., активы банка выросли в 1,649 раза в 2007 г., в 1,187 раза – в 2008г., т.е. уменьшалась. Уменьшения произошли в первую очередь за счет снижения кор. счетов «Ностро», межбанковского кредита. Соответственно удельный вес кор. счетов «Ностро» в 2005г. снизился на 4,41%. Среди активов наибольший удельный вес принадлежал активам, приносящим доход – 80,5; 83,3; 82,1. В том числе средствам в расчетах. Наибольшими темпами росли ссуды выданные, а именно негосударственным финансовым организациям и предприятиям. Постепенно снижается доля акций 0,14; 0,009; 0,004.

Таблица 2.1.

Анализ активов

| Статьи активов | Уд. вес в общей сумме активов, 2006 г., % | Уд. вес в общей сумме активов, 2007 г., % | Уд. вес в Общей сумме активов, 2008 г., % | Темп роста 2008г. к 2006г. | Темп роста 2008г. к 2007г. |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1.АКТИВЫ, НЕ ПРИНОСЯЩИЕ ДОХОД, ВСЕГО | 16,6 | 13,4 | 14,8 | 1,753 | 1,314 |

| Денежные средства и драгоценные металлы | 2,02 | 1,4 | 1,78 | 1,729 | 1,475 |

| Кор.счета «Ностро» | 12,4 | 7,99 | 6,9 | 1,090 | 1,029 |

| Банковские карты и чеки | 1,14 | 0,69 | 0,6 | 1,037 | 1,035 |

| Расчеты с дебиторами | 0,21 | 0,26 | 0,1 | 0,983 | 0,474 |

| Прочие активы | 0,79 | 3,03 | 5,43 | 13,055 | 2,125 |

| 2.АКТИВЫ, ПРИНОСЯЩИЕ ДОХОД, ВСЕГО | 80,5 | 83,3 | 82,1 | 19,977 | 1,169 |

| Ссуды выданные: | 16,4 | 20,1 | 25,9 | 3,087 | 1,527 |

| - Межбанковский кредит | 3,4 | 1,83 | 1,5 | 0,859 | 0,977 |

| - Гос.предприятиям | 0,01 | 0,99 | 0,14 | 27,478 | 0,167 |

| - Негос.фин.организациям и предприятиям | 9,9 | 14,40 | 20,57 | 4,088 | 1,696 |

| - Физ.лицам-предпринимателям | 0,3 | 0,14 | 0,29 | 1,888 | 2,432 |

| - Потребительский кредит | 2,4 | 1,46 | 1,22 | 0,997 | 0,987 |

| - Нерезидентам | 0,46 | 1,27 | 2,01 | 9,176 | 1,992 |

| Операции с ценными бумагами | 1,4 | 15,56 | 7,66 | 10,793 | 0,584 |

| Гос.ц/б | 0,47 | 1,28 | 1,26 | 5,283 | 1,165 |

| Акции | 0,14 | 0,009 | 0,004 | 0,056 | 0,523 |

| Векселя | 0,76 | 14,27 | 6,40 | 15,958 | 0,532 |

| Средства в расчетах | 62,7 | 47,66 | 48,58 | 1,518 | 1,210 |

| 3.ИММОБИЛИЗОВАННЫЕ АКТИВЫ, ВСЕГО | 2,92 | 3,26 | 3,06 | 2,056 | 1,114 |

| Резервы ЦБР | 1,96 | 2,69 | 2,53 | 2,529 | 1,118 |

| Кап.вложения | 0,002 | 0,005 | 0,002 | 2,058 | 0,479 |

| Основные средства по остаточной стоимости | 0,26 | 0,22 | 0,20 | 1,480 | 1,076 |

| Немат.активы по остаточной стоимости | 0,09 | 0,36 | 0,06 | 1,363 | 1,103 |

| Расходы будущих периодов | 0,46 | 0,09 | 0,14 | 0,618 | 3,180 |

| Просроченная задолженность по предоставленным кредитам | 0,11 | 0,19 | 0,87 | 1,591 | 0,535 |

| Просроченная задолженность по процентам | 0,002 | 0,006 | - | - | - |

Таблица 2.2.

Анализ структуры и динамики активов баланса

| наименование показателей | 2006 | 2007 | 2008 | отклонение | темп роста ,% | ||

| 2006 | 2007 | 2006 | 2007 | ||||

| 1. Касса и приравненные к ней средства, сч.202 | 16435,8 | 30653,4 | 11567,7 | 14217,6 | -19085,7 | 186,5% | 37,7% |

| уд.вес, % к стр.6 | 7,97 | 12,21 | 6,48 | 4,2 | -5,7 | 153,2% | 53,1% |

| 2. Средства на корсчетах, сч. 301 | 6963,9 | 44741,5 | 9133,5 | 37777,5 | -35607,9 | 642,5% | 20,4% |

| уд.вес, % к стр.6 | 3,38 | 17,82 | 5,11 | 14,4 | -12,7 | 527,7% | 28,7% |

| 3.Кредиты предоставленные - всего: | 107826,5 | 69040,7 | 46035,3 | -38785,8 | -23005,4 | 64,0% | 66,7% |

| уд.вес, % к стр.6 | 52,28 | 27,49 | 25,77 | -24,7 | -1,71 | 52,6% | 93,7% |

| В том числе: | 0 | 0 | 0 | 0,0% | 0,0% | ||

| 3.1. Кред.организ-м, сч.320 | 8000 | 0 | 0 | -8000 | 0 | 0,0% | 0,0% |

| уд.вес, % к стр.6 | 3,88 | 0,00 | 0,00 | -3,87 | 0 | 0,0% | 0,0% |

| 3.2. негос-м ком-м орг-м, сч.452 | 99826,5 | 69040,7 | 46035,3 | -30785,8 | -23005,4 | 69,2% | 66,7% |

| уд.вес, % к стр.6 | 48,40 | 27,49 | 25,77 | -20,90 | -1,7 | 56,8% | 93,7% |

| 4.Капитализированные активы, сч.604 | 5719,8 | 7752,1 | 232,6 | 2032,2 | -7519,4 | 135,5% | 3,0% |

| 607,608,609,610,611 | 2,77 | 3,09 | 0,13 | 111,3% | 4,2% | ||

| уд.вес, % к стр.6 | 0 | 0 | 0,0% | 0,0% | |||

| Прочие активы, всего- | 69300,6 | 98924,7 | 111636,2 | 29624,1 | 12711,4 | 142,7% | 112,8% |

| сч.303,454,455,458, 474,475,514,515,614 | 33,60 | 39,39 | 62,50 | 5,79 | 23,1 | 117,2% | 158,7% |

| 6. Валюта баланса (сумма строк 1-5) | 206246,8 | 251112,6 | 178605,5 | 44865,8 | -72507,1 | 121,8% | 71,1% |

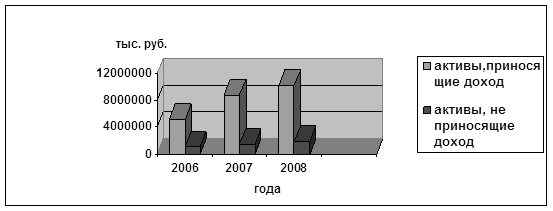

Как видно из таблицы 2.2. и рис.2.1., на протяжении трех лет доля активов, приносящих доход постепенно увеличивалась, это является положительной тенденцией и свидетельствует об улучшении управления активами банка. Кредитная политика отделения направлена на удовлетворение потребности населения, предприятий и организаций в заемных средствах. Учитывая возросший спрос населения на услуги кредитования. В результате в 2006-2008 гг. произошло увеличение выданных ссуд 1,034 раза, в том числе негосударственным финансовым организациям в 1,455 раза, нерезидентам в 2,761 раза.

Рис. 2.1. Соотношение активов, приносящих и не приносящих доход.

Доля просроченной задолженности по предоставленным кредитам увеличилась с 0,11% в 2006г. до 0,87% в 2008г.

Данная структура активов является достаточно эффективной и высоко диверсифицированной. Доля активов, приносящих доход высока, и это позволяет банку извлечь максимальную выгоду из привлеченных ресурсов, также следует отметить, что банк в достаточной мере создает эффективные, приносящие доход инструменты.

Уровень развития пассивных операций определяет размер банковских ресурсов и, следовательно, масштабы деятельности банка. В таблице 2.3. представлен анализ пассивов.

Таблица 2.3.

Анализ пассивов

| Статьи пассивов | Уд. вес в общ. сумме пассивов, 2006г.,% | Уд. вес в общ. сумме пассивов, 2007г., % | Уд. вес в общ. сумме пассивов, 2008г., % | Темп роста 2008г. к 2006г. | Темп роста 2008г. к 2007г. |

| 1.СОБСТВЕННЫЕ СРЕДСТВА БРУТТО, ВСЕГО | 3,39 | 14,35 | 11,49 | 6,637 | 0,951 |

| Уставный фонд | 1,89 | 13 | 10,95 | 11,364 | 0,999 |

| Резервный фонд | 0,12 | 0,09 | 0,08 | 1,309 | 1 |

| Фонды спец. назначения | 0,09 | 0,03 | 0,04 | 0,833 | 1,421 |

| Фонд накопления | 0,37 | 0,27 | 0,26 | 1,366 | 1,143 |

| Прибыль | 0,31 | 0,43 | 0,53 | 3,373 | 1,484 |

| Созданные резервы | 0,90 | 0,77 | 0,06 | 0,139 | 0,099 |

| 2.ПРИВЛЕЧЕННЫЕ СРЕДСТВА, ВСЕГО | 96,6 | 85,65 | 88,51 | 1,795 | 1,227 |

| Долгосрочные депозиты и кредиты банков | 1,09 | 0,29 | 0,24 | 0,433 | 1 |

| Краткосрочные и среднесрочные депозиты и кредиты | 3,92 | 3,96 | 5,10 | 2,550 | 1,531 |

| - банков | 1,01 | 0,86 | 2,86 | 5,515 | 3,925 |

| - органов гос.власти, а также организаций, находящихся в гос.собственности | 0,01 | 0,10 | - | - | - |

| - негосударственных организаций и предприятий | 0,04 | 0,03 | 0,16 | 7,742 | 1,329 |

| - физических лиц | 2,86 | 1,73 | 2,08 | 1,428 | 1,123 |

| Средства до востребования | 61,06 | 39,10 | 41,49 | 1,331 | 1,260 |

| - банков | 60,36 | 38,32 | 40,47 | 1,313 | 1,254 |

| - негос.организаций и предприятий | 0,005 | 0,003 | 0,002 | 1,064 | 0,949 |

| - физических лиц | 0,69 | 0,77 | 1,02 | 2,889 | 1,572 |

| - юридических лиц-нерезидентов | 0,002 | 0,001 | 0,001 | 1 | 1 |

| Привлеченные спец. Фонды | 0,05 | 0,05 | 0,03 | 1,090 | 0,633 |

| - средства гос.бюджета | 0,04 | 0,04 | 0,02 | 1,090 | 0,533 |

| - гос.внебюджетных фондов | 0,01 | 0,01 | 0,001 | 1,087 | 1,257 |

| Средства на расчетных и текущих счетах | 24,19 | 28,81 | 25,32 | 2,050 | 1,044 |

| - гос.предприятий | 2,05 | 2,10 | 2,20 | 2,099 | 1,242 |

| - не гос.предприятий | 9,09 | 16,68 | 10,94 | 2,357 | 0,779 |

| - прочие счета | 10,73 | 0,54 | 1,18 | 0,215 | 2,572 |

| - банков по другим операциям | 2,27 | 9,43 | 10,89 | 9,413 | 1,372 |

| - кор. счета «Лоро» | 0,06 | 0,05 | 0,12 | 4,187 | 2,595 |

| Эмиссионная деятельность банка | 3,13 | 8,57 | 14,46 | 9,048 | 2,004 |

| Прочие пассивы | 1,92 | 2,10 | 1,26 | 1,284 | 0,713 |

| Расчеты с кредиторами | 0,94 | 2,54 | 0,17 | 0,343 | 0,077 |

Анализ, представленный в таблице 2.3., показал, что наращивание ресурсного потенциала филиала обеспечивалось большей частью привлечением свободных денежных средств населения. Собственные средства – брутто в анализируемом периоде увеличились на 8.1% в 2008 году по сравнению с 2006 годом. В основном за счет возрастания уставного фонда. В 2008г. по сравнению с 2006г., эмиссионная деятельность банка возросла в 3,620 раза, увеличив свою долю в общей сумме пассивов с 3,13% до 14,46%. Также наблюдается рост краткосрочных и среднесрочных депозитов и кредитов 3,92%; 3,96%; 5,10%. В анализируемом периоде прибыль постоянно возрастает.

На рисунке 2.2. представлена динамика изменения соотношения привлеченных средств физических и юридических лиц; как видим, доля средств юридических лиц практически не росла на протяжении 2006-2008 годов.

Рис.2.2. Соотношение собственных и привлеченных средств

Как видим на рисунке, в анализируемом периоде привлеченные средства стремительно растут, это в первую очередь зависит от краткосрочных и среднесрочных депозитов и кредитов. Средства до востребования занимают значительную часть привлеченных ресурсов – 61,06%, 39,10% и 41,49%, но их доля на протяжении трех лет постепенно уменьшалась.

Значительный рост среднедневных остатков на счетах юридических лиц и индивидуальных предпринимателей в иностранной валюте произошел за счет увеличения внешнеторгового оборота и привлечения новых экспортеров и импортеров. В целом ресурсная база банка достаточно устойчивая и дешевая, доля средств физических лиц является оптимальной для такого банка Сбербанк, который в первую очередь ориентирован на работу с населением.

Анализ общей структуры пассивов банка проводится путем сопоставления расчетных показателей с их рекомендуемыми значениями. При оценке соотношения собственных и привлеченных средств банка необходимо учитывать, что это соотношение должно быть больше единицы.

СС/ПС2006=216557/6171200=0,035

СС/ПС2007=1511966/9027301=0,167

СС/ПС2008=1437249/11075816=0,130

Соотношение собственных средств к привлеченным в анализируемом периоде <1.Это означает, что банк проводит активные операции в основном за счет привлеченных средств, что увеличивает риск не возврата средств вкладчиков.

Собственные средства необходимо анализировать по составу и в динамике, а также по структуре, оценивая изменение их составных частей: уставного и добавочного капитала, фондов и резервов, нераспределенной прибыли. При этом анализ следует проводить не только по общему объему собственных средств (собственные средства-брутто), но и собственных средств-нетто

![]() ,

,

где ![]() - собственные средства-нетто, руб.

- собственные средства-нетто, руб.

![]() - собственные средства-брутто, руб.

- собственные средства-брутто, руб.

![]() - активы иммобилизованные, руб.

- активы иммобилизованные, руб.

![]() - доходы будущих периодов, руб.

- доходы будущих периодов, руб.

![]() - портфельные инвестиции на долгосрочной основе, при условии их низкой доходности, руб.

- портфельные инвестиции на долгосрочной основе, при условии их низкой доходности, руб.

Расчет собственных средств-нетто:

ССнетто/2006= 216557 – 186252 – 88819 = 58514 руб.

ССнетто/2007= 1511966 – 343644 – 1640380 = 472058 руб.

ССнетто/2008= 1437249 – 382966 – 958616 = 95667 руб.

Из анализа активных и пассивных операций банка видно, что на протяжении трех лет доля активов, приносящих доход постепенно увеличивалась, это является положительной тенденцией и свидетельствует об улучшении управления активами банка. Кредитная политика отделения направлена на удовлетворение потребности населения, предприятий и организаций в заемных средствах

Соотношение собственных средств к привлеченным в анализируемом периоде <1.Это означает, что банк проводит активные операции в основном за счет привлеченных средств, что увеличивает риск невозвратности средств вкладчиков.

Похожие работы

... два понятия - ликвидность баланса банка и платежеспособность последнего, что в последующем приводит к отождествлению методов и способов поддержания ликвидности и платежеспособности кредитных институтов. Если первое в большей степени дело самого банка и он самостоятельно выбирает в конкретных условиях те или иные способы поддержания своей ликвидности на уровне установленных норм, то второе, как ...

... быть и внутренними. Но, прежде всего, необходимо исчислить названные выше коэффициенты ликвидности, определить отклонение в их уровне и размер влияния на них различных факторов. 3. Оценка платежеспособности предприятия на основе изучения потоков денежных средств. Для оперативного внутреннего анализа текущей платежеспособности, ежедневного контроля за поступлением средств от продажи продукции, ...

... каучука" повлиял на показатели ликвидности, поэтому необходимо проводить работу с дебиторами, чтобы преобразовать дебиторскую задолженность в денежные средства. Проведя анализ ликвидности и платежеспособности предприятия ОАО "Казанский завод синтетического каучука" мы пришли к выводам, что на момент проведения анализа, баланс за три года предприятия является неликвидным, так как некоторые из ...

... банков, устанавливает им определенные ограничения, нормативы, как обязательные для исполнения, так и рекомендательные, которые регулируют- деятельность банков с целью обеспечения их надежности, ликвидности, платежеспособности. Национальный банк Республики Беларусь Правилами регулирования деятельности банков в области платежеспособности, ликвидности и крупных рисков определяет ликвидность как ...

0 комментариев