Навигация

Совершенствование методики анализа налогообложения. Пути её оптимизации

3. Совершенствование методики анализа налогообложения. Пути её оптимизации.

В качестве совершенствования путей оптимизации налогообложения можно рассматривать прогнозный анализ и разработку тактических и стратегических решений по оптимизации налогообложения.

Важным этапом системы управления экономикой является прогнозирование, так как любое управленческое решение по своей сути является реализацией результата прогноза. Прогнозирование – это предвидение, предсказание, основанное на определённых данных.

Одним из элементов методики прогнозирования хозяйственной деятельности предприятия, является прогнозирование валовых налоговых отчислений. Прогнозирование налогов способно стать заключением в предварительном расчёте обязательных платежей по результатам всей хозяйственной деятельности и по конкретным операциям с последующей оптимизацией.

Минимизация налоговых платежей не всегда отвечает стратегическим потребностям предприятия.

Прогнозирование – это интеграционный процесс рационализации хозяйственной деятельности с позиции соответствия действующему налоговому законодательству и стратегии развития предприятия.

Объектом прогнозирования является интегрированная в единую совокупность условно-постоянная величина налоговых баз предприятия.

К числу наиболее важных задач оптимального прогнозирования можно отнести:

1) мониторинг и практическую оценку влияния на показатели деятельности субъекта хозяйствования действующей системы налогов и сборов, а также порядка их взимания;

2) мониторинг и практическую оценку влияния на величину налоговой нагрузки конструктивно-методических материалов по отнесению затрат на издержки обращения и прибыль;

3) анализ фактического и ожидаемого изменения цен и тарифов;

4) состояние разработки и прохождения в законотворческих органах соответствующих законов и подзаконных актов, оценка возможности и сроков их введения в практику, т.е. оценка влияния изменений в налоговом законодательстве на финансовое состояние предприятия.

В этих целях могут быть использованы три основных метода прогнозирования:

1) детализированное моделирование;

2) применение фактической налоговой ставки;

3) определение эластичности налогов (способности налоговых отчислений реагировать на рост доходов).

Стремительное распространение современных информационных технологий позволяет сделать доступным и наглядным современные методы и подходы стратегического прогнозирования

Множество значений налоговых платежей представляет собой упорядоченные последовательности – временные ряды. При их прогнозе используются два подхода. При первом изучается прошлое поведение ряда и в предположение , что система не меняется во времени (не меняется законодательство, не меняется курс белорусского рубля), экстраполируется ряд на будущее без детального изучения самой системы.

Суть второго заключается в построении имитационной модели с изменениями параметров системы, выбирая из них оптимальные. Результатом реализации поставленной задачи должно быть создание имитационной модели для:

1) среднесрочного и долгосрочного прогноза налоговых платежей;

2) имитация ситуации изменения налогового законодательства.

Обычно временные ряды состоят из элементов:

1) тренда;

2) сезонных колебаний;

3) цикличных колебаний;

4) случайных колебаний.

Тренд – это общая направленность изменений определённых значений, взятых на протяжённом отрезке времени

Сезонные колебания – это колебания вокруг тренда, который возник на регулярной основе.

Циклические колебания возникают в период до одного года. Они часто присутствуют в финансовых данных в соответствии со стандартным циклом деловой активности, состоящего из резкого спада, роста, бурного роста.

Случайные колебания – это непредсказуемые колебания. Их анализ можно использовать для вычисления вероятности ошибок и оценки надёжности применяемых моделей прогнозирования.

| Годы | Условные обозначения | Прирост налогов и других платежей в бюджет в % к предыдущему году |

| 1 | 2 | 3 |

| 2004 | Н1 | Х1 |

| 2005 | Н2 | Х2 |

| 2006 | Н3 | Х3 |

| 2007 | Н4 | Х4 |

| 2008 | Н5 | Х5 |

Таблица 6. Исходные данные для отражения прироста налогов и других

обязательных платежей.

В соответствии с таблицей 6,

Н1 = (Н1 + Н2 +Н3) / 3 = (Х1 + Х2 + Х3) / 3

Н2 = (Н2 + Н3 +Н4) / 3 = (Х2 + Х3 + Х4) / 3

Н3 = (Н3 + Н4 +Н5) / 3 = (Х3 + Х4 + Х5) / 3

Определим среднегодовое изменение прироста налогов и других обязательных платежей:

ΔН = (Нn – Н1) / (n – 1),

где

Нn – последний показатель в ряду выровненных средних, %; Н1 – первый показатель в ряду выровненных средних.

Средний темп роста налогов и сборов будет равен:

Тр = n-1√(Нn / Но) × 100

где

n – число членов ряда; Нn- начисленные налоги и сборы за последний год периода; Но - начисленные обязательные платежи за первый год периода. Такой метод прогнозирования платежей не всегда можно применить на практике. Это связано с тем, что в республике одним из основных направлений налоговой политики является снижение налоговой нагрузки. При таких условиях показатели темпа роста налогов будут несколько искажены.

Заключение.

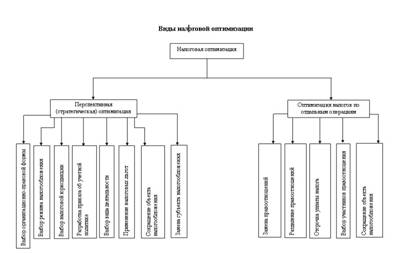

Оптимизация налогообложения - главная задача финансового менеджмента, это выбор наилучшего пути управления финансовыми ресурсами предприятия. Оптимизация налогообложения - процесс, связанный с достижением определенных пропорций всех финансовых аспектов сделки или проекта. Существует распространенное мнение, что оптимизация проводится только с целью максимального законного снижения налогов. В этом случае ее часто называют налоговой минимизацией. Оптимизация налогообложения - это более крупная задача, стоящая перед финансовым менеджментом (финансовым управлением предприятием) чем минимизация налогов. Оптимизация налогообложения намного шире: помимо минимизации, ее инструментами являются отсрочка уплаты налогов, уменьшение суммы выплачиваемых в бюджет «живых» средств и другие. Все они выгодны с точки зрения финансового менеджмента: денежные средства остаются в распоряжении предприятия и дают прибыль, не уменьшается сумма оборотных средств (а это особенно актуально, когда их не хватает), что также содействует увеличению прибыли, и т. п.

Литература.

1. Балабанов И.Т. Финансовый анализ планирования хозяйственного субъекта. – М.: финансы и статистика, 2002.

2. Бугаев А.В. Налоговое планирование деятельности субъектив хозяйствования или Как минимизировать налогообложение в Республике Беларусь. – Мн.: Регистр, 2006. – 156 с.

3. Бусыгин Ю.Н. Финансовый анализ и диагностика экономического потенциала предприятия. – Мн.: Издательство МИУ, 2004. – 70 с.

4. Гюрджан В.А., Масинкевич Н.А., Шевцова В.В. Налоги в Республике Беларусь. – Мн.: ПЧУП, Светоч, 2002. – 256 с.

5. Ковалёв В.В. Финансовый анализ. – М.: Финансы и статистика, 2001.

6. Кочетков А.И. Анализ налоговых ошибок. – М.: Дело и сервис, 2000.

7. Кравченко Л.И. Анализ хозяйственной деятельности в торговле. – М.: Новое знание, 2004.

8. Крейнина М.Н. Финансовое состояние предприятия. – М.: ДИС, 1997.

9. Любушин Н.П. Анализ финансово-экономической деятельности предприятия. – М.: Юнити-Дана, 2001.

10. Макарьева В.И. Анализ финансово-хозяйственной деятельности организации. – М.: Финансы и статистика, 2004.

11. Пищик Т.В. Методики и организация учёта и анализа налогов и других обязательных платежей на торговых предприятиях: проблемы и перспективы развития. – Мн.: БГЭУ, 2005. – 21 с.

12. Савицкая Г.В. Анализ эффективности деятельности предприятия. – М.: Новое знание, 2004.

13. Сушкевич А.Н. Учётная политика организации. Налоговый и бухгалтерский учёт. – Мн.: Промышленно-торговое право, 2006. – 246 с.

14. Теория анализа хозяйственной деятельности под общей редакцией Кравченко Л.И. – Мн.: Новое знание, 2004.

|

Похожие работы

... в указанном законе. Если имущество учитывается на балансе лизингодателя, то он является плательщиком налога и не вправе использовать льготы по налогу на имущество предприятий. 2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ АМВРОСИЕВСКОГО УПРАВЛЕНИЯ ПО ГАЗОСНАБЖЕНИЮ И ГАЗИФИКАЦИИ 2.1Общая организационная характеристика Амвросиевского управления по газоснабжению и газификации ...

... ещё существует Заключение Цель выпускной квалификационной работы достигнута путём реализации поставленных задач. В результате проведённого исследования по теме: "Оптимизация налогообложения предприятий малого бизнеса" можно сделать ряд выводов. 1. Оптимизация налоговых платежей это процесс, связанный с достижением определенных пропорций всех финансовых аспектов сделки или проекта. ...

... например, передачи имущества, оплаты товара и т.д.). Классификация налоговой оптимизации по различным основаниям представлена на рис 2.1. Рис. 2.1 Методы оптимизации налогов Самые популярные методы оптимизации налогообложения: 1. Метод замены налогового субъекта основывается на использовании в целях налоговой оптимизации такой организационно-правовой формы ведения бизнеса, в отношении ...

... периода. По окончании налогового периода налогоплательщики обязаны представлять налоговую декларацию по налогу в срок не позднее 30 марта следующего года. 3. Налоговое планирование на торговых предприятиях и оптимизация налогообложения Сущность налогового планирования заключается в признании за каждым налогоплательщиком права применять все допустимые законом средства, приемы и способы для ...

0 комментариев