Навигация

Посредничество в вексельном обращении

8. Посредничество в вексельном обращении.

Между векселедержателем и должником по векселю (векселедателем, индоссантами, авалистами) может существовать посредник (юридическое или физическое лицо). Посредник может акцептовать или оплатить вексель за кого-либо из обязанных по тратте. Им может быть любое лицо, даже плательщик, но не акцептант.

Посредник акцептует вексель, когда у векселедержателя возникает право досрочного требования по векселю, т. е. когда имел место частичный или полный отказ в акцепте (по этой причине акцептант не может быть посредником); в случае несостоятельности плательщика; прекращения им платежей; безрезультатного обращения взыскания на его имущество. Векселедержатель не может предъявлять иски к должникам по векселю в случае его неакцепта или неплатежа до тех пор, пока он не обратился к посреднику. Иск к должникам по векселю предъявляется в том случае, если посредник отказался выполнить указанные действия, и этот отказ был опротестован.

Посредник, акцептуя вексель, ставит на нем свою подпись с указанием того, за кого он это сделал. Если такое указание отсутствует, то акцепт считается сделанным за векселедателя.

Платеж в порядке посредничества может иметь место во всех случаях, когда либо при наступлении срока платежа, либо до наступления срока платежа у векселедержателя возникло право на регресс, т. е. должник не выполнил своих обязательств.

Посредник, оплачивая вексель, должен покрыть всю его сумму. Крайний срок платежа определяется следующим днем после последнего дня, предоставленного для совершения протеста в неплатеже. Последний день платежа является и последним днем опротестования векселя в случае его неоплаты посредником.

Если этот срок просрочен, то векселедержатель теряет свои права по векселю.

При совершении платежа по векселю посредник ставит на нем отметку с указанием, за кого он это сделал (при отсутствии отметки платеж считается сделанным за векселедателя), и забирает вексель. Он имеет право требовать уплаченную сумму с того, за кого он сделал платеж, или обязанных перед ним по векселю лиц, но не может его передавать по индоссаменту.

Индоссанты, следующие за лицом, за которое был совершен платеж, освобождаются от ответственности, и, если поступило несколько предложений об оплате посредниками векселя, то предпочтение отдается тому, кто освобождает от ответственности большее количество лиц.

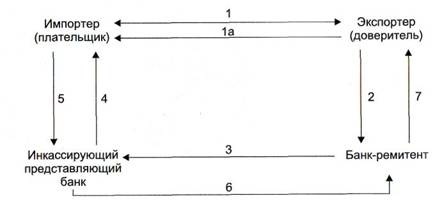

9. Инкассирование векселей.

Инкассирование векселей банками - это выполнение ими поручений векселедержателей по получению платежей по векселям при наступлении срока. Векселя, передаваемые для инкассирования, снабжаются векселедержателем предпоручительной надписью на имя данного банка (инкассовым индоссаментом) “Платите приказу банка для взыскания” или “Платите приказу банка”, “Валюта на инкассо”. Приняв вексель на инкассо, банк обязан своевременно переслать его в учреждение банка по месту платежа и поставить в известность плательщика повесткой о поступлении документов на инкассо. Таким образом, при инкассировании векселей банки берут на себя ответственность лишь по предъявлении векселей в срок плательщику и получении причитающихся по нему платежей. Если платеж поступает, вексель возвращается должнику. В случае неполучения платежа по векселям банк обязан предъявить их к протесту от имени доверителя, если последним не будет дано иного распоряжения.

Неоплаченные векселя с протестом в неплатеже банк возвращает клиенту, сообщая ему об исполнения поручения. За все последствия, возникшие вследствие упущения протеста, ответственность возлагается на банк.

Неоплаченные векселя должны храниться в банке до востребования их клиентом. Банки сами устанавливают предельные сроки хранения документов, по истечении которых снимают с себя ответственность за их дальнейшее хранение. За выполнение поручения по инкассированию векселей банк взимает с клиента все расходы по отсылке и присылке и получению платежа, по протесту векселя в случае его неоплаты, а также комиссионное вознаграждение за услуги в виде процента с полученной банком суммы.

Как видно из вышеизложенного, роль банка при инкассировании векселей сводится к точному исполнению инструкций клиента. Прямые риски банков при этих операциях минимальны. Вместе с тем с их помощью банки могут сосредоточивать на своих счетах значительные средства, получая их в бесплатное распоряжение. Инкассовые операции приносят банкам стабильный доход в виде комиссионных, и банки, как правило, заинтересованы в их расширении.

Операции по инкассированию векселей удобны для клиентов банка, поскольку обеспечивают надежное и оперативное выполнение его поручений по взысканию платежей. Кроме того, клиенты освобождаются от необходимости следить за сроками предъявления векселей к оплате, что сопряжено для них с определенными затратами.

10. Домициляция векселей.

Домициляцией называется назначение плательщиком по векселю какого-либо третьего лица, а векселя, по которым назначен плательщик - домицилированным. Как правило, плательщиком по векселю назначается банк. Внешним признаком домицилированного векселя служат слова “платеж в банке”, помещенные под подписью должника. Выступая в качестве домицилянта, банк по поручению векселедержателей или трассантов производит платежи по векселям в установленный срок. В отличие от инкассовой операции, банк в этом случае является не получателем платежа, а плательщиком. Как домицилянт банк не несет никакого риска, поскольку оплачивает вексель только в том случае, если на счете должника по данному векселю есть необходимая сумма. В противном случае он отказывает в платеже, и вексель протестуется обычным порядком.

Похожие работы

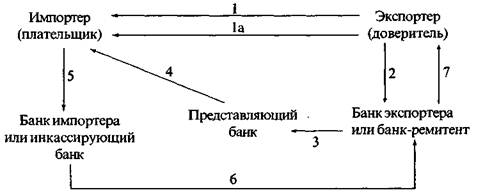

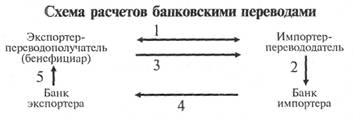

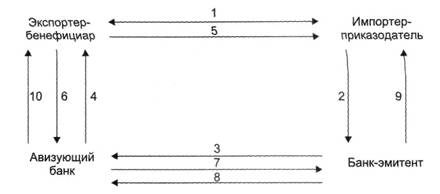

... со структурой и сроками платежей, а также проводят политику диверсификации своих валютных резервов. В соответствии со сложившейся практикой в настоящее время применяются следующие основные формы международных расчетов: документарный аккредитив, инкассо, банковский перевод, открытый счет, аванс. Кроме того, осуществляются расчеты с использованием векселей и чеков. С международными расчетами тесно ...

... гг.); Европейский валютный институт (1994-1998 гг.); Европейский центральный банк (с 1 июля 1998г.) Эволюция мировой валютной системы определяется развитием и потребностями национальной и мировой экономики, изменениями в расстановке сил в мире. 2. ФОРМЫ МЕЖДУНАРОДНЫХ РАСЧЕТОВ В соответствии со сложившейся практикой в настоящее время применяются следующие основные формы международных ...

... бухгалтерского учета Кредитные организации, получив лицензию на совершение операций в иностранной валюте, становится уполномоченным банком и может совершать расчеты по экспорту и импорту товаров на международном уровне. Для учетов расчетов в иностранной валюте открываются счета (Приложение 5) 30109 "Корреспондентские счета кредитных организаций-корреспондентов" - П 30110 "Корреспондентские ...

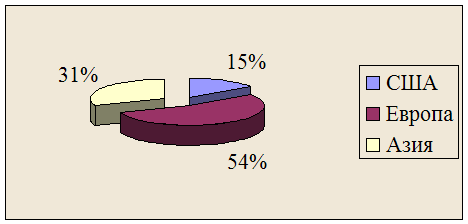

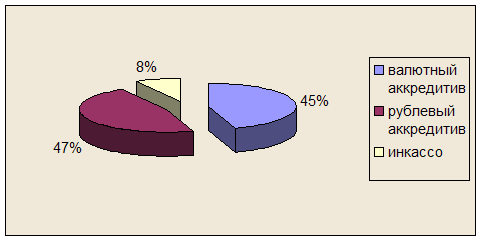

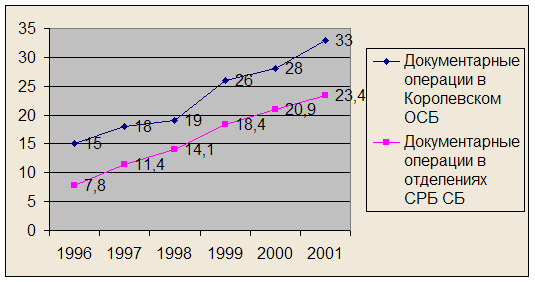

... , каждый из которых оплачивает банковские комиссии на территории своей страны. Российским организациям, проводящим расчеты по аккредитиву, целесообразно по возможности добиваться отнесения всех банковских расходов за счет иностранных клиентов. 2. Анализ использования документарных операций на примере Королевского ОСБ №2570 Среднерусского банка Сбербанка Российской Федерации 2.1. Краткая ...

0 комментариев