Навигация

Основные действия банков по предотвращению появления сомнительного кредита

3.4.3. Основные действия банков по предотвращению появления сомнительного кредита

Случается, что тщательный анализ текущей финансовой отчетности в сопоставлении с прошлыми отчетами выявляют такие тревожные сигналы, как резкое увеличение дебиторской задолженности, снижение коэффициентов ликвидности, падение объема продаж, убытки от операционной деятельности и т.д. Плохими симптомами являются непредоставление в срок запрошенной банком информации или финансовых отчетов, уклонение руководителей фирмы от телефонных и личных контактов с банком, увлечение клиента созданием новых предприятий или скупкой недвижимости, накопление спекулятивных запасов, потеря важных клиентов и т.д. Много могут сказать кредитному отделу поведение деловых партнеров заемщика (запросы о его кредитоспособности поставщиков, аннулирование страховки страховой компанией) или сообщения других отделов банка (например, появление сальдо на счетах клиента в данном банке).

Если банк обнаружил неблагополучный кредит, чреватый неплатежом, он должен действовать незамедлительно.

В такой ситуации с каждым заемщиком банк разбирается индивидуально.

При необходимости банк может ужесточить режим кредитования. Здесь возможно:

- увеличение процентной ставки (такую возможность необходимо включить в кредитный договор);

- прекращение выдачи кредита, если она выдана не полностью;

- требование досрочного погашения кредита.

Однако, наилучшим выходом является обсуждение дел с заемщиком и разработка программы преодоления кризисной ситуации. Такой вариант более предпочтителен, чет объявление заемщика банкротом. Если удастся убедить клиента, что положение можно исправить, банк может предложить продать активы, сократить персонал, снизить накладные расходы, изменить маркетинговую стратегию, сменить руководство компании и т.д.

Формами ответственности за нарушение кредитного договора является неустойка и возмещение убытков. Поскольку законодательство не содержит норм, которые устанавливали бы неустойку за указанные нарушения, то она носит исключительно договорный характер. За нарушение сроков возврата полученного кредита клиент, как правило, обязан уплатить банку повышенные проценты.

4. ВОПРОСЫ, КОТОРЫЕ НЕОБХОДИМО РАЗРЕШИТЬ ДЛЯ УМЕНЬШЕНИЯ КРЕДИТНЫХ РИСКОВ

По моему мнению существует ряд вопросов, постановка которых в целом по стране сможет помочь решению проблемы кредитных рисков.

В нашей стране отсутствует пока отлаженная система сбора информации о кредитоспособности клиентов, а также сведений о полученных и не погашенных ими кредитах.

Например, во Франции создана Центральная служба рисков, которая занимается указанной деятельностью. Всякий банк, желающий получить информацию о клиенте, перед тем как выдать или увеличить ему сумму кредита, вправе обратиться за услугами к этой службе. Банк, получающий такую информацию, не уведомляется о том, какой банк уже выдал кредит, и тем более, на каких условиях заключен кредитный договор. Он может осведомиться только о том, какова его общая сумма.

Работа по созданию в нашей стране системы сбора информации о клиентах - потенциальных заемщиках еще только начинается.

Американские корпорации (в частности “Дан и Брэдстрит”) рассчитывают выйти на российский рынок и предложить российским коммерческим банкам следующий набор услуг:

- бизнес-справка на отдельную компанию с ее рейтингом на базе оценки финансового положения, практики оплаты счетов, соблюдения прочих этических норм бизнеса, анализа арбитражных дел с ее участием и т.д.;

- маркетинговые исследования в региональном и отраслевом разрезах;

- страновые справочники с полным обзором экономической ситуации, таможенного, валютного регулирования, условий платежа и арбитража;

- отраслевые, региональные и специальные справочники.

Предполагается, что коммерческие банки России, желающие получить информацию о своих клиентах, смогут через соответствующую телекоммуникационную сеть напрямую выходить на базу данных этой корпорации и буквально в считанные секунды получать интересующие их сведения о финансовом состоянии потенциального заемщика.

Проблема заключается в том, что предприятия и организации-клиенты коммерческих банков не желают предоставлять информацию о самих себе, что серьезно затрудняет сбор нужных сведений. На Западе отказ от предоставления подобной информации является важным показателем, характеризующим данную компанию с отрицательной стороны.

Итак, пока в России отсутствует всеобщая информационная сеть по всем предприятиям (потенциальным заемщикам) и пока предприятия будут бояться предоставлять в такую сеть информации о себе, кредитные риски в России будут еще очень высокие. Необходим комплексный подход к решению указанных выше задач с привлечением законодательных органов с целью создания цивилизованного рынка и снижения криминогенной обстановки в России.

5. ЗАКЛЮЧЕНИЕ

В заключении хотелось бы еще раз подчеркнуть большое практическое значение темы данной дипломной работы.

Огромные неплатежи в стране, в настоящее время, связаны с недооценкой моментов кредитных рисков, с нецивилизованным подходом банков в начале развития рыночных отношений к своей кредитной политике.

При рассмотрении экономического положения потенциального заемщика важны буквально все моменты, иначе банк может понести огромные потери. Кредитным отделам банка необходимо постоянно учитывать, анализировать зарубежный и все возрастающий российский опыт.

Поэтому применяемый мною в повседневной работе табличный способ оценки ТЭО и финансового положения предприятия, представленные в данной работе, может быть рассмотрен и взят на вооружение кредитными инспекторами банков.

6. Литература:

1. Приказ Министерства Финансов РФ от 28.07.94 г. № 100 “Об утверждении положения по бухгалтерскому учету “Учетная политика предприятия”;

2. Закон Российской Федерации “О Залоге” от 29 мая 1992 г. №2872-1;

3. Гражданский кодекс РФ;

4. Банковский портфель-1, Москва “Соминтэк” 1994 г.;

5. Банковский портфель-2, Москва “Соминтэк” 1994 г.;

6. Банковский портфель-3, Москва “Соминтэк” 1995 г.;

7. Банковское дело. Справочное пособие под редакцией Ю.А.Бабичевой, 1994 г.;

8. Банковское право, Л.Г. Ефимова, издательство “Бек”, Москва, 1994 г.;

9. Современный коммерческий банк. В.М.Усоскин, Москва, ИПЦ “Вазар-Ферро” 1994 г.;

10. Учетная политика и кредитный анализ предприятия. Ю.С.Масленченков, В.А.Команов, Банковский журнал, № 4-1995 г.;

11. Финансово-кредитный словарь, Москва, “Финансы и статистика”, 1994г., термины: кредит и кредитные р

Похожие работы

... состоянием заемщика, его способностью (и готовностью) погасить кредит. Выполнение всех этих условий гарантирует успешное проведение важнейшей банковской операции - предоставление кредитов. Управление кредитным риском - это и процесс и сложная система. Процесс начинается с определения рынков кредитования, которые часто называются « целевыми рынками». Он продолжается в форме последовательности ...

... рост (с 0,2 до 0,3%), сохраняется на достаточно низком уровне. ГЛАВА 3. СОВЕРШЕНСТВОВАНИЕ УПРАВЛЕНИЯ КРЕДИТНЫМ РИСКОМ В СБЕРЕГАТЕЛЬНОМ БАНКЕ РФ 3.1 Обеспечение возврата банковских ссуд Банковское законодательство Российской Федерации предусматривает, что выдача кредита коммерческими банками должна производиться под различные формы обеспечения кредита, которые выступают в качестве вторичных ...

... риска за год с 6,1-4,3 % просроченный ссудной задолженности в объеме кредитного портфеля наконец удельный вес снизился на 90%. Заключение Проведенное исследование на тему «Совершенствование управления кредитными рисками коммерческого банка» позволяет сделать следующие выводы. Кредит играет специфическую роль в экономике: он не только обеспечивает непрерывность производство, но и ускоряет ...

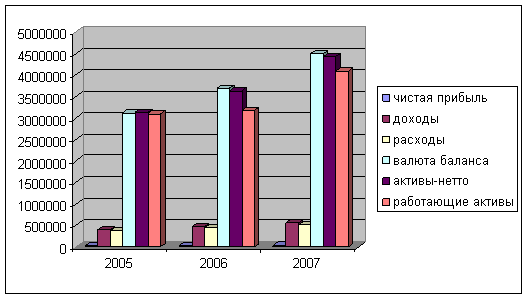

... отдельных показателей и весовые коэффициенты групп показателей должны периодически корректироваться экспертами. Только в этом случае возможна правильная оценка кредитоспособности заемщика и индивидуального кредитного риска банка. 2 УПРАВЛЕНИЕ КРЕДИТНЫМ РИСКОМ (НА ПРИМЕРЕ БАНКА “СЕВЕРНАЯ КАЗНА” ОАО) 2.1 Общая характеристика Банка “Северная казна” ОАО Банк «Северная казна» ОАО основан 09 ...

0 комментариев