Наиболее распространенный инструмент государственного регулирования внешней торговли, действующий через механизм ценообразования, - это таможенный тариф.

Основными функциями таможенного тарифа являются протекционистская и фискальная функции.

Протекционистская функция связана с защитой национальных товаропроизводителей. Взимание таможенных пошлин с импортных товаров увеличивает стоимость последних при их реализации на внутреннем рынке страны-импортера и тем самым повышает конкурентоспособность аналогичных товаров, производимых национальной промышленностью и сельским хозяйством.

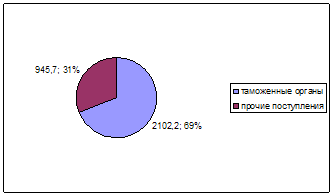

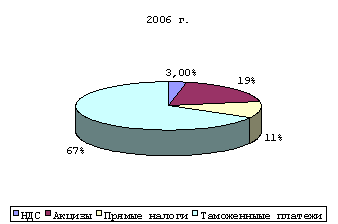

Фискальная функция таможенного тарифа обеспечивает поступление средств за счет взимания таможенных пошлин в доходную часть бюджета страны.

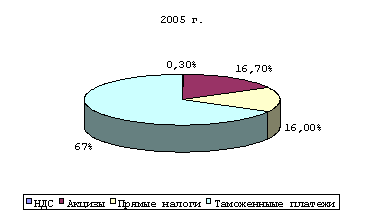

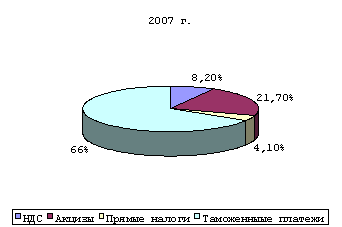

Таможенные платежи являются важной составляющей доходной части (порядка 25-30%) Федерального бюджета Российской Федерации.

При перемещении через таможенную границу Российской Федерации и в других случаях, установленных законодательством Российской Федерации, уплачиваются следующие таможенные платежи:

Таможенная пошлина.

Налог на добавленную стоимость.

Акцизы.

Сборы на выдачу лицензий таможенными органами и возобновление действия лицензий.

Сборы за выдачу квалификационного аттестата специалиста по таможенному оформлению и возобновление действия аттестата.

Таможенные сборы за таможенное оформление.

Таможенные сборы за хранение товаров.

Таможенные сборы за таможенное сопровождение товаров.

Плата за информирование и консультирование.

Плата за принятие предварительного решения.

Плата за участие в таможенных аукционах.

Таможенные платежи, взимаемые но единым ставкам.

Сбор за включение банков и иных кредитных учреждений в реестр ГТК России.

Другие налоги, взимание которых возложено на таможенные органы.

До помещения товаров и транспортных средств, ввозимых на таможенную территорию Российской Федерации, под определенный таможенный режим либо помещения их на склад временного хранения в соответствии с установленным порядком ответственность за уплату таможенных платежей несет перевозчик (таможенный перевозчик).

Ответственность за уплату таможенных платежей в отношении товаров и транспортных средств, хранящихся на складе временного хранения, несет владелец такого склада.

При производстве таможенного оформления товаров и транспортных средств ответственность за уплату таможенных платежей несет декларант.

В случае, если лицо, перемещающее товары и транспортные средства, не является декларантом, такое лицо несет солидарную ответственность с декларантом за уплату таможенных платежей.

Таможенные платежи уплачиваются таможенному органу, производящему таможенное оформление товаров.

По желанию плательщика таможенные налоги могут уплачиваться как в валюте Российской Федерации, так и в иностранных валютах.

Пересчет иностранной валюты в валюту Российской Федерации при уплате таможенных пошлин, налогов, относящихся к товарам, и таможенных сборов за таможенное оформление производится по курсу Центрального банка Российской Федерации, действующему надень принятия таможенной декларации таможенным органом.

При безналичном порядке перечисления таможенных платежей подтверждением о произведенном платеже является экземпляр платежного документа с отметкой банка об исполнении, подтверждающей произведенный платеж, и выписка банка из лицевого счета организации с отражением произведенного платежа, заверенная подписью первого лица организации, ее главного бухгалтера и мастичной печатью организации для банковских и финансовых документов.

Наряду с таможенными пошлинами взимаются таможенные сборы за таможенное оформление.

Таможенные сборы за таможенное оформлениеТаможенные сборы за таможенное оформление взимаются в валюте Российской Федерации в размере 0,1% таможенной стоимости товаров и транспортных средств, а за таможенное оформление товаров (исключая товары, ввозимые не для коммерческих целей) - дополнительно сбор в иностранной валюте в размере 0,05% таможенной стоимости товаров и транспортных средств.

За таможенное оформление товаров и транспортных средств вне определенных для этого мест и вне времени работы таможенных органов таможенные сборы за таможенное оформление взимаются в двойном размере.

Таможенные сборы за таможенное оформление товаров при помещении их под следующие таможенные режимы: выпуск для свободного обращения, реимпорт, магазин беспошлинной торговли, таможенный склад, переработка на таможенной территории, переработка под таможенным контролем, временный ввоз/вывоз, переработка вне таможенной территории, экспорт, реэкспорт, уничтожение - взимаются в валюте Российской Федерации в размере 0,1% таможенной стоимости товаров и дополнительно в иностранной валюте в размере 0,05% таможенной стоимости товаров.

При помещении товаров и транспортных средств, перемещаемых в качестве товара, под таможенный режим транзита таможенные сборы за таможенное оформление взимаются в валюте Российской Федерации в размере 0,1% таможенной стоимости товаров и транспортных средств.

Обязательным взносом, взимаемым таможенными органами при ввозе товара на таможенную территорию Российской Федерации и при вывозе товара с этой территории, является таможенная пошлина, выступающая как неотъемлемое условие такого ввоза или вывоза.

Применяются следующие виды ставок пошлин:

адвалорные, начисляемые в процентах к таможенной стоимости облагаемых товаров;

специфические, начисляемые в установленном размере за единицу облагаемых товаров;

комбинированные, сочетающие оба названных вида таможенного обложения.

Ставки ввозных таможенных пошлин дифференцированы в зависимости от страны происхождения товаров.

В отношении товаров, происходящих из государств, которым в торгово-политическом отношении Российская Федерация предоставляет режим наиболее благоприятствуемой нации, применяются ставки ввозных таможенных пошлин, установленные Правительством Российской Федерации.

В отношении товаров, происходящих из государств, которым в торгово-политических отношениях Российская Федерация не предоставляет режим наиболее благоприятствуемой нации, либо страна происхождения которых не установлена, ставки ввозных таможенных пошлин, установленные Правительством Российской Федерации, увеличиваются вдвое, за исключением случаев предоставления Российской Федерацией тарифных льгот (преференций).

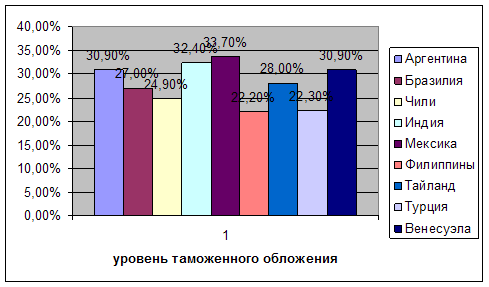

В отношении товаров, происходящих из развивающихся стран-пользователей национальной системой преференций Российской Федерации, применяются ставки ввозных таможенных пошлин, уменьшенные в два раза.

В отношении товаров, происходящих из наименее развитых стран-пользователей национальной системой преференций Российской Федерации, ввозные таможенные пошлины не применяются.

В отношении товаров, ввозимых на территорию Российской Федерации из наименее развитых и развивающихся стран, которым Россия предоставляет тарифные преференции, для определения и подтверждения страны их происхождения применяются положения "Соглашения об унифицированных правилах, определяющих происхождение товаров развивающихся стран при предоставлении тарифных преференций в рамках Общей системы преференций" 1980 г.

В соответствии с этими правилами товар считается происходящим из страны, на которую распространяется тарифный преференциальный режим, в следующих случаях:

если он полностью произведен в данной стране;

когда он произведен в данной стране с использованием сырьевых материалов, полуфабрикатов или готовых изделий, происходящих из другой страны или неизвестного происхождения, при условии, что такие товары подверглись в стране экспортера достаточной обработке или переработке. При предоставлении тарифных преференций помимо так называемого производственного признака обязательно должны быть соблюдены условия непосредственной закупки и прямой отгрузки.

Товар рассматривается как непосредственно закупленный, если импортер закупил его у фирмы, зарегистрированной в развивающейся стране, на которую распространяется тарифный преференциальный режим.

Условие прямой отгрузки означает, что товары подлежат прямой отгрузке в Российскую Федерацию. Правилам прямой отгрузки отвечают также товары, транспортируемые через территорию одной или нескольких стран вследствие географических, транспортных, технических или экономических причин и при временном складировании их на территории этих стран с условием, что товары все время находятся под тамоИИным контролем стран транзита.

Еще одним обязательным условием, необходимым для признания происхождения товаров из развивающихся стран, является документальное свидетельство в виде декларации-сертификата о происхождении товара по форме "А", принятой в рамках Общей системы преференций.

Сертификат представляется вместе с другими товаросопроводительными документами, но не позднее чем через год после поставки товара.

В случае невыполнения хотя бы одного из указанных условий таможенная пошлина начисляется по максимальным ставкам, если не будет достоверно установлено, что страна, из которой товар происходит, входит в перечень стран, в торгово-политических отношениях с которыми Российская Федерация применяет режим наиболее благоприятствуемой нации.

Исчисление ввозной таможенной пошлины в отношении товаров, облагаемых ею по ставкам в евро за единицу товара, производится по формуле:

Пим = Вт*Сим1*Кэ/Квк

где ПШ1 - размер ввозной таможенной пошлины; Вт - количество товара; СИМ - ставка ввозной таможенной пошлины в евро за единицу товара; Кэ - курс евро, установленный Центральным банком Российской Федерации на дату принятия таможенной декларации; Квк - курс валюты, в которой указана таможенная стоимость товара, установленный Центральным банком Российской Федерации на дату принятия таможенной декларации.

В отношении товаров, облагаемых ввозной таможенной пошлиной по ставкам в процентах к таможенной стоимости товара, основой для исчисления является таможенная стоимость товара.

Исчисление ввозной таможенной пошлины в отношении товаров, облагаемых ввозной таможенной пошлиной по ставкам в процентах к таможенной стоимости товара, производится по формуле:

Пим2 = Ст*Сим2

где Пим - размер ввозной таможенной пошлины; Ст - таможенная стоимость товара; СИМ - ставка ввозной таможенной пошлины, установленная в процентах к таможенной стоимости товара.

Исчисление ввозной таможенной пошлины в соотношении товаров, облагаемых ввозной таможенной пошлиной по комбинированным ставкам, производится в три этапа.

Сначала исчисляется размер ввозной таможенной пошлины по ставке в евро за единицу товара, затем исчисляется размер ввозной таможенной пошлины по ставке в процентах к таможенной стоимости. Для определения таможенной пошлины, подлежащей уплате, используется наибольшая величина.

Исчисление вывозной таможенной пошлины производится в той же валюте/в которой заявлена таможенная стоимость товара.

В отношении товаров, облагаемых вывозной таможенной пошлиной по ставкам в евро за единицу товара, основой для исчисления является количество товара.

Исчисление вывозной таможенной пошлины в отношении товаров, облагаемых вывозной таможенной пошлиной по ставкам евро за единицу товара, производится по формуле:

Пэп1 = Вт*Сэп1*Кэ/Квк

где Пэт - размер вывозной таможенной пошлины; Вг - количество товара; Сэт - ставка вывозной таможенной пошлины в евро за единицу товара; Кэ - курс евро, установленный Центральным банком Российской Федерации на дату принятия таможенной декларации; Квк - курс валюты, в которой указана таможенная стоимость товара, установленный Центральным банком Российской Федерации на дату принятия таможенной декларации.

В отношении товаров, облагаемых вывозной таможенной пошлиной по ставкам в процентах к таможенной стоимости товара, основой для исчисления является таможенная стоимость товара.

Исчисление вывозной таможенной пошлины в отношении товаров, облагаемых вывозной таможенной пошлиной по ставкам в процентах к таможенной стоимости товара, производится по формуле:

Пэп2 = СТ хСЭп2,

где ПЭП2 - размер вывозной таможенной пошлины; Ст - таможенная стоимость товара; Сэ/П - ставка вывозной таможенной пошлины, установленная в процентах к таможенной стоимости товара.

Товары, ввозимые на территорию Российской Федерации, подлежат также обложению акцизами в соответствии с Законом Российской Федерации "Об акцизах".

Номенклатура товаров, облагаемых акцизами при их ввозе на таможенную территорию Российской Федерации, ставки акцизов устанавливаются Правительством Российской Федерации.

Ставки акцизов устанавливаются в процентах к таможенной стоимости облагаемых товаров, либо в евро за единицу товара, либо могут устанавливаться комбинированные ставки, сочетающие в себе оба названных вида таможенного обложения.

Исчисление акцизов, подлежащих уплате при ввозе на таможенную территорию Российской Федерации подакцизных товаров, производится в той же валюте, в которой заявлена таможенная стоимость товара.

В отношении товаров, облагаемых акцизами по ставкам в евро за единицу товара, основой для исчисления является количество товара.

Исчисление акциза в отношении товаров, облагаемых акцизами по ставкам в евро за единицу товара, производится по формуле:

Acl=BT*а1*Kэ/KBK,

где Ас1 - размер акциза; ВТ - количество товара; а1 - ставка акциза в евро за единицу товара; Кэ - курс евро, установленный Центральным банком Российской Федерации на дату принятия таможенной декларации; Квк - курс валюты, в которой указана таможенная стоимость товара, установленный Центральным банком Российской Федерации на дату принятия таможенной декларации.

В отношении товаров, облагаемых акцизами по ставкам в процентах к таможенной стоимости товара, основой для исчисления является таможенная стоимость товара.

Исчисление акциза в отношении товаров, облагаемых акцизами по ставкам в процентах к таможенной стоимости товара, производится по формуле:

Ас2 = Ст*а2

Где Ас2 - размер акциза; Ст - таможенная стоимость товара; а2 - ставка акциза в процентах к таможенной стоимости товара.

Исчисление акциза в отношении товаров, облагаемых акцизами по комбинированным ставкам, производится в три этапа.

Сначала исчисляется размер акциза по ставке в евро за единицу товара, затем исчисляется размер акциза по ставке в процентах к таможенной стоимости. Для определения размера акциза, подлежащего уплате, используется наибольшая величина.

Товары, ввозимые на таможенную территорию Российской Федерации, подлежат также обложению налогом на добавленную стоимость в соответствии с Законом Российской Федерации "О налоге на добавленную стоимость".

Согласно Федеральному закону Российской Федерации от 25.04.95 № 63-ФЗ "О внесении изменений и дополнений в Закон Российской Федерации "О налоге на добавленную стоимость"", ставки налога на добавленную стоимость установлены в следующих размерах:

10% - по продовольственным товарам (за исключением подакцизных) и товарам для детей по перечням, утвержденным Правительством Российской Федерации;

20% - по остальным товарам (работам, услугам), включая подакцизные продовольственные товары.

В соответствии с действующим налоговым законодательством подлежат освобождению от уплаты налога на добавленную стоимость следующие товары, ввозимые на территорию Российской Федерации:

1. Товары, предназначенные для официального пользования иностранными дипломатическими и приравненными к ним представительствами, а также для личного пользования дипломатического, административного и технического персонала этих представительств, включая членов их семей, приезжающих вместе с ними.

2. Российская и иностранная валюта, банкноты, являющиеся законными средствами платежа (кроме используемых в целях нумизматики), а также ценные бумаги (акции, облигации, сертификаты, векселя и др.).

Товары, являющиеся гуманитарной помощью, в соответствии с порядком, определяемым Правительством Российской Федерации.

Оборудование и приборы, используемые для научно-исследовательских целей.

Технические средства, включая автомототранспорт, которые не могут быть использованы иначе как для профилактики инвалидности и реабилитации инвалидов, лекарственные средства, изделия медицинского назначения, протезно-ортопедические изделия и медицинская техника, а также сырье и комплектующие изделия для их производства.

Конфискованные, бесхозные ценности, а также ценности, перешедшие но праву наследования государству.

Технологическое оборудование, запасные части к нему.

Транспорт общественного пользования и запасные части к нему.

Специальные транспортные средства для нужд медицинской скорой помощи, пожарной охраны, органов внутренних дел, оснащенные соответствующим специальным оборудованием и закупаемые или получаемые организациями для собственных нужд.

Исчисление налога на добавленную стоимость производится в той же валюте, в которой заявлена таможенная стоимость товара.

Основной для исчисления налога на добавленную стоимость является таможенная стоимость товаров, к которой добавляется таможенная пошлина, а по подакцизным товарам также и сумма акциза.

Налог на добавленную стоимость в отношении товаров, облагаемых ввозными таможенными пошлинами и акцизами, исчисляется по следующей формуле:

Сндс = (Ст+Пим+Ас) *Н

где Сндс - размер налога на добавленную стоимость; СТ - таможенная стоимость ввозимого товара; Пим - размер ввозной таможенной пошлины; Ас - размер акциза; Н - ставка налога на добавленную стоимость в процентах.

Налог на добавленную стоимость в отношении товаров, облагаемых ввозными таможенными пошлинами и не облагаемых акцизами, исчисляется по формуле:

Сндс = (Ст+Пим) *Н,

где Сидс - размер налога на добавленную стоимость; Ст - таможенная стоимость ввозимого товара; Пим - размер ввозной таможенной пошлины; Н - ставка налога на добавленную стоимость в процентах.

Налог на добавленную стоимость в отношении товаров, не облагаемых ввозными таможенными пошлинами и акцизами, исчисляется по формуле:

Сндс = Ст*Н,

где Спдс - размер налога на добавленную стоимость; Ст - таможенная стоимость ввозимого товара; Н - ставка налога на добавленную стоимость в процентах.

Налог на добавленную стоимость в отношении товаров, не облагаемых ввозными таможенными пошлинами, но подлежащих обложению акцизами, исчисляется по формуле:

Сндс= (Ст+Ас) *Н,

где Сндс - размер налога на добавленную стоимость; Ст - таможенная стоимость ввозимого товара; Ас - размер акциза; Н - ставка налога на добавленную стоимость в процентах.

В исключительных случаях по решению таможенного органа плательщику может быть предоставлена отсрочка или рассрочка уплаты таможенных пошлин и налогов, относящихся к товарам.

Отсрочка или рассрочка уплаты таможенных платежей не может превышать двух месяцев со дня принятия таможенной декларации, если иное не установлено законодательством Российской Федерации.

При предоставлении рассрочки уплаты таможенных платежей отделом таможенного органа, предоставившего рассрочку, совместно с плательщиком составляется график уплаты таможенных платежей, в котором устанавливаются сроки их частичной уплаты (периодические платежи) и размеры при каждом погашении.

За предоставление таможенными органами отсрочки или рассрочки уплаты таможенных платежей взимаются проценты по ставкам, устанавливаемым Центральным банком Российской Федерации по предоставляемым этим банком кредитам.

Список используемой литературы

1. Маркетинг: підручник / А.Н. Романов, Ю.Ю. Корлюгов, С.А. Красильников і ін.; Під. Ред.А.Н. Романова. - М.: Банки і біржі. ЮНИТИ, 1995, 560 с.

2. Котлер Ф. Основи маркетингу: Пер. с англ. - М.: Прогрес, 1990

3. Азарян Е.М. Міжнародний маркетинг. Київ: ИСМО МО України, НВФ “Студцентр", 1998.200 с.

4. Ланбен Ж.-Ж. Стратегічний маркетинг. Європейська перспектива: Пер. с фр. - Спб: Наука, 1996.

Похожие работы

... стоимости, а также в отношении товаров, экспорт которых не дает значительных поступлений в доходную часть федерального бюджета. В целях проведения анализа применения льгот по уплате таможенных платежей и их влияния на доходы федерального бюджета требуется совершенствование системы учета данных льгот и проведения ежемесячного мониторинга их применения. Кроме того, таможенное администрирование в ...

... таможенной политики и таможенного администрирования доминирует до сих пор: таможенные пошлины (в первую очередь экспортные) обеспечивают до трети доходов федерального бюджета. Таможенная политика России, носившая, по преимуществу, фискальный характер, препятствовала развитию международной кооперации и конкурентоспособности отечественной обрабатывающей промышленности. Вместе с тем круг задач, ...

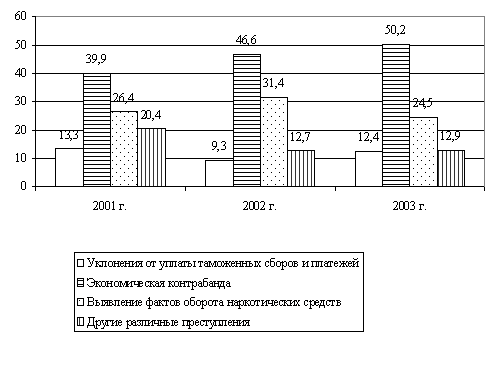

... раскладе не может являться эффективной. Следовательно, существуют проблемы пресечения таможенных преступлений, о которых будет изложено ниже. 3. Мероприятия по совершенствованию расследования уголовных дел связанных с уклонением от уплаты таможенных сборов и платежей 3.1 Проблемы уголовного законодательства в сфере борьбы с уклонениями от уплаты таможенных платежей и сборов в РК Борьба ...

... территорию Российской Федерации сертификат о происхождении товара представляется в обязательном порядке: на товары, происходящие из стран, которым Российская Федерация предоставляет преференции по таможенному тарифу; на товары, ввоз которых из данной страны регулируется количественными ограничениями (квотами) или иными мерами регулирования внешнеэкономической деятельности; если ...

0 комментариев