Навигация

Анализ финансового состояния организации

Аннотация

Данная курсовая работа по дисциплине «Экономический анализ» посвящена теме «Анализ финансового состояния организации».

Анализ финансового состояния организации – это расчет, интерпретация и оценка комплекса финансовых показателей, характеризующих различные стороны деятельности организации.

Работа выполнена на основании бухгалтерской отчетности (форма №1, форма №2) ОАО «Гусинобродское» (г. Новосибирск, ул. Гусинобродское шоссе, 70) на 31 декабря 2003г.

В первой части работы проводится анализ баланса предприятия, анализ текущей ликвидности и рыночной устойчивости предприятия.

Во второй части работы проводится оценка вероятности банкротства.

Третья часть работы посвящена оценке эффективности производственно-финансовой деятельности организации, в частности, анализу рентабельности и деловой активности предприятия.

Содержание

Введение 1. Оценка финансовой устойчивости организации 1.1 Экономическая интерпретация активов и пассивов предприятия 1.2 Анализ текущей ликвидности организации

1.3 Анализ рыночной устойчивости организации

2. Оценка вероятности банкротства3. Комплексная оценка эффективности производственно-финансовой деятельности организации

3.1 Анализ рентабельности 3.2 Анализ деловой активности Заключение Список литературы

Введение

В современных экономических условиях деятельность каждого хозяйствующего субъекта является предметом внимания обширного круга участников рыночных отношений, заинтересованных в результатах его функционирования.

Чтобы обеспечить выживаемость предприятия в современных условиях, управленческому персоналу необходимо, прежде всего, на основании доступной отчетно-учетной информации, уметь реально оценивать финансовое состояние предприятия с тем, чтобы выявлять:

· эффективность проведения хозяйственных операций;

· уровень платежеспособности предприятия;

· уровень инвестиционной привлекательности предприятия;

· тенденции и закономерности в развитии предприятия за какой-либо период;

· «узкие» места, отрицательно влияющие на финансовое состояние предприятия;

· резервы, которые предприятие моет использовать для улучшения финансового состояния.[1]

Анализ финансового состояния – это расчет, интерпретация и оценка комплекса финансовых показателей, характеризующих различные стороны деятельности организации.

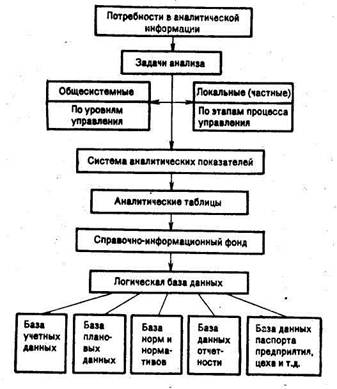

Цель анализа – получение информации, необходимой дл япринятия управленческих решений:

Внутренними пользователями информации (админитсрация организации) – о корректировке финансовой политики предприяти,

Внешними пользователями – о реализации конкретных планов фв отношении к данному предприятию (приобретение, инвестирование, заключение контрактов и т.п.)

Результатом проведения анализа для внутреннего пользователя является комплекс управленческих решений – сочетание различных мер, направленных на оптимизацию состояния предприятия, который пересматривается под влиянием изменений макро- и микроэкономической среды.

Каждое предприятие является субъектом рыночных отношений и входит в круг интересов других фирм. К числу последних относятся поставщики, кредиторы и инвесторы. Исследование предприятия сторонними фирмами касается, в основном, реализации конкретных планов в отношении данного предприятия. В этом случае говорят, что информация финансового анализа предназначена для внешних пользователей.

Все это и определяет важность экономического анализа предприятия и темы данной работы, которая имеет «неугасающую», актуальность, поскольку эффективное управление предприятием невозможно без постоянного мониторинга, диагностики и оценки рациональности и эффективности финансово-хозяйственной деятельности предприятия. Поэтому изучение методов анализа имеют очень большое значение как в рамках научной деятельности, так и для специалистов организаций (то сеть в прикладном аспекте). Подтверждение актуальности темы можно найти и в том, что в настоящий момент существует большое количество экономической литературы по данному вопросу, которое подтверждает интерес к теме.

Для проведения указанных направлений анализа необходимо овладеть современными методами и приемами экономического анализа, познакомиться с передовыми методиками зарубежных и отечественных экономистов, изучить специальную литературу.

Цель данной работы состоит в проведении анализа финансового состояния предприятия по бухгалтерской отчетности и направлений, по которым необходимо вести работу по улучшению деятельности предприятия.

Для реализации поставленной цели необходимо решить следующие задачи:

изучить теоретическую информацию по вопросам анализа финансового состояния организации;

провести различные виды анализа для предприятия ОАО «Гусинобродское»;

разработать рекомендации по улучшению деятельности предприятия в аспекте исследуемой темы.

В ходе данной работы использовались следующие основные методы анализа:

· горизонтальный или анализ тенденций, при котором показатели сравниваются с аналогичными за другие периоды;

· вертикальный (глубинный), при котором исследуется структура показателей путем постепенного «спуска» на более низкие уровни детализации;

· факторный анализ – анализ влияния отдельных элементов финансовой деятельности предприятия на основные экономические показатели.[2]

Объектом исследования данной курсовой работы является деятельность ОАО «Гусинобродское» (г. Новосибирск, ул. Гусинобродское шоссе, 70).

Предметом исследования является финансово-хозяйственная деятельность предприятия, отраженная в его годовой бухгалтерской отчестности.

В процессе подготовки работы использовались материалы бухгалтерской отчетности, а также был проведен анализ литературы по исследуемой теме.

1. Оценка финансовой устойчивости организации 1.1 Экономическая интерпретация активов и пассивов предприятия

Экономическая интерпретация активов и пассивов проводится в форме предварительного анализа баланса предприятия (табл. 1).

Цель анализа баланса – охарактеризовать структуру имущества организации и источников его финансирования.

С управленческой точки зрения, анализ баланса позволяет получить информацию для характеристики сбытовой и заготовительной политик организации, условий взаимоотношений организации с поставщиками и покупателями (включая характеристику задолженности по ранее привлеченным кредитам, перед бюджетом и персоналом).[3]

Таблица 1. Предварительный анализ баланса предприятия.

| Показатели | на н.г. | на к.г. | Уд. вес на н. года | Уд вес на к.г. | Абсолютн. откл. | Темп роста | ||

| в разделе | к валюте | в разделе | к валюте | |||||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||||||

| Основные средства | 1505 | 2512 | 0,865938 | 0,093693582 | 0,74496 | 0,179543993 | 1007 | 1,67 |

| Незавершенное строительство | 233 | 858 | 0,134062 | 0,014505385 | 0,25445 | 0,061325138 | 625 | 3,68 |

| Отложенные налоговые активы | 0 | 2 | 0 | 0 | 0,00059 | 1,42949E-04 | 2 | |

| Итого по разделу I | 1738 | 3372 | 1 | 0,108198967 | 1 | 0,241012079 | 1634 | 1,94 |

| II. ОБОРОТНЫЕ АКТИВЫ | ||||||||

| Запасы | 447 | 650 | 0,031204 | 0,027827928 | 0,06121 | 0,046458438 | 203 | 1,45 |

| в том числе: | ||||||||

| сырье, материалы и другие аналогичные ценности | 251 | 334 | 0,017522 | 0,015625973 | 0,03145 | 0,023872489 | 83 | 1,33 |

| расходы будущих периодов | 196 | 316 | 0,013682 | 0,012201955 | 0,02976 | 0,022585948 | 120 | 1,61 |

| Налог на добавленную стоимость по приобретенным ценностям | 82 | 303 | 0,005724 | 0,005104899 | 0,02853 | 0,021656779 | 221 | 3,7 |

| Дебиторская задолж-ть (платежи по которой ожидаются менее чем через 12 мес. после отч. даты) | 6880 | 2439 | 0,480279 | 0,428313516 | 0,22968 | 0,174326353 | -4441 | 0,35 |

| в том числе покупатели и заказчики | 4397 | 23 | 0,306946 | 0,27373467 | 0,00217 | 0,001643914 | -4374 | 0,01 |

| Краткосрочные финансовые вложения | 467 | 114 | 0,0326 | 0,029073025 | 0,01074 | 0,008148095 | -353 | 0,24 |

| Денежные средства | 6449 | 7113 | 0,450192 | 0,401481666 | 0,66984 | 0,508398256 | 664 | 1,1 |

| Итого по разделу II | 14325 | 10619 | 1 | 0,891801033 | 1 | 0,758987921 | -3706 | 0,74 |

| БАЛАНС | 16063 | 13991 | 1 | 1 | -2072 | 0,87 | ||

| III. КАПИТАЛ И РЕЗЕРВЫ | ||||||||

| Уставной капитал | 132 | 132 | 0,018879 | 0,008217643 | 0,03062 | 0,009434637 | 0 | 1 |

| Резервный капитал | 214 | 214 | 0,030606 | 0,013322542 | 0,04964 | 0,015295547 | 0 | 1 |

| Нераспределенная прибыль (непокрытый убыток) | 6646 | 3965 | 0,950515 | 0,413745876 | 0,91974 | 0,283396469 | -2681 | 0,6 |

| Итого по разделу III | 6992 | 4311 | 1 | 0,435286061 | 1 | 0,308126653 | -2681 | 0,62 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||||

| Отложенные налоговые обязательства | 0 | 8 | ||||||

| Итого по разделу IV | 0 | 8 | - | - | - | - | - | - |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||||

| Займы и кредиты | - | - | - | - | - | - | - | - |

| Кредиторская задолженность | 9071 | 8915 | 1 | 0,564713939 | 0,92173 | 0,63719534 | -156 | 0,98 |

| в том числе: | ||||||||

| поставщики и подрядчики | 8 | 32 | 0,000882 | 0,000498039 | 0,00331 | 0,002287185 | 24 | 4 |

| задолженность перед персоналом орг-ции | 0 | 3 | 0 | 0 | 0,00031 | 0,000214424 | 3 | - |

| задолженность перед гос. внебюджетными фондами | - | - | - | - | - | - | - | - |

| задолженность по налогам и сборам | 316 | 390 | 0,034836 | 0,019672539 | 0,04032 | 0,027875063 | 74 | |

| прочие кредиторы | 8747 | 8490 | 0,964282 | 0,544543361 | 0,87779 | 0,606818669 | -257 | 0,97 |

| Доходы будущих периодов | 0 | 757 | 0 | 0 | 0,07827 | 0,054106211 | 757 | - |

| Итого по разделу V | 9071 | 9672 | 1 | 0,564713939 | 1 | 0,691301551 | 601 | 1,07 |

| БАЛАНС | 16063 | 13991 | 1 | 1 | -2072 | 0,87 | ||

Выводы

1. Валюта баланса в целом уменьшилась на 13%, в абсолютном выражении – на 2 072 тыс. руб.

2. К концу периода существенно изменилась структура активов предприятия. В начале периода соотношение внеоборотных и оборотных активов составляло 11% и 89%, к концу периода – 24% и 76%. Изменения во внеоборотных активах произошли за счет увеличения размера средств, вложенных в основные средства (на 67% и 1 007 тыс. руб.), и увеличения незавершенного строительства в 3 раза (на 625 тыс. руб.). Изменения в оборотных активах произошли за счет существенного снижения краткосрочной дебиторской задолженности (на 65%, т.е. 4 441 тыс. руб.). На 10% увеличились запасы денежных средств.

3. На 76% снизилась величина краткосрочных финансовых вложений.

4. Пассивы предприятия формируются лишь наполовину из собственных средств (на 44% в начале периода и на 31% в конце периода).

5. Структура собственных средств формируется за счет нераспределенной прибыли на 95% в начале периода и 92% - в конце.

6. Величина нераспределенной прибыли к конку периода снижается на 40%. Этим в целом и объясняется общее уменьшение валюты баланса к конку периода.

7. Предприятие не имеет долгосрочных и краткосрочных займов и кредитов.

8. Около половины пассивов предприятия формируются за счет кредиторской задолженности, которая в свою очередь на 90% состоит из задолженности перед прочими кредиторами.

9. В целом структура и размер краткосрочных обязательств к концу периода существенно не меняется.

1.2 Анализ текущей ликвидности организации

1. Анализ ликвидности баланса.

Цель анализа ликвидности – оценить способность предприятия своевременно в полном объеме выполнять краткосрочные обязательства за счет текущих активов.

Ликвидность баланса – это степень покрытия обязательств предприятия такими активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств.

Платежеспособность предприятия – это его способность погасить свои обязательства при наступлении оговоренного срока, независимо от источников покрытия.[4]

Таблица 2. Группировка баланса для анализа ликвидности.

| Группы актива баланса по степени ликвидности | Группы пассива баланса по срочности оплаты | ||||

| Наиболее ликвидные активы (НЛА): Краткосрочные финансовые вложения; Денежные средства. | А1 | ³ | П1 | Наиболее срочные обязательства (НСО): Кредиторская задолженность. | |

| Быстро реализуемые активы (БРА): Краткосрочная дебиторская задолженность; Прочие оборотные активы. | А2 | ³ | П2 | Краткосрочные обязательства (КО): Краткосрочные обязательства за минусом кредиторской задолженности, доходов будущих периодов и резервов предстоящих расходов. | |

| Медленно реализуемые активы (МРА): Налог на добавленную стоимость по приобретенным ценностям; Запасы предприятия. | А3 | ³ | П3 | Долгосрочные обязательства (ДО): Долгосрочные обязательства. | |

| Трудно реализуемые активы (ТРА): Внеоборотные активы; Долгосрочная дебиторская задолженность. | А4 | £ | П4 | Постоянные пассивы (ПП): Капитал и резервы; Доходы будущих периодов; Резервы предстоящих расходов. | |

Для признания текущей ликвидности данные неравенства должны выполняться.

Таблица 3. Анализ ликвидности баланса.

| Актив | Значение | Пассив | Значение | Платежный излишек/недостаток | |||

| На н.п. | На к.п. | На н.п. | На к.п. | На н.п. | На к.п. | ||

| А1 | 6916 | 7227 | П1 | 9071 | 8915 | -2155 | -1688 |

| А2 | 6880 | 2439 | П2 | 0 | 0 | 6880 | 2439 |

| А3 | 529 | 953 | П3 | 0 | 0 | 529 | 953 |

| А4 | 1738 | 3372 | П4 | 6992 | 5068 | -5254 | -1696 |

Выводы

Нельзя признать, что предприятия обладает абсолютной текущей ликвидностью, поскольку первое неравенство не выполняется, то есть наиболее срочные обязательства превышают наиболее ликвидные активы, причем значительно в начале периода – на 31%. К концу периода платежный недостаток уменьшается до 23%.

Краткосрочных и долгосрочных обязательств предприятие не имеет.

Постоянные пассивы значительно превышают трудно реализуемые активы, однако к концу периода платежный излишек уменьшается в 3 раза. Это объясняется увеличением капитальных затрат предприятия (вложения в основные средства и незавершенное строительство).

Основные коэффициенты ликвидности

Коэффициент абсолютной ликвидности

КАЛн = ![]()

КАЛк = ![]() .

.

КАЛ выражает, какую часть краткосрочных обязательств можно немедленно погасить за счет наиболее ликвидных средств. КАЛ > 0,25.

Коэффициент абсолютной ликвидности предприятия значительно превышает нормативный уровень, что говорит о здоровом финансовом состоянии и ликвидности предприятия, причем к концу периода ситуация улучшается.

Коэффициент общей платежеспособности

КОПн = ![]()

КОПк = ![]() .

.

КОП выражает, какую часть краткосрочных обязательств предприятие сможет погасить при условии своевременного проведения расчетов с дебиторами. КОП > 0,8.

Коэффициенты общей платежеспособности предприятия как в начале, так и в конце периода превышают нормативный уровень. Однако, в конце периода значение коэффициента сильно снижается. Это можно объяснить значительным сокращением величины НДС по приобретенным ценностям.

Коэффициент текущей ликвидности

КТЛн = ![]()

КТЛк = ![]() .

.

КТЛ показывает, сколько рублей, вложенных в оборотные средства, приходится на 1 руб. текущих обязательств. КТЛ > 1.

КТЛ предприятия превышает нормативное значение. Но, опять же, к концу периода ситуация меняется в худшую сторону, поскольку у предприятия наблюдается в целом уменьшение величины оборотных активов.

Выводы1. По абсолютным показателям баланс предприятия нельзя признать абсолютно ликвидным, однако в целом ситуация не вызывает опасений, к тому же к концу платежный недостаток по наиболее срочным обязательствам уменьшается. Все остальные обязательства в значительной мере покрываются активами предприятия.

2. Все относительные показатели ликвидности и платежеспособности предприятия свидетельствует о благополучном финансовом состоянии, поскольку значения показателей выше нормативных, при которых предприятие признается ликвидным и платежеспособным.

3. Необходимо обратить внимание на снижение платежеспособности и ликвидности к концу периода. Это можно объяснить одновременным снижением уровня оборотных активов и незначительным увеличением краткосрочных обязательств. (Можно предположить, что предприятие вкладывает средства в обновление основных производственных фондов).

4. Ситуация далека от кризисной и даже предкризисной, но наметилась тенденция в сторону ухудшения показателей ликвидности и платежеспособности.

1.3 Анализ рыночной устойчивости организации

Цель анализа устойчивости – оценить способность предприятия погашать свои обязательства и сохранять свои права владения предприятием в долгосрочной перспективе.

Способность предприятия погашать обязательства в долгосрочной перспективе определяется соотношением собственных и заемных средств и их структурой.

Похожие работы

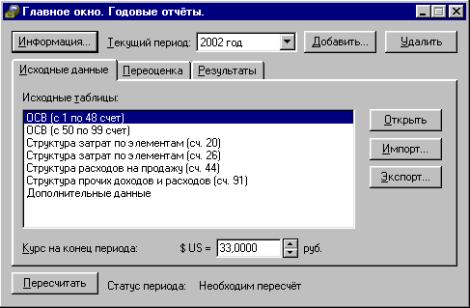

... достаточно анализа экономических показателей, вполне может устроить программа «Excel Financial Analysis». Программа сравнивает экономические показатели с нормативными значениями, и даёт заключение о финансовом состоянии. Заключение Безусловно, интерес к программному обеспечению для анализа финансового состояния организаций будет возрастать. В настоящее время сложно представить рабочее место ...

... анализ представляет собой метод оценки и прогнозирования финансового состояния предприятия на основе его бухгалтерской отчетности. 1.3 Бухгалтерская финансовая отчетность как основа информационного обеспечения анализа финансового состояния организации Бухгалтерская (финансовая) отчетность является информационной базой финансового анализа, так как в классическом понимании финансовый анализ — ...

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

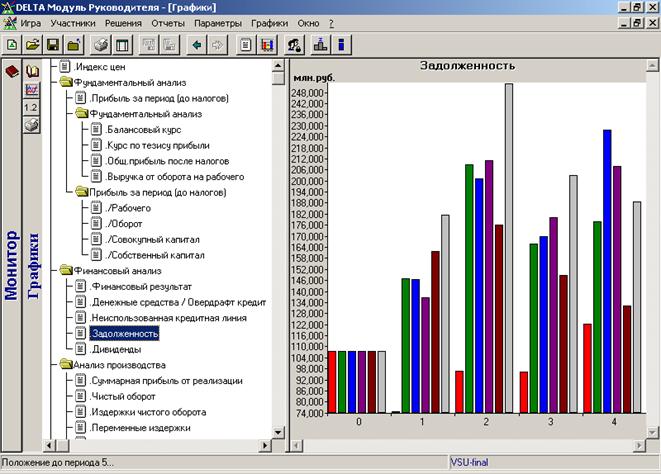

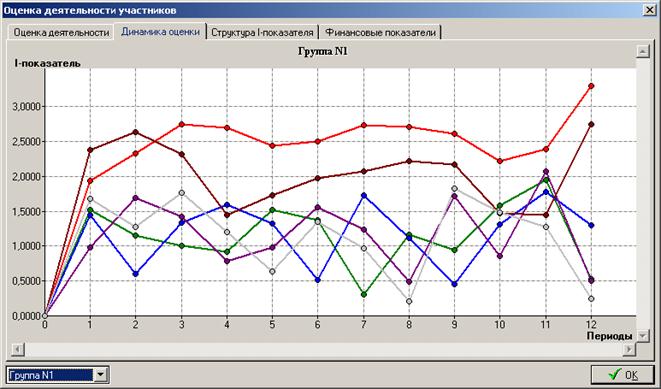

... : Деловая игра «Дельта»»: Учеб. пособие. – Мн.: Белфранс. – 1997. – 107 с. 3. Ковалёв А. И., Привалов В. П. «Анализ финансового состояния предприятия». – Издание 2-е, переработанное и дополненное – М.: Центр экономики и маркетинга. – 1997. - 192 с. 4. Рудая И. Л. «Стратегическая деловая игра «Никсдорф Дельта»»: Учеб. пособие. – М.: Финансы и статистика. – 2002. - 280 с. 5. Рудая И. Л. « ...

0 комментариев