Навигация

Анализ финансового состояния ОАО «Амурфармация»

2.2 Анализ финансового состояния ОАО «Амурфармация»

Произведем общую оценку финансового положения ОАО «Амурфармация» методом построения аналитического баланса.

Данный метод предусматривает расчет абсолютных и относительных величин, характеризующих динамику и структуру укрупненных статей баланса. Особое внимание следует уделять элементам, имеющим наибольший удельный вес и элементам, доля которых изменилась скачкообразно. Часто именно они являются индикаторами «проблемных точек» организации.

Рассмотрим сравнительный аналитический баланс ОАО «Амурфармация» (таблица 1) за два последних года.

Таблица 1. Сравнительный аналитический баланс ОАО «Амурфармация»

| Раздел баланса | Код | Абсолютные величины, тыс. руб. | Структура % | Изменения | |||||

| 2008 | 2009 | 2008 | 2009 | тыс. руб. | % | в% к величине 2008 года | в% к измене нию итога ба лан са | ||

| Актив | |||||||||

| I. Внеоборотные средства | 190 | 65327 | 85622 | 31,3 | 31,4 | 20295 | +0,1 | 131 | 31,7 |

| II. Оборотные активы | 290 | 143706 | 187482 | 68,7 | 68,6 | 43776 | -0,1 | 130,5 | 68,3 |

| Баланс | 300 | 209033 | 273104 | 100 | 100 | 64071 |

| 130,7 |

|

| Пассив | |||||||||

| III. Капитал и резервы | 490 | 77998 | 112053 | 37,3 | 41 | 34055 | +3,7 | 143,7 | 53,2 |

| IV. Долгосрочные обязательства | 590 | 4946 | 12317 | 2,4 | 4,5 | 7371 | +2,1 | 249 | 11,5 |

| V. Краткосрочные обязательства | 690 | 126089 | 148734 | 60,3 | 54,5 | 22645 | -5,8 | 118 | 35,3 |

| Баланс | 700 | 209033 | 273104 | 100 | 100 | 64071 |

| 130,7 |

|

Приведенные в таблице 1 расчеты показывают, что в отчетном году по сравнению с предыдущим годом отчетная валюта баланса ОАО «Амурфармация» возросла на 64071 тыс. руб. или на 30,7%. В структуре активов доля внеоборотных активов составляет 31,4%, а доля оборотных активов составляет 68,6%, при этом существенных изменений в структуре за отчетный период не произошло.

В структуре пассивов организации наибольший удельный вес приходится на краткосрочные обязательства (в среднем 57,4%). Однако, их доля в 2009 году по сравнению с 2008 годом сократилась на 5,8%. При этом увеличилась доля долгосрочных обязательств в 2,5 раза за счет отложенных налоговых обязательств, что является отрицательным фактом. Положительным моментом можно считать увеличение удельного веса капиталов и резервов ОАО «Амурфармация» за анализируемый период на 3,7% и их суммы на 34055 тыс. руб. Это связано с ростом нераспределенной прибыли (Приложение 1).

Рассмотрим общие внутренние присущие балансу взаимосвязи.

Во-первых, выполняется основная идея баланса, когда сумма итогов всех разделов актива равна сумме итогов всех разделов пассива.

На конец 2008 года: 65327+143706 = 77998+4946+126089;

209033 тыс. руб. = 209033 тыс. руб.

На конец 2009 года: 85622+187482 = 112053+12317+148734;

273104 тыс. руб. = 273104 тыс. руб.

Во вторых, сумма собственных средств («Капитал и резервы») нормально функционирующей организации, как правило, превышает величину внеоборотных активов.

![]() AI

AI![]() ПIII

ПIII

В нашем случае:

На конец 2008 года: 65327 тыс. руб.![]() 77998 тыс. руб.

77998 тыс. руб.

На конец 2009 года: 85622 тыс. руб. ![]() 112053 тыс. руб.

112053 тыс. руб.

Эти соотношения показывают, что организация финансирует свои внеоборотные активы за счет собственных средств.

И в третьих, общая сумма оборотных активов должна превышать величину заемных средств:

АII ![]() П (IV+V);

П (IV+V);

В нашем случае:

На конец 2008 года: 143706 тыс. руб. ![]() 4946 тыс. руб.+126089 тыс. руб.

4946 тыс. руб.+126089 тыс. руб.

143706 тыс. руб. ![]() 131035 тыс. руб.

131035 тыс. руб.

На конец 2009 года: 187482 тыс. руб. ![]() 12317 тыс. руб.+148734 тыс. руб.

12317 тыс. руб.+148734 тыс. руб.

187482 тыс. руб. ![]() 161051 тыс. руб.

161051 тыс. руб.

Данные показывают, что это условие в исследуемой организации не выполняется, то есть значительная часть оборотных активов приобретается ОАО «Амурфармация» за счет заемных средств, что является отрицательным фактом.

Таким образом, общие внутренние взаимосвязи баланса выполнены не полностью.

Далее необходимо провести более полный анализ финансового состояния организации на основе данных годовой отчетности с использованием различных методов и финансовых показателей.

Первым этапом нашего дальнейшего анализа будет анализ источников формирования капитала и эффективности его использования.

Основным источником финансирования деятельности организации является собственный капитал. Он включает в себя уставной капитал, накопленный капитал (резервный и добавочный капитал, нераспределенную прибыль) и прочие поступления (целевое финансирование, благотворительные пожертвования).

Однако, собственный капитал часто ограничен в размерах. Если цены на финансовые ресурсы невысокие, а предприятие может обеспечить более высокий уровень отдачи на вложенный капитал, чем платит за кредитные ресурсы, то, привлекая заемные средства, оно может усилить свои рыночные позиции и повысить рентабельность собственного капитала.

От степени оптимальности соотношения собственного и заемного капитала во многом зависит финансовое положение организации и ее устойчивость.

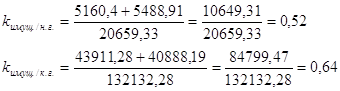

Произведем анализ динамики и структуры источников капитала ОАО «Амурфармация» за 2008–2009 год на основе данных в таблице 2.

Таблица 2. Динамика и структура источников капитала ОАО «Амурфармация»

| Источник капитала | Наличие средств, тыс. руб. | Структура средств, % | ||||

| 2008 | 2009 | изменение | 2008 | 2009 | изменение | |

| I. Собственный капитал Уставной капитал Резервный капитал Добавочный капитал Нераспределенная прибыль Итого | 66 10 68612 9310 77998 | 66 10 68612 28500 112053 | - - - +19190 +34055 | 0,08 0,01 88 12 100 | 0,06 0,008 61,2 25,4 100 | -0,02 -0,002 -26,8 +13,4

|

| 1.3 Заёмный капитал Долгосрочные кредиты Краткосрочные кредиты Кредиторская задолженность в том числе: – поставщикам – персоналу по оплате труда – внебюджетным фондам – бюджету – прочим кредиторам Итого | 4946 15833 109610 71956 3159 5168 10351 18976 131035 | 12317 23078 115203 79180 3624 2658 7125 22616 161051 | +7371 +7245 +5593 +7224 +465 -2510 -3226 +3640 +30016 | 3,8 12,1 83,6 55 2,4 3,9 7,9 14,5 100 | 7,6 14,3 71,5 49,2 2,3 1,7 4,4 14 100 | +3,8 +2,2 -12,1 -5,8 -0,1 -2,2 -3,5 -0,5

|

Анализируя приведенные в таблице 2 данные, можно сделать следующие выводы.

Во-первых, в ходе проведения исследования было обнаружено несоответствие данных годового отчета за 2009 год (Приложение 1).

В разделе III Пассива баланса завышена сумма по итогу этого раздела на сумму 14865 тыс. руб., что делает дальнейший анализ финансового состояния организации несколько искаженным и требует проведения дополнительных исследований, в целях выявления причин найденного несоответствия. Фактически данные говорят о том, что доля собственного капитала ОАО «Амурфармация» в общем капитале в 2008 году составляла 37,3%, а в 2009 году она увеличилась на 3,7% за счет роста суммы нераспределенной прибыли.

Удельный вес заемного капитала в прошедшем году составляла 62,7%, а в отчетном году он сократился на те же 3,7%, хотя его размер увеличился на 30016 тыс. руб. Сократилась задолженность организации по налоговым платежам в бюджет и внебюджетные фонды, но задолженность перед другими кредиторами возросла.

В целом, доля заёмного капитала значительно превышает долю собственного капитала, что отрицательно сказывается на финансовом положении организации.

Определить эффективность использования капитала организацией можно с помощью ряда показателей рентабельности. Кроме того, эти показатели дают возможность судить о финансовых результатах деятельности предприятия и его финансовом положении.

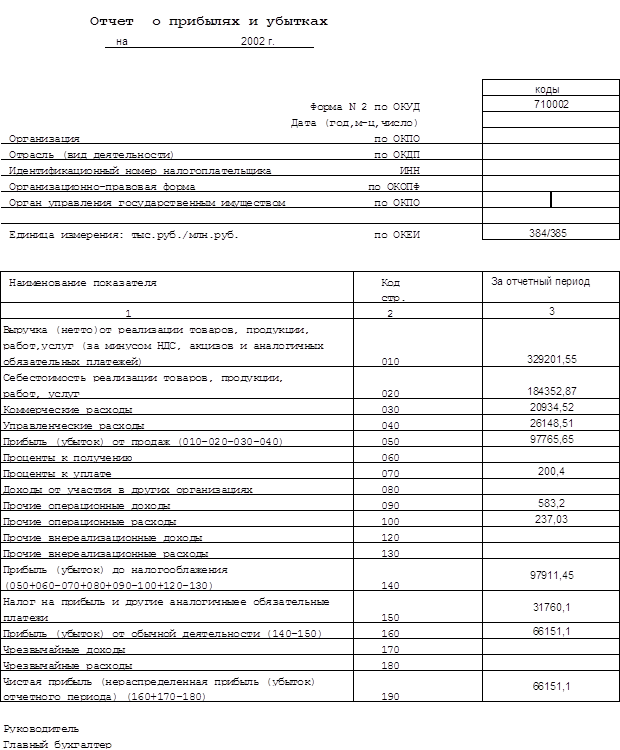

В таблице 3 приведены исходные данные для расчета показателей эффективности использования капитала ОАО «Амурфармация». Таблица 3 составлена на основании приложения 2

Таблица 3. Исходные данные для расчета показателей рентабельности капитала ОАО «Амурфармация»

| Показатели | 2007 | 2008 | 2009 |

| 1. Выручка от продаж | 310560 | 421882 | 410409 |

| 2. Себестоимость реализации продукции | 246578 | 218567 | 227516 |

| 3. Прибыль от продаж | 63982 | 50597 | 44110 |

| 4. Чистая прибыль | 42417 | 35433 | 26261 |

| 5. Оборотные активы | 134146 | 143706 | 187482 |

| 6. Внеоборотные активы | 66763 | 65327 | 85622 |

| 7. Общая сумма активов (итог актива баланса) | 200909 | 209033 | 273104 |

| 8. Капитал и резервы | 71253 | 77998 | 112053 |

| 9. Долгосрочные обязательства | - | 4946 | 12317 |

На основании приведенных данных рассчитаем показатели эффективности использования капитала в таблице 4 и проиллюстрируем их динамику.

Таблица 4. Анализ финансовых результатов и рентабельности активов организации

| Показатель | 2007 | 2008 | 2009 | изменение к 2008 | изменение к 2009 |

| 1. Рентабельность активов организации (стр. 4 / стр. 7), % | 21,1 | 17 | 9,6 | -11,5 | -7,4 |

| 2. Рентабельность внеоборотного капитала (стр. 1 /стр. 6), % | 465 | 646 | 479 | +14 | -167 |

| 3. Рентабельность оборотного капитала (стр. 4 /стр. 5), % | 31,6 | 24,7 | 14,0 | -17,6 | -10,7 |

| 4. Рентабельность продаж (стр. 3 / стр. 1), % | 20,6 | 12 | 10,7 | -9,9 | -1,3 |

| 5. Рентабельность основной деятельности (стр. 3/стр. 2), % | 25,9 | 23,1 | 19,4 | -6,5 | -3,7 |

| 6. Рентабельность перманентного капитала (стр. 3/(стр. 8+стр. 9)), % | 89,7 | 61,0 | 35,5 | -54,2 | 25,5 |

Приведенные в таблице 4 показатели свидетельствуют о том, что в целом деятельность ОАО «Амурфармация» является рентабельной. Однако, все показатели рентабельности в отчетном году по сравнению с предыдущим годом значительно сократились, что означает снижение эффективности использования капитала организацией и ухудшение ее финансового положения.

В 2009 году по сравнению с 2007 годом почти все показатели рентабельности сократились еще в большей степени, чем по отношению к 2008 году. Так, например, рентабельность активов, оборотного капитала и рентабельность продаж уменьшилась в 2 раза, а рентабельность перманентного капитала на 54,2% то есть в 2,5 раза. Таким образом, резко прослеживается тенденция ухудшения финансового положения ОАО «Амурфармация».

Ключевыми факторами, повлиявшими на негативное изменение показателей рентабельности, являются уменьшение суммы выручки в отчетном периоде, по сравнению с прошлым годом при одновременном росте себестоимости реализованной продукции. Вследствие этого сократилась прибыль организации (таблица 4).

Для выявления причин необходимо проведение углубленного анализа себестоимости продукции в разрезе ее элементов и видов продукции, а также изучение цен реализации, ассортимента, рыночной конъюнктуры и других факторов, влияющих на финансовые результаты.

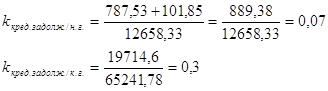

Большое внимание при оценке финансового состояния организации следует уделять анализу дебиторской и кредиторской задолженности.

Таблица 5. Анализ оборачиваемости дебиторской задолженности

| Показатель | 2007 | 2008 | 2009 | изменение к 2008 | изменение к 2009 | ||

| 1. Выручка от продаж | 310560 | 421882 | 410409 | +111322 | -11473 | ||

| 2. Дебиторская задолженность, в том числе и просроченная | 45252 | 43883 | 57809 |

| +13926 | ||

| 3. Общая величина текущих активов | 209909 | 209033 | 273104 |

| +64071 | ||

| 4. Оборачиваемость дебиторской задолженности (стр. 1/стр. 2) | 6,86 | 9,6 | 7,1 |

| -2,5 | ||

| 5. Период погашения дебиторской задолженности в днях (365/стр. 4) | 53,2 | 38 | 51 |

| +13 | ||

| 6. Доля дебиторской задолженности в общем объеме текущих активов в % | 22,52 | 21 | 21,2 | -1,52 | +0,2 |

Анализируя показатели, приведенные в таблице 5, следует отметить, что оборачиваемость дебиторской задолженности в 2009 году по сравнению с 2008 годом упала в 2,5 раза или на 26%. Соответственно возрос период погашения задолженности на 13 дней. На эти изменения отрицательно повлияли два фактора: снижение в 2009 году выручки с продаж на 11473 тыс. руб. или 2,7% и рост суммы дебиторской задолженности на 13926 тыс. руб. или 31,7%. При этом последний фактор в большей степени на негативное измерение этого результативного показателя, то есть оборачиваемости дебиторской задолженности.

Одним из источников заемных средств организации является кредиторская задолженность, то есть сумма краткосрочных обязательств перед поставщиками, работниками по оплате труде, бюджетом и другие финансовые обязательств. Она возникает:

– вследствие существующей системы расчетов между организациями, когда долг одной организации другой погашается по истечении определенного периода;

– когда организация сначала отражает у себя в учете возникновение задолженности, и по истечении определенного времени погашает ее;

– вследствие несвоевременного выполнения организацией своих обязательств.

Объем, качественный состав, движение кредиторской задолженности характеризуют состояние платежной дисциплины в исследуемой организации, которая, в свою очередь свидетельствует о степени стабильности финансового состояния организации.

Размеры и структура кредиторской задолженности ОАО «Амурфармация» представлены в таблице 6

Таблица 6. Анализ краткосрочных обязательств, тыс. руб.

| Показатели | Значение показателя | Структура, % | ||||||

| 2007 | 2008 | 2009 | Изм. | 2007 | 2008 | 2009 | Изм. | |

| Займы и кредиты | 22372 | 15833 | 23078 | +7245 | 9,4 | 12,6 | 15,5 | +2,9 |

| Кредиторская задолженность | 106763 | 109610 | 115203 | +5593 | 45,1 | 87 | 77,5 | -9,5 |

| в том числе: – поставщиками и подрядчиками | 70740 | 71956 | 79180 | +7224 | 29,9 | 57 | 53,2 | -3,8 |

| – персоналу по оплате труда | 2438 | 3259 | 3624 | +465 | 1,03 | 2,5 | 2,4 | -0,1 |

| – бюджету | 14770 | 10351 | 7125 | -3226 | 6,24 | 8,2 | 4,8 | -3,4 |

| – внебюджетным фондам; | 6800 | 5168 | 2658 | -2510 | 2,87 | 4,1 | 1,8 | -2,3 |

| – прочим кредиторам | 12015 | 18976 | 22616 | +3640 | 5,08 | 15 | 15,2 | +0,2 |

| Резервы предстоящих расходов | 504 | 619 | 10446 | +3640 | 0,2 | 0,5 | 7,0 | +6,5 |

| Прочие краткосрочные обязательства | 17 | 27 | 7 | -20 | 0,007 | 0,02 | 0,004 | -0,016 |

| Итого | 236419 | 126089 | 148734 | +22645 | 100 | 100 | 100 |

|

Расчеты, произведенные в таблице 6, показывают, что за анализируемый период общая сумма краткосрочных обязательств увеличилась на 22 645 тыс. руб. или на 18%. В большей степени это произошло роста задолженности со стороны ОАО «Амурфармация» перед поставщиками и подрядчиками, а также роста суммы краткосрочных займов. Положительным моментом является сокращение задолженности организации перед бюджетом и внебюджетными фондами по поводу уплаты налогов и сборов.

В структуре краткосрочных обязательств ОАО «Амурфармация» наибольший удельный вес приходиться на краткосрочную задолженность, хотя ее доля сократилась на 9,5% за отчетный период, в том числе более 50% приходиться на долги с поставщиками и подрядчиками.

В целом рост суммы краткосрочных обязательств негативно сказывается на финансовом положении организации.

Учитывая результативность произведенного анализа, рассчитаем рациональное соотношение заемных и собственных средств с учетом оборачиваемости дебиторской и кредиторской задолженности.

Таблица 7. Расчет рационального соотношения заемных и собственных средств с учетом дебиторской и кредиторской задолженности

| Показатель | 2007 | 2008 | 2009 |

| 1. Дебиторская задолженность, тыс. руб. | 45252 | 43883 | 57809 |

| 2. Кредиторская задолженность, тыс. руб. | 106763 | 109610 | 115203 |

| 3. Выручка от продаж товаров, работ, услуг, тыс. руб. | 310560 | 421882 | 410409 |

| 4. Себестоимость проданных товаров, продукции, работ, услуг | 246578 | 218567 | 227516 |

| 5. Однодневный объем выручки (стр3/Д) | 850,9 | 1156 | 1124 |

| 6. Однодневная себестоимость продукции (стр. 4/Д) | 675 | 599 | 623 |

| 7. Капитал и резервы, тыс. руб. | 71253 | 77998 | 112053 |

| 8. Прибыль, тыс. руб. | 36730 | 50597 | 44110 |

| 9. Оборачиваемость задолженности, дн а) дебиторской; б) кредиторской | 53 158 | 38 183 | 51 185 |

| 10. Необходимый краткосрочный кредит, тыс. руб. | 106597 | 86855 | 83482 |

| 11. Свободные средства в обороте | 44939 | 167620 | 150616 |

| 12. Проценты за кредит, тыс. руб. | 14733 | 13038 | 11687 |

| 13. Свободная прибыль, тыс. руб. | 21996 | 28552 | 24641 |

| 14. Необходимые собственные средства тыс. руб | 26314 | 89622 | 38563 |

| 15. Необходимые заемные средства тыс. руб. | 213360 | 196465 | 198685 |

Финансовое состояние организации проявляется в ее платежеспособности, то есть в готовности погасить долги в случае одновременного предъявления требований о платежах со стороны всех кредиторов.

Ликвидность предприятия (организации) – более общее понятие. От степени ликвидности зависит платежеспособность организации. Ликвидность характеризует как текущее состояние расчетов, так и перспективу. Организация может быть платежеспособной на отчетную дату, но при этом иметь неблагоприятные возможности в будущем.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности (таблица 8), с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Первая группа (А1) включает в себя абсолютно ликвидные активы, такие как денежная наличность и краткосрочные финансовые вложения.

Ко второй группе (А2) относятся быстро реализуемые активы: товары отгруженные, дебиторская задолженность, налоги по приобретенным ценностям. Ликвидность этой группы оборотных активов зависит от своевременности отгрузки продукции, оформления бансковских документов, скорости платежного документооборота в банках, от спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов.

Третья группа (А3) – это медленно реализуемые активы (производственные запасы, незавершенное производство, готовая продукция). Значительно больший срок понадобится для превращения их в денежную наличность.

Четвертая группа (А4) – это труднореализуемые активы, куда входят основные средства, нематериальные активы, долгосрочные финансовые вложения, незавершенное строительство, расходы будущих периодов, долгосрочная дебиторская задолженность с отсрочкой платежа на год и более.

В таблице 8 приведена группировка активов баланса ОАО «Амурфармация» по степени ликвидности.

Таблица 8. Группировка активов по степени ликвидности

| Вид актива | 2008 | 2009 |

| Денежные средства | 44 | 78 |

| Краткосрочные финансовые вложения | 10531 | 33704 |

| Итого по группе 1 (А1) | 10575 | 33782 |

| Товары отгруженные | - | - |

| Дебиторская задолженности, платежи по которой ожидаются в течение 12 месяцев | 43883 | 57809 |

| НДС по приобретенным ценностям | 2112 | 2641 |

| Итого по группе 2 (А2) | 45995 | 60450 |

| Сырье и материалы | 34697 | 34200 |

| Незавершенное производство | 5667 | 6887 |

| Готовая продукция | 46540 | 52497 |

| Итого по группе 3 (А3) | 86904 | 92584 |

| Внеоборотные активы (группа 4) (А4) | 65327 | 85622 |

| Долгосрочная дебиторская задолженность | - | - |

| Расходы будущих периодов | 174 | 217 |

| Итого по группе 4 (А4) | 65501 | 85839 |

| Всего | 209033 | 273104 |

Соответственно, на четыре группы разбиваются и обязательства предприятия:

П1 – наиболее срочные обязательства, которые должны быть погашены в течение месяца (кредиторская задолженность и кредиты банка, сроки возврата которых наступили, просроченные платежи);

П2 – среднесрочные обязательства со сроком погашения до одного года (краткосрочные кредиты банка)

П3 – долгосрочные кредиты банка и займы;

П4 – собственный акционерный капитал, находящийся в постоянном распоряжении предприятия.

В таблице 9 приведена группировка пассивов баланса ОАО «Амурфармация» по степени ликвидности.

Таблица 9. Группировка пассивов баланса по степени ликвидности

| Вид пассива | 2008 | 2009 |

| Кредиторская задолженность | 109610 | 115203 |

| Резервы предстоящих расходов | 619 | 10446 |

| Прочие краткосрочные обязательства | 27 | 7 |

| Итого по группе 1 (П1) | 110256 | 125656 |

| Краткосрочные кредиты банка | 15833 | 23078 |

| Итого по группе 2 (П2) | 15833 | 23078 |

| Долгосрочные обязательства | 4946 | 12317 |

| Итого по группе 3 (П3) | 4946 | 12317 |

| Собственный капитал | 77998 | 112053 |

| Итого по группе 4 (П4) | 77998 | 112053 |

| Всего | 209033 | 273104 |

Баланс считается абсолютно ликвидным, если:

А1![]() П1; А2

П1; А2 ![]() П2; А3

П2; А3![]() П3; А4

П3; А4 ![]() П4;

П4;

Изучение соотношений этих групп активов и пассивов за несколько периодов позволит установить тенденции изменения в структуре баланса и его ликвидности.

Произведем оценку ликвидности баланса и расчет платежного излишка или недостатка в таблице 10

Таблица 10. Расчет платежного излишка или недостатка по результатам оценки ликвидности баланса

| Актив | 2008 | 2009 | Пассив | 2008 | 2009 | Платежный излишек(+); или недостаток (–) | |

| 2008 | 2009 | ||||||

| Наиболее ликвидные активы | 10575 | 33782 | Наиболее срочные обязательства | 110256 | 125656 | -99681 | -91874 |

| Быстро реализуемые активы | 45995 | 60450 | Краткосрочные обязательства | 15833 | 23078 | +30162 | +37372 |

| Медленно реализуемые активы | 86904 | 92584 | Долгосрочные обязательства | 4946 | 12317 | +81958 | +80267 |

| Труднореализуемые активы | 65501 | 85839 | Постоянные пассивы | 77998 | 112053 | -12497 | -26214 |

| Баланс | 209033 | 273104 | Баланс | 209033 | 273104 | 0 | 0 |

Проведенный в таблице 10 расчет показывает, что наиболее ликвидные активы ОАО «Амурфармация» занимают незначительный удельный вес, наблюдается огромный их недостаток. При этом по второй и третьей группам наблюдается наличие платежного излишка. И все же недостаток ликвидных активов говорит о низком уровне платежеспособности организации.

Наряду с абсолютными показателями для оценки ликвидности и платежеспособности предприятия рассчитывают и относительные показатели: коэффициент абсолютной ликвидности, коэффициент быстрой ликвидности и коэффициент текущей ликвидности.

Таблица 11. Показатели ликвидности ОАО «Амурфармация»

| Показатель | 2007 | 2008 | 2009 | изменение к 2008 году | изменение к 2009 году |

| Коэффициент абсолютной ликвидности | 0,01 | 0,08 | 0,23 | +0,22 | +0,15 |

| Коэффициент быстрой ликвидности | 0,36 | 0,43 | 0,62 | +0,26 | +0,19 |

| Коэффициент текущей ликвидности | 1,03 | 1,14 | 1,35 | +0,32 | +0,21 |

В целом можно сделать вывод о том, что исследуемая организация ОАО «Амурфармация» имеет низкий уровень ликвидности и платежеспособности (Кв.п.) за период равный шести месяцам:

Кв.п. = ![]() ;

;

где

Кт.л.1 и Кт.л.0 – соответственно фактическое значение коэффициента ликвидности в конце и начале отчетного периода;

Кт.л. норм – норматив, равный 2;

6 – период восстановления платежеспособности, _есс.

Т – отчетный период, _есс.

Если Кв.п.![]() 1, то у предприятия есть реальная возможность восстановить свою платежеспособность в ближайшее время и наоборот.

1, то у предприятия есть реальная возможность восстановить свою платежеспособность в ближайшее время и наоборот.

Рассчитаем этот коэффициент

Кв.п. = ![]() .

.

Это значить, что у данной организации есть реальная возможность поднять свой уровень платежеспособности и ликвидности.

В Заключении необходимо определить финансовую устойчивость анализируемой организации. Для решения этой задачи существует множество различных показателей.

Учитывая многообразие показателей финансовой устойчивости, различие уровня их критических оценок и возникающие в связи с этим сложности в оценке кредитоспособности предприятия и риска его банкротства, многие отечественные и зарубежные экономисты рекомендуют использовать интегральную оценку финансовой устойчивости на основе скорингового анализа. Методика кредитного скоринга была предложена американским экономистом Д. Дюраном в начале сороковых годов прошлого века.

Сущность данной методики заключается в классификации предприятий по степени риска, исходя из фактического уровня показателей финансовой устойчивости и рейтинга каждого показателя, выраженного в баллах на основе экспертных оценок.

Рассмотрим простую скорринговую модель с тремя показателями (таблица 12)

Таблица 12. Группировка предприятий на классы по уровню платежеспособности

| Показатель | Границы классов, согласно критериям | ||||

| I класс | II класс | III класс | IV класс | V класс | |

| Рентабельность совокупного капитала, % | 30 и выше (50 баллов) | 29,9–20 (49,9 – 35 баллов) | 19,9 – 10 (34,9 – 20 баллов) | 9,9 – 1 (19,9 – 5 баллов) | менее 1 (0 баллов) |

| Коэффициент текущей ликвидности | 2,0 и выше (30 баллов) | 1,99 – 1,7 (29,9 – 20 баллов) | 1,69–1,4 (19,9 – 10 баллов) | 1,39:1,1 (9,9 -1 баллов) | 1 и ниже (0 баллов) |

| Коэффициент финансовой независимости | 0,7 и выше (20 баллов) | 0,69 – 0,45 (19,9 -10 баллов). | 0,44 – 0,30 (9,9 – 5 баллов) | 0,29 – 0,20 (5–1 баллов) | менее 0,2 (0 баллов) |

| Границы классов | 100 баллов и выше | 99 – 65 баллов | 64–35 баллов | 34–6 баллов | 0 баллов |

I класс – предприятия с хорошим запасом финансовой устойчивости, позволяющим быть уверенным в возврате собственных средств;

II класс – предприятия, демонстрирующие некоторую степень риска по задолженности, но еще не рассматривающиеся как рискованные;

III класс – проблемные предприятия;

IV – класс – предприятия с высоким риском банкротства, даже после принятия мер по финансовому оздоровлению. Кредиторы рискуют потерять свои средства и проценты.

V класс – предприятия высочайшего риска, практически несостоятельные. Согласно этим критериям определим к какому классу относится анализируемое предприятие (таблица 13).

Таблица 13. Показатели платежеспособности ОАО «Амурфармация»

| Показатель | 2007 | класс | 2008 | класс | 2009 | класс |

| 1. Рентабельность совокупного капитала, % | 21,1 | III | 17,0 | III | 9,6 | IV |

| 2. Коэффициент текущей ликвидности | 1,03 | IV | 1,14 | IV | 1,35 | IV |

| 3. Коэффициент финансовой независимости | 0,35 | III | 0,37 | III | 0,41 | III |

Таким образом, произведенный нами анализ показал, что исследуемая организация ОАО «Амурфармация» в 2007–2008 году относилась к числу проблемных по третьему классу финансовой устойчивости.

Однако, в 2009 году ее финансовое положение еще более ухудшилось, по двум из трех приведенных в таблице 13 показателей ее следует отнести уже к четвертому классу финансовой устойчивости с высоким риском банкротства.

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев