Навигация

Наявність грошей у касі, поточних рахунках;

1. Наявність грошей у касі, поточних рахунках;

2. Відсутність простроченої кредиторської заборгованості.

Підприємство на поточному рахунку повинно мати залишок коштів, який дорівнює різниці між кредиторською заборгованістю і поточною дебіторською заборгованістю. Аналіз платоспроможності підприємства здійснюється за даними балансу підприємства, характеризує структуру джерел фінансування ресурсів підприємства, ступінь фінансової стійкості та незалежність підприємства від зовнішніх джерел фінансування діяльності.

Аналіз платоспроможності підприємства здійснюється шляхом розрахунку такого показника як коефіцієнт платоспроможності (автономії).

Коефіцієнт платоспроможності (автономії) розраховується як відношення власного капіталу підприємства до підсумку балансу підприємства і показує питому вагу власного капіталу в загальній сумі коштів, авансованих у його діяльність.

![]()

К ав (2.21)

На прикладі приватного підприємства “ШАНС”:

К ав на поч. року = 83,2 : 161,5 = 0,5

К ав на кін. року = 195,9 : 482,4 = 0,4

Коефіцієнт автономії є нормальним, якщо його значення > 0,5. У першому випадку на початок року К ав. = 0,5. Це означає, що на початок 2003 року, приватне підприємство “ШАНС” не залежало від зовнішніх джерел фінансування. Але на кінець 2003 року ми вже бачимо протилежну картину. К ав. = 0,4, що означає про часткову фінансову залежність від зовнішніх джерел.

З метою своєчасного виявлення тенденцій формування незадовільної структури балансу у прибутку працюючого суб'єкта підприємницької діяльності і вжиття випереджувальних заходів, спрямованих на запобігання банкрутству, проводиться систематичний експрес-аналіз фінансового стану підприємства за допомогою коефіцієнта Бівера.

Коефіцієнт Бівера розраховується як відношення різниці між чистим прибутком і нарахованою амортизацією до суми дострокових і поточних зобов'язань за формулою:

Кб = (Фп - Фа): (Па + Пл), де (2.22)

Кб - коефіцієнт Бівера;

Фп - чистий прибуток наведений у формі № 2 "Звіт про фінансові результати";

Фа - амортизація наведена у формі № 2 "Звіт про фінансові результати";

Па - довгострокові зобов'язання наведені у формі № 1 "Баланс";

Пл - поточні зобов'язання наведені у формі № 1 "Баланс".

На прикладі приватного підприємства “ШАНС”:

Кб = (112,6 – 3,5) : (78,3+286,5)/ 2 = 0,6

Ознакою формування незадовільної структури балансу є таке фінансове становище підприємства (організації), у якого протягом року коефіцієнт Бівера не перевищує 0,2, що відображає небажане скорочення частки прибутку спрямованої на розвиток виробництва. Така тенденція в кінцевому випадку призводить до незадовільної структури балансу, коли підприємство починає працювати в борг і його коефіцієнт забезпечення власними засобами стає меншим ніж 0,1.

У нашому випадку коефіцієнт Бівера дорівнює 0,6 що значно вище 0,2. Це є позитивним явищем, тому що це означає, що на підприємстві велика частка прибутку була спрямована на розвиток виробництва. Причиною цього є нормальна робота приватного підприємства, що призвело до збільшення прибутку.

Для подальшого аналізу платоспроможності і ліквідності приватного підприємства ”ШАНС” потрібно розрахувати ці самі показники за 2003 рік і порівняти їх з звітнім періодом.

Таблиця 2.3

Аналіз ліквідності балансу приватного підприємства “ШАНС” за 2003 рік, тис.грн.

| Актив | Рядок | На поча-ток минулого року | На кіне-ць мину-лого року | Пасив | Рядок | На поча-ток мину-лого року | На кінець мину-лого року | Платіжний надлишок (недостача) | |

| На початок минуло-го року | На кінецьми-нулого року | ||||||||

| А1 | 220,230 240 | 5,6 | 31,5 | П1 | 530 до 610 | 24,8 | 78,3 | - 19,2 | - 46,8 |

| А2 | 160до 220 | 5 | 31,7 | П2 | 500,510, 520 | 0 | 0 | 5 | 31,7 |

| А3 | 100 до 130,250 | 18,2 | 90,8 | П3 | 480 | 0 | 0 | 18,2 | 90,8 |

| А4 | 080 | 0 | 7,3 | П4 | 380,430,630 | 4 | 83,2 | - 4 | - 75,9 |

| Баланс | 280 | 28,8 | 161,5 | Баланс | 640 | 28,8 | 161,5 | X | X |

Баланс буде абсолютно ліквідним, якщо задовольнятиме такі умови:

За даними таблиці 2.3 баланс приватного підприємства “ШАНС” є в основному ліквідним. За минулий рік:

1. А1 < П1;

2. А2 > П2;

3. А3 > П3;

4. А4 < П4.

Проте абсолютно ліквідним баланс вважати не можна оскільки в підприємства за минулий рік виникли проблеми з погашенням кредиторської заборгованості.

Загальний коефіцієнт ліквідності (за 2003 рік) дає загальну оцінку платоспроможності підприємства і розраховується за формулою:

Кз.л. = 161,5 : 83,2 = 2 (2.23)

Коефіцієнт швидкої ліквідності(за 2003 рік):

Кш.л. = 161,3 : 83,2 = 2 (2.24)

Коефіцієнт абсолютної ліквідності(за 2003 рік):

Ка.л. = 7,3 : 83,2 = 0,08 (2.25)

Коефіцієнт платоспроможності (автономії)(за 2003 рік):

К ав на поч. року = 4 : 28,8 = 0,1

К ав на кін. року = 83,2 : 161,5 = 0,5 (2.26)

Коефіцієнт Бівера (за 2003 рік):

Кб = (81,2 –0,5) : (24,8+78,3)/2 = 1,6

Порівнюючи 2007 рік з 2003 роком можна сказати ,що:1. Загальний коефіцієнт ліквідності за 2007 рік , який дорівнює 1,5 є меншим за загальний коефіцієнт ліквідності за 2003 рік, який дорівнює 1,9. А це означає, що приватне підприємство “ШАНС” у 2003 році мало оборотні кошти, сформовані завдяки власним джерелам.

2. Коефіцієнт швидкої ліквідності за 2007 рік дорівнює 2,5 є більшим за коефіцієнт швидкої ліквідності за 2003 рік який дорівнює 2.

3. Коефіцієнт абсолютної ліквідності за 2007 рік, який дорівнює 0,2 є більшим за коефіцієнт абсолютної ліквідності за 2003 рік, який дорівнює 0,08.

4. Коефіцієнт платоспроможності (автономії) за 2007 рік, який дорівнює 0,4 є меншим за коефіцієнт платоспроможності за 2003 рік, який дорівнює 0,5. А це означає про часткову фінансову залежність від зовнішніх джерел приватного підприємства у звітному періоді.

5. Коефіцієнта Бівера за 2007 рік, який дорівнює 0,6 є меншим за коефіцієнт коефіцієнта Бівера за 2003 рік, який дорівнює 1,6.А це означає, що у 2003 році це є позитивним явищем, тому що на підприємстві велика частка прибутку була спрямована на розвиток виробництва. Причиною цього є нормальна робота приватного підприємства, що призвело до збільшення прибутку.

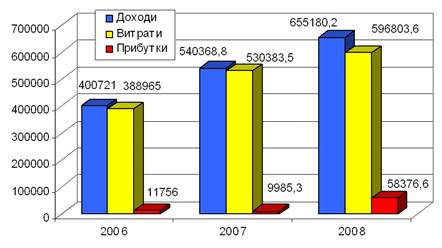

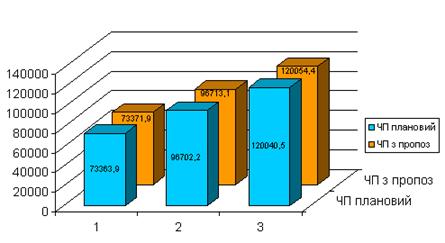

РОЗДІЛ 3 ФОРМУВАННЯ ГРОШОВИХ КОШТІВ ПІДПРИЄМСТВА І ПІДВИЩЕННЯ ЕФЕКТИВНОСТІ УПРАВЛІННЯ НИМИ В НАСТУПНОМУ ПЕРІОДІ![]() Проводячи аналіз фінансового стану приватного підприємства “ШАНС” потрібно розрахувати в грошових коштах підприємства на майбутнє. Для цього потрібно зробити слідуючі дії: нехай коефіцієнт абсолютної ліквідності дорівнює 0,3 , тоді:

Проводячи аналіз фінансового стану приватного підприємства “ШАНС” потрібно розрахувати в грошових коштах підприємства на майбутнє. Для цього потрібно зробити слідуючі дії: нехай коефіцієнт абсолютної ліквідності дорівнює 0,3 , тоді:

Звідси знаходимо X:

X=286,5 * 0,3 = 85,95

Отже, потреба в грошових коштах приватного підприємства ”ШАНС” на майбутнє складає 85,95 тис.грн. Для того, щоб задовільнити цю потребу підприємство повинно продати основних фондів на цю суму.

Таблиця 3.1

| №п/ п | Основні фонди | Ринкова ціна тис.грн. |

| 1 | 2 | 3 |

| 1. | Силова машина | 28,56 |

| 2. | Точильний верстат | 40,67 |

| 3. | Фрезерний верстат | 16,72 |

| Всього | X | 85,95 |

![]()

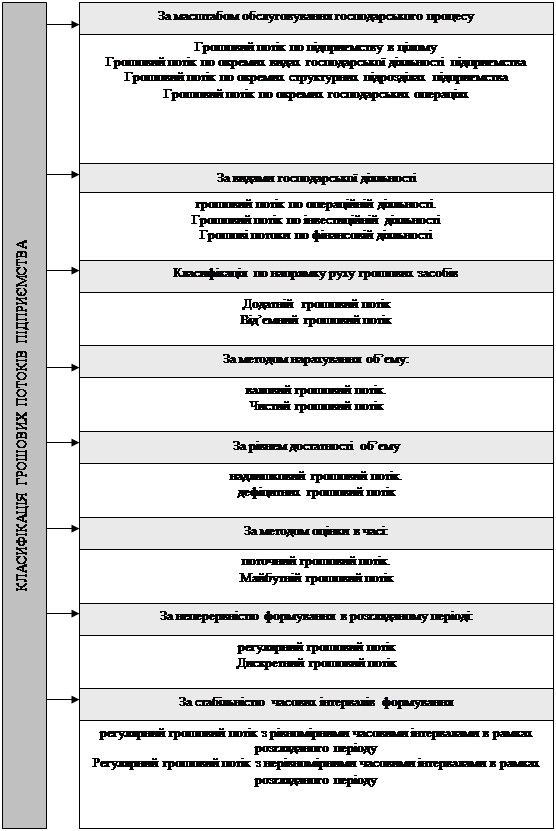

Формування та управління грошовими потоками підприємства є одним з найважливіших напрямків діяльності фінансового менеджера, оскільки наявність та достатність грошових потоків обумовлює життєздатність підприємства, поточну ефективність його діяльності та можливі темпи її зростання. Існують слідуючі основні напрямки використання грошових коштів підприємства: закупівля сировини, деталів, запасів, зарплата робітникам та службовцям, плата по рахункам за комунальні послуги, податки.

Збільшення активів. Власні грошові кошти, виручка від реалізації, запаси, обладнання, будівлі, земля - все це активи. Будь-яке збільшення активів означає використання фондів.

Зменшення пасивів. Пасив підприємства включає все, що воно винне іншим: банківські позики, оплата постачальникам та податки. Фонди, отримані підприємством, можуть піти на зменшення пасива.

Планування грошових потоків передбачає визначення можливих джерел надходження та напрямків використання грошових коштів підприємства для забезпечення його платоспроможності впродовж планового періоду. Поточне регулювання грошових потоків охоплює такі напрямки роботи:

1. Синхронізація грошових потоків. Цей напрямок передбачає узгодження вхідних та вихідних потоків грошових коштів за обсягами та в часі. Проведення цієї роботи дозволяє: по-перше, уникнути дефіциту готівки; по-друге, вивільнити частину грошових коштів й використати її для отримання додаткового доходу; по-третє, зменшити норматив готівки на рахунку підприємства.

2. Прискорення процесу надходження грошей. Цей напрямок здійснюється з метою скорочення часу між моментом сплати дебіторами своїх боргів та моментом надходження грошових коштів на рахунок підприємства.

3. Контролювання витрат грошей. Цей напрямок передбачає застосування стратегії виплат в їх максимально можливому уповільненні в часі. Поєднання швидкої інкасації та уповільнення виплат призведуть до отримання максимального обсягу вільних грошових коштів.

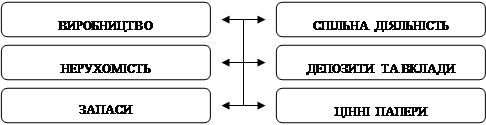

4. Капіталізація тимчасово вільних залишків грошових коштів. Ефективне використання методів прискорення надходжень та контролю витрат обумовлює виникнення протягом окремих проміжків часу тимчасово вільних грошових коштів. Управління вільними залишками коштів передбачає вибір та здійснення операцій щодо їх інвестування з врахуванням можливих термінів доходності та ризику, притаманим окремим інвестиційним альтернативам. Дохідність інвестування повинна покрити інфляційні втрати від знецінення національної валюти та забезпечити отримання інвестиційного доходу відповідно до цільового або фактичного рівня прибутковості активів.

Виходячи з ролі та функцій грошей, стратегічних цілей підприємства в процесі управління фінансовою діяльністю, управління грошовими коштами спрямоване на реалізацію таких завдань:

1. Забезпечення стабільної платоспроможності підприємства, як в теперішній час, так і в майбутньому. Реалізація цього завдання передбачає управління грошовими потоками підприємства, створення умов для їх стабільності, ритмічності, синхронності, забезпечення достатності формування та обґрунтування витрачання грошових коштів, формування необхідного розміру запасів грошових коштів для захисту від ризику неплатоспроможності в зв’язку з неочікуваним коливанням надходжень та витрат коштів.

2. Зростання ефективності (прибутковості) фінансової діяльності за рахунок управління грошовими коштами в наступному періоді. Реалізація цього завдання передбачає максимізацію додаткових доходів (прибутку) від управління грошовим оборотом та мінімізацією “ціни ліквідності” підприємства, тобто додаткових витрат, на які йде підприємство для підтримки постійної платоспроможності.

Завдання підвищення управління грошовими коштами підприємства можна сформувати як оптимізацію їх розміру для досягнення підприємством оптимальної позиції на шкалі ”ліквідність-доходність”. Об’єктом управлінських зусиль є з одного боку, грошові потоки підприємства, а з іншого - залишки грошових коштів.

Джерелом формування грошових коштів підприємства може бути банківська позика чи комерційний кредит покупців. Можливості формування грошових коштів є результатом сукупного впливу факторів зовнішнього та внутрішнього характеру.

Фактори зовнішнього характеру визначають загальні умови функціонування підприємства. До цих факторів належать загальна макроекономічна ситуація, стан та спрямованість законодавства, що регулює підприємницьку діяльність, стан платіжної дисципліни в державі, кон’юнктура ринку збуту, кон’юнктура фінансового ринку. Ці фактори не залежать від діяльності окремого торговельного підприємства, але обумовлюють його потенційні можливості з формування грошових коштів.

Фактори внутрішнього характеру залежать від характеру та специфіки діяльності самого підприємства щодо формування грошових коштів. На рівні підприємства можливості формування грошових коштів визначаються такими факторами.

1. Формування грошей обумовлюється обсягами та ефективністю проведення господарської (торговельної) діяльності підприємства, які в свою чергу залежать від :

- організації маркетингової діяльності: вивчення споживачів, прогнозування їх потреб, визначення форм, методів реалізації товарів, проведення рекламної діяльності;

- організації закупівельної діяльності: вибору постачальників, оцінки та селективного підбору комерційних пропозицій із закупівлі товарів, організації товаропостачання;

- організації торгово-технологічного процесу, залучення необхідних матеріальних , трудових та фінансових ресурсів, визначення способів їх найбіль ефективного використання;

- обсягу товарообороту підприємства, його складу та асортиментної структури, рівня цін реалізації товарів.

2. Можливості формування грошової маси пов’язані з обсягами та ефективністю проведення інвестиційної діяльності, що обумовлюється:

- вибором інвестиційного портфеля підприємства, тобто переліку інвестиційних проектів, що визнаються доцільними для реалізації;

- ходом реалізації інвестиційних проектів та їх фактичною доходністю.

3. Джерелом формування грошей можуть бути і “старі” гроші, які були сформовані в попередніх періодах, але втратили грошову форму.

4. Джерелом формування грошових коштів підприємства може бути продаж частини постійних активів підприємства - основних фондів, нематеріальних активів .

5. Джерелом формування грошових коштів підприємства може бути отримання банківських та комерційних позик, емісія акцій та облігацій.

Отже, джерелом формування грошей є факт реалізації товарів, здійснення акту купівлі - продажу.

Комплексна діагностика стану системи управління грошовими коштами підприємства передбачає дослідження її таких складових:

- наявності спеціального підрозділу, що займається підвищенням управління грошовими коштами підприємства в наступному періоді;

- проведення аналізу грошових коштів підприємства, їх ритмічності, повноти та глибини;

- планування руху грошових коштів підприємства;

- опанування теорією та застосування на практиці окремих інструментів управління грошовими коштами підприємства.

Оцінка результатів управління грошовими коштами підприємства повинна проводитися за наступними напрямками:

- наявність фактів неплатоспроможності підприємства в окремі дні або періоди, їх частота та тривалість;

- динаміка коефіцієнта достатності грошових коштів;

- розміри та динаміка дефіциту грошових коштів;

- динаміка показників ритмічності та синхронності грошових потоків;

- узгодженість джерел надходження та напрямків використання грошових коштів за окремими видами діяльності підприємства;

- отримання додаткового доходу за рахунок інвестування тимчасово вільних коштів.

ВИСНОВКИ І ПРОПОЗИЦІЇ

Проаналізувавши цілий ряд показників, які характеризують фінансовий стан підприємства, а також визнавши основні причини незадовільного управління грошовими коштами підприємства можна зробити висновок, що роль, яку виконують грошові кошти підприємства в процесі проведення кожного виду діяльності підприємства значно вагома. Грошові кошти є стартовим чи фінальним етапом процесу кругообороту або обслуговуючим ресурсом, наявність якого забезпечує перехід від однієї стадії циклу до іншої.

У даній роботі було розраховано багато показників, бачимо, що приватне підприємство ”ШАНС” протягом 2003 року функціонувало досить непогано. Як видно з додатку А та додатку Б у порівнянні з попереднім 2003 роком приватне підприємство “ШАНС” у звітному 2007 році покращило свої фінансові результати. На початку 2003 року дані про фінансовий стан приватного підприємства свідчать про те, що підприємство працювало ефективно. Якщо подивитись на додаток Б то видно, що підприємство отримало 1506,7 тис.грн. чистого доходу (виручки) від реалізації продукції (товарів , робіт , послуг) у порівнянні з 2003 роком чистий дохід який складав 907,3 тис.грн.

Якщо звернути увагу на додаток А то можна побачити, що власний капітал приватного підприємства “ШАНС” на початку 2007 року становив лише 83,2 тис.грн., а на кінець цього року 195,9 тис.грн. Як бачимо дане підприємство на початку року функціонувало за рахунок позикових коштів.

Коефіцієнт концентрації власного капіталу показує, що приватне підприємство не зовсім є фінансово стійким, стабільним і незалежним від зовнішніх кредиторів.

Коефіцієнт фінансової залежності показує, що власник не в змозі профінансувати своє підприємство.

Загальний коефіцієнт ліквідності показує, що підприємство має оборотні кошти сформовані завдяки власним джерелам.

Коефіцієнт платоспроможності показує, що на початок 2003 року приватне підприємство не залежало від зовнішніх джерел, але на кінець 2003 року ми бачимо протилежну картину.

Фінанси займають особливе місце в економічних відносинах. Їх специфіка проявляється в тому, що вони завжди виступають в грошовій формі, мають розподільчий характер і відображають формування та використання різних видів прибутків і накопичень суб’єктів господарської діяльності сфери матеріального виробництва, учасників нематеріальної сфери.

Таким чином, грошові потоки є складною багатоплановою економічною категорією, використовуються як інструмент оцінки, засіб платежу та заощадження, є ресурсом та результатом діяльності підприємства, обумовлюють його поточне та майбутнє фінансове положення.

Провівши всю цю роботу, можна зробити висновок, що грошові кошти підприємства є одним з вагомих факторів, що визначають фінансове положення підприємства, його життєздатність.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. “Про підприємства в Україні” Закон України від 27 березня 1991р.

2. “Про бухгалтерський облік і фінансову звітність” Закон України від 16.07 1999 р. №996-XIV // Галицькі контракти. - 1999. - № 6

3. Баб’як Н.Д. Вплив амортизаційних відрахувань на результати фінансово - господарської діяльності підприємств // Фінанси України.- 2003. - №11. С.23

4. Бандурка О.М. Фінансова діяльність підприємств: Підручник - К.: Либідь, 1998. - 312с.

5. Болюх М.А., Бурчевський В.З., Горбатюк М.І. Економічний аналіз:Навч. Посібник. - К.: КНЕУ, 2003. - 540с.

6. Гарицька Н.В. Удосконалення обліку основних засобів - усвідомлення, необхідність здійснення процесу відтворення // Бухгалтерський облік і аудит. - 1998. - №10. С.10

7. Грицюк С.В. Україна - Польща: ділова і корисна співпраця // Захід. - 2007.- №50. С. 16

8. Зятковський І.В. Фінанси підприємств: Навч. посібник. Вид. 2-ге, доповн. і переробл. - Тернопіль. Економічна думка - 2007 - 400с.

9. Економічний аналіз: Навч. посібник / М.Я.Болюх; За ред. акад. НАНУ проф. М.Г.Чумаченка. - К.: КНЕУ, 2007 - 540 с.

10. Іващенко В.І., Болюх М.А. Економічний аналіз господарської діяльності.- К.:”НІЧЛАВА”, 1999. - 204с.

11. Ізмайлова К.В. Фінансовий аналіз: Навч. Посібник. - К.: МАУП, 2000. - 152с.

12. Каменська Т.І. Бухгалтерський облік грошових коштів// Все про бухгалтерський облік. - 2000. - № 46. С. 45

13. Кірейцева Г.Г. Фінансовий менеджмент: Навч. Посібник. - К.: ЦУЛ, 2007.- 496с.

14. Коробов М.Я. Фінансово-економічний аналіз діяльності підприємств: Навч. посібник - К.: Товариство “Знання” КОО, 2000 - 378 с.

15. Кручок С.І. Оцінка фінансового стану підприємств // Фінанси України. - 2007. - №8. С. 6

16. Мец В.О. Економічний аналіз фінансових результатів та фінансового стану підприємства: Навч. посібник - К.: КНЕУ, 1999 - 132 с.

17. Мних Є.В., Буряк П.Ю. Економічний аналіз на промисловому підприємстві. - Львів: Світ, 1998 - 208с.

18. Омельченко В.М. Планування діяльності промислового підприємства: Підручник. - К.: Скарби, 2007. - 336с.

19. Пархоменко С.М. Облік основних виробничих фондів // Галицькі контракти. - 1999. - №7. С. 11

20. Петрович Й.М., Будіщева І.В., Устінова І.Г. Економіка виробничого підприємства: Навч. Посібник. - К.:Т-во “Знання”, КОО, 2007. - 405с.

21. Поддєрьогін А. М. Фінанси підприємств: Підручник. - К.: КНЕУ, 2000. - 460с.

22. Покропивний С.Ф. Економіка підприємства: Підручник. - К.: КНЕУ, 2003. - 528с.

23. Поліщук Н.В. Методи аналізу діяльності підприємства // Фінанси України. - 2003. - №1. С. 15

24. Курс економічного аналізу: Навч. Посібник. - К.: Знання-Прес, 2000. - 207с.

Похожие работы

... підприємством чистого грошового потоку з урахуванням фінансованих потреб, є коефіцієнт достатності чистого грошового потоку, який розраховується за наступною формулою: (1.7) де ЧГП – сума чистого грошового потоку підприємства за аналізований період, тис. грн.; ПК – сума погашення довго- і короткострокових кредитів, тис. грн.; ΔЗ – приріст виробничих запасів, тис. грн.; Д – сума ...

... потоків, який пов'язаний із з'ясуванням причин, які вплинули на збільшення (зменшення) вхідних грошових коштів та збільшення (зменшення) їх відпливу. Основною ціллю аналізу грошових потоків підприємства є визначення рівня достатності формування грошових коштів, ефективності їх використання, а також збалансування додатного та від’ємного грошових потоків підприємства за обсягами та у часі. Аналіз ...

... ), у тому числі – аналіз первинної фінансової інформації формування Звіту та зміст основних його статей. 6. Цілі та завдання прогнозування та планування грошових потоків Так, основуючись на сукупності функціонально-організаційних особливостей та базових характеристик грошових потоків, можна визначити сукупність взаємопов'язаних цілей управління останніми в частині планування та прогнозування. ...

... є довгостроковими і кредитори розраховують на їх погашення від 2 до 5 років. Розділ 3. Вдосконалення системи управління грошовими потоками на підприємстві Основною ціллю розробки планування поступлення та видачі грошових засобів є прогнозування валового і чистого потоків грошей підприємства в розрізі його господарської діяльності в забезпечення постійної платоспроможності на протязі всього ...

0 комментариев