Навигация

Статистический анализ современного рынка недвижимости республики Хакасия

2.1 Статистический анализ современного рынка недвижимости республики Хакасия

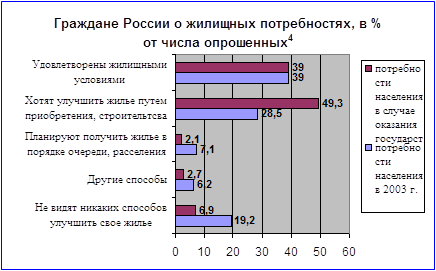

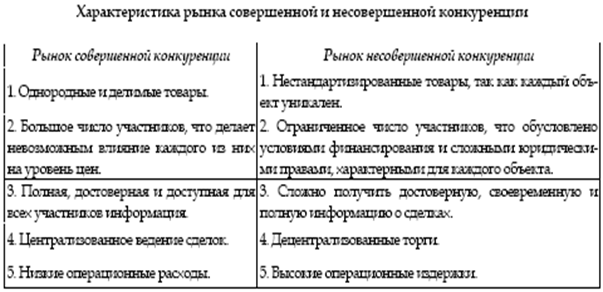

Рынок недвижимости нашего региона неотвратимо развивается. До недавнего времени, пока мировой финансовый кризис не стал проникать в сферу строительства жилья, достаточно бурным ростом развивалось домостроение. Рынок недвижимости открыл перспективы для ипотеки. Бурное развитие строительства современного крупнопанельного, коттеджного и малоэтажного строительства - наряду с повышением мобильности населения, его требований к качеству жилья, смещению приоритетов по выбору места проживания - привели к тому, что на территории города и республики активно образуется рынок недвижимости. Развитие транспортной системы и других объектов инфраструктуры в регионе сделает жилье еще более удобным.

Последние полтора года на столичном рынке Хакасии четко определены тенденции, свидетельствующие о положительной динамике его развития. Статистические данные по региону в целом оптимистичны. За последнее полугодие 2008 года доля ипотечных кредитов в объеме кредитов населению возросла с 9,5% до 12,9%.

Ресурсы-то имеются. На повестке дня - вопрос баланса цены и платежеспособности. Мнения о доступности ипотеки слоям населения в сфере профессиональных участников рынка разнятся. Цены на жилье высокие - а покупателей - море.

Развитие ипотеки для населения Хакасии зависит от разных факторов: экономических (уровень экономики, инфляция, темпы роста ВВП), правовой базы, платежеспособности населения, стоимости ресурсов для банков и в итоге для заемщиков, стабильности ситуации на рынке жилья и наличия предложения.

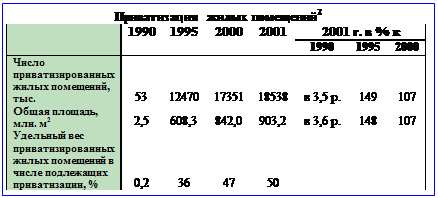

Статистика бесстрастна. Но ее цифры зачастую могут вывести из равновесия. К примеру, если они касаются цен. Ниже приведем цифры отдела статистики финансов и цен Госкомстата по РХ за первые 4 месяца 2009года.[11]

По подборке цен за каждый квартал видно, что цены на жилье в начале этого года упали. Сначала рассмотрим эту ситуацию по регионам Сибири.

На первичном рынке жилья на конец первого квартала этого года жилье по сравнению с предыдущими тремя месяцами подешевело (по России на 2,2% за квадрат, по Хакасии - на 3,4%). Но если сравнивать это радостное удешевление за январь-март 2009 года с первым кварталом прошлого года, то получится, что оно «съедается» подорожанием за год: за это время цены по России подскочила на 5,2%, а по Хакасии - на 11%.

На вторичном рынке сложилась схожая ситуация. В январе - марке, по сравнению с прошлым кварталом, стало реально купить крышу над головой на 2,8% дешевле по России и на 15,4% - по Хакасии. А сравнение первых кварталов этого и прошлого годов дает иную картину: по стране сохраняется подорожание жилья (на 5,5%), а Хакасия остается пока одним из немногих регионов, где за год зафиксировано понижение его стоимости. Правда, не намного: на 8,9%.

Средние цены По России (в рублях за один квадратный метр общей площади) в 1 квартале 2009 года были около 50465 рублей (на первичном рынке), и 77806 рублей - на вторичном. А в Хакасии зафиксирована стоимость «метра» почти в два раза меньше: 29202 - «первичка», 31908 - «вторичка». Жилищные цены в Хакасии оказались одними их самых низких в Сибири - еще дешевле - только в республике Бурятия.

В соседнем Красноярском крае стоимость метра первичного жилья зашкаливает за 40 тысяч рублей, а вторичного - за 34 тысячи. На другой соседней территории, в Кемеровской области, цена квадрата на первичном рынке - около 32 тысяч рублей, на вторичном - более 36 тысяч рублей. А самое дорогое жилье в Сибирском федеральном округе, по данным статистиков, сейчас в Новосибирской области: там около 49 тысяч рублей стоит метр нового жилья и около 55 тысяч - цена за метр на вторичном рынке. Но не стоит забывать - это средние цены на по городам: от типового жилья до элитного.

Теперь о ценах на так называемое элитное жилье (хотя то, что в наших реалиях называют элиткой, в более крупных городах попадает под категорию обычной квартиры). По России средняя стоимость элитного жилища не намного отличается от квартиры простой улучшенной планировки: метр «первички» - около 94 и 58 тысяч (соответственно), «вторички» - около 94 и 58 тысяч рублей.

В Хакасии эта разница тоже не очень бросается в глаза: первичное элитное жилье стоит чуть больше 32 тысяч за метр, улучшенной планировки около 29 тысяч рублей. Метр «бэушной» элитки опустошит карман примерно на 39 тыс. рублей, а квартиры улучшенной планировки - на 34 тысячи рублей. Как видим, во всех случаях ценовой перекос получается в сторону вторичного жилья.

2.1 Проведение маркетингового исследования предпочтений потребителей и анализ полученных данных

Целью настоящего исследования является получение и анализ первичной информации для выявления факторов, влияющих на отношение потенциальных клиентов к объектам недвижимости, и к рынку недвижимости, в частности, а также выявление их потребностей с целью разработки мер по расширению возможности приобретения жилья.

По этой же причине автором было проведено маркетинговое исследование, целью которого было решение проблемы, с которой сталкиваются современные строительные предприятия и риэлторские фирмы увеличение рыночной доли, совершенствование сбытовой политики на рынке недвижимости, в целом.

Исходя из этого, были определены задачи исследования:

· определить востребованность в улучшении жилищных условий гражданами города и республики;

· выяснить, какое жилье потребители предпочитали бы приобрести;

· выявить причину того, что не устраивает их в имеющемся жилье;

· выяснить, какое жилье хотели бы приобрести;

· определить, какого типа квартира устраивает при приобретении;

· узнать, какой планировки квартиру хотели бы приобрести покупатели;

· получить оценку финансовых возможностей потребителей, а именно:

· узнать стоимость реально приобретаемого жилья;

· выяснить величину первоначального взноса на оплату от стоимости жилья;

· выявить отношение к возможности сдачи старого жилья в счет оплаты нового;

· узнать желаемый срок кредита на приобретение недвижимости;

· выяснить сумму минимального процента и сумму ежемесячных выплат по кредиту на жилье, которые смогли бы выплачивать покупатели;

· определить демографический профиль покупателей, с использованием таких параметров, как возраст, пол, доход.

Характер целей предопределил выбор типа исследования - описательный. Автором было решено использовать один из широко известных методов проведения маркетингового исследования - опрос потребителей, ориентированный на массовых респондентов различной квалификации и компетенции. Исследование протекало в одном направлении определение отношения населения к приобретению объектов недвижимости.

Инструмент реализации опроса в данной работе - анкета (Приложение 3). С помощью вопросника получена первичная информация, необходимая для определения потребности покупателей в объектах недвижимости, охвата исследуемой проблемы. Тип вопросов - закрытый. Варианты вопросов, используемых при проведении исследования - дихотомические и многовариантные, использование которых должно активизировать деятельность респондентов по заполнению анкет, облегчить процесс ввода полученных данных. «Маркетинговая информация - это цифры, факты, сведения, слухи, оценки и другие данные, необходимые для анализа и прогнозирования маркетинговой деятельности»[12].

Сбор первичной маркетинговой информации заключался в опросе респондентов различной квалификации и компетенции. Количество опрашиваемых - 50 человек (Приложение 4). Первичные данные были собраны в течение нескольких дней. Подход к сбору данных - самостоятельный. Были получены ответы респондентов практически на все вопросы анкет. Обработка полученной информации проводилась с помощью редактора таблиц Microsoft Excel, который позволяет выполнять вычисления, анализировать данные и работать со списками в таблицах и на веб-страницах.

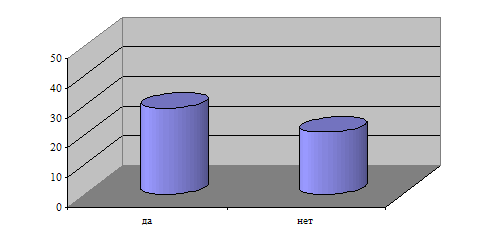

Анализ анкет клиентов показал, что респонденты, в основной массе, желали бы улучшить свои жилищные условия: из 50 опрошенных всего лишь 3 человека не нуждаются в улучшении жилищных условий (рисунок 3).

| Варианты ответов | Всего опрошенных, чел. |

| Да | 47 |

| Нет | 3 |

| Всего: | 50 |

Рисунок 3 - Распределение ответов на вопрос № 1 анкеты

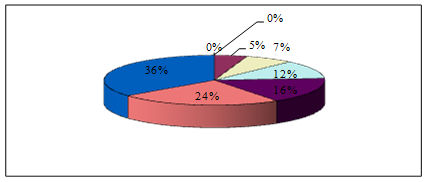

Ответы на вопрос анкеты № 2, где спрашивалось, какое жилье имеют респонденты, распределились следующим образом: однокомнатные квартиры имеют 16 человек, 10 - двухкомнатные, трехкомнатные - 13 человек, четырехкомнатные квартиры имеют 2 человека, 2 человека имеют неблагоустроенную квартиру, элитное жилье - 1 респондент, частный дом - 5 человек, коттедж - 1 человек (рисунок 4).

| Варианты ответов | Всего опрошенных, чел. |

| 1-комнатная квартира | 16 |

| 2-комнантная квартира | 10 |

| 3-комнатная квартира | 13 |

| 4-комнатная квартира | 2 |

| неблагоустроенная квартира | 2 |

| элитное жилье | 1 |

| частный дом | 5 |

| коттедж | 1 |

| Всего: | 50 |

Рисунок 4 - Распределение ответов на вопрос № 2 анкеты

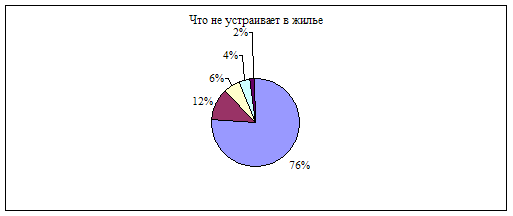

Далее респондентам ставился вопрос «Что не устраивает Вас в Вашем жилье?». Удалось выяснить, что большинство респондентов не устраивает площади жилья - этот параметр отметили 76% опрошенных, 12 % не устраивает район проживания, 6% - тип дома, 4% - планировка, и только 2% отметили, что их не устраивает неблагоустроенность их жилья (рисунок 5).

Рисунок 5 - Распределение ответов на вопрос № 3 анкеты

Удалось выяснить предпочтения потребителей в плане статуса потенциально приобретаемой квартиры. Здесь ответы распределились следующим образом: большинство респондентов (20 человек) предпочли бы приобрести 3-комнатную квартиру, 8 человек отметили элитное жилье, 6 человек предпочли бы приобрести 2-комнатную квартиру, 4 человека - частный дом, одинаковое количество (по 5 человек) респондентов отметили 4-комнатную квартиру и коттедж, и только ни один респондент не пожелал бы приобретать жилье неблагоустроенное (рисунок 6).

| Варианты ответов | Всего опрошенных, чел. |

| 1-комнатная квартира | 2 |

| 2-комнантная квартира | 6 |

| 3-комнатная квартира | 20 |

| 4-комнатная квартира | 5 |

| неблагоустроенная квартира | 0 |

| элитное жилье | 8 |

| частный дом | 4 |

| коттедж | 5 |

| Всего: | 50 |

Рисунок 6 - Распределение ответов на вопрос № 4 анкеты

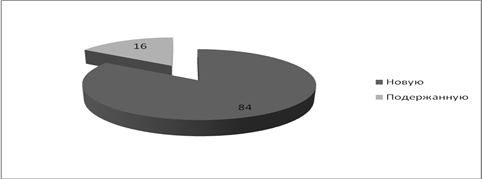

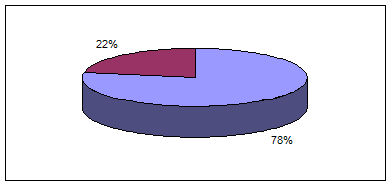

Вопросом № 5 анкеты был вопрос о рынке приобретения: вторичный и первичный. Здесь ответы распределены следующим образом - квартиру на первичном рынке желали бы приобрести 84% опрошенных, 16% - на вторичном рынке недвижимости (рисунок 7).

Рисунок 7 - Распределение ответов на вопрос № 5 анкеты

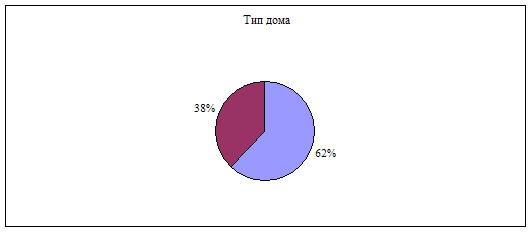

Удалось выяснить, какие типы домов предпочтительнее покупателям: кирпичные либо панельные. Большинство потребителей предпочитают квартиры в кирпичном доме (62%), 38% отдают предпочтение панельной застройке (рисунок 8).

Рисунок 8 - Распределение ответов на вопрос № 6 анкеты

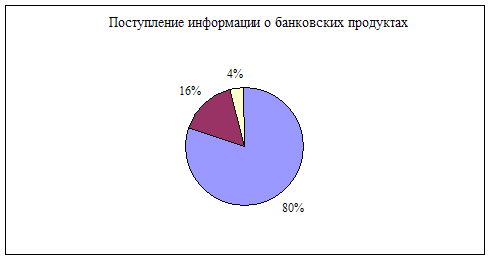

Далее в исследовании ставился вопрос о типе планировки квартиры.

Ответы предопределены - 80%, конечно же, хотят жилье улучшенной планировки, 16% - индивидуальной, и только 4% - простой планировки (рисунок 9).

Рисунок 9 - Распределение ответов на вопрос № 7 анкеты

На вопрос анкеты, где спрашивалось о стоимости возможно приобретенного жилья, ответы распределились следующим образом: Равное количество ответов распределились по суммам 1200 и 1500, 10 человек отметили сумму 1200-2000, одинаково по 5 человек - суммы 700-1000 рублей и более 3000 рублей (рисунок 10).

| Варианты ответов | Всего опрошенных, чел. |

| 240-550 | 0 |

| 550-700 | 0 |

| 700-1000 | 5 |

| 1200-1500 | 15 |

| 1500-2000 | 10 |

| 2000-3000 | 15 |

| более 3000 | 5 |

| Всего: | 50 |

Рисунок 10 - Распределение ответов на вопрос № 8 анкеты

О величине первоначального взноса на оплату жилья (в % отношении от стоимости квартиры), большинство респондентов отметили то, что они могут внести 50 и 70%, 8 человек могут внести 20%, 7 человек - 30%, и только 5 человек - 100% (рисунок 11).

| Варианты ответов | Всего опрошенных, чел. |

| 20% | 8 |

| 30% | 7 |

| 50% | 15 |

| 70% | 15 |

| 100% | 5 |

| Всего: | 50 |

Рисунок 11 - Распределение ответов на вопрос № 9 анкеты

На вопрос «Как Вы относитесь к возможности сдачи жилья в счет оплаты нового?», ответы распределились следующим образом: 39 человек согласны на сдачу жилья в счет нового, 11 человек заявили, что постараются оплатить за счет других средств (рисунок 12).

| Варианты ответов | Всего опрошенных, чел. |

| Обязательно воспользуюсь | 39 |

| Оплачу за счет других средств | 11 |

| Всего: | 50 |

Рисунок 12 - Распределение ответов на вопрос № 10 анкеты

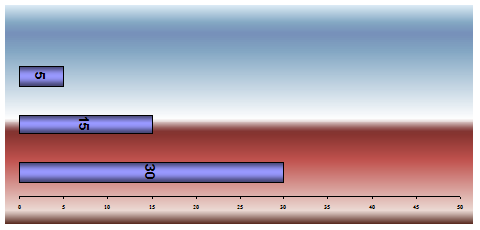

Удалось выяснить, что наиболее желаемый срок кредита для приобретения жилья длительный - от 15 лет и выше - его заявила большая часть респондентов - 23, 10 и 15 лет - 11 человек, 1 человек - срок 7 лет, 1 человек - срок 5 лет, 3 года - 3 человека (рисунок 13).

| Варианты ответов | Всего опрошенных, чел. |

| 3 года | 3 |

| 5 лет | 1 |

| 7 лет | 1 |

| 10 лет | 11 |

| 15 лет | 11 |

| от 15 лет и выше | 23 |

| Всего: | 50 |

Рисунок 13 - Распределение ответов на вопрос 11

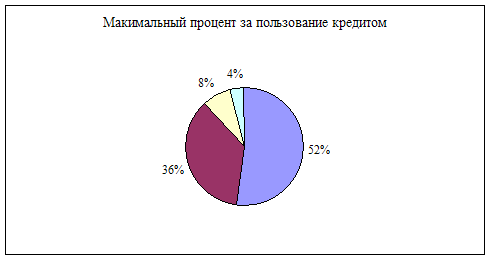

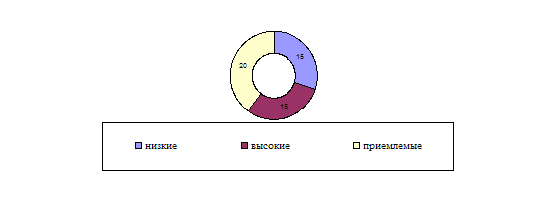

В отношении максимального процента за пользование кредитом, ответы распределились так: 52% отметили процент 10, 36% - 15% за пользование кредитом, 5 % опрошенных предпочитают 18%, и 4% - 22% за пользование кредитом (рисунок 14).

Примечание: 10% за пользование кредитом - 52%, 15% - 36%, 18% - 8%, 22% - 4%

Рисунок 14 - Распределение ответов на вопрос 12 анкеты

12 вопросом был вопрос о сумме ежемесячных выплат за кредит. Здесь ответы респондентов были таковы. По 8 человек из опрошенных подтвердили сумму 3000 и 5000 рублей, 14 человек готовы платить ежемесячно по 10000 рублей, 15000 рублей могут платить ежемесячно 6 человек, 5 человек могут платить 20000 рублей, более 20000 рублей могут всего 7 человек.

| Варианты ответов | Всего опрошенных, чел. |

| 3000 | 8 |

| 5000 | 8 |

| 10000 | 14 |

| 15000 | 6 |

| 20000 | 5 |

| более 20000 | 7 |

| Всего: | 50 |

Рисунок 15 - Распределение ответов на вопрос 13 анкеты

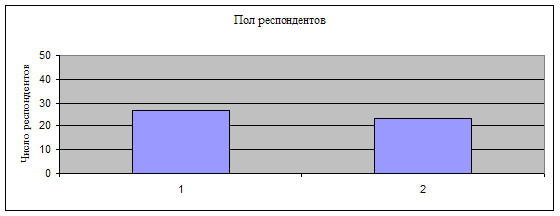

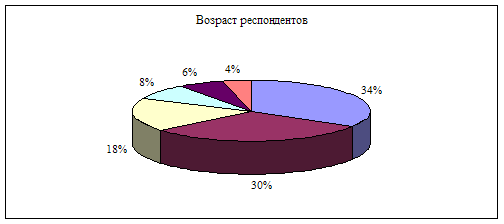

Последними вопросами анкеты были вопросы классификационного характера, куда относились вопросы о возрасте, поле, уровне дохода. Подведя итоги исследования, удалось выяснить, что большинство клиентов - мужчины (рисунок 16), возрастной ценз различен: большинство респондентов - от 25 до 55 лет, т.е. работающее население (рисунок 17).

Рисунок 16 - Распределение ответов на вопрос № 14 анкеты

Рисунок 17 - Распределение ответов на вопрос № 15 анкеты

В отношении дохода клиентов можно сказать, что они достаточно платежеспособны - большинство респондентов отметили параметр дохода от 10000 до 15000руб.

Похожие работы

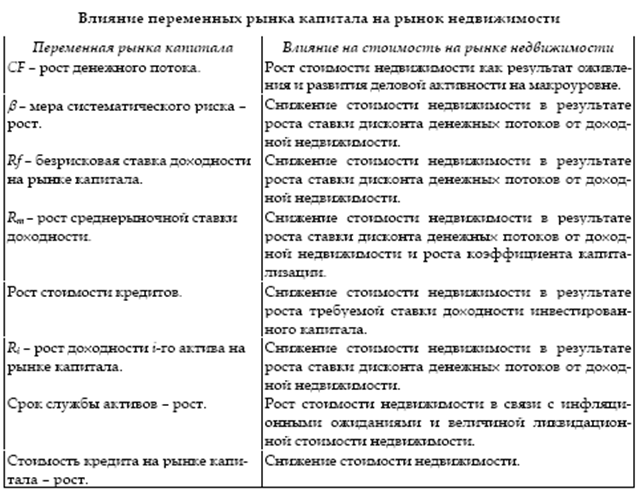

... недвижимости сегодня – единичные случаи. Единственное, что остается хозяйственнику, - заключить с собственником договор аренды.3 Но, по мнению специалистов различных консалтинговых компаний региональные рынки недвижимости в скором времени будут пользоваться спросом у инвесторов и девелоперов. И наиболее перспективным для вложений будет сегмент торговой недвижимости, который в настоящее время ...

... чтобы принимать обоснованные решения на любом рынке, необходимо располагать достоверной, обстоятельной и своевременной информацией. Систематический сбор, отражение и анализ данных о проблемах, связанных с функционированием рынка недвижимости, составляют содержание маркетинговых исследований. Чтобы быть эффективными, эти исследования, во-первых, должны носить систематический характер; во-вторых, ...

... Результаты социологических опросов Независимо от ситуации на рынке недвижимость растет спрос на социологические исследования, это объясняется тем, что для всестороннего анализа рынка недвижимости необходимо идеальное сочетание математических, статистических и социологических методов исследования. Применение социологических методов помогает выявить факторы, влияющие на развитие рынка, что ...

... ростом объема строительства возрастают расходы на общественные улучшения. Природа такого типа экспансии не позволяет ей двигаться шаг за шагом или медленным темпом. Сокращение рынка недвижимости: В силу "несбалансированности" функционирования рынка на нем возникает эффект "плохих качелей". Предложение начинает превышать спрос. Возрастают проблемы с реализацией недвижимости. Ужесточаются условия ...

0 комментариев