Навигация

Ставка дисконтирования принята равной 10%;

4. Ставка дисконтирования принята равной 10%;

5. Налог на прибыль – 24%.

Оцениваемые параметры:

В качестве результирующего показателя оценим текущую стоимость суммарного денежного «притока» предприятия при использовании каждого из оцениваемых методов амортизации.

Показателем, характеризующим сравнительный экономический эффект при различных методах амортизации, является показатель доли увеличения текущей стоимости суммарного денежного потока сравниваемых способов по отношению к текущей стоимостью денежного потока линейной неускоренной амортизации имущества (самого медленного способа).

Для расчета амортизации воспользуемся возможностями Excel [29].

q для автоматизации расчета линейного метода воспользуемся формулой:

АПЛ (нач_стоимость; ост_стоимость; время_эксплуатации)

Нач_стоимость – затраты на приобретение актива.

Ост_стоимость – стоимость в конце периода амортизации.

Время_эксплуатации–количество периодов, за которые актив амортизируется

q метод суммы лет предполагает использование формулы:

АСЧ (нач_стоимость; ост_стоимость; время_эксплуатации; период)

Первые три аргументы аналогичны предыдущим.

Период – это период, для которого требуется вычислить амортизацию.

Период измеряется в тех же единицах, что и время_эксплуатации.

q при методе остаточной стоимости используем встроенную формулу:

ДДОБ (нач_стоимость; ост_стоимость; время_эксплуатации; период; коэффициент)

Коэффициент – ставка снижающегося остатка. Метод уменьшения остатка вычисляет амортизацию, используя увеличенный коэффициент, причем при пропуске аргумента значение признается равным 2.

q при расчете ускоренной линейной амортизации воспользуемся рассмотренной формулой ДДОБ, но в этом случае необходимо изменить значение аргумента «коэффициент».

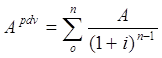

Текущая стоимость будущих амортизационных отчислений [34]:

, (3.1)

, (3.1)

где А – амортизационные отчисления за год;

n – амортизационный срок службы, принятый предприятием для расчета амортизации, в годах;

i – норма дисконта.

При расчете приведенной стоимости амортизационных отчислений в Excel можно воспользоваться функцией ЧПС (ставка; значение 1;….), но первый член выражения суммируется отдельно.

В соответствии с теорией дисконтирования, текущая стоимость будущих денежных потоков тем больше, чем больше они приближены к текущему моменту. Сравнение результатов расчета текущей стоимости суммарных амортизационных отчислений при различных методах амортизации приведено в таблице. Методы амортизации проранжированы в порядке увеличения оцениваемого показателя. При сравнении текущей стоимости амортизационных отчислений наибольшую величину на обоих временных отрезках (10 и 36 лет) дал метод ускоренной линейной амортизации.

Таблица 3.1. Текущая стоимость амортизационных отчислений

| Метод амортизации | Период амортизации | |||

| 10 лет | 36 лет | |||

| Линейный | 675 902 | 100% | 297 762 | 100% |

| По сумме лет использования | 771 087 | 114% | 434 772 | 147% |

| По остаточной стоимости | 816 015 | 121% | 491 504 | 168% |

| Ускоренный линейный | 893 408 | 132% | 624 588 | 210% |

Как видно из таблицы 3.1, несмотря на то, что на большем сроке амортизации величина текущей стоимости потока амортизационных отчислений снижается, различия в величине текущей стоимости амортизации сравниваемых методов более отчетливы на большем сроке амортизации имущества. Например, в терминах дисконтированных показателей результаты амортизации линейным неускоренным методом на 10-летнем периоде практически равнозначны амортизации линейным ускоренным методом на 36-летнем периоде.

Текущая стоимость суммарного денежного потока

Аналогичный результат ранжирования получается и при сравнении текущей стоимости суммарного денежного потока, включающего в себя продисконтированные амортизационные отчисления и величину чистой прибыли. Чистая прибыль равна налогооблагаемой прибыли минус налог на прибыль, равный 24%. С учетом условий, обоснованных выше, налогооблагаемая прибыль при линейном методе будет равна удвоенной величине текущих амортизационных отчислений. Для методов по сумме лет и остаточной стоимости – налогооблагаемая прибыль равна разнице текущих амортизационных отчислений ускоренным методом и текущих амортизационных отчислений данным методом. Результаты расчета приведены в таблице 3.2.

Таблица 3.2. Текущая стоимость суммарного денежного потока

| Метод амортизации | Период амортизации | |||

| 10 лет | 36 лет | |||

| Линейный | 1 703274 | 100% | 745091 | 100% |

| По сумме лет использования | 1 726118 | 101% | 778473 | 104% |

| По остаточной стоимости | 1 736901 | 102% | 792088 | 106% |

| Ускоренный | 1 755475 | 103% | 824030 | 111% |

Хотя относительный выигрыш на суммарном денежном потоке меньше, чем при оценке только амортизационных отчислений, результаты расчета, приведенные в таблице 3.2, подтверждают выводы, полученные при оценке потоков только амортизационных отчислений: применение более ускоренных методов амортизации максимизирует текущую стоимость оцениваемого показателя, а, следовательно, увеличивается суммарная экономическая «выгода» предприятия.

Таким образом, с точки зрения максимизации текущей стоимости суммарных денежных поступлений предприятия наилучшим методом является метод ускоренной линейной амортизации.

Период амортизации

Результаты таблиц 3.1 и 3.2 показывают, что амортизационные отчисления тем больше, чем короче период амортизации.

Доля амортизационных отчислений в суммарном денежном потоке

Амортизационные отчисления, начисленные в состав себестоимости, составляют для предприятия неналогооблагаемый денежный приток средств. В свою очередь, уменьшение доли амортизационных отчислений в составе текущих затрат приводит к увеличению налогооблагаемой прибыли предприятия. Поскольку недисконтированная сумма амортизации и чистой прибыли предприятия на всем горизонте расчета для всех методов одинакова (согласно постановке задачи), относительное «приближение» большей величины амортизационных отчислений к начальному периоду означает «отдаление» во времени величины прибыли, подлежащей налогообложению.

Согласно теории дисконтирования, денежные поступления ближних интервалов стоят больше, чем отдаленные во времени денежные притоки, поэтому предприятию экономически целесообразно приблизить чистый приток, сместив тем самым во времени тот поток, который подвергается налогообложению. Именно это и достигается за счет применения более ускоренных методов амортизации. Как меняется доля амортизационных отчислений в общей величине дисконтированного денежного потока для различных методов амортизации проиллюстрировано в таблице 3.3.

Таблица 3.3. Доля амортизационных отчислений в общей величине дисконтированного денежного потока

| Метод амортизации | Период амортизации | |

| 10 лет | 36 лет | |

| Линейный | 39.7% | 39.9% |

| По сумме лет использования | 44.6% | 55.8% |

| По остаточной стоимости | 46.5% | 62.1% |

| Ускоренный | 50.9% | 75.8% |

Увеличение текущей стоимости суммарного денежного потока при разных методах амортизации достигается за счет приближения во времени не налогооблагаемой части этого денежного потока, а именно, амортизационных отчислений.

Влияние ставки дисконтирования.

Оценка текущей стоимости денежного потока зависит от удаленности срока получения дохода от текущего момента и от размера дисконта. Так, если принять сумму дисконтированного денежного потока по линейному методу за базовый уровень, то относительное превышение суммы дисконтированного денежного потока для других методов начисления амортизации по отношению к линейному неускоренному составит некую положительную величину.

Расчеты проводятся на основании имеющихся потоков амортизационных отчислений, путем корректировки в формуле ЧПС аргумента «ставка».

Таблица 3.4. Превышение текущей стоимости денежного потока над аналогичным показателем линейного метода амортизации при различных ставках дисконтирования (на 10-летнем сроке)

| Метод амортизации | Ставка дисконтирования | ||||||

| 0% | 5% | 10% | 15% | 20% | 25% | 30% | |

| По сумме лет | 0% | 1.1% | 1.34% | 3.1% | 3.9% | 4.7% | 5.4% |

| По остаточной стоимости | 0% | 1.4% | 1.9% | 4.9% | 6.5% | 8.0% | 9.3% |

| Ускоренный | 0% | 2.5% | 3.0% | 7.3% | 9.5% | 11.5% | 13.3% |

Таблица 3.5. Превышение текущей стоимости денежного потока над аналогичным показателем линейного метода амортизации при различных ставках дисконтирования (на 36-летнем сроке)

| Метод амортизации | Ставка дисконтирования | ||||||

| 0% | 5% | 10% | 15% | 20% | 25% | 30% | |

| По сумме лет | 0% | 4.0% | 4.48% | 9.0% | 10.2% | 11.0% | 11.5% |

| По остаточной стоимости | 0% | 5.2% | 6.3% | 14.2% | 16.9% | 18.9% | 20.4% |

| Ускоренный | 0% | 9.2% | 10.6% | 22.0% | 25.2% | 27.2% | 28.3% |

Очевидно, что при ставке дисконтирования, равной 0, все методы амортизации равнозначны. Результаты оценки подтверждают логический вывод о том, что различия в значениях текущей стоимости оцениваемого показателя при различных методах амортизации усиливаются при увеличении ставки дисконтирования.

Подобные расчеты могут быть использованы для нахождения критических значений оцениваемого показателя при заданной ставке дисконтирования, которая может быть определена для предприятия в качестве внешнего экономического условия функционирования.

Например, если для предприятия требуется путем оптимизации амортизационной учетной политики достичь выигрыш не менее 3%, то при условии 10% ставки дисконтирования для имущества со сроком использования 10 лет это условие может быть достигнуто лишь в случае применения ускоренной линейной амортизации, а для имущества со сроком использования 36 лет – в случае применения любого из альтернативных (по отношению к линейному) методов амортизационной учетной политики.

Оборачиваемость инвестированного капитала

Стоимость приобретаемых предприятием внеоборотных активов можно рассматривать в качестве его капиталовложений, т.е. процесса инвестирования капитала, поэтому возврат стоимости этого имущества через амортизацию можно интерпретировать как процесс окупаемости этого капитала. В этом случае скорость амортизации имущества – скорость оборачиваемости этого капитала за счет амортизационных отчислений на всем периоде использования амортизируемого имущества.

Соотношение скорости амортизации имущества для линейных методов (ускоренного и неускоренного) равно коэффициенту ускорения. В отношении других методов амортизации найти такое соотношение не так просто. Проиллюстрируем скорость оборачиваемости инвестиционного капитала за счет амортизационных отчислений способом периода «полуамортизации».

Скорость возврата инвестированного капитала может быть охарактеризована таким показателем как срок, за который при данном методе амортизации происходит реновация половины первоначальной балансовой стоимости имущества, или соответственно, доля данного периода в общем сроке использования имущества. Для линейного неускоренного метода эта доля составляет Т/2, для ускоренного с коэффициентом ускорения, равном 3 – Т/6. Для остальных методов определение периода довольно несложно при помощи Excel: на основании имеющихся потоков амортизационных отчислений и автоматического суммирования.

В таблице 3.6 приведены данные о таком периоде «полуамортизации».

Таблица 3.6. Период, за который происходит амортизация половины первоначальной стоимости имущества

| Метод амортизации | Период полуамортизации | |||

| Срок полной амортизации – 10 лет | Срок полной амортизации – 36 лет | |||

| Кол-во лет | Доля периода | Кол-во лет | Доля периода | |

| Линейный | 5 лет | 0.5 | 18 лет | 0.5 |

| По сумме лет использования | 3 года | 0.3 | 11 лет | 0.3 |

| По остаточной стоимости | 2 года | 0.2 | 8 лет | 0.2 |

| Ускоренный | 1.7 года | 0.17 | 6 лет | 0.17 |

Таким образом, соотношение сроков «полуамортизации» для двух различных методов может служить оценкой ускорения амортизации имущества, достигаемой за счет перехода от одного метода к другому. Например, метод амортизации по сумме чисел обеспечивает ускорение амортизации по сравнению с методом линейной неускоренной амортизации по этому критерию в 5/3 = 1,7 раза.

Экономическая интерпретация такого критерия оборачиваемости инвестированного капитала может иметь следующий смысл. Если стратегическим направлением предприятия является замена / обновление своего оборудования в момент, когда оно «самортизирует» наполовину, то оцененный параметр и показывает примерный срок, через который следует планировать следующее инвестирование. Таким образом, применяемый метод амортизации в этом случае определяет скорость обновления оборудования (фондов).

В этом случае, если компания использует тот метод амортизации, который позволяет ей максимально снижать налогооблагаемую прибыль исходя из текущего уровня рентабельности, то соответствующий период «полуамортизации» будет соответствовать максимально быстрому для данного предприятия периоду обновления фондов.

Таким образом, ускорение амортизации благодаря применению различных методов позволяет ускорить реинвестирование накопленных амортизационных отчислений, тем самым, ускоряя оборачиваемость инвестированного капитала.

Мы рассмотрели экономические выгоды предприятия, связанные с максимально возможным ускорением амортизационных процессов. Однако экономические условия хозяйствования имеют свои ограничения. Во-первых, это уровень рентабельности текущей деятельности предприятия. Оно может увеличивать долю амортизационных отчислений в себестоимости продукции до определенного предела, определяемого размером ее текущей прибыли. Во-вторых, целесообразные сроки реинвестирования высвобождающихся амортизационных отчислений определяются объемом этих средств, необходимым для осуществления конкретных инвестиционных проектов. Оба из этих факторов ограничивают «сверху» возможности ускорения амортизации. Поэтому оптимальный режим амортизации и учетная политика предприятия в этом вопросе должны определяться на основе выше изложенного методического подхода, исходя их конкретных экономических условий деятельности предприятия.

Проведенный сравнительный анализ эффективности различных способов начисления амортизации с заданными параметрами показал, что:

1. Метод ускоренной линейной амортизации является наилучшим с точки зрения максимизации текущей стоимости суммарных денежных поступлений предприятия.

2. Величина амортизационных отчислений для различных методов начисления амортизации тем больше, чем короче период амортизации, что приводит к большей скорости обновления основных фондов.

3. Увеличение текущей стоимости суммарного денежного потока при различных методах амортизации достигается за счет приближения во времени не налогооблагаемой части этого денежного потока, а именно, амортизационных отчислений.

4. Различия в значениях текущей стоимости оцениваемого показателя при различных методах амортизации усиливаются при увеличении ставки дисконтирования.

5. Ускоренная амортизация позволяет ускорить реинвестирование накопленных амортизационных отчислений, тем самым, ускоряя оборачиваемость инвестированного капитала.

В соответствие с проведенным во второй главе анализом был выявлен существенный прирост в структуре себестоимости затрат на ремонт и обслуживание оборудования (на 2004 г. доля в себестоимости составляла 8,8%, к концу отчетного года – 19,4%). Подобная ситуация является следствием сильной изношенности основных средств предприятия, и в частности, оборудования, износ которого составляет 80%. Доля амортизации в структуре себестоимости не изменялась и составляет на отчетный год 4%. Рассчитанные коэффициенты обновления основных фондов недостаточны и практически уравновешиваются коэффициентами выбытия.

В связи с этим стратегическим направлением предприятия должна стать рационализация его денежных потоков и увеличение инвестиционных возможностей в целях скорейшей замены (обновления) активов. В этом случае наиболее эффективным решением является выбор метода, обеспечивающего максимально возможное ускорение амортизационных процессов, которые позволяют на начальном этапе списать на себестоимость большую часть стоимости активов, тем самым, уменьшив налогооблагаемую базу.

Таким образом, обновление активной части фондов предприятия позволит сократить расходы по ремонту устаревшего оборудования и в то же время, увеличение амортизационных отчислений в структуре себестоимости не отразится на существенном росте себестоимости, ввиду выявленной в отчетном году экономии материальных затрат, а также резервов снижения расходов на персонал. Использование нелинейных методов амортизации вновь вводимых активов позволит увеличить оборачиваемость инвестированного капитала и максимизировать текущий суммарный денежный поток предприятия.

На предприятии используется один метод амортизации – линейный. В соответствии со ст. 259 п. 3 НК РФ «налогоплательщик применяет линейный метод начисления амортизации к зданиям, сооружениям, передаточным устройствам». На наш взгляд, линейный метод также целесообразно применять к такой пассивной части основных фондов, как производственный инвентарь.

Положение по учету основных средств применяется с 1 января 1998 г., поэтому его положения распространяются на вновь приобретенные объекты основных средств. В соответствии с настоящим Положением срок полезного использования должен определяться самой организацией при принятии объекта к бухгалтерскому учету. В соответствие с разделом 3, применение одного из способов по группе однородных объектов основных средств, производится в течение всего срока полезного использования объектов, входящих в эту группу

Поэтому опираясь на вышеизложенную, доказательную базу рассчитаем возможный экономический эффект от использования нелинейного метода амортизации, в виду того, что для предприятия в настоящее время одной из целей является обновление основных фондов и, в частности, оборудования. Предположим, в 2008 г. предприятие приобретет производственное оборудование – установку ионного легирования: ТИУС-200/10. Стоимостью 560 тыс. руб. Срок полезного использования 10 лет. Ставка дисконтирования 10%.

Таблица 3.7. Текущая стоимость амортизационных отчислений ОАО «МЗ» САПФИР» (руб.)

| Метод амортизации | Период амортизации – 10 лет | |

| При коэффициент 2 | При финансовой аренде (коэф. 3) | |

| Линейный | 378 505 | 378505 |

| По сумме лет использования | 431 808 | 431808 |

| По остаточной стоимости | 393666 | 456968 |

| Ускоренный линейный | 401527 | 585791 |

Как видно из таблицы 3.7, предприятию с целью увеличения инвестиционных возможностей для скорейшего обновления активов, экономически выгоднее использовать либо метод начисления амортизации по сумме лет использования, либо ускоренный метод при использовании финансового лизинга.

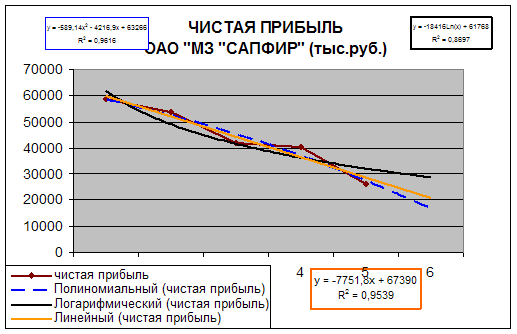

Рассмотрим как изменится суммарный денежный поток в предстоящем году по наиболее выгодным методам, для чего с помощью Excel построим линию тренда и определим прогнозное значение чистой прибыли на предстоящий год (см. рис. 3.1).

Рис. 3.1 Прогноз чистой прибыли.

Коэффициент детерминации (R2) показывает долю вариации результативного признака, находящегося под воздействием изучаемых факторов, т.е. какая доля вариации признака Y учтена в модели и обусловлена влиянием на него факторов. Выбираем линию тренда с наивысшим коэффициентом детерминации. Поэтому прогнозный объем чистой прибыли на предстоящий год составит 16856 тыс. руб.

Таблица 3.8. Совокупная стоимость суммарного денежного потока ОАО «МЗ» САПФИР» на 2008 г. (тыс. руб.)

| Метод амортизации | Период амортизации – 2007 г. | |

| При коэффициент 2 | При финансовой аренде (коэф. 3) | |

| Линейный | 16912 | 16912 |

| По сумме лет использования | 16958 | 16958 |

| Ускоренный линейный | 16968 | 17024 |

Таким образом, экономический эффект при использовании метода начисления амортизации по сумме лет использования вместо линейного метода за 10 лет составит 53303 руб., либо при ускоренном методе (коэффициент 3) – 207286 руб.

Суммарный денежный поток уже в следующем году за счет использования нелинейного метода амортизации может возрасти на сумму от 46000 руб. до 56000 руб. А в соответствии с пунктом данной главы, рассматривающим оборачиваемость инвестированного в оборудование капитала, она увеличится по сравнению с использованием линейного метода в 2–3 раза.

Похожие работы

... . 3. Разработайте производственный план организации. 4. Сформулируйте сильные и слабые стороны развития. Занятие № 4. Принятие управленческого решения как основная управленческая функция стратегического менеджмента Вопросы для обсуждения: 1. Системный подход как основа разработки стратегии. 2. В чем значение системного анализа. Какую роль играет при ...

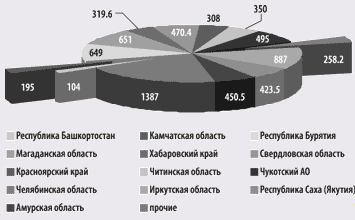

... действующие, предложения. Практически необходимо разработать "Новую государственную политику в области минерального сырья", исходя из принципа национальной безопасности России. Определить, что основной задачей государственного регулирования отношений в МСК является укрепление системы геологических исследований и обеспечение воспроизводства минерально-сырьевой базы, ее рационального использования ...

... , порчи, и комиссия во главе с директором предприятия принимает решение по результатам инвентаризации (акты утверждает директор). В соответствии с рядом постановлений Правительства Республики Беларусь и Законом «О бухгалтерском учете и отчетности» стоимость обнаруженных излишков имущества зачисляется на счет 92 «Внереализационные доходы и расходы». В случаях недостач, порчи имущества в пределах ...

... нового банковского рынка) связано с формированием холдингов, способных гибко маневрировать как природными, так и финансовыми ресурсами, обеспечивая устойчивость своего финансового положения при разной конъюнктуре рынка драгоценных металлов и камней. Список литературы 1. Федеральный Закон РФ от 26 марта 1998 г. 41-ФЗ "О драгоценных металлах и драгоценных камнях". 2. Федеральный Закон РФ ...

0 комментариев