Навигация

Кредиты населению

2. Кредиты населению.

Кредитование населения в России в современных условиях осуществляют главным образом сберегательные и ипотечные банки. Вместе с тем, многие коммерческие банки, особенно в регионах, кредитованием частных клиентов не занимаются поскольку их суммы кредитов не идут ни в какое сравнение с размерами ссуд для юридических лиц; как следствие, доход - не велик, а хлопот с их оформлением и возвратом возникает множество.2 Несмотря на трудности, некоторые банки все же берутся за кредитование физических лиц, причем условия выдачи ссуд у них существенно различаются.

В настоящее время коммерческие банки лишь начинают развивать кредитные отношения с частными заемщиками. Некоторые из них предоставляют ссуды частным клиентам под залог недвижимости, драгоценностей, под различные гарантии и обеспечения.

3. Межбанковские кредиты

Начало торговли кредитными ресурсами относятся к 1991 году, когда Московская международная и Московская центральная фондовые биржи начали проводить кредитные аукционы. Дальнейшее развитие рынка МБК связано с созданием Межбанковского финансового дома и Межбанковского объединения "Оргбанк", на площадках которых так же преобладала аукционная форма проведения торгов. Они проходили 1 раз в неделю, что создавало определенные сложности у банков-участников в условиях быстро меняющейся конъюнктуры рынка. Для решения этих проблем стали использоваться кредитные магазины, через которые появилась возможность ежедневно выставлять заявки на продажу и покупку ресурсов и оперативно реагировать на изменение конъюнктуры рынка.

С 1993 года начинает активно функционировать рынок "коротких денег", на котором кредиты предоставляются на срок 1-7 дней. Его основой стал Кассовый союз, но из-за непроработанности организации возврата долгов через пол года он прекратил свое существование. Его место заняли банк "Деловая Россия", и "Оргбанк" и другие банки, удовлетворяя огромные потребности рынка в "коротких деньгах". Однодневные кредиты начали играть решающую роль на рынке МБК, составляя значительную часть общего объема сделок, из которых значительная доля приходится на ежедневно возобновляемый кредит. К середине 1996 года однодневные сделки составляли более 90% общего оборота рынка. Значительно повысилась стоимость этих кредитов.3

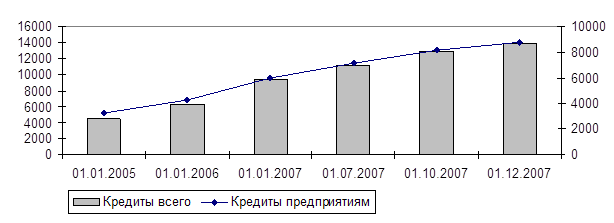

Что же касается в общем активных операций банков, то можно отметить, что в структуре активов российских коммерческих банков доминирующее положение занимают две основные статьи: кредиты экономики и вложения в государственные ценные бумаги. Кроме того значительная часть активов представлена межбанковскими ссудами.

2.3. Проблемы инвестиционной деятельности в России.

Важнейшей проблемой развития активных операций в нашей стране является участие банков в инвестиционной деятельности. Сейчас, когда говорят “инвестиции”, то подразумевают “банки”, и напрасно. В настоящее время объемы осуществляемых банками инвестиций очень невелики, в основном это - краткосрочные вложения.

До настоящего времени, высокий уровень инфляции и значительный риск при долгосрочных инвестициях не позволяют банкам быть активными в этой сфере. Снижение уровня инфляции может создать принципиально новую ситуацию, при которой инвестиции станут важным направлением вложения средств для банка. Однако это произойдет только в том случае, если будут решены такие вопросы, как гарантии по рискам и возвратность вложений.

У банков весьма различные инвестиционные стратегии. Они зависят и от объема средств (возможностей) банка, и от места, которое банк занимает на рынке, а также от целого ряда других факторов. Эксперты журнала “Коммерсантъ”, например, подразделяют банки (в зависимости от тех или иных приоритетов в стратегическом поведении), на три типа:

I - банки, контролирующие мощные денежные потоки, с доходностью активов, достигающих 13-15% (при средней 3% и менее);

II - банки, отстраненные от наиболее выгодных кредитных линий, вынужденные расширять сферу инвестиционных интересов в надежде на оживление экономики;

III - наиболее распространенный тип банков, с ориентацией на торговый сектор и операции на внутреннем финансовом рынке.

Анализ ситуации на рынке инвестиционных кредитов позволяет прийти к определенным выводам.

1. Многие банки активизируют свою деятельность в области инвестиционного кредитования, видя в этом залог финансового благополучия при возрождении экономики страны.

2. Большинство банков предпочитают среднесрочное инвестиционное кредитование на 1-2 года, но начинают финансироваться проекты и на более длительные сроки, до 5-6 лет.

3. Отмечается специализация банков по отдельным областям экономики, или, при проникновении в большое количество областей, по конкретным проектам. Кредитуются в основном экспортно-ориентированные области - нефтяная, лесная, металлургическая, химическая и нефтехимическая, а также предприятия добывающей отрасли, конверсионные программы и быстроокупаемое строительство.

4. Кредиты выдаются в среднем под 15-25% в валюте.

5. Реальная кредитоспособность коммерческих банков не позволяет им кредитовать значительные проекты.

6. Обеспечение проектов принимает различные формы - в основном это акции кредитуемых предприятий, залог основных фондов, гарантии третьих юридических лиц, ликвидная недвижимость и депозиты, размещенные в банке.

7. Банки активно участвуют в формировании ФПГ.

Несмотря на весьма сложные условия, в которых приходится работать российским коммерческим банкам, новая кредитная система развивается и все больше адаптируется к рынку. Российские ком банки все более активно развивают филиальную сеть, открывают отделения и представительства как в различных регионах России, так и за рубежом.

Предоставление коммерческим банкам все большей самостоятельности и прав должно в перспективе привести к развитию их инвестиционной активности.

По мнению экспертов ЦБР, в экономике страны наметилась тенденция повышения эффективности долгосрочных вложений и снижения доходности краткосрочных финансовых операций.

В практической работе при анализе перспектив развития кредитно-инвестиционного рынка банки исходят из двух основных текущих макроэкономических проблем: высокой инфляционной среды и структурной перестройки. Все остальные проблемы, включая финансовую, промышленную налоговую и ресурсную политику государства, вытекают из этих двух. Сопутствующие проблемы: высокий политический риск, следствием которого является недостаток внутренних и внешних ресурсов для инвестирования, соответствующее качество инвестиционных проектов, а также кадровые вопросы.

Проблема привлечения инвестиций в реальный сектор экономики не сводится только к обеспечению вливания определенного объема денежных средств. Важно создать условия взаимодействия финансового, промышленного, страхового, венчурного и других капиталов в этой сфере и обеспечить формирование и развитие рыночных механизмов, их функционирования, взаимозаинтересованности и взаимоподдержки.

Одним из эффективных путей решения проблемы инвестиций является создание финансово-промышленных групп, холдингов. Их организация будет способствовать повышению заинтересованности всех участвующих структур в долгосрочном инвестировании.

Причины медленной интеграции банковского и промышленного капитала в России:

— экономическая нестабильность

— отсутствие эффективных механизмов взаимодействия банковского и промышленного капитала в новых социальных условиях

— политическая нестабильность

— несовершенство законодательства

— разнонаправленность интересов банков и промышленных предприятий

— отсутствие механизмов страхования рисков

В России роль банков при осуществлении инвестиционных проектов будет возрастать, т.к. это практически единственные хозяйственные структуры, аккумулирующие средства. Работая с инвестициями, банки сейчас являются фактически единственным элементом системы учреждений, необходимых для инвестиционной инфраструктуры.

Глава 3. Принципы организации и новые пути повышения эффективности активных операций коммерческого банка.

Похожие работы

... и во внутренней структуре активных операций, и определить, за счет каких операций увеличилась (уменьшилась) прибыльность, выявить изменения приоритетов в банковской деятельности. Для этого составляется такая таблица (табл. 1). Таблица 1 Анализ структуры и динамики активных операций № Виды операций На нач. отчет-ного периода На кон. отчет-ного периода Отклонения тыс. грн. уд. вес, % тыс. ...

... экономики за счет ее ускоренной диверсификации и реализации конкурентных преимуществ. До настоящего момента основными направлениями деятельности Правительства Российской Федерации и Банка России были:[18] совершенствование правового обеспечения банковской деятельности; формирование благоприятных условий для участия банков в финансовом посредничестве; повышение эффективности банковского ...

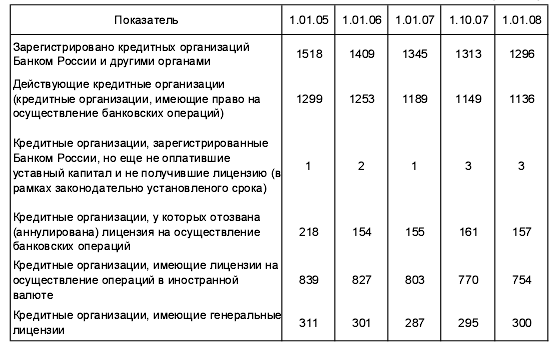

... . Их насчитывается 1476. Если сравнивать с началом 1995г., то можно сказать, что число коммерческих банков сократилось примерно в два раза. Но основным видом активных операций коммерческого банка как было, так и остается по сей день кредитование. Причем чрезвычайно вырос удельный вес краткосрочных кредитов. Во многом это объясняется высоким уровнем риска и неопределенностью в условиях кризиса. В ...

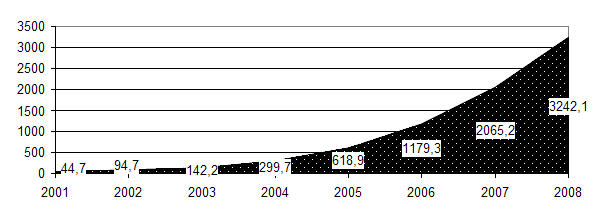

... условиях кредитования (т.е. увеличивают заемные средства предприятия - заемщика), а на условиях вложения собственных денежных средств в собственный капитал объекта инвестирования. Кроме того, в инвестиционной деятельности банка наблюдается увеличение вложений в векселя, так, если на 01.01.2007г. операций по учету векселей сторонних эмитентов было осуществлено на сумму 1038614 тыс руб, то к июлю ...

0 комментариев