Навигация

Анализ показателей эффективности инноваций в ООО "Номако"

3.2 Анализ показателей эффективности инноваций в ООО "Номако"

В целях диверсификации фирмы и увеличения объема продаж было принято решение наладить производство созданием соответствующих мощностей. Для этого требуется оснащение создаваемого производства изделий производительность которых составляет от 15 до 30 тыс. шт. в год, срок службы которых составляет 5 лет. Единовременные затраты на эти цели составят 213000 тыс. руб. Удельные капитальные вложения составят 20тыс. руб. на единицу продукции. Предварительно проведенные расчеты издержек производства позволяют оценить стоимость единицы продукции, которая составляет 60-70 тыс. руб. Для создания производства предполагается использовать производственный корпус, произведя соответствующую перепланировку. Капитальные вложения на эти цели составят 123786 тыс. руб. в целом на весь цех. Амортизация оборудования определяется исходя из нормы 14% год. На (схеме 3) представлен график планируемых объемов реализации с 2006 по 2008 год.

Рисунок 3- График объема реализации продукта(тыс. руб.)

Эффективность будет оценена методом определения чистой текущей стоимости и чистого дисконтированного дохода (ЧДД, NPV) – чистого приведенного дохода, на который может увеличиться стоимость предприятия. Цель дисконтирования – привести денежный поток, неравномерно разбросанный по горизонтали планирования, к настоящему моменту, свернуть протяженную линию и оценить с учетом временного фактора и темпа инфляции.

Принимая значение годового темпа инфляции на период 2019-2012 гг. постоянным на уровне 14,00%, вычислим среднегодовой прогнозируемый темп инфляции. Прогнозируемый темп инфляции принимается постоянным на весь горизонт расчета и будет равным 14,00%

В процессе дисконтирования обычно проводиться приведения будущих затрат и результатов к настоящему времени. Коэффициент дисконтирования рассчитывается по формуле: α=1/(1+Е) ͭ , где Е ставка дисконта равная 37%. Ставка дисконта рассчитана по следующим показателям: процентная банковская ставка, темп инфляции и предполагаемый процент прибыли.

| Годы | Чистый денежный поток | инвестиционные вложения | α | дисконтированный денежный поток | дисконтированные вложения |

| 2006 | 215,7 | 92,25 | 0,207 | 44,65 | 19,09 |

| 2007 | 158,35 | 112,2 | 0,151 | 23,911 | 16,94 |

| 2008 | 81,35 | 56,25 | 0,110 | 8,94 | 6,18 |

| итого | 455,4 | 260,7 | 0,468 | 77,501 | 42,21 |

Дисконтированный денежный поток (PV) рассчитывается как произведение чистого денежного потока на коэффициент дисконтирования, дисконтированные инвестиционные вложения как произведения инвестиционных вложений на α. Теперь можно дисконтировать чистый денежный поток (NCF). Формула дисконтирования выглядит следующим образом:

PVk = NCFk ⁄ ( 1+ r )ͬ

Где, PVk — приведенная (текущая) стоимость денежного потока k-го периода проекта;

NCFk – чистый денежный поток k-го периода проекта;

k – период проекта;

r – ставка дисконтирования (в десятичном выражении).

Чистый приведенный доход ( NPV) представляет собой величину разностей результатов инвестиционных затрат за расчетный период, приведенных к одному моменту времени, т.е. с учетом дисконтирования денежного потока и инвестиционных вложений:

NPV =ЧПД/ ( 1+i ) ͭ - ИЗ/ ( 1+i ) ͭ

Где, ЧПД- дисконтированный денежный поток;

ИЗ- дисконтированные денежные вложения;

( 1+i ) ͭ -деньги во времени.

ЧПД или NPV =ЧПД/ ( 1+i ) ͭ - ИЗ/ ( 1+I ) ͭ =77,501-42,21=35,291 тыс.руб.

если NPV > 0, положительное значение NPV значит, что денежный поток проекта за рассматриваемый срок при установленной ставке дисконтирования покрыл своими поступлениями инвестиции и текущие затраты, то есть обеспечил min доход заданный ставкой дисконтирования (r), равный доходу от альтернативных безрисковых вложений и доход равный значению NPV.

Индекс доходности определяется как отношение приведенных доходов к инновационным расходам. Расчет показывает сколько дохода получает инвестор на каждый вложенный рубль:

ИД= ЧПД/ ( 1+i ) ͭ /ИЗ/ ( 1+I ) ͭ

Получается, что индекс доходности равен 1,83%. Следовательно индекс доходности ИД>1, проект можно считать экономически эффективным.

Период окупаемости т.е.период, начиная с которого инвестиционные вложения покрываются результатами от реализации проекта. Рассчитаем дисконтированный срок окупаемости - DPBP (Discount Payback Period), который учитывает различную стоимость денег во времени. Дисконтированный срок окупаемости проекта рассчитывается аналогично обычному сроку окупаемости, разница лишь в том, что для расчета дисконтированного срока окупаемости используется не простой, а дисконтированный чистый денежный поток. Показатель DPBP отражает, за какой период времени доходы проекта окупят инвестиции и будут покрывать текущие затраты.

DPBP= ИС/(ДП/3), где ДП- сумма дисконтированного денежного потока в среднем за год; DPBP =42,21/(77,501/3)=2 (года).

Анализируя оценку создания продукта с помощью экономических показателей, видно, что чистый приведенный доход от реализации аппараторов величина положительная, равная 35,54 тыс. руб. то имеет место превышение денежного потока над инвестиционными затратами, следовательно создание нового продукта ведет к положительному результату то реализации товара.

Оценка индекса доходности равен 1,83%. Следовательно индекс доходности ИД>1, реализацию продукта можно считать экономически эффективным.

Срок окупаемости от создания нового продукта составляет 2 года. Инвестирование в условиях инновационного развития сопряжено со значительным риском. Следовательно, для этих условий полученный период окупаемости достаточно высок.

ЗАКЛЮЧЕНИЕ

В подведении итогов, ставившей фирмой основных задач можно сделать следующий заключение: Мировой опыт показывает, что устойчивое развитие производства в большей мере зависит не от имеющихся ресурсов, а от инновационного характера производства. Успешность внедрения во внешнюю высокотехнологичную рыночную среду определяется наличием в компании инновационного менеджмента, представители которого могут быстро реагировать на непрерывные изменения. Инновации возникают не только в сфере высоких технологий с участием изобретателя или предпринимателя, они могут возникнуть и при создании или реализации низких технологий, продуктов или услуг. В результате инновационной деятельности рождаются новые идеи, новые и усовершенствованные продукты, новые или усовершенствованные технологические процессы, появляются новые формы организации и управления различными сферами экономики и ее структурами. Инновационная деятельность является мощным рычагом, который помогает преодолеть спад, обеспечить структурную перестройку и насытить рынок разнообразной конкурентоспособной продукцией.

Современный менеджмент должен быть менеджментом инновационного типа, то есть обладать определенным инновационным потенциалом. Определяя стратегию своего развития и выживания в конкурентной борьбе, фирма должна все время держать в поле своего внимания один из определяющих вопросов стратегического плана — разработка новых продуктов и инновации. Для того, чтобы поддерживать высокие темпы развития компании и уровень ее доходности есть единственный способ — это непрерывное внедрение новшеств.

Новый товар становится инновацией в том случае, если он отвечает таким критериям, как: важность(потребители должны воспринимать новый продукт или услугу как привлекательную и важную); Уникальность( выгоды от приобретения нового товара или услуги должны восприниматься как уникальные и отличные от существующих): Устойчивость( новый продукт не должен легко воспроизводиться конкурентами, иначе не будет четких перспектив завоевания рынка).( К эффективным средствам обеспечения устойчивости относятся патентование новаций, быстрое продвижение новации на рынок, известная торговая марка поставщика); Ликвидность (компания должна иметь возможность продать новый товар). "Новая

Машиностроительная Компания" основана в 1995 году и до 2002 года существовала под названием "ТОМАК-Сервис" ,представляя на российском рынке автоматы Н50П производства киевского завода. В 2003 году руководством компании было принято решение о налаживании собственного производства.

Основное направление деятельности компании – производство аппаратов выдачи газированной охлаждённой воды АПВ (сатураторов).

Исходя из оценки инновационного развития фирмы, за 2008 год произведено 15 тыс. штук сатураторов Это выше уровня 2007 года на 2%, к уровню 2006 года рост составил 32%. Себестоимость единицы продукции составляет около 20 тыс.руб. Продажная цена единицы продукта- 80 тыс. руб.

По оценке генерального директора рекламные затраты на введение брэнда в России составляют около 75 тыс. руб.

Выручка от реализации произведенной продукции (3,200 млн.руб) снизилась на 3,9 % к уровню 2007 года, а себестоимость снизилась на 5,3 % . Это способствовало увеличению рентабельности производства на 12,2 % реализации продукции.

Анализируя финансовый результат от реализации продукции сатураторов, видно, что рентабельность производства снизилась на 4,6%. При этом расходы составили значительную сумму 213451 тыс.рублей. За 2008 год получена прибыль от реализации в размере 1003200 руб. Уровень рентабельности составил 47%. На основе заключений общая ликвидность предприятия снизилась (необходимо заметить, что и в начале и в конце года коэффициент общей ликвидности меньше нормы = 2). Собственные оборотные средства снизились на 23400 тыс.руб.

Коэффициент обеспеченности собственных оборотных средств снизился, хотя, все еще и находится в пределах нормы. Как положительный момент необходимо отметить, что коэффициент маневренности возрос.

Анализируя оценку создания продукта с помощью экономических показателей, видно, что чистый приведенный доход от реализации аппараторов величина положительная, равная 35,54 тыс. руб. то имеет место превышение денежного потока над инвестиционными затратами, следовательно создание нового продукта ведет к положительному результату то реализации товара.

Оценка индекса доходности равен 1,83%. Следовательно индекс доходности ИД>1, реализацию продукта можно считать экономически эффективным.

Срок окупаемости от создания нового продукта составляет 2 года. Инвестирование в условиях инновационного развития сопряжено со значительным риском. Следовательно, для этих условий полученный период окупаемости достаточно высок.

СПИСОК ЛИТЕРАТУРЫ

1. Аньшина В.М. Дагаева А.А. Концепции, стратегии и механизмы инновационного развития. М.: Дело, 2006

2. Бусыгин А.В. Финансы и статистика. М.: ИНФРА-М, 2000

3. Высокие технологии будущего. // Поиск-НН, № 33, 31 октября 2002.

4. Горфинкель В.Я. Предпринимательство. М.:ЮНИТИ, 2000

5. Дойль. Менеджмент. Стратегия и тактика. Санкт-Петербург. 2000. 6. Гапоненко Н. Инновации и инновационная политика на этапе перехода к новому технологическому порядку // Вопросы экономики. 2001. № 9.

7. Добров Г.М. Системный анализ организационно-управленческих проблем научно-технического прогресса. Киев: Знание,2000.

8. Добров Г.М. Системный анализ организационно-управленческих проблем научно-технического прогресса. Киев: Знание,2000.

9. Высокие технологии будущего. // Поиск-НН, № 33, 31 октября 2002.

10. Сергеев И.В., Веретенникова И.И. Организация и финансирование инвестиций. - М., Финансы и статистика, 2000

11. Зимина. // Коммерсант деньги, № 34, 2001

12. "Инновационный менеджмент" С.Д. Ильенкова, С.Ю. Гокберг; ЮНИТИ – ДАНА- 2002 год.

13. "Инвестиционный менеджмент" И.А. Бланк; НИКА-ЦЕНТР- 2002 год.

14. Лялин В.А., Воробьев П.В. Ценные бумаги и фондовая биржа. - М., Филинъ, 2000

15. Мотовилов О.В. Источники капитала для финансирования нововведений. - СПб, СПбГУ, 1997

16. Мотовилов О.В. Роль государства в формировании системы инновационного финансирования/Российский путь в экономике. - №7, 2000

17. Медынский В.Г., Шаршукова Л.Г. Инновационное предпринимательство. - М., Инфра-М, 1997

18. Медынский В.Г., Ильдеменов С.В. Реинжиниринг инновационного предпринимательства. - М., ЮНИТИ, 1999

19. Сергеев И.В., Веретенникова И.И. Организация и финансирование инвестиций. - М., Финансы и статистика, 2000

20. Свободина Л.М. Инновативность и внутрифирменный менеджмент. - СПб., СПбГУ, 2000

21. Пригожин А.И. Нововведения: стимулы и препятствия (социальные проблемы инноватики). — М: Политиздат, 1989.

22.Дневник наблюдений: цифры. // Секрет фирмы, № 3, 2002,

23.Ильин А.И. Планирование на предприятии. М., 2006

24. Кондратьев Н.Д. Основные проблемы экономической динамики. — М.: Наука, 2001

25. Мескон М., Альберт М., Хедоури Ф. Основы менеджмента: Пер. с англ. М.: Дело, 1994.

26. Основы инновационного менеджмента. Теория и практика. Учебное пособие под редакцией Завлина П.Н., Казанцева А.К., Миндели Л.Э. М.: Экономика, 2000.

27. Томпсон А. А., Стрикленд А. Дж. Стратегический менеджмент. М., 2000 г.

28.Менеджмент. Пер. с англ. Москва: ЗАО "ОЛИМП — БИЗНЕС", 2000.

29. Фатхутдинов Р.А. Инновационный менеджмент. - М., "Бизнес школа "Интел-Синтез", 1998

30. Экономика предприятия/Под ред. Горфинкеля В.Я., Швандара В.А. - М., Банки и биржи, 1998.

31 Фролова Н.А. Разработка бизнес-плана инновационного проекта фирмой. Учебное пособие.- М.: МНЭПУ, 1996

32. Уткин Э.А. Управление фирмой.- М.: Акалис, 1996

33 Фролова Н.А. Разработка бизнес-плана инновационного проекта фирмой. Учебное пособие.- М.: МНЭПУ, 1996

Приложения

Таблица 1 Баланс предприятия

| АКТИВ | Код стр. | На начало года | На конец года |

| 1 | 2 | 3 | 4 |

| I. ВНЕОБОРОТНЫЕ СРЕДСТВА | |||

| Нематериальные активы (04, 05) | 110 | 11 800 | 16 300 |

| в том числе: | 111 | ||

| организационные расходы | |||

| патенты, лицензии, товарные знаки, иные аналогичные с | 112 | ||

| перечисленными права и активы | |||

| Основные средства (01, 02, 03) | 120 | 18 800 | 26 100 |

| в том числе: | |||

| земельные участки и объекты природопользования | 121 | ||

| здания, машины, оборудование и другие основные средства | 122 | ||

| Незавершенное строительство (07, 08, 61) | 123 | ||

| Долгосрочные финансовые вложения (06, 56, 82) | 130 | ||

| в том числе: | |||

| инвестиции в дочерние общества | 131 | ||

| инвестиции в зависимые общества | 132 | ||

| инвестиции в другие организации | 133 | ||

| займы, предоставленные организациям на срок более 12 месяцев | 134 | ||

| собственные акции | 135 | ||

| Прочие внеоборотные активы | 140 | ||

| ИТОГО по разделу I | 190 | 30 600 | |

| II. ОБОРОТНЫЕ АКТИВЫ | |||

| Запасы | 210 | ||

| в том числе: | |||

| сырье, материалы и другие аналогичные ценности (10, 15, 16) | 211 | 15 400 | 26 300 |

| малоценные и быстроизнашивающиеся предметы (12, 13) | 213 | ||

| затраты в незавершенном производстве (издержках обращения) (20, 21, 23, 29, 30,36,44) | 214 | 12 500 | 18 400 |

| готовая продукция и товары для перепродажи (40, 41) | 215 | 22 300 | 12 300 |

| товары отгруженные (45) | 216 | 10 200 | 18 800 |

| расходы будущих периодов | 217 | 5 200 | 8 300 |

| Налог на добавленную стоимость по приобретенным ценностям (19) | 218 | ||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 220 | ||

| в том числе: | |||

| покупатели и заказчики (62, 76) | 221 | ||

| подочетные лица (71) | 222 | ||

| векселя к получению (62) | 223 | ||

| задолженность дочерних и зависимых обществ (78) | 224 | ||

| задолженность участников (учредителей) по взносам в уставный капитал (75) | 225 | ||

| авансы выданные (61) | 226 | ||

| прочие дебиторы (76/1) | 227 | ||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | ||

| в том числе: | |||

| покупатели и заказчики (62, 76) | 231 | 27 600 | 36 100 |

| подочетные лица (71) | 232 | ||

| векселя к получению (62) | 233 | ||

| задолженность дочерних и зависимых обществ (78) | 234 | ||

| задолженность участников (учредителей) по взносам в уставный капитал (75) | 235 | ||

| авансы выданные (61) | 236 | - | 14 300 |

| прочие дебиторы (76/1) | 237 | - | 6 700 |

| Краткосрочные финансовые вложения (58, 82) | 240 | 8 200 | 10 500 |

| в том числе: | |||

| инвестици в зависимые общества | 241 | ||

| собственные акции, выкупленные у акционеров | 242 | ||

| прочие краткосрочные финансовые вложения | 243 | ||

| Денежные средства | 250 | ||

| в том числе: | |||

| касса (50) | 251 | 12 300 | 7 400 |

| расчетные счета (51) | 252 | 35 200 | 15 600 |

| валютные счета (52) | 253 | ||

| прочие денежные средства (55, 56, 67) | 254 | ||

| Прочие оборотные активы | 260 | ||

| ИТОГО по разделу II | 290 | 148 900 | 175 000 |

| III. УБЫТКИ | |||

| Непокрытые убытки прошлых лет (88) | 310 | ||

| Убыток отчетного года | 320 | х | |

| ИТОГО по разделу II | 390 | - | - |

| БАЛАНС (сумма строк 190+290+390) | 179 500 | 217 400 |

Похожие работы

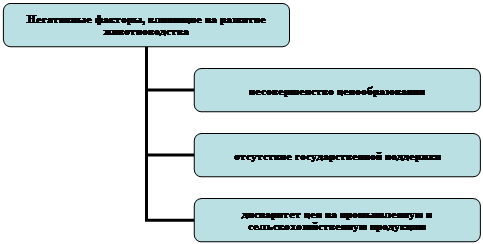

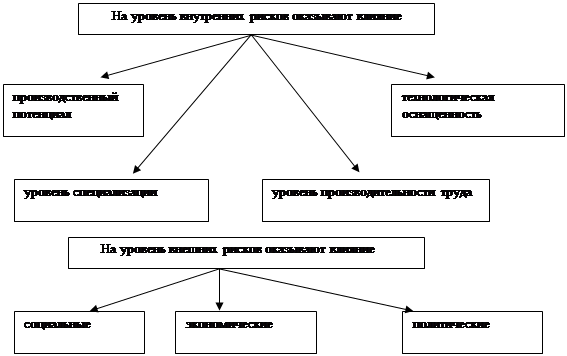

... подсистем. Степень достижения целей каждой из стадий кругооборота капитала (денежной, производительной и товарной) определяет эффективность инновационного развития животноводства, а выбор путей её повышения – направления инновационных процессов в отрасли. Инновационное развитие животноводства тесно связано с интенсификацией и является одной из форм её проявления, так как включает одновременно ...

... в обрабатывающей промышленности и сфере услуг, а также внедрение международных стандартов качества на производимую продукцию. Пути решения: эффективная реализация Стратегии индустриально-инновационного развития Казахстана на 2003-2015 годы, Государственной программы освоения казахстанского сектора Каспийского моря на 2003-2015 годы. Действия государства должны быть ориентированы на создание ...

... с я Учит еля Министерство образования РФ Управление образования, науки и молодёжи Рязанской области Рязанский педагогический колледж Дипломная работа ТЕОРЕТИЧЕСКОЕ ОБОСНОВАНИЕ ИННОВАЦИОННОГО РАЗВИТИЯ ОБЩЕОБРАЗОВАТЕЛЬНЫХ УЧРЕЖДЕНИЙСпециальность 0613 Желудкова Алексея Сергеевича группа 3У, юридическое отделение Руководитель Мартынов О.П., к.и.н., доцент, зав. кафедрой методологии управления ...

... , регулирующего эту важнейшую и сложнейшую сферу хозяйственной деятельности. По заказу Министерства экономического развития торговли России Международный фонд Н.Д. Кондратьева и Институт микроэкономики подготовили проект Федерального закона «Об инновационной деятельности и государственной инновационной политике» (аналогичный проект подготовлен в Совете Федерации). Проект прошел ряд обсуждений, ...

0 комментариев