Навигация

Анализ эффективности использования основных фондов и оборотных средств

2.3 Анализ эффективности использования основных фондов и оборотных средств

![]()

![]()

![]()

![]()

![]()

Влияние фондоотдачи на другие показатели:

1. Влияние фондоотдачи на объем товарной продукции:

ТПфо=измФо*ОПФфакт= -101,91*8512= -867457,92 тыс.руб (1)

2. Влияние фондоотдачи на производительность труда:

ПТфо=измФо*Фвоорфакт= -101,91*8659,2= -882459,072 тыс.руб (2)

3. Влияние фондоотдачи на уровень себестоимости продукции:

Сфо = ТПфо*(Ру-ппл/ТПпл)=-867457,92*(76221,9/284008) = (3)

= -232478,723 т.руб

Ру-п = 54717,5+229+3280,9+17994,5=76221,9 тыс.руб

4. Влияние фондоотдачи на прибыть:

Пфо = Сфо+ТПфо*(1-З1рппл)= -232478,723 + -867457,92*(1-0,85) = (4)

= -362597,411тыс. руб.

5. Влияние фондоотдачи на уровень рентабельности:

Rфо = Пфо / ОПФпл * 100% = -362597,411 / 2126 * 100% = (5)

= -17055,38 %

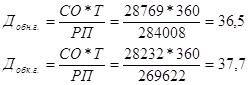

СО = РПбаз * (Доботч – Доббаз)/Т = 284008 * (37,7 – 36,5)/360 = 946,69 т.р. (6)

Т.к. Доботч > Доббаз – произошло вовлечение оборотных средств на 946,69тыс.руб.

Вывод:

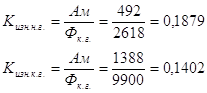

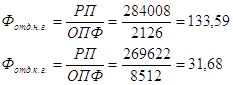

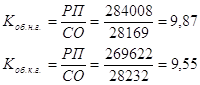

Анализ эффективности использования основных производственных фондов и оборотных средств показал, что в отчетном году основные и оборотные средства стали использоваться менее эффективно чем в предыдущем, это подтверждается значительным снижением фондоотдачи (более чем в три раза), снижением коэффициента оборачиваемости оборотных средств, увеличением длительности оборота оборотных средств. Износ ОПФ на конец года снизился на 0,04%, что говорит о весьма новых ОПФ, значительное снижение фондорентабельности (с 6,6 до 0,6) и фондоотдачи (с 133,59 до 31,68) при введении новых ОПФ говорит, что ОПФ приобретены, но еще не введены в производство полностью, поэтому отдача от них происходит не в полном объеме. Снижение коэффициента оборачиваемости на 0,32 говорит и менее интенсивном использовании ОС. Длительность оборота на конец года составляет 37,7 дня (этот показатель не слишком велик, но его необходимо снижать), что по сравнению с прошлым годом выше на 0,9 дня.

2.4 Анализ ликвидности баланса

Анализ ликвидности баланса проводится на основе баланса с целью определения платежеспособности предприятия, т.е. его способности своевременно и полностью рассчитаться по всем своим обязательствам.

Анализ начинается с преобразования статей баланса в соответствующие группы актива и пассива представленные в таблице.

Таблица 4 - Баланс ликвидности

| АКТИВ | На начало года | На конец года | ПАССИВ | На начало года | На конец года | Платежный излишек или недостаток | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7=2-5 | 8=3-6 |

| 1.Наиболее ликвидные активы А1 | 5448 | 2468 | 1.Наиболее сроч-ные обязатель-ства П1 | 42492 | 33056 | -37044 | -30588 |

| 2.Быстро реализуемые активы А2 | 6706 | 7970 | 2.Краткосрочные пассивы П2 | 0 | 10000 | 6706 | -2030 |

| 3.Медленно реализуемые активы А3 | 31071 | 29285 | 3. Долгосрочные пассивы П3 | 23 | 0 | 31048 | 29285 |

| 4.Трудно реализуемые активы А4 | 2130 | 8512 | 4.Постоянные пассивы П4 | 2840 | 5178 | -710 | 3334 |

| БАЛАНС | 45355 | 48235 | БАЛАНС | 45355 | 48235 | 0 | 0 |

ТЛпрош=(А1+А2)-(П2+П1)=(5448+6706)-42492= -30338

ТЛотчет=(А1+А2)-(П2+П1)=(2468+7970)-43056= -32618

ПППрош=(А3-П3)=31071-23=31048

ППотчет=(А3-П3)=29285-0=29285

Нормативные финансовые коэффициенты

1. Общий показатель ликвидности: ( L≥1)

L1 = А1 + 0,5 * А2 + 0,3 * А3 (7)

П1 + 0,5 * П2 + 0,3 * П3

L1 н.г. = 5448 + (0,5 * 6706) + (0,3 * 31071) = 0,42

42492 + (0,5 * 0) + (0,3 * 23)

L1 к.г. = 2468 + (0,5 * 7970) + (0,3 * 29285) = 0,4

33056 + (0,5 * 10000) + (0,3 * 0)

2. Коэффициент абсолютной ликвидности: (L>0,2 - 0.7; Показывает какую часть краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств)

L2 =![]() (8)

(8)

L2 н.г. = ![]()

L2 к.г. = ![]()

3. Коэффициент критической оценки: (допустимое 0,7:0,8, желательно L1>1,5. Показывает какая часть краткосрочных обязательств организации может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам)

L3 = ![]() (9)

(9)

L3 н.г. = ![]()

L3 к.г. = ![]()

4. Коэффициент текущей ликвидности: ( необходимое значение 1, оптимальное не менее 2,0 . Показывает какую часть текущих обязательств по кредитам и расчетам можно погасить мобиллизировав все оборотные средства)

L4 = А1 + А2 + А3 (10)

П1 + П2

L4 н.г. = 5448 + 6706 + 31071 = 1,017

42492

L4 к.г. = 2468 + 7970 + 29285 = 0,92

43056

5. Коэффициент маневренности функционирующего капитала: ( уменьшение показателя в динамике положительный факт. Показывает какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности).

L5 = А1 (11)

(А1+А2+А3)-(П1+П2)

L5 н.г. = 5448 = 7,43

(43225)-(42492)

L5 к.г. = 2468 = -0,74

(39723)-(43056)

6. Доля оборотных средств в активах ( зависит от отраслевой принадлежности)

L6 = А1 + А2 + А3 (12)

Б

L6 н.г. = 43225 = 0,9530

45355

L6 к.г. = 39723 = 0,8235

48235

7. Коэффициент обеспеченности собственными средствами: (не менее 0,1. Характеризует наличие собственных оборотных средств у организации, необходимых для ее финансовой устойчивости.)

L7 = П4 – А4 (13)

А1 + А2 + А3

L7 н.г. = 2840-2130 = 0,016

43225

L7 к.г. = 5178-8512 = -0,0839

39723

8. Коэффициент восстановления платежеспособности организации: ( не менее 0,1. Рассчитывается в случае, если хотя бы один из коэффициентов L4 или L7 принимает значение меньше критериального.)

L8 = L4ф + 6/12 * (L4ф – L4б) (14)

2

L8 = 0,92 + 6/12 * (0,92-1,017) = 0,4357

2

Вывод:

Проведя анализ ликвидности предприятия выяснилось, что предприятие в данный момент времени не ликвидно. Коэффициент восстановления платежеспособности организации показывает, что организация в будущем сможет стать платежеспособной.

Общий показатель ликвидности на начало года и на конец колебался в пределах 0,4 при минимально возможном 1.

За счет денежных средств организация может погасить всего лишь 5,7% заемных средств (в прошлом году этот показатель был выше и составлял 12,82%)

За счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам организация может погасить 24,24% краткосрочной задолженности (в прошлом году этот показатель составлял 28%)

Мобиллизировав все оборотные средства организация способно погасить только 92% текущих обязательств (в прошлом году 101,7%)

В отчетном году часть функционирующего капитала обездвиженная в производственных запасах и долгосрочной дебиторской задолженности снизилась до -0,74 , т.е. капитал полностью функционирует и приносит доход организации.

Оборотные средства составляют 82,35% в общей сумме активов (в прошлом году – 95%), что связано с отраслевой принадлежностью.

У организации не имеется собственных оборотных средств необходимых для ее финансовой устойчивости.

2.5 Анализ финансовой устойчивости предприятия

Анализ финансовой устойчивости необходимо выполнить по абсолютным показателям и финансовым коэффициентам с учетом интегральной бальной оценки финансовой устойчивости.

1. Общая величина запасов и затрат по Активу:

ЗЗ = Запасы + НДС по приобретенным ценностям (15)

ЗЗ н.г. = 29486+1585=31071 т.р.

ЗЗ к.г. = 24891+3125=28016 т.р.

2. Наличие собственных оборотных средств:

СОС = 3П-1А= капиталы и резервы – внеоборотные активы – убытки (16)

СОС н.г. = 2840-2130=710 т.р.

СОС к.г. = 5178-8512= -3334 т.р.

3. Наличие собственных и долгосрочных источников формирования запасов и затрат или функционирующий капитал:

ФК = 3П+4П-1А = (капитал и резервы + долгосрочные пассивы) – внеоборотные активы

ФК н.г. = 2840+22-2130 = 732 т.р. (17)

ФК к.г. = 5178-8512 = -3334 т.р.

4.Общая величина основных источников формирования запасов и затрат:

ВИ = (3П+4П+ краткосрочные пассивы) – 1А = ( капитал и резервы + долгосрочные пассивы + краткосрочные пассивы ) – внеоборотные активы (18)

ВИ н.г. = (2840+22+42493) – 2130 = 43225 т.р.

ВИ к.г. = 48235 – 8512 = 39723 т.р.

5. Излишек или недостаток собственных и долгосрочных заемных источников формирования запасов и затрат:

±ФТ = ФК – ЗЗ (19)

±ФТ н.г. = 732 – 31071 = -30339 т.р.

±ФТ к.г. = -3334 – 28016 = - 31350 т.р.

6. Излишек или недостаток собственных оборотных средств:

±ФС = СОС – ЗЗ (20)

±ФС н.г. = 710 – 31071 = - 30361 т.р.

±ФС к.г. = -3334 – 28016 = - 31350 т.р.

7. Излишек или недостаток общей величины основных источников формирования запасов и затрат:

±ФО = ВИ – ЗЗ (21)

±ФО н.г. = 43225 – 31071 = 12154

±ФО к.г. =39723 – 28016 = 11707

Неустойчивое состояние предприятия.

Типы финансовых ситуаций:

| Показатели | Типы финансовых ситуаций | |||

| Абсолютная устойчивость | Нормальная устойчивость | Неустойчивое состояние | Кризисное состояние | |

| ФС=СОС-ЗЗ | ФC ≥ 0 | ФС < 0 + | ФС < 0 + | ФС < 0 |

| ФТ=ВИ-ЗЗ | ФТ ≥ 0 | ФТ ≥ 0 | ФТ < 0 + | ФТ < 0 |

| ФО=ВИ-ЗЗ | ФО ≥ 0 | ФО ≥ 0 | ФО ≥ 0 + | ФО < 0 |

Вывод:

Из анализа финансовой устойчивости по абсолютным показателям видно, что предприятие финансово неустойчиво: у организации значительный недостаток собственных оборотных средств как на начало, так и на конец года; значительный недостаток собственных и долгосрочных заемных источников формирования запасов и затрат (на начало и на конец года), несмотря на излишек величины основных источников формирования запасов и затрат.

Финансовые коэффициенты рыночной устойчивости

0 комментариев