Навигация

Финансовый план его разработка, организация и контроль финансового планирования в современных условиях

1. Финансовый план его разработка, организация и контроль финансового планирования в современных условиях

1.1 Финансовый план коммерческого предприятия

Финансовый план органично входит в совокупность планов и отражает финансовое состояние фирмы в предстоящий плановый период.

Цель финансового плана - обеспечить повышение финансовой устойчивости организации в предстоящем плановом периоде.

Текущий финансовый план составляется на предстоящий год с разбивкой по месяцам и служит основной для финансового контроля деятельности. Основным источником доходов организаций являются объемы продаж, поэтому на основе планов маркетинга и производства определяются объемы продаж (по месяцам, кварталам) по каждому виду продукции, входящей в номенклатуру выпуска.

Исходя из объемов продаж определяется выручка (доход от продаж), которая учитывается в разделе «Доходы и поступления денежных средств»

Структурно финансовый план организации состоит из следующих разделов: «Бюджет предприятия» («Доходы и расходы»), «Баланс предприятия», «Денежные поступления и выплаты».

В целом в финансовом плане должны найти отражение следующие характеристики, определяющие финансовое положение и устойчивость организации:

· Объемы продаж и общая (валовая) прибыль;

· Соотношение доходов и расходов;

· Использование собственных и заемных средств (их источники и сроки погашения задолженности;

· Общий объем инвестиций и срок окупаемости вложений;

· Издержки производства и обращения;

· Сроки и величина выплаты дивидендов;

Бюджет фирмы состоит из двух частей: доходной и расходной.

В доходную часть вносятся все виды планируемых денежных поступлений:

от основной деятельности; денежные средства от прочей (неосновной) деятельности (продажа основных средств, ценных бумаг, долевое участие в современной деятельности и т.п.);

амортизационный фонд; кредитные поступления;

заемные средства, ссуды; поступления из бюджета (госзаказ, господдержка);

прочие поступления.

В расходную часть вносятся все виды планируемых затрат на:

производственную деятельность;

обеспечивающую деятельность;

капитальные вложения (инвестиции) в развитие;

рекламно-сбытовую деятельность;

выплаты дивидендов;

обязательные платежи госбюджету;

налоговые платежи;

выплаты по штрафам, санкциям;

отчисления в установленные фонды (развития, социально-экономической, долевой, резервный).

Если суммарные денежные поступления превышают сумму расходов, этот бюджет называется с профицитом (превышением), если доходная часть меньше расходной, бюджет называется дефицитом (нехватка денежных поступлений) и в случае равенства доходов и расходов бюджет носит название сбалансированный.

При планировании бюджета руководитель фирмы имеет обобщенное представление о предстоящих доходах и расходах и может корректировать те или иные статьи и принимать определенные решения до утвержденного бюджета.

Баланс предприятия состоит из актива и пассива на соответствующий плановый период. Актив баланса, в свою очередь, состоит из оборотных средств (или текущих активов), основных средств (оборудование, средства длительного пользования) и нематериальных активов (стоимость лицензий, патентов, торговых марок и других ценностей).

Пассив баланса включает в себя обязательства фирмы перед кредиторами, работниками, инвесторами как краткосрочные (текущие), так и долгосрочные, а так же собственные средства фирмы, объединяющие уставный капитал, резервы, нераспределенную прибыль, амортизационный фонд, фонды накопления и социальные, добавочный капитал (от продажи ценных бумаг на фондовом рынке).

Баланс составляется по установленной форме, рекомендованной Минфином РФ, с целью унификации отчетности перед органами государственного управления (налоговая инспекция и т.д.). Баланс составляется на год, полугодие, квартал или месяц. Баланс является планом-ориентиром на предстоящий период и одновременно отчетным документом по фактическим результатам деятельности.

Баланс фирмы может составляться для внутреннего и внешнего пользования.

Для внутрифирменного пользования составляется подробный баланс финансового положения, для внешнего пользования – в открытой печати, для инвесторов и общественности, в рекламных целях – составляется укрупненный (уплотненный) баланс в упрощенном виде, но дающий преставление о финансовых возможностях фирмы.

Баланс предприятия и бюджет фирмы характеризуют статистику финансового положения фирмы.

Динамика финансового положения фирмы в каждый период времени характеризуется движением денежных потоков. Денежный поток представляет собой разницу между денежными поступлениями и денежными выплатами. Плановый документ о движении денежных потоков позволяет оценить ожидаемую динамику финансового положения в тот или иной момент планового периода. План движения наличности составляется на год с соответствующей квартальной или месячной детализацией.

Таким образом, финансовое планирование позволяет оценить статистику динамику ожидаемого финансового положения фирмы.

Для эффективного управления финансовыми потоками организация должна иметь определенную величину оборотных средств (капитала). Чрезмерное накопление оборотного капитала не является показателем благополучия, так как приводит к «омертвлению» капитала. Потребность в оборотном капитале определяется в текущих планах. На практике не существует общепринятого соотношения оборотного и основного капиталов предприятия.

Конкретный размер оборотов средств зависит от ряда факторов:

· Сбыт продукции – общие рыночные условия, изменение объема сбыта, стратегия сбыта и др.;

· Производство – длительность производственного цикла, сезонность, уровни материалоемкости и трудоемкости, темпы развития и др.;

· Расчетно–кредитные отношения – периодичность и сроки поступления платежей за продукцию, распределение объема продаж в кредит, уровень инфляции и др.

Функции менеджера в текущем управлении оборотным капиталом сводятся к обеспечению сокращения сроков поступления денежных средств, увеличению сроков расчетов с кредиторами и наиболее выгодному вложению свободного капитала.

При формировании финансового плана, как и при его анализе, используются показатели, отражающие финансовое состояние и устойчивость организации, к основным из которых относятся:

1) показатель интенсивности использования капитала:

· коэффициент общей оборачиваемости капитала (Коб)

Годовой объем продаж

Коб = --------------------------------------------------------------------------------------------------

Среднегодовая балансовая стоимость активов

Чем выше показатель, тем эффективнее использование капитала и выше показатель ликвидности;

· показатели производительности, капиталоемкости;

2) показатель ликвидности (Кл) определяется так:

Оборотные средства

Кл = --------------------------------------------------------------------------------------------------

Сумма краткосрочных обязательств

Он указывает на способность организации оплатить в течение года свои краткосрочные обязательства. Нормальным считается коэффициент, равный 2 -2,5

3) показатель платежеспособности (Кпл), характеризующий способность покрытия всех обязательств (включая долгосрочные) и финансовую устойчивость или независимость организации от внешних источников финансирования:

Собственный капитал

Кпл = --------------------------------------------------------------------------------------------------

Итог баланса

для определения мобильности собственных средств рассчитывают коэффициент маневренности:

Собственный оборотный капитал

Км = --------------------------------------------------------------------------------------------------

Весь собственный капитал

4) показатели рентабельности, которые рассчитывают как отношение различных показателей прибыли (валовой, до уплаты налогов, чистой прибыли) к вложенному капиталу (активам).

Используются и другие показатели, характеризующие тот или иной аспект деятельности организации.

При формировании финансового плана необходимо учитывать возможные источники увеличения дохода, к которым относятся:

· увеличение номенклатуры рентабельной продукции;

· новые технические и коммерческие идеи;

· наценки на товары и торговле с партнером;

· потенциальное увеличение доли рынка;

· интенсивное обновление продукции;

· связи с поставщиками, органами государственного управления и банками;

· знание возможностей рынка и конкурентов.

1.2 Разработка и составление финансового плана коммерческого предприятия

Заключительным этапом планирования является составление финансового плана. Здесь освещаются вопросы финансового обеспечения деятельности предприятия и наиболее эффективного использования денежных средств на основе оценки поступающей финансовой информации и прогноза объемов реализации продукции (работ, услуг) на рыках в планируемый период. Для этого в финансовом плане предусматривается следующие показатели:

1. Доходы (выручка), всего и в том числе:

- от реализации продукции (работ, услуг);

- от осуществления прочих операций.

2. Расходы, всего в том числе:

- себестоимость реализованной продукции (работ, услуг);

- управленческие вопросы;

- коммерческие работы;

- прочие расходы, не связанные с производством и реализацией продукции (работ, услуг).

3. Прибыль, всего в том числе:

- от реализации продукции (работ, услуг);

- от осуществления прочих операций.

4. Чистая прибыль (прибыль, остающаяся в распоряжении предприятия после уплаты налога).

5.Распределение чистой прибыли:

- на накопление;

- на потребление, в том числе на выплату дивидендов.

6. Финансовое положение предприятия:

- коэффициент устойчивости финансирования;

- запас финансовой прочности;

- отношение собственных оборотных средств к запасам и затратам и к источникам финансирования затрат.

7. Платежеспособность:

- коэффициент покрытия общий;

- коэффициент быстрой ликвидности;

- коэффициент абсолютной ликвидности.

Для вновь начинающегося бизнеса финансовые показатели приводятся как планируемые. Для уже действующего бизнеса в плане указываются итоги (отчет) за предыдущий год, план на текущий год, отношение плана к факту за предшествующий год.

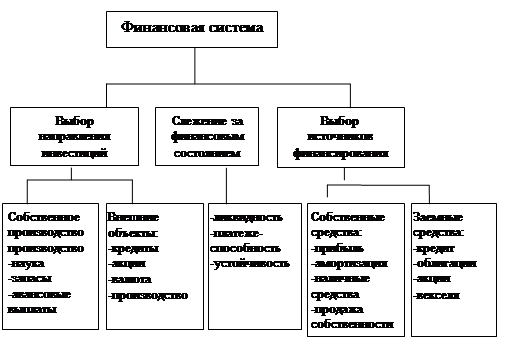

При разработке финансового плана следует исходить из основных задач финансовой системы и предприятия. (Таблица 1.2.1)

Разработка раздела «Финансовый план» базируется на данных раздела «План производства», из которого, в частности, используются сведения о производстве продукции (работ, услуг) в денежном выражении и об объеме используемых ресурсов, а так же сведения о затратах (расходах) предприятия на осуществление хозяйственной деятельности.

Разработка финансового плана включает:

- прогноз баланса предприятия на конец года;

- прогноз доходов и расходов;

- прогноз финансовой устойчивости и платежеспособности предприятия.

Основные задачи финансовой системы предприятия

Прогноз баланса. Прогноз баланса предприятия включает в себя расчеты изменения за планируемый год активов (ресурсов, имущества) предприятия и источников их финансирования.

В Российской Федерации, согласно существующим нормативам и правилам составления баланса предприятия, его активы (ресурсы, имущество) подразделяются на внеоборотные и оборотные.

К внеоборотным активам относятся основные средства, нематериальные активы, оборудование к установке, незавершенные капитальные вложения, долгосрочные финансовые вложения, расчеты с учредителями, прочие внеоборотные активы.

В условиях начинающегося бизнеса и уже начавшегося в балансе предусматриваются следующие элементы внеоборотных активов.

1) нематериальные активы;

2) основным средства;

3) оборудование к установке;

4) незавершенные капитальные вложения.

Расчеты с учредителями следует планировать только для предприятий, начинающих бизнес. Это вызвано тем, что по существующим правилам образования юридических лиц к моменту начала деятельности уставной (складочной) капитал, формируемый за счет вкладов учредителей, может быть покрыт лишь на 50%. Остальная часть этого капитала формируется в течение года со дня регистрации предприятия.

Что касается планирования уже действующего бизнеса, то необходимость предусматривать в балансе какие-либо расчеты с учредителями отпадает. Уставной (складочный) капитал на таких предприятиях к концу первого - началу следующего года деятельности уже сформирован. Также нет необходимости и планировать оборудование к установке.

В условиях малого бизнеса отпадает необходимость предусматривать также какие-либо долгосрочные финансовые вложения, ибо первое время предприятия, как начинающие бизнес, так и уже начавшие его, не располагают достаточными финансовыми ресурсами для долгосрочных вложений (покупка ценных бумаг, приобретение паев других предприятий и т.п.).

Нематериальные активы, к которым относятся расходы, связанные с организацией предприятия, права на объекты интеллектуальной (промышленной) собственности, права на пользование природными и иными ресурсами имуществом и т.д., в настоящее время в балансах предусматриваются сравнительно редко. Собственники обычно не уделяют этому серьезного внимания.

Между тем сюда относятся такие активы, как запрещенные патентами изобретения, зарегистрированные лицензиями, защищенные свидетельствами на полезную модель или патентами на промышленный образец, свидетельством на товарный знак, свидетельством на право пользования наименованием мест происхождения товара, свидетельствами об официальной регистрации компьютерных программ, баз данных и топологий микросхем, авторскими правами и т.п.

Рассматриваемый вид активов может быть внесен учредителями, приобретен за плату или обмен за другое имущество, получен безвозмездно от юридических и физических лиц, субсидирован госорганом.

Нематериальные активы, как и основные средства, указываются в балансе по первоначальной (восстановительной) стоимости и по остаточной стоимости за вычетом износа (амортизации) согласно действующим нормам и принятой учетной политике.

Оборотные средства в балансе отражаются как запасы и затраты и как денежные средства.

Запасы и затраты включают в себя производственные запасы сырья, материалов, полуфабрикатов и покупных товаров, малоценных и быстроизнашивающихся предметов, продукции в незавершенном производстве, расходов будущих периодов, готовую продукцию, товары для продажи на складе по покупным ценам, налог на добавленную стоимость, прочие запасы и затраты.

Денежные средства состоят как из наличных денег, находящихся в кассе и на банковских счетах, а так же у подотчетных лиц, так и в расчетах за отгруженные товары, у должников (дебиторов) и т.п.

Источники средств (пассив баланса) подразделяются на составные и заемные.

Собственные средства - это уставной (складочный) капитал, добавочный капитал (полученный в результате переоценок необоротных активов), резервный капитал, другие различные фонды, образование из прибыли предыдущего года, нераспределенная прибыль прошлых лет, а также прибыль планируемого года.

При планировании начинающегося бизнеса в проекте баланса отражается только доведение уставного капитала до нормы и прибыль планируемого года.

В балансе уже действующего бизнеса, наоборот, движение уставного капитала, как правило, не происходит, но по результатам деятельности за предыдущий год может предусматриваться образование резервного капитала и фондов накопления, а так же отражается прибыль планируемого года.

Заемные средства бывают долгосрочные (кредиты банков, займы) и краткосрочные (займы, кредиторская задолженность за полученные товары, работы и услуги, задолженность по оплате труда, социальному страхованию, по внебюджетным платежам, прочим кредиторам, по фонду потребления). Сюда же включаются резервы для предстоящих расходов платежей.

Данные как по активу так и по пассиву отражаются по состоянию на начало года и конец года. Для получения среднегодовых данных итоги баланса на начало и на конец года суммируются; полученная сумма делится на 2. При прогнозировании баланса на планируемый год очень важно соблюдение определенных пропорций между его различными разделами.

Прежде всего, необходимо обеспечить достаточность собственных средств и особенно собственных оборотных средств, определяющих финансовую устойчивость предприятия.

Собственные оборотные средства представляют собой разность между суммой общественных средств и суммой необоротных активов.

Баланс (смета) доходов и расходов. Если баланс прогнозируется по состоянию на начало и конец периода, то смета доходов и расходов составляется на весь год с разбивкой по месяцам.

Прогнозный баланс активов и пассивов предприятия составляется на начало и конец каждого года планируемого периода и имеет чрезвычайно важное значение для потенциальных инвесторов и кредиторов, поскольку он позволяет оценить, такие именно активы наращиваются в динамике и за счет каких средств.

Похожие работы

... формированию активного имиджа главы муниципального образования, по снижению применяемых манипуляций и более близкому взаимодействию населения и власти. 3 Основные рекомендации и предложения по формированию активного имиджа главы муниципального образования 3.1 Взаимодействие населения с местным органом власти как технология формирования имиджа Активный имидж власти предполагает активное ...

0 комментариев