Навигация

Анализ формирования показателя рентабельности и прибыли от видов деятельности

2.3 Анализ формирования показателя рентабельности и прибыли от видов деятельности

Для того чтобы рассмотреть формирование прибыли и рентабельности от двух видов деятельности применим отчетные данные по двум видам деятельности (затраты, выручка, прибыль), приведенные в Приложениях Ж-И.

Анализ формирования прибыли проводится по двум видам страхования:

- обязательное страхование автогражданской ответственности владельцев транспортных средств (ОСАГО);

- добровольное страхование имущества.

Федеральный закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств» вступил в силу с 1 июля 2003 года. Объектом страхования по автогражданской ответственности являются не противоречащие законодательству Российской Федерации имущественные интересы страхователя, связанные с компенсацией убытка потерпевшим за вред, причиненный третьим лицам (их жизни, здоровью или имуществу) при эксплуатации транспортных средств.

Страхование имущества − отрасль страхования, к которой согласно принятым в РФ нормативным актам относятся различные виды страхования, где в качестве объекта страхования выступает имущественный интерес, связанный с владением, пользованием и распоряжением имуществом. Страхователями в данном виде деятельности выступают любые предприятия и организации различной организационно-правовой формы, а также физические лица.

На основании Приложения Ж – Результаты по виду деятельности ОСАГО за 2007-2009 гг., для проведения факторного анализа по виду деятельности – Обязательное страхование автогражданской ответственности за 2007 – 2009 года, составим аналитическую таблицу 2.6.

Таблица 2.6 – Показатели по виду деятельности – ОСАГО за 2007 – 2009 года

| Наименование показателя | 2007 год, тыс. руб. | 2008 год, тыс. руб. | 2009 год, тыс. руб. | Изменение в 2008 году по сравнению с 2007 годом: | Изменение в 2009 году по сравнению с 2008 годом: | ||

| абсолют-ное значение, тыс. руб. | относи-тельное значение, % | абсолют-ное значение, тыс. руб. | относи-тельное значение, % | ||||

| Выручка (В) | 86 228 | 135 134 | 143 581 | 48 906 | 56,71 | 8 447 | 6,25 |

| Себестоимость (С) | 64 083 | 98 318 | 107 400 | 34 235 | 53,42 | 9 082 | 9,24 |

| Прибыль (П) | 22 145 | 36 816 | 36 181 | 14 671 | 66,25 | - 635 | -1,72 |

На основании данных таблицы 2.6 и формулы (12) рассчитаем следующие показатели по виду деятельности ОСАГО:

- рассчитаем прибыль по виду деятельности ОСАГО за 2007 год:

= 86 228 – 64 083 = 22 145 тыс. руб.;

- рассчитаем прибыль по виду деятельности ОСАГО за 2008 год:

= 135 134 – 98 318 = 36 816 тыс. руб.;

- рассчитаем прибыль по виду деятельности ОСАГО за 2007 год при выручке 2008 года:

= 135 134 – 64 083 = 71 051 тыс. руб.;

- рассчитаем прибыль по виду деятельности ОСАГО за 2007 год при себестоимости 2008 года:

= 135 134 – 98 318 = 36 816 тыс. руб.;

- рассчитаем общее отклонение прибыли от вида деятельности ОСАГО за 2008 по сравнению с 2007 годом:

= 36 816 – 22 145 = 14 671 тыс. руб.

На основании данных показателей определим влияние изменения факторов выручки и себестоимости на изменение прибыли в 2008 году по сравнению с 2007 годом:

- за счет изменения выручки:

Δ= 71 051 – 22 145 = 48 906 тыс. руб.

- за счет изменения себестоимости:

Δ= 36 816 – 71 051 = – 34 235 тыс. руб.

Таким образом, проведенный анализ показал, что в целом прибыль от вида деятельности ОСАГО в 2008 году по сравнению с 2007 годом увеличилась на 14 671 тыс. руб., за счет следующих факторов:

- увеличения выручки в 2008 году на 56,71% привело к увеличению прибыли на 48 906 тыс. руб.;

- увеличение себестоимости на 53,42% уменьшило прибыль на 34 235 тыс. руб.

Аналогично проведем анализ формирования прибыли от ОСАГО в 2009 году на основании данных таблицы 2.6 и формулы (12).

Рассчитаем прибыль по виду деятельности ОСАГО в 2008 году:

= 135 134 – 98 318 = 36 816 тыс. руб.

Рассчитаем прибыль по виду деятельности ОСАГО в 2009 году:

= 143 581 – 107 400 = 36 181 тыс. руб.

Рассчитаем прибыль по виду деятельности ОСАГО за 2008 год при выручке 2009 года:

= 143 581 – 98 318 = 45 253 тыс. руб.

Рассчитаем прибыль по виду деятельности ОСАГО за 2008 год при себестоимости 2009 года:

= 143 581 – 107 400 = 36 181 тыс. руб.

Рассчитаем общее отклонение прибыли от вида деятельности ОСАГО за 2009 по сравнению с 2008 годом:

= 36 181 – 36 816 = – 635 тыс. руб.

На основании данных показателей определим влияние изменения факторов выручки и себестоимости на изменение прибыли в 2009 году по сравнению с 2008 годом:

- за счет изменения выручки:

Δ= 45 253 – 36 816 = 8 437 тыс. руб.;

- за счет изменения себестоимости:

Δ= 36 181 – 45 253 = – 9 072 тыс. руб.

Анализ изменения прибыли от вида деятельности ОСАГО в 2009 году по сравнению с 2008 годом показал, что в целом прибыль за данный период уменьшилась на 635 тыс. руб. и на это повлияли следующие факторы:

- увеличение выручки на 6,25% увеличило прибыль по сравнению с 2008 годом на 8 437 тыс. руб.

- увеличение себестоимости на 9,24% уменьшило прибыль на 9072 тыс. руб.

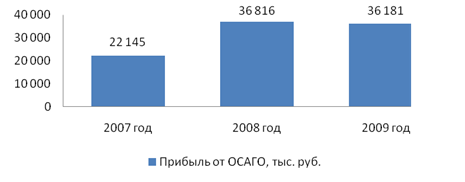

Отразим динамику изменения прибыли от вида деятельности – ОСАГО за 2007-2009 года на рисунке 2.5

Рисунок 2.5 – Динамика Δ за 2007-2009 гг.

Далее рассмотрим формирование прибыли от вида деятельности – страхование имущества.

Для проведения факторного анализа по виду деятельности – страхование имущества за 2007 – 2009 года составим аналитическую таблицу 2.7.

Таблица 2.7 – Показатели по виду деятельности – страхование имущества за . 2007 – 2009 года.

| Наименование показателя | 2007 год, тыс. руб. | 2008 год, тыс. руб. | 2009 год, тыс. руб. | Изменение в 2008 году по сравнению с 2007 годом: | Изменение в 2009 году по сравнению с 2008 годом: | ||

| абсолют-ное значение, тыс. руб. | относи-тельное значение, % | абсолют-ное значение, тыс. руб. | относи-тельное значение, % | ||||

| Выручка (В) | 26 243 | 41 128 | 47 860 | 14 885 | 56,72 | 6 732 | 16,37 |

| Себестоимость (С) | 18 350 | 31 673 | 34 206 | 13 323 | 72,60 | 13 323 | 8,00 |

| Прибыль (П) | 7 893 | 9 455 | 13 654 | 1 562 | 17,79 | 4 199 | 44,41 |

На основании данных таблицы 2.7 и формулы (12) рассчитаем следующие показатели по виду деятельности – страхование имущества:

- рассчитаем прибыль по виду деятельности – страхование имущества за 2007 год:

= 26 243 – 18 350 = 7 893 тыс. руб.;

- рассчитаем прибыль по виду деятельности – страхование имущества за 2008 год:

= 41 128 – 31 673 = 9 455 тыс. руб.;

- рассчитаем прибыль по виду деятельности – страхование имущества за 2007 год при выручке 2008 года:

= 41 128 – 18 350 = 22 778 тыс. руб.;

- рассчитаем прибыль по виду деятельности – страхование имущества за 2007 год при себестоимости 2008 года:

= 41 128 – 31 673 = 9 455 тыс. руб.;

- рассчитаем общее отклонение прибыли от вида деятельности ОСАГО за 2008 по сравнению с 2007 годом:

= 9 455 – 7 893 = 1 562 тыс. руб.

На основании данных показателей определим влияние изменения факторов выручки и себестоимости на изменение прибыли в 2008 году по сравнению с 2007 годом:

- за счет изменения выручки:

Δ= 22 778 – 7 893 = 14 885 тыс. руб.

- за счет изменения себестоимости:

Δ= 9 455 – 22 778 = – 13 323 тыс. руб.

Таким образом, проведенный анализ показал, что в целом прибыль от вида деятельности – страхование имущества в 2008 году по сравнению с 2007 годом увеличилась на 1 562 тыс. руб., за счет увеличения выручки в 2008 году на 56,72%, что привело к увеличению прибыли на 14 885 тыс. руб., однако увеличение себестоимости на 72,60% уменьшило прибыль на 13 323 тыс. руб.

Аналогично проведем анализ формирования прибыли от вида деятельности – страхование имущества в 2009 году на основании данных таблицы 2.7 и формулы (12). Рассчитаем следующие показатели по виду деятельности – страхование имущества:

- рассчитаем прибыль по виду деятельности – страхование имущества за 2008 год:

= 41 128 – 31 673 = 9 455 тыс. руб.;

- рассчитаем прибыль по виду деятельности – страхование имущества за 2009 год:

= 47 860 – 34 206 = 13 654 тыс. руб.;

- рассчитаем прибыль по виду деятельности – страхование имущества за 2008 год при выручке 2009 года:

= 47 860 – 31 673 = 16 187 тыс. руб.;

- рассчитаем прибыль по виду деятельности – страхование имущества за 2008 год при себестоимости 2009 года:

= 47 860 – 34 206 = 13 654 тыс. руб.;

- рассчитаем общее отклонение прибыли от вида деятельности ОСАГО за 2008 по сравнению с 2007 годом:

= 13 654 – 9 455 = 4 199 тыс. руб.

На основании данных показателей определим влияние изменения факторов выручки и себестоимости на изменение прибыли в 2009 году по сравнению с 2008 годом:

- за счет изменения выручки:

Δ= 16 187 – 9 455 = 6 732 тыс. руб.

- за счет изменения себестоимости:

Δ= 13 654 – 16 187 = – 2 533 тыс. руб.

Таким образом, проведенный анализ показал, что в целом прибыль от вида деятельности – страхование имущества в 2009 году по сравнению с 2008 годом увеличилась на 4 199 тыс. руб., за счет увеличения выручки в 2009 году на 16,37%, что привело к увеличению прибыли на 6 732 тыс. руб., однако увеличение себестоимости на 8% уменьшило прибыль на 2 533 тыс. руб.

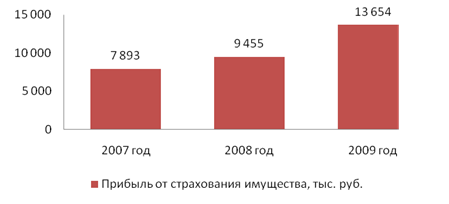

Для наглядности отразим динамику изменения прибыли от вида деятельности – страхование имущества на рисунке 2.6.

Рисунок 2.6 – Динамика изменения прибыли от вида деятельности – Страхование имущества

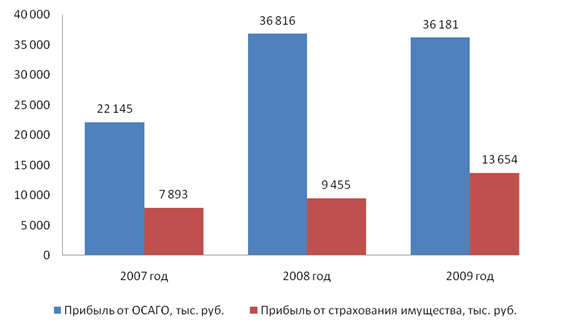

Отразим полученные результаты сравнительного анализа прибыли от двух видов страхования – ОСАГО и Страхование имущества за 2007-2009 года на рисунке 2.7.

Рисунок 2.7 – Динамика изменения прибыли от двух видов деятельности

Проведенный сравнительный анализ показал, что для страховой компании обязательное страхование автогражданской ответственности (ОСАГО) является прибыльным видом деятельности, чем вид деятельности – Страхование имущества.

На изменение прибыли могут влиять различные факторы:

- изменение доходов и расходов (операционных, управленческих);

- количество заключаемых договоров;

- увеличение наступления страховых случаев, появление новых видов страхования;

- появление новых страховщиков на рынке, которые могут предложить более выгодные условия страхования, тем самым переманив к себе клиентов.

Рассмотрим формирование показателей рентабельности продаж и рентабельности продукции по видам деятельности.

На основании данных таблицы 2.6 и формулы (13) рассчитаем показатели рентабельности вида продукции (деятельности) – ОСАГО за период 2007-2009 года.

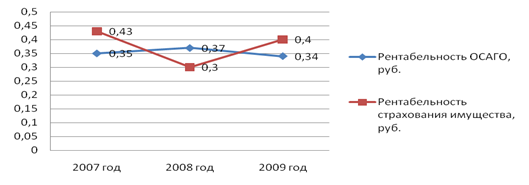

Таким образом, проведенный анализ показателя рентабельности продукции – ОСАГО за период 2007-2009 года показал, что в 2007 году рентабельность составила 0,35 руб., а в 2008 году составила 0,37 руб., что выше показателя 2007 года на 0,02 руб. Показатель рентабельности продукции ОСАГО в 2009 году составил 0,34 руб., что ниже чем показатель рентабельности продукции ОСАГО в 2008 году на 0,03 руб.

Рассмотрим формирование показателя рентабельности продаж по виду деятельности ОСАГО за период 2007-2009 годов.

Таким образом, проведенный анализ показал, что рентабельность продаж отдельного вида деятельности (ОСАГО) за период 2007-2009 года имеет скачкообразную тенденцию, а именно показатель рентабельности продаж в 2008 году увеличивается по сравнению с 2007 годом на 0,01 руб., в 2009 году по сравнению с 2008 годом уменьшился на 0,02 руб.

На основании данных таблицы 2.7 и формулы (13) рассчитаем показатели рентабельности вида продукции (деятельности) – страхование имущества за период 2007-2009 года.

На основании полученных результатов, рассчитаем отклонение показателя рентабельности продукции – страхование имущества в 2008 году по сравнению с 2007 годом:

Таким образом, проведенный анализ показателя рентабельности продукции – страхование имущества за период 2007-2009 года показал, что в 2007 году рентабельность составила 0,43 руб., а в 2008 году составила 0,30 руб., что ниже показателя 2007 года на 0,13 руб. Показатель рентабельности продукции – страхование имущества в 2009 году составил 0,40 руб., что выше чем показатель рентабельности продукции – страхование имущества в 2008 году на 0,10 руб.

Рассмотрим формирование показателя рентабельности продаж по виду деятельности – страхование имущества за период 2007-2009 годов.

Таким образом, проведенный анализ показал, что рентабельность продаж страхования имущества за период 2007-2009 года имеет скачкообразную тенденцию, а именно показатель рентабельности продаж в 2008 году снизился по сравнению с показателем 2007 года на 0,07 руб., а в 2009 году по сравнению с 2008 годом увеличился на 0,06 руб.

Для наглядности отразим полученные результаты изменения рентабельности двух видов продукции – ОСАГО и Страхование имущества за период 2007-2009 годов на рисунке 2.8.

Рисунок 2.8 – Динамика изменения рентабельности продукции – ОСАГО и СИ за 2007-2009 года

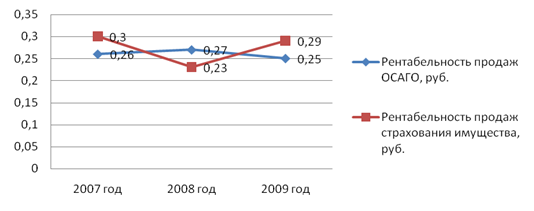

На рисунке 2.9 отразим результаты анализа рентабельности продаж двух видов продукции – ОСАГО и Страхование имущества за анализируемый период 2007-2009 годов.

Рисунок 2.9 – Динамика изменения рентабельности продаж ОСАГО и СИ за 2007-2009 года

В заключение второй главы дипломной работы можно сделать вывод о том, что ОАО «Страховое общество «Талисман», имея основным видом деятельности – страхование, в анализируемом периоде с 2007 по 2009 года получало прибыль, значение которой под воздействием различных факторов менялось.

Учитывая, что значительную часть страхового портфеля занимает рисковые виды страхования, предприятию ОАО «Страховое общество «Талисман» следует рассмотреть в качестве приоритетных направлений развития:

- улучшение андеррайтинга и создание сбалансированного страхового портфеля;

- оптимизации перестраховочной защиты;

- инвестирования средств страховых резервов в гарантированные финансовые инструменты.

Похожие работы

... на готовый продукт частями по мере износа. К ним относятся средства труда, сроком службы более одного года. Как уже было сказано выше, основные фонды предприятий ресторанно - гостиничного бизнеса можно разделить по различным признакам. По характеру участия в процессе производства товара и услуг, их реализации и обслуживании основные фонды делятся на производственные и непроизводственные основные ...

... крылатую фразу выдающегося менеджера, «отца» автомобильной промышленности США Генри Форда: «Все можно сделать лучше, чем делалось до сих пор» . Безусловно, это касается также и приватизации. 4. Приватизация: опыт зарубежных стран Большой интерес для Украины представляет опыт приватизации в развитых странах. Великая Британия первой (на Западе) избрала путь массовой приватизации и до ...

0 комментариев