Навигация

Расчет платежей за основной долг и проценты за кредит, млн. руб

5. Расчет платежей за основной долг и проценты за кредит, млн. руб.

| Год | Величина кредитуемых ДС | Погашение кредита | Проценты за кредит | Общие платежи за кредит | Фин итог CF | PV |

| 0 | 5,2 | -5,2 | -5,12 | |||

| 1 | 7,7 | 1,56 | 1,14 | 2,7 | -5 | -4,03 |

| 2 | 10,32 | 3,6 | 2,64 | 6,24 | -4,08 | -2,65 |

| 3 | 8,26 | 6,33 | 4,42 | 10,75 | 2,49 | 1,3 |

| 4 | 8,03 | 5,17 | 13,2 | 13,2 | 5,58 | |

| 5 | 6,18 | 3,52 | 9,7 | 9,7 | 3,3 | |

| 6 | 4,12 | 1,91 | 6,03 | 6,03 | 1,65 | |

| 7 | 1,66 | 0,58 | 2,24 | 2,24 | 0,49 | |

| Итого: | 31,48 | 31,48 | 19,38 | 50,86 | 0,52 |

ВНД=25.27%

6. Сравнение денежных потоков для вариантов инвестирования с привлечением и без привлечения кредита, млн. руб.

| Год | Коэффициент дисконтирования | Без кредита | С кредитом | ||||||

| Инвестиции | ЧП | CF | PV | Инвестиции | ЧП | CF | PV | ||

| 0 | 1 | 8,6 | -8,6 | -8,6 | -3,4 | -3,4 | -3,4 | ||

Продолжение таблицы.

| 1 | 0,806 | 12,9 | -12,9 | -10,39 | -6,76 | -1,14 | -7,9 | -6,37 | |

| 2 | 0,650 | 17,2 | -17,2 | -11,18 | -10,48 | -2,64 | -13,12 | -8,53 | |

| 3 | 0,524 | 13,76 | -13,76 | -7,21 | -11,83 | -4,42 | -16,25 | -8,52 | |

| 4 | 0,423 | 25,38 | 25,38 | 10,74 | -8,03 | 20,21 | 12,18 | 5,15 | |

| 5 | 0,341 | 54,55 | 54, 55 | 18,60 | -6,18 | 51,03 | 44,85 | 15,29 | |

| 6 | 0,275 | 65,41 | 65,41 | 17,99 | -4,12 | 63,5 | 59,38 | 16,33 | |

| 7 | 0,222 | 66,81 | 66,81 | 14,83 | -1,66 | 66,23 | 64,57 | 14,33 | |

| 8 | 0,179 | 81,98 | 81,98 | 14,67 | 81,98 | 81,98 | 14,67 | ||

| 9 | 0,144 | 89,69 | 89,69 | 12,92 | 89,69 | 89,69 | 12,92 | ||

| 10 | 0,116 | 15,74 | 99,5 | 115,24 | 13,37 | 15,74 | 99,5 | 99,5 | 13,37 |

| ЧТС | 52,46 | 483,32 | 466,6 | 63,90 | -52,46 | 463,94 | 411,48 | 63,41 | |

ВНД= 50.47% ВНД=57.58%

7. Итоговые результаты: показатели эффективности ИП

| Показатели | Для банка | Проект без кредита | Проект с кредитом |

| Пороговая норма рентабельности | 24.00% | 23,5% | 23,5% |

| ВНД | 25.27% | 50.47% | 57.58% |

| ЧТС, тыс. руб. | 0.52 | 63.9 | 63.41 |

| PI | 1,04 | 2,73 | 3,39 |

| Дисконтированный срок окупаемости | 6,03 | 5,4 | 5,41 |

| Вывод о приемлемости решения | Решение приемлемо | Решение приемлемо | Решение приемлемо |

Инвестиционный проект является весьма эффективным не только для предприятия-заемщика, но и для банка, который по взаимовыгодному договору имеет доходность кредита выше установленной нормы. Для предприятия эффективность реализации проекта с кредитом оказалась выше, чем без кредита.

Такое решение является образцом взаимовыгодных договорных отношений между двумя субъектами рыночного хозяйствования.

Список использованной литературы

1. С.В. Валдайцев Оценка бизнеса и управление стоимость предприятия: Учеб. пособие для вузов. -М. ЮНИТИ-ДАНА, 2001.

2. Григорьев В.В., Островнин И.М. Оценка предприятий: имущественный подход. М.: Дело, 1998.

3. Ковалев А.П. Как оценить имущество предприятий. М.: Финстатинформ, 1996.

4. Коростелев С.П., Основы теории и практики оценки недвижимости, учебное пособие, Москва, русская Деловая Литература, 1998 г.

5. Нитецкий В.В., Гаврилов А.А. Финансовый анализ в аудите: Теория и практика: Учеб. пособие. – М.; Дело, 2001.

6. Оценка бизнеса: Учебник/ Под ред. А.Г. Грязновой, М.А. Федотовой. - М.: Финансы и статистика, 1999.

7. Селезнева Н.Н., Ионова А.Ф. Финансовый анализ: Учеб. пособие. - М. -ЮНИТИ-ДАНА, 2002.

8. Таль Г.К., Григорьев В.В., Бадаев Н.Д., Гусев В.И., Юн Г.Б. Оценка предприятий: доходный подход Гильдия специалистов по антикризисному управлению Москва, 2000.

9. Тарасевич Е.И. Оценка недвижимости. Санкт – Петербург. СПбГТУ". 1997.

10. Федотова М.А., Уткин Э.А. Оценка недвижимости и бизнеса. Учебник. -М.: Ассоциация авторов и издателей "ТАНДЕМ", Издательство "ЭКМОС", 2000.

Похожие работы

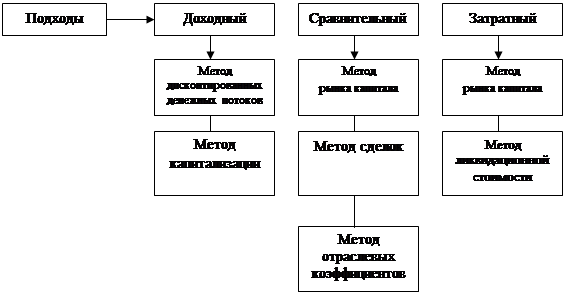

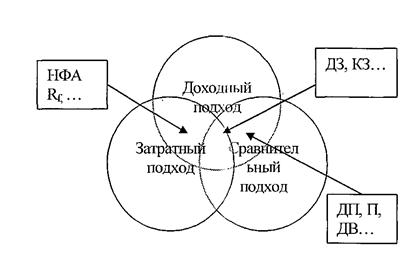

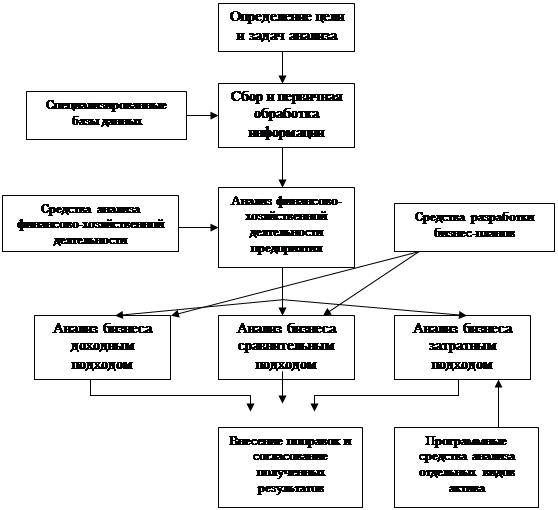

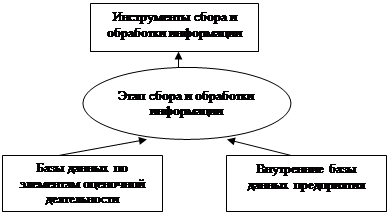

... самой постановки задачи реализации анализа бизнеса в среде современных информационных технологий, становится тормозом в развитии не только информационных технологий при анализе бизнеса и их применения, но и оказывают негативное влияние на развитие самого анализа бизнеса как направления. Выводы 1. Исследование методической базы анализа стоимости бизнеса, проводимое на основе затратного, ...

... которого являются миссия, общие стратегические цели развития, система функциональных стратегий в разрезе отдельных видов деятельности, способы формирования и распределения ресурсов. 1. Обоснование ставки дисконтирования Для выполнения финансово-экономических расчетов при оценке того или иного проекта необходимо определить ставку дисконтирования. Определение ставки дисконтирования – один ...

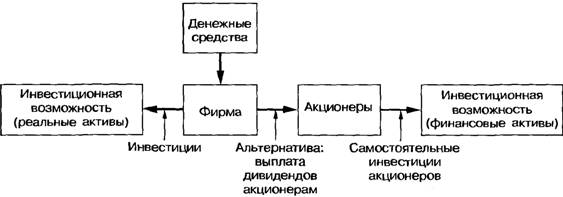

... для оценки инвестиционных проектов будет ниже, чем процент по привлеченному капиталу, но выше, чем процент по вложенному капиталу. На основе этого анализа можно получить хотя и неполный, но все же какой-никакой набор правил оценки отдельных инвестиционных проектов. Возьмем независимые инвестиционные проекты, которые можно либо принять, либо отвергнуть. Определим чистую текущая стоимость денежных ...

... задача. Трудность заключается в том, что с позиции математики не только результат оценки, но и результат ранжирования инвестиционных проектов зависит от ставки дисконтирования. 2. Проект строительства жилого дома Вашему вниманию предлагается проект строительства и последующей продажи жилого дома по адресу: Московская область, г. Дмитров, ул. Вокзальная. Проект построен на основе измененных ...

0 комментариев