Навигация

Методи аналізу валютних ризиків

5. Методи аналізу валютних ризиків

Основні способи аналізу валютного ризику такі:

усі поточні операції оцінюються за поточним валютним курсом, а довгострокові — за історичним;

фінансові операції перераховуються за поточним, а товарні — за історичним курсом;

усі операції враховуються або за поточним, або за історичним курсом [5, 382с.].

Кожний банк, перш ніж здійснювати операції, пов’язані з валютним ризиком, повинен ознайомитися з усією складністю сфери управління ним та його аналізу та зрозуміти її. Особливе значення має створення відповідних систем оцінки валютного ризику.

Політика банку щодо управління валютним ризиком охоплює такі напрями:

вибір певних операцій в іноземній валюті, які проводитиме банк;

установлення лімітів для валютних позицій;

установлення правил бухгалтерського обліку для переоцінки валютних позицій;

організацію аналітичної роботи.

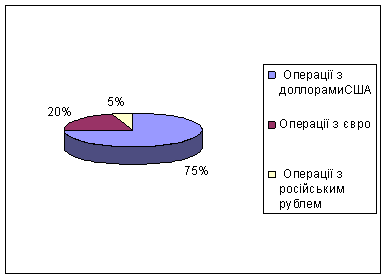

Операції комерційних банків з іноземною валютою залежно від ініціатора проведення операцій можна поділити на три групи:

1. Операції, які здійснюються з ініціативи банків-кореспондентів (зовнішні операції).

2. Операції, які здійснюються з ініціативи клієнтів (клієнтські операції).

3. Операції, які здійснюються з ініціативи самого банку (внутрішні операції) (табл. 5.1.).

Успіх проведення операцій з іноземною валютою залежить від наявності валютної позиції кожного банку. Валютна позиція — це співвідношення вимог та зобов’язань банку в іноземній валюті. Стан валютної позиції є головним чинником виникнення валютного ризику.

Таблиця 5.1

Операції комерційних банків з іноземною валютою за ініціатором проведення

| Зовнішні операції | Клієнтські операції | Внутрішні операції |

| · операції, що відображають зміну стану коррахунку банку; · операції, що пов’язані з надходженням коштів на рахунки клієнтів банку через коррахунки інших банків | · відкриття та закриття валютного рахунка клієнта; · переказ валюти в іншу фінансову установу; · переказ валюти клієнта того ж банку; · видача готівкової валюти клієнту; · прийняття готівкової валюти від клієнта; · купівля-продаж валюти на біржі за дорученням клієнта; · купівля-продаж валюти клієнтом за рахунок відкритої валютної позиції банку; · операції з акредитивами, дорожніми чеками, інкасо | · отримання та видача міжбанківських кредитів; · купівля-продаж валюти банком на біржі; · нарахування та утримання процентів по розрахункових, позичкових та депозитних рахунках клієнтів в іноземній валюті; · переоцінка залишків на валютних рахунках |

VP = АV – LV. (5.1.)

У банківській практиці виділяють такі позиції:

1) чиста довга валютна позиція (АV > LV) — сума активів в іноземній валюті перевищує суму відповідних пасивів (показник валютної позиції має знак «плюс»);

2) чиста коротка валютна позиція (АV < LV) — сума зобов’язань перевищує суму активів у одній і тій самій іноземній валюті (показник валютної позиції зі знаком «мінус»).

Якщо сума активів в іноземній валюті врівноважена сумою пасивів у тій самій іноземній валюті (АV = LV), то така позиція називається закритою, або позицією зведення чи відповідності. У такому разі валютного ризику майже немає, адже зміна курсу однієї валюти щодо іншої однаково позначається як на вартості активів, так і на вартості пасивів, а це не потягне за собою ні втрат, ні доходів внаслідок зміни валютного курсу. [9, 299с.]

Необхідність проведення розрахунку валютного ризику призвела до появи поняття «загальної» валютної позиції як суми абсолютних значень довгих та коротких валютних позицій по кожній валюті.

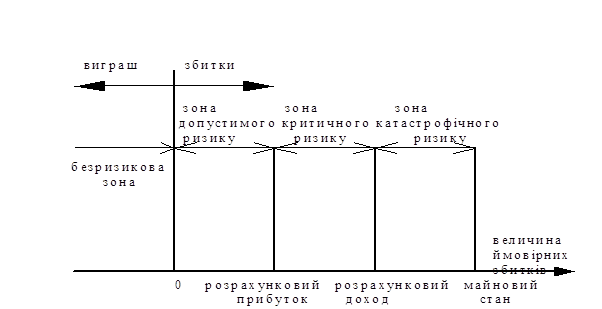

Проблема управління ціновими ризиками, до яких належить і валютний, полягає в тому, що категорія ризикованості пов’язується, насамперед, з можливими фінансовими втратами, а отже, логічно вважати ризиком лише ситуацію зниження показників прибутковості (недоодержання доходів, збитки, зменшення вартості капіталу, невиправдане підвищення витрат). Разом з тим точно визначити, додатним чи від’ємним буде майбутній результат, одержаний від переоцінювання інструментів за ринковим валютним курсом, досить складно, адже це потребує точного прогнозу динаміки валютних курсів.

Оскільки можливість точного визначення майбутніх змін у валютних курсах існує далеко не завжди, то індикатором рівня валютного ризику, на який наражається банк унаслідок незбалансованості структури та обсягів активів і пасивів в іноземній валюті, вважають валютну позицію.

Маючи відкриту валютну позицію банк може отримати прибутки чи зазнати збитків унаслідок зміни валютного курсу з огляду на таку залежність:

довга валютна позиція приносить прибутки за підвищення курсу іноземної валюти і завдає збитків у разі його зниження;

коротка валютна позиція приносить прибутки за зниження курсу іноземної валюти, але завдає збитків за підвищення курсу.

Приклад 5.1

Визначити валютну позицію банку за доларами та євро, використовуючи дані таблиці 5.2. Як вплине на прибуток банку зниження курсу долара та підвищення курсу євро?

Таблиця 5.2.БАЛАНС БАНКУ, млн грн

| Активи | Сума | Пасиви | Сума |

| Каса | 25 | Депозити | 385 |

| Кредити (у доларах) | 350 | Депозити (у доларах) | 260 |

| Кредити (у євро) | 170 | Депозити (у євро) | 190 |

| Кредити | 550 | МБК | 80 |

| Цінні папери (у доларах) | 55 | МБК (у доларах) | 65 |

| Цінні папери (у євро) | 100 | МБК (у євро) | 120 |

| Основні фонди | 100 | Капітал | 250 |

| Усього: | 1350 | 1350 |

Розв’язання

Банк має довгу позицію за доларами у розмірі 80 млн грн (350 + 55 > 260 + 65), яка за зниження курсу долара завдасть збитків. За євро в банку утворилася коротка позиція у розмірі 40 млн грн (170 + 100 < 190 + 120), що за умови підвищення курсу євро також спричинить збитки банку, оскільки вартість зобов’язань у євро зростатиме швидше, ніж вартість активів у євро.

Якщо куплена валюта надаватиметься в розпорядження покупця у день укладання угоди або в наступний день, то такі угоди належать до типу «овернайт» (overnight). Угоди, що передбачають постачання валюти протягом двох днів після їх здійснення, називають угодами «спот» (spot). Ці два типи угод й об’єднуються поняттям «касові» операції. За такий короткий період валютний курс, як правило, не встигає зазнати якої-небудь значної зміни, і ризик практично зводиться до мінімуму. Інша справа, коли здійснюються довгострокові («форвардні») угоди, що передбачають обмін валют у раніше встановлені строки (як правило, від одного тижня до п’яти років), але за курсом, зафіксованим на момент укладення угоди.

До довгострокових належать також угоди типу «своп» (SWAP), що являють собою комбінацію операцій «спот» і «форвард».

«Форвардний» курс, природно, різниться від того курсу, який застосовується в угодах «спот». У міжнародній практиці для котирування валют за форвардними угодами, як правило, використовують не сам «форвардний» курс, а лише різницю відносно курсу «спот» (знижку або премію). Для визначення форвардного курсу цю різницю необхідно відповідно відняти або додати до курсу «спот».

Певна річ, наші комерційні банки можуть запропонувати клієнтам свої курси за угодами «форвард», але в такому разі їм насамперед доведеться вирішувати проблему прогнозування динаміки валютних курсів.

Прогнозування динаміки валютних курсів дуже ускладнилось у зв’язку із поширенням системи «плаваючих» курсів.

Природно, що більш-менш вірогідно передбачити величину зміни валютних курсів можна і, як правило, необхідно в тому разі, коли йдеться про досить невеликий період часу — від одного до кількох днів або тижнів. В останніх випадках задовільним вважається вдале передбачення всього напряму (тренду) в зміні курсу валюти — його зниження або підвищення, чого вже достатньо для проведення прибуткових операцій зі страхування валютного ризику. Вважають, що найбільш вдалими є передбачення динаміки валютних курсів на термін у півроку (180 днів), що використовуються для встановлення в курсі за угодами «двох підходів» — фундаментального та технічного.

Фундаментальний підхід виходить з того, що основними чинниками формування курсів на валютному ринку є відсоткові ставки за депозитно-кредитними операціями, темпи інфляції та стан платіжного балансу за поточними операціями. Отже, знання про зміни, що відбулися, або очікувані зміни цих чинників, з одного боку, та знання про ступінь впливу цих чинників на величину валютного курсу (тобто про величину коефіцієнтів кореляції) — з іншого, вважаються достатніми для прогнозування шляхом побудови адекватних економічних моделей. Використовувані моделі можуть бути досить складними, коли врахувати, що сама кількість чинників впливу насправді не обмежується трьома щойно згаданими.

Практики схильні застосовувати так званий технічний підхід. Він базується на впевненості, шо графіки, які ілюструють динаміку валютних курсів, самі по собі можуть дати ключ до прояснення можливих напрямів зміни курсів у майбутньому. Сутність основного методу цього напряму, методу «чартів» (від англ. сhart — графік), полягає у проведенні графічного аналізу динаміки курсів для виявлення подібних моментів у їх русі з метою прогнозування. При цьому виходять із припущення, що одного разу помічена послідовність у коливаннях валютного курсу виявлятиметься й надалі (при цьому, чим менше ви знатимете про реально існуючі економічні залежності, тим краще).

У ході аналізу «чартів» виокремлюють певні фігури, злами графіків певної конфігурації: «прапор» або «вимпел», «трикутник», «провал», «дуга», «голова—плечі» тощо. Помітивши, що точки, які фіксують стан поточного курсу, починають вишиковуватися на графіку в певну фігуру («чарт»), валютний дилер може достатньо впевнено визначити ті моменти, коли дану валюту необхідно купувати, а коли настає час її позбутися [5,с.383].

Зауважимо, що на завершальній стадії прогнозування проводиться експертне оцінювання, яке ґрунтується на якісному аналізі всієї сукупності фактів, що впливають на курси (фінансові, загальноекономічні, політичні та психологічні). Експертна оцінка, як один з методів прогнозування, покликана враховувати можливість зміни курсів.

Результати прогнозування, здобуті за будь-яким методом, служать для прийняття рішення про те, як уникнути можливих збитків або отримати додатковий потенційний прибуток.

Важливим аспектом управління валютним ризиком є практика централізованого регулювання валютної позиції уповноважених банків. У загальному випадку учасники валютного ринку мають самі визначати той рівень валютного ризику, який вони згодні прийняти, маючи на меті отримання прибутків. Але для тих суб’єктів господарської діяльності, фінансовий стан котрих зачіпає інтереси великої частини населення і впливає на стан суспільства в цілому, рівень позиційного валютного ризику може регулюватися централізовано установленням нормативів та певних вимог. До цієї категорії належать, насамперед, комерційні банки.

Такий підхід базується на тому, що банківський бізнес полягає, насамперед, в наданні послуг клієнтам і не повинен включати ризик, не пов’язаний з необхідністю проведення цих операцій. Фактично банк є посередником між клієнтом і валютним ринком, тому валютну позицію банку необхідно встановлювати на рівні, який відбиває нормальні потреби щодо проведення клієнтських операцій. Менеджментові банків бажано утримуватись від спекулятивних операцій обмеженням величини відкритої валютної позиції. Втім досить часто банки все ж проводять такі операції, використовуючи сприятливу кон’юнктуру валютного ринку для отримання додаткового (спекулятивного) доходу.

Якщо банк обрав стратегію максимізації прибутку, то виникає потреба оцінити валютний ризик та можливі наслідки прийнятих управлінських рішень.

Залежність між величиною прибутків (збитків), одержаних у результаті утримання банком відкритої валютної позиції, та змінами валютних курсів на ринку, описується аналітичною моделлю:

DPV = (sp – s) · VP (5.2)

де DPV — прибуток (збиток) від переоцінювання валютних коштів у зв’язку зі зміною валютного курсу; VP — валютна позиція банку; sp, s — прогнозований та поточний валютний курс відповідно.

Особливість моделі полягає в наявності чинника невизначеності, зумовленого прогнозами очікуваних значень валютного курсу (sp). Прогнози справджуються з певною ймовірністю, тому введення в модель ймовірнісних характеристик (імовірність того, що валютний курс досягне прогнозованого значення) дозволяє проводити поглиблений аналіз, порівнюючи кілька сценаріїв. У такому разі отримують два показники: ймовірність настання події та суму можливих втрат, яка з нею кореспондується [9, с.305].

В Україні діяльність комерційних банків на валютному ринку регулюється Національним банком України через ліцензування валютних операцій та установлення обов’язкових нормативів.

З метою обмеження максимальних рівнів валютних ризиків для вітчизняних банків встановлено такі нормативи відкритої валютної позиції:

Похожие работы

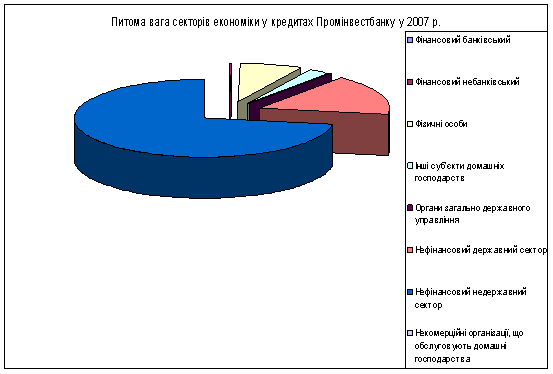

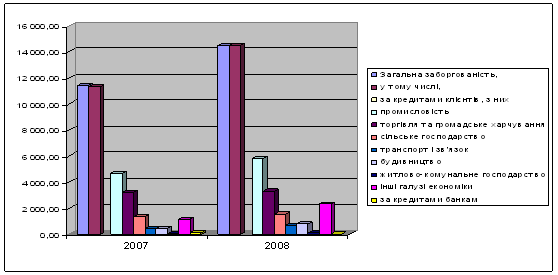

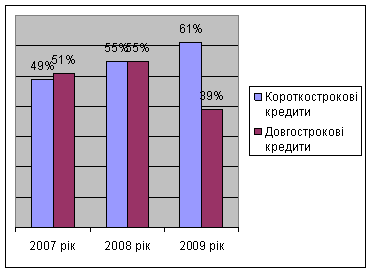

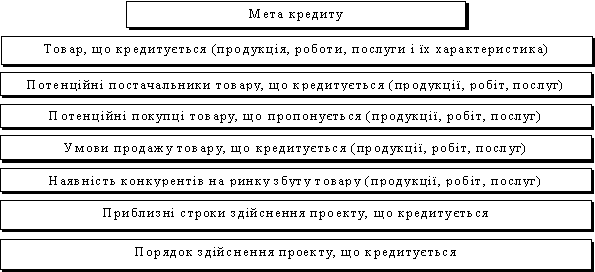

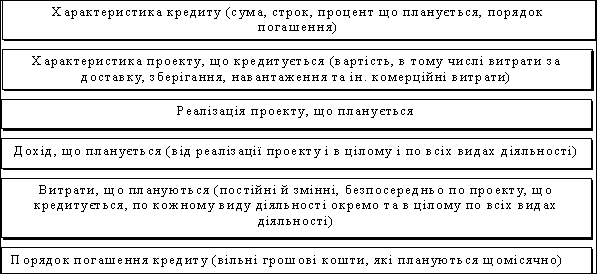

... та методів аналізу процесу банківського кредитування на прикладі комерційного банку Промінвестбанк, який є одним із лідерів кредитування української економіки. Глава 2. Управління кредитними ризиками в діяльності комерційних банків (на прикладі Промінвестбанку) 2.1 Аналіз процесу банківського кредитування в Промінвестбанку Акціонерний комерційний промислово-інвестиційний банк «Промі ...

... проекту з метою управління ризиками. Таких інструментів багато. Спробуємо виявити їх основні типи та групи. Окрему увагу приділимо методам та інструментам управління ризиками, які застосовує інвестор — ключова фігура в реалізації проекту. З огляду на дедалі зростаючу роль страхування як методу управління проектними ризиками розглянемо методи страхування ризиків, які застосовують інвестори і ...

... o норматив ризику загальної довгої відкритої валютної позиції (Н13-1) – 1,80% (нормативне значення – не більше 20%), o норматив ризику загальної короткої відкритої валютної позиції (Н13-2) – 2,01% (нормативне значення – не більше 10%). 2 ПЛАН БАНКУ НА ВИПАДОК ТЕХНОГЕННИХ КАТАСТРОФ 2.1 Основні чинники небезпеки в техногенній сфері для діяльності банку та нормативні вимоги для організації ...

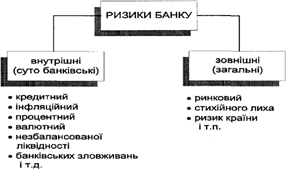

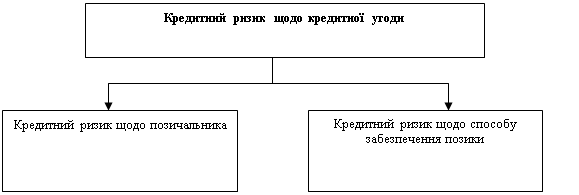

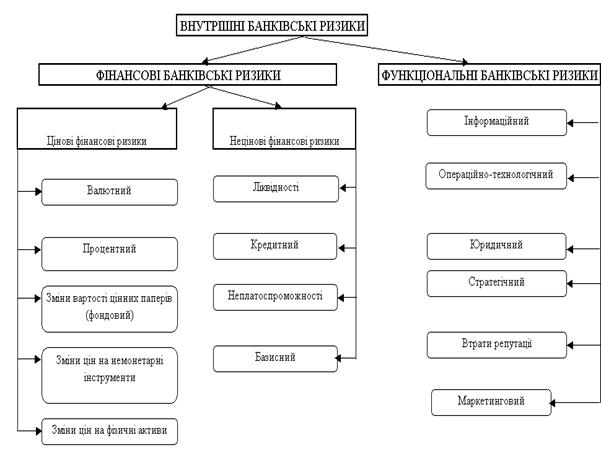

... ться доволі часто, це поняття багатогранне і визначається по-різному. Існує також багато різноманітних класифікацій банківських ризиків і підходів до управління ними. Ризики притаманні всім сферам банківської діяльності. Більшість ризиків пов'язана з активними операціями банку, насамперед кредитною та інвестиційною діяльністю. Діяльність щодо залучення коштів на вклади (депозити), на розрахункові ...

0 комментариев