Навигация

Валютные риски и защитные оговорки

СОДЕРЖАНИЕ:

ВВЕДЕНИЕ

ГЛАВА I. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ВАЛЮТНЫХ РИСКОВ

1.1 Виды валютных рисков и их характеристика

1.2 Защитные оговорки, их классификация

ГЛАВА II. СТРАХОВАНИЕ ВАЛЮТНЫХ РИСКОВ

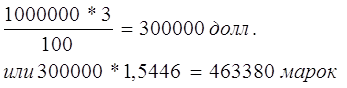

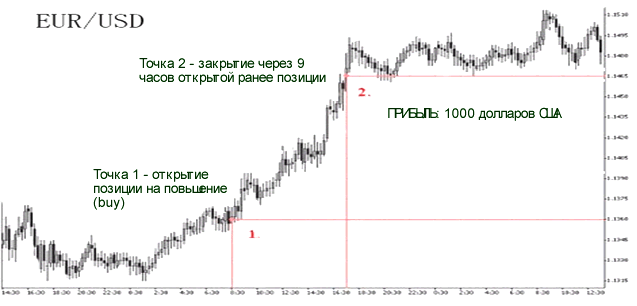

2.1 Измерение величины валютного риска и эффективности хеджирования

2.2. Хеджирование как инструмент регулирования валютных рисков

ЗАКЛЮЧЕНИЕ

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

ВВЕДЕНИЕ

Риск - это ситуативная характеристика деятельности любого производителя, в том числе банка, отражающая неопределенность ее исхода и возможные неблагоприятные последствия в случае неуспеха. Риск выражается вероятностью получения таких нежелательных результатов, как потери прибыли и возникновение убытков вследствие неплатежей по выданным кредитам, сокращение ресурсной базы, осуществления выплат по забалансовым операциям и т.п. Но в то же время чем ниже уровень риска, тем ниже и вероятность получить высокую прибыль. Поэтому, с одной стороны, любой производитель старается свести к минимуму степень риска и из нескольких альтернативных решений всегда выбирает то, при котором уровень риска минимален; с другой стороны, необходимо выбирать оптимальное соотношение уровня риска и степени деловой активности, доходности. Уровень риска увеличивается, если:

· проблемы возникают внезапно и вопреки ожиданиям;

· поставлены новые задачи, не соответствующие прошлому опыту банка (что особенно актуально в наших условиях, где институт коммерческих банков только начинает развиваться);

· руководство не в состоянии принять необходимые и срочные меры, что может привести к финансовому ущербу (ухудшению возможностей получения необходимой и/или дополнительной прибыли);

· существующий порядок деятельности банка или несовершенство законодательства мешает принятию некоторых оптимальных для конкретной ситуации мер.

Риски возникают в связи с движением финансовых потоков и проявляются на рынках финансовых ресурсов в основном в виде процентного, валютного, кредитного, коммерческого, инвестиционного рисков.

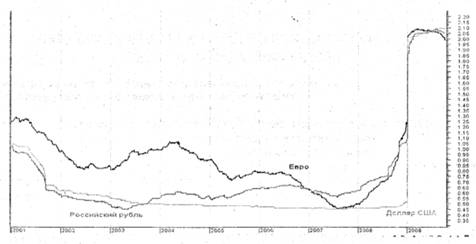

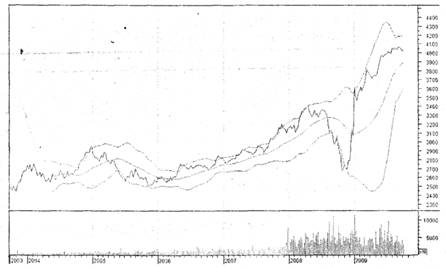

В настоящее время амплитуда колебаний валютных курсов гораздо больше, чем она была раньше. Отчасти это результат непрерывного движения к финансовой либерализации, а отчасти следствие того, что участники этого рынка стали считать его потенциальным источником получения прибыли, а не только рынком, обслуживающим торговлю и страхующим риски.

Большинство современных крупных компаний имеют филиалы за рубежом, а следовательно, у них появляется необходимость перевода прибылей из иностранной валюты в национальную. Конечно, наибольшему риску подвергаются компании, ориентированные исключительно на экспорт или импорт. Весь их торговый оборот, а не только прибыль, подвержены валютному риску, и любые неожиданные изменения в валютных курсах могут привести их к банкротству.

Одним из наиболее простых и доступных методов страхования валютных рисков компании является введение в Контракт валютной оговорки, предусматривающей жесткую привязку контрактной стоимости товара к валютному курсу. Однако, как показывает практика деловых отношений это не всегда устраивает покупателя, так как все валютные риски в данном случае ложатся на него.

Цель курсовой работы заключается в исследовании валютных рисков, а также методов их страхования.

Для реализации поставленной цели необходимо решить следующие задачи:

· выявить виды валютных рисков и дать их характеристику;

· изучить защитные оговорки как один из первых методов страхования валютных рисков;

· рассчитать величину валютного риска, который можно хеджировать, а также измерить эффективность хеджа;

· рассмотреть хеджирование как инструмент регулирования валютных рисков.

При написании курсовой работы были использованы материалы ведущих российских и зарубежных экономистов, а также данные интернет-сайтов.

ГЛАВА I. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ВАЛЮТНЫХ РИСКОВ

1.1 Виды валютных рисков и их характеристика

Валютные риски это опасность валютных потерь в результате изменения курса валюты цены (займа) по отношению к валюте платежа в период между подписанием контракта или кредитного соглашения и осуществлением платежа. В основе валютного риска лежит изменение реальной стоимости денежного обязательства в указанный период. Валютному риску подвержены обе стороны-участники сделки.

В настоящее время в зарубежной и отечественной литературе рассматриваются несколько классификаций валютных рисков по видам, ни одна из которых не является общепризнанной. Анализируя исследования зарубежных экономистов, таких как К. Редхэд, Дж. Маршалл, можно выделить следующие группы рисков:

· расчетные (трансляционные, балансовые) валютные риски, источником которых является возможное несоответствие между активами и пассивами, выраженными в валютах разных стран;

· экономические валютные риски, которые определяются как вероятность неблагоприятного воздействия валютного курса на экономическое положение компании;

· операционные (конверсионные) валютные риски, т.е. возможность недополучить прибыль или понести убытки в результате непосредственного воздействия колебаний валютного курса на ожидаемые потоки денежных средств.

Расчетный валютный риск возникает при пересчете отчетов зарубежных отделений компании в валюту страны головной компании. Например, если британская компания имеет зарубежный филиал, который работает в США, то у нее есть активы, стоимость которых выражена в долларах США. Если у британской компании нет достаточных пассивов в долларах США, компенсирующих стоимость этих активов, она подвержена валютному риску. Обесценение доллара США относительно фунта стерлингов приведет к уменьшению балансовой стоимости активов зарубежного филиала, так как баланс головной компании будет выражаться в фунтах стерлингов. Аналогично компания, имеющая пассивы в иностранной валюте, будет подвергаться риску в случае повышения курса этой валюты. Например, если компания взяла кредит в швейцарских франках, а затем обменяла франки на фунты стерлингов для финансирования проекта, который она осуществляет в Великобритании, то в балансе отразится увеличение стоимости пассивов в фунтах стерлингов, если курс франка по отношению к фунту возрастет.

При краткосрочных отклонениях курса валюты от относительно стабильного уровня затраты на страхование расчетного риска бессмысленны. Так, например, тот факт, что стоимость активов зарубежного филиала, находящегося в США, колеблется вместе с движением обменного курса США к фунту стерлингов, может никак не повлиять на прибыльность (в долларах США) этого филиала. Однако если существует определенная тенденция изменения курса, то сама эта тенденция может иметь большое значение, в то время как отклонения курса в ту или иную сторону от стабильного уровня могут не играть никакой роли. В данном примере тенденция к снижению стоимости доллара США относительно фунта стерлингов в долгосрочном периоде может иметь существенное значение для головной компании. Даже если бы обесценение доллара не влияло на деятельность филиала, будущие поступления прибыли в фунтах стерлингов от филиала к головной компании уменьшились бы, и это уменьшение нужно было бы отразить в балансе головной компании при оценке активов зарубежного филиала. Такое уменьшение стоимости активов филиала в фунтах стерлингов уже имело бы существенное значение для головной компании, и в этом случае возник бы вопрос о страховании валютного риска.

Игнорирование отклонений валютного курса в ту или иную сторону от какого-либо в целом постоянного уровня в долгосрочной перспективе вполне оправдано, например, для активов зарубежных филиалов, поскольку такие активы носят долгосрочный или даже бессрочный характер. Для активов краткосрочного характера возникает проблема со сроками их погашения, так как эти сроки могут совпасть с периодом особо неблагоприятного уровня валютного курса. Такому риску подвержены долговые обязательства компаний, выраженные в иностранной валюте. Продление срока их погашения может быть не предусмотрено. Даже если курс валюты будет колебаться в пределах постоянного уровня (при его рассмотрении на длительном отрезке времени), то, например, для британского заемщика, который взял кредит в долларах США, ситуация окажется неблагоприятной, если срок погашения наступит в тот момент, когда курс доллара по отношению к фунту стерлингов будет особенно высоким. Активы и пассивы, которые нельзя рассматривать как бессрочные, особенно если условия и сроки их погашения нельзя изменить, создают вероятность валютного риска, поэтому в данном случае расчетный валютный риск будет являться объектом страхования.

Величина расчетного валютного риска зависит от доли филиала в балансе головной компании, а также от применяемого метода пересчета активов и пассивов филиала в валюту страны головной компании.

Поиск оптимального метода пересчета валютного риска ведется уже довольно долго. По существу, можно считать, что головная компания подвергается риску потерь от изменения курса валюты, с которой работает ее зарубежный филиал, на всю сумму чистых активов этого филиала, т.е. расчетный риск возникает, когда отсутствует равновесие между активами и пассивами, выраженными в иностранной валюте. Головная компания подвержена риску в той степени, в которой чистые активы филиала не сбалансированы пассивами, например кредитами в той же иностранной валюте, что и активы.

Существуют два метода пересчета отчетов филиалов в консолидированные отчеты головной компании. При применении этих методов используются два обменных курса – курс на момент составления баланса (курс закрытия баланса) и курс на момент осуществления какой-либо сделки (исторический курс).

В основе метода итогового курса лежит постулат, что если головная компания поместила капитал (чистые инвестиции) в зарубежный филиал, то чистые активы этого филиала полностью подвержены риску колебания обменного курса. Концепция чистых инвестиций предполагает, что филиал является независимым от головной компании предприятием. Все статьи баланса филиала должны быть пересчитаны по итоговому обменному курсу и включены в консолидированный баланс головной компании. При изменениях обменных курсов с момента составления одного баланса до даты составления следующего прибыли и убытки для головной компании будут равны изменениям чистых активов филиала, выраженным в валюте страны головной компании. Эти прибыли и убытки не отразятся на потоках денежных средств, так как они являются курсовой разницей при переводе чистых активов филиала в консолидированный баланс, в котором они учитываются как изменения в нераспределенной прибыли.

В отличие от метода итогового курса временной метод не предполагает, что зарубежные филиалы независимы от головной компании. Наоборот, деятельность филиалов считается частью операций головной компании, поэтому денежные потоки филиала влияют на денежные потоки головной компании. Учет статей активов и пассивов баланса при временном методе осуществляется по «историческим затратам». Неденежные активы учитываются по курсу на тот момент, когда они были впервые отражены в учете. Денежные активы и пассивы вместе с другими активами, которые учитываются по текущей стоимости, отражаются в учете по курсу, зафиксированному на дату составления баланса. Если курс изменялся, то в статьях, учтенных по текущей стоимости, в результате перевода по курсу на дату составления баланса возникает курсовая разница. Таким образом, в отличие от случая применения метода итогового курса только в некоторые статьи баланса будут внесены изменения, если изменится обменный курс. Метод итогового курса и временной метод различаются также трактовкой курсовых прибылей и убытков. Если применяется метод итогового курса, то курсовые прибыли и убытки в консолидированном балансе рассматриваются как изменения нераспределенной прибыли. При применении временного метода их рассматривают как часть прибылей и убытков от деятельности компании за год, считая, что денежные потоки филиала и головной компании неразрывно связаны. Временной метод учета предполагает включение всех курсовых прибылей и убытков непосредственно в консолидированный отчет о прибылях и убытках.

В отличие от метода итогового курса, рассматривающего чистые инвестиции, с помощью временного метода нельзя адекватно определить стоимость активов, подверженных риску. При применении временного метода учет неликвидных активов происходит по «историческим затратам», поэтому они не считаются подверженными риску. Временной метод занимает стоимость активов, подверженных риску, на сумму неликвидных активов.

Один из основных недостатков метода итогового курса заключается в том, что в результате его применения в балансе отражается прибыль, которая фактически не была получена. Это происходит при переоценке неликвидных активов филиала на момент закрытия баланса и отражении курсовой разницы как нераспределенной прибыли как головной компании. При использовании временного метода такой проблемы не возникает. Таким образом, каждый метод имеет свои достоинства и недостатки. Несмотря на это, предпочтение отдается методу итогового курса, который во многих странах положен в основу нормативных документов, регулирующих данную сферу. Так, в Великобритании действует система стандартов учета SSAP 20, а в США – система стандартов учета FAS-52 Обе системы основаны на методе итогового курса.

Экономический валютный риск определяется как вероятность неблагоприятного воздействия изменений обменного курса на экономическое положение компаний. Изменения курса могут влиять на стоимость факторов производства и готовой продукции. Они могут поставить компанию в невыгодное положение по сравнению с конкурентами. В наименьшей степени экономическому риску подвержены компании, которые несут издержки только в национальной валюте, реализуют свою продукцию внутри страны и не имеют факторов производства, на которые могли бы повлиять изменения валютного курса. Однако даже они защищены не полностью, так как могут, например, пострадать от повышения курса национальной валюты, поскольку конкурентные импортные станут в этом случае более дешевыми, так же как товары других внутренних производителей, которые оплачивают свои издержки в иностранной валюте. Колебания курса валюты страны могут иметь дополнительное значение для компании, открывшей свой филиал в этой стране с целью обеспечения дешевого источника поставок либо на внутренний рынок своей страны, либо на рынки других стран. Например, японский производитель, построивший в одной из европейских стран завод для выпуска своей продукции, окажется в невыгодном положении, если стоимость валюты этой страны увеличится по отношению к другим европейским валютам.

Некоторые сырьевые товары по традиции оцениваются в определенных валютах. Например, цены на нефть устанавливаются в долларах США. Компании, получающие доход в других валютах, пострадают от повышения курса доллара по отношению к этим валютам, если они покупают нефть за доллары.

Операционный валютный риск определяется как возможность недополучить прибыль или понести убытки в результате непосредственного влияния движений обменного курса на потоки денежных средств. Например, когда экспортер получает иностранную валюту за проданный товар, он проиграет от снижения курса иностранной валюты по отношению к национальной, а когда импортер производит оплату в иностранной валюте, он проиграет от повышения курса иностранной валюты по отношению к национальной.

Неопределенность стоимости экспорта в национальной валюте, если счет-фактура на него оформляется в иностранной валюте, может сдерживать экспорт, так как возникает сомнение в том, что товар будет реализован с прибылью. Неопределенность стоимости импорта в национальной валюте, цена на который установлена в иностранной валюте, увеличивает риск потерь от импорта, так как в пересчете на национальную валюту цена может оказаться неконкурентной. Таким образом, неопределенность валютного курса может препятствовать международной торговле. Если при проведении экспортных операций назначать цену в национальной валюте экспортера, это перенесет валютный риск на импортера. Кроме того, обесценение иностранной валюты, подрывающее доходы от экспорта товаров в пересчете на национальную валюту, сопровождается повышением курса национальной валюты и приводит к возрастанию цены экспорта в иностранной валюте, что снижает его конкурентоспособность. Особо сильный эффект будет в условиях спроса, чувствительного к изменениям цены.

Импортеры, получающие счета-фактуры в иностранной валюте, сталкиваются с неопределенностью при оценке стоимости импорта в национальной валюте. Для них это становится проблемой вследствие чувствительности сбыта к ценовым изменениям, когда, например, их конкурентами являются внутренние производители, не испытывающие воздействия изменений обменных курсов, или импортеры, получающие счета-фактуры в иностранной валюте, курс которой изменяется в благоприятном направлении.

Самая сложная в теоретическом плане проблема связана с датой возникновения операционного валютного риска. Датой возникновения риска можно считать дату выписки счета-фактуры. Однако в случае, когда экспортер получил заказ на товар, цена которого устанавливается в иностранной валюте, риск существует с момента регистрации заказа, если цена товара определяется в момент получения заказа. Еще одна проблема возникает с заказами, которые ожидаются, но еще не получены, поэтому датой возникновения операционного валютного риска может быть дата опубликования цен на товары, доведения их до сведения потенциальных покупателей.

Выше была рассмотрена классификация валютных рисков западными исследователями. Российские экономисты предлагают структурировать валютные риски, которым подвергаются коммерческие банки, следующим образом:

· коммерческие, т.е. связанные с нежеланием или невозможностью гаранта (должника) рассчитаться по своим обязательствам;

· конверсионные или наличные, т.е. риски валютных убытков по конкретным операциям;

· трансляционные или бухгалтерские риски, возникающие при переоценке активов и пассивов и счета «Прибыли и убытки» зарубежных филиалов;

· риски форфетирования, которые возникают, когда экспортер продает форфетеру без права регресса долговое обязательство иностранного покупателя, что является одним из способов финансирования внешнеторговых операций, основанных на трансферте долговых обязательств.

Чтобы защититься от валютных рисков, компании и банки применяют различные методы регулирования и страхования валютных рисков, такие как: установление лимитов на валютные операции, взаимный зачет покупки-продажи валюты по активу и пассиву, использование метода «неттинга», который заключается в максимальном сокращении количества валютных сделок с помощью их укрупнения, ну и конечно, инструменты хеджирования.

Похожие работы

... Для снижения степени финансового риска применяются различные способы: - диверсификация; - приобретение дополнительной информации о выборе и результатах; - лимитирование; - страхование (в том числе хеджирование) и др. II. Валютные риски и методы их страхования 2.1. Валютные риски при заключении стандартных контрактов Предприятия и организации, непосредственно выходящие на внешний рынок, ...

... вида валютной экспозиции. Операционный валютный риск может сократить чистый приток средств, прибыли и доходов, а также привести к сокращению рынков сбыта. Наличие экономического валютного риска приводит к снижению конкурентоспособности экспортеров на внешних рынках, к снижению уровня рентабельности продукции и прибыльности предприятий. Трансляционный риск может вызвать уменьшение стоимости ...

... получают возможность более эффективно распоряжаться своими активами, а банки и другие финансовые институты получают еще один инструмент управления ликвидностью. Также выделяют простые способы хеджирования валютного риска компании - импортера (форвард, фьючерс, опцион) и сложные стратегии, где используются структурированные деривативы. Одной из таких структур является опцион «цилиндр» [6, с. 147 ...

... «своп» для страхования валютного риска отчасти связано с государственным контролем за состоянием балансов банков, так как эти операции учитываются на внебалансовых счетах. Хеджирование. Для обозначения разных методов страхования валютного риска путем купли-продажи иностранной валюты в банковской, биржевой и коммерческой практике используется термин «хеджирование» (от англ. hedge — ограждать). В ...

0 комментариев