Навигация

Экономическая ситуация на валютном рынке в 2008 году

2.1 Экономическая ситуация на валютном рынке в 2008 году

Количество денег на депозитах в отечественных банках постоянно увеличивается – россияне доверяют свои средства банковской системе. Но сбережения в реальном выражении не растут – инфляция «съедает» все проценты по вкладам.

Вклады – это не средство для получения прибыли, а средство сохранения своих сбережений от инфляции. Поэтому депозиты обладают высокой степенью надежности – банк гарантированно отдаст как вложенную сумму, так и проценты на нее.

В последние годы стратегия большинства российских банков заключалась в том, чтобы постепенно сокращать количество депозитов и наращивать объем кредитов. Иными словами, банки хотели отдавать в долг свои деньги, а не брать чужие. Из-за этого ставки по вкладам постепенно снижались. В последний раз крупномасштабную акцию по снижению процентов по вкладам банки провели весной 2007 года.

Тогда решились снизить собственную привлекательность для вкладчиков Сбербанк, Банк Москвы, ВТБ 24, Импэксбанк, Собинбанк, Юниаструм банк и некоторые другие финансовые организации. В среднем ставки во всех валютах были снижены на 0,5 – 1,5 процента.

Но на общем настроении россиян снижение ставок почти никак не сказалось. Например, за девять месяцев 2007 года вклады в банках-участниках системы страхования вклада выросли на 22 процента по сравнению с тем же периодом прошлого года. Россияне хранят в банках 189,8 миллиарда долларов (4,949 триллиона рублей) Чтобы понять, сколько это, достаточно сказать, что крупнейшая российская компания «Газпром» стоит на бирже около 300 миллиардов долларов.

Осенью 2007 года банки поменяли свою стратегию и стали в спешном порядке повышать инвестиционную привлекательность вкладов. У кредитных организаций возникла необходимость в «живых» деньгах по многим причинам – из-за подорожания кредитов на международном рынке, инфляции и многого другого.

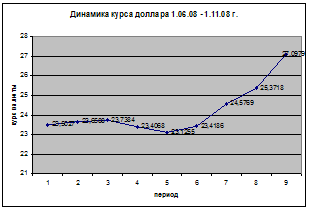

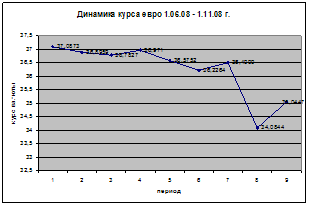

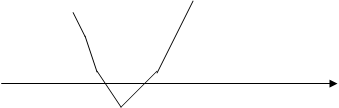

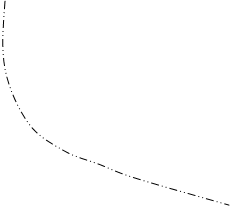

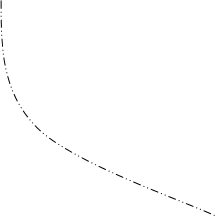

Нарастающий кризис мировой финансовой системы не в последнюю очередь оказывает влияние на валюты, курсы которых за последние месяцы 2008 года претерпевают рекордные изменения. При этом, несмотря на то, что кризис зародился в США, доллар в последнее время не только не потерял, а даже внушительно укрепился по отношению ко многим основным мировым валютам (схема 1). Так, например, еще в апреле за 1 евро давали более $1,60 вместо сегодняшних $1,24. В схеме 2 можно увидеть также заметное снижение евро и по отношению к рублю. Швейцарский франк с марта 2008 года потерял по отношению к американской валюте примерно 20% стоимости. Теряет позиции и российский рубль, курс которого сегодня составляет 27,05 руб/долл, при том что еще в июле за один доллар давали 23,12 рублей. Однако не все валюты теряют свою стоимость по отношению к доллару – положительную динамику показывает Японская йена (схема 3, см ниже), которая с июня 2007 года выросла по отношению к доллару более чем на 32% [6].

Схема 1

Схема 2

2.2 В какой валюте выгоднее хранить сбережения?

Для сравнения доходности валют возьмем срочный вклад на шесть месяцев в банке ВТБ-24, с 1 апреля по 30 сентября 2008 года.

Если мы положим на этот срок 10000 евро, то получим 5,6 % годовых. Если положить на тот же срок в банк 10000 долларов, то ставки окажутся чуть выше – 5,7%. Если же разместить 300000 тысяч рублей (учитывая постоянные скачки валютного курса доллар составляет около 27 рублей и евро 35 рублей, поэтому возьмем среднюю сумму – 300000 руб.), то ставки будут 7,45 % годовых [5].

Таким образом, по этому показателю лидирует российский рубль – традиционно он считается наиболее рисковой валютой. Кроме того, исходя из размеров инфляции в России, еврозоне и США, обесцениваться рубль должен гораздо быстрее, чем другие валюты.

Но на деле оказывается не совсем так, ведь еще одним важным фактором для установления доходности вкладов является курс Центробанка. Например, если на депозите разместить на месяц 1000 условных единиц, которые за этот период резко обесценятся по отношению к рублю, то никакая ставка не спасет вклад от фактической убыточности.

Валютой, которая постоянно скачет, является доллар. Если в начале года он стоил почти 24,5 рублей, в июле 2008 года он упал до 23,1 рублей, то сейчас он достиг 27 рублей [12]. «Учитывая сложившуюся ситуацию на международном валютном рынке, а также процессы, происходящие в экономике США, рассчитывать на устойчивую тенденцию к укреплению американской валюты в ближайшее время не приходится. Соответственно, на российском рынке, тенденция к укреплению рубля, вероятнее всего, также продолжится в связи с тем, что ЦБ сохранит курс на борьбу с ростом цен».

Таблица 1

Вклады валют в банк ВТБ-24 на пол года с 1.04.2008 по 30.09.2008 года

| Валюта | USD | EUR | RUB |

| Срок вклада, мес. | 6 | 6 | 6 |

| Первоначальный взнос, тыс. | 10 | 10 | 300 |

| Процентная ставка | 5,7 | 5,6 | 7,45 |

| Валютный курс по отношению к RUB на начало срока вклада, руб. | 23,5 | 37,08 | - |

| Валютный курс по отношению к RUB на конец срока вклада, руб. | 25,3 | 36,4 | - |

| Доход от вклада, руб. | 25210 | 3392 | 11175 |

Проанализируем полученные данные из таблицы 1. Сколько же россияне реально выиграют или проиграют от вкладов в евро, долларах и рублях. Получилось, что вклад в евро принес 280 евро. Если в начале апреля европейская валюта стоила, по официальному курсу Центробанка, 37,08 рубля, то в конце сентября - 36,4 рубля. Таким образом, в апреле 10000 евро стоила 370800 рублей, а 10280 евро в конце сентября – 374192 рубля. Это значит, что вклад в евро принес нам 3392 рубля.

Аналогично посчитаем вклад в долларах. 10000 долларов в начале апреля стоила 235000 рублей, а 10285 долларов в конце сентября (285 долларов нам принесли проценты) – 260210 рублей. Это значит, что вклад в долларах принес нам 25210 рублей.

По такому же образцу посчитаем и рубли. В апреле у нас было 300000 рублей, в сентябре стало 311175 рубля. Это значит, что этот вклад принес нам 11175 рублей.

Ко всем вышеперечисленным подсчетам стоит добавить только одно – инфляцию. Согласно официальным данным Росстата цены выросли примерно на 5,3%. Это значит, что те 300000 рублей, которые мы положили в банк на шесть месяцев, обесценились на 5,3 %, или 15900 рублей.

Результаты показали, что выгоднее хранить деньги в долларах. Но бросаться менять все средства на американскую валюту – опасно. Вопрос о том, в чем хранить свои деньги, упирается в то, в какой валюте мы получаем доход и в какой мы его тратим. Здесь речь идет о рублях и в этом случае хранить сбережения также лучше в российской валюте.

При конвертации (переводе) из рублей в другую валюту «съедается» большая часть потенциальной прибыли – ведь потом валюту вновь придется менять для того, чтобы совершать покупки на территории России.

Похожие работы

... ; - фиксированный курс. Плавающий курс отражает соотношение спроса и предложения национальной валюты. В его основе лежит рыночное равновесие. Фиксированный курс предполагает установление государством жесткого курса национальной валюты. Например, в государствах - членах ЕС предусматривается фиксация валютного курса. Изменение курса возможно только по взаимному соглашению. Члены МВФ (более 150 ...

... реальный валютный курс — показатель состояния экономики, денежного обращения, финансов, кредита и степени доверия к определенной валюте. Государственное регулирование валютного курса направлено на его повышение либо понижение исходя из валютно-экономической политики. С этой целью проводится определенная валютная политика. Существенное влияние на курс национальной валюты оказывают и сезонные ...

... воздействовать на реальные экономические показатели. 4 ВЫБОР РЕЖИМА ОБМЕННОГО КУРСА. ЕГО ОСОБЕННОСТИ В РЕСПУБЛИКЕ БЕЛАРУСЬ Роль, которую играет валютный курс в функционировании экономической системы, а также его место в системе мер макроэкономического регулирования во многом зависят от того, какой режим валютного курса используется. В современных условиях страны могут выбирать различные ...

... процентных расходов. 2. Актуальные проблемы использования Стабфонда в России 2.1 Проблемы выбора модели функционирования Стабилизационного фонда Вот уже более десяти лет экономисты России спорят об эффективности реформ 90-х годов XX века, связанных с переходом отечественной экономики от плановой к рыночной. Сегодня нашей стране уже более или менее удалось оправиться от последствий ...

0 комментариев