Навигация

Обгрунтування ідеї заходу

3.3 Обгрунтування ідеї заходу

Кредиторська заборгованість збільшує оборотні активи підприємства. У таблиці 3.3 наведено структуру кредиторської заборгованості Коломийського АТП як одного з показників господарської діяльності підприємства.

Таблиця 3.3 - Структура кредиторської заборгованості Коломийського АТП та її динаміка

| Структура кредиторської заборгованості, тис грн | ||||

| Статті | 2003 | 2004 | 2005 | 2006 |

| За товари, роботи, послуги | 5,4 | 14,1 | 54,9 | 62,8 |

| з одержаних авансів | 1,1 | - | - | - |

| з бюджетом | 4,8 | 66,2 | 50 | 59,4 |

| з позабюджетних платежів | - | - | - | - |

| зі страхування | 6,4 | 15,3 | 15 | 18,3 |

| з оплати плати | 9,5 | 31,6 | 32,8 | 37,2 |

| з учасниками | - | - | - | - |

| інші зобов'язання | 2,2 | 9,7 | 48 | 61 |

| Всього | 29,4 | 136,9 | 200,7 | 238,7 |

| Приріст, % | - | 365,6 | 46,6 | 18,9 |

Як видно з таблиці динаміка кредиторської заборгованості позитивна, а це погано. Проте темпи приросту заборгованості зменшились протягом 4 років, що є позитивною тенденцією. У наступному розділі буде проведено розробку заходу з вдосконалення міжнародних розрахунків, які дадуть змогу знизити кредиторську заборгованість.

3.4 Обгрунтування проектних рекомендацій

Аналіз діяльності ВАТ „Коломийське АТП” и за ряд років показує значне зростання обсягів експортно-імпортних операцій підприємства у 2003-2006 рр. У 2004 підприємство не здійснювало взагалі зовнішньоекономічних операцій в 2005 р. питома вага експорту в воловій виручці підприємства становила 11% а в 2006 р. вже майже 16% Активізація зовнішньоекономічної діяльності Коломийське АТП у 2005-2006р.р. пояснюється, тим що саме в ці роки підприємство освоїло новий напрямок діяльності. Так у 2006 Коломийське АТП заключило договори на транспортні перевезення в Росію на загальну суму 43200 дол., а також ведуться переговори з польськими партнерами.

Аналіз практики проведення міжнародних розрахунків по експортно-імпортних операціях на Коломийське АТП показав, що на підприємстві не використовуються можливості строкового валютного ринку України. Оплата за надані послуги робиться шляхом простого банківського переказу. Така ситуація призводить до затримки надходження коштів на підприємство у зв’язку з технічними проблемами і зростання спонтанної дебіторської заборгованості. Так період обороту грошових засобів ВАТ у 2005 р. збільшився у порівнянні з 2004 р на 12 дн., з 2006 р. на 21 день, з період обороту дебіторської заборгованості у 2006 р. зріс у порівнянні з 2005 р. на 25 дн., з 2004 р. на 30 дн. Такий стан речей свідчить про деяку спонтанність проведення експортних операція на підприємстві, що може негативно вплинути на фінансові результати діяльності підприємства. Також аналіз окремих угод укладених Коломийське АТП за кордон показав, що на підприємстві також не існує єдиного підходу щодо визначення валютно-фінансових умов контрактів. Зважаючи на прогнозне зростання питомої ваги експортних та імпортних операцій в основній діяльності Коломийське АТП в якості основних напрямів вдосконалення було обрано валютно-фінансові умови реалізації міжнародних розрахункових операцій. Серед них:

ü ціна валюти і спосіб її визначення;

ü валюта платежу;

ü курс перерахунку валюти ціни в валюту платежу;

ü валютні обумовлення, що страхують від ризику валютних втрат на випадок коливань валютних курсів;

ü умови розрахунків;

ü форма розрахунків;

ü засоби платежу.

В умовах конкуренції яка існує на ринку Польщі та Росії при умові розширення своєї діяльності Коломийське АТП зіштовхнеться з проблемою надання відстрочки платежу своїм клієнтам (комерційний кредит). Тому перспективними напрямками вдосконалення здійснення валютних операцій є на мою думку саме визначення форм проведення розрахунків при експортно-імпортних операціях.

Іншим перспективним напрямком удосконалення предмету дослідження стають таким чином оптимізація системи міжнародних міжбанківських розрахунків та взаємодії у системі “банк - клієнт”. Обравши у якості обслуговуючого банка АКБ “Аваль” (поштово-пенсійний акціонерний банк) ми спробуємо удосконалити систему валютних операцій даного банку та його взаємовідносини з Коломийське АТП

Зважаючи на викладене, ми пропонуємо удосконалити валютні операції ТзОВ “Плес” за такими напрямками:

1. Удосконалення валютно-фінансових умов організації валютних операцій на Коломийське АТП по таких напрямках:

2. Експортна діяльність;

4. Удосконалення системи проведення міжнародних розрахунків у АКБ “Аваль”;

5. Пошук шляхів покращання взаємодії у системі “банк - клієнт”.

Реалізація намічених заходів Коломийське АТП дозволить:

ü збільшити валові доходи у 2007 на 43200 дол, реалізації укладених зовнішньоекономічних угод,збільшення обсягів реалізації продукції Коломийське АТП за кордон дозволить підвищити рентабельність активів ВАТ завдяки вищій маржі прибутку по експортній продукції. Також цьому сприятиме проведення переоцінки основних та оборотних активів підприємства з метою виявлення надлишкових товарно-матеріальних запасів і окремих основних активів невиробничого призначення по яких можлива передача їх у фінансову оренду;

ü проведення інвентаризації майна Коломийське АТП крім виявлення надлишкових товарно-матеріальних запасів і основних фондів використання яких на підприємстві є сумнівним, дозволить оцінити склад нематеріальних активів і виявити окремі нематеріальні активи які підлягають переоцінці або списанню.

Здійснюючи валютні розрахункові операції по імпорту перед кожним підприємством і зокрема перед Коломийське АТП постає питання страхування валютних ризиків, відповідь на яке дозволить організувати процес міжнародних розрахунків без втрат для підприємства.

Страхування валютних ризиків може проводитися низкою способів розглянутих у теоретичній частині проекту. З усіх можливих варіантів доцільним буде використати страхування за допомогою форвардних операцій. Це зумовлено:

1. відносно кращим розвитком форвардного ринку (ринку форвардних контрактів) ніж ринку ф’ючерсних і опціонних контрактів;

2. бажанням підприємства отримати реальний товар (валюту) за форвардним контрактом, а не лише хеджування ризику;

3. можливість отримання спекулятивного доходу при правильному прогнозі динаміки руху валютних курсів

При експортних розрахунках заключення форвардного контракту на валюту необхідно при наданні імпортеру відстрочки платежу.

Економічний ефект від укладання форвардної угоди можна показати на прикладі поставки пластмасової тари у Росію на суму 1186000 російських рублях. Валюта платежу - російський рубль. Продаж здійснюється 1-ого червня, а платіж 1-ого липня одного року. Обмінні курси російського рубля до гривні на 1-ше червня: курс “спат” 1 RUR = 0,18-0,19 грн. Особливістю форвардних угод з “плаваючими” валютами є те, що курсові ціни по форвардних операціях носять договірний характер; по строкових угодах з російським рублем трьохмісячний курс “форвард” становить 0,2-0,3 RUR дисконту.

Якщо б рахунок-фактура були б виписані в гривнях, то сума її повинна б дорівнювати

![]()

Однак при наявності рахунку-фактури в російських рублях експортер може укласти одномісячний форвардний валютний контракт на продаж 186000 RUR банку по курсу 3,00 RUR за 1 грн. щоб отримати

![]()

Це на 1252,8 дол. більше, ніж експортер отримав би виписавши рахунок-фактуру в гривнях.

Водночас, якщо б передбачалось знецінення гривні щодо долара чи іншої іноземної валюти український експортер зможе отримати спекулятивний прибуток виписуючи рахунок-фактуру в іноземній валюті, але не заключаючи форвардної угоди.

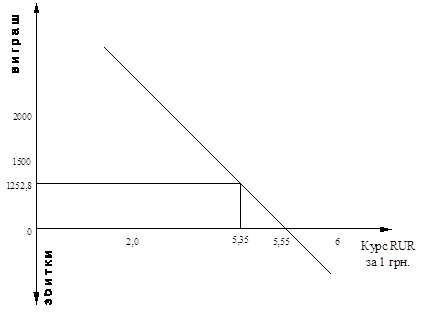

Доцільність заключення або незаключення форвардної угоди, а також розподіл прибутків і збитків при різних валютних курсах зображено на рис. 3.4.

Як зазначалось у теоретичній частині даного проекту міжнародні розрахунки можуть проводитися у двох формах: за готівку; в кредит.

Для експортної діяльності зручнішим є використання умови готівкової оплати поставки. Це дозволяє швидко залучити в обіг валютну виручку, що в свою чергу підвищує ефективність розрахункової операції.

Рис. 3.4 - Форвардний контракт як засіб страхування валютних ризиків у міжнародних розрахункових операціях Коломийське АТП

При готівкової оплаті (незалежно від форми платежу) розрахунок за поставку проходить до часу чи в момент переходу товару або товаророзпорядчих документів у розпорядження покупця. Тобто, при використанні передоплати чи акредитиву, як форм платежу, підприємство отримує гроші безпосередньо з поставкою товару. В той же час, надаючи комерційний кредит, підприємство втрачає на строк кредиту конкретні грошові суми, а отже не отримує по них прибутку.

Економічний ефект від використання готівкової оплати порівняно з комерційним кредитом для експортера обчислюється виходячи з депозитних ставок комерційних банків та строків відстрочення платежу.

Різні комерційні банки пропонують різні умови депонування коштів підприємств. Для Коломийське АТП” оптимальним було б розміщення валютних коштів (надлишкових) на депозитних вкладах з максимальною процентною ставкою. Таким чином, підприємство отримало б найвищий дохід на власні кошти. Така ситуація була можливою аж до початку 1997 року, коли підприємством України дозволялось розміщення власних коштів у кількох банках. Проте, згідно інструкцій НБУ (вступила в дію з грудня 1996 року), усім підприємствам України дозволено мати рахунки (як у національній валюті так і в іноземній валюті) лише в одному банку.

Обслуговуючим банком Коломийське АТП є АКБ “Аваль”.

Виходячи з цих депозитних ставок для угоди вартістю 43200 $ (сума угод в Росію в $) прямий виграш від проведення готівкової оплати покупки становитиме залежно від терміну окупності поступної суми (див. таблицю 3.4).

Таблиця 3.4 - Виграш експортера при отриманні ним готівкового платежу за контрактом

| Термін комерційного кредиту | Процент по депозиту | Сума виграшу (USD) |

| 1 місяць | 6% | 259 |

| 3 місяці | 9% | 972 |

| 6 місяців | 12% | 380 |

| 9 місяців | %15 | 711 |

| 1 рік | %18 | 1138,5 |

Як бачимо, використання готівкового платежу порівняно до видачі комерційного кредиту, дозволяє експортеру отримати значний фінансовий ефект.

Водночас, гостра конкурентна боротьба на товарних ринках вимагає від експортера гнучкості у визначенні умов платежу. Для того щоб отримати контракт, експортер інколи змушений йти на укладання угоди на умовах надання комерційного кредиту покупцеві. В цій ситуації для підприємства-експортера необхідно визначити в контракті умови надання комерційного кредиту (збільшення суми платежу, черговість виплат тощо).

Одним із засобів надання комерційного кредиту і уникнення збитків для експортера є використання документарного акредитиву як форми платежу та векселів як засобу платежу.

Документарні акредитиви використовуються в міжнародних розрахунках не лише тому, що вони є безпечним методом платежу для експортера, але й тому, що вони можуть забезпечувати короткострокове фінансування експортером шляхом використання строкових векселів або фінансування перед відвантаженням. Акредитиви дозволяють експортеру надати іноземному покупцю кредит на певний строк і в той же час отримати платіж після пред’явлення документів згідно умов акредитиву.

Акредитивну форму розрахунків доцільно застосовувати лише за умов вимоги з боку імпортера про забезпечення гарантій платежу та надання короткострокового комерційного кредиту. В іншому випадку для експортера ефективнішим з точки зору затрат та часу проходження виступає банківський переказ. Банківський переказ є фінансово рентабельнішим порівняно з акредитивною формою розрахунку, оскільки при його проведенні відсутні витрати пов’язані з відкриттям, авізуванням, підтвердженням, зміною, прийняттям і перевіркою документів і т.п. Водночас, проводячи розрахунки на умовах банківського переказу, але з використанням комерційного кредиту, експортер втрачає значні суми пов’язані з відстрочкою платежу. Ці витрати можна уникнути використовуючи так звані “акцептні акредитиви”.

Термін “акцептні акредитиви” використовується для опису документарних акредитивів, коли бенефіціар (в нашому випадку Коломийське АТП виписує строкові векселі на банк-емітент ви виконуючий банк (наприклад, авізуючий банк). Банк акцептує ці векселі і повертає їх бенефіціару, який може обліковувати їх для отримання негайного платежу.

Облік (зараховування) векселів дає експортеру негайні грошові кошти. Оскільки бенефіціар (експортер) не повинен розраховуватися з банком-емітентом негайно, то таке фінансування, що надається експортеру, є одночасно і фінансуванням покупцю, оскільки банки перекривають “часовий проміжок” між платежем експортеру і оплатою зі сторони покупця.

Вищенаведені описи “акцептного акредитиву” дають суттєвий фінансовий результат для підприємства-експортера. Так, Коломийське АТП” за умовами контракту підприємство терпить значні збитки при відермінуванні платежу (наданні комерційного кредиту покупцеві). Дані збитки можуть частково бути компенсовані покупцем. Проте така ситуація вимагає додаткових витрат зі сторони імпортера, що може негативно вплинути на його бажання підписати контракт. Крім того, підприємство-експортер може відчути нагальну потребу в коштах, що змусить його взяти кредит в банку і потягне за собою ще зайві витрати.

Для контракту на поставку продукції оплата якого буде проводитись у формі готівкового платежу з відстрочкою у 3 місяці і сумою поставки 43200 $ уявні втрати від отримання відтермінованого в часі платежу становили 972 $ США. Ця сума впливає з процентної ставки по тримісячному депозиту в американських доларах для юридичних осіб.

![]()

Використовуючи “акцептні акредитиви” з подальшим проведення факторингової операції Коломийське АТП не несе жодних витрат і водночас отримує негайний платіж (поступлення коштів).

Підписавши контракт з імпортером на вищезазаначених умовах бенефіціар виписує строкові векселі на банк-емітент або виконуючий банк. Юанк акцептує ці векселі і повертає бенефіціару. Строк оплати векселів встановл.ється згідно домовленості сторін контракту на термін комерційного кредиту (в нашому випадку 30 днів).

Схема організації “акцептного акредитиву” зображена на рис. 2

Таким чином, експортер на сьомому кроці (див. рис. 2) отримав акцептований вексель з терміном оплати через 3 місяці. Він може розпорядитися ним у два способи:

1 - провести зарахування (облік) векселя до терміну настання оплати за ним;

2 - отримати платіж пред’явивши вексель до оплати у зазначений у векселі термін.

Для експортера (Коломийське АТП)другий спосіб є неефективним, оскільки він аналогічний наданню комерційного кредиту і призводить до втрат описаних вище.

Щодо першого способу, то зарахування (облік) векселя доцільно провести за факторинговою угодою між Коломийське АТП та АКБ “Аваль”.

Факторингова операція полягає в наданні кредиту під боргові вимоги експортера чи зобов’язання платника. Основна ціль факторингу - забезпечити експортеру своєчасну оплату відвантаженої продукції. Факторингові послуги надаються банками своїм клієнтам у зв’язку з їх розрахунково-платіжним обслуговуванням.

Для проведення факторингової операції підприємство-експортер (ТзОВ Коломийське АТП заключає з фактором (факторингові відділення банку або спеціалізовані фірми, які є звичайно дочірніми компаніями банків) договір про факторингове обслуговування, за яким воно уступає право отримання платежу за своїми борговими зобов’язаннями на певних умовах. Для укладання договору фактор детально вивчає економічний фінансовий стан підприємства, сферу його діяльності, характер зв’язків і т.п. Це необхідно для визначення, наскільки обгрунтовано підприємство надає відстрочку платежів своїм споживачам і наскільки великим є ризик його кредитування. З врахуванням цих оцінок встановлюється доцільність, а також умови і вартість факторингового обслуговування.

Виходячи з високої кредитоздатності Коломийське АТП його репутації як добросовісного партнера та довготривалих стосунків з банком “АКБ “Аваль”, а також з акцептованості векселів банком-емітентом, можна сподіватися на високий рівень оплати розрахункових документів, низьку ставку процента за кредит і розмір комісійної винагороди фактору.

Різні банки по-різному визначають розмір плати за здійснення операції через факторингові відділи. Так, установи Промінвестбанку періодично розраховують для кожного підприємства розмір плати, виходячи з процентної ставки за кредит і фактичної обіговості грошових коштів факторингу по конкретному підприємству.

Методика визначення плати за проведення розрахунків через факторинг в системі АКБ “Аваль” відрізняється певними особливостями. Постачальник оплачує банку за послуги по факторингу 0,3-0,5% суми платежу, а також процентну ставку за користування кредитними ресурсами банка. Ця ставка визначається за наступною формулою:

![]() , де

, де

![]() - процентна ставка за використання кредитними ресурсами банка;

- процентна ставка за використання кредитними ресурсами банка;

![]() - процентна ставка за використання банківського кредиту, збільшеня на кілька пунктів за ризик несвоєчасного повернення коштів платником факторинговому відділу банка;

- процентна ставка за використання банківського кредиту, збільшеня на кілька пунктів за ризик несвоєчасного повернення коштів платником факторинговому відділу банка;

![]() - середній термін документуобороту по рахункам з покупцям, прийнятий по факторингу.

- середній термін документуобороту по рахункам з покупцям, прийнятий по факторингу.

Середній термін документообороту по факторингу визначається наступним чином: сума строків нормального документообігу (термін поступлення платежу на рахунок постачальника з врахуванням часу акцепта вимог, або повідомлення про причини неоплати) з покупцями поділена на кількість покупців.

Плата за розрахункову операцію становить у нашому випадку:

![]()

Як бачимо економічний ефект становить 612 $ (972$ -360$). Він обчислений, як різниця між сумою втрат для експортера при використанні ним комерційного кредиту і платежу через банківський переказ та вартістю факторингових послуг при розрахунках по формі “акцептований акредитив”.

Результатом пропозицій по оптимізації міжнародних розрахунків Коломийське АТП стало отримання (заощадження) конкретних сум валютних коштів. Економічний ефект від нововведень по експортним розрахунковим операціям наведено у таблиці.

Таблиця 3.5 - Економічний ефект від оптимізації міжнародних розрахунків по експорту на ВАТ „Коломийське АТП”

| запропоноване нововведення | вартість контракту | економічний ефект | в % від суми контракту |

| форвадний контракт терміном 3 міс. | 118600 RUR | 612дол. | 1,4% |

| готівкова оплата | 43200USD | ||

| поставки порівняно з наданням комерційного кредиту терміном на: | |||

| 1 міс………………….. | 259 | 0,4 % | |

| 3 міс………………….. | 972 | 2,25 % | |

| 6 міс………………….. | 1380 | 6,0 % | |

| 9 міс………………….. | 2711 USD | 11,2 % | |

| надання комерційного кредиту на умовах акцептного акредитиву з факторинговим зарахуванням векселів | 43200 USD (термін кредиту 3 місяці) | 972 USD | 1,4 % |

Проводячи міжнародні розрахункові операції по імпорту перед кожним підприємством, і зокрема перед ВАТ „Коломийське АТП” постає ряд першочергових питань, відповіді на які дозволять оптимізувати процес міжнародних розрахунків найкращим чином..

Середній розмір платежу по проведенню телеграфного переказу становить 10 USD; по системі SWIFT - 20-30 USD.

0 комментариев