Навигация

Анализ финансовых показателей деятельности ООО «Сибтехмонтаж»

2.4 Анализ финансовых показателей деятельности ООО «Сибтехмонтаж»

Состояние предприятия определяется его способностью финансировать свою деятельность за счет имеющихся в его распоряжении собственных, заемных и привлеченных средств, умелого их размещения и эффективности использования.

Главная цель анализа - своевременно выявлять и удалять недостатки в деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности.

Основные источники:

- ф. № 1 Бухгалтерский баланс;

- ф. № 2 Отчет о прибылях и убытках;

- данные первичного бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса;

- другие формы отчетности.

Анализ прибыли.

В процессе анализа используются следующие показатели прибыли: валовая прибыль; прибыль от реализации продукции, товаров, услуг; балансовая прибыль; налогооблагаемая прибыль; чистая прибыль; нераспределенная прибыль.

В процессе анализа необходимо изучить состав балансовой прибыли, ее структуру, динамику и выполнение плана за отчетный год (табл. 12).

При изучении динамики прибыли следует учитывать инфляционные факторы изменения ее суммы. Для этого выручку корректируют на средневзвешенный индекс роста цен на продукцию предприятия в среднем по отрасли, а затраты по реализованной продукции уменьшают на их прирост в результате повышения цен на потребленные ресурсы за анализируемый период.

Таблица 12

Анализ состава, динамики и выполнения плана прибыли

| Показатели | 2004 | 2005 | 2006 | 2005 к 2004 | 2006 к 2004 | 2006 к 2005 |

| Выручка (нетто) от реализации товаров | 4588,1 | 6229,4 | 5190 | 135,8 | 113,1 | 83,3 |

| Себестоимость реализованной продукции | 3791,9 | 4912,9 | 3878,4 | 129,6 | 102,3 | 78,9 |

| Валовой доход | 796,2 | 1316,5 | 1311,6 | 165,3 | 164,7 | 99,6 |

| Расходы периода (коммер, управл.) | 607,6 | 1001,7 | 873,3 | 164,9 | 143,7 | 87,2 |

| Прибыль от реализации | 188,6 | 314,8 | 438,3 | 166,9 | 232,4 | 139,2 |

| С-до опер. результатов | -75,3 | -78,9 | -13,6 | 104,8 | 18,1 | 17,2 |

| Прибыль от фин-хоз. деятельности | 113,3 | 235,9 | 424,7 | 208,2 | 374,8 | 180 |

| С-до внереал. результатов | - | -116,4 | - | 0 | 0 | 0 |

| Прибыль отчетного года | 113,3 | 119,5 | 424,7 | 105,5 | 374,8 | 355,4 |

| Прибыль, остающаяся в распоряжении организации | 102,6 | 114,1 | 318,8 | 111,2 | 310,7 | 279,4 |

| Нераспределенная прибыль отчетного года | 53,1 | 114,1 | 230,3 | 214,9 | 433,7 | 201,8 |

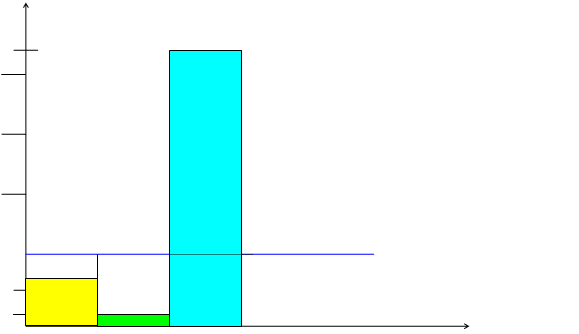

Из данных таблицы 12 следует, что прибыль 2005 года по сравнению с 2004 годом выросла на 5,5%, прибыль 2006 года по сравнению с 2004 годом выросла на 274,8%, по сравнению с 2005 годом выросла на 255,4%, что привело также к соответственному увеличению прибыли, остающейся в распоряжении предприятия.

В динамике финансовых результатов можно отметить следующие положительные изменения: прибыль от реализации растет быстрее, чем нетто выручка от реализации товаров - что свидетельствует о снижении затрат на производство продукции.

Чистая прибыль растет быстрее, чем прибыль от реализации, прибыль от финансово-хозяйственной деятельности и прибыль отчетного периода.

Изменения в структуре прибыли характеризуются данными следующей таблицы.

Таблица 13

Структура прибыли

| Показатели | 2004,% | 2005,% | 2006,% | Отклонения | ||

| 2005 к 2004 | 2006 к 2004 | 2006 к 2005 | ||||

| Прибыль отчетного периода в т.ч. | 100 | 100 | 100 | - | - | - |

| 1. прибыль от реализации | 166,5 | 263,4 | 103,2 | +96,9 | -63,3 | -160,2 |

| 2. от прочей реализации | 1,3 | - | - | -1,3 | -1,3 | - |

| 3. от фин-хоз деятельности | 100 | 197,4 | 100 | +97,4 | - | -97,4 |

| 4. Чистая прибыль | 90,5 | 95,4 | 75,1 | +4,9 | -15,4 | -20,3 |

| 5. нераспред. прибыль | 46,9 | 95,5 | 54,2 | +48,6 | +7,3 | -41,3 |

Как следует из таблицы 13, в 2005 году произошли положительные изменения в структуре прибыли. Возросла доля прибыли от реализации по сравнению с 2004 и с 2005 годами на 96,6 и 160,2%% соответственно, от финансово-хозяйственной деятельности на 97,4%, чистая прибыль на 4,9 и 20,3%% соответственно и нераспределенная прибыль на 46,8 и 41,3 соответственно. Вместе с тем в 2004 году в обороте оставлено только 53,1 тыс.рублей, тогда как в 2005 году 114,1 тыс.рублей, а в 2006 году уже 230,3 тыс.рублей.

Анализ рентабельности.

Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности, окупаемости затрат и т.д. Они более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их применяют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

При анализе коэффициентов рентабельности и деловой активности ООО «Сибтехмонтаж» использованы следующие коэффициенты.

Таблица 14

Коэффициенты рентабельности и деловой активности

| Коэффициенты | Порядок расчета | 2004 | 2005 | 2006 |

| Рентабельность продаж | Стр.140 ф№2/стр. 010 ф№2 | 0,025 | 0,019 | 0,082 |

| Рентабельность внеоб.активов | Стр.140 ф№2/стр.190 ф№1 | 125,9 | 239 | 0 |

| Рентабельность собственного капитала | Стр.140 ф№2/стр.490 ф№1 | 0,9601 | 0,5149 | 0,9221 |

| Общая оборачиваемость капитала | стр. 010 ф№2/стр.699 ф№1 | 7,1745 | 9,7167 | 5,5254 |

| Оборачиваемость мобильных средств | стр. 010 ф№2/ стр. 290 ф№1 | 7,1846 | 9,7243 | 5,5254 |

| Оборачиваемость матер. оборотных средств | стр. 010 ф№2/ стр. 210 ф№1 | 7,8175 | 10,8526 | 7,1311 |

| Оборачиваемость дебиторской задолженности | стр. 010 ф№2/ стр. 240 ф№1 | 115,3 | 101,62 | 28,42 |

| Срок оборота деб.задолж в днях | 365дн.*стр.240ф№1/ стр. 010 ф№2 | 3,1662 | 3,5917 | 12,8418 |

| Оборачиваемость кредиторской задолженности | стр. 010 ф№2/ стр. 620 ф№1 | 10,8851 | 29,8057 | 22,6934 |

| Срок оборота кред.задолж в днях | 365дн.*стр.620ф№1/ стр. 010 ф№2 | 33,5318 | 12,2460 | 16,0839 |

| Фондоотдача внеоб. активов | стр. 010 ф№2/ стр. 190 ф№1 | 5098 | 12459 | 0 |

| Оборачиваемость собственного капитала | стр. 010 ф№2/ стр. 490 ф№1 | 38,8822 | 26,8393 | 11,2679 |

| Рентабельность всего капитала | стр. 140 ф№2/ стр. 699 ф№1 | 0,1771 | 0,1864 | 0,4521 |

Коэффициент рентабельности продаж низкий, что свидетельствует о малом спросе на КПБ 1,5 спальный. Если в 2004 году он составлял 0,025, то в 2005 году он снизился на до 0,019, однако в 2006 году коэффициент повысился на 0,063, что составило 0,083. Руководству предприятия нужно увеличивать объем продаж или пересмотреть ценовую политику.

Коэффициент общей оборачиваемости капитала наивысшей своей точки достиг в 2005 году, что составляет 9,7167. По сравнению с 2004 годом он снизился на 2,5422, что составляет 7,1745, а по сравнению с 2006 годом коэффициент снизился еще больше (на 4,1913), что составило 5,5254. Это свидетельствует о неэффективном использовании имущества предприятия.

Аналогично снижаются коэффициенты оборачиваемости мобильных средств и материальных оборотных средств, т.е. снизилась эффективность их использования.

Скорость оборотов дебиторской задолженности стремительно уменьшается. Если в 2004 году она составляла 115,3, то в 2005 году 101,62, а в 2006 году она резко падает до 28,42, что показывает увеличение объема коммерческого кредита, предоставляемого покупателям.

Если рассмотреть срок оборота дебиторской задолженности, то из таблицы видно, что она повышается. В 2004 он составлял 3,1662, в 2005 году 3,5917, а в 2006 году он уже составлял 12,8418. Это говорит о том, что покупатели рассчитываются за предоставленный товар с большой отсрочкой платежа.

В абсолютной противоположности происходит с оборачиваемостью и сроком оборота кредиторской задолженности. Оборачиваемость кредиторской задолженности стремительно растет, а срок оборота кредиторской задолженности падает. Это означает увеличение скорости оплаты задолженностей предприятия и срока возврата долгов предприятия.

Коэффициент фондоотдачи оборотных активов снижается до нуля, т.е. предприятие не имеет основных средств.

Коэффициент оборачиваемости собственного капитала уменьшается с 38,8822 до 11,2679, что отражает тенденцию бездействию собственных средств.

Анализ дебиторской и кредиторской задолженности

Состояние дебиторской и кредиторской задолженности, их размеры и качество оказывают существенное влияние на финансовое состояние предприятия.

Таблица 15

Анализ состояния дебиторской и кредиторской задолженности

| Статьи | 2004 | 2005 | 2006 |

| Дебиторская задолженность итого, в т.ч. | 39,8 | 61,3 | 182,6 |

| Деб. зад-ть за товары, услуги | 2,3 | 0,9 | 164,2 |

| Прочие дебиторы в т.ч. | 37,5 | 60,4 | 18,4 |

| Зад-ть за персоналом по прочим операциям | 37,5 | 28,3 | - |

| Зад-ть за подотчетными лицами | - | 32,1 | 18,4 |

| Кредиторская задолженность итого, в т.ч. | 421,5 | 209 | 229,7 |

| Кред. Зад-ть за товары, услуги | 366,3 | 29,7 | 93 |

| Зад-ть перед персоналом | 33,5 | 32,3 | 43,6 |

| Зад-ть перед внебюджетными фондами | 3,9 | 18,4 | 16,8 |

| Зад-ть перед бюджетом | 1,5 | - | - |

| Переплата за подотчетными лицами | 13,4 | - | - |

Таблица 16

Анализ оборачиваемости дебиторской и кредиторской задолженности

| Показатели | 2004 | 2005 | 2006 | ||

| абс.вел. | к 2004 | абс.вел. | к 2005 | ||

| Дебиторская задолженность |

|

|

|

|

|

| Оборачиваемость деб. зад-ти | 115,3 | 101,62 | -13,68 | 28,42 | -73,2 |

| Период погашения деб.зад-ти | 3,12 | 3,54 | 0,42 | 12,67 | 9,13 |

| Доля деб.зад-ти в общем объеме текущих активов | 0,06 | 0,09 | 0,03 | 0,19 | 0,1 |

| Отношение средней величины деб.зад-ти к выручке от реализации | 0,01 | 0,01 | - | 0,04 | 0,03 |

| Кредиторская задолженность |

|

|

|

|

|

| Оборачиваемость кредитор. зад-ти | 10,88 | 29,81 | 18,93 | 22,68 | -7,12 |

| Период погашения деб.зад-ти | 33,09 | 12,08 | -21,01 | 15,86 | 3,78 |

Величина дебиторской задолженности на конец 2004 года составила 39,8 тысяч рублей, на 2005 год – 61,3 тысяч рублей, на 2006 год – 182,6 тысяч рублей. Просроченной задолженности нет. Как видно из таблицы состояние расчетов с клиентами ухудшилось. Если в 2004 году они составляли 3,12 дней, то в 2005 на 0,42 дня больше, а в 2006 году ещё на 9,13 дней больше, что в конечном итоге составило 12,67 дней.

Доля дебиторской задолженности в общем объеме текущих активов возросла. Если в 2004 году она составляла 0,06%, то в 2005 году увеличилась на 0,03%, а в 2006 году ещё увеличилась на 0,1%, что составило 0,19%. Следовательно снизилась ликвидность текущих активов, что свидетельствует об ухудшении финансового положения.

Оборачиваемость кредиторской задолженности растет, а период погашения падает, что свидетельствует о том, что у предприятия достаточно свободных средств, чтобы погасить кредиторскую задолженность.

Анализ структуры пассива и актива баланса

Финансовое состояние предприятие выражается в соотношении структуры его активов и пассивов, т.е. средств предприятия и их источников.

Таблица 17

Анализ структуры пассивов баланса

| Статьи баланса | Абс. величины, тыс. руб. | Удельный вес, % | Изменения | |||||||

| Абс. вел. | Уд. Вес | |||||||||

| 2004 | 2005 | 2006 | 2004 | 2005 | 2006 | 2000 к 1999 | 2001 к 2000 | 2000 к 1999 | 2001 к 2000 | |

| Капитал и резервы | 118 | 232,1 | 460,6 | 18,5 | 36,2 | 49 | 114,1 | 228,5 | 17,7 | 12,8 |

| Краткосрочные пассивы, в т.ч. | 521,5 | 409 | 478,7 | 81,5 | 63,8 | 51 | -112,5 | 69,7 | -17,7 | -12,8 |

| Заемные средства | 100 | 200 | 250 | 15,6 | 31,2 | 26,6 | 100 | 50 | 15,6 | -4,6 |

| Кредит. задолж. | 421,5 | 209 | 228,7 | 65,9 | 32,6 | 24,4 | -212,5 | 19,7 | -33,3 | -8,2 |

| Баланс | 639,5 | 641,1 | 939,3 | 100 | 100 | 100 | 1,6 | 298,2 | - | - |

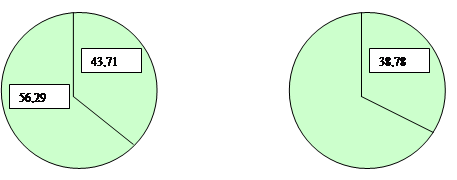

На основании проведенного анализа в таблице 17 видно, что собственный капитал стремительно растет за счет полученной прибыли, которая осталась нераспределенной.

Если в 2004 году собственный капитал составлял 118 т.р., то в 2005 году он повысился на 114,1 т.р. (17,7%) и составил 232,1 т.р., то в 2006 году он еще повысился на 228,5 т.р. (12,8%) и составил 460,6 т.р. Долгосрочных пассивов на предприятии не имеется. Если говорить о краткосрочных пассивах, то они то падают, то немного увеличиваются. Заемные средства (кредит в банке) за три года увеличиваются со 100 т.р. до 250 т.р., т.е. предприятие нуждается в оборотных средствах, а кредиторская задолженность уменьшается с 421,5 т.р. до 228,7 т.р., что говорит о платежеспособности предприятия.

Краткосрочные пассивы в 2004 году составляли 521,5 т.р., в 2005 году уменьшились на 112,5 т.р. (17,7%), а в 2006 году опять увеличились на 69,7 (12,8%).

В целом средства пассива баланса за три года увеличились, в 2004 году они составляли 639,5 т.р., в 2005 году увеличились на 1,6 т.р., а в 2006 году еще увеличились на 298,2 т.р., что составило 939,3 т.р.

Основную долю в пассиве баланса занимают краткосрочные пассивы, в частности кредиторская задолженность 65,9% в 2004 году, 32,6% в 2005 году, и 24,4% в 2006 году.

Капитал и резервы составляют на конец анализируемого периода меньше 50% пассивов, что свидетельствует о том, что в случае предъявления требований всеми кредиторами ООО «Сибтехмонтаж» не сможет их удовлетворить полностью. Однако, с каждым годом они возрастают и почти достигают 50%. Если в 2004 году они составляли всего 18,5%, то в 2005 году они увеличились на 17,7%, что составило 36,2%, а в 2006 году они уже составляют 49%.

Таким образом, на конец 2006 года ситуация стабилизировалась, практически уравнялись и собственные и заемные средства.

Таблица 18

Оценка рыночной устойчивости

| Коэффициент | Норм. ограничение | Порядок расчета | 2004 | 2005 | 2006 |

| К-т финансовой независимости (автономии) | >0.5 | Стр. 490/стр. 699 | 0,185 | 0,362 | 0,490 |

| К-т финансовой активности (Соотношение заемных и собственных средств) | Max1 | (Стр.590+стр.690)/стр.490 | 4,419 | 1,762 | 1,039 |

| К-т маневренности собственного капитала | - | (стр.490+стр.640+стр.650-стр.190) / стр.490+стр.640+стр.650 | 0,992 | 0,999 | 1,0 |

| Обеспеченности запасов собст. Средствами | 1 | (Стр.490+стр.690-стр.190)/(стр.210) | 1,680 | 1,116 | 1,269 |

Коэффициент автономии показывает на сколько предприятия зависит тот заемного капитала, чем больше у предприятия собственных средств, тем легче ему справиться с неурядицами на рынке.

Коэффициент автономии в ООО «Сибтехмонтаж» не соответствует нормативу (более 50% к итогу баланса). В 2004 году он составляет 0,185, в 2005 году 0,362, а в 2006 году он приближается к нормативу 0,490. Увеличение этого показателя произошло из-за увеличения собственных средств за счет нераспределенной прибыли. Именно это вызвало снижение коэффициента финансовой активности.

Коэффициент маневренности остается на протяжении трех лет стабильным и равным 1, что свидетельствует о мобильности собственных средств предприятия и свободе в маневренности этими средствами.

Коэффициент обеспеченности запасов и затрат собственными источниками выше нормы, что подтверждает обеспеченность запасами.

В целом оценка рыночной устойчивости свидетельствует об улучшении ситуации за анализируемый период.

Таблица 19

Анализ структуры актива баланса

| Статьи баланса | Абс. величины, тыс. руб. | Удельный вес, % | Изменения | |||||||

| Абс. вел. | Уд. Вес | |||||||||

| 2004 | 2005 | 2006 | 2004 | 2005 | 2006 | 2005 к 2004 | 2006 к 2005 | 2005 к 2004 | 2006 к 2005 | |

| Внеоборотные активы | 0,9 | 0,5 | - | 0,1 | 0,1 | 0 | -0,4 | -0,5 | 0 | -0,1 |

| Оборотные активы в т.ч. | 638,6 | 640,6 | 939,3 | 99,9 | 99,9 | 100 | 2 | 298,7 | 0 | 0,1 |

| Запасы и НДС | 586,9 | 574,0 | 727,8 | 91,8 | 89,5 | 77,5 | -12,9 | 153,8 | -2,3 | -12 |

| Дебиторская задолж-ть | 39,8 | 61,3 | 182,6 | 6,2 | 9,6 | 19,4 | 21,5 | 121,3 | 3,4 | 9,8 |

| Денежные средства | 11,9 | 5,3 | 28,9 | 1,9 | 0,8 | 3,1 | -6,6 | 23,6 | -1,1 | 2,3 |

| Баланс | 639,5 | 641,1 | 939,3 | 100 | 100 | 100 | 1,6 | 298,2 | - | - |

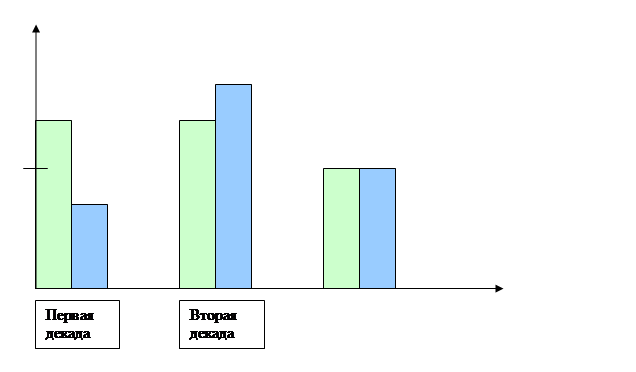

На основании таблицы проведем анализ актива баланса.

Внеоборотные активы в структуре активов баланса составляют в 2004 и 2005 годах всего 0,1%. Из этого следует, что основных средств на предприятии нет. А к концу 2006 года они вообще списываются. Все внеоборотные активы арендуемые.

Так что основную часть активов баланса составляют оборотные активы. В 2004 и 2005 годах они составляли 99,9%, а в 2006 году 100%. Главную часть в оборотных активах занимают запасы, но они на протяжении трех лет уменьшаются. Если в 2004 году они составляли 586,9 т.р.(91,8%), то в 2005 году они снизились на 12,9 т.р. (2,3%), а в 2006 году они увеличились на 153,8 т.р., но в процентном отношении к итогу баланса уменьшаются на 12%.

Дебиторская задолженность увеличивается с 39,8 до 182,6 т.р., т.е. на 142,8 т.р (13,2%), что свидетельствует о неплатежеспособности потребителей продукции ООО «Сибтехмонтаж»

Доля денежных средств то повышается, то падает, что говорит о нестабильности в структуре актива баланса. В 2004 году они составляли 11,9 т.р. (0,8%), в 2005 году уменьшились на 6,6 т.р (1,1%), а в 2006 году увеличились на 23,6 т.р. (2,3%), что в конечном итоге составило 28,9 т.р. (3,1%).

Если говорить в целом о структуре актива баланса, то она аналогична структуре пассива баланса.

Анализ платежеспособности и ликвидности предприятия.

Платежеспособность предприятия выступает в качестве внешнего проявления финансовой устойчивости, сущностью которой является обеспеченность оборотных активов долгосрочными источниками формирования. Для оценки платежеспособности предприятия используются три относительных показателя, различающиеся набором ликвидных активов рассматриваемых в качестве покрытия краткосрочных обязательств.

Рассмотрим коэффициенты ликвидности и сведем их в таблицу 20.

| Коэффициент | Норма | Порядок расчета | 2004 | 2005 | 2006 |

| Абсолютной Ликвидности | Min0.2 | (стр.260+стр.250)/(стр.610+стр.620+стр.630+стр.660+стр.670) | 0,023 | 0,013 | 0,060 |

| Текущей ликвидности | >1 | (стр.240+стр.250+ стр.260)/ (стр.610+стр.620+стр.630+стр.660+стр.670) | 0,099 | 0,163 | 0,442 |

| Покрытия | Min2 | (стр.210+стр.240+стр.250+ стр.260)/ (стр.610+стр.620+стр.630+стр.660+стр.670) | 1,225 | 1,566 | 1,962 |

| Общей платеже-способности | >2 | (Стр.190+стр.290)/(стр.460+стр.590+стр.690-стр.640-стр.650) | 1,155 | 1,295 | 1,384 |

Мгновенную платежеспособность предприятия характеризует коэффициент абсолютной ликвидности, показывающий, какую часть краткосрочной задолженности может покрыть организация за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстро реализуемых в случае надобности.

Платежеспособность предприятия с учетом предстоящих поступлений от дебиторов характеризует коэффициент текущей ликвидности. Он показывает, какую часть текущей задолженности организация может покрыть в ближайшей перспективе при условии полного погашения дебиторской задолженности. Нормальное ограничение означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги. Для повышения уровня текущей ликвидности необходимо способствовать роту обеспеченности запасов собственными оборотными средствами, для чего следует увеличить собственные оборотные средства и обоснованно снижать уровень запасов.

Прогнозируемые платежные возможности организации при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов (с учетом компенсации осуществленных затрат) отражает коэффициент покрытия. Уровень коэффициента покрытия непосредственно определяется наличием долгосрочных источников формирования запасов. Для повышения уровня коэффициента покрытия необходимо пополнять реальный собственный капитал предприятия и обоснованно сдерживать рост внеоборотных активов и долгосрочной дебиторской задолженности. В отличие от коэффициентов абсолютной и текущей ликвидности, показывающих мгновенную и текущую платежеспособность, коэффициент покрытия отражает прогноз платежеспособности на относительно отдаленную перспективу.

Различные показатели ликвидности не только дают разностороннею характеристику платежеспособности предприятия при разной степени учета ликвидных активов, но и отвечают интересам различных внешних пользователей аналитической информации.

Общая платежеспособность предприятия определяется как способность покрыть все обязательства предприятия (краткосрочные и долгосрочные) всеми ее активами. Основным фактором, обуславливающим общую платежеспособность, является наличие у предприятия реального собственного капитала.

Похожие работы

... предметов труда; ликвидация непроизводственных расходов и потерь. Значимость снижения себестоимости в каждом конкретном случае зависит от удельного веса той или иной группы расходов [28, с. 132]. Глава 2. Анализ хозяйственной деятельности на предприятии ЗАО «Константин и К» 2.1 Технико-экономическая характеристика ЗАО «Константин и К» Закрытое акционерное общество «Константин и К», в ...

... предприятий. Анализ предприятий – это способ исследования экономических процессов и явлений. Он выполняет функцию оперативного выполнения и руководства хозяйственной деятельности предприятий. 2.1.Анализ показателей производственной программы. Основная деятельность предприятий жилищно-коммунального хозяйства направлена на производство продукции, предоставлении услуг для местного населения и тех ...

... , основной удельный вес в общей сумме основного капитала предприятия. От их количества, стоимости, технического уровня, эффективности использования во многом зависят конечные результаты деятельности предприятия: выпуск продукции, ее себестоимость, прибыль, рентабельность, устойчивость финансового состояния. В процессе производства работники предприятий с помощью средств труда воздействуют на ...

... 4 Анализ финансовых результатов деятельности предприятия 4.1 Анализ прибыли Показатели прибыли используются в анализе хозяйственной деятельности предприятия. Факторы, формирующие балансовую прибыль предприятия, рассмотрим в таблице 11. Таблица 11. Анализ прибыли № пп Показатель Ед. изм. Обозначение формулы План Отчет Отклонения абсолютное % 1. Выпуск продукции ...

0 комментариев