Навигация

Принцип наилучшего и наиболее эффективного использования имущественного комплекса предприятия

2.2.4. Принцип наилучшего и наиболее эффективного использования имущественного комплекса предприятия

Принцип наилучшего и наиболее эффективного использования предприятия — основной принцип оценки его стоимости, он определяет выбор факторов, влияющих на стоимость предприятия. [12]

Принцип наилучшего и наиболее эффективного использования — это разумное и возможное использование предприятия, которое обеспечит ему наивысшую текущую стоимость на дату оценки, т. е. использование, выбранное из разумных возможных альтернативных вариантов и приводящее к наивысшей стоимости земельного участка, на котором находится предприятие.

Этот принцип — объединяющий для всех других принципов оценки стоимости: полезности, замещения, ожидания, остаточной продуктивности, вклада, возрастающей или уменьшающейся отдачи, сбалансированности, оптимального (экономического) размера, экономического разделения, зависимости, соответствия предложения и спроса, конкуренции и изменения.

2.3 Законодательное регулирование оценочной деятельности в Республике БеларусьРегулирование оценочной деятельности при проведении оценки стоимости предприятия как имущественного комплекса осуществляется в соответствии с Указом Президента Республики Беларусь«Об оценочной деятельности в Республике Беларусь» от 13 октября 2006 г., № 615 и Положением в нем.

В соответствии с этим Положением стоимость объектов оценки может определяться следующими методами:

• индексным — путем применения коэффициентов к первоначальной (восстановительной) или остаточной стоимости имущества;

• балансового накопления активов — на основании данных бухгалтерского учета на дату оценки;

• рыночным на основе:

1) расчета доходов, ожидаемых от использования объекта оценки (доходный);

2) определения затрат, необходимых для воспроизводства либо замещения объекта оценки с учетом износа (затратный);

3) сравнения объекта оценки с аналогичными объектами, сходными с объектом, подлежащим оценке, по основным экономическим, техническим, технологическим и иным характеристикам с учетом его индивидуальных особенностей (сравнительный). Оценка объекта рыночным методом проводится с применением одного или нескольких методов. При применении нескольких методов итоговая величина стоимости объекта оценки устанавливается путем присвоения каждому методу весового коэффициента. Сумма весовых коэффициентов должна быть равна единице;

4) пересчета валютной стоимости, т.е. определением стоимости объекта оценки в валюте по официальному курсу белорусского рубля, установленному Национальным банком Республики Беларусь на дату оценки, если объект оценки приобретен за иностранную валюту либо его стоимость была определена в иностранной валюте в течение календарного года с применением рыночного метода; кадастровой оценки, т.е. с использованием сведений, содержащихся в государственных земельном и градостроительном кадастрах. Указанный метод применяется для определения стоимости земельных участков.

Оценка объекта может быть внутренней и независимой.

Внутренняя оценка. Результат внутренней оценки не может использоваться в случаях, если в соответствии с законодательными актами оценка должна быть только независимой. Проводится на основании данных бухгалтерского учета, информации о стоимости приобретения объекта оценки или стоимости аналогичных объектов согласно вышеуказанным методам.

Независимая оценка. Основанием для проведения независимой оценки объекта оценки является гражданско-правовой договор, заключаемый между исполнителем и заказчиком оценки, либо судебное постановление. По договору на проведение независимой оценки объекта исполнитель обязуется провести ее по заданию заказчика, а заказчик — оплатить данную услугу. Оплата независимой оценки может проводиться и на основании постановления суда.

Договор на проведение независимой оценки заключается в простой письменной форме. В договоре должны быть отражены: [2]

• наименование объекта оценки, его индивидуальные признаки;

• предмет договора;

• стоимость услуг исполнителя оценки, срок и порядок их оплаты;

• срок представления результата независимой оценки;

• цель оценки;

• дата оценки;

• наименование валюты, в которой проводится оценка;

• права и обязанности сторон;

• ответственность сторон за неисполнение или ненадлежащее исполнение обязательств, предусмотренных в договоре.

Результат независимой оценки представляется заказчику в форме заключения. К нему прилагается отчет об оценке. Заключение об оценке должно содержать:

• полное наименование исполнителя оценки;

• фамилию, имя и отчество оценщика, ответственного за проведение независимой оценки; номер и срок действия свидетельства об аттестации оценщика по соответствующему виду объекта оценки;

• номер и дату заключения договора на проведение независимой оценки либо указание на судебное постановление;

• описание объекта оценки (техническое и иное, включая перечень ограничений (обременении) прав на объект оценки при их наличии);

• цель оценки;

• дату оценки;

• названия используемых методов оценки;

• итоговую величину стоимости объекта оценки. Такая величина определяется без учета налога на добавленную стоимость и должна быть выражена денежной суммой или в виде диапазона денежной суммы;

• иную информацию по соглашению сторон, а также по усмотрению исполнителя оценки.

Отчет об оценке должен включать:

• перечень данных, использованных для оценки, с указанием их источника;

• анализ данных, использованных для оценки;

• обоснование применения используемых методов оценки;

• описание процедуры расчета (определения) стоимости объекта оценки.

Заключение и отчет об оценке должны быть подписаны оценщиком, ответственным за проведение независимой оценки, и скреплены его личной печатью, а также подписаны руководителем и скреплены печатью исполнителя оценки, если исполнителем оценки является юридическое лицо.

При проведении независимой оценки индивидуальным предпринимателем, выступающим одновременно оценщиком и исполнителем, заключение и отчет об оценке должны быть подписаны им и скреплены личной печатью оценщика.

Если независимая оценка проводится оценщиком — работником индивидуального предпринимателя, то заключение и отчет об оценке должны быть подписаны оценщиком, ответственным за проведение независимой оценки, индивидуальным предпринимателем и скреплены личной печатью оценщика.

Заключение и отчет об оценке должны содержать дату подписания их руководителем юридического лица, если исполнителем оценки является юридическое лицо, или индивидуальным предпринимателем, если он является исполнителем оценки.

Стоимость объекта оценки, указанная в заключении об оценке, может использоваться только в соответствии с целью оценки.

В случаях, предусмотренных законодательством, стоимость объекта оценки, определенная в заключении об оценке, признается достоверной для цели оценки только после проведения экспертизы ее достоверности.

Стоимость объекта оценки, указанная в заключении об оценке, может быть признана недостоверной только судом по иску заказчика оценки, иного заинтересованного в оценке лица либо контролирующих органов по отношению к исполнителю оценки.

Независимая оценка не может проводиться:

• исполнителями оценки, являющимися учредителями (участниками), собственниками имущества юридических лиц — заказчиков оценки;

• оценщиками, являющимися должностными лицами юридических лиц — заказчиков оценки, а также состоящими в близком родстве или свойстве с учредителями (участниками), собственниками имущества, должностными лицами юридических лиц — заказчиков оценки;

• оценщиками, состоящими в близком родстве или свойстве с физическими лицами — заказчиками оценки;

• оценщиками, если в отношении объекта оценки они имеют вещные или обязательственные права;

• исполнителями оценки — юридическими лицами, учредителями (участниками), собственниками имущества которого являются заказчики оценки;

• исполнителями оценки — юридическими лицами, руководители которого состоят в близком родстве или свойстве с физическим лицом — заказчиком оценки либо с руководителем юридического лица— заказчика оценки;

• если в отношении объекта оценки исполнитель оценки имеет вещные или обязательственные права.

Проведение оценки стоимости объектов оценки является обязательным:

• при продаже в процессе конкурсного производства имущества лица, признанного банкротом, для/определения начальной цены этого имущества на публичных торгах. Оценивается стоимость имущества, выставляемого на торги;

• предоставлении в качестве обеспечения исполнения обязательств по кредитному договору (за исключением межбанковского кредитного договора) залога имущества, кроме денежных средств. Оценивается стоимость имущества, передаваемого в залог;

• внесении неденежного вклада в уставный фонд юридического лица. Оценивается стоимость неденежного вклада, вносимого в этот фонд. Обязательная оценка стоимости данного вклада должна проводиться до внесения его в уставный фонд юридического лица;

• совершении сделки, предусматривающей отчуждение государственного имущества, либо сделки, которая может повлечь отчуждение государственного имущества, кроме имущества, относимого к оборотным активам государственных юридических лиц. Оценивается стоимость соответствующего имущества, подлежащего возмездному отчуждению.

Лица, претендующие на получение свидетельства об аттестации оценщика, должны иметь высшее экономическое, юридическое или техническое образование.

Свидетельство об аттестации оценщика выдается по результатам аттестационного экзамена сроком на три года. Срок действия свидетельства может быть продлен по его окончании на три года по заявлению оценщика.

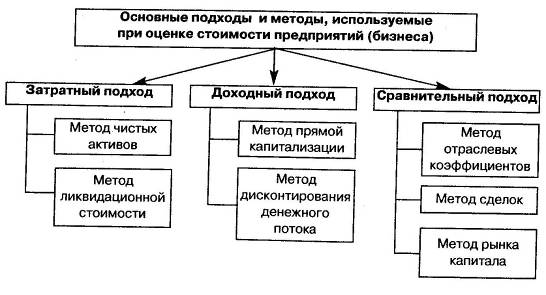

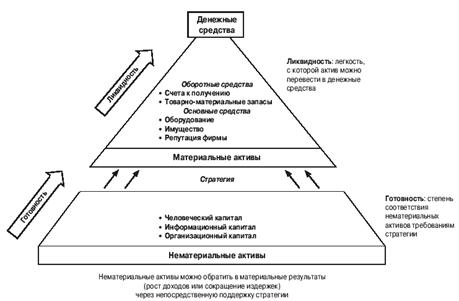

2.4 Основные подходы и методы оценки имущественного комплекса предприятияСуществует несколько десятков методов оценки стоимости имущественного комплекса предприятий, обычно группируемых в три классических подхода к оценке: [12]

— затратный (имущественный), основанный на учете издержек (метод чистых активов, метод ликвидационной стоимости);

— доходный, основанный на учете доходов (метод прямой капитализации, метод дисконтирования денежного потока);

— сравнительный (рыночный) подход, основанный на сопоставлении объектов (метод рынка капитала (компании-аналога), метод отраслевых коэффициентов, метод сделок).

Для получения корректного результата по оценке необходимо произвести расчет стоимости бизнеса с использованием всех трех классических подходов, известных в теории оценки. В случае если это требование не выполняется, то результаты оценки будут некорректными, а именно:

1) проведение процедуры оценки только способами в рамках затратного подхода позволяет оценить только эти затраты на создание предприятия (бизнеса). Однако нельзя игнорировать возможности приобретения будущих доходов от бизнеса, поэтому не учитывать будущие доходы от собственности (бизнеса) при ее продаже неправомерно;

2)проведение оценки бизнеса только способом оценки будущих доходов (в рамках доходного подхода) также может быть ошибочным, в связи с тем что когда инвестор производит финансовые вложения в предприятие, то при подведении финансового результата своих инвестиций инвестор, как правило, не учитывает те расходы, которые были произведены для достижения этого финансового результата;

3)оценка бизнеса на основании сравнительного подхода, без применения остальных подходов, также некорректна, поскольку необходим учет как затрат на создание бизнеса, так и будущих доходов от оцениваемого бизнеса.

Принимая во внимание все вышесказанное, следует считать правильной при проведении работ по оценке предприятия (бизнеса) такую технологию оценочной деятельности, при которой используется весь арсенал способов оценки — и в плане учета затрат на создание предприятия (бизнеса), и на основе определения (прогнозирования) его будущей доходности, и по цене возможной продажи капитала с учетом данных по аналогичным предприятиям.

Каждый из подходов имеет свои положительные и отрицательные свойства и отражает стоимость предприятия с разных точек зрения. Взаимосвязь существующих подходов представлена ниже.

Для выбора целесообразного для каждого конкретного случая оценки подхода на первом этапе необходимо:

1) определить цель, ради которой проводится оценка;

2) обосновать используемый стандарт стоимости, который зависит от целей оценки и, в конечном счете, определяет выбор методов оценки (например, инвестора интересует прежде всего инвестиционная стоимость, и он соответственно отдает предпочтение доходному подходу);

3) определить ту долю собственности, которая оценивается (например, одни методы оценки целесообразно использовать при оценке контрольных пакетов акций предприятия, а другие - при оценке неконтрольных пакетов);

4) определить объем доступной информации: если оценщик не имеет достаточного количества данных по сопоставимым компаниям, то он не сможет использовать рыночный подход, если же не имеет информации о денежных потоках, то, соответственно, нельзя использовать доходный подход.

На втором этапе выбора методов оценки важен анализ как отраслевых факторов, так и факторов на уровне компании. Отраслевые факторы анализируются по следующим параметрам: перспективы развития отрасли, прошлая и ожидаемая доходность в отрасли, степень отраслевого риска. Факторы на уровне предприятия должны отражать темпы роста доходов оцениваемого предприятия, кинетику его финансовых показателей, зависимость от покупателей и поставщиков. Следует отметить, что выбор методов оценки в большей степени зависит от характеристик оцениваемого предприятия, а не от отраслевых параметров.

На третьем этапе выбора методов оценки стоимости предприятия оценщику необходимо определить, какие использовать методы — основанные на анализе активов (метод стоимости чистых активов, метод ликвидационной стоимости) или основанные на анализе доходов (метод дисконтированных денежных потоков, метод капитализации доходов, метод избыточных прибылей или оценочные мультипликаторы: цена/прибыль, цена/денежный поток, цена/дивидендные выплаты). Первую группу методов целесообразно использовать, когда доходы предприятия не поддаются точному прогнозу, когда предприятие обладает значительными материальными и финансовыми активами (ликвидными ценными бумагами, инвестициями в недвижимость) либо когда предприятие зависит от контрактов или отсутствует постоянная предсказуемая клиентура. Вторую группу методов целесообразно использовать, когда текущие и будущие доходы предприятия могут быть достоверно определены, либо когда активы предприятия преимущественно состоят из машин, оборудования, готовой продукции, либо когда предприятие имеет устойчивый спрос на свою продукцию.

На четвертом этапе оценщик определяет степень достаточности и качество информации по сопоставимым предприятиям. Если оценщику доступна информация по необходимому числу сопоставимых компаний, то он рассчитывает мультипликаторы и использует их в методе рынка капитала и методе сделок. В противном случае оценщик проводит оценку, используя методы, основанные на анализе доходов, а сравнительный подход не используется, оценка проводится методами капитализации доходов, избыточных прибылей или дисконтированных денежных потоков.

На пятом этапе выбора методов оценки оценщик должен определить кинетику будущих доходов и сравнить ее с текущими доходами. Если будущие доходы предприятия будут существенно отличаться от текущих и, кроме этого, год от года, то целесообразно использовать метод дисконтированных денежных потоков.

На шестом этапе выбора методов оценки (если используются методы, основанные на анализе активов) оценщик должен определить, является предприятие действующим или же стоит вопрос о его ликвидации. В первом случае следует использовать метод чистых активов, во втором - метод ликвидационной стоимости.

Оценка бизнеса базируется на использовании трех основных подходов - затратного, доходного и сравнительного. Каждый из подходов предполагает применение специфических методов и приемов, а также требует соблюдения своих условий, наличия достаточных факторов. Информация, используемая в том или ином подходе, отражает либо настоящее положение фирмы (сравнительный, рыночный подход), либо ее прошлые достижения (затратный подход), либо ее будущие результаты, т.е. ожидаемые в будущем доходы (доходный подход). В связи с этим результат, полученный на основе обобщения всех трех подходов, является наиболее обоснованным и объективным.

В практике операций с оценкой предприятий встречаются самые различные ситуации. При этом каждому классу ситуаций соответствуют свои, адекватные только ему подходы и методы. Для правильного выбора методов необходимо предварительно классифицировать ситуации оценки с использованием группировки объектов, типа сделки, момента, на который производится оценка, и т. д. При этом, если на рынке обращаются десятки или сотни однородных объектов, целесообразно применение сравнительного метода. Для оценки сложных и уникальных объектов предпочтительнее затратный метод.

Доходные предприятия, как правило, оцениваются на основе их коммерческого потенциала (например, бензозаправочная станция, торговый центр или мотель). Объем продаж бензина, количество постояльцев в гостинице являются источниками дохода, который после сравнения со стоимостью операционных расходов позволяет определить доходность данного предприятия. Такой подход к оценке называется доходным. Доходный метод основан на капитализации или дисконтировании прибыли, которая будет получена в случае сдачи недвижимости в аренду. Результат оценки по данному методу включает в себя и стоимость здания, и стоимость земельного участка.

Если предприятие (бизнес) не продается и не покупается и не существует развитого рынка данного бизнеса, когда соображения извлечения дохода не являются основой для инвестиций (больницы, правительственные здания), оценка может производиться на основе определения стоимости строительства с учетом амортизации и возмещения износа, т.е. затратным подходом.

В том случае, когда существует рынок бизнеса, подобный оцениваемому, можно использовать для определения рыночной стоимости сравнительный, или рыночный, метод, базирующийся на выборе сопоставимых объектов, уже проданных на данном рынке.

На идеальном рынке все три подхода должны привести к одной и той же величине стоимости. Однако большинство рынков являются несовершенными, потенциальные пользователи могут быть неправильно информированы, производители могут быть неэффективны. По этим, а также по другим причинам данные подходы могут давать различные показатели стоимости.

Основные подходы и методы, используемые при оценке стоимости предприятий (бизнеса), представлены на рис. 3.

Рис 3. Основные подходы и методы, используемые при оценке стоимости предприятий (бизнеса)

![]() Каждый из трех названных подходов предполагает использование присущих ему методов.

Каждый из трех названных подходов предполагает использование присущих ему методов.

Доходный подход предусматривает использование метода капитализации и метода дисконтированных денежных потоков. Метод капитализации применяется к тем предприятиям, которые успели накопить активы в результате капитализации их в предыдущие периоды; иными словами, этот метод наиболее адекватен оценке «зрелых» по своему возрасту предприятий. Метод дисконтированных денежных потоков ориентирован на оценку предприятия как действующего, которое и дальше предполагает функционировать. Он более применим для оценки молодых предприятий, не успевших заработать достаточно прибылей для капитализации в дополнительные активы, но которые, тем не менее, имеют перспективный продукт и обладают явными конкурентными преимуществами по сравнению с существующими и потенциальными конкурентами.

В затратном подходе используются:

- метод чистых активов. Метод применим для случая, когда инвестор намеревается закрыть предприятие либо существенно сократить объем его выпуска;

- метод ликвидационной стоимости.

При сравнительном подходе используются:

- метод рынка капитала. Метод ориентирован на оценку предприятия, как действующего, которое и дальше будет функционировать;

- метод сделок. Метод применим для случая, когда инвестор намеревается закрыть предприятие либо существенно сократить объем его выпуска;

- метод отраслевых коэффициентов. Метод ориентирован на оценку предприятия как действующего.

Методы рынка капитала, сделок и отраслевых коэффициентов пригодны при условии строгого выбора предприятия-аналога, которое должно относиться к тому же типу, что и оцениваемое предприятие.

Возможность, и даже во многих случаях необходимость (для получения более достоверного результата), применить к оценке предприятия в конкретной инвестиционной ситуации разные методы оценки бизнеса приводит к весьма простой идее «взвешивания» оценок, рассчитываемых по разным методам, и суммирования таких «взвешенных» оценок. При этом весовые коэффициенты значимости оценок по разным, в принципе допустимым в данной ситуации, методам оценки понимаются как коэффициенты доверия к соответствующему методу. Эти коэффициенты имеют сугубо экспертный характер - определяются оценщиком самостоятельно либо на основе консультации с другими специалистами (экспертами).

Окончательно стоимость предприятия, обобщенная по результатам оценки по всем трем подходам, может быть определена по формуле:

![]() , (2.1)

, (2.1)

где Cl - величины стоимости предприятия, определенные на основе l-го подхода (все применяемые подходы к оценке нумеруются произвольно);

L - число использованных методов оценки в рамках классических оценочных подходов; wl - весовой коэффициент величины стоимости, определенной в рамках метода с номером l = 1, 2, 3.

Очевидно, что при этом разумные выбор и обоснование весовых коэффициентов wl являются одним из главных свидетельств достаточной квалифицированности и непредвзятости оценщика бизнеса.

Таким образом, существует большое разнообразие различных подходов и методов оценки имущественного комплекса предприятия и выбор одного из них зависит от непосредственной цели оценки и ситуации, в которой она проводится.

В следующей главе более подробно остановимся на анализе эффективности использования имущественного комплекса ООО «Центростиль».

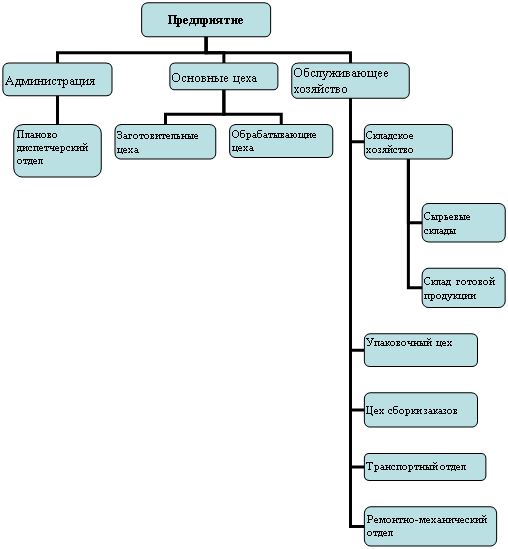

ГЛАВА 3. АНАЛИЗ ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ ИМУЩЕСТВЕННОГО КОМПЛЕКСА ООО «ЦЕНТРОСТИЛЬ» 3.1 Краткая характеристика предприятия ООО «Центростиль»

ООО «Центростиль» является предприятием по оказанию риэлторских услуг населению.

Местонахождение (юридический адрес) ООО «Центростиль»: г. Минск, ул. Орловская. д.40а, пом. 11

ООО «Центростиль» является юридическим лицом, имеет в собственности обособленное имущество, несёт самостоятельную ответственность по своим обязательствам, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, исполнять обязанности, быть истцом и ответчиком в суде.

ООО «Центростиль» предоставляет информацию о спросе и предложении на объекты недвижимости, цене на них, представляемая риэлтерской организацией информация при оказании консультационных услуг потребителю, должна быть достоверной.

При заключении договора на оказание риэлтерских услуг, содержащего обязательство ООО «Центростиль» осуществить подбор вариантов сделки с объектом недвижимости, ООО «Центростиль» в течение оговоренного в договоре срока обеспечивает занесение пожеланий (заявки) потребителя в базу требуемых объектов недвижимости. Пожелания (заявка) потребителя после занесения в базу данных объектов недвижимости с согласия потребителя выставляется в качестве предложения для заинтересованных покупателей. Порядок формирования базы данных объектов недвижимости и представления предложений для заинтересованных покупателей определяется в регламенте предоставления риэлтерских услуг.

Предлагая объекты недвижимости, ООО «Центростиль» предъявляет описание, необходимое для получения наиболее полного представления потребителя об объекте недвижимости. В описании объекта недвижимости указываются его обязательные характеристики, установленные в соответствии с техническими нормативными правовыми актами.

Потребителю предоставляется возможность оперативного выбора объектов недвижимости в соответствии с его пожеланиями (заявкой) из базы данных объектов недвижимости.

При осмотре объекта недвижимости работники ООО «Центростиль» должны предупредить потребителя о налиичии недостатков в объекте недвижимости, если таковые имеются и о них стало известно риэлтерской организации.

ООО «Центростиль» после подбора варианта сделки с недвижимостью для исключения разногласий может (по желанию потребителей) организовать подписание договора о намерении заключения сделки (предварительного договора).

ООО «Центростиль» имеет самостоятельный баланс, расчетный и иные счета, печать, может иметь штампы со своим наименованием.

ООО «Центростиль» может иметь товарные знаки, знаки обслуживания, иные обозначения, индивидуализирующие ООО «Центростиль», его продукцию, работы и услуги, оформленные (зарегистрированные) в установленном порядке.

Имущество ООО «Центростиль» составляют основные фонды, оборотные средства, а также иные ценности, стоимость которых отражается в бухгалтерском балансе Общества. В собственности Общества находятся:

— имущество, переданное участниками ООО «Центростиль» в его уставный фонд в виде вкладов;

— имущество, приобретенное ООО «Центростиль» в процессе осуществления им предпринимательской деятельности;

— поступления, полученные в результате использования имущества (плоды, продукция, доходы), если иное не предусмотрено законодательством или договором об использовании этого имущества; имущество унитарных предприятий, учрежденных ООО «Центростиль»;

— имущество, приобретенное хозяйственным обществом по другим основаниям, допускаемым законодательством.

В случаях, установленных законодательством, в ООО «Центростиль» образуются резервные фонды. ООО «Центростиль» может образовывать другие фонды, которые создаются и используются в соответствии с законодательством или учредительными документами ООО «Центростиль».

Виды, размеры фондов, а также порядок их формирования и использования определяются Общим собранием участников ООО «Центростиль».

3.2 Анализ состава, динамики и использования основных средствДля анализа состава динаимки и использования основных средств используем отчеты по основным средствам за 2005 и 2006 гг. (приложение 1 и приложение 2). Соласно данным этих форм статистической отчетности можно построить аналитическую таблицу для анализа состава и динамики использования основных средств (табл. 3)

Таблица 3

Анализ состава и динамики использования основных средств

| Показатель | 2005 год | 2006 год | Абсолют-ное отклоне-ние, ± | Относи-тельное отклоне-ние, % |

| Среднегодовая стоимость основных средств, млн. руб. | 37,2 | 42,8 | +5,60 | 15,05 |

| Среднегодовая стоимость машин и оборудования, млн. руб. | 24,3 | 28,9 | +4,60 | 18,93 |

| Удельный вес машин и оборудования в общей стоиомсти основных средств | 0,653 | 0,675 | +0,022 | 3,369 |

| Выручка от реализации товаров, работ, услуг, млн. руб. | 138 | 183 | +45,00 | 32,61 |

| Фондоотдача основных средств, руб./руб. | 3,710 | 4,276 | +0,566 | 15,26 |

| Фондоотдача активной части основных средств, руб./руб. | 5,679 | 6,332 | +0,653 | 11,50 |

Исходя из результатов расчетов, полученных при заполнении табл.3, можно сделать вывод о повышении эффективности использования основных фондов ООО “Центростиль”. Прежде всего нужно отметить увеличение среднегодовой стоимости основных средств и машин и оборудования, что характеризует активную политику фирмы по внедрению и обновлению своих основных фондов.

Для анализа эффективности использования основных средств предлагается использовать методику Г. В. Савицкой. [22]

Для обобщающей характеристики эффективности и интенсивности использования использования основных средств, по мнению Г. В. Савицкой, служат следующие показатели:

— фондоотдача основных средств — отношение стоимости произведенной продукции к среднегодовой стоимости основных средств;

— фондоотдача активной части основных средств — отношение стоимости произведенной продукции к среднегодовой стоимости активной части основных средств;

— фондоемкость — отношение среднегодовой стоимости основных средств производственного назначения к стоимости произведенной продукции за отчетный период;

— относительная экономия основных фондов:

![]() , (3.1)

, (3.1)

где ОСП0, ОСП1 — соответственно среднегодовая стоимость основных средств в базисном и отчетном годах;

IВП — индекс объема валового производства продукции.

В процессе анализа изучаются динамика перечисленных показателей, выполнение плана по их уровню, проводятся межхозяйственные сравнения. После этого изучают факторы изменения их величины.

Данные табл. 3 показывают, что объем выручки от реализации продукции, работ, услуг увеличился на 45 млн. руб.

Далее в ходе анализа необходимо изучить факторы изменения фондоотдачи основных средств: изменение доли активной части основных средств в их общей сумме, удельного веса действующих машин и оборудования в активной части основных средств, фондоотдачи технологического оборудования:

![]() . (3.2)

. (3.2)

По данным табл. 3 способом абсолютных разниц рассчитаем изменение фондоотдачи основных средств за счет:

— удельного веса активной части основных средств:

![]() (+0,022) × 5,679= +0,125 руб./руб.;

(+0,022) × 5,679= +0,125 руб./руб.;

— фондоотдачи машин и оборудования:

![]() 0,675 × (+0,653) = +0,441 руб./руб.

0,675 × (+0,653) = +0,441 руб./руб.

Балансовая увязка:

![]() ;

;

+0,566 руб./руб. = +0,125 руб./руб. + 0,441 руб./руб.

Можно сделать вывод о том, что наибольшее влияние на изменение фондоотдачи в 2006 году по сравнению с 2005 годом оказало увеличение фондоотдачи активной части основных средств и составило 0,441 руб./руб.

Влияние факторов на объем производства продукции устанавливается умножением изменения фондоотдачи за счет каждого фактора на фактическую среднегодовую величину основных фондов, а изменение среднегодовой стоимости основных средств — на базовый уровень их фондоотдачи.

Определим изменение прибыли от реализации продукции за счет:

— увеличения среднегодовой стоимости основных средств:

![]() (+5,6) × 3,710 = +20,77 млн. руб.;

(+5,6) × 3,710 = +20,77 млн. руб.;

— изменения удельного веса активной части основных средств в общей их сумме:

![]() 42,8 × (+0,125) = +5,35 млн. руб.;

42,8 × (+0,125) = +5,35 млн. руб.;

— изменения фондоотдачи машин и оборудования:

![]() 42,8 × (+0,441) = +18,88 млн. руб.

42,8 × (+0,441) = +18,88 млн. руб.

Балансовая увязка:

![]() ;

;

Похожие работы

... выручки от реализации по операционной прибыли; х5 — коэффициент рентабельности собственного капитала по балансовой прибыли. ЗАКЛЮЧЕНИЕ По результатам исследования комплексного анализа и уровня использования экономического потенциала предприятия и оценки бизнеса были сделаны следующие выводы: 1. Рассмотрели подходы к комплексному анализу и оценке предприятий. Различают четыре вида подходов ...

... ]. Можно сделать вывод о том, что основной целью деятельности биржи, является создание благоприятных условий для широкомасштабной и эффективной торговли ценными бумагами. 2. АНАЛИЗ ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ РЫНКА ЦЕННЫХ БУМАГ В РЕСПУБЛИКЕ БЕЛАРУСЬ Анализ представляет собой способ накопления, трансформации и использования информации финансового характера, имеющей целью: - оценить текущее и ...

... разбиваются на три группы: высоколиквидные, среднеликвидные, низколиквидные. - определяется удельный вес каждой группы в общей величине нематериальных активов. - дается оценка нематериального актива по степени ликвидности. ГЛАВА 2. Анализ эффективности использования нематериальных активов в ОАО "Вермани" 2.1 Краткая характеристика ОАО "Вермани" ОАО "Вермани" - макаронная фабрика. На ...

... . Учет в настоящее время в целом не соответствует задачам, которые перед ним ставятся акционерами предприятий, но в работе рассмотрены направления и технология проведения учета основных средств. Анализ эффективности использования основных средств, как внутренний, так и внешний способствуют выполнению задач по учету основных средств на предприятии. Анализ и учет основных средств предприятий ...

0 комментариев