Навигация

Методи і моделі фінансового аналізу

1.2 Методи і моделі фінансового аналізу

В основі методології фінансового – економічного аналізу лежить діалектичний метод, тобто економічні явища, що вивчаються, аналізуються, розглядаються у їх зв’язку і взаємозалежності, русі й розвитку, а розвиток, як відомо, - це боротьба протилежностей, він відображає об’єктивні закони дійсності. Діалектичному розвиткові явищ у сфері фінансово – господарської діяльності підприємств властиві переходи кількісних змін у якісні, які супроводжуються виникненням нових якостей, запереченням, відмиранням старого і появою нового, прогресивнішого. Застосування діалектичного підходу до вивчення цих явищ породжує такі найхарактерніші особливості методу аналізу фінансово – господарської діяльності підприємств [36; 44].

По-перше, це системний підхід до аналізу економічних явищ і процесів, який виявляється у комплексному вивченні взаємопов’язаних економічних, організаційних, технічних та інших факторів, у застосуванні системи показників для аналізу.

По-друге, це широке використання логічних методів, а саме: дедукції та індукції. Дедукція – такий метод вивчення економічних явищ, коли нові знання про об’єкт здобувають шляхом переходу від загальних фактів до окремих висновків. Індукція – навпаки, такий логічний метод, за якого міркування ведеться від окремих поодиноких фактів, положень до загальних висновків.

Основна мета фінансового аналізу - одержання невеликої кількості ключових (найбільш інформативних) параметрів, що дають об'єктивну і точну картину фінансового стану підприємства. Вихідною базою фінансового аналізу є дані бухгалтерського обліку і звітності, аналітичний перегляд яких повинний відновити всі основні аспекти господарської діяльності і зроблених операцій в узагальненій формі, тобто з необхідної для аналізу ступенем агрегування [20;43].

Формування показників фінансово-господарської діяльності підприємств відбувається під впливом великого кола причин (факторів), розкриття і вивчення яких становить предмета фінансово-економічного аналізу. У процесі розв’язання конкретних аналітичних задач виявляється певна причинно-наслідкова залежність між економічними явищами, що аналізуються, і факторами, які їх обумовлюють. При цьому необхідно враховувати наявність чи відсутність прямої (або оберненої) функціональної залежності між ними: характер цієї залежності визначає прийоми та методи розв’язання тієї чи іншої аналітичної задачі.

Предметом детермінованого аналізу є виявлення факторів, які впливають на кінцевий результат, у разі якщо між ними існує функціональна залежність, що може бути представлена у вигляді певної формули (моделі) – мультиплікативної або адитивної.

Предметом стохастичного аналізу є вивчення зв’язків і взаємозалежностей, які між собою не пов’язані строго функціонально, коли вплив факторів на кінцевий результат виявляється не прямо, а у вигляді тенденцій, напрямків, які існують в об’єктивній реальності і мають бути виявлені за допомогою певних аналітичних прийомів [41;48].

Фінансово-економічний аналіз діяльності підприємств поширюється на досить широке коло показників, які розкривають суть економічних явищ з кількісного чи якісного боку в абсолютних (найчастіше вартісних) або відносних величинах. Рушійні сили, умови та причини, які визначають той чи інший показник, називаються факторами. Кожний без винятку показник фінансово-господарської діяльності підприємства є результатом взаємодії дуже великої кількості факторів. Для вивчення їх дії і впливу на показники, що піддаються аналізу, їх необхідно певним чином класифікувати. Принципи класифікації факторів у фінансово-економічному аналізі аналогічні тим, які лежать в основі класифікації аналітичних задач [41]. За своїм змістом усі фактори, які вивчаються у фінансово-економічному аналізі, можна розподілити на виробничо-економічні та соціально-економічні. Перші виражають умови, які забезпечують підприємницьку діяльність з точки зору організації виробничого процесу, раціонального використання ресурсів, залучених підприємством для своєї діяльності. Соціально-економічні фактори - це рушійні сили підвищення ефективності роботи підприємства, які закладені у самих учасниках виробництва. Йдеться по рівень освіти і культури працівників, рівень їх свідомості стосовно праці. Умови їхнього життя, побуту, відпочинку мікроклімат у трудовому колективі. Значною мірою, безумовно, залежить від цих факторів і сама рентабельність роботи підприємства [15;39].

Як і економічні показники, фактори, що їх визначають, поділяються на кількісні, структурні й якісні. До перших належать, наприклад обсяг валових доходів, сума валових витрат, затрат на виробництво, кількість працівників підприємства, робочих днів в аналізованому періоді. До структурних факторів належать такі показники, як питома вага власних фінансових ресурсів у капіталі підприємства, частка активної частини основних засобів у загальній вартості основних засобів. До якісних факторів належать багато показників, які характеризують діяльність підприємства з точки зору суттєвих ознак певних об’єктів управління, міри досягнення ними позитивних характеристик. Серед них – рівень продуктивності праці робітників, ціна і рентабельність виробів, які випускає підприємство, швидкість обороту (оборотність) коштів, вкладених в активи підприємства, дохідність цінних паперів тощо.

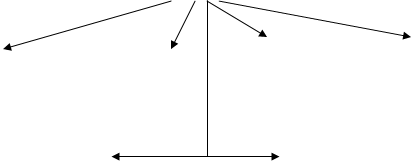

Практика фінансового аналізу виробила основні методи читання фінансових звітів, схема яких наведена на рис. 1.3:

- горизонтальний аналіз;

- вертикальний аналіз;

- трендовий аналіз;

- метод фінансових коефіцієнтів;

- порівняльний аналіз;

- факторний аналіз.

Методи

Методи Горизонтальний Вертикальний Трендовий Фінансових

аналіз аналіз аналіз коефіцієнтів

Порівняльний Факторний

аналіз аналіз

Рис 1.3. Основні методи читання фінансових звітів

Горизонтальний (тимчасовий) аналіз - порівняння кожної позиції звітності з попереднім періодом.

Вертикальний (структурний) аналіз - визначення структури підсумкових фінансових показників з виявленням впливу кожної позиції звітності на результат у цілому.

Трендовий аналіз - порівняння кожної позиції звітності з поруч попередніх періодів і визначення тренда, тобто основної тенденції динаміки показника, очищеної від випадкових впливів і індивідуальних особливостей окремих періодів. За допомогою тренда формуються можливі значення показників у майбутньому, тобто ведеться перспективний, прогнозний аналіз[23].

Аналіз відносних показників (коефіцієнтів) - розрахунок відносин дані звітності, визначення взаємозв'язків показників. Досвід свідчить, що кілька правильно вибраних коефіцієнтів містять потрібну інформацію. Користь кожного конкретного коефіцієнта суворо визначена метою аналізу. Тому до здійснення аналізу необхідно з’ясувати, з погляду якого користувача він виконується, його мету та регламентовані або рекомендовані кількісні значення показників [41].

Порівняльний (просторовий) аналіз - внутрішньогосподарське порівняння за окремими показниками підприємства з показниками конкурентів, зі средньогалузевими і середніми загальноекономічними даними.

Факторний аналіз - це аналіз впливу окремих факторів (причин) на результативний показник за допомогою детермінорованих чи стохастичних прийомів дослідження.

Необхідність і доцільність застосування аналітичних коеффіцієнтів зумовлюється:

- стандартістю подання вихідних даних (форми фінансової звітності);

- прагненням мінімізувати вплив інфляційного чинника;

- можливістю порівняння показників у часі та просторі, тобто між підприємствами однієї галузі, а за деякими показниками і за різними галузями;

- формалізацією розрахунків і можливістю застосування комп’ютерних програм;

- можливістю визначення узагальнюючого показника фінансового стану і за цим критерієм – рейтингу підприємств.

Кількісні методи фінансового аналізу підрозділяються на наступні, що наведено на рис. 1.4.

![]()

![]()

![]()

![]()

Рис. 1.4. Кількісні методи фінансового аналізу

Статистичні методи фінансового аналізу:

- статистичне спостереження - запис інформації з визначених принципів і з визначеними цілями;

- абсолютні і відносні показники (коефіцієнти, відсотки)

- розрахунки середніх величин: середні арифметичні прості, зважені, геометричні;

- ряди динаміки: абсолютний приріст, відносний приріст, темпи росту, темпи приросту;

- зведення й угруповання економічних показників по визначених ознаках;

- порівняння: з конкурентами, з нормативами, у динаміку;

- індекси: - вплив факторів на порівнювані показники;

- графічні методи.

Бухгалтерські методи:

- метод подвійного запису;

- бухгалтерський баланс.

Економіко - математичні методи:

- методи елементарної математики;

- класичні методи математичного аналізу: диференціювання, інтегрування, варіаційне числення;

- методи математичної статистики: вивчення одномірних і багатомірних статистичних сукупностей;

- економічні методи: статистичне оцінювання параметрів економічних залежностей, у тому числі виробничих функцій.

Методи економіко-математичного моделювання і факторного аналізу використовуються для рішення специфічних задач фінансового аналізу[43].

Моделювання як відображення дійсності виробляється за допомогою математичних формул.

0 комментариев