Навигация

Цели финансового анализа предприятия-банкрота

2. Цели финансового анализа предприятия-банкрота

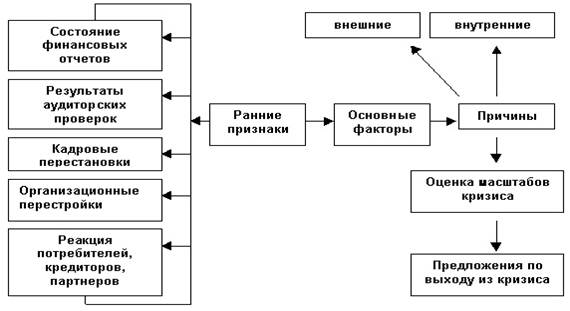

В соответствии с законодательством, финансовый анализ состояния должника проводится с целью:

- расчета коэффициентов финансово-хозяйственной деятельности должника;

- нахождения причины утраты платежеспособности;

- анализа активов и пассивов должника;

- выявления признаков фиктивного и преднамеренного банкротства;

-формирования вывода о возможности (невозможности) восстановления платежеспособности должника;

- формирования вывода о целесообразности введения соответствующей процедуры банкротства; формирования вывода о возможности (невозможности) покрытия судебных расходов

2.2. Исследование финансового состояния предприятия на примере ОАО «Павловский автобус»

Финансовое состояние организации характеризуется размещением и использованием средств (активов) и источниками их формирования (собственного капитала и обязательств, т.е. пассивов). Эти сведения представлены в балансе предприятия.

Сигнальным показателем, в котором проявляется финансовое состояние предприятия, выступает платежеспособность организации, также финансовое положение определяется всей совокупность хозяйственных факторов. В курсовой работе будет проведена оценка ОАО «Павловский автобус» для определения текущего финансового состояния предприятия.

Ликвидность – это степень покрытия обязательств организации её активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. Анализ ликвидности баланса заключается в сравнении средств по активу, которые сгруппированы по их ликвидности, с обязательствами по пассиву, которые тоже сгруппированы, но только по срокам их погашения. Ликвидность активов – скорость превращения активов в денежные средства. В зависимости от степени ликвидности, активы организации делятся на следующие группы:

1. А1 абсолютно и наиболее ликвидные активы – денежные средства организации и краткосрочные финансовые вложения (стр.250+260);

2. А2 быстрореализуемые активы – дебиторская задолженность (стр. 240+270)

3. А3 медленно реализуемые активы организации - (стр. 210+220+230) запасы, НДС, дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты);

4. А4 трудно реализуемые активы организации - строка баланса 190, т.е. внеоборотные активы, так как они заключают в себе наиболее капиталоёмкие и труднореализуемые статьи баланса, которые также требуют значительных материальных затрат на содержание (например, нематериальные активы и незавершённое строительство)

Пассивы по степени срочности их оплаты подразделяются на следующие группы:

1. П1 наиболее срочные обязательства – кредиторская задолженность, а также ссуды, не погашенные в срок (стр.620);

2. П2 краткосрочные обязательства – краткосрочные кредиты и заёмные средства (стр. 610+630+650+660);

3. П3 долгосрочные обязательства – долгосрочные кредиты и заёмные средства (стр. 590);

4. П4 собственный капитал и другие постоянные пассивы (стр. 490+640)

Баланс считается абсолютно ликвидным, если выполняется следующая система неравенств (соотношение текущих поступлений и платежей):

А1>=П1; А2>=П2; А3>=П3; А4<=П4

Так как не выполняется первое неравенство, следовательно, и четвертое, по результатам ниже приведенной таблицы, а остальные выполняются, то невозможно полностью говорить о том, что баланс ОАО «Павловский автобус» является абсолютно ликвидным, т.е. сумма кредиторской задолженности предприятия превышает сумму располагаемых денежных средств и краткосрочных финансовых вложений, но, несмотря на это, предприятие является кредитоспособным.

Табл. 1. Анализ ликвидности баланса ОАО “Павловский автобус” за 2006 год

| Актив | Сумма т.р. | Пассив | Сумма т.р. | Платёжные излишки (+) или недостатки (-) | ||||

| На н.г. | На к.г. | На н.г. | На к.г. | На н.г. | На к.г. | |||

| А1 | 19 895 | 21538 | П1 | 777 212 | 816 779 | -757 317 | -795 241 | |

| А2 | 2 148 222 | 2502763 | П2 | 569 574 | 699 271 | 1 578 648 | 1 803 492 | |

| А3 | 1 501 638 | 1 531 058 | П3 | 956 595 | 941 419 | 545 043 | 589 639 | |

| А4 | 1 184 466 | 1 201 306 | П4 | 1 102 282 | 1 113 335 | 82 184 | 87 971 | |

| Баланс | 4 854 221 | 4055359 | Баланс | 4 854 221 | 4055359 | 1 448 558 | 484 555 | |

В условиях рыночной экономики необходимо уметь быстро реагировать, в таких ситуациях используют коэффициент критической ликвидности (промежуточного покрытия). Он показывает, какую часть краткосрочных обязательств организация может погасить за счет средств на различных счетах, высоколиквидных ценных бумаг, поступлений по расчетам (за выполненные работы, услуги, отгруженную продукцию и т.д.).

Коэффициент критической ликвидности = (стр.290-стр.210,220,230) / (стр.610, 620,630, 650, 660)

К.кл за 2006 год = (2.369.498 – 425.719 – 127.121 – 978.218) / (699.271 + 816.779 + 0 + 0 + 0) = 838.440 / 1.516.050 = 0,553 или почти 55,3 %

Нормальные ограничения коэффициента критической ликвидности, согласно учебнику Савицкой Г.В.: 0,7 - 1,0, а другие экономисты считают, что 0,7 – 0,8. В нашем случае коэффициент занижен, что свидетельствует о низком превышении доходов от начисленных процентов по ценным бумагам и поступлений по расчетам над краткосрочными обязательствами организации.

Коэффициент текущей ликвидности - один из основных показателей анализа деятельности организаций в российской и международной практике, который показывает степень, в какой степени текущие активы покрывают текущие пассивы (текущие обязательства по расчетам и кредитам).

Коэффициент текущей ликвидности = (стр.290 – стр.220,230) / (стр.610, 620,630, 650)

Ктл за 2005 г = (стр.290 – стр.220,230) / (стр.610, 620,630, 650) = (2.221.197 – 77.144 – 978.218) / (569.574 + 777.212 + 0 + 0) = 1.115.835 / 1.346.748 = 0,829

Ктл за 2006 год = (2.369.498 –127.121 – 978.218) / (699.271 + 816.779 + 0 + 0 + 0) = 1.264.159 / 1.516.050 = 0,834

Большинство экономистов придерживаются мнения, что его значение должно быть около 2, но не менее 1. Ктл предприятия ОАО «Павловский автобус» значительно ниже допустимо нормы, что свидетельствует о занижении оборотных активов перед краткосрочными обязательствами, поэтому не обеспечивает резервный запас для компенсации при размещении и ликвидации всех оборотных активов, кроме наличности. Таким образом, кредиторы не могут быть уверены в том, что долги будут погашены.

Коэффициент абсолютной ликвидности – один из коэффициентов, характеризующих платежеспособность организации. К.абс.л– это отношение денежных средств и быстрореализуемых ценных бумаг к краткосрочной задолженности организации. Он показывает, какая часть текущей задолженности может быть погашена на дату составления баланса или другую конкретную дату. Поэтому, чем выше значение этого коэффициента, тем больше гарантия погашения долгов, так как для этой группы активов практически нет опасности потери стоимости.

К.абс.л = (стр. 250,260 баланса) / (стр. 610, 620, 630, 650, 660)

К.абс.л = (6.650 + 14.888) / (699.271 + 816.779 + 0 + 0 + 0) = 21.538 / 1.486.050 = 0,015 или 1,5%

Нормальные ограничения коэффициента абсолютной ликвидности от 0,20 до 0,25 или 20 -25%[4], т.к. в практике мала вероятность того, что все кредиторы организации в одно и то же время потребуют возврата текущей задолженности. Поэтому, если организация способна в текущий момент на 20 – 25 % погасить свои долги, то ее платежеспособность считается нормальной. Если данный показатель ниже, то это может свидетельствовать о серьезном дефиците свободных денежных средств. В нашем случае показатель невероятно низок, что свидетельствует об отсутствии свободных денежных средств после уплаты своих долгов.

Показатель обеспеченности обязательств должника его активами = (стр. 110, 120, 130, 135, 140, 150 + стр. 215, 240, 250, 260, 270) / (стр. 510, 520, 610, 620, 630, 660)

Поода 2005 = (1367 + 793.070 + 385.584 + 0 + 4.445 + 0 + 81.782 + 669.664 + 1.901 + 17.994 + 0) / (955.311 + 0 + 569.574 + 777.212 + 0 + 0) = 0,8496

Поода 2006 = (1.235 + 781.725 + 413.808 + 4.520 + 0 + 89.930 + 816.902 + 6.650 + 14.888 + 0) / (941.419 + 0 + 699.271 + 816.779 + 0 + 0) = 0,867

Данный показатель должен быть около 1 или выше, это свидетельствует о том, насколько собственные активы предприятия покрывают долговые обязательства. В 2006 году показатель увеличился по отношению к 2005 на 0,017, но значительно отстает от 1, таким образом, собственные активы предприятия не могут покрыть долговые обязтельства.

Степень платежеспособности по текущим обязательствам = (стр. 610, 620, 630, 660) / среднемесячная валовая прибыль (как в денежной форме, так и форме взаимозачетов)

Сплат тек 2005 = (569.574 + 777.212 + 0 + 0) / (182.117 / 12) = 88,74

Сплат тек 2006 = (699.271 + 816.779 + 0 + 0) / (247.764/ 12) = 73,43

Чем ниже это показатель, тем выше способность должника погасить свои обязательства за счет собственной выручки. Очевидно, что показатель снизился на 15.31, что говорит о том, что предприятие повысило свою способность погасить свои обязательства.

Коэффициент обеспеченности оборотных активов собственными средствами характеризует долю оборотных активов, покрываемых собственными средствами.

Косс = (III – I) / II = (1.111.952 – 1.201.306) / 2.369.498 = - 0,038

Косс должен быть более 0,1 (или 10%) на конец года.

Коэффициент автономии (финансовой независимости) = (стр. 490+640+650) / стр.300

Ка 2005 = (1.102.171 + 111 + 0) / 3.405.663 = 0,324

Ка 2006 = (1.111.952 + 1.383 + 0) / 3.570.804 = 0,312

Отмечается отрицательная динамика, уменьшается доля активов, которая обеспечивается собственными средствами. В мировой практике нормативным принято считать значение 0,5.

Доля просроченной кредиторской задолженности в пассивах = стр. 620 / стр.700

Д 2005 = 777.212 / 3.405.663 = 0,2282

Д 2006 = 816.779 / 3.570.804 = 0,2287

Показатель отношения дебиторской задолженности к совокупным активам = (стр. 230, 240) / стр.300

2005 = (978.218 + 669.664) / 3.405.663 = 0,484

2006 = (978.218 + 816.902) / 3.570.804 = 0,503

Желаемый значение показателя должно быть равно 0,4, более высокий показатель является нежелательным.

Рентабельность активов = чистая прибыль (убыток) отчетного периода / совокупные активы = Ф2 стр.190 / Ф1 стр.300

2005 = 14.322 / 3.405.663 = 0,004

2006 = 9.779 / 3.570.804 = 0,003

Рентабельность активов снизилась на 0,1%, хотя показатель и так очень низок, что говорит о том, что на предприятии ОАО «Павловский автобус» присутствует низкая степень эффективности использования имущества организации.

Норма чистой прибыли = чистая прибыль (убыток) отчетного периода / выручка (нетто)

2005 = 14.332 / 1.634.259 = 0,009

2006 = 9.779 / 2.159.655 = 0,005

Нормальное значение этого показателя равно примерно 0,2. Значение же показателя ОАО «Павловский автобус» значительно ниже, чем по норме. Норма чистой прибыли характеризует уровень доходности хозяйственной деятельности предприятия.

В качестве заключения к этой главе я хотела бы отметить, что мною было выбран ОАО «Павловский автобус» не случайно. Это определяется тем, что мне бы хотелось провести исследование в области российского машиностроения, которая длительный период времени после перестройки не могла выйти из затяжного кризиса. К сожалению, баланс ОАО «Павловский автобус» не является ликвидным, и предприятие не может отвечать по своим обязательствам. Так или иначе, но предприятие ОАО «Павловский автобус» не является платежеспособным, или является, но на очень низком уровне. Показатели, характеризующие платежеспособность организации находятся на ненормальных уровнях. Показатели деловой активности довольны низки, предприятие слабо развивается и такими темпами не выйдет из риска банкротства.

ЗАКЛЮЧЕНИЕ

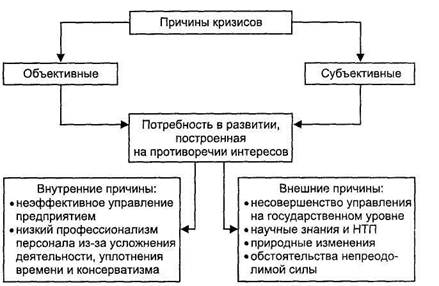

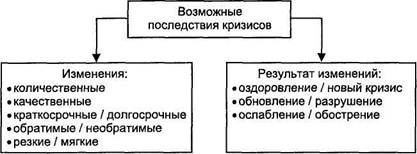

В дано курсовой работе была предложена одна из точек зрения на банкротство, в первую очередь я для себя раскрыла и уяснила сущность термина «банкротство», а также причин возникновения и способов оценки. В условиях рынка любое предприятие может оказаться банкротом или стать жертвой «чужого» банкротства. Однако умелая экономическая стратегия, рациональная политика в области финансов, инвестиций, цен и маркетинга позволяют предприятию избежать этого и сохранять в течение многих лет деловую активность, прибыльность, и высокую репутацию надежного партнера и производителя качественной продукции или качественных услуг.

В теоретической части я посвятила главу теоретическим аспектам понятия «банкротство», уделила внимание законодательным и нормативным актам, которые регулируют положения облигации банкротстве законодательным путём, рассмотрела методики прогнозирования возможного банкротства предприятия, причины, а также финансовый анализ – как один из важнейших способов избегания банкротства.

Как показывает опыт, каждая фирма-банкрот «прогорает» по-своему, в силу определенных обстоятельств и причин. Тем не менее, существует способ, позволяющий предвидеть кризисные ситуации в деятельности предприятия – это проведение систематического финансового анализа состояния предприятия. Это касается и процветающих фирм. В условиях рыночной экономики ведущая роль принадлежит именно финансовому анализу, благодаря которому можно эффективно управлять финансовыми ресурсами. От того, насколько полно и целесообразно эти ресурсы трансформируются в основные и оборотные средства, а также в средства оплаты и стимулирования труда, зависит финансовое благополучие предприятия в целом, его собственников и работников. Финансовый анализ - многоцелевой инструмент. С его помощью принимаются обоснованные инвестиционные и финансовые решения, оцениваются имеющиеся у предприятия ресурсы, выявляются тенденции в их использовании, вырабатываются прогнозы развития предприятия на ближайшую и отдаленную перспективу.

Необходимо прогнозировать вероятность банкротства для выявления как можно раньше различных сбоев и упущений в деятельности предприятия, потенциально опасных с точки зрения вероятности наступления банкротства. Предприятие, на котором серьезно поставлена аналитическая работа, способно заранее распознать надвигающийся кризис, оперативно отреагировать на него и с большей вероятностью избежать «неприятностей» или уменьшить степень риска.

В практической части я решила дать оценку деятельности компании, которая сейчас находится в сложном положении. Таким образом, мой выбор пал на ОАО «Павловский автобус», чья прибыль с каждым годом падает, несмотря даже на снижение себестоимости. В результате проведённых расчетов могу сделать следующие выводы:

- на основании данных согласно первой таблице, невозможно полностью говорить о том, что баланс ОАО «Павловский автобус» является абсолютно ликвидным, т.е. сумма кредиторской задолженности предприятия превышает сумму располагаемых денежных средств и краткосрочных финансовых вложений, предприятие не является кредитоспособным.

- коэффициент текущей ликвидности предприятия ОАО «Павловский автобус» значительно ниже допустимой нормы, что свидетельствует о занижении оборотных активов перед краткосрочными обязательствами, поэтому не обеспечивается резервный запас для компенсации при размещении и ликвидации всех оборотных активов, кроме наличности. Таким образом, кредиторы не могут быть уверены в том, что кредиты могут отвечать по платности и возвратности. Что касается коэффициента абсолютной ликвидности, если организация способна в текущий момент на 20 – 25 % погасить свои долги, то ее платежеспособность считается нормальной. В нашем случае показатель невероятно низок, что свидетельствует об отсутствии свободных денежных средств после уплаты своих долгов.

- рентабельность активов невероятно низка, а это говорит о том, что предприятие почти не использует эффективно свое имущество, и уровень менеджмента на предприятии низок.

В целом я могу добавить, что хотя ОАО «Павловский автобус» находится в удручающем состоянии, но если в течение последующих лет будет ощущаться поддержка государства по повышению репутации предприятия, а, следовательно, впоследствии и приток инвестиционных средств, то фирма выйдет из опасного крена..

Применительно к вполне благополучному предприятию методы и приемы финансового анализа имеют профилактическое значение, так как позволяют выявить возможную опасность для экономического «здоровья» этого предприятия. В то же время использование этих методов по отношению к неплатежеспособному предприятию способствует принятию правильного решения по преодолению возникшего кризисного состояния и проведению своевременного финансового оздоровления.

Приложение1

| БУХГАЛТЕРСКИЙ БАЛАНС | |||

| Организация: Открытое акционерное общество "Павловский автобус" На 4 квартал 2006 г. | |||

| АКТИВ | Код стр. | На начало отчетного периода | На конец отчетного периода |

| 1 | 2 | 3 | 4 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||

| Нематериальные активы | 110 | 1367 | 1235 |

| Основные средства | 120 | 793 070 | 781725 |

| Незавершенное строительство | 130 | 385 584 | 413808 |

| Доходные вложения в материальные ценности | 135 | - | - |

| Долгосрочные финансовые вложения | 140 | 4 445 | 4 520 |

| Отложенные налоговые активы | 145 | - | 18 |

| Прочие внеоборотные активы | 150 | - | - |

| ИТОГО по разделу I | 190 | 1 184 466 | 1 201 306 |

| II. ОБОРОТНЫЕ АКТИВЫ | |||

| Запасы | 210 | 446 276 | 425719 |

| сырье, материалы и другие аналогичные ценности | 211 | 258 866 | 226284 |

| животные на выращивании и откорме | 212 | - | - |

| затраты в незавершенном производстве (издержках обращения) | 213 | 38 149 | 37606 |

| готовая продукция и товары для перепродажи | 214 | 62 752 | 45923 |

| товары отгруженные | 215 | 81 782 | 89930 |

| расходы будущих периодов | 216 | 4 727 | 25976 |

| прочие запасы и затраты | 217 | - | - |

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 77 144 | 127121 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | 978 218 | 978 218 |

| покупатели и заказчики | 231 | 978 218 | 978 218 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 669 664 | 816902 |

| Покупатели и заказчики | 241 | 440 940 | 460479 |

| Краткосрочные финансовые вложения | 250 | 1 901 | 6650 |

| Денежные средства | 260 | 17 994 | 14888 |

| Прочие оборотные активы | 270 | - | - |

| ИТОГО по разделу II | 290 | 2 221 197 | 2 369 498 |

| БАЛАНС | 300 | 3 405 663 | 3 570 804 |

| ПАССИВ | Код стр. | На начало отчетного периода | На конец отчетного периода |

| 1 | 2 | 3 | 4 |

| III. КАПИТАЛ И РЕЗЕРВЫ | |||

| Уставный капитал | 410 | 650 680 | 650 680 |

| Собственные акции, выкупленные у акционеров | 411 | -58 | -58 |

| Добавочный капитал | 420 | 125 739 | 125 102 |

| Резервный капитал | 430 | 17 728 | 17 728 |

| Резервы, образованные в соответствии с законодательством | 431 | 17 728 | 17 728 |

| Резервы, образованные в соответствии с учредительными документами | 432 | - | - |

| Нераспределенная прибыль (непокрытый убыток) | 470 | 308 082 | 318 500 |

| ИТОГО по разделу III | 490 | 1 102 171 | 1 111 952 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Займы и кредиты | 510 | 955 311 | 941419 |

| Отложенные налоговые обязательства | 515 | 1284 | - |

| Прочие долгосрочные обязательства | 520 | - | - |

| ИТОГО по разделу IV | 590 | 956 595 | 941419 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Займы и кредиты | 610 | 569 574 | 699271 |

| Кредиторская задолженность | 620 | 777 212 | 816779 |

| Поставщики и подрядчики | 621 | 250 018 | 319219 |

| Задолженность перед персоналом организации | 622 | 19 790 | 15418 |

| Задолженность перед государственными внебюджетными фондами | 623 | 29 408 | 31542 |

| Задолженность по налогам и сборам | 624 | 71 772 | 114898 |

| прочие кредиторы | 625 | 406 224 | 335702 |

| Задолженность участникам (учредителям) по выплате доходов | 630 | - | - |

| Доходы будущих периодов | 640 | 111 | 1383 |

| Резервы предстоящих расходов | 650 | - | - |

| Прочие краткосрочные обязательства | 660 | - | - |

| ИТОГО по разделу V | 690 | 1 346 897 | 1 517 433 |

| БАЛАНС | 700 | 3 405 663 | 3 570 804 |

Приложение 2

| ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ | |||

| Организация: Открытое акционерное общество "Павловский автобус" | |||

| за 4 квартал 2006 года | |||

| Наименование показателя | Код стр. | За отчетный период | За аналогичный период предыдущего года |

| 1 | 2 | 3 | 4 |

| I. Доходы и расходы по обычным видам деятельности | |||

| Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 10 | 2159655 | 1634259 |

| Себестоимость проданных товаров, продукции, работ, услуг | 20 | -1911891 | -1452142 |

| Валовая прибыль | 29 | 247764 | 182117 |

| Коммерческие расходы | 30 | -73439 | 15553 |

| Управленческие расходы | 40 | -95421 | -97712 |

| Прибыль (убыток) от продаж (строки (010 - 020 - 030 - 040)) | 50 | 78904 | 68852 |

| II. Операционные доходы и расходы | |||

| Проценты к получению | 60 | 41346 | 171 |

| Проценты к уплате | 70 | -67402 | -18089 |

| Доходы от участия в других организациях | 80 | - | 1 |

| Прочие операционные доходы | 90 | 844016 | 237261 |

| Прочие операционные расходы | 100 | -842585 | -244880 |

| III. Внереализационные доходы и расходы | |||

| Внереализационные доходы | 120 | 37838 | 22294 |

| Внереализационные расходы | 130 | -70952 | -36156 |

| Прибыль (убыток) до налогообложения | 140 | 21165 | 29454 |

| Отложенные налоговые активы | 141 | 18 | - |

| Отложенные налоговые обязательства | 142 | - | - |

| Текущий налог на прибыль | 150 | -9719 | -15132 |

| Иные аналогичные по налогу на прибыль платежи | 151 | 1685 | |

| Чистая прибыль (убыток) отчетного периода | 190 | 9779 | 14322 |

| СПРАВОЧНО | |||

| Постоянные налоговые обязательства (активы) | 200 | 4621 | - |

| Базовая прибыль (убыток) на акцию | |||

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Правила проведения арбитражным управляющим финансового анализа (утв. Постановлением Правительства РФ от 25.06.2003 г. №367)

2. Федеральный закон «О несостоятельности (банкротстве)» от 26.10.2002 N 127-ФЗ (ред. от 05.02.2007, с изм. от 26.04.2007)

3. Баканов М.И., Мельник М.В., Шеремет А.Д. Теория экономического анализа: Учебник. – 4-е изд., перераб. и доп. – М.: Финансы и статистика, 2005. – 536с.

4. Банковское дело / Под редакцией Г.Н. Белоглазовой и Л.П. Кроливецкой. – СПб.: Питер, 2004. – 384 с.

5. Волков О.И., Скляренко В.К. Экономика предприятия: Курс лекций. – М.: ИНФРА – М, 2005. – 280 с.

6. Золотогоров В.Г. Экономика: Энциклопедический словарь / В.Г. Золотогоров. – 2-е изд., стереотип. – Мн.: Книжный Дом, 2004. – 720 с.

7. Ковалев В.В., Ковалев Вит.В. Финансы предприятий: Учеб. – М.: ТК Велби, 2003. – 352 с.

8. Карелина С.А. Правовое регулирование несостоятельности (банкротства) : Учебно-практическое пособие - М.: Волтерс Клувер, 2006. – 360 с.

9. Ковалева А.М., Лапуста М.Г., Скамай Л.Г. Финансы фирмы: Учебник. – 4 изд., испр. и доп. – М.: ИНФРА-М, 2007. – 522 с.

10. Лекции по предмету «Экономический анализ» Кривецкой Т. П.

11. Основы банковской деятельности (Банковское дело) / Под ред. Тагирбекова К.Р. – М.: Издательский дом «ИНФРА-М», Издательство «Весь мир», 2001. – 720 с.

12. Остапенко В.В, Финансы предприятий: Учебное пособие. – М.: Омега-Л, 2003. – 304 с.

13. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению. – 2-е изд., перераб. и доп. – М.: Юрайт-Издат, 2006. – 176 с.

14. Семеней А. Проблемы прогнозирования банкротства на отечественных предприятиях // Люди дела XXI. – 2003. - № 36 (март)

15. Финансы. Денежное обращение. Кредит: Учебник для вузов / Под ред. Проф. Г.Б. Поляка. – М.: ЮНИТИ-ДАНА, 2-е изд. 2003. – 512 с.

16. Шеремет А.Д. Теория экономического анализа: Учебник для вузов Изд. 2-е доп. – М.: ИНФРА-М, 2005. – 366 с.

[1] Уголовный кодекс Российской Федерации: От 13.06.1996 № 63-ФЗ.-В ред. от 28.12.2004.-Ст. 197.

[2] ФЗ «О несостоятельности (банкротстве)» от 26.10.2002 № 127-ФЗ.-В ред. от 31.12.2004.-Ст. 10.

[3] Уголовный кодекс Российской Федерации: От 13.06.1996 № 63-ФЗ.-В ред. от 28.12.2004.-Ст. 196.

[4] Нитецкий В.В., Гаврилов А.А. “Финансовый анализ в аудите”. – М.: Дело, 2002

Похожие работы

... имеющей стратегический характер, позволяющей устранить временные затруднения, опираясь на собственные ресурсы. В представленной работе мероприятия по антикризисному управлению были разработаны на примере ОАО "Калужский завод автомобильного электрооборудования" (КЗАЭ), который специализируется на конструировании и производстве электрооборудования и приборов для автомобильной техники и тракторов, а ...

... . Министерство финансов РФ разработает методические рекомендации по среднесрочному финансовому планированию для субъектов Российской Федерации и муниципальных образований по применению целевых индикаторов для планирования и оценки работы главных распорядителей бюджетных средств. Совершенствование системы управления региональным и муниципальным долгом. В Бюджетном кодексе РФ заложены основы ...

... -экономических преобразования, направленная на преодоление экстенсивных тенденций, ликвидацию сложившихся диспропорций, интенсификацию экономики с опорой на местные трудовые ресурсы. Жизнь столицы не может динамично развиваться изолированно от московского региона. Концепцией предусмотрено взаимоувязанное с областью развитие межотраслевых производств, агропромышленного комплекса, производственно- ...

0 комментариев