Навигация

3. Налоги и пошлины.

Налог — это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Сбор определяется как обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

К пошлинам относятся сборы, которые государство берет с тех, кому приходится обращаться к органам власти или госучреждениям за определенными услугами гражданско-правового характера, не имеющими промышленного элемента; при этом размер сбора устанавливается государственной властью без участия заинтересованных сторон.

Российское законодательство выделяет три вида пошлин:

- государственная;

- регистрационная;

- таможенная.

Государственная пошлина взимается за совершение ряда услуг в пользу плательщика (принятие исковых заявлений и других документов судебными органами, совершение нотариальных действий, регистрация актов гражданского состояния, выдача ряда документов, предоставление особого права (например, права на охоту)).

Регистрационная пошлина взимается с юридических и физических лиц, например при обращении лица с заявкой о выдаче патентов на изобретение и т. д.

Таможенная пошлина взимается с юридических и физических лиц при осуществлении экспортно-импортных операций, а также при транзите товаров.

Налоговая система — это совокупность существующих в данный момент существенных условий налогообложения юридических и физических лиц.

Условия, характеризующие налоговую систему в целом, включают:

- порядок установления и ввода налогов;

- виды налогов;

- ставки налогов;

- порядок распределения налогов между бюджетами различных уровней;

- права и обязанности налогоплательщиков;

- формы и методы налогового контроля;

- способы защиты прав и интересов налогоплательщиков.

Наиболее обобщенным показателем, характеризующим уровень перераспределительных процессов в том или ином государстве, выступает налоговое бремя (налоговый гнет). Оно рассчитывается как отношение общей суммы налоговых платежей к совокупному национальному либо валовому внутреннему продукту.

Как правило, принципы налогообложения в литературе звучат следующим образом:

- горизонтальное и вертикальное равенство;

-определенность налогового платежа;

-недопустимость двойного налогообложения;

- удобство и минимизация издержек взимания налога;

- минимальный дестимулирующий эффект;

- трудность уклонения от уплаты.

Прямые налоги взимаются непосредственно с доходов или со стоимости имущества. Эти налоги называют также оценочными. Субъектами прямых налогов могут быть как получатели дохода, так и собственники капитала, имущества.

Косвенные налоги — это налоги на товары и услуги, устанавливаемые в виде надбавок к цене или тарифу. Иногда их называют тарификационными.

Внешнее различие между указанными налогами состоит в непосредственном или опосредованном отношении фискальной власти к объектам и субъектам обложения.

Косвенными налогами облагаются преимущественно различные предметы потребления. Плательщиком косвенного налога являются (выступают) покупатели (потребители) продукции, товаров, работ, услуг.

Косвенные налоги входят в цену и тем самым уплачиваются населением, поэтому их иногда называют (относят) к налогам на обложение труда.

Прямые налоги преимущественно представляют собой обложение земли, капитала, доходов. Поэтому иногда их называют «подоходно-поимущественные».

Критика косвенных налогов заключается, прежде всего, в том, что они создают большее налоговое бремя для низкооплачиваема слоев населения, а также в том, что они способствуют всевозможным видам обмана, мошенничества и т. п.

Таможенная пошлина выполняет три основные функции: а) фискальную, т. е. функцию пополнения доходной части государственного бюджета (относится как к импортным, так и к экспортным пошлинам); б) протекционистскую (защитную), призванную защищать местных производителей от нежелательной иностранной конкуренции (характерна для импортных пошлин); в) балансировочную, вводимую для предотвращения нежелательного экспорта товаров, внутренние цены на которые по тем или иным причинам ниже мировых (присуща экспортным пошлинам).

В литературе таможенные пошлины классифицируются по различным признакам, в частности:

¨ по объекту обложения: импортные; экспортные; транзитные (облагаются товары, перевозимые транзитом через территорию данной страны);

¨ по способу взимания: адвалорные (исчисляются в процентах к таможенной стоимости товаров); специфические (исчисляются в установленном размере за единицу облагаемого товара); комбинированные (сочетают оба вида таможенного налогообложения);

¨ по характеру происхождения: автономные (являются максимальными по размеру и применяются к товарам, которые происходят из стран и их союзов, не пользующихся в данной стране режимом наибольшего благоприятствования); конвенциальные (применяются к товарам, происходящим из стран и их союзов, пользующихся в данном государстве режимом наибольшего благоприятствования в торговле; их размеры устанавливаются в соответствии с международными договорами и являются минимальными);

¨ по специфичности применения: антидемпинговые; специальные; компенсационные; преференциальные.

Антидемпинговые таможенные пошлины, призваны не допустить на национальный рынок товары, продаваемые экспортерами по заведомо низким ценам.

Специальные пошлины носят автономный характер, отличаются повышенными размерами ставок и применяются в качестве защитной меры для отечественных производителей от иностранных конкурирующих товаров либо как ответная мера на дискриминационные действия со стороны других стран.

Компенсационные пошлины вводятся в случае установления факта запрещенного международным законодательством получения экспортером прямой государственной субсидии в целях повышения его конкурентоспособности, возможности продажи товара на внешнем рынке по более низкой цене.

Преференциальные таможенные пошлины отличаются пониженным размером ставок и применяются в отношении товаров, происходящих из государств, заключивших договоры о взаимном снижении размеров таможенных пошлин на определенные товары, образующих таможенный союз или зону свободной торговли, обращающихся в приграничной торговле, происходящих из развивающихся государств, пользующихся Всеобщей системой преференций в соответствии с нормами международной торговли.

Таможенные пошлины, имеющие определенные льготы, не носят индивидуального характера и определяются законом. Полностью освобождаются от пошлины:

• транспортные средства для международных перевозок пассажиров и грузов;

• предметы материально-технического снабжения, вывозимые для обеспечения деятельности российских судов, ведущих морской промысел, а также ввозимая продукция их промысла;

• товары, ввозимые или вывозимые для официального или личного пользования представителями иностранных государств — физическими лицами, имеющими право на беспошлинный ввоз таких предметов на основании международных соглашений;

• валюта и ценные бумаги (положение не распространяется на ввоз или вывоз, осуществляемый в нумизматических целях);

• товары, подлежащие обращению в собственность государства;

• товары, представляющие собой гуманитарную помощь; •товары, предназначенные для оказания технического содействия;

• товары, перемещаемые под таможенным контролем в режиме транзита и предназначенные для третьих стран;

• товары, перемещаемые через таможенную границу физическими лицами и не предназначенные для производственной или иной коммерческой деятельности.

В настоящее время налоговой системе России соответствуют следующие организационные принципы:

1) принцип единства;

2) принцип подвижности (пластичности);

3) принцип стабильности;

4) принцип множественности налогов;

5) принцип исчерпывающего перечня региональных и местных налогов.

Принцип единства налоговой системы. Единство налоговой системы закреплено в ряде статей Конституции РФ, согласно которой Правительство Российской Федерации обеспечивает проведение единой финансовой, кредитной и денежной политики.

Принцип подвижности (пластичности). Этот принцип гласит, что налог и некоторые налоговые механизмы могут быть оперативно изменены в сторону уменьшения или увеличения налогового бремени в соответствии с объективными нуждами и возможностями государства.

Принцип стабильности. Согласно принципу стабильности, налоговая система должна действовать в течение ряда лет вплоть до налоговой реформы. При этом налоговая реформа должна проводиться только в исключительных случаях и в строго определенном порядке.

Принцип множественности налогов. Данный принцип включает несколько аспектов, важнейшим из которых выступает то, что налоговая система государства должна быть основана на совокупности дифференцированных налогов и объектов обложения. Комбинации различных налогов и облагаемых объектов должны образовывать такую систему, которая отвечала бы требованию перераспределения налогового бремени по плательщикам.

Принцип исчерпывающего перечня налогов. Единое экономическое пространство России предопределяет политику Российского государства на унификацию налоговых изъятий. Этой цели служит принцип исчерпывающего перечня региональных и местных налогов, которые могут устанавливаться органами государственной власти субъектов Российской Федерации и органами местного самоуправления. В наиболее полном виде система принципов налогообложения представлена.

Существующая налоговая система включает различные виды налогов. В основу их классификации положены разные признаки.

Классификация налогов

По форме обложения: Прямые и Косвенные

По субъекту-налогоплательщику: Налоги с физических лиц

Налоги с юридических лиц

Смешанные налоги

По срокам уплаты: Срочные налоги

Периодично-календарные:

1) Декадные

2) Ежемесячные

3) Ежеквартальные

4) Полугодовые

5) Ежегодные

По уровню установления и изъятия

Федеральные

Региональные

Местные

По уровню бюджета

Закрепленные

Регулирующие

По целевой направленности

Абстрактные

Целевые

По способу взимания

До получения дохода

После получения дохода

Кадастровый

По видам построения

Твердые ставки

Долевые ставки:

1) пропорциональные

2) прогрессивные

3) регрессивные

Похожие работы

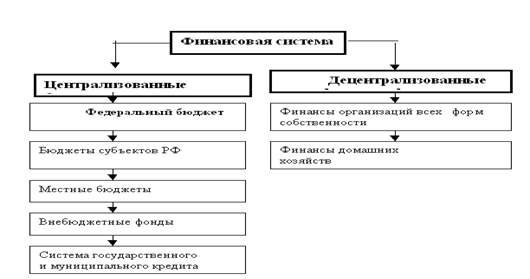

... взаимосвязанных звеньев (институтов), для каждого из которых характерны свои особенности. Совокупность входящих в состав финансов звеньев (институтов) в их взаимосвязи образует финансовую систему страны (рис. 1).[3] На современном этапе в состав финансовой системы Российской Федерации входят: · бюджетная система, состоящая из государственных (федерального бюджета и бюджетов субъектов Федерации ...

... , единые процедуры бюджетного процесса; Стимулирования - осуществление деятельности, направленной на реализацию целей; Контроля. Можно выделить некоторые принципы организации государственных и муниципальных финансов: - единство законодательной и нормативной базы; - открытость и прозрачность; - разграничения полномочий и предметов ведения; - целевой ориентированности: - научного подхода; ...

... денежных фондов в каждом отдельном звене, финансовая система — единая система, так как базируется на едином источнике ресурсов всех звеньев. Основой единой финансовой системы служат финансы предприятий, поскольку они непосредственно участвуют в процессе материального производства. Источником централизованных государственных фондов денежных средств выступает национальный доход, создаваемый в ...

... финансовых отношений, условий и методов исчисления при формировании и применении централизованных и децентрализованных фондов денежных средств, методов финансового планирования, форм управления финансами и финансовой системой, финансового законодательства. Влияние финансового механизма на экономику и социальную сферу осуществляется, с одной стороны, через ее структуру, в которой выделяются три ...

0 комментариев